21 октября 2020 Тинькофф Банк

Вопросы восстановления экономики составили большую часть первых президентских дебатов 2020 года между президентом Дональдом Трампом и бывшим вице-президентом Джо Байденом.

В прошлом Байден говорил о «К-образном» восстановлении, впервые предложенном экономистами, когда американцы с высоким уровнем дохода видели, как рабочие места возвращаются, а доходы растут, в то время как люди среднего и низшего класса этого не видели.

Что такое К-образное восстановление?

По данным Национального бюро экономических исследований, в феврале США вступили в рецессию, положив конец рекордному 128-месячному экономическому росту.

Поскольку стало очевидно, что пандемия коронавируса вызовет рецессию, экономисты обсуждали, какую «форму» она может принять, что будет иметь большие последствия для будущего экономики. V-образная? U-образная? W-образная? Или ужасная L-образная форма без какого-либо восстановления?

Например, V-образное восстановление является наиболее оптимистичным и предполагает быстрый отскок. U-образная форма означает, что период безработицы и низкой экономической активности останется дольше, чем при V-образном восстановлении. W-образное восстановление предполагает, что после непродолжительного восстановления наступает резкое снижение, и только после этого наступает период полного восстановления.

Перспективы восстановления в форме L и I гораздо более мрачные, предполагая, что высокий уровень безработицы и низкие расходы будут иметь такие последствия, как дефолт по долгам и перегруженность систем здравоохранения.

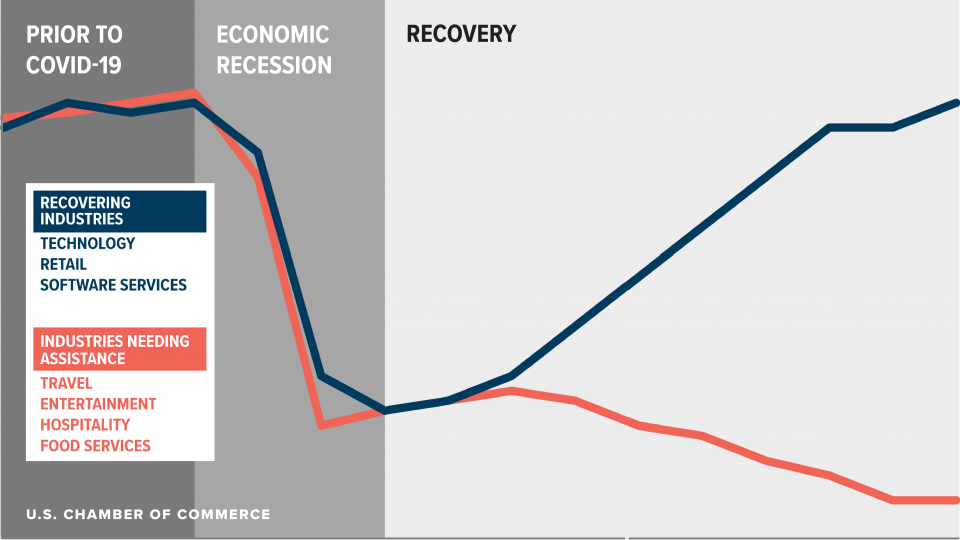

Давно исчезло представление о том, что нас ждет V-образное восстановление — глубокий экономический спад, за которым быстро последует резкий отскок. Вместо этого мы смотрим на восстановление, которое будет динамичным для одних секторов, в то время как другие останутся в свободном падении.

С другой стороны, мы продолжим видеть, как технологические компании и некоторые сегменты розничной торговли, например, будут процветать, поскольку их продукты или услуги напрямую поддерживают работу, образование, здоровье или просто повседневную жизнь в условиях пандемии. Их способность работать, адаптироваться и расширяться в этой среде помогает людям оставаться здоровыми, поддерживать связи, быть продуктивными. Они поддерживают удаленную работу, обучение и телемедицину, а также обеспечивают доставку продуктов питания, материалов и лекарств в наши дома. Благодаря их успеху фондовый рынок также держится на уровне рекордных максимумов и, как ожидается, обеспечит самые высокие темпы роста за всю историю наблюдений в третьем квартале.

Однако обратная сторона восстановления мрачна. Для бесчисленных компаний в сфере путешествий, развлечений, досуга, гостеприимства и общественного питания не видно конца экономическому недугу. Пока существует необходимое социальное дистанцирование и ограничения общественного здравоохранения, будет трудно, если не невозможно, восстановиться. Неравномерное восстановление наблюдается даже внутри некоторых секторов, что объясняет, почему одни ритейлеры устанавливают рекорды, а другим грозит ликвидация. Малые предприятия в разных отраслях сталкиваются с аналогичными проблемами.

В зависимости от того, где вы находитесь в экономике COVID, бизнес может процветать или находится на грани банкротства.

И это все характерно для K-образного восстановления, которое находится где-то между V и L.

K-образная форма теперь определяет мир в экономике, политике, рынках и даже в обществе. Можно сказать, что мы сейчас живем в K-образном мире.

Это означает, что все меньшая и меньшая группа людей берет на себя все большую долю пирога, чем когда-либо прежде в истории.

Глобализация не смогла смягчить последствия экономических выгод немногих от «разделения труда». Новая «платформенная модель» экономики позднего информационного века, в которой компании создают монополистические структуры, привела к тому, что победитель получает все. Технологии делают устаревшими целые классы рабочих мест, а переквалификация некоторых работников является недостаточной или даже невозможной. Метод работы заключается в том, чтобы «сохранить рабочие места», а не «создавать рабочие места».

Как это повлияет на рынки и ваш портфель?

Волатильность останется высокой и будет расти. Энтропия означает, что «система» имеет постоянную потенциальную энергию. Она может выглядеть стабильной снаружи, но внутри энергия сместится, и в конечном итоге наша система высвободит энергию в виде политических потрясений, непредсказуемых изменений правил, усиления регулирования (когда правительство расширяет кредитование, оказывает помощь или поддержку, это всегда будет условие, условие = регулирование) и менее определенное будущее. Измените правила игры, и вы получите волатильность.

Инфляция. Индексы потребительских цен не сильно выросли, но заметили ли вы, что ваша местная служба доставки теперь дороже, чем до Covid-19, и повсеместно в мире люди были вынуждены переплачивать за дезинфицирующие средства и медицинские услуги. Добавьте к этому то, что ведущие центральные банки мира и правительства многих стран вкачали триллионы долларов, евро, иен, юаней и тд в неработающие из-за распространения короновируса и карантинных мер национальные экономики.

Базовые модели распределения портфеля облигаций и акций мертвы.

Триллионы долларов инвестируются в модель 60% акций и 40% облигаций (или сегодня, скорее, модель 80-20), которая преобладала с 1998 года.

Почему этим портфелям грозит неминуемая гибель?

Фиксированный доход приблизился к «абсолютному нулю» с точки зрения доходности, что означает отсутствие диверсификации и небольшой потенциал роста, а также риски, положительно коррелирующие со всеми рисковыми активами, обеспечивая нулевую защиту вашего портфеля.

Единственный актив, оставшийся с обратной корреляцией — это чистая длинная волатильность!

Независимо от того, насколько оправданы предположения в отношении инфляции, важно учитывать, что инфляция определяется ожиданиями, а не реализованной инфляцией. Следовательно, любой значительный выход средств из бесконечно глубоких пулов фиксированного дохода будет перетекать в гораздо меньшие группы риска в активах, такие как казначейские обязательства, связанные с инфляцией, а также в золото, серебро и волатильность.

Вывод:

Портфель 60-40 будет иметь отрицательную ожидаемую реальную доходность из-за сопротивления фиксированной прибыли в течение следующих десяти лет и только незначительную положительную реальную доходность от акций.

Доход будет за счет повышенной волатильности.

Рекомендации

Остерегайтесь рисков в своем портфеле, понижающих обменный курс доллара, поскольку слабость доллара США — ключевой компонент глобальных инвестиций.

Добавьте в свой портфель активы с длинной волатильностью и привязкой к инфляции сейчас (когда никто не верит в инфляцию).

https://tinkoff.ru (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В прошлом Байден говорил о «К-образном» восстановлении, впервые предложенном экономистами, когда американцы с высоким уровнем дохода видели, как рабочие места возвращаются, а доходы растут, в то время как люди среднего и низшего класса этого не видели.

Что такое К-образное восстановление?

По данным Национального бюро экономических исследований, в феврале США вступили в рецессию, положив конец рекордному 128-месячному экономическому росту.

Поскольку стало очевидно, что пандемия коронавируса вызовет рецессию, экономисты обсуждали, какую «форму» она может принять, что будет иметь большие последствия для будущего экономики. V-образная? U-образная? W-образная? Или ужасная L-образная форма без какого-либо восстановления?

Например, V-образное восстановление является наиболее оптимистичным и предполагает быстрый отскок. U-образная форма означает, что период безработицы и низкой экономической активности останется дольше, чем при V-образном восстановлении. W-образное восстановление предполагает, что после непродолжительного восстановления наступает резкое снижение, и только после этого наступает период полного восстановления.

Перспективы восстановления в форме L и I гораздо более мрачные, предполагая, что высокий уровень безработицы и низкие расходы будут иметь такие последствия, как дефолт по долгам и перегруженность систем здравоохранения.

Давно исчезло представление о том, что нас ждет V-образное восстановление — глубокий экономический спад, за которым быстро последует резкий отскок. Вместо этого мы смотрим на восстановление, которое будет динамичным для одних секторов, в то время как другие останутся в свободном падении.

С другой стороны, мы продолжим видеть, как технологические компании и некоторые сегменты розничной торговли, например, будут процветать, поскольку их продукты или услуги напрямую поддерживают работу, образование, здоровье или просто повседневную жизнь в условиях пандемии. Их способность работать, адаптироваться и расширяться в этой среде помогает людям оставаться здоровыми, поддерживать связи, быть продуктивными. Они поддерживают удаленную работу, обучение и телемедицину, а также обеспечивают доставку продуктов питания, материалов и лекарств в наши дома. Благодаря их успеху фондовый рынок также держится на уровне рекордных максимумов и, как ожидается, обеспечит самые высокие темпы роста за всю историю наблюдений в третьем квартале.

Однако обратная сторона восстановления мрачна. Для бесчисленных компаний в сфере путешествий, развлечений, досуга, гостеприимства и общественного питания не видно конца экономическому недугу. Пока существует необходимое социальное дистанцирование и ограничения общественного здравоохранения, будет трудно, если не невозможно, восстановиться. Неравномерное восстановление наблюдается даже внутри некоторых секторов, что объясняет, почему одни ритейлеры устанавливают рекорды, а другим грозит ликвидация. Малые предприятия в разных отраслях сталкиваются с аналогичными проблемами.

В зависимости от того, где вы находитесь в экономике COVID, бизнес может процветать или находится на грани банкротства.

И это все характерно для K-образного восстановления, которое находится где-то между V и L.

K-образная форма теперь определяет мир в экономике, политике, рынках и даже в обществе. Можно сказать, что мы сейчас живем в K-образном мире.

Это означает, что все меньшая и меньшая группа людей берет на себя все большую долю пирога, чем когда-либо прежде в истории.

Глобализация не смогла смягчить последствия экономических выгод немногих от «разделения труда». Новая «платформенная модель» экономики позднего информационного века, в которой компании создают монополистические структуры, привела к тому, что победитель получает все. Технологии делают устаревшими целые классы рабочих мест, а переквалификация некоторых работников является недостаточной или даже невозможной. Метод работы заключается в том, чтобы «сохранить рабочие места», а не «создавать рабочие места».

Как это повлияет на рынки и ваш портфель?

Волатильность останется высокой и будет расти. Энтропия означает, что «система» имеет постоянную потенциальную энергию. Она может выглядеть стабильной снаружи, но внутри энергия сместится, и в конечном итоге наша система высвободит энергию в виде политических потрясений, непредсказуемых изменений правил, усиления регулирования (когда правительство расширяет кредитование, оказывает помощь или поддержку, это всегда будет условие, условие = регулирование) и менее определенное будущее. Измените правила игры, и вы получите волатильность.

Инфляция. Индексы потребительских цен не сильно выросли, но заметили ли вы, что ваша местная служба доставки теперь дороже, чем до Covid-19, и повсеместно в мире люди были вынуждены переплачивать за дезинфицирующие средства и медицинские услуги. Добавьте к этому то, что ведущие центральные банки мира и правительства многих стран вкачали триллионы долларов, евро, иен, юаней и тд в неработающие из-за распространения короновируса и карантинных мер национальные экономики.

Базовые модели распределения портфеля облигаций и акций мертвы.

Триллионы долларов инвестируются в модель 60% акций и 40% облигаций (или сегодня, скорее, модель 80-20), которая преобладала с 1998 года.

Почему этим портфелям грозит неминуемая гибель?

Фиксированный доход приблизился к «абсолютному нулю» с точки зрения доходности, что означает отсутствие диверсификации и небольшой потенциал роста, а также риски, положительно коррелирующие со всеми рисковыми активами, обеспечивая нулевую защиту вашего портфеля.

Единственный актив, оставшийся с обратной корреляцией — это чистая длинная волатильность!

Независимо от того, насколько оправданы предположения в отношении инфляции, важно учитывать, что инфляция определяется ожиданиями, а не реализованной инфляцией. Следовательно, любой значительный выход средств из бесконечно глубоких пулов фиксированного дохода будет перетекать в гораздо меньшие группы риска в активах, такие как казначейские обязательства, связанные с инфляцией, а также в золото, серебро и волатильность.

Вывод:

Портфель 60-40 будет иметь отрицательную ожидаемую реальную доходность из-за сопротивления фиксированной прибыли в течение следующих десяти лет и только незначительную положительную реальную доходность от акций.

Доход будет за счет повышенной волатильности.

Рекомендации

Остерегайтесь рисков в своем портфеле, понижающих обменный курс доллара, поскольку слабость доллара США — ключевой компонент глобальных инвестиций.

Добавьте в свой портфель активы с длинной волатильностью и привязкой к инфляции сейчас (когда никто не верит в инфляцию).

https://tinkoff.ru (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter