И снова про 98% случаев…

Перенесемся во вторник, 4 мая 1999 г., говорит Адриан Эш (AdrianAsh) из BullionVault.

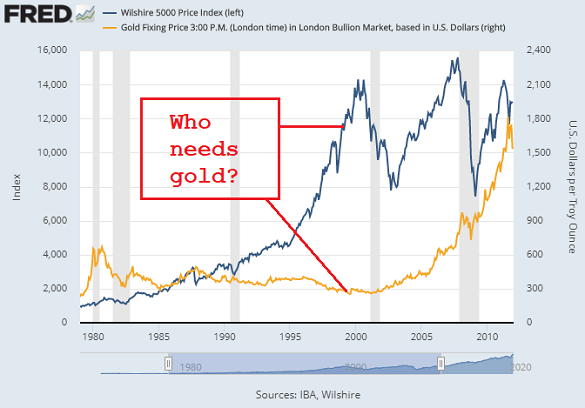

За предыдущие два десятилетия американский фондовый рынок вырос в 10 раз…

…акции продолжают достигать новых исторических максимумов, так как «информационная магистраль» видит, как и крупные, и мелкие инвесторы ставят на всё с «.com» в названии или проспекте.

Золото, напротив, заигрывает с новыми минимумами за два десятилетия, потеряв 2/3 своей долларовой стоимости с инфляционно-кризисного максимума $850 за унцию, достигнутого в январе 1980 г.

Из NewYorkTimes:

«Кому нужно золото, если у нас есть Гринспен?» (Who Needs Gold When We Have Greenspan?)

Об этом спрашивает заголовок статьи Флойда Норриса (FloydNorris) о том, как центральные банки по всему миру продают всё больше и больше своих золотых резервов.

«Процесс лишения золота его блеска постепенный, но неотвратимый», – пишет Норрис.

«Репутация золота как средства сбережения подорвана… Большая часть мира теперь рада принять мысль о том, что доллар, обеспеченный [тогдашним главой Федеральной резервной системы (ФРС)] Аланом

Ценовой индекс Wilshire 5000 (слева)

Цена золотого фиксинга на 15:00 (по лондонскому времени) на Лондонском рынке драгоценных металлов в долларах США (справа)

Индекс; Долларов за унцию

Кому нужно золото?

Источники: IBA, Wilshire

А теперь перенесемся в пятницу, 17 июля 2015 г.

Золото снова падает… потеряв 40% со своего финансово-кризисного максимума $1920, достигнутого менее чем 4 года назад.

Американский фондовый рынок, напротив, достигает новых исторических максимумов… поднявшись в 3 раза с минимума, достигнутого после краха Lehman, и превзойдя максимум 2007 г. на 39%.

Из WallStreetJournal:

«Будем честны насчет золота. Этоминерал-фетиш» (Let's Be Honest About Gold. It'saPetRock)

Так гласит заголовок статьи о металле Джейсона Цвейга (JasonZweig).

«Многие покупали золото по неверным причинам… из-за его блестящего среднегодового прироста на 18.7% в 2002-11 гг., или из-за его предполагаемой волшебной способности бороться с инфляцией, или потому что оно должно сверкать в самые мрачные дни.

Но долгосрочная доходность золота невзрачна, оно не панацея от инфляции, и оно хорошо реагирует на неожиданные кризисы, но не на долговременные проблемы».

Ценовой индекс Wilshire 5000 (слева)

Цена золотого фиксинга на 15:00 (по лондонскому времени) на Лондонском рынке драгоценных металлов в долларах США (справа)

Индекс; Долларов за унцию

Это минерал фетиш

Источники: IBA, Wilshire

Наконец, перенесемся в октябрь 2020 г.

Во вторник, 13 октября.

«Если вы думаете, что золото защищает ваш портфель от обвала фондового рынка, вас может ждать разочарование», – пишет Джейсон «Минерал Фетиш» Цвейг в Твиттере, приводя ссылку на новую статью своего коллеги по WallStreetJournal Джеймса Макинтоша (JamesMackintosh).

«Роль золота как страховки зависит от того, от какого риска вы хотите защититься, и оно имеет свое применение», – говорится в этой новой статье.

«Но… когда акции падают, инвесторам нужна диверсификация, растущая в стоимости, чтобы смягчить потери. Однако золото упало вместе с акциями во время рыночной паники в марте и снова в прошлом месяце и может еще какое-то время двигаться туда же, куда и акции».

Пока что всё верно. Макинтош в своих статьях – как и раньше, когда он работал в FinancialTimes, – всегда учитывает общую картину и задает ценные вопросы. В данном случае он сравнивает, как и когда золото «работало» или «не работало» в самом недавнем прошлом.

Прочитать статью определенно стоит. Избегая короткого заключения, она также может оказаться намного менее ироничной в случае разворота золота или фондового рынка. В том числе потому, что они так хорошо двигались вместе среди ужасов 2020 г.

Но это не значит, что автор не ошибается. По крайней мере, в важных моментах.

Мы уже неоднократно на это указывали. Вот 3 примера:

«Когда акции падают, золото в 98% случаев растет» (StocksDown, GoldUp 98% oftheTime)

«Золотые инвестиции оправдывают ожидания» (GoldInvestingWorkingasHoped)

«Ставки ФРС или акции: что важнее для золота?» (Fed Rates or Stocks: Which Matters More to Gold?)

И также для британских инвесторов:

«FTSE падает? Золото в 96% случаев растет» (FTSEDown? GoldUp 96% oftheTime)

«Золото: еслибы «умныеденьги» егопокупали» (Gold: IfOnlythe 'SmartMoney' CouldBuy)

Однако по-прежнему распространена идея, что золото *должно* подскочить, когда акции падают и поэтому металл не работает… плох… бесполезен… если этого не происходит или если тебе кажется, что этого не происходит.

Итак, еще раз, с чувством, с толком, с расстановкой…!

Во-первых, золото не всегда подскакивает, когда акции падают. Статья в WSJ на этот счет права, но только указывая на крах Lehman в 2008 г. и коронавирусный обвал в марте 2020 г. Однако при этом упускается из виду главное.

Дело в том, что за последние полвека… с тех пор как золото отвязали от фиксированной цены и деньги стали плавать… спрогнозировать, вырастет или упадет золото в ответ на поведение акций в ту или иную неделю, было всё равно, что угадать, упадет ли монета «орлом» или «решкой».

Серьезно, золото может практически с одинаковой вероятностью как «сработать», так и «не сработать».

То же самое в масштабе месяцев. Нет такой закономерности, чтобы золото росло, когда акции падают… или падало, когда фондовый рынок растет… относительно того, что было 4 недели назад.

И это касается не только долларовой цены золота относительно индекса S&P 500.

То же и с ценой золота в британских фунтах относительно FTSE All-Share…

…и также с ценой золота в евро, а раньше – в немецких марках, относительно немецкого фондового индекса CDAX.

Возможно что угодно. Никакой корреляции в недельном или месячном масштабе нет.

Но, пожалуйста, сначала проведите подсчеты. И затем пойдите немного дальше…

…и посмотрите на 12-месячные паттерны…

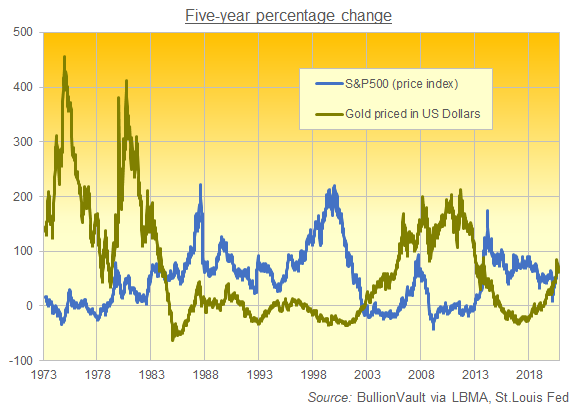

…или еще лучше, посмотрите на 5-летние периоды.

Почему полдесятилетия?

Потому что 5 лет – это период, на который вы, вероятно, захотите строить планы…

…промежуток времени, когда убытки на акциях действительно ощутимы…

…они бьют по вашим сбережениям и планам расходов, возможно даже отодвигая ваш выход на пенсию или уменьшая размер пенсии.

На 5-летнем горизонте… который газетные писаки не видят… золото действительно компенсирует потери на акциях, что, по мнению журналистов, должно наблюдаться каждую неделю или каждый месяц…

…после чего они утверждают, что золото «не работает».

5-летнее процентное изменение

S&P 500 (ценовой индекс)

Золото в долларах США

Источник: BullionVault через LBMA, Федеральный резервный банк Сент-Луиса

На графике показаны данные за последние полвека, причем цены золота и акций берутся состоянием на вечер каждой пятницы.

За это время индекс американских корпораций S&P 500 торговался ниже, чем ровно за 5 лет до этого, в 22% случаев.

В тех же случаях цена на золото 98% времени была выше, чем 5 лет назад.

Для британских инвесторов в FTSE All-Share эта цифра 94%, а для немецких инвесторов в CDAX – 90%.

Итак, золото – идеальная страховка? Нет. Мгновенная? Нет. Гарантированная? Нет, конечно.

Но глупо отрицать, что последние 5 десятилетий инвесторы, считавшие золото страховкой от обвала акций, были правы, не говоря уже о том, чтобы называть его бесполезным или неэффективным.

Всё зависит от временного горизонта.

Если вы боитесь, что фондовый рынок на следующей неделе обвалится, купите пут-опцион или откройте короткую позицию по фондовому рынку, сделав ставку на спред.

Не ожидайте, что золото вас спасет. В марте оно этого не сделало. История говорит, что таких гарантий никогда нет.

Но если хотите защитить свои сбережения в будущем, подумайте о золоте.

https://www.bullionvault.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Перенесемся во вторник, 4 мая 1999 г., говорит Адриан Эш (AdrianAsh) из BullionVault.

За предыдущие два десятилетия американский фондовый рынок вырос в 10 раз…

…акции продолжают достигать новых исторических максимумов, так как «информационная магистраль» видит, как и крупные, и мелкие инвесторы ставят на всё с «.com» в названии или проспекте.

Золото, напротив, заигрывает с новыми минимумами за два десятилетия, потеряв 2/3 своей долларовой стоимости с инфляционно-кризисного максимума $850 за унцию, достигнутого в январе 1980 г.

Из NewYorkTimes:

«Кому нужно золото, если у нас есть Гринспен?» (Who Needs Gold When We Have Greenspan?)

Об этом спрашивает заголовок статьи Флойда Норриса (FloydNorris) о том, как центральные банки по всему миру продают всё больше и больше своих золотых резервов.

«Процесс лишения золота его блеска постепенный, но неотвратимый», – пишет Норрис.

«Репутация золота как средства сбережения подорвана… Большая часть мира теперь рада принять мысль о том, что доллар, обеспеченный [тогдашним главой Федеральной резервной системы (ФРС)] Аланом

Ценовой индекс Wilshire 5000 (слева)

Цена золотого фиксинга на 15:00 (по лондонскому времени) на Лондонском рынке драгоценных металлов в долларах США (справа)

Индекс; Долларов за унцию

Кому нужно золото?

Источники: IBA, Wilshire

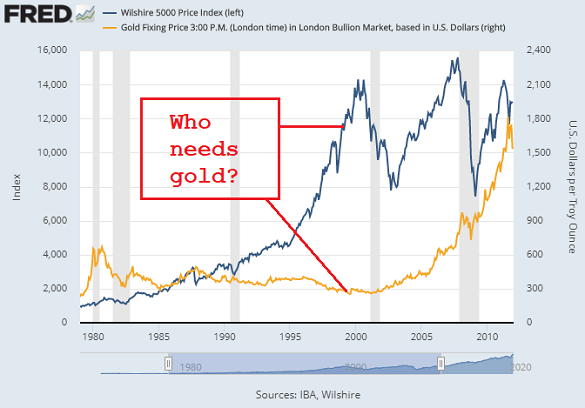

А теперь перенесемся в пятницу, 17 июля 2015 г.

Золото снова падает… потеряв 40% со своего финансово-кризисного максимума $1920, достигнутого менее чем 4 года назад.

Американский фондовый рынок, напротив, достигает новых исторических максимумов… поднявшись в 3 раза с минимума, достигнутого после краха Lehman, и превзойдя максимум 2007 г. на 39%.

Из WallStreetJournal:

«Будем честны насчет золота. Этоминерал-фетиш» (Let's Be Honest About Gold. It'saPetRock)

Так гласит заголовок статьи о металле Джейсона Цвейга (JasonZweig).

«Многие покупали золото по неверным причинам… из-за его блестящего среднегодового прироста на 18.7% в 2002-11 гг., или из-за его предполагаемой волшебной способности бороться с инфляцией, или потому что оно должно сверкать в самые мрачные дни.

Но долгосрочная доходность золота невзрачна, оно не панацея от инфляции, и оно хорошо реагирует на неожиданные кризисы, но не на долговременные проблемы».

Ценовой индекс Wilshire 5000 (слева)

Цена золотого фиксинга на 15:00 (по лондонскому времени) на Лондонском рынке драгоценных металлов в долларах США (справа)

Индекс; Долларов за унцию

Это минерал фетиш

Источники: IBA, Wilshire

Наконец, перенесемся в октябрь 2020 г.

Во вторник, 13 октября.

«Если вы думаете, что золото защищает ваш портфель от обвала фондового рынка, вас может ждать разочарование», – пишет Джейсон «Минерал Фетиш» Цвейг в Твиттере, приводя ссылку на новую статью своего коллеги по WallStreetJournal Джеймса Макинтоша (JamesMackintosh).

«Роль золота как страховки зависит от того, от какого риска вы хотите защититься, и оно имеет свое применение», – говорится в этой новой статье.

«Но… когда акции падают, инвесторам нужна диверсификация, растущая в стоимости, чтобы смягчить потери. Однако золото упало вместе с акциями во время рыночной паники в марте и снова в прошлом месяце и может еще какое-то время двигаться туда же, куда и акции».

Пока что всё верно. Макинтош в своих статьях – как и раньше, когда он работал в FinancialTimes, – всегда учитывает общую картину и задает ценные вопросы. В данном случае он сравнивает, как и когда золото «работало» или «не работало» в самом недавнем прошлом.

Прочитать статью определенно стоит. Избегая короткого заключения, она также может оказаться намного менее ироничной в случае разворота золота или фондового рынка. В том числе потому, что они так хорошо двигались вместе среди ужасов 2020 г.

Но это не значит, что автор не ошибается. По крайней мере, в важных моментах.

Мы уже неоднократно на это указывали. Вот 3 примера:

«Когда акции падают, золото в 98% случаев растет» (StocksDown, GoldUp 98% oftheTime)

«Золотые инвестиции оправдывают ожидания» (GoldInvestingWorkingasHoped)

«Ставки ФРС или акции: что важнее для золота?» (Fed Rates or Stocks: Which Matters More to Gold?)

И также для британских инвесторов:

«FTSE падает? Золото в 96% случаев растет» (FTSEDown? GoldUp 96% oftheTime)

«Золото: еслибы «умныеденьги» егопокупали» (Gold: IfOnlythe 'SmartMoney' CouldBuy)

Однако по-прежнему распространена идея, что золото *должно* подскочить, когда акции падают и поэтому металл не работает… плох… бесполезен… если этого не происходит или если тебе кажется, что этого не происходит.

Итак, еще раз, с чувством, с толком, с расстановкой…!

Во-первых, золото не всегда подскакивает, когда акции падают. Статья в WSJ на этот счет права, но только указывая на крах Lehman в 2008 г. и коронавирусный обвал в марте 2020 г. Однако при этом упускается из виду главное.

Дело в том, что за последние полвека… с тех пор как золото отвязали от фиксированной цены и деньги стали плавать… спрогнозировать, вырастет или упадет золото в ответ на поведение акций в ту или иную неделю, было всё равно, что угадать, упадет ли монета «орлом» или «решкой».

Серьезно, золото может практически с одинаковой вероятностью как «сработать», так и «не сработать».

То же самое в масштабе месяцев. Нет такой закономерности, чтобы золото росло, когда акции падают… или падало, когда фондовый рынок растет… относительно того, что было 4 недели назад.

И это касается не только долларовой цены золота относительно индекса S&P 500.

То же и с ценой золота в британских фунтах относительно FTSE All-Share…

…и также с ценой золота в евро, а раньше – в немецких марках, относительно немецкого фондового индекса CDAX.

Возможно что угодно. Никакой корреляции в недельном или месячном масштабе нет.

Но, пожалуйста, сначала проведите подсчеты. И затем пойдите немного дальше…

…и посмотрите на 12-месячные паттерны…

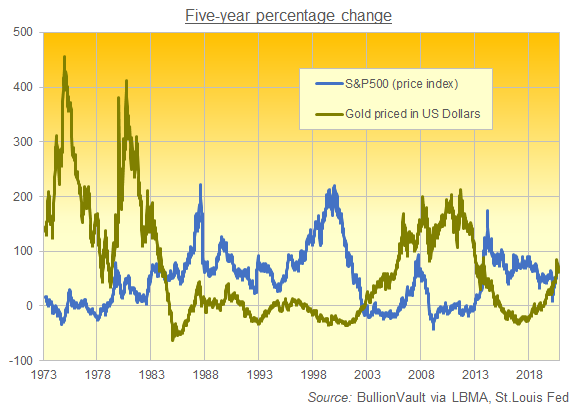

…или еще лучше, посмотрите на 5-летние периоды.

Почему полдесятилетия?

Потому что 5 лет – это период, на который вы, вероятно, захотите строить планы…

…промежуток времени, когда убытки на акциях действительно ощутимы…

…они бьют по вашим сбережениям и планам расходов, возможно даже отодвигая ваш выход на пенсию или уменьшая размер пенсии.

На 5-летнем горизонте… который газетные писаки не видят… золото действительно компенсирует потери на акциях, что, по мнению журналистов, должно наблюдаться каждую неделю или каждый месяц…

…после чего они утверждают, что золото «не работает».

5-летнее процентное изменение

S&P 500 (ценовой индекс)

Золото в долларах США

Источник: BullionVault через LBMA, Федеральный резервный банк Сент-Луиса

На графике показаны данные за последние полвека, причем цены золота и акций берутся состоянием на вечер каждой пятницы.

За это время индекс американских корпораций S&P 500 торговался ниже, чем ровно за 5 лет до этого, в 22% случаев.

В тех же случаях цена на золото 98% времени была выше, чем 5 лет назад.

Для британских инвесторов в FTSE All-Share эта цифра 94%, а для немецких инвесторов в CDAX – 90%.

Итак, золото – идеальная страховка? Нет. Мгновенная? Нет. Гарантированная? Нет, конечно.

Но глупо отрицать, что последние 5 десятилетий инвесторы, считавшие золото страховкой от обвала акций, были правы, не говоря уже о том, чтобы называть его бесполезным или неэффективным.

Всё зависит от временного горизонта.

Если вы боитесь, что фондовый рынок на следующей неделе обвалится, купите пут-опцион или откройте короткую позицию по фондовому рынку, сделав ставку на спред.

Не ожидайте, что золото вас спасет. В марте оно этого не сделало. История говорит, что таких гарантий никогда нет.

Но если хотите защитить свои сбережения в будущем, подумайте о золоте.

https://www.bullionvault.ru/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter