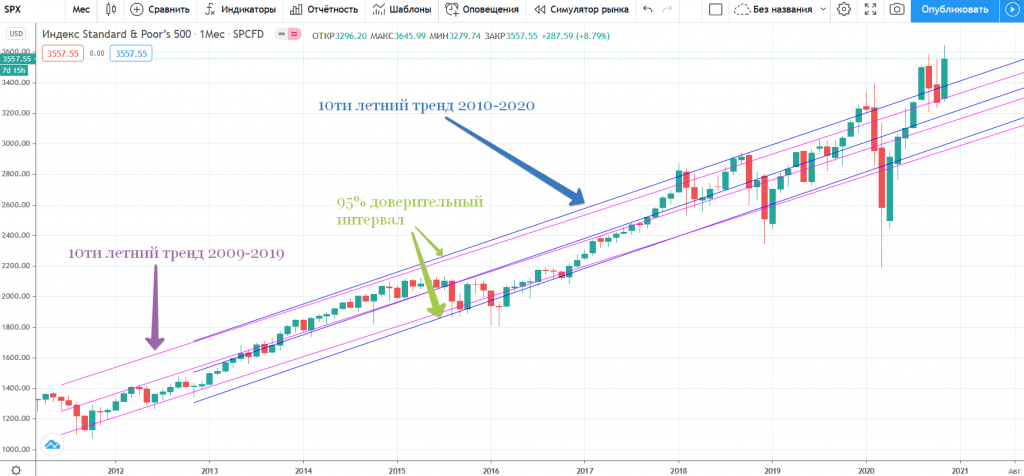

В США царит то то, что можно охарактеризовать фразой из названия известной книги Элроя Димсона, Пола Марша и Майка Стонтона «Триумф оптимистов». Безудержный рост акций ИСКЛЮЧИТЕЛЬНО на росте ликвидности (росте денежной массы).

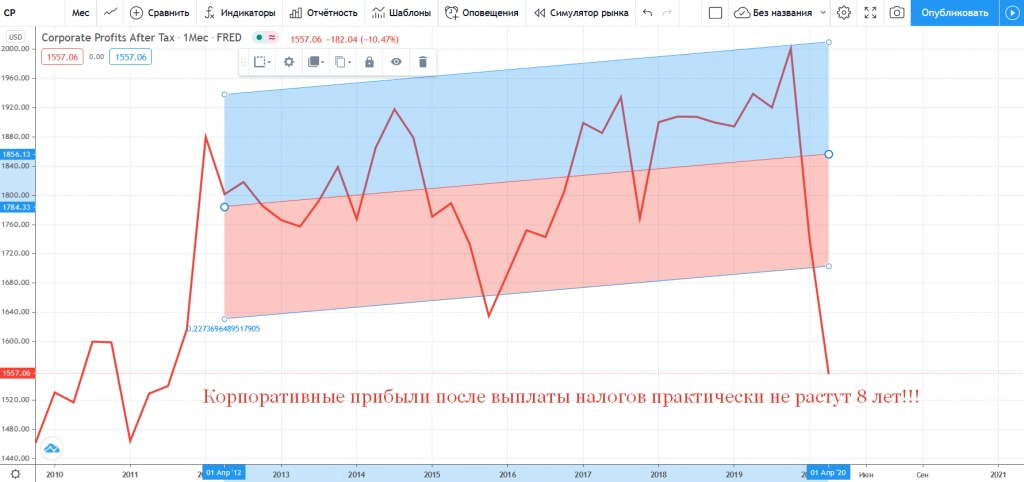

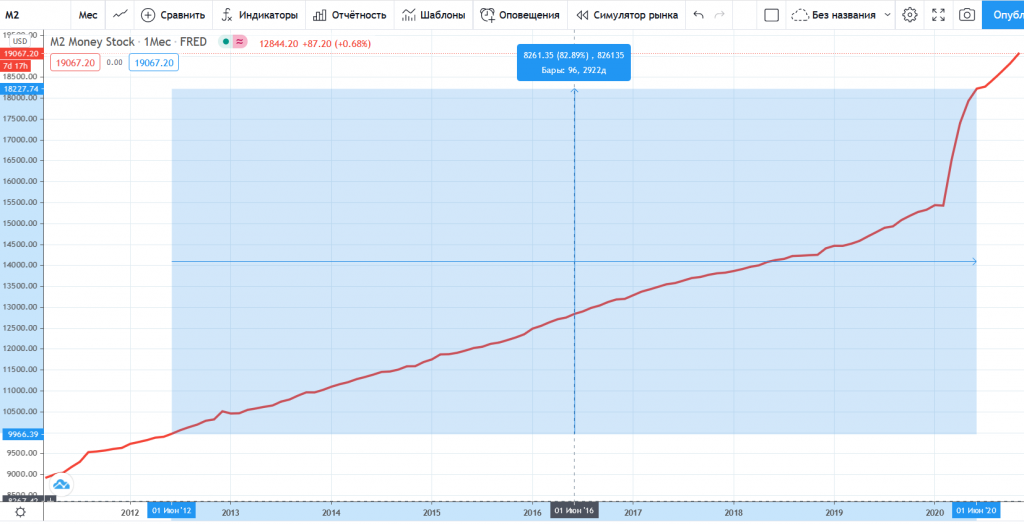

На этих двух картинках корпоративные прибыли после налогов, которые выросли на за 8 лет на 4%, денежная масса М2 с ростом на 82%. При этом S&P прибавил 118% за тот же период!!!

Если перевести все эти цифры в проценты годовых, то:

✅ темпы роста корпоративных прибылей 0,51% в год

✅ M2 — 7.5% в год (и только за последние 10 месяцев М2 вырос на 23%, только задумайтесь до этого на такой же прирост понадобилось 4 года!!!)

✅ S&P500 — 9.8% в год

Разница между темпами роста М2, S&P500 и корпоративными прибылями в 1.8 процентных пункта можно легко объяснить волатильностью. Поэтому вклад в рост акций денежного агрегата М2 можно смело считать равным 95%, а то и 99%.

Ещё печальней выглядит картина на графике S&P500 соотнесенным с ВВП США (смотри график вверху). На нем пробиты 95% верхние доверительные интервалы как на периоде с конца ВМ2, так и после отмены золотого стандарта, который можно считать принципиальным изменением в монетарной системе и новой эрой в экономике США и Мира. Понятно, что как и любой «график отношений», он может существенно измениться (нормализоваться) за счет изменения одного из факторов. Например, за счет быстрого роста ВВП, или за счет падения цен на акции.

Мне с трудом видятся причины для быстрого роста ВВП. Экономическая стагнация последних 8 лет тому хорошее подтверждение (мы уже выяснили, что весь рост рынков обеспечен ростом М2). Значит остается падение цен на акции. Но последнее постараются не допустить, или по крайней мере будут тянуть до последнего. В любом случае, похоже следующее 10 лет, могут быть не столь успешными для американского рынка, как предыдущие.

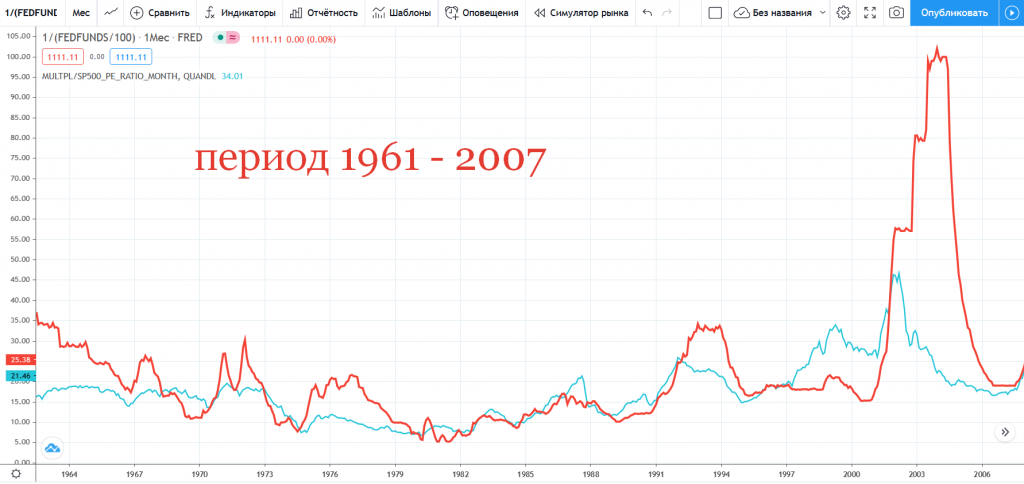

Всем нам хорошо известно, что ставки ФРС, начиная с середины 1980 годов постоянно падали а каждый следующий их подъем был ниже предыдущего. На языке технического анализа — мы бы сказали, что наблюдается нисходящий тренд. Но на этот показатель можно посмотреть инверсионно. Иными словами, если мы разделим 1 на ставку, то получим показатель который показывает время необходимое для удвоения суммы инвестиций если считать по методу простого процента.

✅ Если посмотреть на период с 1963 по 2000 годы, то такой инвертированный показатель давал более менее раузмные значения, хотя и был весьма волатилен (правая шкала).

✅ Если же посмотреть на этот график за весь период, то цифры, начиная с 2008 года — просто абсурдны. И даже нижние точки в 2019 году на нем были выше, чем те что наблюдались в США за период 1963-2000 (41 -минимум 2019, 34 — максимум 1992 и 1964)

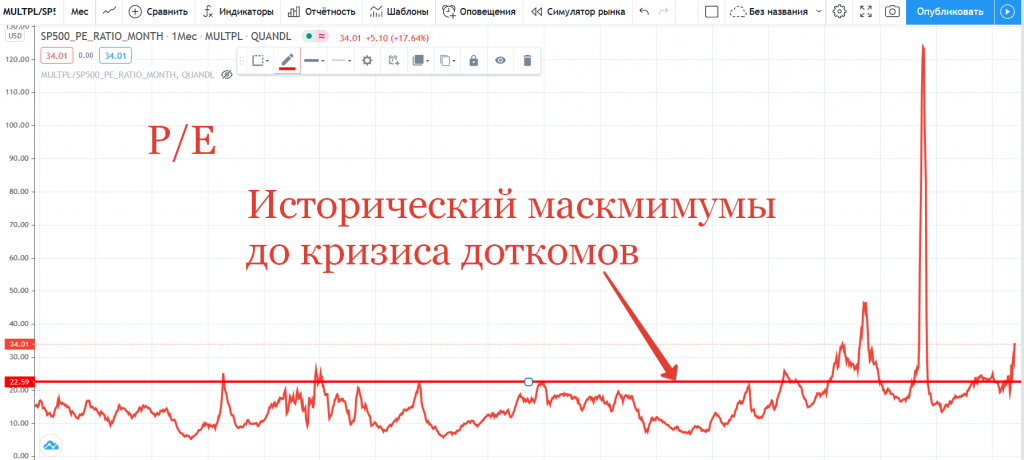

Но куда интересней посмотреть на данный показатель, в сравнении с другим - P/E (возьмем его для индекса S&P500). Они очень близки по своему смыслу. P/E — нам показывает сколько лет компания должна получать текущую прибыль, чтобы оправдать покупку ее акций — то есть вернуть, уплаченную цену за эту акцию.

Хорошо видно, что на периоде с 1963-2000 эти показатели очень близки. И рост сроков возврата вложений по ставке ФРС (или по-другому — ее уменьшение), сопровождается ростом P/E по акциям. НО! P/E выглядит менее волатильным, и это хорошо объясняется тем, что рынок акций действительно считается более рискованным, поэтому инвесторы не готовы существенно наращивать риски (увеличивать сроки возврата инвестиций) в акции. И в общем вся история выглядит весьма адекватна вплоть до 2007 года. И даже сильное понижение ставок, для ликвидации последствий кризиса дот-комов не смогла выбить инвесторов из колеи разумных опасений (правда сами дот комы, загнали P/E на 45).

Если выкинуть пик 2008 P/E из рассмотрения, который явно являлся ложным (из-за ловушек показателя P/E), то последние 4 года коэффициент находился на исторических максимумах, который был существенно превышен только один раз — в период кризиса доткомов. Ну а 2020 год ракетой отправил данный коэффициент снова вверх.

Здесь некоторые могут сказать, что в целом это нормально, ведь ставки низкие, а значит и P/E может вырасти. И я бы посчитал именно так, но низкие ставки — это не ставки равные — 0. Я считаю, что такие ставки нас должны насторожить, так как под вопросом стоит надежность «эмитента» этих ставок, а если так, то пересмотр ставок риска (дисконтирования) требуется осуществлять с возможным изменением этой самой надежности. Это будет сродни ожиданию понижению кредитного рейтинга по облигациям. И сейчас сложно себе представить что будет, если такой пересмотр рисков/рейтинга произойдет в отношении США.

Подводя ИТОГ!

Все рассмотренные мною факторы создают четкое представление о том, что инвестиции в акции США напоминают эстафету с передачей флажка. Проигрывает тот, кто по свистку не успеет передать этот флажок дальше. Беда в том, что никто не знает, и даже близко не знает, когда просвистит свисток. Многие профессиональные управляющие не могут держаться от игры подальше по целому ряду причин и в основном потому что, им за это платят запрлату, чтобы они находили в этой игре. Частные инвесторы — могут выбирать.

Значит ли это, что я не собираюсь ничего делать на американском рынке? Нет! Но я точно понимаю, что следующее долгосрочные вложения на нем будут носить секториальный, и даже точечный характер. Эта непростая задача, которая потребует от меня массу времени и исследований.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter