General Electric — американский промышленный конгломерат. Это очень диверсифицированный бизнес с активами в таких отраслях, как авиастроение, машиностроение, энергетика. Но компания сильно зависит от ситуации в промышленности, и у нее есть целый ворох проблем, связанных с конъюнктурой в отраслях, где она работает.

На чем зарабатывают

GE старше многих из существующих ныне государств — компания была основана аж в 1892 году. У GE есть очень подробный отчет, где рассказывается о том, чем компания занимается.

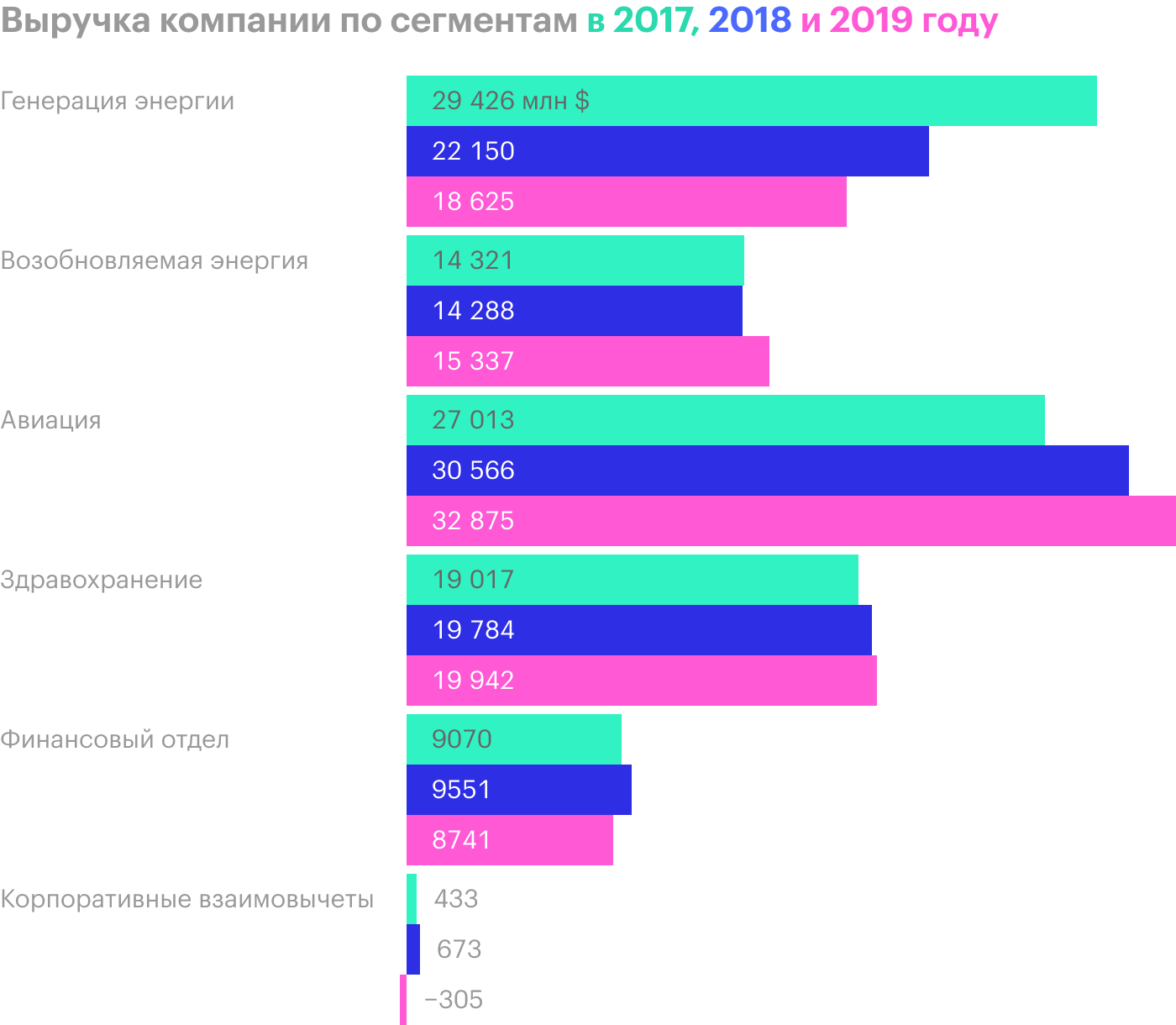

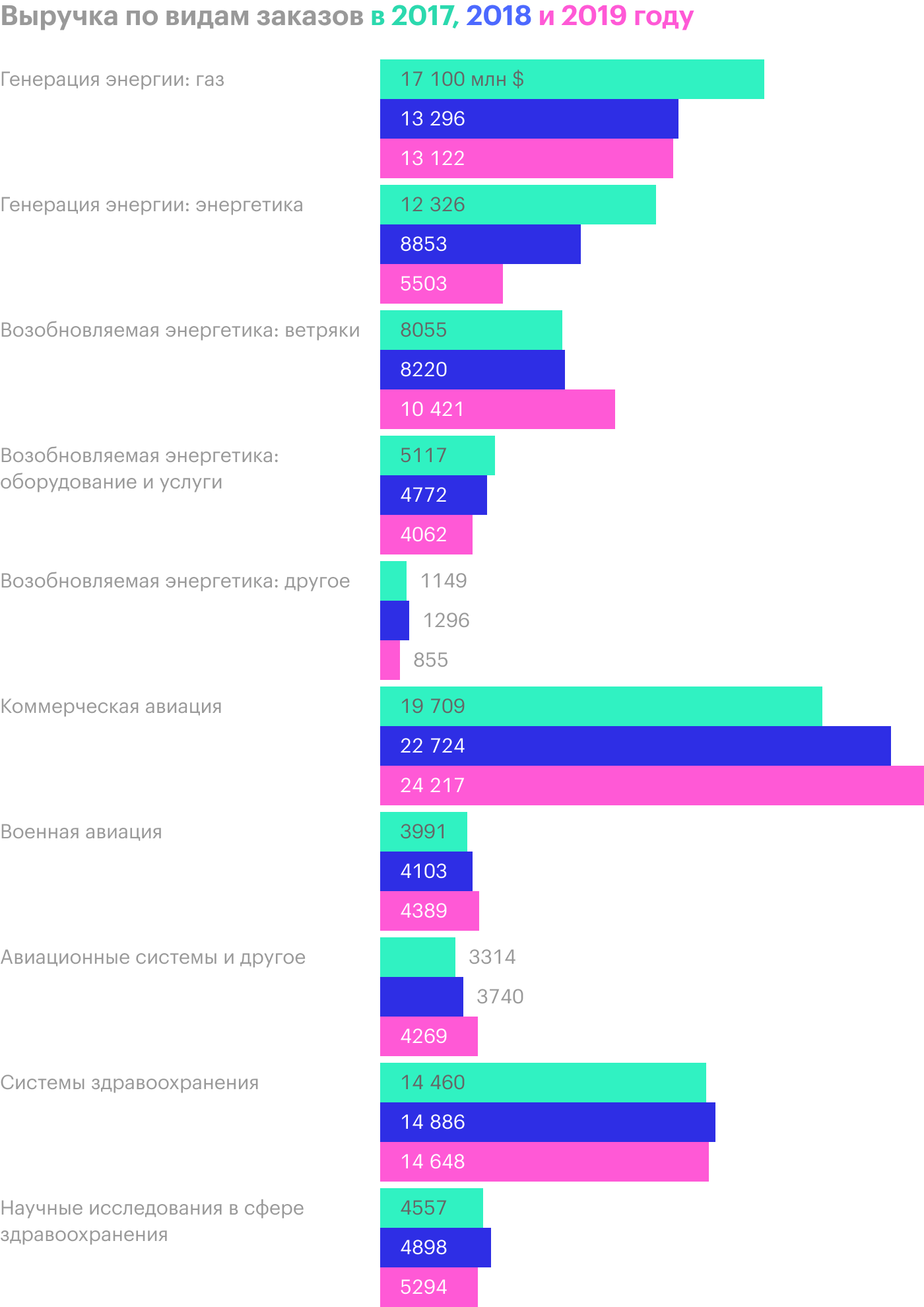

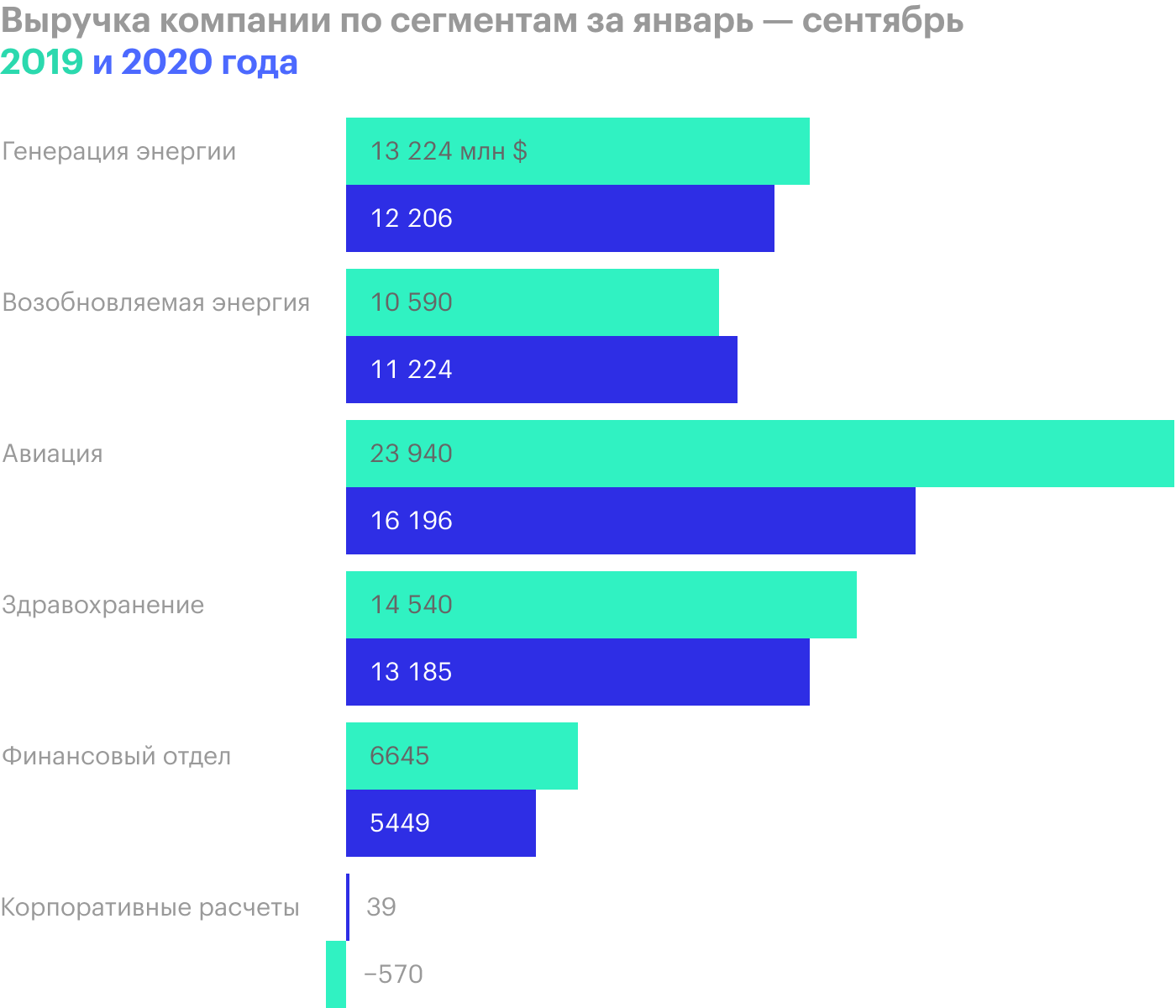

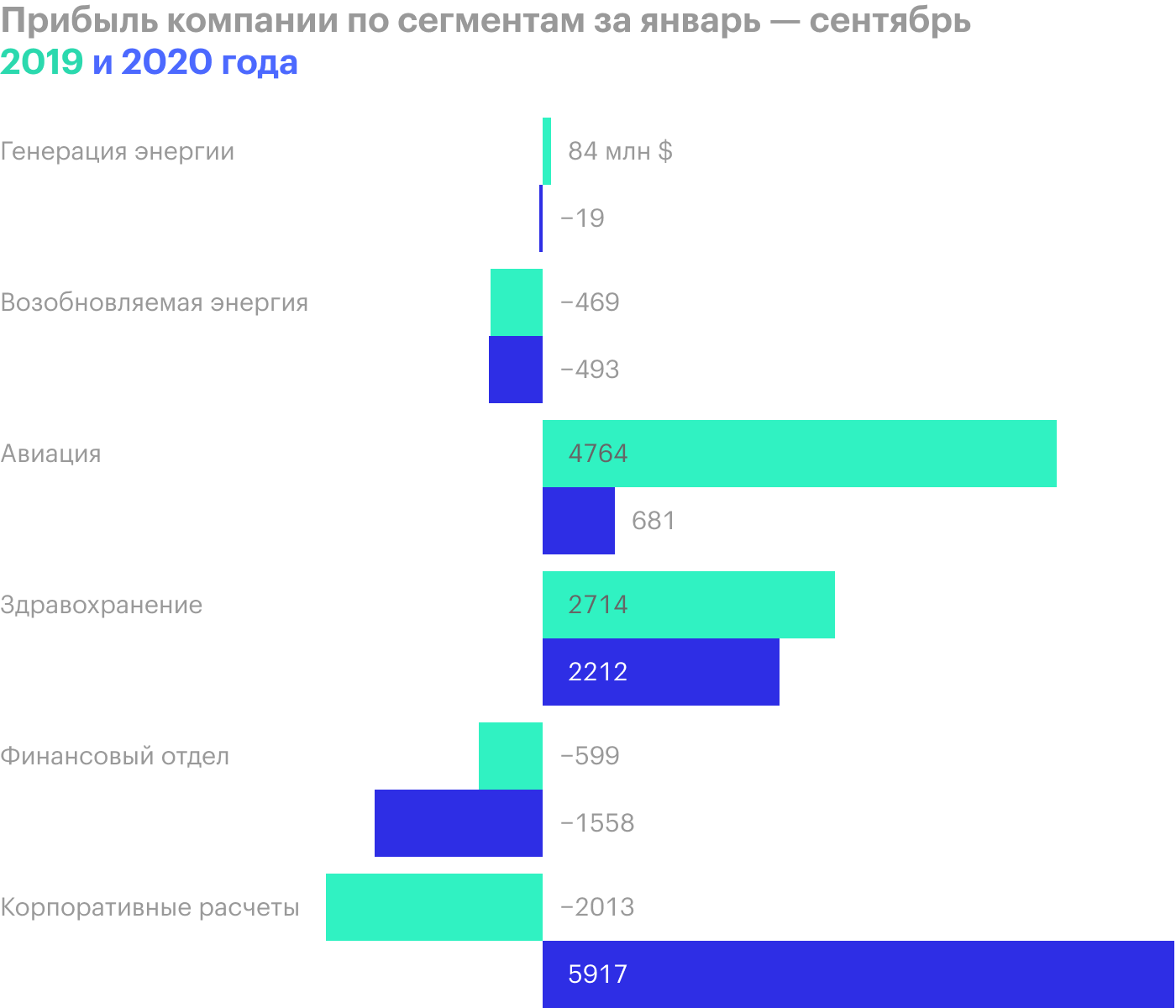

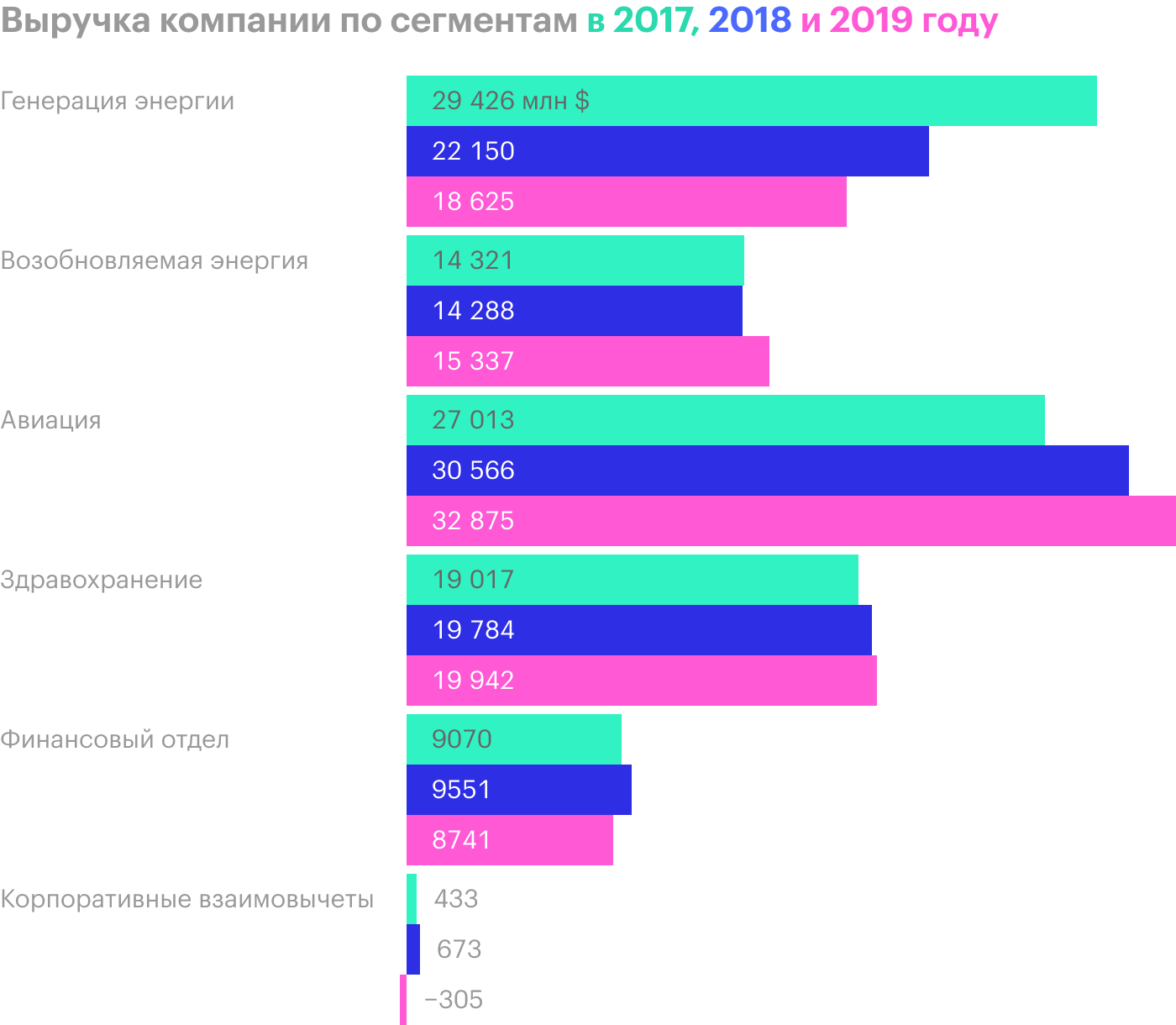

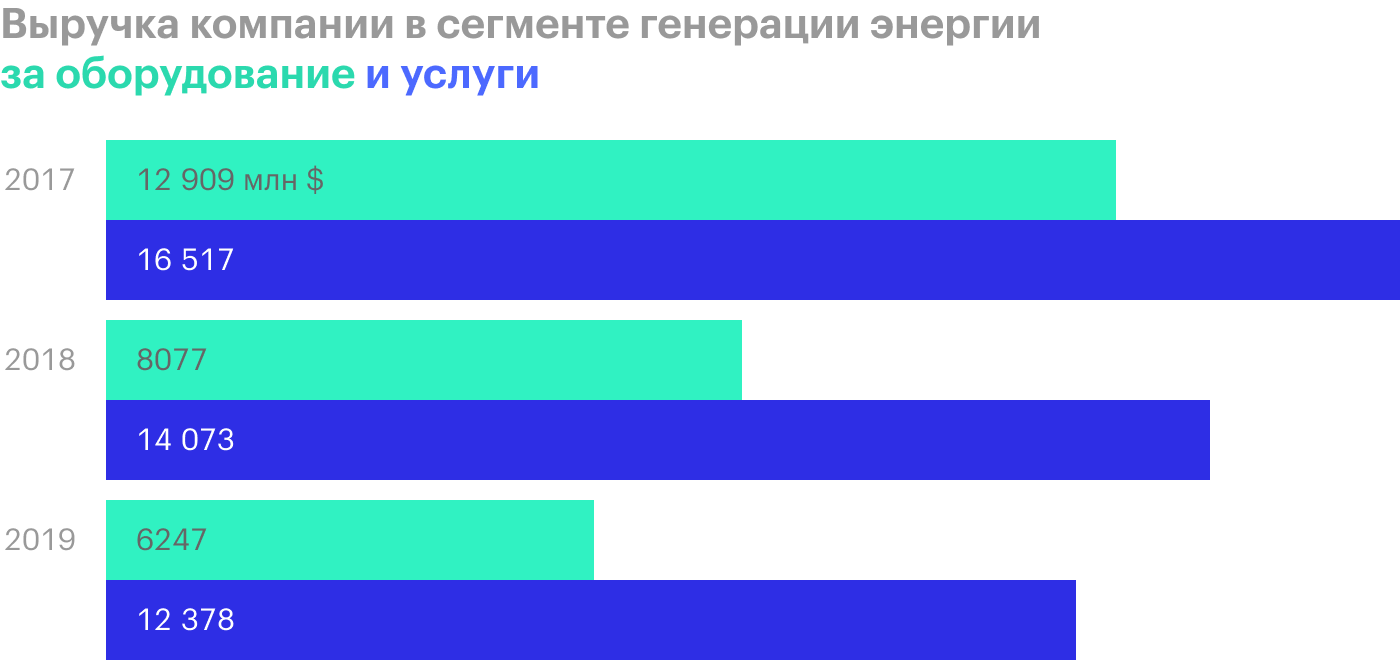

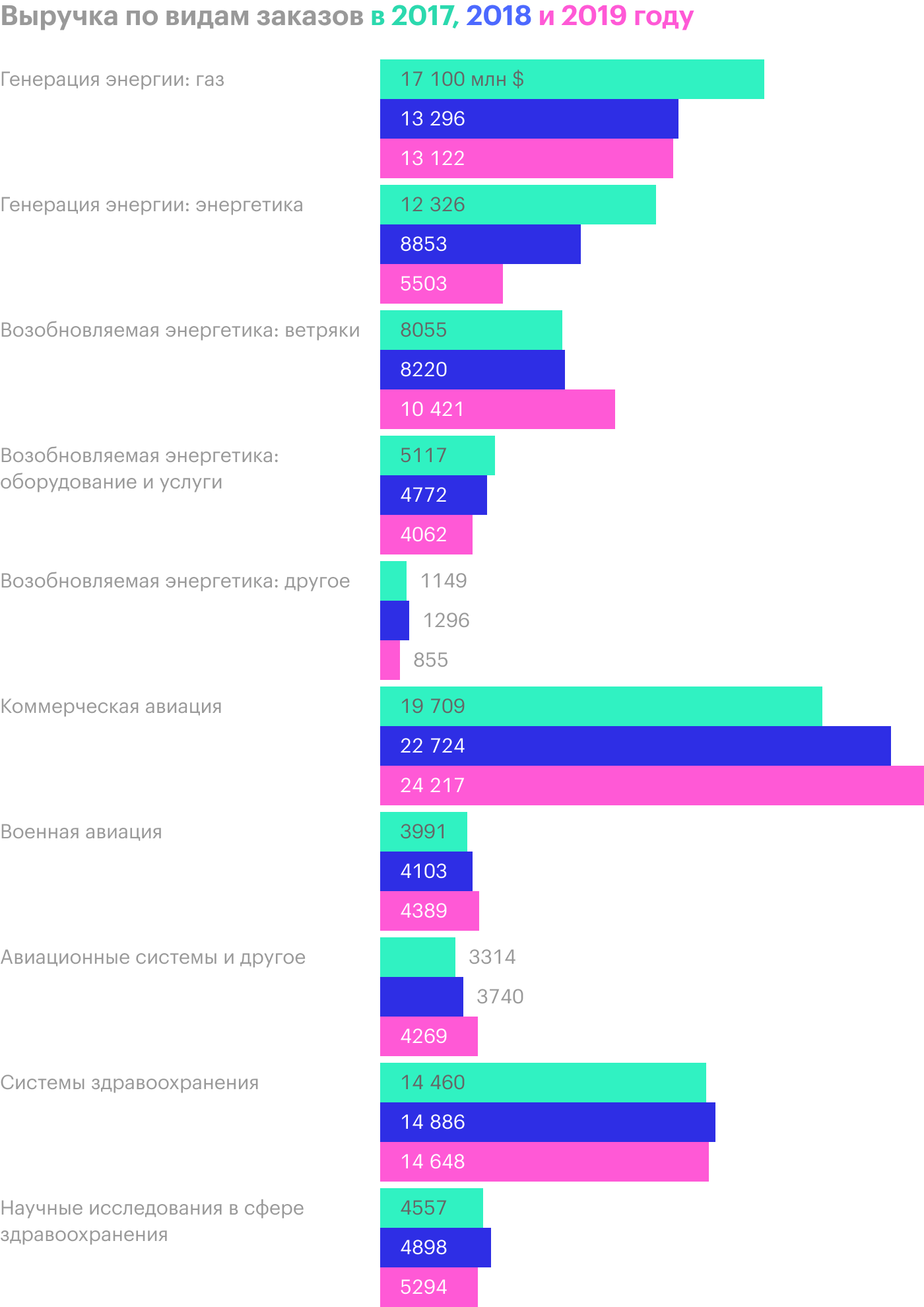

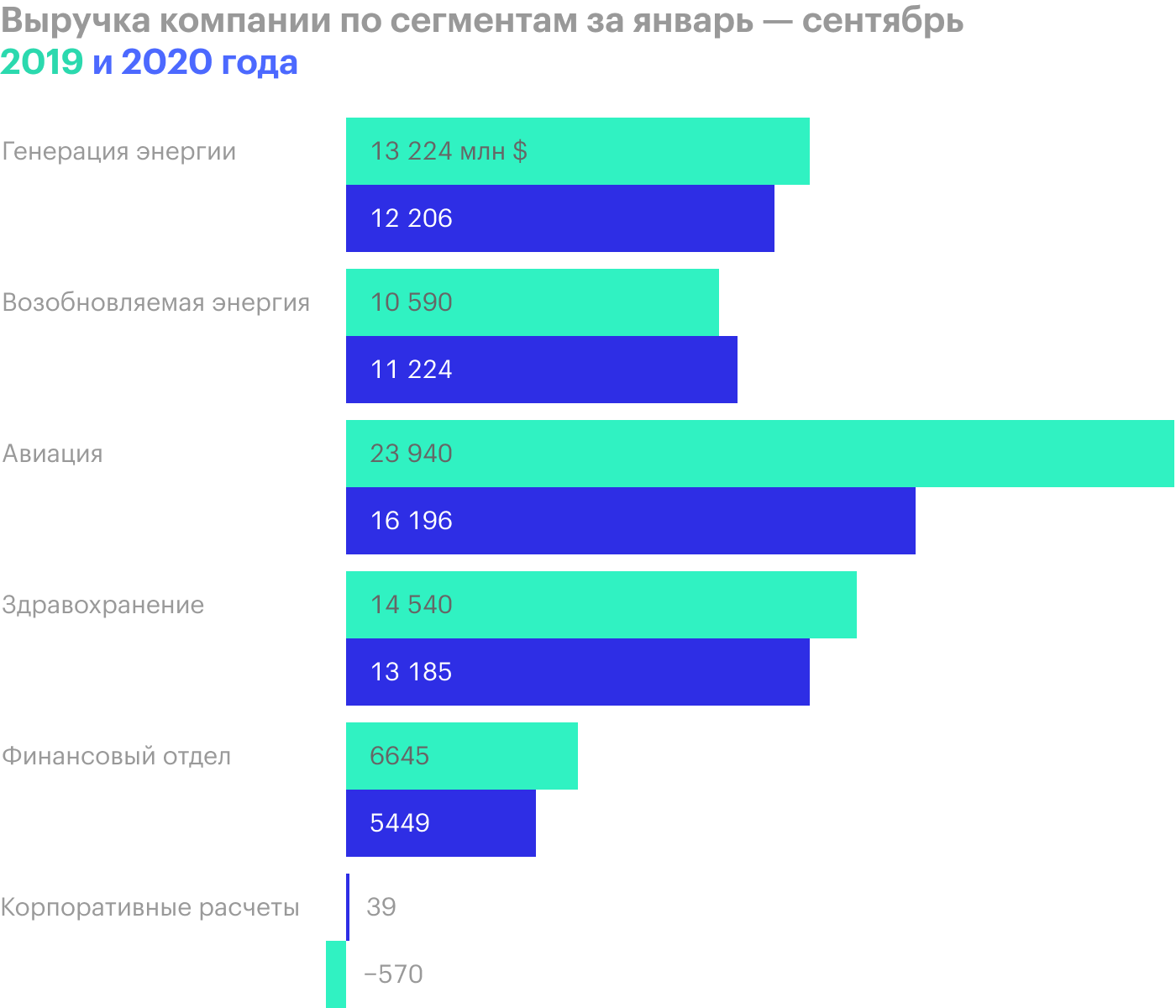

Выручка состоит из продажи оборудования и услуг, основные деньги приносит промышленный бизнес. Рассмотрим деятельность компании по сегментам.

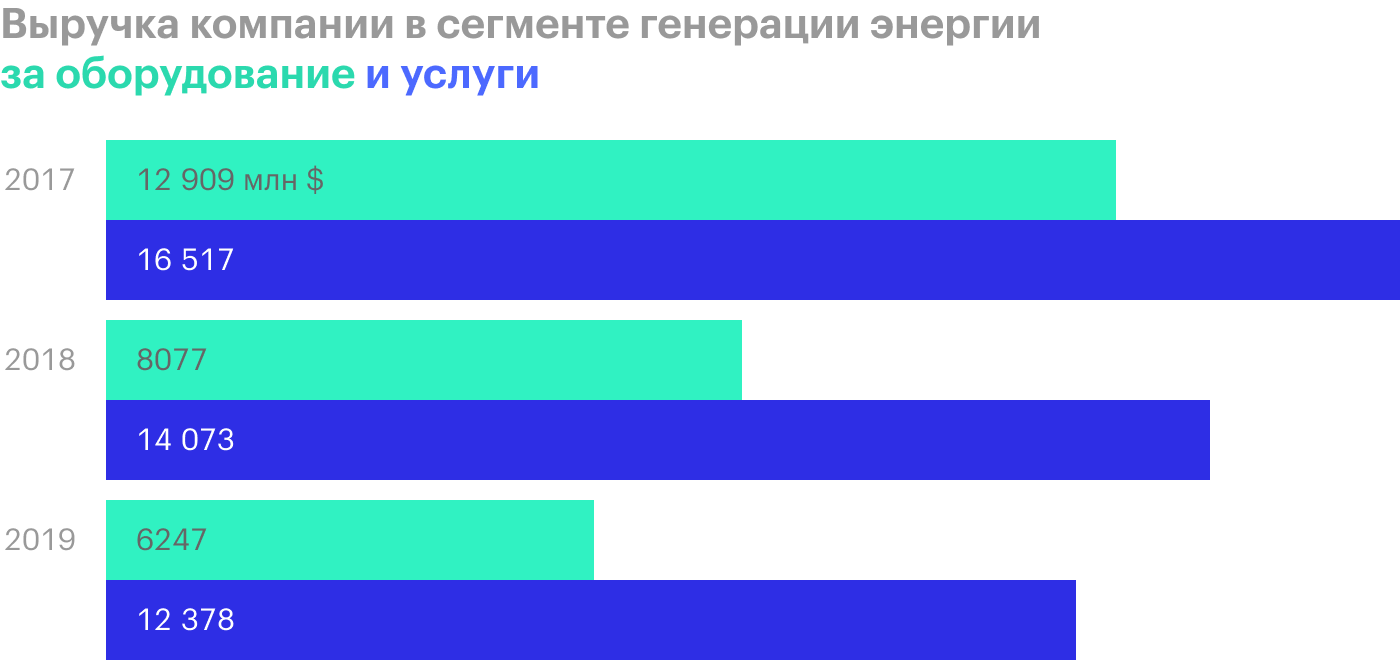

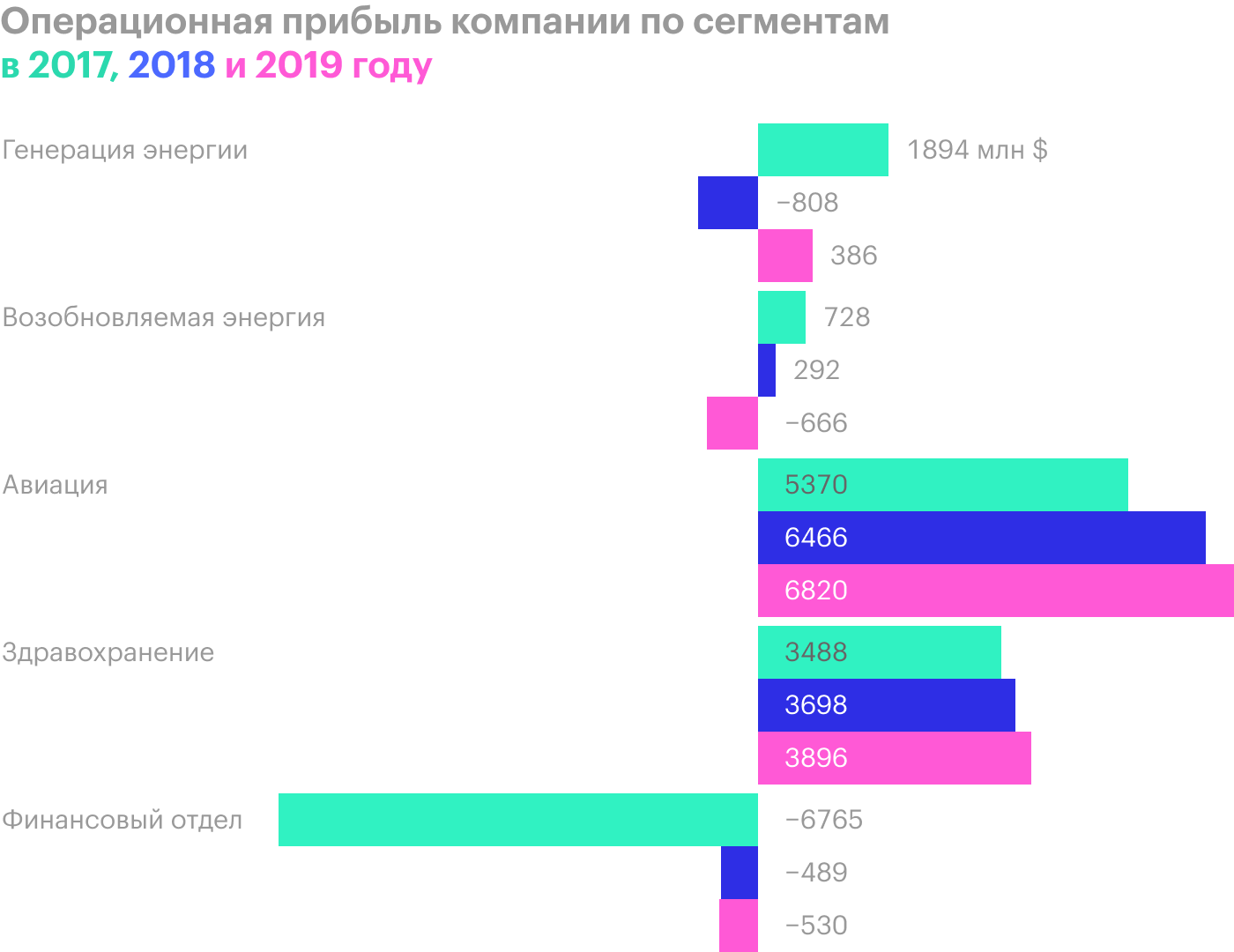

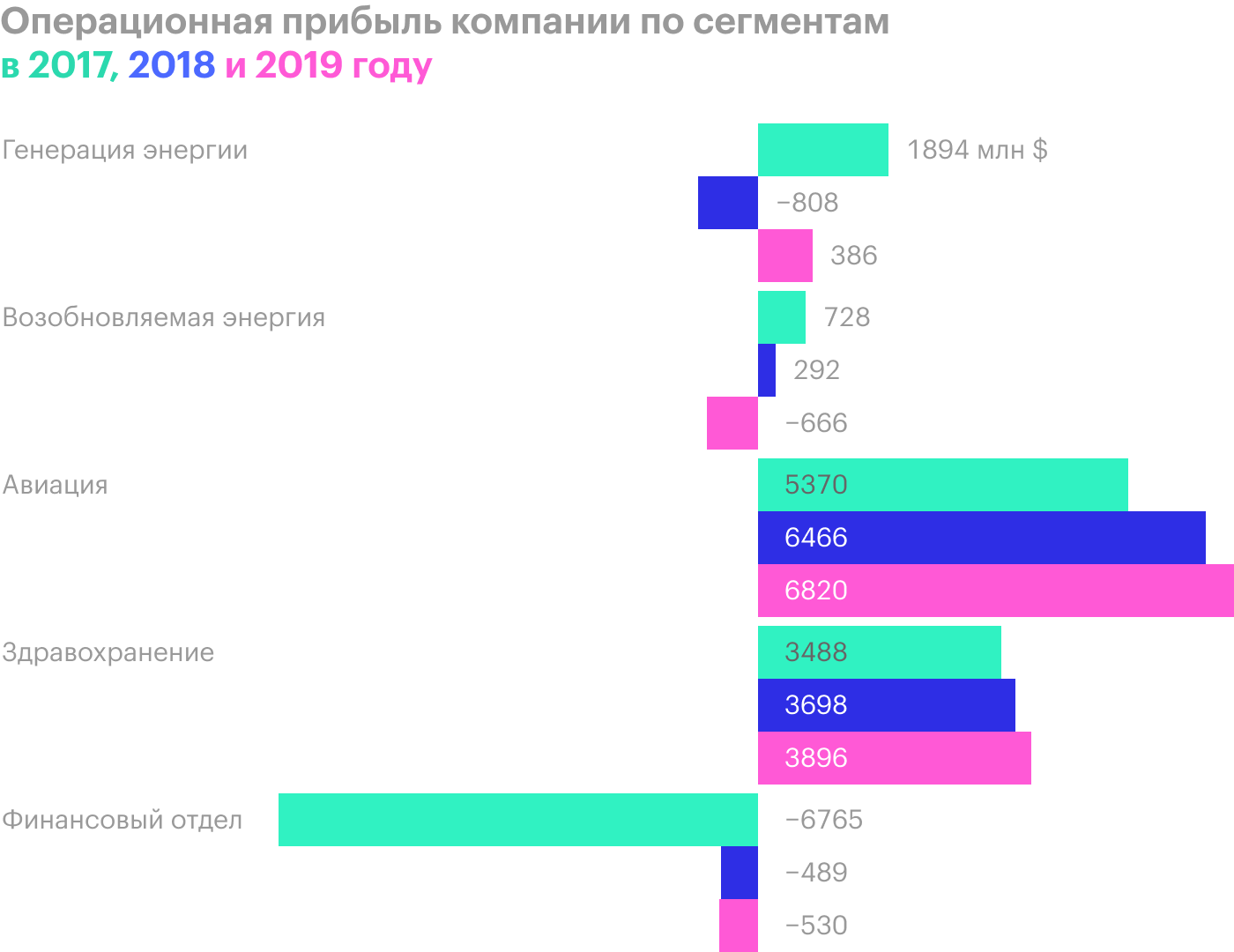

Генерация энергии. Маржа сегмента — 2,1% от выручки. В газовой отрасли GE делает газовые турбины и занимается их обслуживанием. Для отрасли энергетики GE делает бойлеры, паровые турбины, генераторы, системы контроля качества воздуха, разнообразное оборудование: для промышленности, нефтегазовых и энергетических компаний.

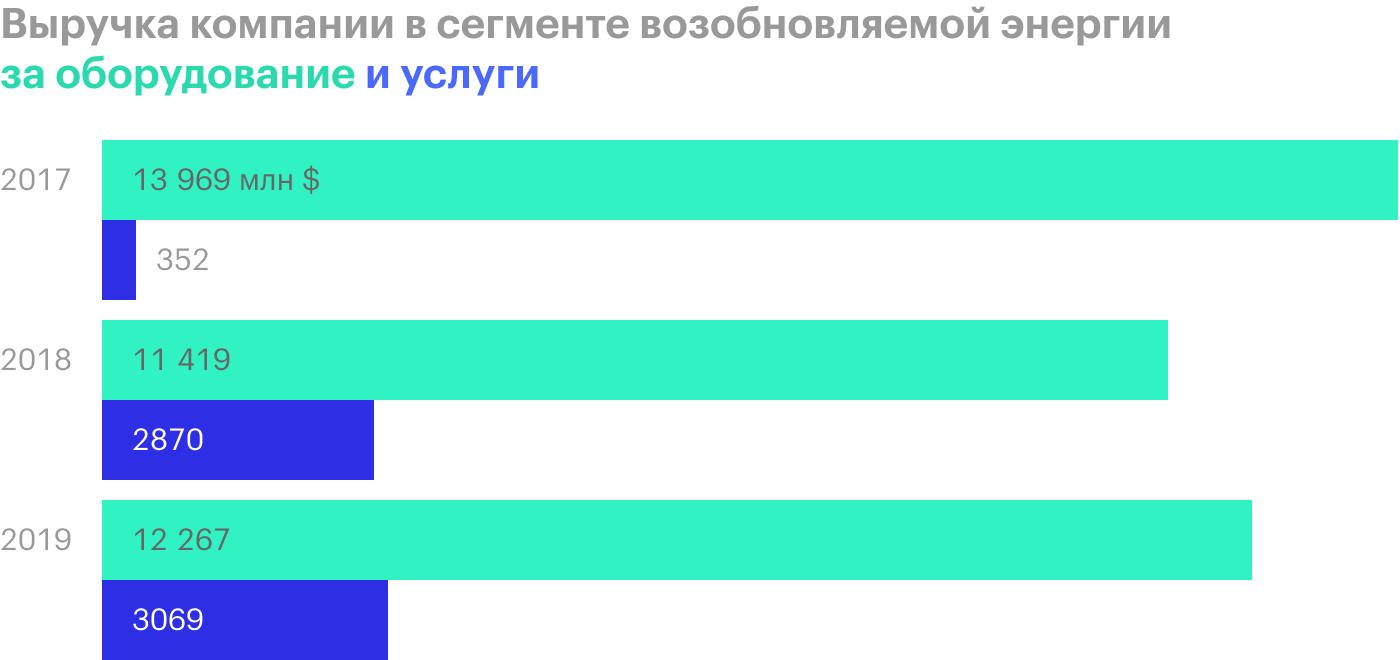

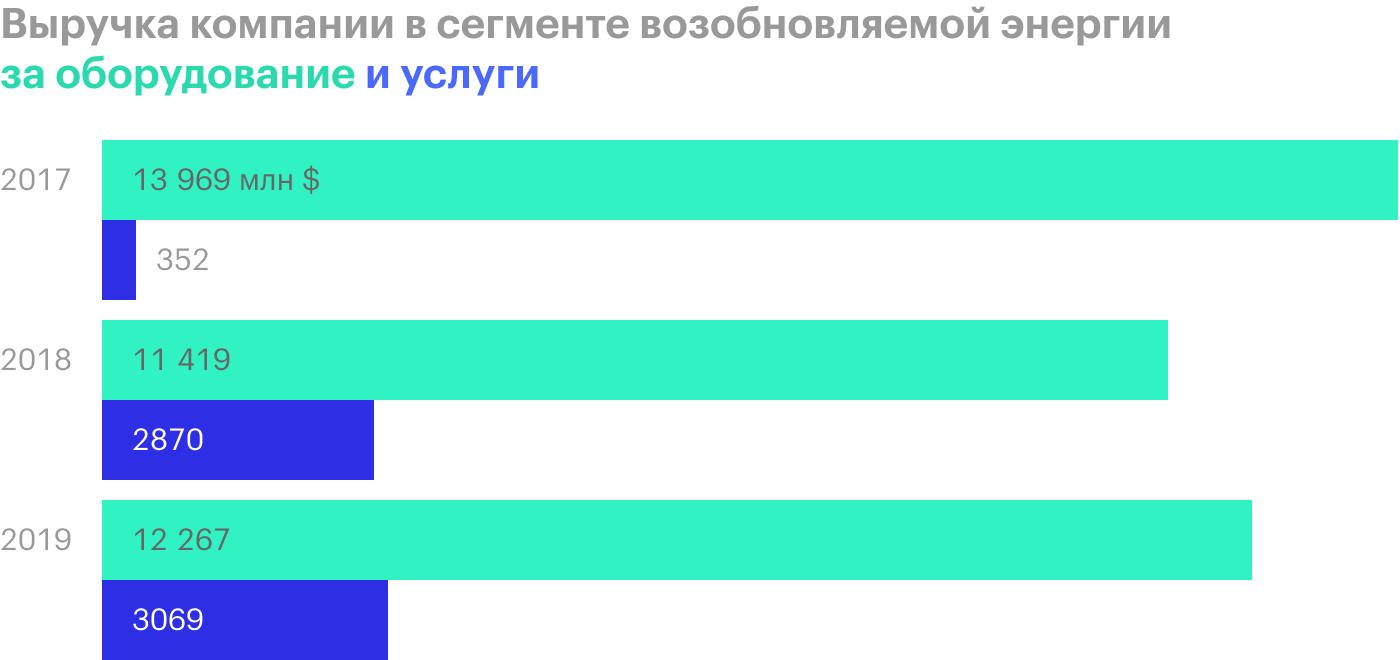

Возобновляемая энергия. Маржа сегмента пока отрицательная, −4,3%. Компания занимается проектированием, строительством и обслуживанием гидроэлектростанций, ветрогенераторов, электросетей, а еще обслуживает предприятия в сфере ЖКХ, нефтегазовой добычи.

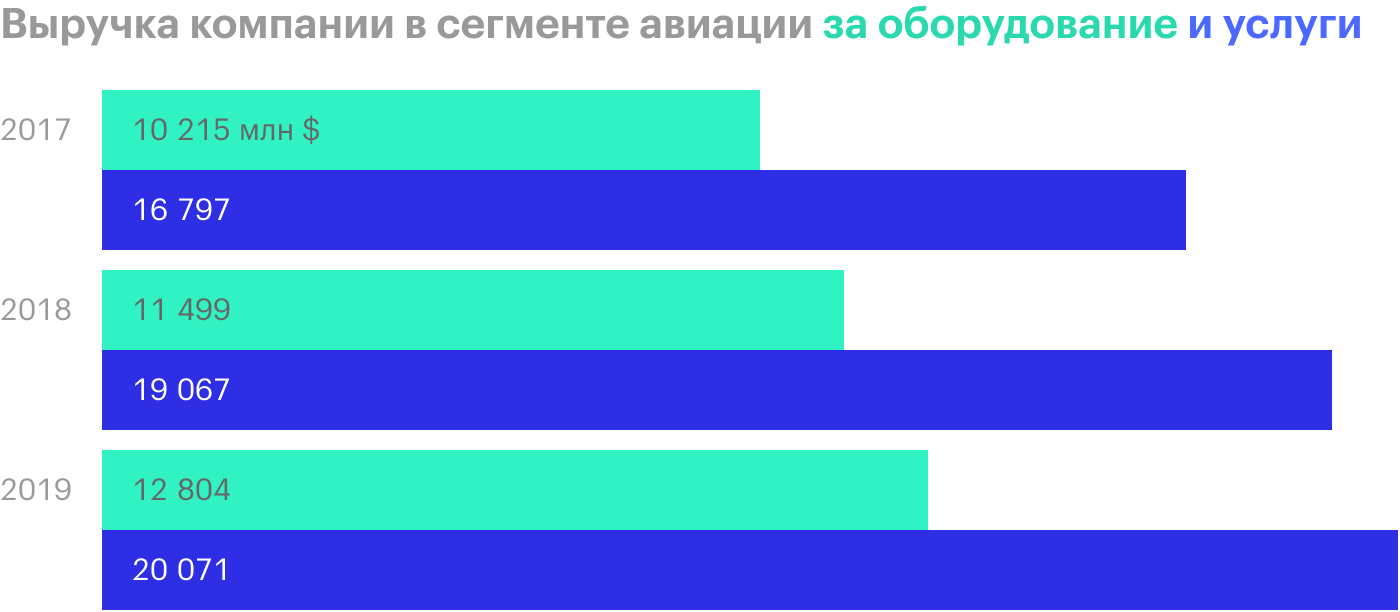

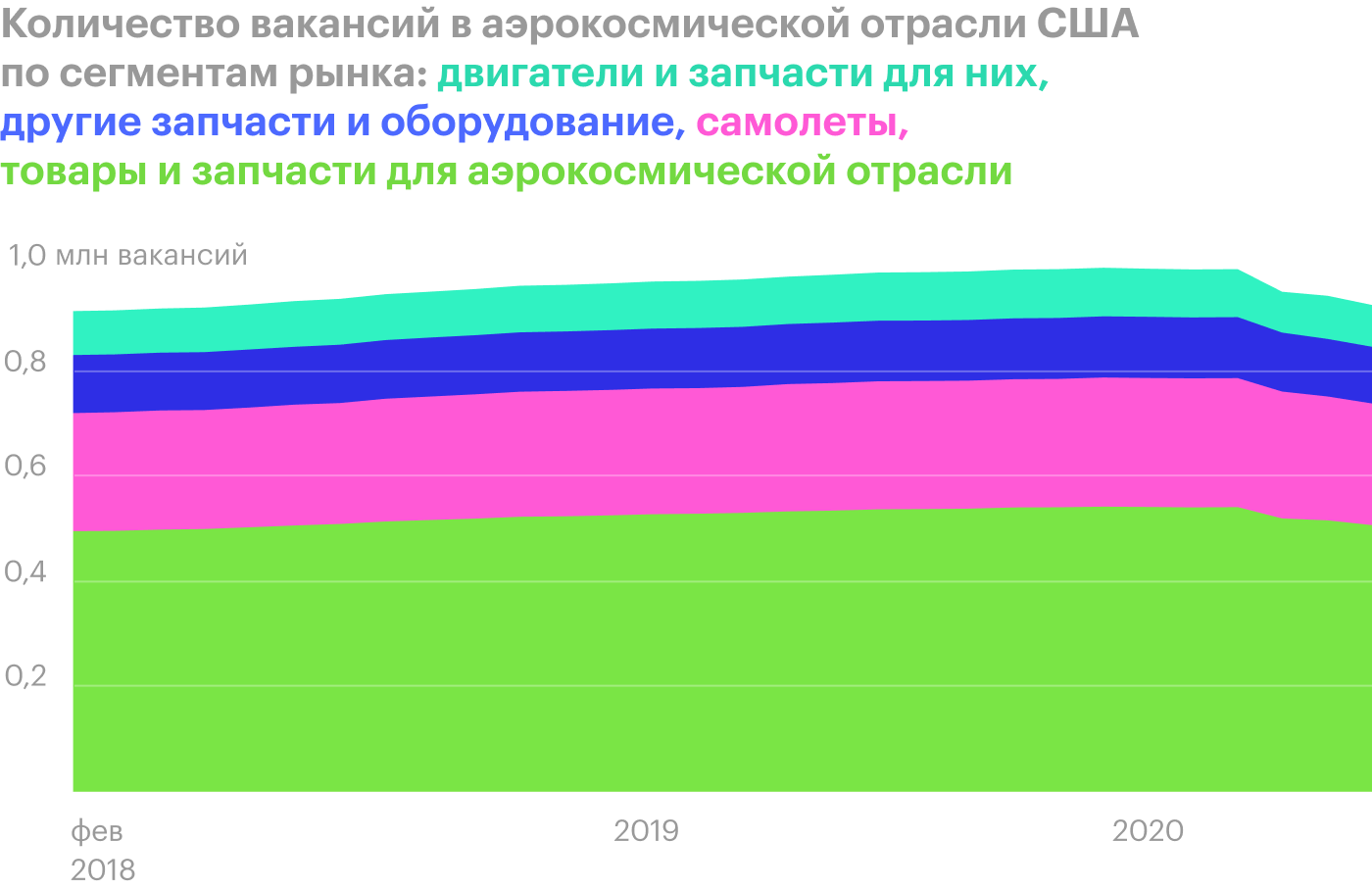

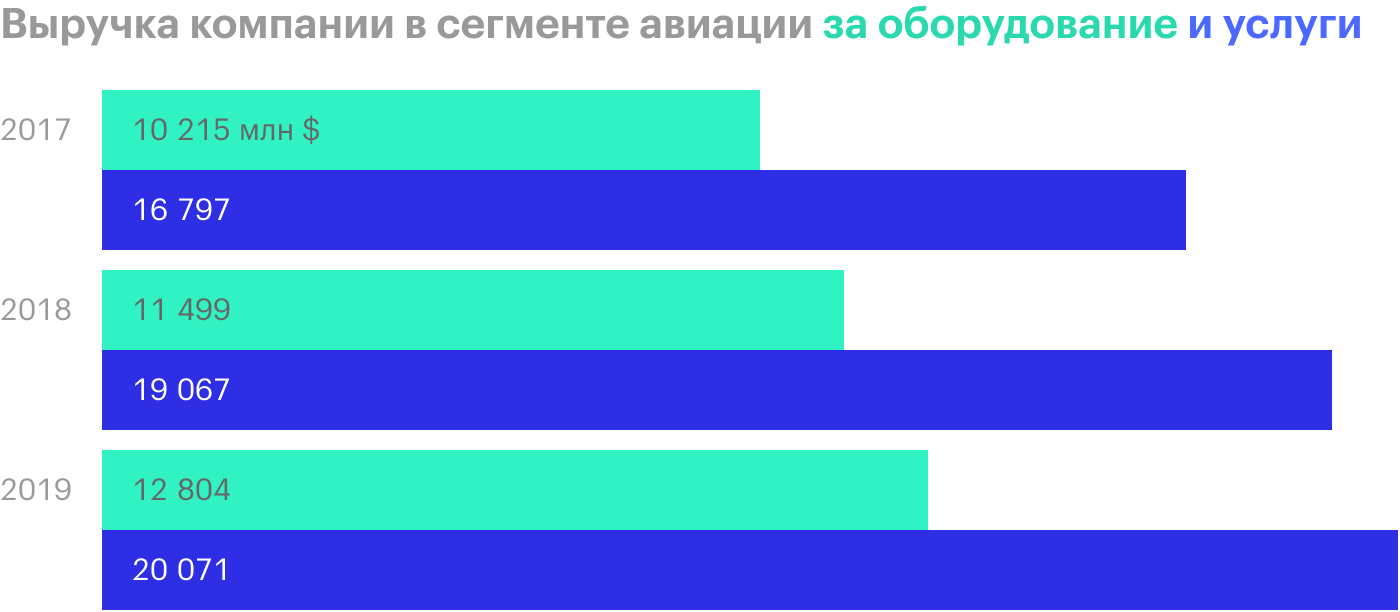

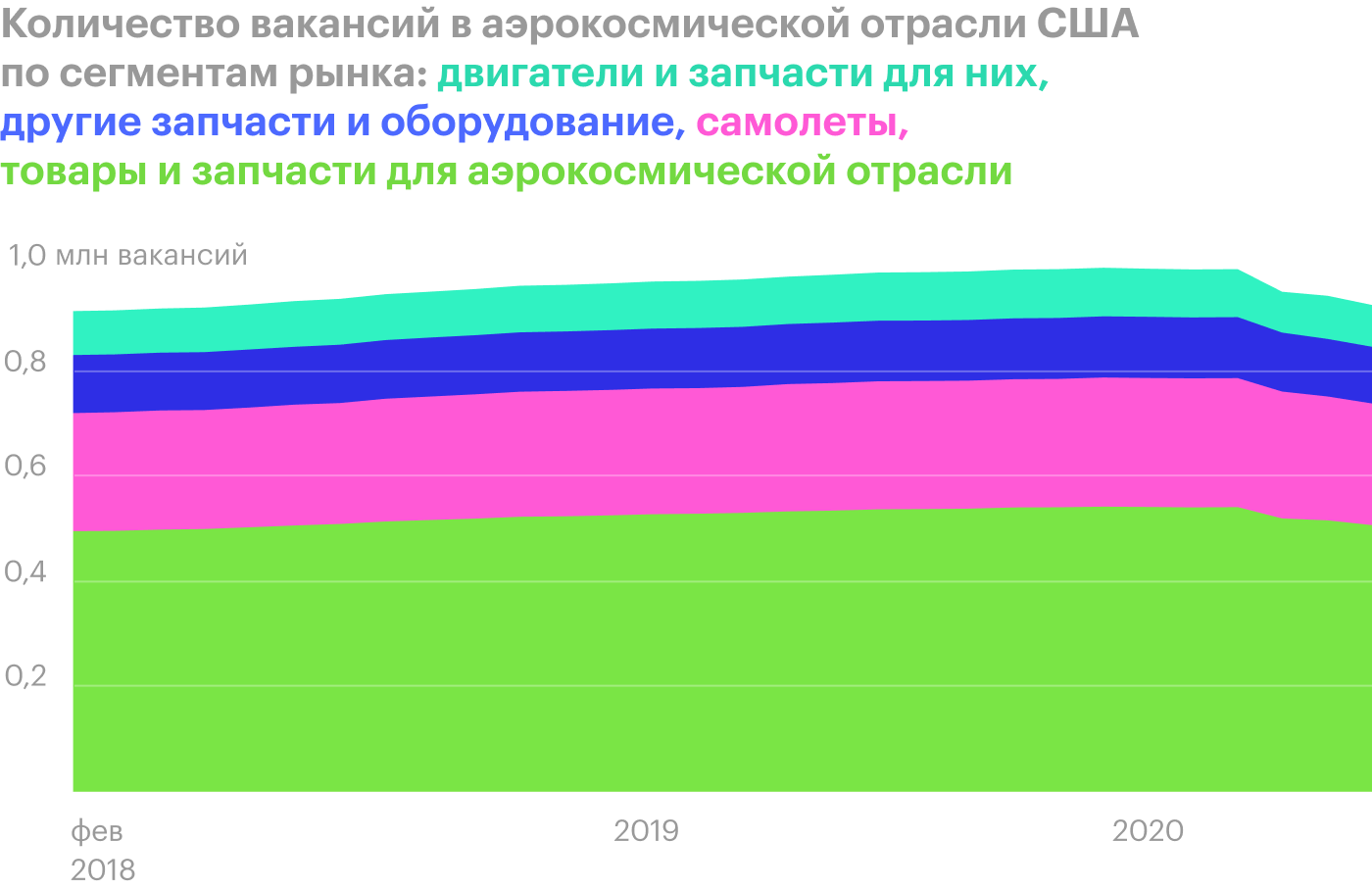

Авиация. Маржа сегмента — 20,7% от выручки. В этой категории компания занимается производством и обслуживанием авиадвигателей. У GE есть клиенты как в гражданской авиации, так и в военной.

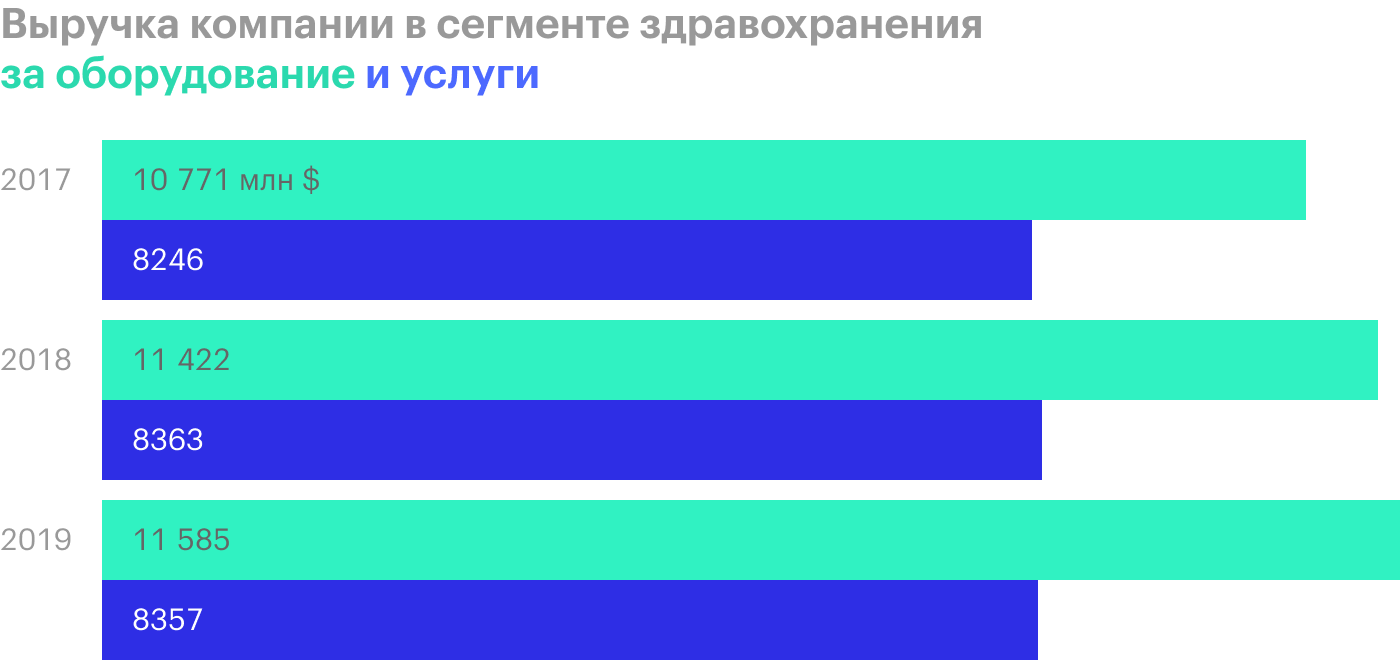

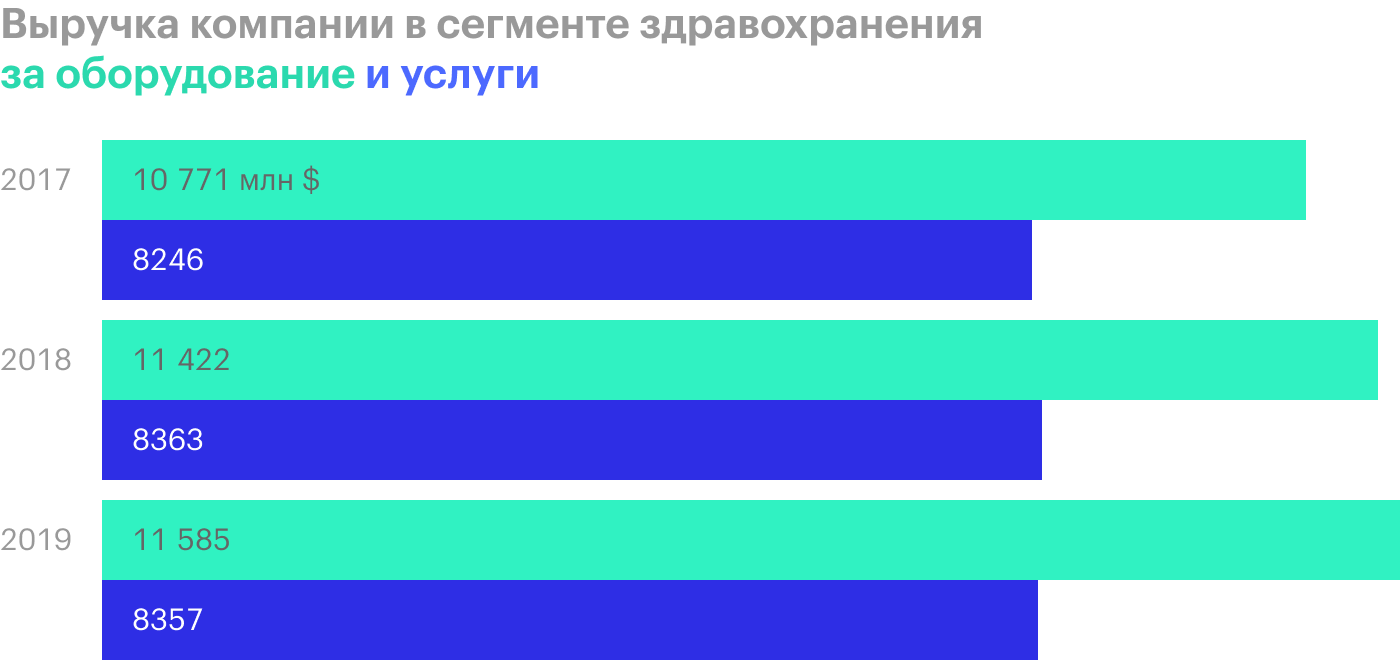

Здравоохранение. Маржа сегмента — 19,5% от выручки. Компания оказывает услуги системе здравоохранения. Это производство и обслуживание медицинского оборудования вроде устройств для томографии, УЗИ, рентгена, устройств для анестезии и проведения операций, оборудования для лабораторных испытаний и диагностики. Также компания консультирует медицинские предприятия в сфере повышения эффективности управления.

Лизинг и финансовые операции (GE Capital). Сегмент убыточен: его итоговая маржа составляет −0,5%. Это финансовые продукты и услуги для клиентов компании типа страхования и андеррайтинга. В основном выручку составляет лизинг самолетов (56,32%) и страхование (33,33%), остальное дают услуги по финансированию клиентов компании в сфере промышленности и энергетики, а также финансирование операций самой GE.

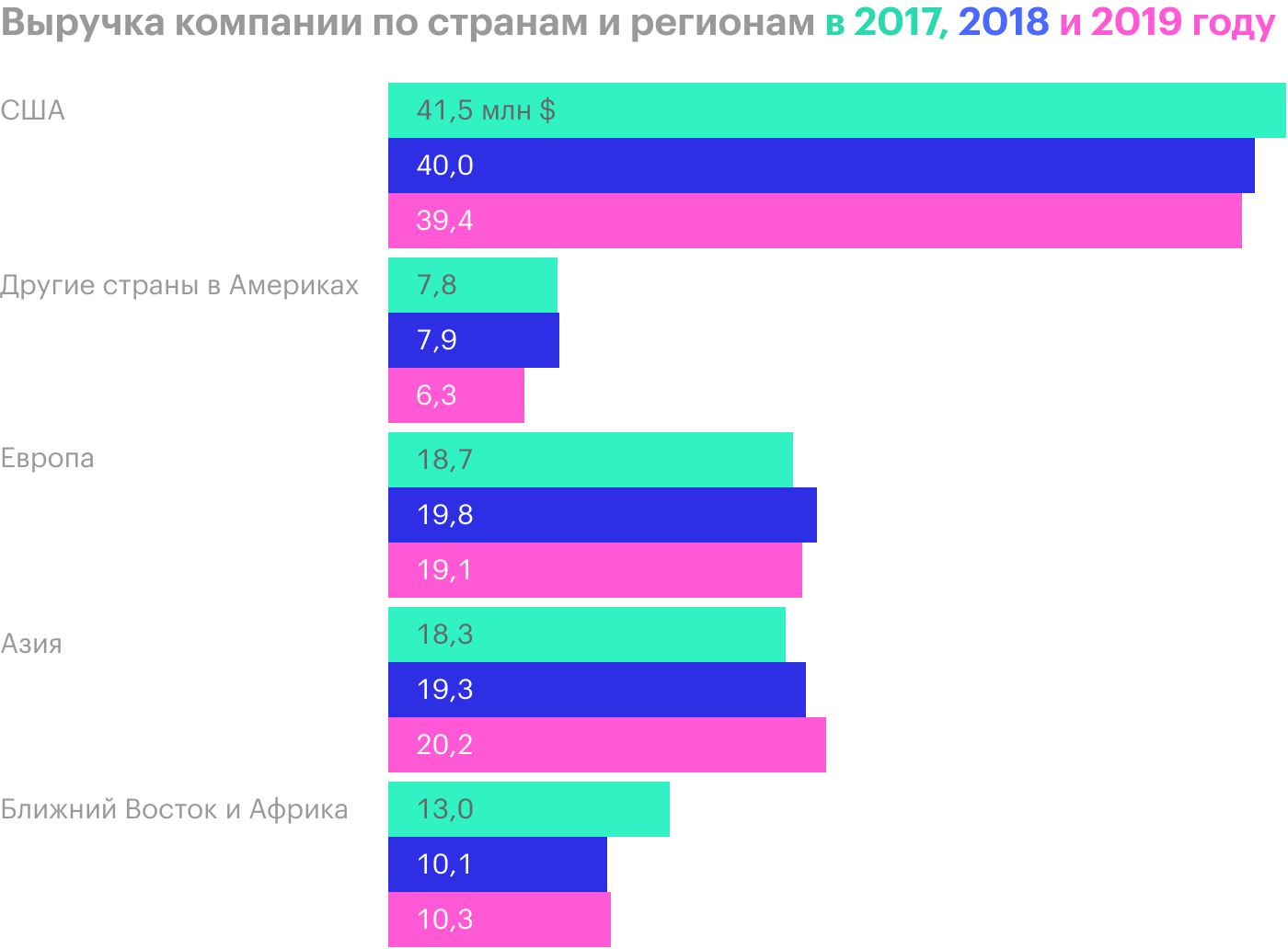

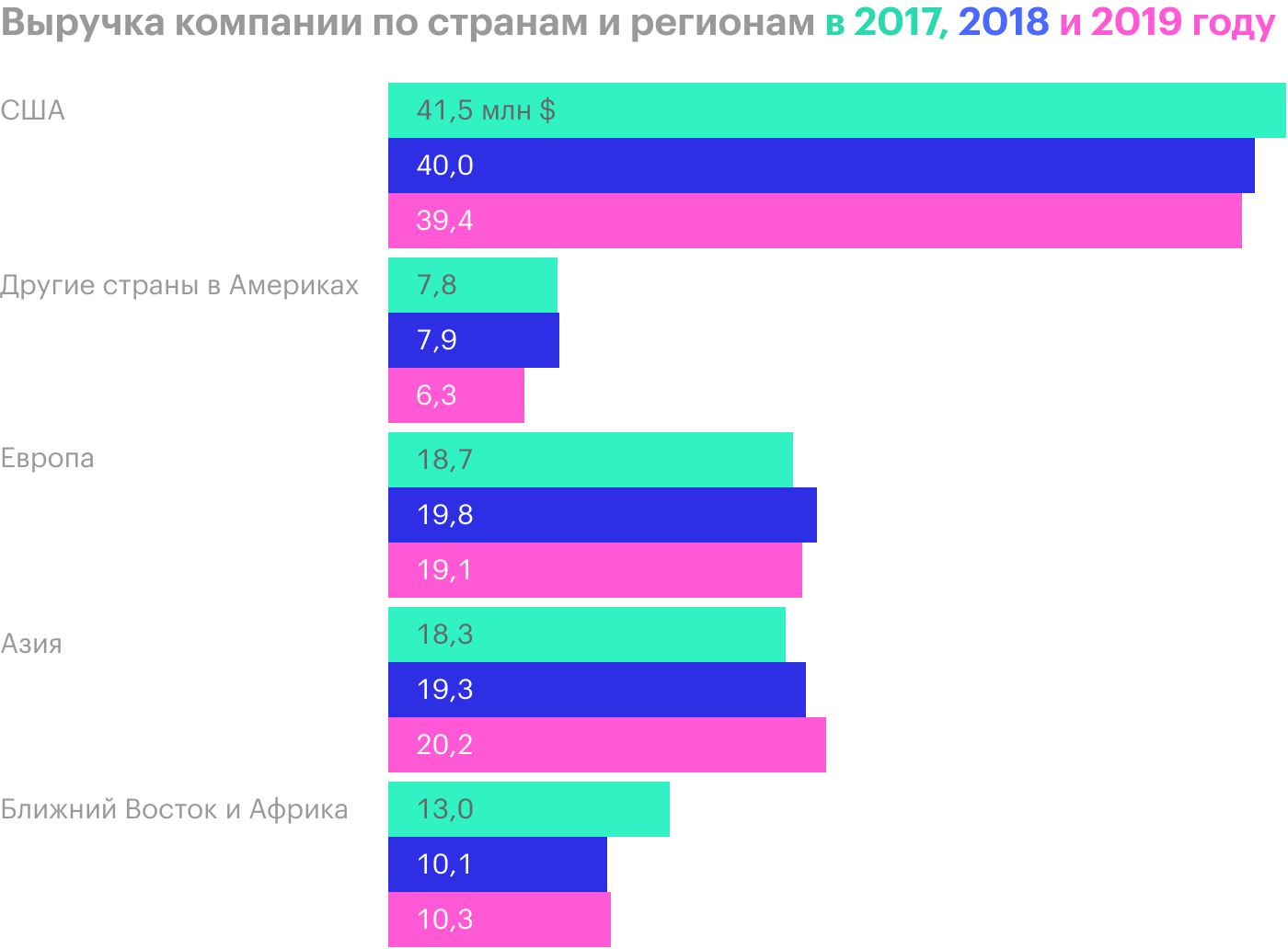

Большую часть выручки компания делает за пределами США.

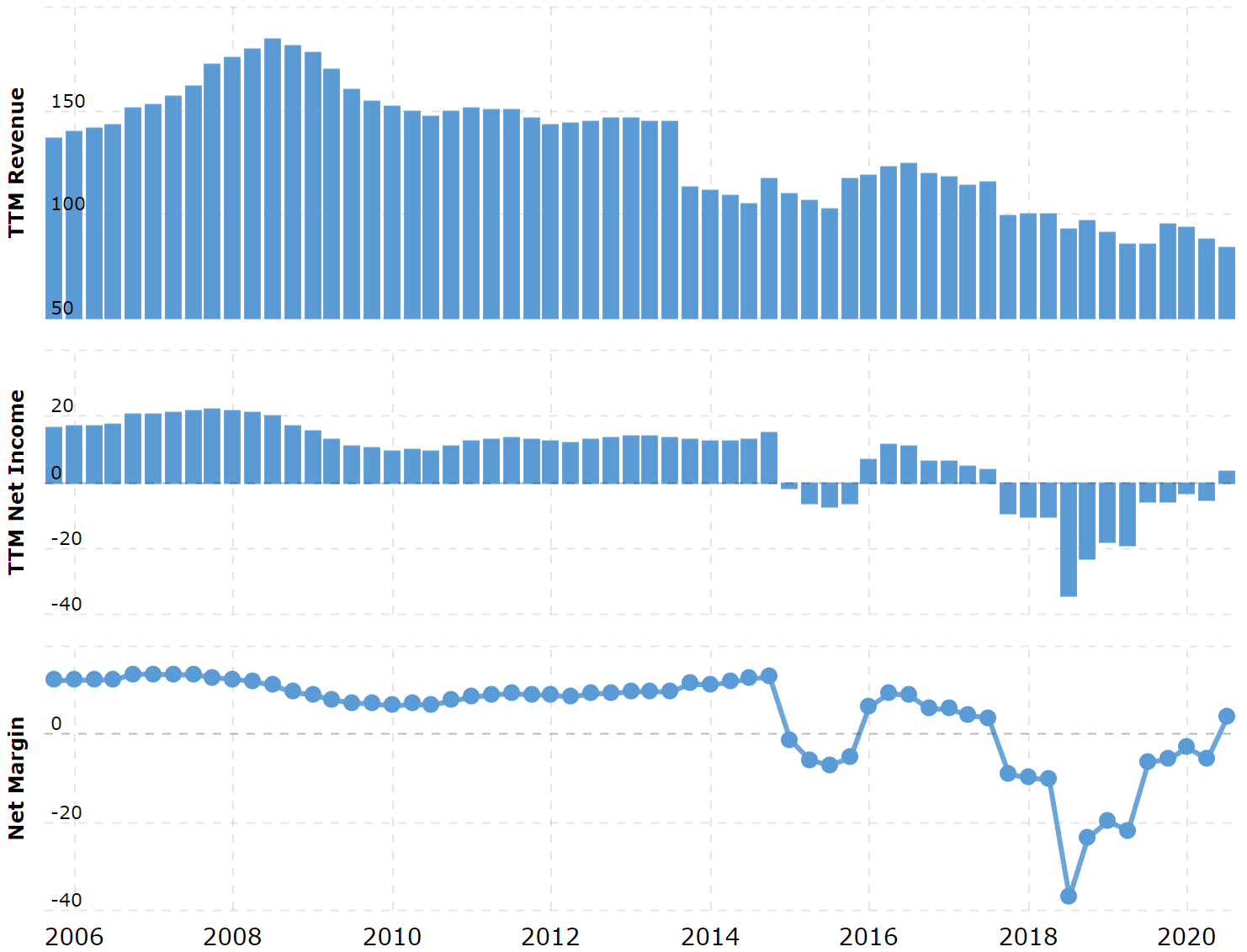

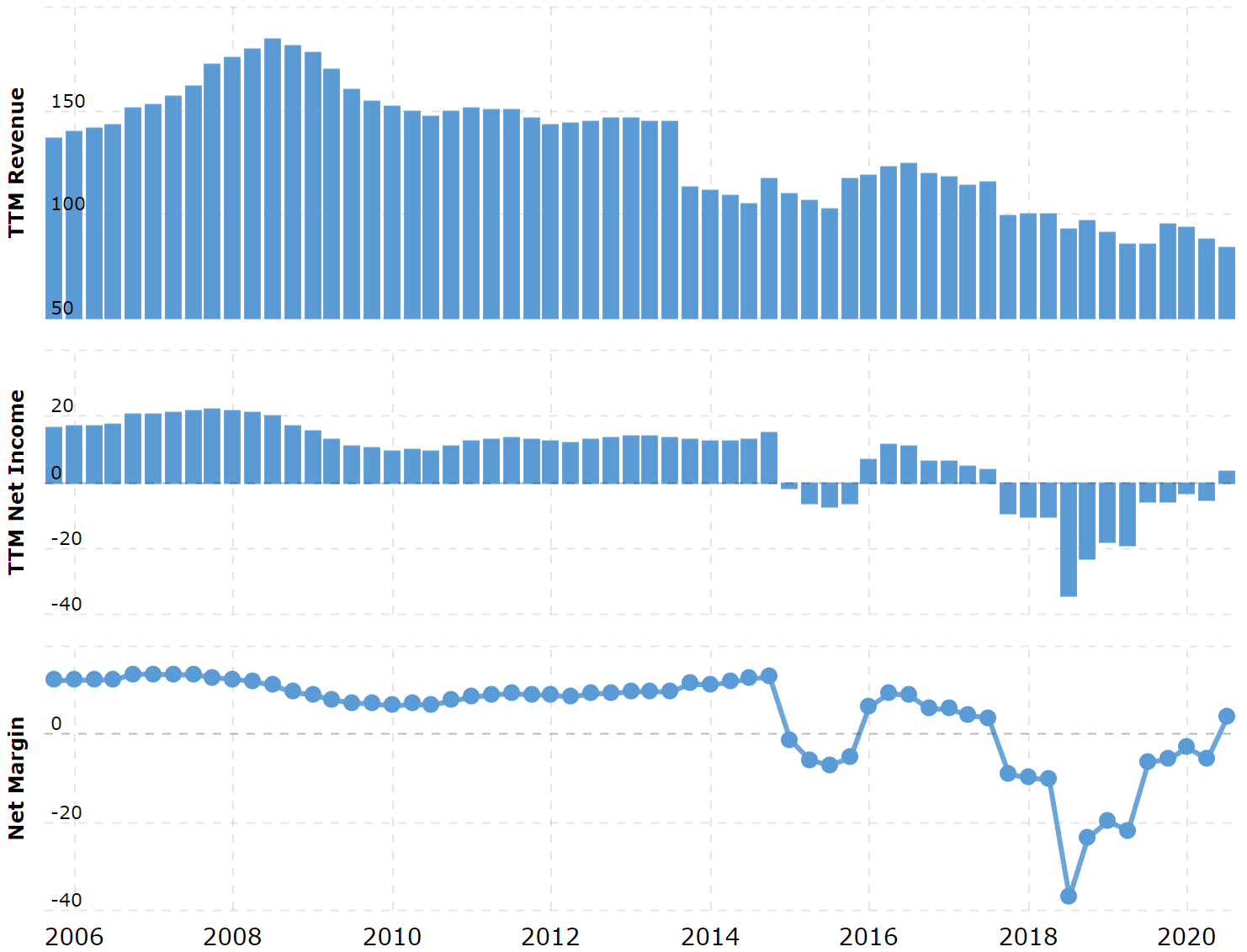

Выручка и прибыль за последние 12 месяцев в миллиардах долларов. Итоговая маржа в процентах от выручки. Источник: Macrotrends

Нелетная погода

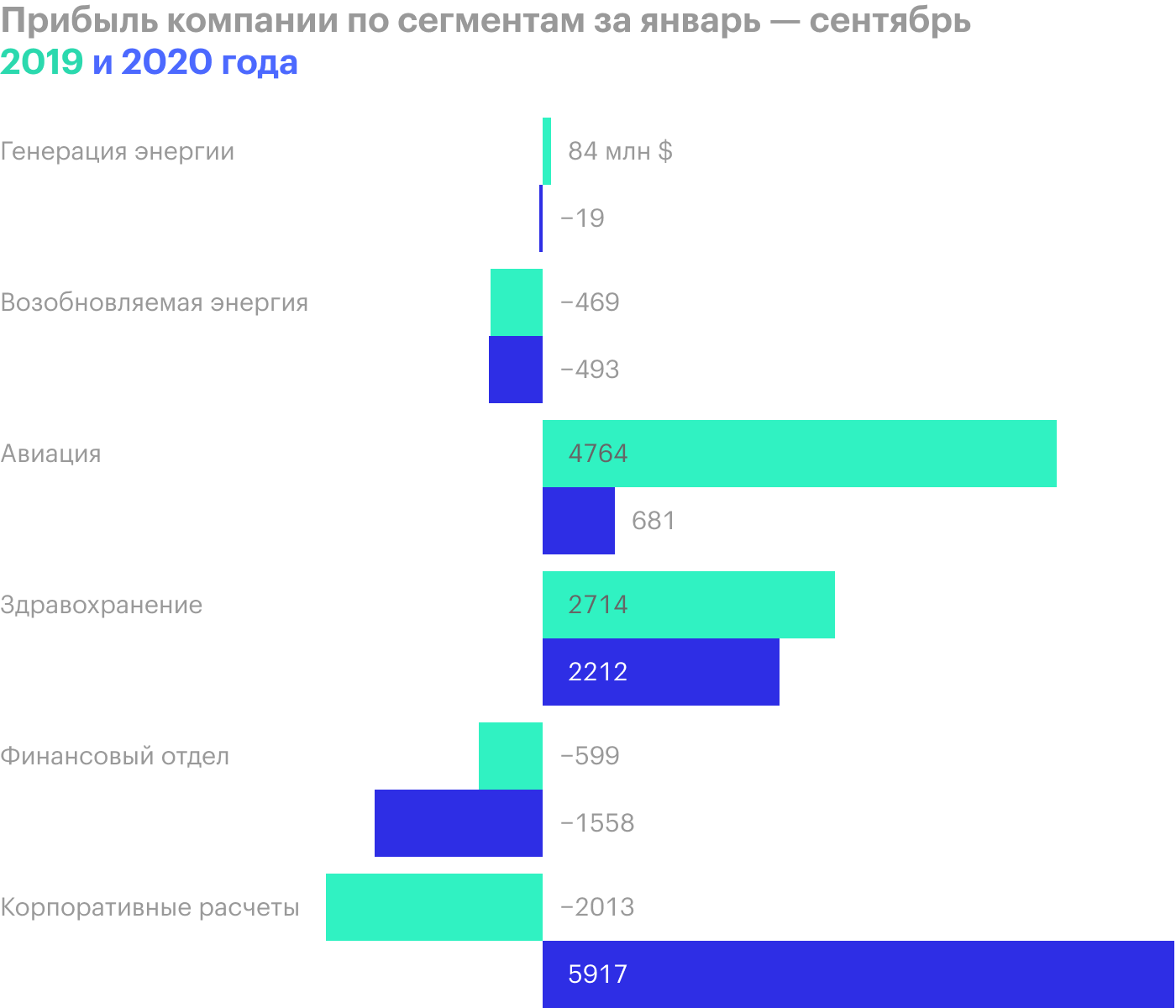

Коронавирусный карантин сильно ударил по самым маржинальным бизнесам компании — авиационному и медицинскому.

На авиационный бизнес сильно повлияло снижение количества полетов. А вот показатели медицинского бизнеса испортило нарушение нормального режима работы больниц, из-за которого многие операции и процедуры отложили на неопределенный срок.

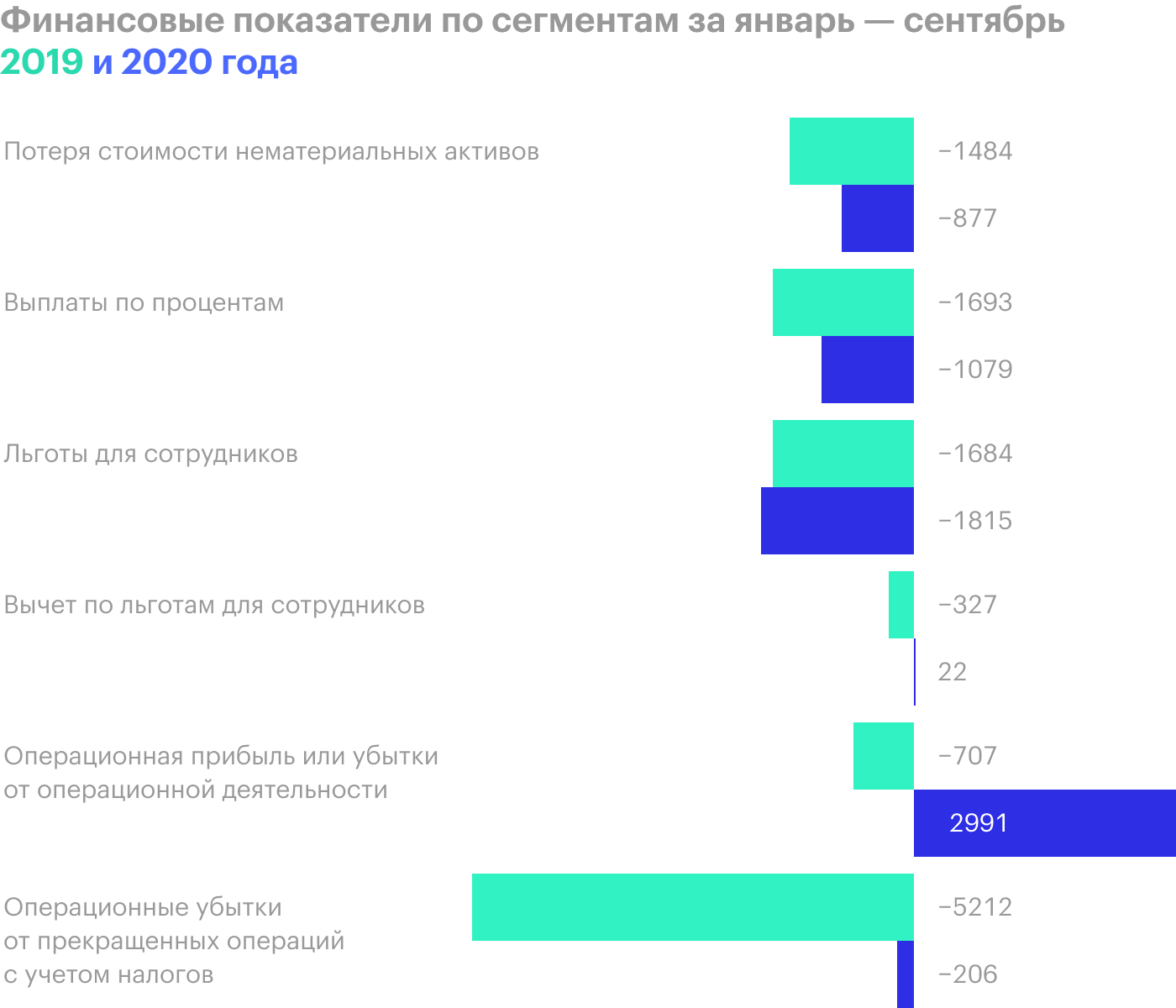

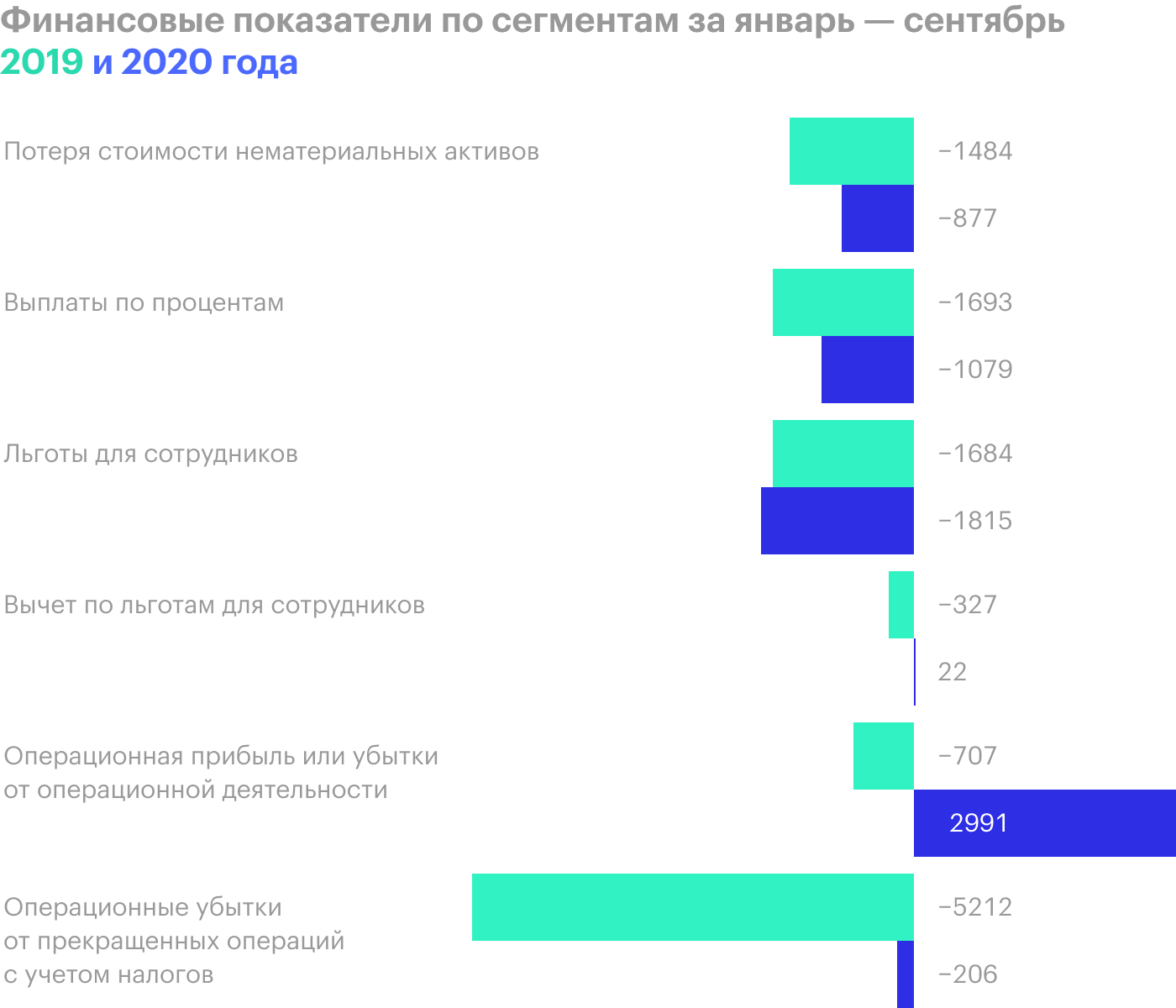

В этом году убытки компании все равно оказались меньше, чем в 2019, и она даже вышла на прибыль по итогам 2020. Но это произошло потому, что в 2019 у GE были большие траты и издержки, связанные со списанием стоимости многих активов.

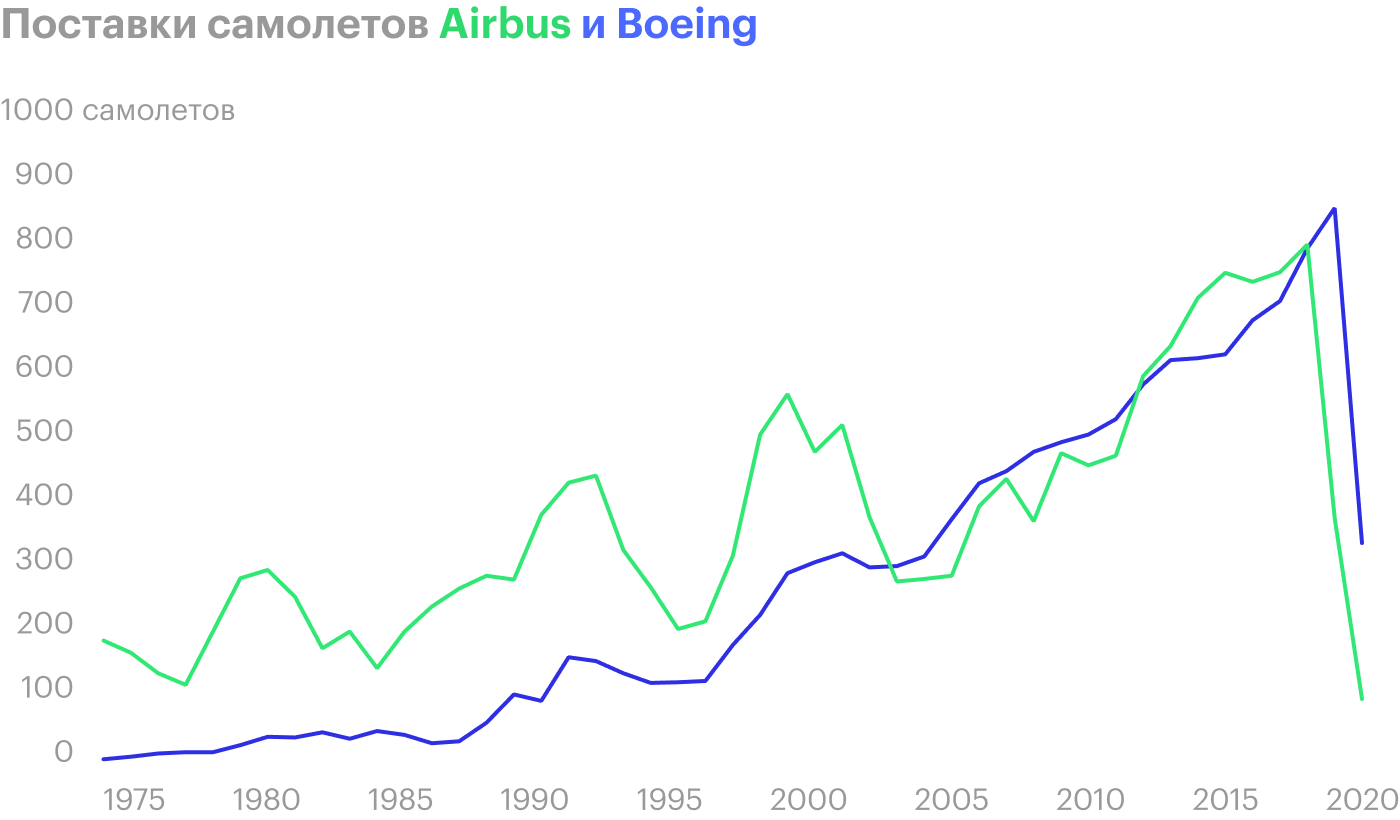

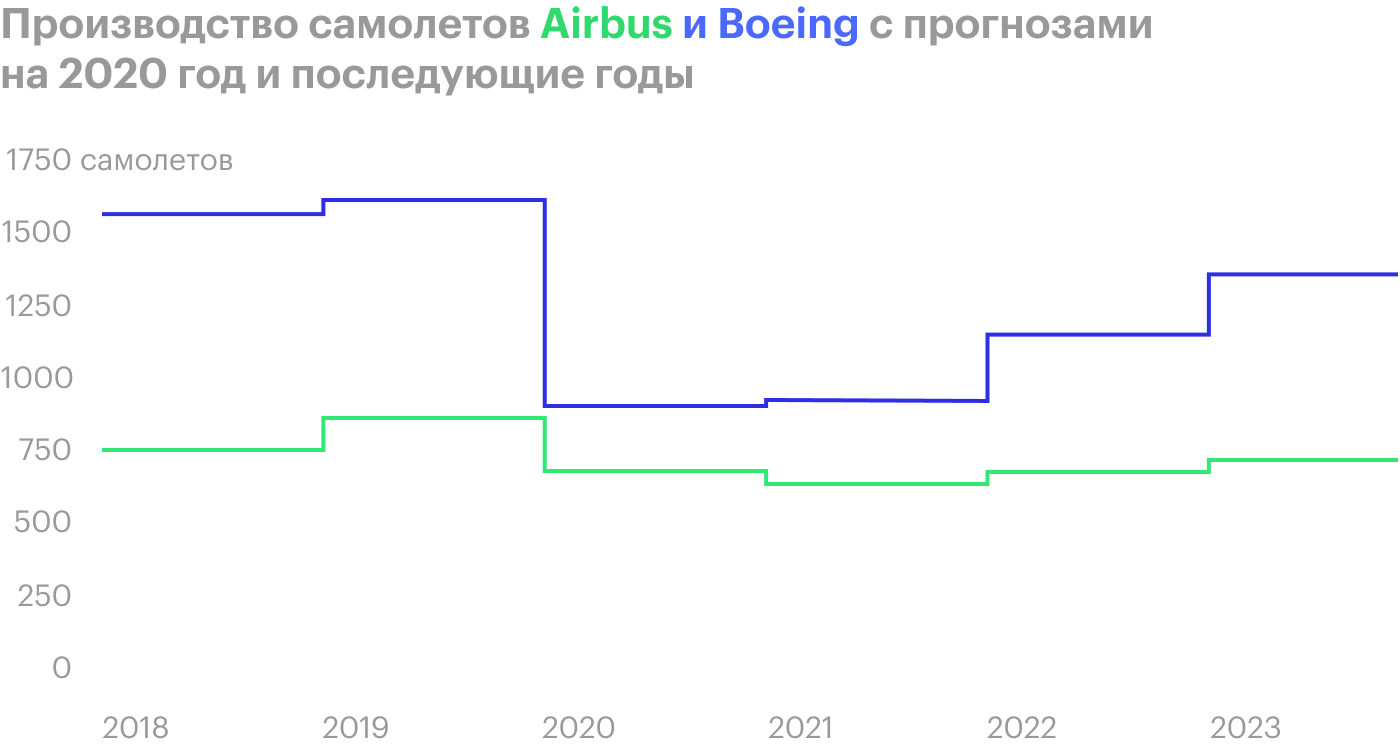

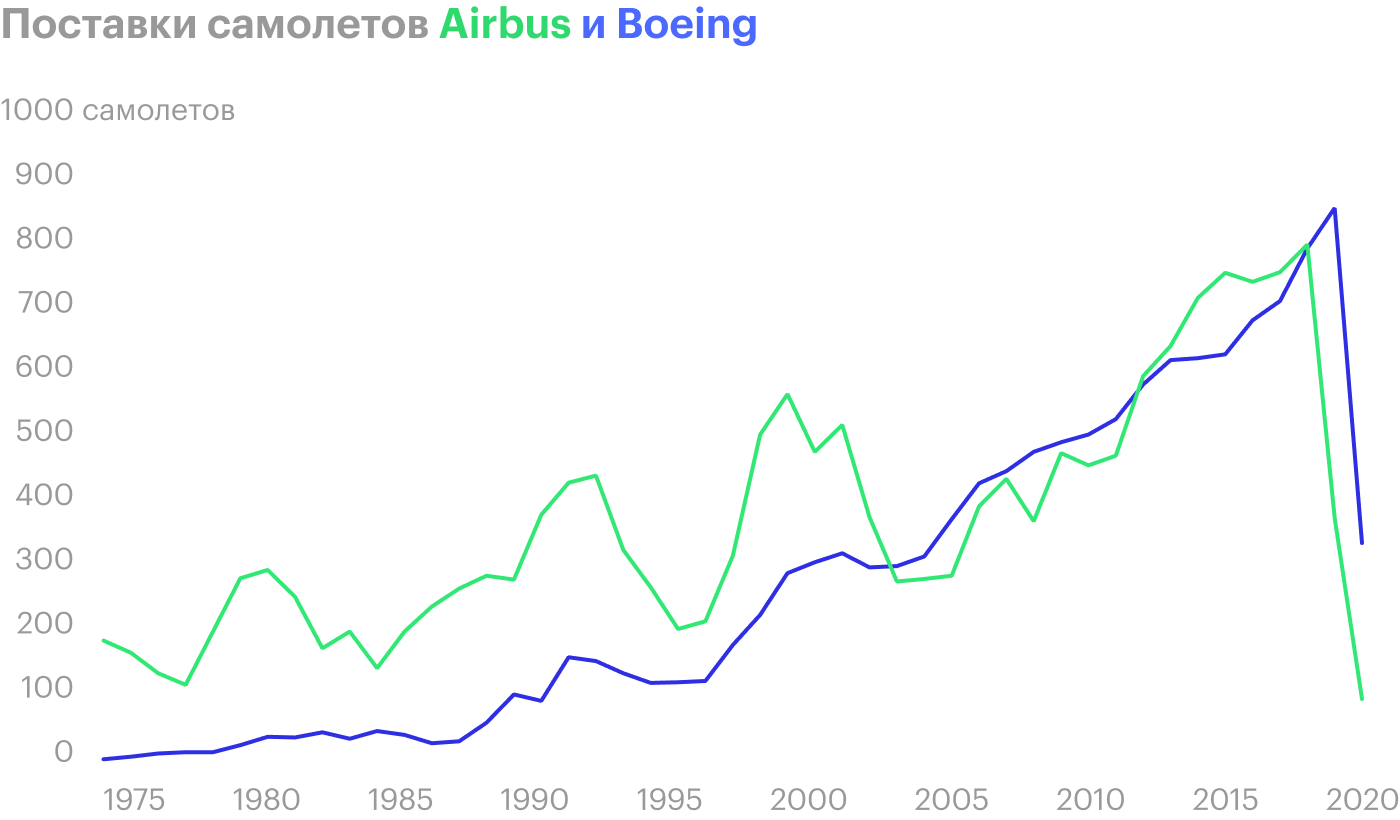

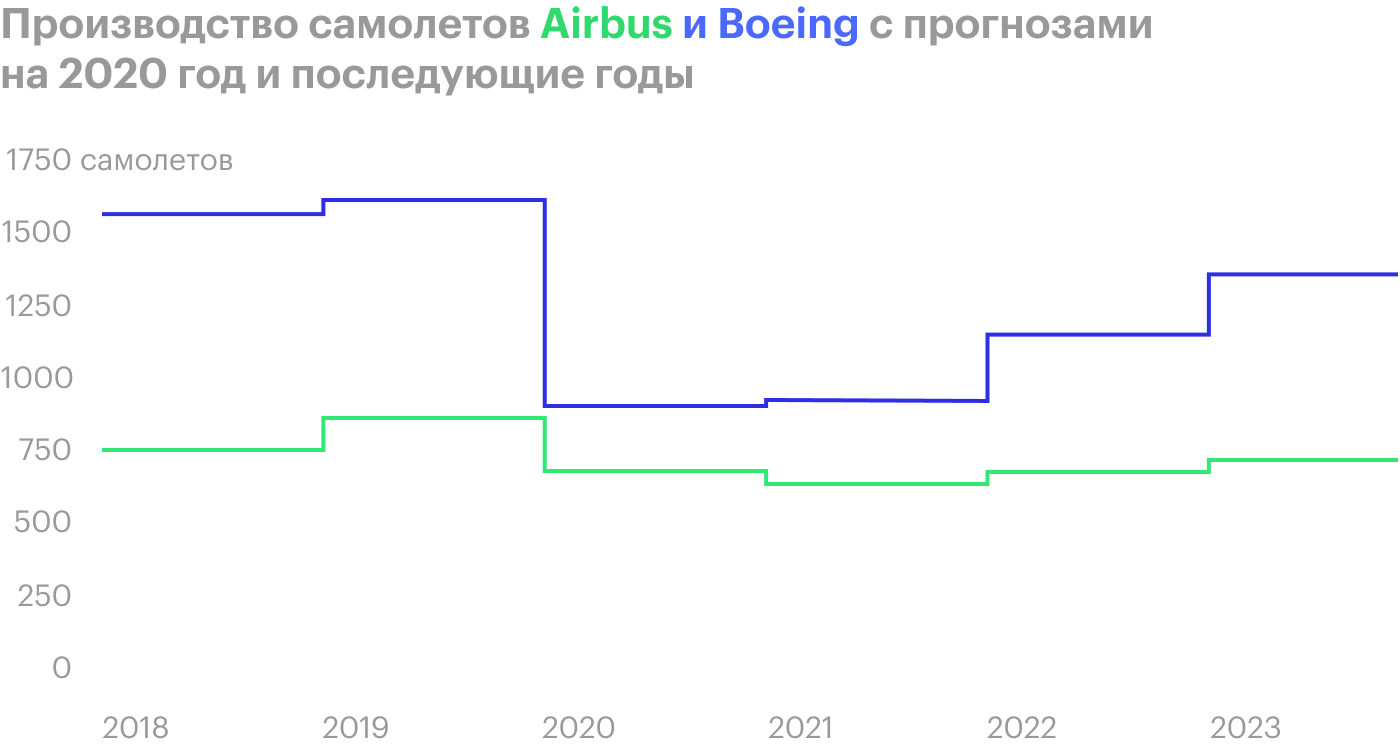

В этом году авиационному подразделению GE не стоит ждать повышения спроса со стороны гражданской авиации. По GE и так сильно ударила история с проблемными Боингами, а коронакризис грозится убить этот бизнес. Ну или не убить, но значительно испортить — к показателям производства допандемической эпохи отрасль вернется нескоро.

Не добавляет оптимизма в этом отношении и торговая война между США и ЕС: обе стороны обвиняют друг друга в субсидировании своих авиапроизводителей в обход правил ВТО и навесили пошлин. Американцы наложили на самолеты французского Airbus пошлины 10%, а европейские регуляторы будут брать 15% за импорт американских самолетов Boeing в Европу. Это, конечно, не улучшает ситуацию с GE: она активно работает с Boeing и стремится развивать поставки Airbus.

Может быть, Boeing скоро начнет делать новые самолеты и загрузит GE заказами. А может, и не начнет. В любом случае поводов для оптимизма здесь мало, поэтому лучше быть морально готовыми к худшему.

Облачно, возможны осадки в виде дивидендов

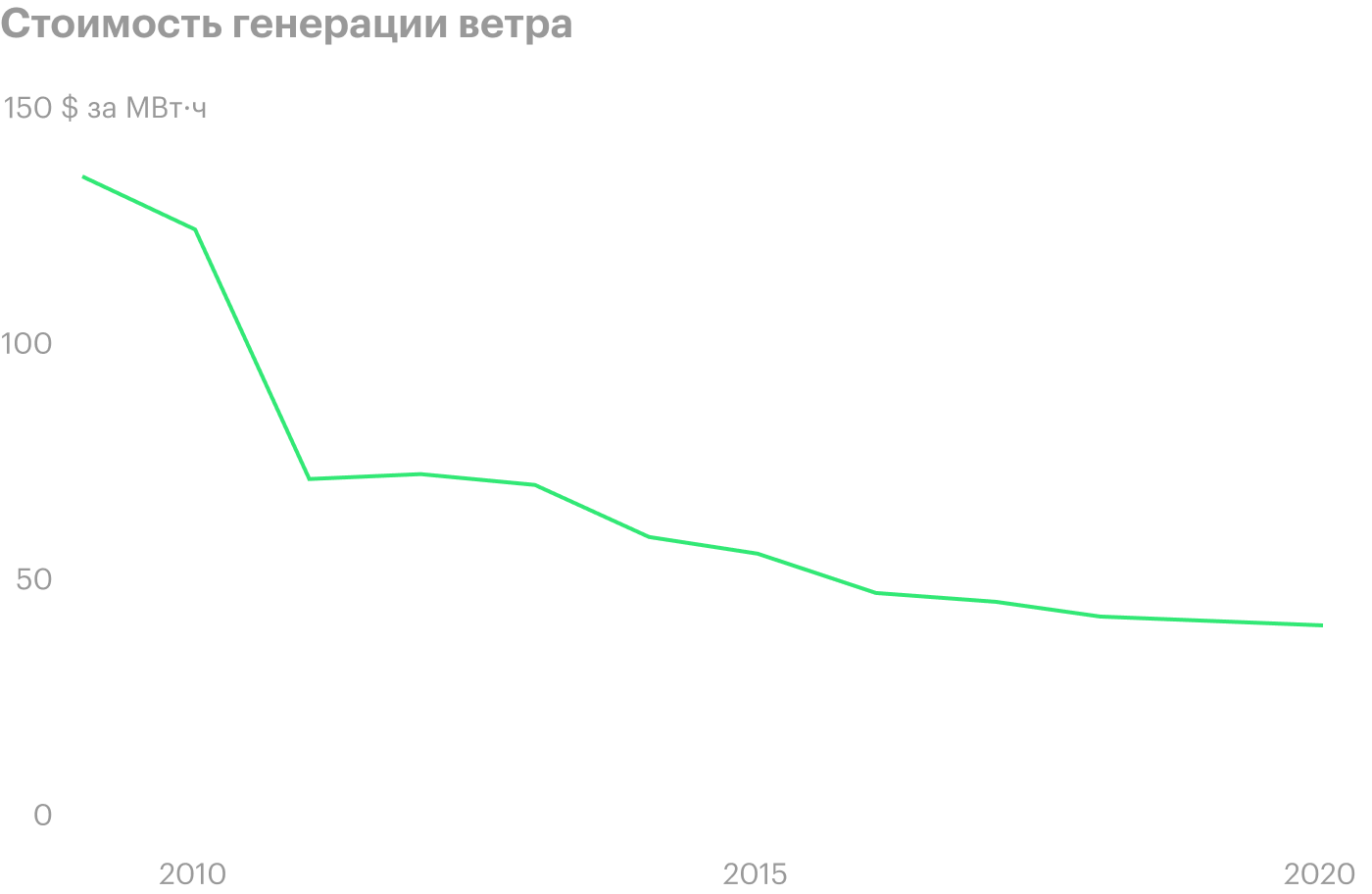

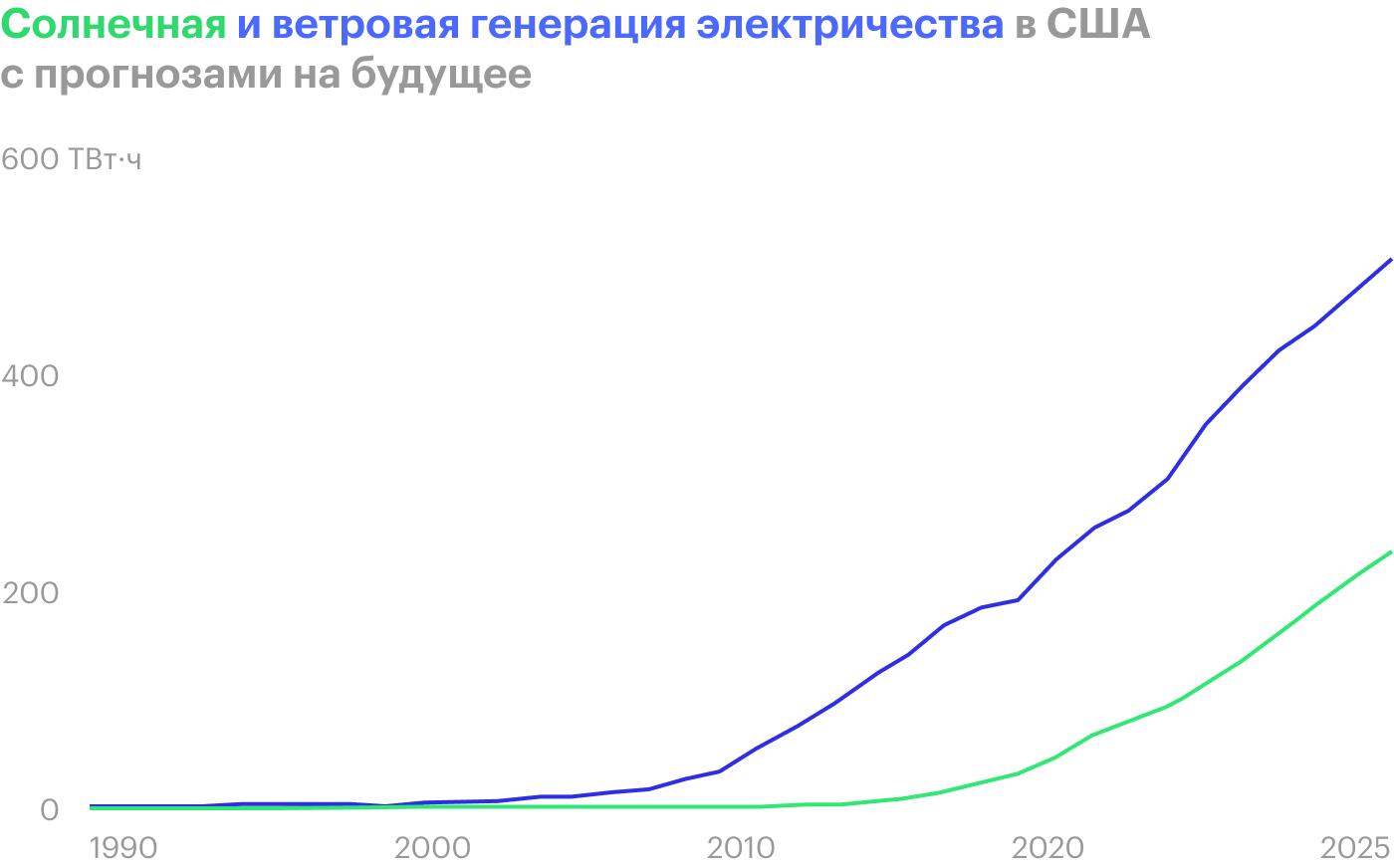

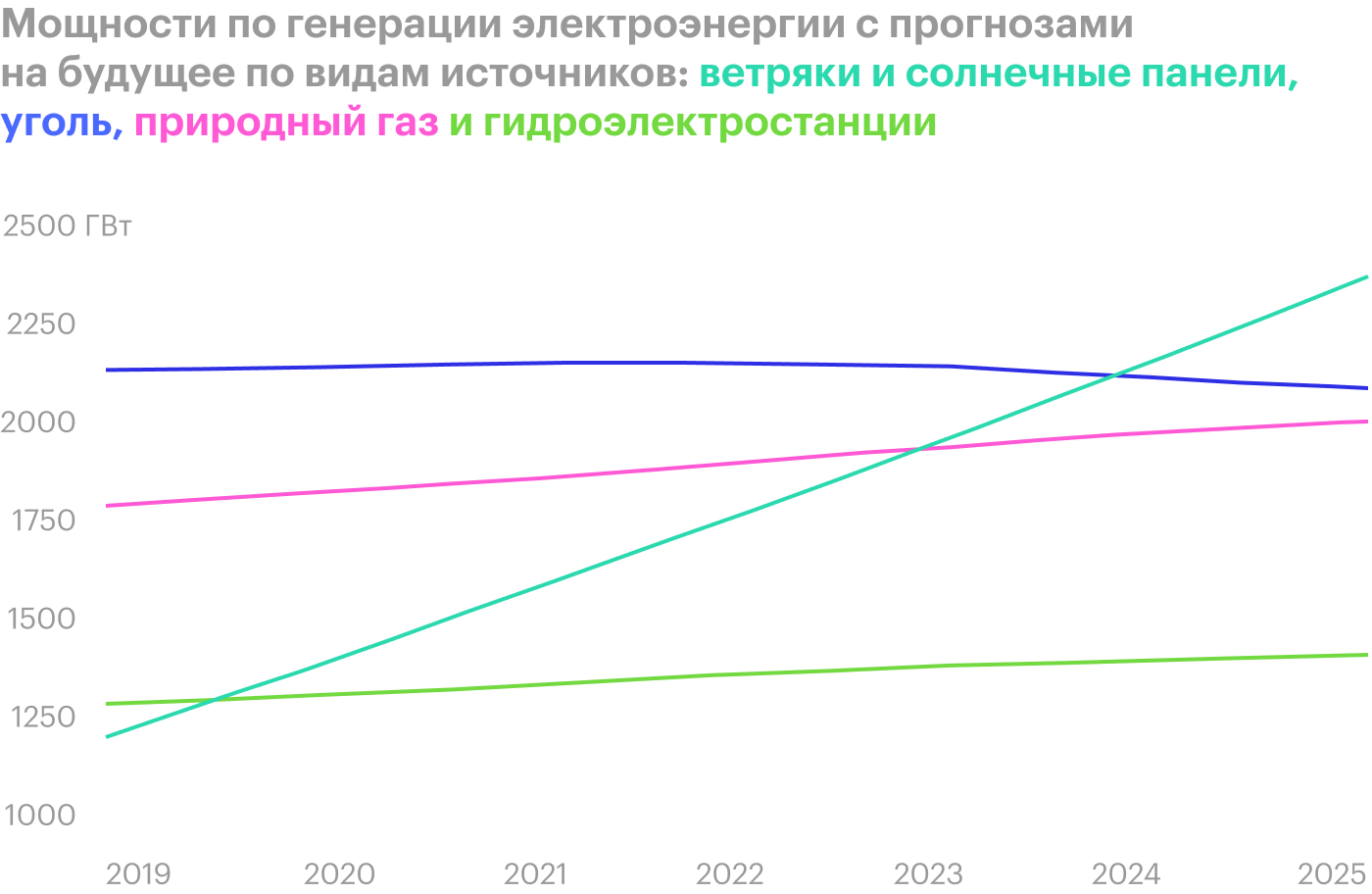

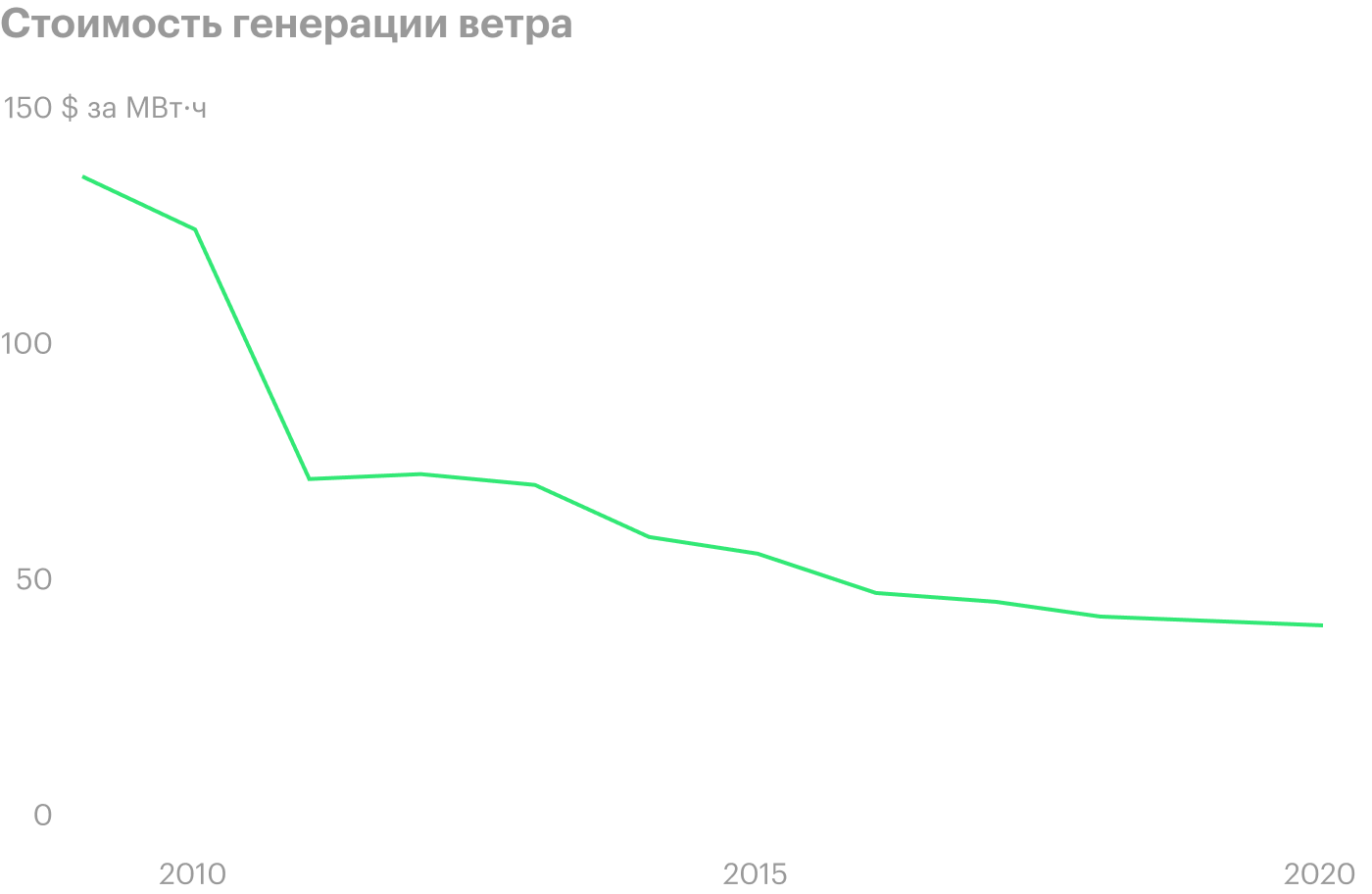

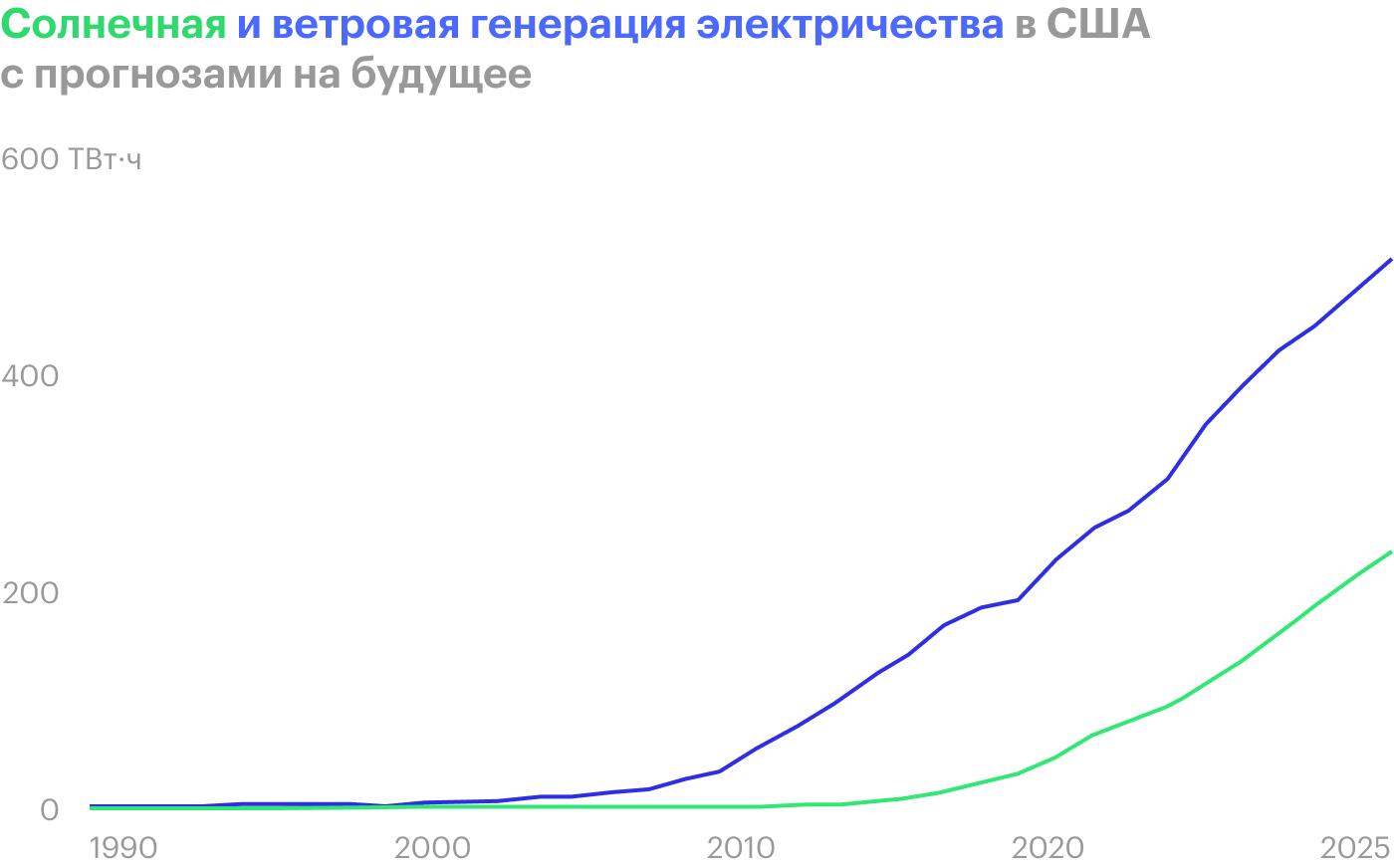

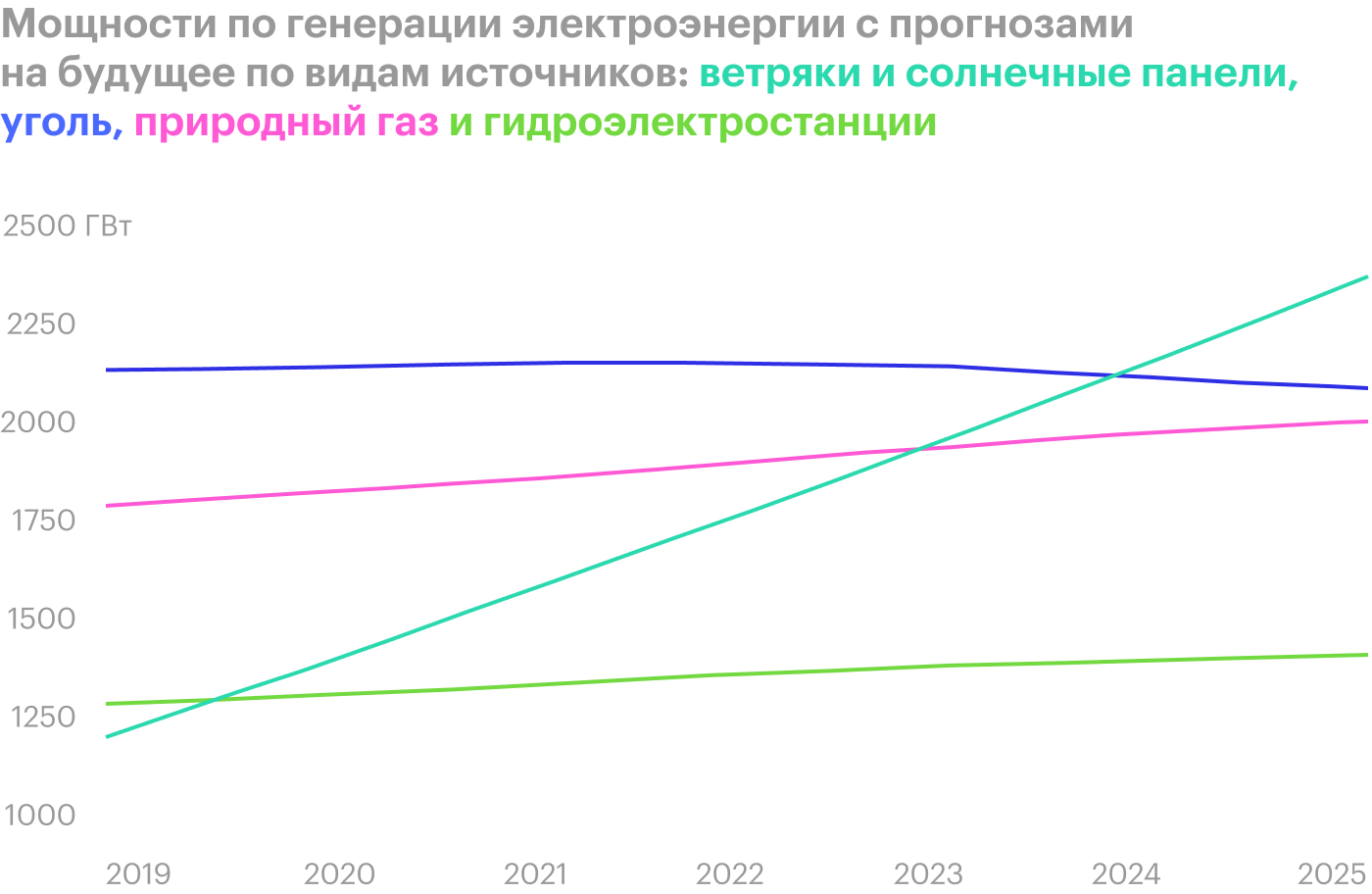

Но не все так плохо. У бизнеса GE в сфере ветряной энергии не самые слабые перспективы. Отрасли генерации электричества из ветра пророчат великие перспективы: стоимость генерации энергии снижается и это будет стимулировать спрос.

Впрочем, сегмент возобновляемой энергетики у GE пока генерирует убытки. Но я думаю, что GE все равно перепадут какие-то бонусы благодаря тому, что она крупный игрок в сфере чистой энергетики. Скорее всего, основным бонусом здесь будет именно облегчение доступа к финансированию: возможно, помешанные на экологии инвесторы будут накачивать акции компании за правильную идеологическую ориентацию без оглядки на прибыльность этого направления.

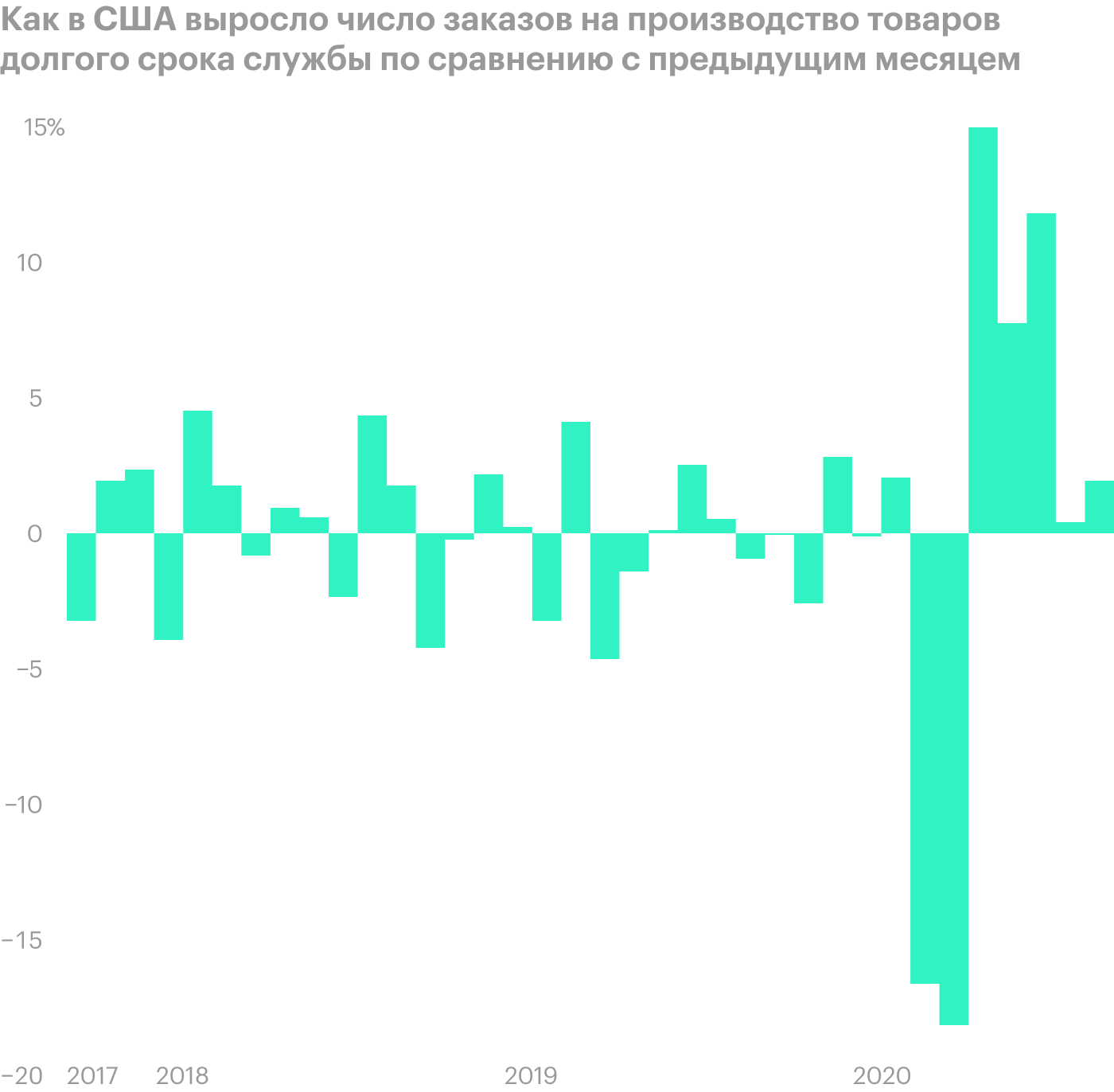

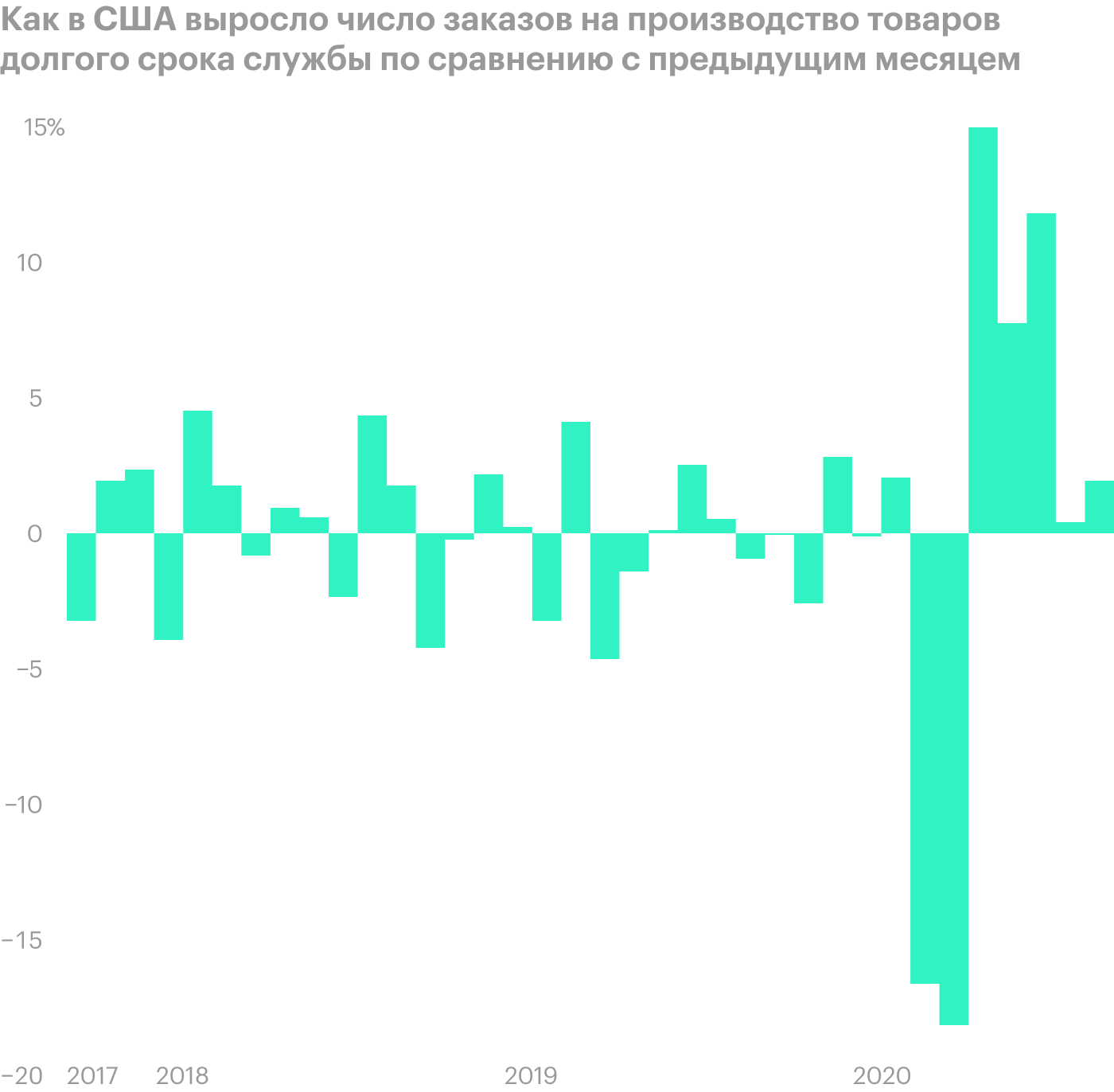

Энергетический бизнес компании в четвертом квартале 2020 года может получить ускорение. Фабрики в США загружены, что наверняка создает спрос на генерацию электричества в больших объемах.

Медицинский бизнес компании не внушает мне безоблачной уверенности. Больницы в США и во всем мире заполняются новыми коронавирусными больными, и может получиться так, что в текущем квартале многие пациенты также будут откладывать важные процедуры и операции.

Конечно, пандемия генерирует спрос на производство GE аппаратов искусственной вентиляции легких, но доходы от этого не покроют потери компании от падения спроса на другие ее товары и услуги в сфере медицины.

Все это важно учитывать, потому что GE платит дивиденды — 4 цента на акцию, что с текущей ценой акций 9,57 $ дает 0,41% годовых. На дивиденды у компании уходит примерно 137 млн долларов в квартал. Согласно последнему отчету, у GE задолженностей на 219,52 млрд долларов. Компания и раньше резала дивиденды без оглядки на инвесторов и может это повторить.

Правда, у GE довольно неплохие запасы: 39,162 млрд долларов на счетах и плюс к этому 27,712 млрд долларов задолженностей контрагентов.

Но дивиденды не приоритет для компании. А если GE снова их порежет, то акции могут сильно упасть: произойдет массовый исход дивидендных инвесторов.

На это можно возразить, что дивидендная доходность GE невелика и там мало дивидендных инвесторов. Но я бы не стал недооценивать человеческий фактор, поэтому есть вероятность того, что в этих акциях засело множество любителей пассивного дохода.

Резюме

GE — небезынтересный эмитент. Но самые маржинальные сегменты бизнеса компании под ударом, и в случае повторения истории с глобальным карантином компания сильно пострадает. Поэтому если и инвестировать в эти акции, то только с опаской и пониманием того, что есть большие риски принудительно стать в них долгосрочным инвестором.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

На чем зарабатывают

GE старше многих из существующих ныне государств — компания была основана аж в 1892 году. У GE есть очень подробный отчет, где рассказывается о том, чем компания занимается.

Выручка состоит из продажи оборудования и услуг, основные деньги приносит промышленный бизнес. Рассмотрим деятельность компании по сегментам.

Генерация энергии. Маржа сегмента — 2,1% от выручки. В газовой отрасли GE делает газовые турбины и занимается их обслуживанием. Для отрасли энергетики GE делает бойлеры, паровые турбины, генераторы, системы контроля качества воздуха, разнообразное оборудование: для промышленности, нефтегазовых и энергетических компаний.

Возобновляемая энергия. Маржа сегмента пока отрицательная, −4,3%. Компания занимается проектированием, строительством и обслуживанием гидроэлектростанций, ветрогенераторов, электросетей, а еще обслуживает предприятия в сфере ЖКХ, нефтегазовой добычи.

Авиация. Маржа сегмента — 20,7% от выручки. В этой категории компания занимается производством и обслуживанием авиадвигателей. У GE есть клиенты как в гражданской авиации, так и в военной.

Здравоохранение. Маржа сегмента — 19,5% от выручки. Компания оказывает услуги системе здравоохранения. Это производство и обслуживание медицинского оборудования вроде устройств для томографии, УЗИ, рентгена, устройств для анестезии и проведения операций, оборудования для лабораторных испытаний и диагностики. Также компания консультирует медицинские предприятия в сфере повышения эффективности управления.

Лизинг и финансовые операции (GE Capital). Сегмент убыточен: его итоговая маржа составляет −0,5%. Это финансовые продукты и услуги для клиентов компании типа страхования и андеррайтинга. В основном выручку составляет лизинг самолетов (56,32%) и страхование (33,33%), остальное дают услуги по финансированию клиентов компании в сфере промышленности и энергетики, а также финансирование операций самой GE.

Большую часть выручки компания делает за пределами США.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов. Итоговая маржа в процентах от выручки. Источник: Macrotrends

Нелетная погода

Коронавирусный карантин сильно ударил по самым маржинальным бизнесам компании — авиационному и медицинскому.

На авиационный бизнес сильно повлияло снижение количества полетов. А вот показатели медицинского бизнеса испортило нарушение нормального режима работы больниц, из-за которого многие операции и процедуры отложили на неопределенный срок.

В этом году убытки компании все равно оказались меньше, чем в 2019, и она даже вышла на прибыль по итогам 2020. Но это произошло потому, что в 2019 у GE были большие траты и издержки, связанные со списанием стоимости многих активов.

В этом году авиационному подразделению GE не стоит ждать повышения спроса со стороны гражданской авиации. По GE и так сильно ударила история с проблемными Боингами, а коронакризис грозится убить этот бизнес. Ну или не убить, но значительно испортить — к показателям производства допандемической эпохи отрасль вернется нескоро.

Не добавляет оптимизма в этом отношении и торговая война между США и ЕС: обе стороны обвиняют друг друга в субсидировании своих авиапроизводителей в обход правил ВТО и навесили пошлин. Американцы наложили на самолеты французского Airbus пошлины 10%, а европейские регуляторы будут брать 15% за импорт американских самолетов Boeing в Европу. Это, конечно, не улучшает ситуацию с GE: она активно работает с Boeing и стремится развивать поставки Airbus.

Может быть, Boeing скоро начнет делать новые самолеты и загрузит GE заказами. А может, и не начнет. В любом случае поводов для оптимизма здесь мало, поэтому лучше быть морально готовыми к худшему.

Облачно, возможны осадки в виде дивидендов

Но не все так плохо. У бизнеса GE в сфере ветряной энергии не самые слабые перспективы. Отрасли генерации электричества из ветра пророчат великие перспективы: стоимость генерации энергии снижается и это будет стимулировать спрос.

Впрочем, сегмент возобновляемой энергетики у GE пока генерирует убытки. Но я думаю, что GE все равно перепадут какие-то бонусы благодаря тому, что она крупный игрок в сфере чистой энергетики. Скорее всего, основным бонусом здесь будет именно облегчение доступа к финансированию: возможно, помешанные на экологии инвесторы будут накачивать акции компании за правильную идеологическую ориентацию без оглядки на прибыльность этого направления.

Энергетический бизнес компании в четвертом квартале 2020 года может получить ускорение. Фабрики в США загружены, что наверняка создает спрос на генерацию электричества в больших объемах.

Медицинский бизнес компании не внушает мне безоблачной уверенности. Больницы в США и во всем мире заполняются новыми коронавирусными больными, и может получиться так, что в текущем квартале многие пациенты также будут откладывать важные процедуры и операции.

Конечно, пандемия генерирует спрос на производство GE аппаратов искусственной вентиляции легких, но доходы от этого не покроют потери компании от падения спроса на другие ее товары и услуги в сфере медицины.

Все это важно учитывать, потому что GE платит дивиденды — 4 цента на акцию, что с текущей ценой акций 9,57 $ дает 0,41% годовых. На дивиденды у компании уходит примерно 137 млн долларов в квартал. Согласно последнему отчету, у GE задолженностей на 219,52 млрд долларов. Компания и раньше резала дивиденды без оглядки на инвесторов и может это повторить.

Правда, у GE довольно неплохие запасы: 39,162 млрд долларов на счетах и плюс к этому 27,712 млрд долларов задолженностей контрагентов.

Но дивиденды не приоритет для компании. А если GE снова их порежет, то акции могут сильно упасть: произойдет массовый исход дивидендных инвесторов.

На это можно возразить, что дивидендная доходность GE невелика и там мало дивидендных инвесторов. Но я бы не стал недооценивать человеческий фактор, поэтому есть вероятность того, что в этих акциях засело множество любителей пассивного дохода.

Резюме

GE — небезынтересный эмитент. Но самые маржинальные сегменты бизнеса компании под ударом, и в случае повторения истории с глобальным карантином компания сильно пострадает. Поэтому если и инвестировать в эти акции, то только с опаской и пониманием того, что есть большие риски принудительно стать в них долгосрочным инвестором.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter