Американская аналитическая компания SuperData, которая занимается изучением рынка видеоигр, сообщила, что в 2019 г. совокупный доход производителей игр для компьютеров, игровых консолей и мобильных телефонов превысил 120 млрд долл. В сравнении с 2018 г. рост составил 3%. Предлагаем оценить перспективы сектора игровой индустрии для инвесторов в цикле статей. Сегодня разберём общую картину в отрасли, определим ключевые особенности рынка и познакомимся с типами игровых проектов.

Географическое распределение доходов

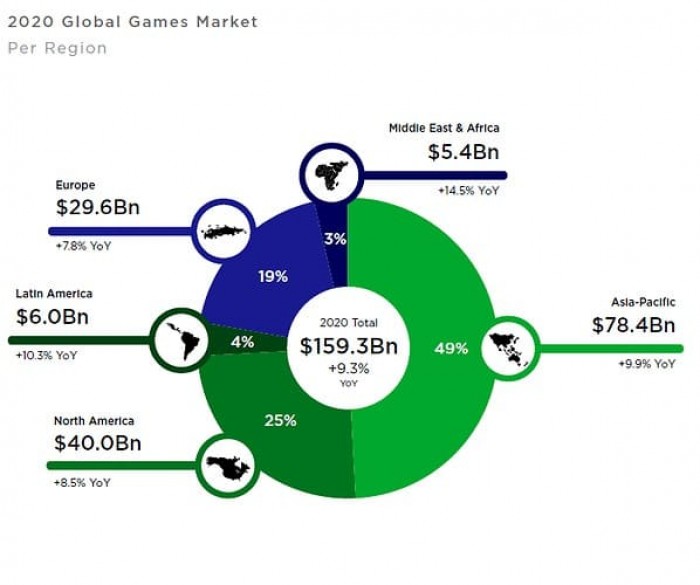

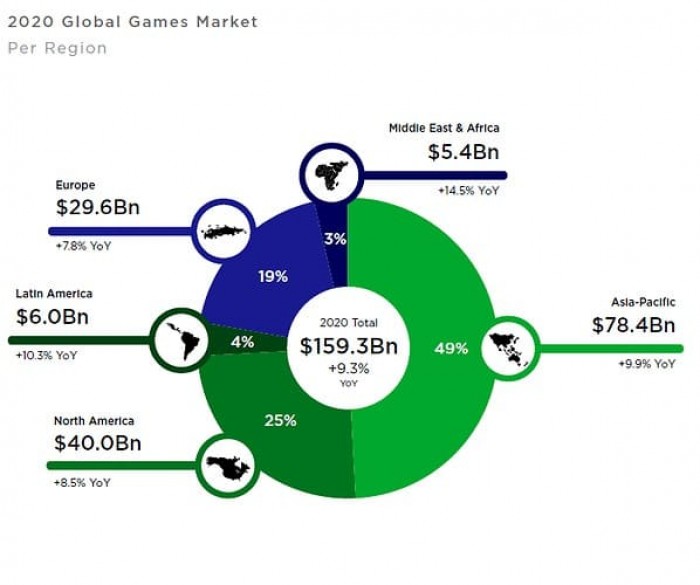

По данным другой аналитической компании, NewZoo, доходы разработчиков видеоигр в 2020 г. составят порядка 160 млрд долл. Разбивка по регионам отражена на рисунке.

Рис. 1. Географическое распределение доходов разработчиков игр. Источник: NewZoo

Почти весь рынок видеоигр представлен двумя регионами: Азия (49%) и Западные страны (Европа и Северная Америка — 44%). Но это не значит, что в других странах не играют. Европа, Северная Америка и Азия (в основном Япония, Южная Корея и Китай) — это в основном экономически развитые страны, жители которых могут позволить себе тратиться на игры. В странах третьего мира в силу экономического положения люди не готовы платить в бесплатных играх за сервис и расширенный функционал, а для прохождения платных игр скачивают их пиратские версии из интернета.

Тренд на увеличение рынка видеоигр очевиден: потенциальный рост в среднем составит 9% в год в ближайшее время. Аналитики NewZoo прогнозируют рост доходов игрового рынка до суммы более 200 млрд долл. к 2023 г., что открывает хорошие перспективы для игровых компаний.

Игровые платформы

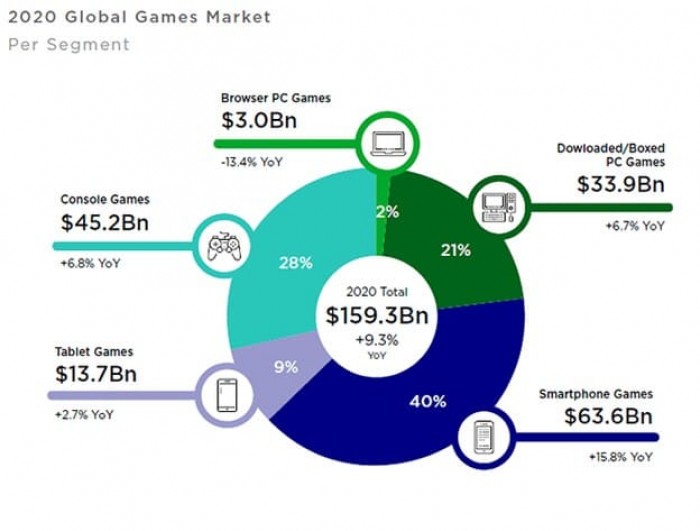

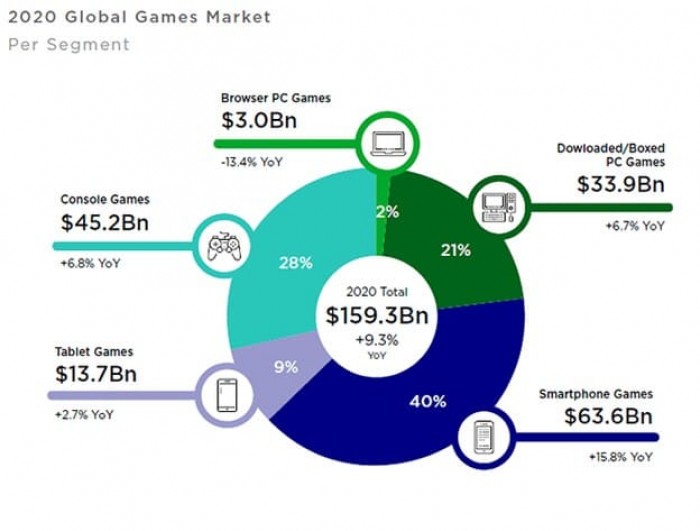

Теперь посмотрим распределение доходов с разбивкой на игровые платформы.

Рис. 2. Распределение доходов игрового сектора по платформам. Источник: NewZoo

Согласно аналитике, 49% рынка приходится на мобильные устройства — смартфоны и планшеты. Второе место с 28% занимают игровые приставки (консоли). На третьем месте — персональные компьютеры и ноутбуки (21%). Это распределение даёт наглядное представление о том, насколько значимую долю в общем рынке занимают мобильные платформы. За последние три года их доля увеличилась на 7% — с 42% до 49%.

Примечательно, что многие крупные игровые компании упустили из виду перспективы мобильного рынка и только в последние годы начали разрабатывать продукты в этом направлении. В их число входит один из наиболее весомых игроков индустрии — американский холдинг Activision Blizzard, Inc. Есть и другие примеры: так, Electronic Arts, Inc. зарабатывает на мобильном рынке около 14% своей выручки, а Take-Two Interactive Software, Inc. — ещё меньше.

Electronic Arts, Inc. и Take-Two Interactive Software, Inc. понимают проблему и направляют ресурсы на то, чтобы увеличить долю на мобильном рынке. В частности, Take-Two Interactive Software, Inc. с этой целью приобрёл компанию Social Point. Кроме того, Take-Two Interactive Software, Inc. импортирует свои игры для консолей и персональных компьютеров (ПК) на мобильные устройства. Однако не стоит считать, что такой перенос продуктов поможет компаниям закрепиться на мобильном рынке. Игры для мобильных и для ПК или консолей имеют в первую очередь не техническую особенность, а разницу в геймплее — интерактивном взаимодействии игрока и игры. Ключевое отличие геймплея между платформами в том, что в мобильных играх игровая сессия короче, а механика проще. К тому же, монетизация работает несколько иначе.

Более перспективным подходом к мобильному рынку пока отличается Activision Blizzard, Inc. Компания делает отдельно проекты для ПК/консолей и мобильных устройств, даже если обе игры принадлежат одному IP. Недавний пример — Call of Duty: Mobile, которую разрабатывала отдельная команда, а сама игра вышла только на мобильных устройствах. Дополнительный плюс: Activision Blizzard, Inc. больше вложили в мобильный рынок, чем Electronic Arts, Inc. и Take-Two Interactive Software, Inc., доходы в сегменте тоже были больше — в 2019 г. компания заработала около 34% выручки на мобильном рынке.

На Санкт-Петербургской бирже также есть возможность покупки китайского производителя игр NetEase, Inc., который специализируется на мобильном рынке. Компания пытается диверсифицировать выручку, развивая проекты для консолей и компьютеров.

Проблема разбивки по платформам

Аналитические агентства в своих отчётах часто представляют разбивку по платформам, но это не лучший способ сегментации индустрии. Пример: Ubisoft Entertainment выпускает серию игр Assassin’s Creed для консолей и персональных компьютеров. Назвать это диверсификацией по рынкам нельзя: компания продаёт одну и ту же игру на разные аналогичные по функциональности устройства, но не выходит за рамки одного рынка, потому что речь идёт о серии AAA-консольных и ПК игр. Это конкретный рынок и целевая аудитория, поэтому просто перенос игры на другую платформу не является диверсификацией.

Этот пример также говорит о том, что в принципе сегментация по игровым платформам не позволяет адекватно оценивать перспективы и устойчивость компании на рынке. Чтобы проанализировать рынок, логичнее сегментировать данные по типам проектов — об этом дальше.

Ключевые особенности игрового бизнеса

Прежде чем провести собственную сегментацию игрового рынка, рассмотрим некоторые особенности, которые отличают игровой бизнес от других. В первую очередь он инновационный, очень динамичный, технологический, но главное — непредсказуемый. Нельзя заранее понять, выстрелит игра на рынке или нет. Часто встречается ситуация, когда из нескольких проектов успешным становится только один, зато настолько, что окупает стоимость разработок и продвижения в несколько раз. Наглядный пример — Epic Games, которая выпустила сверхуспешную игру Fortnite и в короткий срок превратилась из разработчика игр в издателя и даже платформодержателя, то есть сменила «весовую категорию».

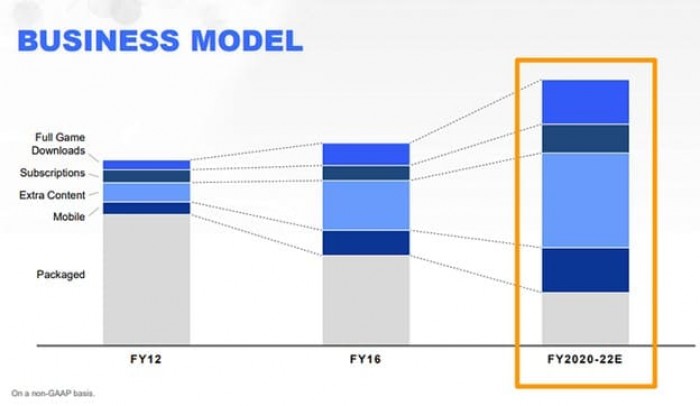

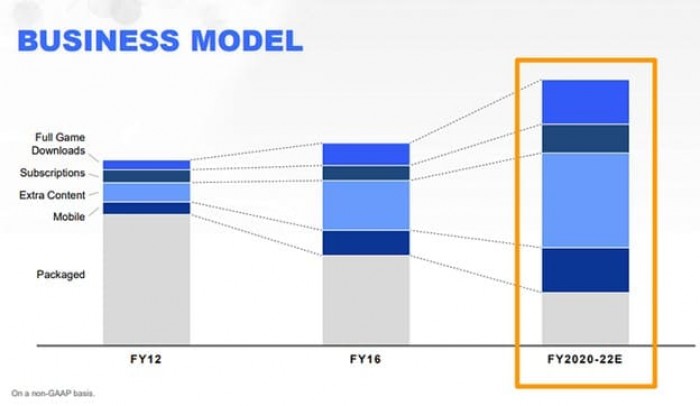

Непредсказуемость с точки зрения бизнеса — это плохо. Компании справляются с этим по-разному: делают ставку на проверенные жанры и механики, сосредотачиваются на разработке новых проектов в стиле устоявшихся и успешных серий. Недавно стали предлагать подписки на свой каталог игр, наподобие Netflix. Подписки могут полностью решить проблему непредсказуемости, однако пока об этом рано говорить. Более того, разработчики игр не ожидают, что доход от подписок станет основным источником прибыли. Пример тому — сегментация и прогноз доходов от Electronic Arts, Inc.

Рис. 3. Разбивка выручки по сегментам. Источник: Electronic Arts, Inc.

Успешность бизнеса, основанного на подписке, в других сферах даёт шанс на более оптимистичный исход событий. Потенциал в этом направлении определённо есть. Особенно с учётом того, что, несмотря на свою непредсказуемость, игровой бизнес обладает повышенной надёжностью: люди играли в игры ещё задолго до появления компьютеров. Таким образом, продукт игровой индустрии будет востребован всегда и не имеет связи с ценой сырья или иного неконтролируемого товара или явления.

Типы проектов

В целом, все видеоигры можно разделить на два типа:

игра как продукт;

игра как сервис.

Игра как продукт имеет простую бизнес-модель: компания продаёт игру покупателю, берёт с него единоразовый платёж, и всё. После прохождения игры в неё не возвращаются, а компания направляет ресурсы на разработку нового проекта. Игра как сервис предполагает постоянную поддержку игры со стороны компании, выпуск обновлений и улучшений. Игры подобного плана сделаны так, что их невозможно пройти полностью, соответственно, в них можно вечно играть и также вечно платить за различные внутриигровые предметы/ресурсы. Игра как продукт подобна кинофильму, а игра как сервис — сериалу.

Игра как сервис выглядит лучше с точки зрения бизнеса, потому что предполагает прогнозируемые денежные потоки. Но компании не делают только их, и на это есть две основные причины. Первая заключается в том, что многие компании просто пропустили появление и развитие подхода к игре как к сервису. Сейчас разработчики осознали важность этого направления, поэтому в ближайшие годы рынок увидит больше игр-сервисов.

Вторая причина кроется в том, что на рынке игр-сервисов высокая конкуренция за время игрока. Так происходит из-за того, что игру-продукт можно пройти, в то время как игру-сервис — нельзя. Представим, что игрок играет в одну игру-продукт месяц, значит, за год он купит 12 игр. Ситуация с игрой-сервисом иная: игрок одновременно может играть в две, максимум три игры-сервиса. Таким образом, получается, что первый игрок купит 12 игр, а второй — всего три.

Также нужно учитывать, что игры-продукты имеют свой рынок и целевую аудиторию, которая просто не заинтересована в играх-сервисах. Отсюда напрашивается вывод, что игры двух типов нельзя считать взаимозаменяемыми товарами. Логично, что компании не хотят терять рынок игр-продуктов, который они понимают и на котором умеют зарабатывать.

AAA-проекты

Отдельно стоит рассмотреть AAA-игры для консолей и ПК. Это очень дорогие в разработке (стоимость достигает десятков и сотен миллионов долларов) проекты высочайшего качества, рассчитанные на широкую аудиторию игроков на компьютерах и приставках. Большие бюджеты играют роль высокого барьера для входа на рынок таких блокбастеров, поэтому AAA-проекты — это надёжная гавань для крупных игровых компаний. Этот рынок отличает низкая конкуренция и потенциально высокий заработок.

Разработка таких игр влечёт значительную финансовую нагрузку, поэтому компании ищут способы снизить издержки. Так, Ubisoft Entertainment будет использовать искусственный интеллект для улучшения качества программного кода, а Promethean AI помогает создавать игровые сцены, экономя время художников. То есть в обозримом будущем стоимость создания крупных ААА-проектов может уменьшиться, что положительно скажется на прибыли производителей игр.

Облачный гейминг

Ещё один сегмент игрового бизнеса, который нужно тщательно рассмотреть и оценить его перспективы. Google Stadia, GeForce Now и прочие сервисы, уже доступные в ряде регионов, позволяют играть, не имея игровой консоли или ПК. Игра запускается на компьютере провайдера услуги в облаке, а на устройство пользователя транслируется видео игрового процесса. Потенциально эта технология может изменить игровой бизнес, однако у неё есть ряд недостатков, которые не позволят в ближайшие годы подвинуть классические продукты.

В первую очередь развитию облачного гейминга мешает высокая задержка между моментом, когда игрок нажимает на кнопку, и моментом, когда действие игрока обрабатывается игрой и отображается на экране (input lag). Для динамичных и соревновательных игр такие большие показатели неприемлемы. Также стриминг игрового процесса требует высокой скорости и отличного качества интернет-соединения. Далеко не все потенциальные игроки имеют достаточный для игры в облаке интернет-канал. Возможно, распространение сетей 5G решит эту проблему, однако сейчас об облачном гейминге говорить рано.

Можно ожидать, что развитие облачных игр существенно изменит рынок: в перспективе количество пользователей и конкуренция среди производителей должны вырасти. Кроме того, стриминг приведёт к тому, что играть будут только на одном, «любимом», устройстве. Он станет большим каналом дистрибуции, когда затраты будут касаться только качества продукта, а сам контент станет единственным определяющим фактором при выборе стриминга. В конечном итоге подписной вариант монетизации станет основным источником дохода, в буквальном смысле превращая время в деньги.

Инвестировать именно в облачный гейминг пока не получится: доступные на Санкт-Петербургской бирже компании, которые разрабатывают облачные решения для игр, занимаются и другими направлениями бизнеса, что уменьшает фокус вложений. Впрочем, в долгосрочной перспективе технология облачного гейминга кажется многообещающей, так что однозначно стоит следить за ней.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Географическое распределение доходов

По данным другой аналитической компании, NewZoo, доходы разработчиков видеоигр в 2020 г. составят порядка 160 млрд долл. Разбивка по регионам отражена на рисунке.

Рис. 1. Географическое распределение доходов разработчиков игр. Источник: NewZoo

Почти весь рынок видеоигр представлен двумя регионами: Азия (49%) и Западные страны (Европа и Северная Америка — 44%). Но это не значит, что в других странах не играют. Европа, Северная Америка и Азия (в основном Япония, Южная Корея и Китай) — это в основном экономически развитые страны, жители которых могут позволить себе тратиться на игры. В странах третьего мира в силу экономического положения люди не готовы платить в бесплатных играх за сервис и расширенный функционал, а для прохождения платных игр скачивают их пиратские версии из интернета.

Тренд на увеличение рынка видеоигр очевиден: потенциальный рост в среднем составит 9% в год в ближайшее время. Аналитики NewZoo прогнозируют рост доходов игрового рынка до суммы более 200 млрд долл. к 2023 г., что открывает хорошие перспективы для игровых компаний.

Игровые платформы

Теперь посмотрим распределение доходов с разбивкой на игровые платформы.

Рис. 2. Распределение доходов игрового сектора по платформам. Источник: NewZoo

Согласно аналитике, 49% рынка приходится на мобильные устройства — смартфоны и планшеты. Второе место с 28% занимают игровые приставки (консоли). На третьем месте — персональные компьютеры и ноутбуки (21%). Это распределение даёт наглядное представление о том, насколько значимую долю в общем рынке занимают мобильные платформы. За последние три года их доля увеличилась на 7% — с 42% до 49%.

Примечательно, что многие крупные игровые компании упустили из виду перспективы мобильного рынка и только в последние годы начали разрабатывать продукты в этом направлении. В их число входит один из наиболее весомых игроков индустрии — американский холдинг Activision Blizzard, Inc. Есть и другие примеры: так, Electronic Arts, Inc. зарабатывает на мобильном рынке около 14% своей выручки, а Take-Two Interactive Software, Inc. — ещё меньше.

Electronic Arts, Inc. и Take-Two Interactive Software, Inc. понимают проблему и направляют ресурсы на то, чтобы увеличить долю на мобильном рынке. В частности, Take-Two Interactive Software, Inc. с этой целью приобрёл компанию Social Point. Кроме того, Take-Two Interactive Software, Inc. импортирует свои игры для консолей и персональных компьютеров (ПК) на мобильные устройства. Однако не стоит считать, что такой перенос продуктов поможет компаниям закрепиться на мобильном рынке. Игры для мобильных и для ПК или консолей имеют в первую очередь не техническую особенность, а разницу в геймплее — интерактивном взаимодействии игрока и игры. Ключевое отличие геймплея между платформами в том, что в мобильных играх игровая сессия короче, а механика проще. К тому же, монетизация работает несколько иначе.

Более перспективным подходом к мобильному рынку пока отличается Activision Blizzard, Inc. Компания делает отдельно проекты для ПК/консолей и мобильных устройств, даже если обе игры принадлежат одному IP. Недавний пример — Call of Duty: Mobile, которую разрабатывала отдельная команда, а сама игра вышла только на мобильных устройствах. Дополнительный плюс: Activision Blizzard, Inc. больше вложили в мобильный рынок, чем Electronic Arts, Inc. и Take-Two Interactive Software, Inc., доходы в сегменте тоже были больше — в 2019 г. компания заработала около 34% выручки на мобильном рынке.

На Санкт-Петербургской бирже также есть возможность покупки китайского производителя игр NetEase, Inc., который специализируется на мобильном рынке. Компания пытается диверсифицировать выручку, развивая проекты для консолей и компьютеров.

Проблема разбивки по платформам

Аналитические агентства в своих отчётах часто представляют разбивку по платформам, но это не лучший способ сегментации индустрии. Пример: Ubisoft Entertainment выпускает серию игр Assassin’s Creed для консолей и персональных компьютеров. Назвать это диверсификацией по рынкам нельзя: компания продаёт одну и ту же игру на разные аналогичные по функциональности устройства, но не выходит за рамки одного рынка, потому что речь идёт о серии AAA-консольных и ПК игр. Это конкретный рынок и целевая аудитория, поэтому просто перенос игры на другую платформу не является диверсификацией.

Этот пример также говорит о том, что в принципе сегментация по игровым платформам не позволяет адекватно оценивать перспективы и устойчивость компании на рынке. Чтобы проанализировать рынок, логичнее сегментировать данные по типам проектов — об этом дальше.

Ключевые особенности игрового бизнеса

Прежде чем провести собственную сегментацию игрового рынка, рассмотрим некоторые особенности, которые отличают игровой бизнес от других. В первую очередь он инновационный, очень динамичный, технологический, но главное — непредсказуемый. Нельзя заранее понять, выстрелит игра на рынке или нет. Часто встречается ситуация, когда из нескольких проектов успешным становится только один, зато настолько, что окупает стоимость разработок и продвижения в несколько раз. Наглядный пример — Epic Games, которая выпустила сверхуспешную игру Fortnite и в короткий срок превратилась из разработчика игр в издателя и даже платформодержателя, то есть сменила «весовую категорию».

Непредсказуемость с точки зрения бизнеса — это плохо. Компании справляются с этим по-разному: делают ставку на проверенные жанры и механики, сосредотачиваются на разработке новых проектов в стиле устоявшихся и успешных серий. Недавно стали предлагать подписки на свой каталог игр, наподобие Netflix. Подписки могут полностью решить проблему непредсказуемости, однако пока об этом рано говорить. Более того, разработчики игр не ожидают, что доход от подписок станет основным источником прибыли. Пример тому — сегментация и прогноз доходов от Electronic Arts, Inc.

Рис. 3. Разбивка выручки по сегментам. Источник: Electronic Arts, Inc.

Успешность бизнеса, основанного на подписке, в других сферах даёт шанс на более оптимистичный исход событий. Потенциал в этом направлении определённо есть. Особенно с учётом того, что, несмотря на свою непредсказуемость, игровой бизнес обладает повышенной надёжностью: люди играли в игры ещё задолго до появления компьютеров. Таким образом, продукт игровой индустрии будет востребован всегда и не имеет связи с ценой сырья или иного неконтролируемого товара или явления.

Типы проектов

В целом, все видеоигры можно разделить на два типа:

игра как продукт;

игра как сервис.

Игра как продукт имеет простую бизнес-модель: компания продаёт игру покупателю, берёт с него единоразовый платёж, и всё. После прохождения игры в неё не возвращаются, а компания направляет ресурсы на разработку нового проекта. Игра как сервис предполагает постоянную поддержку игры со стороны компании, выпуск обновлений и улучшений. Игры подобного плана сделаны так, что их невозможно пройти полностью, соответственно, в них можно вечно играть и также вечно платить за различные внутриигровые предметы/ресурсы. Игра как продукт подобна кинофильму, а игра как сервис — сериалу.

Игра как сервис выглядит лучше с точки зрения бизнеса, потому что предполагает прогнозируемые денежные потоки. Но компании не делают только их, и на это есть две основные причины. Первая заключается в том, что многие компании просто пропустили появление и развитие подхода к игре как к сервису. Сейчас разработчики осознали важность этого направления, поэтому в ближайшие годы рынок увидит больше игр-сервисов.

Вторая причина кроется в том, что на рынке игр-сервисов высокая конкуренция за время игрока. Так происходит из-за того, что игру-продукт можно пройти, в то время как игру-сервис — нельзя. Представим, что игрок играет в одну игру-продукт месяц, значит, за год он купит 12 игр. Ситуация с игрой-сервисом иная: игрок одновременно может играть в две, максимум три игры-сервиса. Таким образом, получается, что первый игрок купит 12 игр, а второй — всего три.

Также нужно учитывать, что игры-продукты имеют свой рынок и целевую аудиторию, которая просто не заинтересована в играх-сервисах. Отсюда напрашивается вывод, что игры двух типов нельзя считать взаимозаменяемыми товарами. Логично, что компании не хотят терять рынок игр-продуктов, который они понимают и на котором умеют зарабатывать.

AAA-проекты

Отдельно стоит рассмотреть AAA-игры для консолей и ПК. Это очень дорогие в разработке (стоимость достигает десятков и сотен миллионов долларов) проекты высочайшего качества, рассчитанные на широкую аудиторию игроков на компьютерах и приставках. Большие бюджеты играют роль высокого барьера для входа на рынок таких блокбастеров, поэтому AAA-проекты — это надёжная гавань для крупных игровых компаний. Этот рынок отличает низкая конкуренция и потенциально высокий заработок.

Разработка таких игр влечёт значительную финансовую нагрузку, поэтому компании ищут способы снизить издержки. Так, Ubisoft Entertainment будет использовать искусственный интеллект для улучшения качества программного кода, а Promethean AI помогает создавать игровые сцены, экономя время художников. То есть в обозримом будущем стоимость создания крупных ААА-проектов может уменьшиться, что положительно скажется на прибыли производителей игр.

Облачный гейминг

Ещё один сегмент игрового бизнеса, который нужно тщательно рассмотреть и оценить его перспективы. Google Stadia, GeForce Now и прочие сервисы, уже доступные в ряде регионов, позволяют играть, не имея игровой консоли или ПК. Игра запускается на компьютере провайдера услуги в облаке, а на устройство пользователя транслируется видео игрового процесса. Потенциально эта технология может изменить игровой бизнес, однако у неё есть ряд недостатков, которые не позволят в ближайшие годы подвинуть классические продукты.

В первую очередь развитию облачного гейминга мешает высокая задержка между моментом, когда игрок нажимает на кнопку, и моментом, когда действие игрока обрабатывается игрой и отображается на экране (input lag). Для динамичных и соревновательных игр такие большие показатели неприемлемы. Также стриминг игрового процесса требует высокой скорости и отличного качества интернет-соединения. Далеко не все потенциальные игроки имеют достаточный для игры в облаке интернет-канал. Возможно, распространение сетей 5G решит эту проблему, однако сейчас об облачном гейминге говорить рано.

Можно ожидать, что развитие облачных игр существенно изменит рынок: в перспективе количество пользователей и конкуренция среди производителей должны вырасти. Кроме того, стриминг приведёт к тому, что играть будут только на одном, «любимом», устройстве. Он станет большим каналом дистрибуции, когда затраты будут касаться только качества продукта, а сам контент станет единственным определяющим фактором при выборе стриминга. В конечном итоге подписной вариант монетизации станет основным источником дохода, в буквальном смысле превращая время в деньги.

Инвестировать именно в облачный гейминг пока не получится: доступные на Санкт-Петербургской бирже компании, которые разрабатывают облачные решения для игр, занимаются и другими направлениями бизнеса, что уменьшает фокус вложений. Впрочем, в долгосрочной перспективе технология облачного гейминга кажется многообещающей, так что однозначно стоит следить за ней.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter