11 января 2021

А что если так ?

На представленном выше слайде сравнение графика спрэда между доходностями облигаций U.S. 10 Years Treasury Note и 3-Month Treasury Bill c фондовым индексом США S&P 500 за предыдущие 20 лет!

Не трудно выявить из графика взаимосвязь государственных облигаций США с рынком акций. Именно предыдущие два серьёзных финансовых кризиса ( «доткомов» 2000-2002 гг и ипотечный кризис 2007-2008 гг) сопровождались ростом спрэда между казначейскими облигациями США (10 летние — 3-х месячные) от отрицательного значения к 3.5%.

Рост спрэда подразумевает ощутимое снижение курсовой стоимости U.S. 10 Years Treasury Note (в следствие чего доходность к погашению растёт) по сравнению с 3-Month Treasury Bill (меньше поводов продавать 3-х месячные бонды, по причине скорого погашения).

Мысли по этому поводу записал в видео на Trading View, кстати, на этой площадке наша команда стабильно возглавляет ТОП рейтинга!

Одним из главных событий уходящей недели стало преодоление значения доходности 10-ти леток выше 1%, впервые с марта 2020 года! Оказать подобное влияние на рынок государственных облигаций способен только основной держатель — ФРС США!

Формальным поводом СМИ объясняют победу демократов на выборах в Джорджии, открывая администрации Джо Байдена дорогу к полному контролю над исполнительной и законодательной властью в стране.

Но причина снижения 10- Y Treasury думаю в другом:

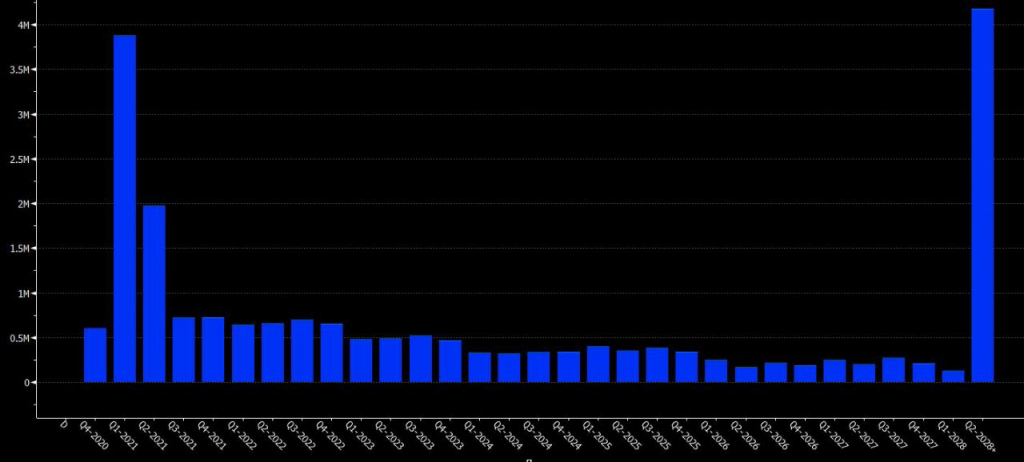

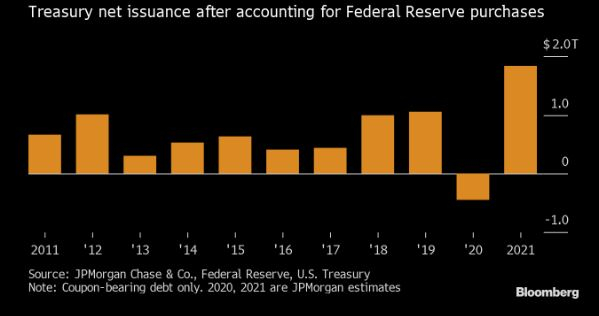

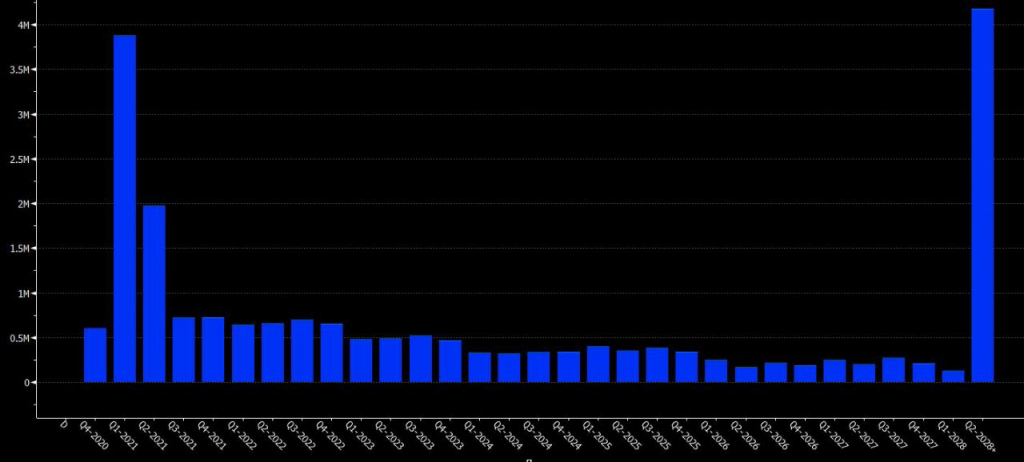

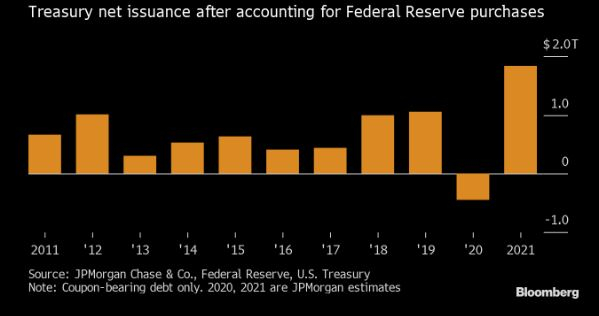

Погашение ранее выпущенных облигаций США, в первом квартале почти на 4 трлн $, во втором — на 2 трлн $

Объём запланированных размещений новых выпусков на этот год (около 2 трлн $) только отчасти сможет рефинансировать объём погашений:

Покупки казначейских бумаг в месяц от ФРС США в рамках программы QE на 80 млрд $ ( + ипотечных бумаг на 40 млрд $) не компенсируют отток ликвидности.

Получается следующая картина:

Государственные облигации США падают в цене → следом падают гос бонды других стран (выравниваются через спрэды) → гос бумаги в основном выступают в качестве основного залога на фондовом рынке под покупку рисковых ценных бумаг, а если стоимость залога падает в цене → значит растёт спрос на валюту фондирования → снижаются в цене рисковые активы.

Как говорится: «будем посмотреть», но складывается такое ощущение, что 1-2 квартал станет холодным душем для тех, кто в «опьяняющей» эйфории с остервенением сметает всё то, что торгуется на фондовом рынке. Уж больно много стало «лишних пассажиров», как в знаменитом рассказе про Моргана и чистильщика обуви!

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

На представленном выше слайде сравнение графика спрэда между доходностями облигаций U.S. 10 Years Treasury Note и 3-Month Treasury Bill c фондовым индексом США S&P 500 за предыдущие 20 лет!

Не трудно выявить из графика взаимосвязь государственных облигаций США с рынком акций. Именно предыдущие два серьёзных финансовых кризиса ( «доткомов» 2000-2002 гг и ипотечный кризис 2007-2008 гг) сопровождались ростом спрэда между казначейскими облигациями США (10 летние — 3-х месячные) от отрицательного значения к 3.5%.

Рост спрэда подразумевает ощутимое снижение курсовой стоимости U.S. 10 Years Treasury Note (в следствие чего доходность к погашению растёт) по сравнению с 3-Month Treasury Bill (меньше поводов продавать 3-х месячные бонды, по причине скорого погашения).

Мысли по этому поводу записал в видео на Trading View, кстати, на этой площадке наша команда стабильно возглавляет ТОП рейтинга!

Одним из главных событий уходящей недели стало преодоление значения доходности 10-ти леток выше 1%, впервые с марта 2020 года! Оказать подобное влияние на рынок государственных облигаций способен только основной держатель — ФРС США!

Формальным поводом СМИ объясняют победу демократов на выборах в Джорджии, открывая администрации Джо Байдена дорогу к полному контролю над исполнительной и законодательной властью в стране.

Но причина снижения 10- Y Treasury думаю в другом:

Погашение ранее выпущенных облигаций США, в первом квартале почти на 4 трлн $, во втором — на 2 трлн $

Объём запланированных размещений новых выпусков на этот год (около 2 трлн $) только отчасти сможет рефинансировать объём погашений:

Покупки казначейских бумаг в месяц от ФРС США в рамках программы QE на 80 млрд $ ( + ипотечных бумаг на 40 млрд $) не компенсируют отток ликвидности.

Получается следующая картина:

Государственные облигации США падают в цене → следом падают гос бонды других стран (выравниваются через спрэды) → гос бумаги в основном выступают в качестве основного залога на фондовом рынке под покупку рисковых ценных бумаг, а если стоимость залога падает в цене → значит растёт спрос на валюту фондирования → снижаются в цене рисковые активы.

Как говорится: «будем посмотреть», но складывается такое ощущение, что 1-2 квартал станет холодным душем для тех, кто в «опьяняющей» эйфории с остервенением сметает всё то, что торгуется на фондовом рынке. Уж больно много стало «лишних пассажиров», как в знаменитом рассказе про Моргана и чистильщика обуви!

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter