12 января 2021 Сусин Егор

Минфину США придется занимать все больше.

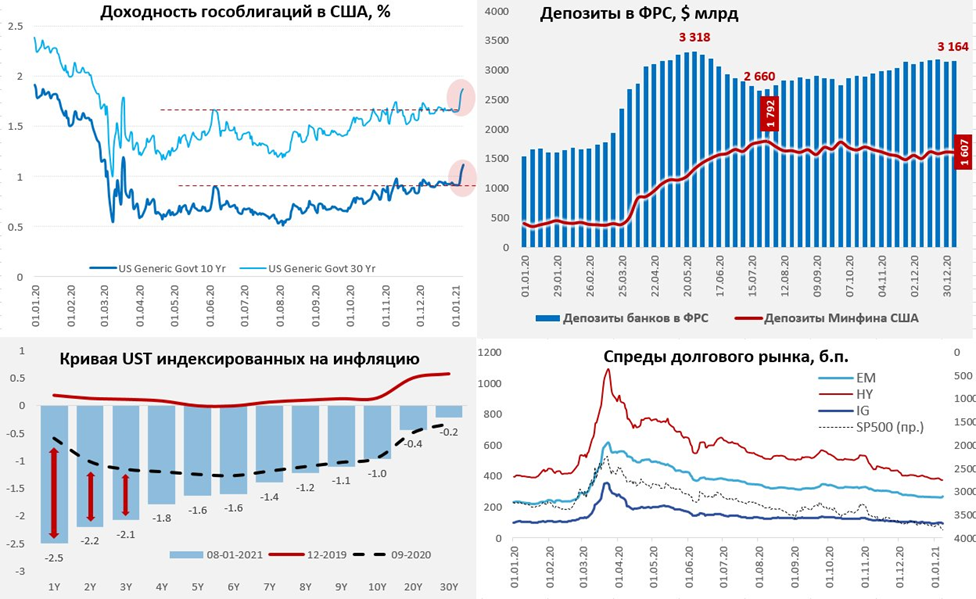

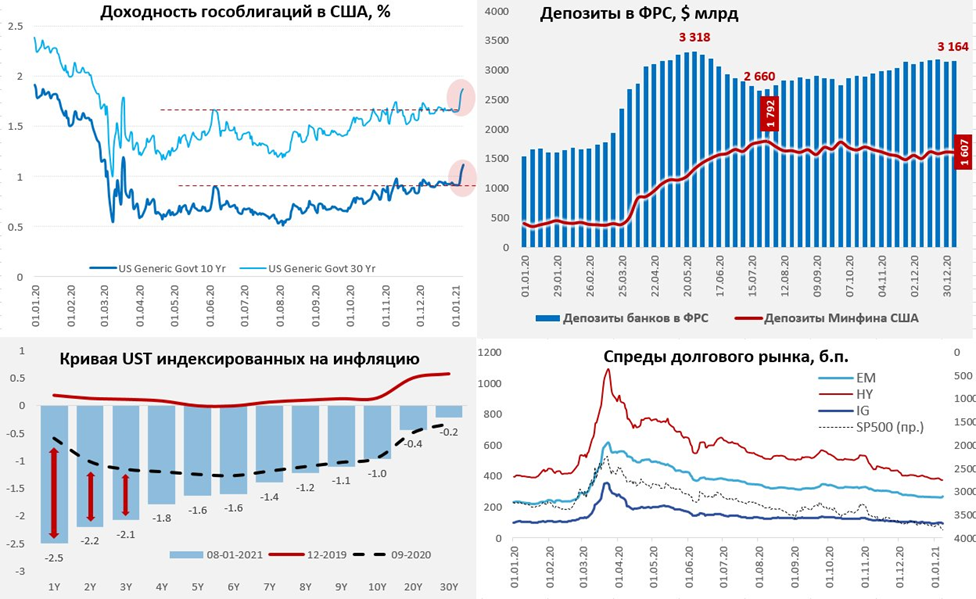

За последние две недели ФРС достаточно слабо покупала гособлигации, общий объем покупок составил всего $16 млрд, при том, что Минфин США занял на рынке $168 млрд через бумаги срочностью более года. Что на фоне взятия демократами Сената и ожидания новых стимулов привело к активной распродаже долга, доходность гособлигаций США выросла с 0.9% до 1.1%. Причем существенная часть этого роста произошла за счет роста инфляционных ожиданий, которые рынок оценивает в ~2.1% на 5-10 лет. Держатели гособлигаций в США могут сохранить стоимость своих активов только в одном случае, если инфляция будет значимо ниже ожидаемой. Особенность ситуации в том, что вся кривая госдолга так и остается в зоне отрицательных реальных ставок.

При этом, Минфину США придется занимать все больше, чтобы реализовать амбициозные планы демократов, выдавать все новые и новые чеки. У Минфина, конечно, есть запас в виде $1.6 трлн на счетах в ФРС и обещание ФРС купить бумаг на ~$1 трлн за год, но аппетиты демократов большие, сейчас разговор идет о том, что общий дефицит бюджета может составить $3-3.5 трлн в ближайший год. У иностранцев особого стимула покупать длинные бумаги нет (реальные доходности в Европе сопоставимы, в Японии даже прилично выше), валютный риск никак не в пользу доллара с из огромным торговым и бюджетным дефицитом. Хотя и активно распродажи здесь в последние месяцы нет – в среднем на $10 в месяц продают.

Банки не могут быть покупателями значимого объема длинного долга (процентный/рыночный риск), а доля короткого долга (векселя и бонды с погашением до 1 года) уже почти 30% на балансе Минфина США. При этом, рынок все активнее начинает играть в историю «шорт длинных UST», в этой истории Минфину США, видимо, придется продолжать «укорачивать» долг. Еще одна сторона этой конструкции – это продолжающееся сжатие спредов между корпоративным и госдолгом – вполне понятная история, когда государство готово выкупать все проблемы на свой баланс.

На этом фоне ФРС «завибрировала», хоть они и убеждали нарастить бюджетные стимулы, но увидев «Blue wave» явно напряглись. Несколько руководителей региональных банков высказались за возможность сокращения объема покупок. Зам главы ФРС Р. Кларида указал, что не ожидает сокращения покупок, заявив, что текущий рост доходности его не беспокоит, если он происходит на фоне «растущего оптимизма в отношении экономики» (весь рост доходности UST10 c сентября – это рост инфляционных ожиданий, а не оптимизма в отношении экономики). Кларида ожидает краткосрочно роста инфляции в ближайшие месяцы, но потом все будет хорошо. Пузырь на рынках – это не то, что сейчас беспокоит ФРС.

Я бы не исключал того, что рынок попробует продавить длинные доходности еще выше, пока от ФРС нет четких сигналов того, что они намерены делать.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

За последние две недели ФРС достаточно слабо покупала гособлигации, общий объем покупок составил всего $16 млрд, при том, что Минфин США занял на рынке $168 млрд через бумаги срочностью более года. Что на фоне взятия демократами Сената и ожидания новых стимулов привело к активной распродаже долга, доходность гособлигаций США выросла с 0.9% до 1.1%. Причем существенная часть этого роста произошла за счет роста инфляционных ожиданий, которые рынок оценивает в ~2.1% на 5-10 лет. Держатели гособлигаций в США могут сохранить стоимость своих активов только в одном случае, если инфляция будет значимо ниже ожидаемой. Особенность ситуации в том, что вся кривая госдолга так и остается в зоне отрицательных реальных ставок.

При этом, Минфину США придется занимать все больше, чтобы реализовать амбициозные планы демократов, выдавать все новые и новые чеки. У Минфина, конечно, есть запас в виде $1.6 трлн на счетах в ФРС и обещание ФРС купить бумаг на ~$1 трлн за год, но аппетиты демократов большие, сейчас разговор идет о том, что общий дефицит бюджета может составить $3-3.5 трлн в ближайший год. У иностранцев особого стимула покупать длинные бумаги нет (реальные доходности в Европе сопоставимы, в Японии даже прилично выше), валютный риск никак не в пользу доллара с из огромным торговым и бюджетным дефицитом. Хотя и активно распродажи здесь в последние месяцы нет – в среднем на $10 в месяц продают.

Банки не могут быть покупателями значимого объема длинного долга (процентный/рыночный риск), а доля короткого долга (векселя и бонды с погашением до 1 года) уже почти 30% на балансе Минфина США. При этом, рынок все активнее начинает играть в историю «шорт длинных UST», в этой истории Минфину США, видимо, придется продолжать «укорачивать» долг. Еще одна сторона этой конструкции – это продолжающееся сжатие спредов между корпоративным и госдолгом – вполне понятная история, когда государство готово выкупать все проблемы на свой баланс.

На этом фоне ФРС «завибрировала», хоть они и убеждали нарастить бюджетные стимулы, но увидев «Blue wave» явно напряглись. Несколько руководителей региональных банков высказались за возможность сокращения объема покупок. Зам главы ФРС Р. Кларида указал, что не ожидает сокращения покупок, заявив, что текущий рост доходности его не беспокоит, если он происходит на фоне «растущего оптимизма в отношении экономики» (весь рост доходности UST10 c сентября – это рост инфляционных ожиданий, а не оптимизма в отношении экономики). Кларида ожидает краткосрочно роста инфляции в ближайшие месяцы, но потом все будет хорошо. Пузырь на рынках – это не то, что сейчас беспокоит ФРС.

Я бы не исключал того, что рынок попробует продавить длинные доходности еще выше, пока от ФРС нет четких сигналов того, что они намерены делать.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter