19 января 2021 Zero Hedge | S&P 500 (GSPC)

Ученые начинают приходить к выводу, о котором мы говорили в течение многих лет: приток ETF и пассивное инвестирование на сегодняшнем рынке может быть большей проблемой, чем кажется. Многие люди в настоящее время считают, что наиболее крупные компании находятся в пузыре и что в 2021 году стоит поискать компании малой капитализации. Новое исследование подтверждает это утверждение. Фактически, пассивные потоки в S&P 500 «непропорционально взвинтили цены его крупнейших участников, открывая путь небольшим компаниям, участвующим в эталонном тестировании, в конечном итоге превзойти их», - говорится в новом отчете BNN.

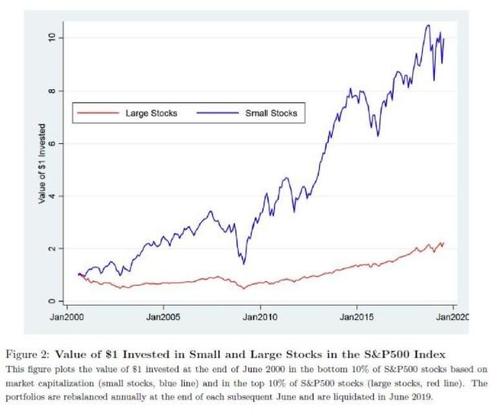

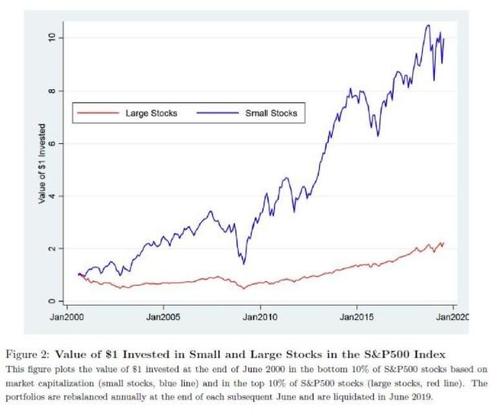

В отчете, цитируемом командой из Университета штата Мичиган, Лондонской школы экономики и Калифорнийского университета в Ирвине, были проанализированы данные за период с 2000 по 2019 год. Авторы этого отчета - Хао Цзян, Димитри Ваянос и Лу Чжэн. Был сделан вывод, что более мелкие члены S&P 500 становятся слишком дешевыми по сравнению с более крупными именами. «Потоки в фонды, отслеживающие индекс S&P 500, непропорционально повышают цены на акции с большой капитализацией в индексе по сравнению с ценами на небольшие акции индекса. Эти потоки предсказывают высокую будущую доходность портфеля индексов «малый минус большой»», - говорится в документе.

Исследование показало, что «торговцы шумом» (пассивные инвесторы) «имеют тенденцию повышать цены на модные крупные компании, когда они входят в S&P 500». Это заставляет эти компании иметь более высокий вес, что создает самореализующееся пророчество, когда на рынок выходят новые пассивные трейдеры. В документе отмечается: «Когда цены искажаются, веса индексов, взвешенных по стоимости, смещены, и потоки в индексные фонды усугубляют искажения». Это, очевидно, означает, что при возврате к среднему значению акции с меньшей капитализацией будут иметь лучшие результаты. Исследование утверждает, что индекс S&P 500 в конечном итоге нормализуется. Фактически, это говорит о том, что портфель, который открывает длинные позиции для самых маленьких компаний в S&P, в то время как короткие для более крупных, может приносить в среднем 10% годовых.

«Если связанные с индексами ценовые искажения со временем станут более значительными, они могут повысить прибыльность активных инвестиционных стратегий, которые используют эти искажения, и в конечном итоге замедлить переход к пассивному инвестированию», - заключает статья.

http://www.zerohedge.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В отчете, цитируемом командой из Университета штата Мичиган, Лондонской школы экономики и Калифорнийского университета в Ирвине, были проанализированы данные за период с 2000 по 2019 год. Авторы этого отчета - Хао Цзян, Димитри Ваянос и Лу Чжэн. Был сделан вывод, что более мелкие члены S&P 500 становятся слишком дешевыми по сравнению с более крупными именами. «Потоки в фонды, отслеживающие индекс S&P 500, непропорционально повышают цены на акции с большой капитализацией в индексе по сравнению с ценами на небольшие акции индекса. Эти потоки предсказывают высокую будущую доходность портфеля индексов «малый минус большой»», - говорится в документе.

Исследование показало, что «торговцы шумом» (пассивные инвесторы) «имеют тенденцию повышать цены на модные крупные компании, когда они входят в S&P 500». Это заставляет эти компании иметь более высокий вес, что создает самореализующееся пророчество, когда на рынок выходят новые пассивные трейдеры. В документе отмечается: «Когда цены искажаются, веса индексов, взвешенных по стоимости, смещены, и потоки в индексные фонды усугубляют искажения». Это, очевидно, означает, что при возврате к среднему значению акции с меньшей капитализацией будут иметь лучшие результаты. Исследование утверждает, что индекс S&P 500 в конечном итоге нормализуется. Фактически, это говорит о том, что портфель, который открывает длинные позиции для самых маленьких компаний в S&P, в то время как короткие для более крупных, может приносить в среднем 10% годовых.

«Если связанные с индексами ценовые искажения со временем станут более значительными, они могут повысить прибыльность активных инвестиционных стратегий, которые используют эти искажения, и в конечном итоге замедлить переход к пассивному инвестированию», - заключает статья.

http://www.zerohedge.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter