26 января 2021 ИХ "Финам" | Citigroup

Citigroup является одним из крупнейших в мире финансовых конгломератов. Банк оказывает полный спектр финансовых услуг, включая розничный и корпоративный банкинг, инвестбанкинг, брокерские услуги, услуги по управлению активами.

Мы рекомендуем "Покупать" акции Citigroup с целевой ценой на горизонте 12 мес. на уровне $ 73,1, что предполагает потенциал роста на уровне 19,3%. На наш взгляд, недавнее снижение бумаг банка предоставляет хорошую возможность для наращивания длинных позиций.

Citigroup (NYSE: C) - самый глобальный банк в мире, обслуживает порядка 200 млн счетов физических и юридических лиц в 160 странах. При этом банк - один из крупнейших эмитентов кредитных карт.

Citigroup вполне неплохо пережил кризисный 2020 г. Банку удалось сохранить выручку на уровне предыдущего года, остаются высокими его показатели достаточности капитала и ликвидности.

Мы рассчитываем, что сильный бренд, эффективная бизнес-модель с широким международным охватом, лидерство в сегменте кредитных карт позволят Citigroup сохранить и упрочить свои позиции в отрасли, особенно в потребительском секторе.

Преимуществом Citigroup является высокая дивидендная доходность акций. Кроме того, банк, как ожидается, вскоре возобновит реализацию программы выкупа акций.

В целом можно сказать, что Citigroup вполне неплохо пережил кризисный 2020 г. Благодаря накопленному до кризиса значительному запасу прочности, устойчивой и диверсифицированной бизнес-модели банку удалось сохранить выручку на уровне предыдущего года, несмотря на сильнейшие экономические потрясения, вызнанные пандемией коронавируса. Хотя чистая прибыль и продемонстрировала при этом заметное снижение из-за необходимости наращивать резервы на возможные потери по кредитам. Текущее финансовое положение банка не внушает опасений. Так, коэффициент достаточности капитала CET1 на уровне 11,8% находится существенно выше регуляторного минимума в 10%, а коэффициент покрытия ликвидности (LCR) составляет существенные 118%. Более того, в прошлом году Citigroup продолжал активно инвестировать в развитие своей инфраструктуры с упором на все большее применение цифровых технологий, в разработку новых продуктов, а также внедрял продвинутые процедуры риск-менеджмента и реализовывал меры по оптимизации издержек. Это позволяет рассчитывать, что банк выйдет из кризиса даже еще более сильным, чем он был до кризиса.

Наступивший 2021 г., как ожидается, станет переломным для глобальной экономики. Согласно оценке Всемирного банка, мировой ВВП в нынешнем году вырастет на 4% после падения на 4,3% в 2020 г. Этому будут способствовать расширение масштабов вакцинирования от коронавируса, что позволит постепенно вернуть экономическую жизнь в мире в нормальное русло и восстановить потребительскую и деловую активность, а также сохраняющаяся сверхмягкая монетарная и фискальная политика в ведущих странах. И банковский сектор, будучи цикличным, должен стать одним из главных бенефициаров данных тенденций.

Между тем восстановление сектора, вероятно, не будет гладким. Процентные ставки в мире, как ожидается, останутся на пониженном уровне в течение еще длительного времени, и это продолжит оказывать давление на чистую процентную маржу и процентные доходы банков. В то же время на фоне улучшения ситуации в экономике следует ожидать дальнейшего высвобождения резервов на возможные потери по кредитам, что поддержит показатели прибыли.

При этом мы рассчитываем, что сильный бренд, эффективная бизнес-модель с широким международным охватом, лидерство в сегменте кредитных карт позволят Citigroup сохранить и упрочить свои позиции в отрасли, особенно в потребительском секторе. Ниже представлен наш прогноз финпоказателей банка.

Выплаты акционерам

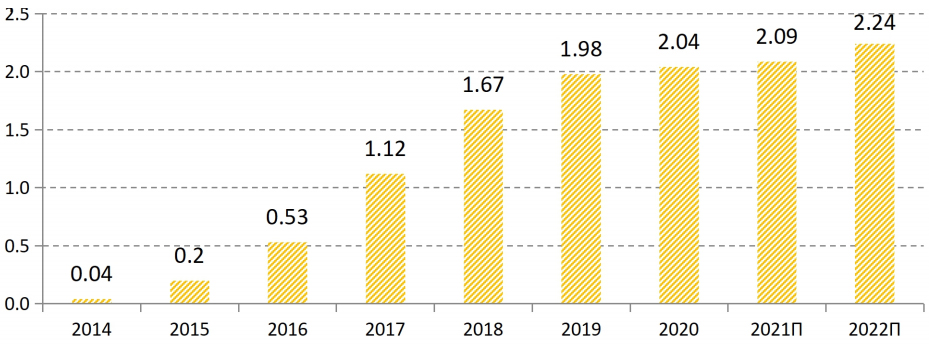

В последние годы Citigroup существенно нарастил дивидендные выплаты. В настоящее время компания выплачивает в виде дивидендов ежеквартально 51 цент на акцию, или $ 2,04 в годовом выражении. При этом дивидендная доходность бумаг Citigroup составляет порядка 3,3% и является одной из самых высоких среди ведущих мировых кредиторов.

Динамика дивидендов, $

Помимо этого, Citigroup направляет значительные средства на выкуп собственных акций (buyback). По итогам 2019 г. на эти цели потрачено более $ 17 млрд (с учетом дивидендов общий объем выплат акционерам равнялся $ 22,3 млрд). В 2020 г. объем buyback составил лишь $ 2,9 млрд, поскольку в середине года Федрезерв ввел запрет на обратный выкуп акций банками, а также ограничил дивидендные выплаты в связи с необходимостью сбережения капитала финкомпаниями. Между тем в конце декабря, после проведения очередного раунда стресс-тестов, регулятор заявил, что американские банки могут возобновить реализацию программ выкупа акций в I квартале 2021 г., хотя и с некоторыми ограничениями. В Citigroup рассчитывают возобновить buyback уже в ближайшие месяцы, объем выкупа будет определен советом директоров банка.

Оценка

Мы оценили Citigroup сравнительным методом, основываясь на прогнозных финансовых показателях за 2021 г. Наша оценка определяется как среднее арифметическое оценок по мультипликаторам P/E и P/BV.

Наша оценка справедливой стоимости Citigroup составляет $ 152,3 млрд, или $ 73,1 на обыкновенную акцию на 12 мес. Потенциал роста равен 19,3%, рекомендация - "Покупать".

Техническая картина

С точки зрения технического анализа на дневном графике акции Citigroup движутся вблизи нижней границы среднесрочного восходящего канала, выше 50-дневной скользящей средней. Ожидаем формирования подъема к верхней границе фигуры, в район $ 75.

http://www.finam.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter