27 января 2021 ITI Capital Николаева Ольга

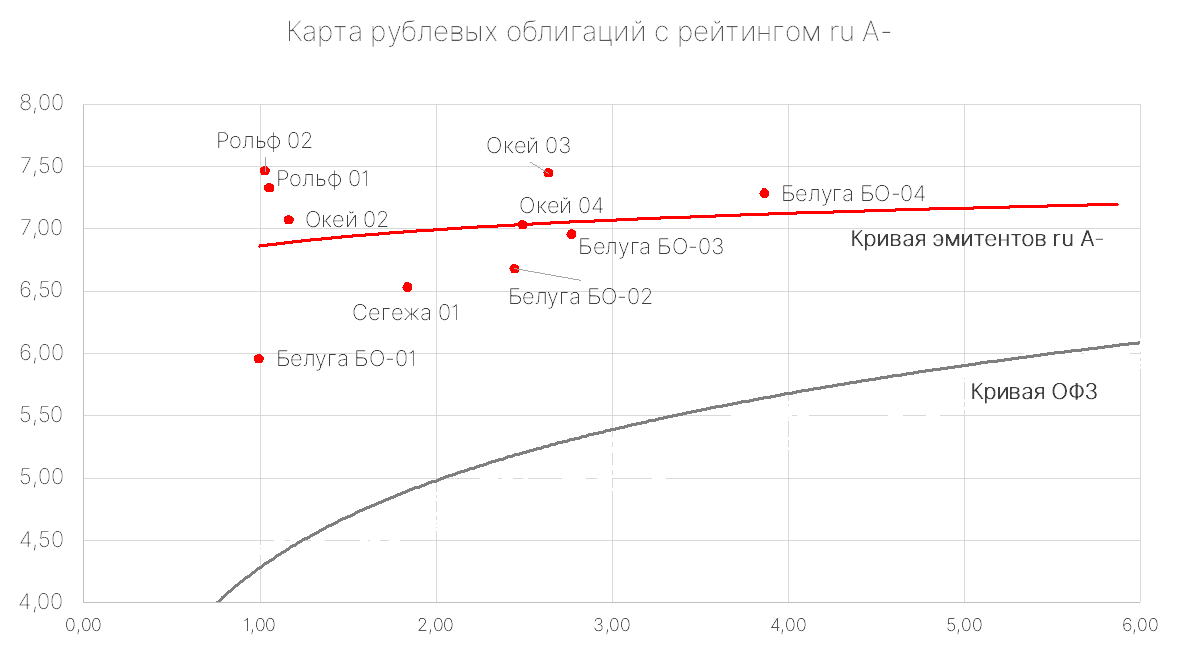

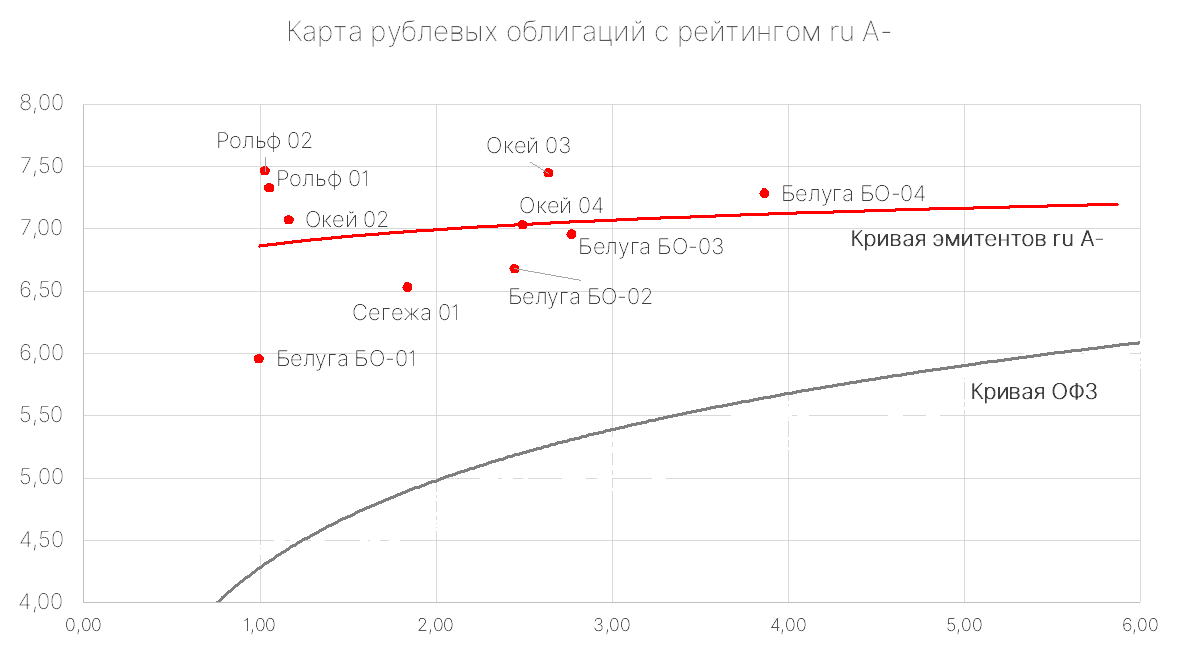

В феврале запланировано дебютное размещения рублевых облигаций группы Боржоми (ruA-) на сумму не менее 5 млрд руб. и сроком обращения пять лет. Структура выпуска предусматривает пут-опцион через три года. Индикативный диапазон доходности пока не обнародован. На наш взгляд, справедливая доходность с учетом премии за дебют должна составлять не менее YTP 7,1-7,3%, что предполагает премию к ОФЗ в размере 200 б.п. Доходность обращающихся облигаций эмитентов аналогичной рейтинговой категории (таких как О’кей, Белуга групп, Сегежа) находится приблизительно на этом же уровне.

Описание эмитента: Группа Боржоми — известный производитель бутилированной минеральной воды, занимающий лидирующие рыночные позиции на постсоветском пространстве. Производственные мощности включают в себя семь заводов (в России, Грузии и на Украине) и 29 производственных линий общей мощностью более 200 млн бутылок в месяц. Портфель брендов объединяет такие наименования как «Боржоми» (38% выручки и 44% EBITDA группы), «Святой источник», «Моршиньска» и т.д. По итогам 2019 г. продажи в бутылках составили 1 670 млн шт. (+15% год к году). Крупнейшим бенефициарным владельцем с 2012 г. выступает Альфа групп с долей 60% (остальное — миноритарии).

К наиболее сильным сторонам кредитного профиля компании, на наш взгляд, относятся:

Высокая узнаваемость основного бренда и долгая история существования

Ведущие позиции на основных рынках присутствия

Хорошие перспективы роста ввиду все еще невысокого уровня потребления бутилированной воды в России по сравнению со странами Европы и США

Сильные кредитные метрики, низкий леверидж, высокие темпы роста выручки до начала пандемии

Ограниченные регуляторные риски

В качестве главных рисков мы выделяем:

Невысокая информационная прозрачность

Активная стадия инвестиционного цикла

Неблагоприятная операционная среда на фоне распространения COVID-19

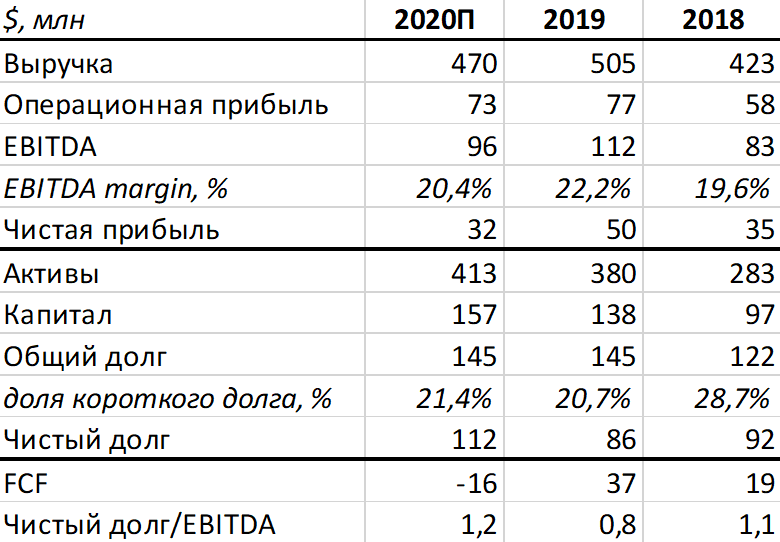

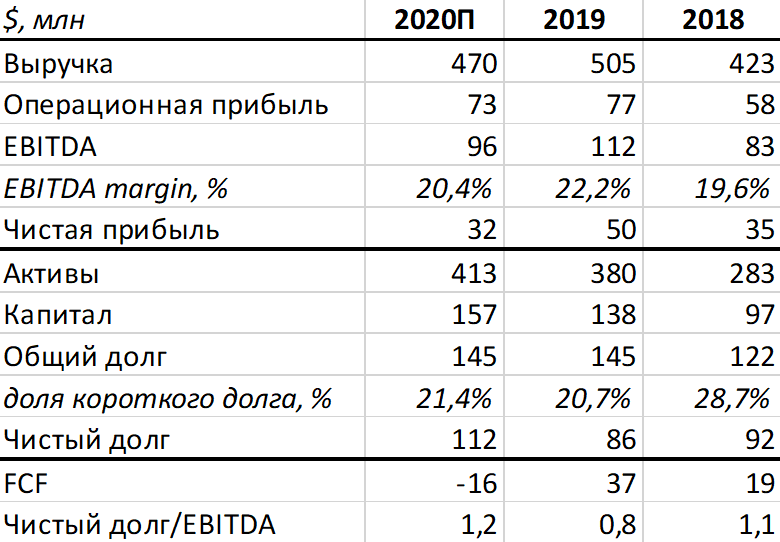

Обзор финансового состояния: По данным консолидированной отчетности за 2020 г. общий оборот группы Боржоми составил $470 млн (-7% год к году). В географической структуре выручки лидируют Россия и Украина c долями продаж 43 и 39% соответственно. Показатель EBITDA по итогам прошлого года составил $96 млн (-14% год к году). Таким образом рентабельность по EBITDA опустилась до 20,4% vs 22,2% годом ранее.

Исторически группа придерживается консервативной политики в части управления долгом. Как правило инвестиционные расходы покрывались за счет собственного операционного потока. В результате долговая нагрузка, рассчитанная как чистый долг/EBITDA, по итогам 2020 г. оценивалась в районе 1,2х. Порядка 60% заимствований номинированы в российских рублях и представлены залоговыми кредитами крупнейших банков. Максимальный объем погашений (примерно 40%) приходится на 2022 г. На ближайший год объем накопленной ликвидности полностью покрывает потребности рефинансирования. Целью выпуска дебютных рублевых облигаций станет рефинансирование займов грузинского дивизиона, что поможет оптимизировать валютные риски.

В 2020 г. Боржоми начала активное финансирование ряда инвестиционных проектов, в том числе по строительству завода в Московской области и оптимизации производственных мощностей в Грузии и на Украине. Как следствие объем капитальных затрат (capex) в 2020 г. увеличился почти в три раза. Ожидается, что произведенные и будущие вложения окажут давление на чистый леверидж компании, который превысит 2х в текущем году. В свою очередь стратегия развития группы Боржоми предусматривает целевой уровень долговой нагрузки (чистый долг/EBITDA) не более 2,5х. Ковенанты по облигационному выпуску ограничивают этот показатель уровнем 3х.

https://iticapital.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Описание эмитента: Группа Боржоми — известный производитель бутилированной минеральной воды, занимающий лидирующие рыночные позиции на постсоветском пространстве. Производственные мощности включают в себя семь заводов (в России, Грузии и на Украине) и 29 производственных линий общей мощностью более 200 млн бутылок в месяц. Портфель брендов объединяет такие наименования как «Боржоми» (38% выручки и 44% EBITDA группы), «Святой источник», «Моршиньска» и т.д. По итогам 2019 г. продажи в бутылках составили 1 670 млн шт. (+15% год к году). Крупнейшим бенефициарным владельцем с 2012 г. выступает Альфа групп с долей 60% (остальное — миноритарии).

К наиболее сильным сторонам кредитного профиля компании, на наш взгляд, относятся:

Высокая узнаваемость основного бренда и долгая история существования

Ведущие позиции на основных рынках присутствия

Хорошие перспективы роста ввиду все еще невысокого уровня потребления бутилированной воды в России по сравнению со странами Европы и США

Сильные кредитные метрики, низкий леверидж, высокие темпы роста выручки до начала пандемии

Ограниченные регуляторные риски

В качестве главных рисков мы выделяем:

Невысокая информационная прозрачность

Активная стадия инвестиционного цикла

Неблагоприятная операционная среда на фоне распространения COVID-19

Обзор финансового состояния: По данным консолидированной отчетности за 2020 г. общий оборот группы Боржоми составил $470 млн (-7% год к году). В географической структуре выручки лидируют Россия и Украина c долями продаж 43 и 39% соответственно. Показатель EBITDA по итогам прошлого года составил $96 млн (-14% год к году). Таким образом рентабельность по EBITDA опустилась до 20,4% vs 22,2% годом ранее.

Исторически группа придерживается консервативной политики в части управления долгом. Как правило инвестиционные расходы покрывались за счет собственного операционного потока. В результате долговая нагрузка, рассчитанная как чистый долг/EBITDA, по итогам 2020 г. оценивалась в районе 1,2х. Порядка 60% заимствований номинированы в российских рублях и представлены залоговыми кредитами крупнейших банков. Максимальный объем погашений (примерно 40%) приходится на 2022 г. На ближайший год объем накопленной ликвидности полностью покрывает потребности рефинансирования. Целью выпуска дебютных рублевых облигаций станет рефинансирование займов грузинского дивизиона, что поможет оптимизировать валютные риски.

В 2020 г. Боржоми начала активное финансирование ряда инвестиционных проектов, в том числе по строительству завода в Московской области и оптимизации производственных мощностей в Грузии и на Украине. Как следствие объем капитальных затрат (capex) в 2020 г. увеличился почти в три раза. Ожидается, что произведенные и будущие вложения окажут давление на чистый леверидж компании, который превысит 2х в текущем году. В свою очередь стратегия развития группы Боржоми предусматривает целевой уровень долговой нагрузки (чистый долг/EBITDA) не более 2,5х. Ковенанты по облигационному выпуску ограничивают этот показатель уровнем 3х.

https://iticapital.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter