Главной целью для каждого участника рынка является выявление самых перспективных активов. Переоценённые акции, бумаги с низкой ликвидностью или активы компаний с плохими финансовыми показателями могут испортить всю инвестиционную гармонию в портфеле.

В качестве фильтров инвесторы используют целый арсенал биржевых инструментов, среди которых популярным является коэффициент фри-флоат (англ. free-float или public float — «свободно плавающий»). Применяется он на самом начальном этапе сравнительного анализа, чтобы отсеять низколиквидные бумаги, цена которых подвержена сильным импульсным движениям.

О чём говорит показатель

Free-float рассказывает инвесторам, сколько ценных бумаг эмитента находится в свободном обращении. Проводя IPO, компании делают доступными для торговли не все акции. Какая-то часть становится контрольным пакетом, другая попадает в различные инвестиционные фонды, банки, а некоторые в правительственный портфель — часть из этих активов будет недоступна для торговли на бирже. Всё, что останется, оседает в портфелях частных инвесторов и становится инструментом торговли для трейдеров.

Методика вычисления количества акций, которые закрыты для свободного обращения, прописана во внутренней документации биржи с учётом законодательства страны. Например, на Московской бирже действует методика расчёта коэффициента free-float, которая периодически пересматривается и утверждается членами правления. В этом документе перечислены все категории акционеров, которые делают акции эмитента недоступными для свободной торговли. Вот некоторые из них:

все государственные организации и учреждения;

сам эмитент и подконтрольные ему организации;

владельцы бумаг, находящихся под каким-либо видом запрета (арест, залог и так далее);

все юридические и физические лица, которые владеют от 5% акций компании;

долгосрочные инвесторы, круг которых определяется членами Индексного комитета.

Количество акций, закрытых для торговли, можно узнать на официальном сайте эмитента на странице для инвесторов. Вкладка с информацией о распределении акционерного капитала называется «Структура акционерного капитала» или «Структура акционеров». Чтобы вычислить количество свободных акций, из общего количества бумаг вычитаются все акции, которые недоступны на бирже.

Расчёт коэффициента free-float

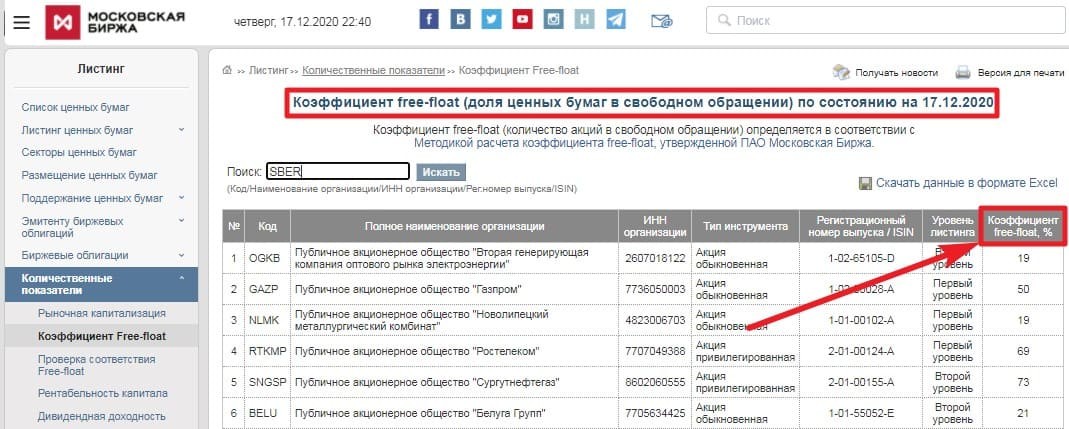

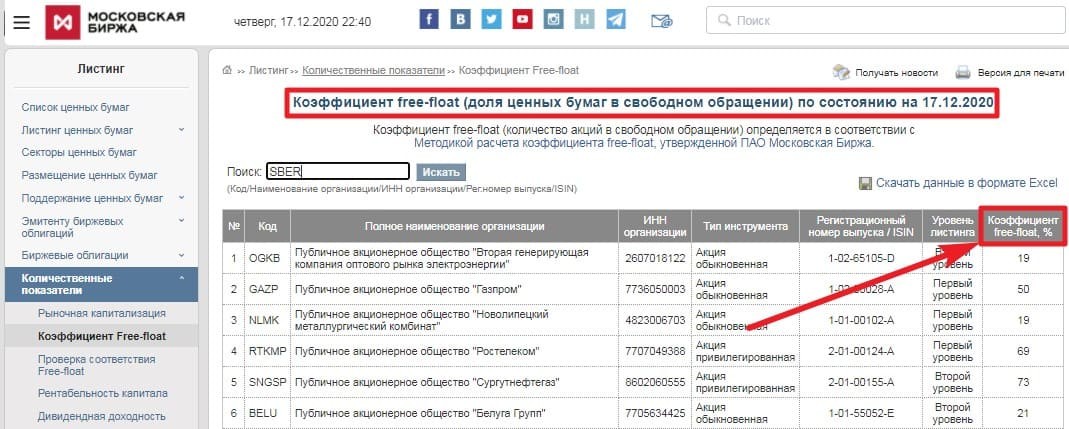

Само по себе количество акций в свободном обращении, которое станет известно после расчёта, не совсем информативно для инвесторов, а вот процентное соотношение свободных акций к закрытым — другое дело. Самостоятельно вычислять процент для каждого эмитента нет необходимости, так как биржа сама рассчитывает и публикует актуальные проценты ежеквартально на своём сайте.

Рис. 1. Коэффициент free-float на Московской бирже. Источник: МосБиржа

Применение

Основная задача этого аналитического инструмента — показать потенциальным акционерам, насколько ликвидны ценные бумаги компании. Значение коэффициента устанавливается в диапазоне от 0,00 до 1,00, но публикуется информация в процентах от 0% до 100% соответственно.

Использование показателя free-float акций — это один из самых простых способов узнать, насколько популярна компания на фондовом рынке. Если коэффициент очень низкий, это будет означать, что подавляющий процент акций находится у мажоритариев (крупных акционеров), которые могут серьёзно влиять на изменение котировок ценных бумаг. Даже небольшое количество их сделок может значительно сдвинуть цену актива.

Если в свободном обращении находится достаточно большой процент акций, спекулятивными действиями на их цену повлиять будет сложно. Нормальным free-float компании можно считать диапазон от 40% до 80%, и чем он выше, тем акция будет привлекательнее. Ценные бумаги с крайне низким коэффициентом можно легко купить, но тяжело продать, так как на рынке с таким активом крайне мало покупателей.

Изменение free-float

Причина, по которой биржи вынуждены периодически пересматривать показатель free float, — его изменчивость. У одних компаний он может не меняться годами, а у других регулярно подвергаться корректировке по разным причинам. Вот некоторые факторы, которые могут изменить процентное соотношение свободных и закрытых акций.

Бай-бэк (или обратный выкуп).

Когда эмитент начинает скупать собственные акции из свободного обращения, их процент уменьшается. Обратный выкуп происходит, когда компания наращивает контрольный пакет (если видит угрозу перехвата подавляющей доли), стимулирует собственную экономику, пытается получить дополнительную прибыль или меняет структуру акционерного капитала.

Скупка актива крупными акционерами.

Это чем-то напоминает рейдерский захват, который проходит на абсолютно законных основаниях. Мажоритарии начинают большими партиями приобретать акции эмитента, чтобы перебить контрольный пакет, и если им это удаётся, то у компании появляется новый хозяин. Такие интриги также снижают free-float компании.

Эмиссия ценных бумаг.

Чтобы увеличить уставной капитал, привлекая дополнительные инвестиции, эмитенты нередко проводят выпуск новой партии акций. Выросший объём бумаг в свободном обращении положительно влияет на коэффициент.

Распродажа акций мажоритариями или собственниками крупных пакетов.

По разным причинам один или несколько крупных инвесторов могут запустить свой пакет акций в свободное обращение. При этом рост показателя free-float будет более эффективным, чем при допэмиссии. Во время выпуска новых акций изменяется только их объём в свободном обращении, а в случае распродажи ранее недоступных активов ещё и уменьшается доля ранее заблокированных бумаг.

Неважно, каких успехов в своём бизнесе достигла компания, и что, согласно её финансовым отчётам, она имеет лучшие значения мультипликаторов в отрасли. Ценные бумаги эмитента не будут иметь высокой популярности у инвесторов, если free-float компании будет очень низким.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В качестве фильтров инвесторы используют целый арсенал биржевых инструментов, среди которых популярным является коэффициент фри-флоат (англ. free-float или public float — «свободно плавающий»). Применяется он на самом начальном этапе сравнительного анализа, чтобы отсеять низколиквидные бумаги, цена которых подвержена сильным импульсным движениям.

О чём говорит показатель

Free-float рассказывает инвесторам, сколько ценных бумаг эмитента находится в свободном обращении. Проводя IPO, компании делают доступными для торговли не все акции. Какая-то часть становится контрольным пакетом, другая попадает в различные инвестиционные фонды, банки, а некоторые в правительственный портфель — часть из этих активов будет недоступна для торговли на бирже. Всё, что останется, оседает в портфелях частных инвесторов и становится инструментом торговли для трейдеров.

Методика вычисления количества акций, которые закрыты для свободного обращения, прописана во внутренней документации биржи с учётом законодательства страны. Например, на Московской бирже действует методика расчёта коэффициента free-float, которая периодически пересматривается и утверждается членами правления. В этом документе перечислены все категории акционеров, которые делают акции эмитента недоступными для свободной торговли. Вот некоторые из них:

все государственные организации и учреждения;

сам эмитент и подконтрольные ему организации;

владельцы бумаг, находящихся под каким-либо видом запрета (арест, залог и так далее);

все юридические и физические лица, которые владеют от 5% акций компании;

долгосрочные инвесторы, круг которых определяется членами Индексного комитета.

Количество акций, закрытых для торговли, можно узнать на официальном сайте эмитента на странице для инвесторов. Вкладка с информацией о распределении акционерного капитала называется «Структура акционерного капитала» или «Структура акционеров». Чтобы вычислить количество свободных акций, из общего количества бумаг вычитаются все акции, которые недоступны на бирже.

Расчёт коэффициента free-float

Само по себе количество акций в свободном обращении, которое станет известно после расчёта, не совсем информативно для инвесторов, а вот процентное соотношение свободных акций к закрытым — другое дело. Самостоятельно вычислять процент для каждого эмитента нет необходимости, так как биржа сама рассчитывает и публикует актуальные проценты ежеквартально на своём сайте.

Рис. 1. Коэффициент free-float на Московской бирже. Источник: МосБиржа

Применение

Основная задача этого аналитического инструмента — показать потенциальным акционерам, насколько ликвидны ценные бумаги компании. Значение коэффициента устанавливается в диапазоне от 0,00 до 1,00, но публикуется информация в процентах от 0% до 100% соответственно.

Использование показателя free-float акций — это один из самых простых способов узнать, насколько популярна компания на фондовом рынке. Если коэффициент очень низкий, это будет означать, что подавляющий процент акций находится у мажоритариев (крупных акционеров), которые могут серьёзно влиять на изменение котировок ценных бумаг. Даже небольшое количество их сделок может значительно сдвинуть цену актива.

Если в свободном обращении находится достаточно большой процент акций, спекулятивными действиями на их цену повлиять будет сложно. Нормальным free-float компании можно считать диапазон от 40% до 80%, и чем он выше, тем акция будет привлекательнее. Ценные бумаги с крайне низким коэффициентом можно легко купить, но тяжело продать, так как на рынке с таким активом крайне мало покупателей.

Изменение free-float

Причина, по которой биржи вынуждены периодически пересматривать показатель free float, — его изменчивость. У одних компаний он может не меняться годами, а у других регулярно подвергаться корректировке по разным причинам. Вот некоторые факторы, которые могут изменить процентное соотношение свободных и закрытых акций.

Бай-бэк (или обратный выкуп).

Когда эмитент начинает скупать собственные акции из свободного обращения, их процент уменьшается. Обратный выкуп происходит, когда компания наращивает контрольный пакет (если видит угрозу перехвата подавляющей доли), стимулирует собственную экономику, пытается получить дополнительную прибыль или меняет структуру акционерного капитала.

Скупка актива крупными акционерами.

Это чем-то напоминает рейдерский захват, который проходит на абсолютно законных основаниях. Мажоритарии начинают большими партиями приобретать акции эмитента, чтобы перебить контрольный пакет, и если им это удаётся, то у компании появляется новый хозяин. Такие интриги также снижают free-float компании.

Эмиссия ценных бумаг.

Чтобы увеличить уставной капитал, привлекая дополнительные инвестиции, эмитенты нередко проводят выпуск новой партии акций. Выросший объём бумаг в свободном обращении положительно влияет на коэффициент.

Распродажа акций мажоритариями или собственниками крупных пакетов.

По разным причинам один или несколько крупных инвесторов могут запустить свой пакет акций в свободное обращение. При этом рост показателя free-float будет более эффективным, чем при допэмиссии. Во время выпуска новых акций изменяется только их объём в свободном обращении, а в случае распродажи ранее недоступных активов ещё и уменьшается доля ранее заблокированных бумаг.

Неважно, каких успехов в своём бизнесе достигла компания, и что, согласно её финансовым отчётам, она имеет лучшие значения мультипликаторов в отрасли. Ценные бумаги эмитента не будут иметь высокой популярности у инвесторов, если free-float компании будет очень низким.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter