Разберем сегодня одного из крупнейших представителей нефтегазового сектора, компанию Royal Dutch Shell.

Данная компания мне чем-то напоминает Газпром (с учетом ГПнефти и ГЭХа, которыми он владеет) по направлениям деятельности, RDS занимается добычей, переработкой и реализацией нефти, производством и реализацией СПГ, производством и реализацией электроэнергии, также в структуру входит сегмент нефтехимии.

С 2020 год в отчетности немного изменились названия сегментов, которые генерируют выручку компании. Разберем эти сегменты и доли в них от выручки по итогам года:

Нефтепродукты — 71% от выручки;

Попутный газ — 18% от выручки;

Нефтехимия — 7% от выручки;

Upstream (реализация) — 4% от выручки.

Несмотря на широкую диверсификацию бизнеса, основная выручка пока еще привязана к нефтепродуктам. По итогам года лучше всего себя чувствует сегмент нефтехимии, это не удивительно, ведь цены на нефть в 1 полугодии серьезно просели, что позволило снизить себестоимость продукции, но доля нефтехимии в общей выручке достаточно низкая и не смогла оказать влияние на общий результат.

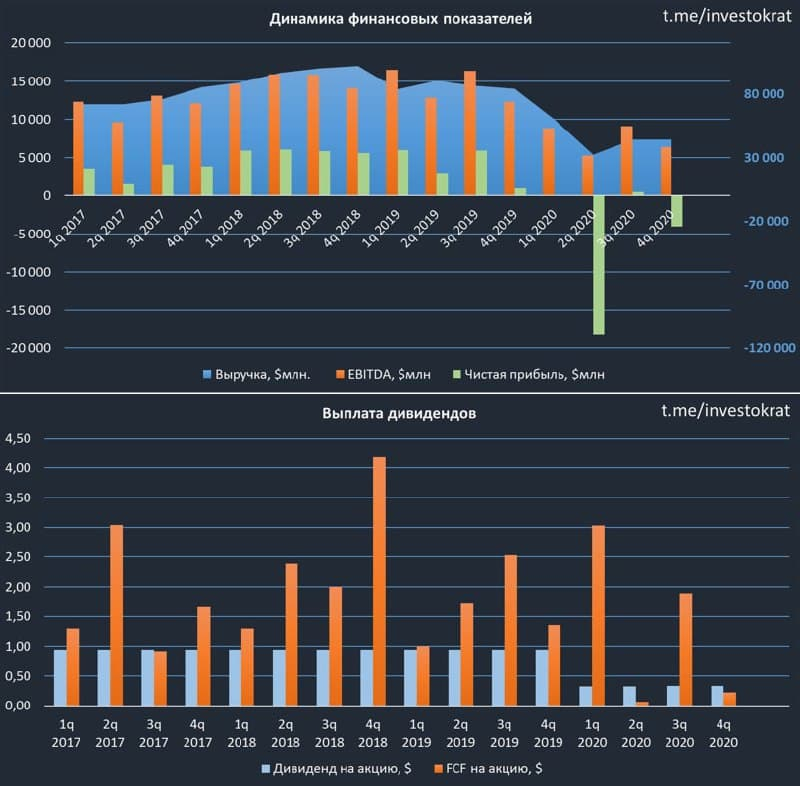

Финансовый отчет по итогам 2020 года:

Выручка снизилась почти в 2 раза г/г до $180,5 млрд.

EBITDA снизилась почти в 2 раза г/г до $29,6 млрд.

Чистая прибыль ушла в отрицательную зону (-$21,7 млрд.), скорректированная ЧП составила примерно $4,8 млрд.

Одновременно с этим, компании удалось сократить долговую нагрузку на 3,7 млрд до $75,4 млрд.

ND/EBITDA = 2, что в пределах нормы для компаний США.

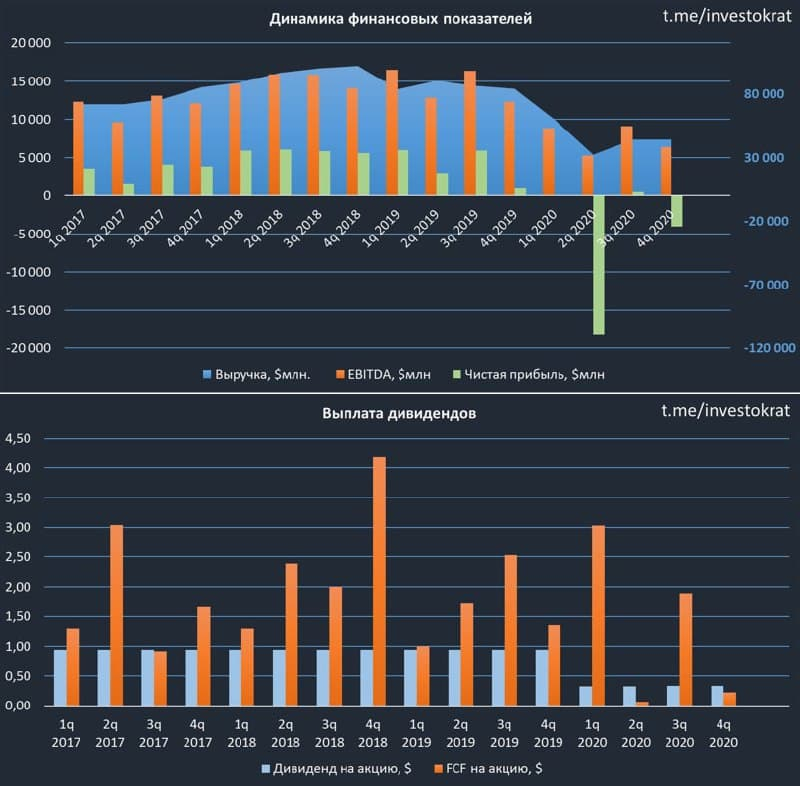

Ключевым событием в прошлом году стало срезание дивидендов в 3 раза с $0,94 до $0,32 в квартал на адр. Это было негативно воспринято рынком и цена акций сильно просела, с другой стороны, мы видим, что снижение дивидендов позволило компании не наращивать долг. Во 2 и 4 кварталах из-за низкого операционного денежного потока, оказался под давление и свободный денежный поток, который является источником для выплаты дивов акционерам.

Сейчас мы видим постепенное восстановление цен на нефть, по итогам 2021 года можем ожидать увеличение размера выплаты дивидендов. Если представить, что больше форс-мажоров на нефтяном рынке не будет, то с высокой долей вероятности через год-два выплаты могут вернутся на прежние уровни ($0,94 на адр.), что к текущей цене даст почти 10,5% ДД. Мне удалось купить немного акций по $26, пока эту позицию держу и продавать не планирую, в случае роста выплат в перспективе эта позиция займет место в доходной части портфеля. В моменте свободный денежный поток полностью покрывает размер выплаты на дивиденды, здесь беспокоиться не о чем.

На очередной коррекции с удовольствием бы добрал акции данной компании, тем более они планируют развитие ВИЭ и, как многие крупные компании, ставят себе меточку ESG. У них есть интересный обзор этого направления, там и про водородное топливо и про биотопливо, вроде этанола и про ВИЭ. Вообще как-нибудь разберем отдельно этот сектор, там много интересного есть.

Я акции покупал на бирже СПб (RDS.A), с меня удержали 15% налога, который я уже задекларировал, жду итоги камеральной проверки, после чего напишу, чем все закончилось.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Данная компания мне чем-то напоминает Газпром (с учетом ГПнефти и ГЭХа, которыми он владеет) по направлениям деятельности, RDS занимается добычей, переработкой и реализацией нефти, производством и реализацией СПГ, производством и реализацией электроэнергии, также в структуру входит сегмент нефтехимии.

С 2020 год в отчетности немного изменились названия сегментов, которые генерируют выручку компании. Разберем эти сегменты и доли в них от выручки по итогам года:

Нефтепродукты — 71% от выручки;

Попутный газ — 18% от выручки;

Нефтехимия — 7% от выручки;

Upstream (реализация) — 4% от выручки.

Несмотря на широкую диверсификацию бизнеса, основная выручка пока еще привязана к нефтепродуктам. По итогам года лучше всего себя чувствует сегмент нефтехимии, это не удивительно, ведь цены на нефть в 1 полугодии серьезно просели, что позволило снизить себестоимость продукции, но доля нефтехимии в общей выручке достаточно низкая и не смогла оказать влияние на общий результат.

Финансовый отчет по итогам 2020 года:

Выручка снизилась почти в 2 раза г/г до $180,5 млрд.

EBITDA снизилась почти в 2 раза г/г до $29,6 млрд.

Чистая прибыль ушла в отрицательную зону (-$21,7 млрд.), скорректированная ЧП составила примерно $4,8 млрд.

Одновременно с этим, компании удалось сократить долговую нагрузку на 3,7 млрд до $75,4 млрд.

ND/EBITDA = 2, что в пределах нормы для компаний США.

Ключевым событием в прошлом году стало срезание дивидендов в 3 раза с $0,94 до $0,32 в квартал на адр. Это было негативно воспринято рынком и цена акций сильно просела, с другой стороны, мы видим, что снижение дивидендов позволило компании не наращивать долг. Во 2 и 4 кварталах из-за низкого операционного денежного потока, оказался под давление и свободный денежный поток, который является источником для выплаты дивов акционерам.

Сейчас мы видим постепенное восстановление цен на нефть, по итогам 2021 года можем ожидать увеличение размера выплаты дивидендов. Если представить, что больше форс-мажоров на нефтяном рынке не будет, то с высокой долей вероятности через год-два выплаты могут вернутся на прежние уровни ($0,94 на адр.), что к текущей цене даст почти 10,5% ДД. Мне удалось купить немного акций по $26, пока эту позицию держу и продавать не планирую, в случае роста выплат в перспективе эта позиция займет место в доходной части портфеля. В моменте свободный денежный поток полностью покрывает размер выплаты на дивиденды, здесь беспокоиться не о чем.

На очередной коррекции с удовольствием бы добрал акции данной компании, тем более они планируют развитие ВИЭ и, как многие крупные компании, ставят себе меточку ESG. У них есть интересный обзор этого направления, там и про водородное топливо и про биотопливо, вроде этанола и про ВИЭ. Вообще как-нибудь разберем отдельно этот сектор, там много интересного есть.

Я акции покупал на бирже СПб (RDS.A), с меня удержали 15% налога, который я уже задекларировал, жду итоги камеральной проверки, после чего напишу, чем все закончилось.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter