25 февраля 2021 smart-lab.ru

Похоже, никому в этом мире верить нельзя. В начале 2021 года по всему миру прокатилась новость от «надёжных источников в Bloomberg» о том, что Норвежский суверенный фонд продал весь нефтегазовый сектор из своего портфеля!

На первой странице гугла я встретил статьи от Интерфакса, РБК, Коммерсанта, Медузы и The Bell с заголовком «Суверенный фонд Норвегии продал весь пакет акций нефтяных компаний». Нет, не продал, и это всё фэйк ньюс.

Норвежский пенсионный фонд (он же — Суверенный фонд Норвегии) — это огромный институциональный инвестор, который по итогам 2020 года отчитался о том, что инвестирует уже более $1 трлн в 9123 компании по всему миру.

Ещё тогда меня удивила такая цитата у наших фэйкоделов:

Стоимость нефтяного портфеля в 2019 году составляла порядка $6 млрд, и он был полностью распродан к концу прошлого года

Ну какие $6 млрд, ребята! Ну вы же СМИ, вы — журналисты. Вы же должны пойти в первоисточник и проверить!

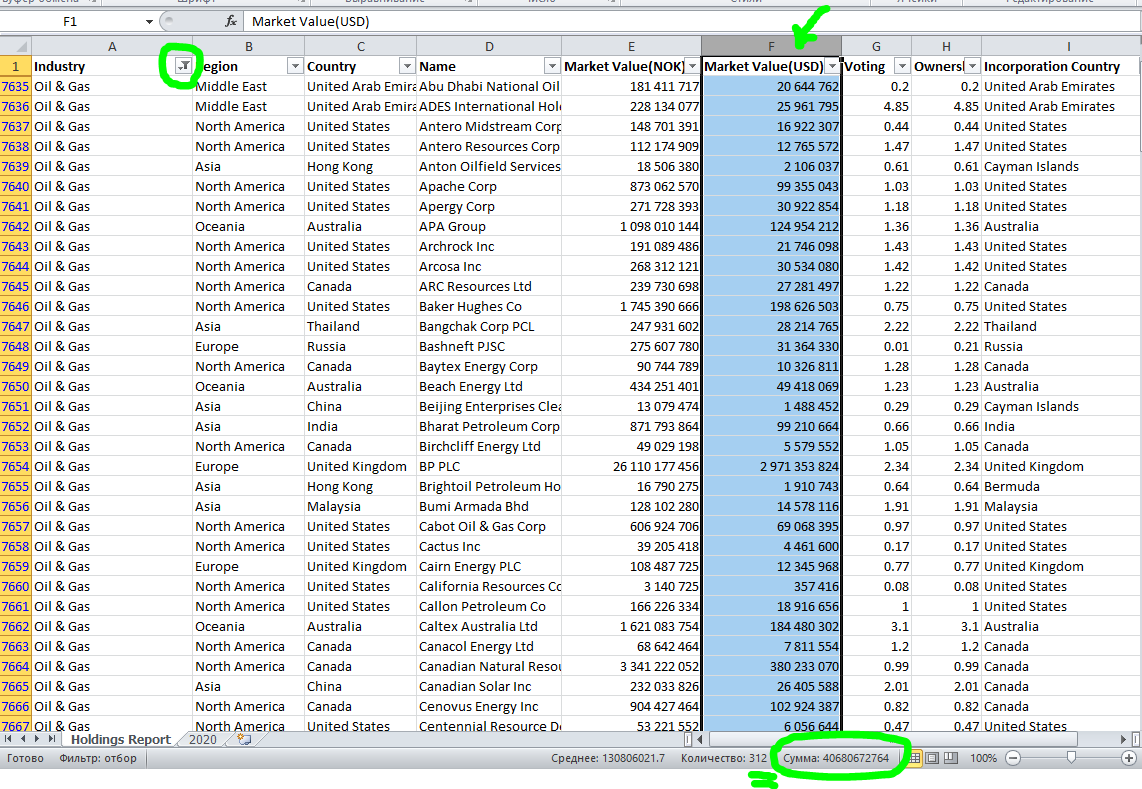

Я скачал с официальной страницы Норвежского пенсионного фонда позиции фонда за 2019 год (они были доступны всем и каждому уже на протяжении года), отфильтровал по сектору «Oil&Gas», и увидел, что по итогам 2019 года у них было инвестировано $40.68 млрд в нефтегаз по всему миру, что почти в 7 раз больше заявленного в фэйк ньюс.

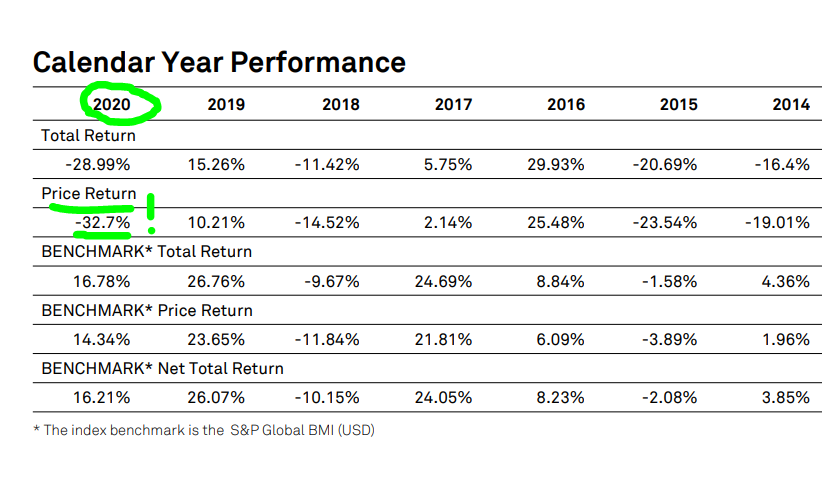

Хорошо, мы все знаем, что нефтегазовый сектор показал наихудший результат по итогам 2020 года среди всех секторов. Может, их активы упали до «несчастных» $6 млрд? Нет, такого не может быть, для этого достаточно скачать Factsheet индекса S&P Global Oil Index, который является одним из многочисленных бенчмарков (эталонных индексов) индустрии. Там мы увидим, что мировой нефтегаз «просел» на 32% по итогам года:

Т.е., если Норвежский фонд ничего бы не делал, его позиция должна была составить ~$27-28 млрд в мировом нефтегазе. Но никак не $6 млрд.

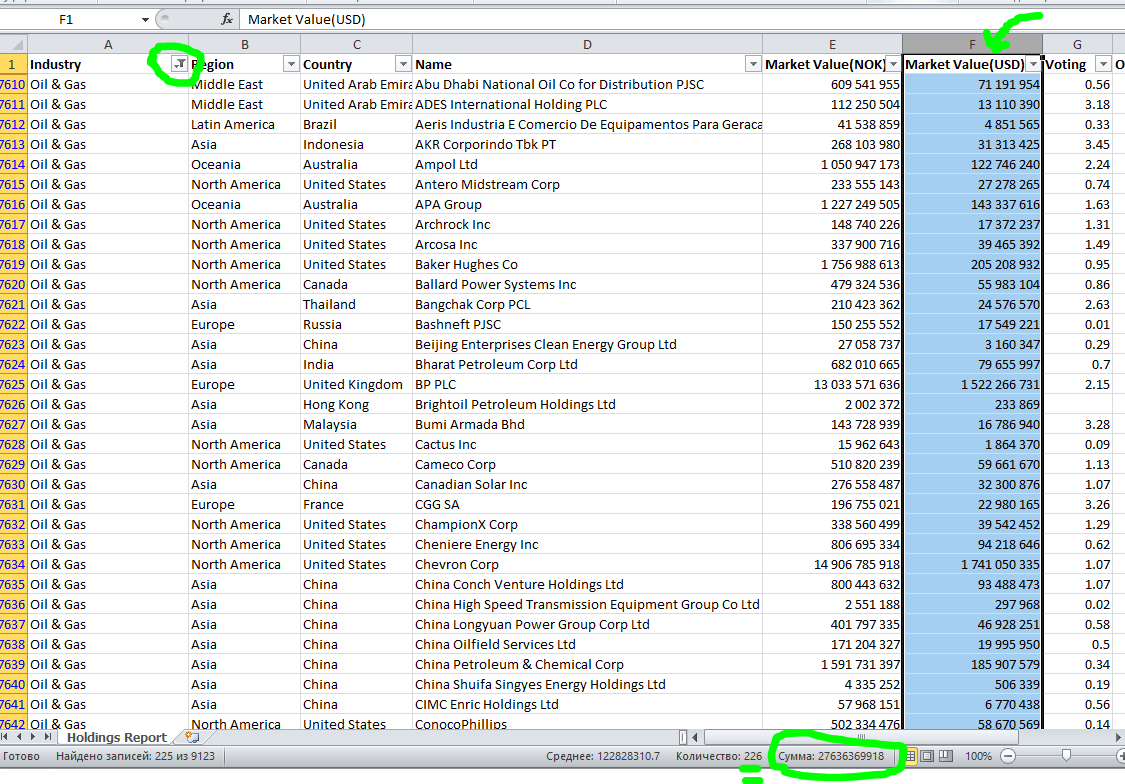

Тогда я выразил скепсис, но в ответ получил что-то вроде: «сиди и молчи, ты — дилетант, как ты можешь спорить с Bloomberg, Интерфаксом и РБК!» Сегодня 25.02.2021, как и было обещано, фонд опубликовал свои данные за 2020 год. Качаю таблицу, фильтрую 2020 год по «Oil&Gas»...

По сути, Блумберг просто имел ввиду подсектор по GICS «Oil & Gas Exploration & Production», в который входит несколько сланцевиков. Перевод же новостей и заголовки звучат совершенно иначе.

Однако, если смотреть на количество позиций, то здесь есть тектонический сдвиг: количество позиций сокращено на треть.

Я проанализировал эти данные для вас, основной вывод: они вышли из множества мелких позиций, связанных с американской сланцевой нефтью.

Вот несколько основных моментов:

Royal Dutch Shell — доля выросла примерно на 12%

ConocoPhilips — доля сокращена значительно

Лукойл и Газпром — доля сокращена примерно на 15%

BP — доля сокращена примерно на 8%

Полный выход из «канадцев» Suncor Energy и Canadian Natural Resources

Полный выход из Occidental Petroleum

Полный выход из китайского CNOOC

Полный выход из американских «сланцевиков»: Devon, Noble, Apache, Cabot и других поменьше.

Наращивание долей в около-нефтегазовых и нефтегазовых компаниях вне США: Snam SPA (Италия), TechnipFMC PLC (Франция), APA (Австралия), Galp Energia (Португалия), Cosan (Бразилия), Dialog Group (Малайзия) и др.

Абсолютно не изменились позиции в российских Башнефть, Новатэк, Саратовский НПЗ. Незначительно увеличилась доля в Газпромнефти.

Норвежский фонд уже давно (более года) не инвестирует в Татнефть, Роснефть.

Мы ждём в ближайшие дни ещё и оформленный годовой отчёт с комментариями, возможно, в нём будут какие-то комментарии. Буду держать в курсе.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter