1 марта 2021 Дубинский Олег

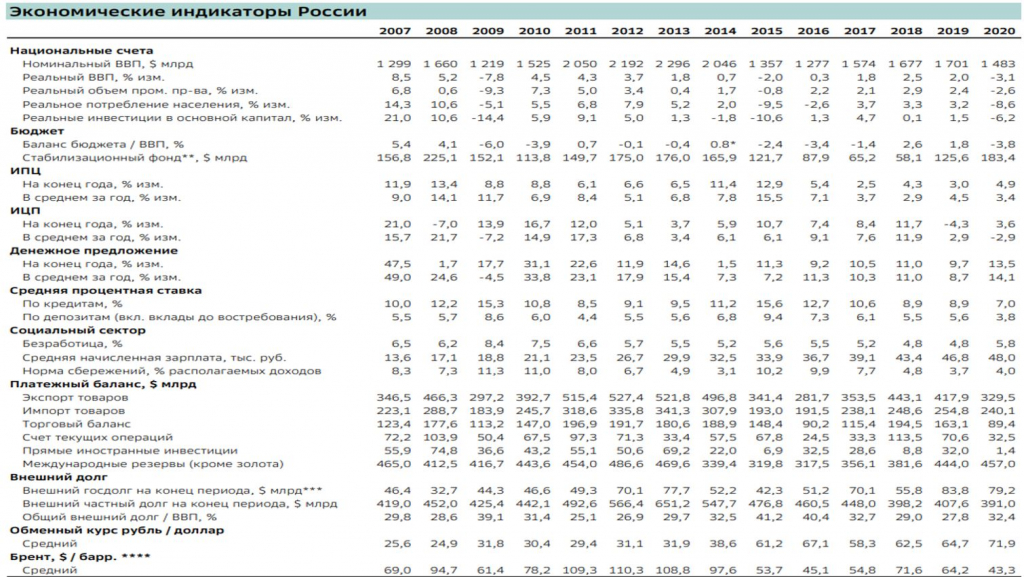

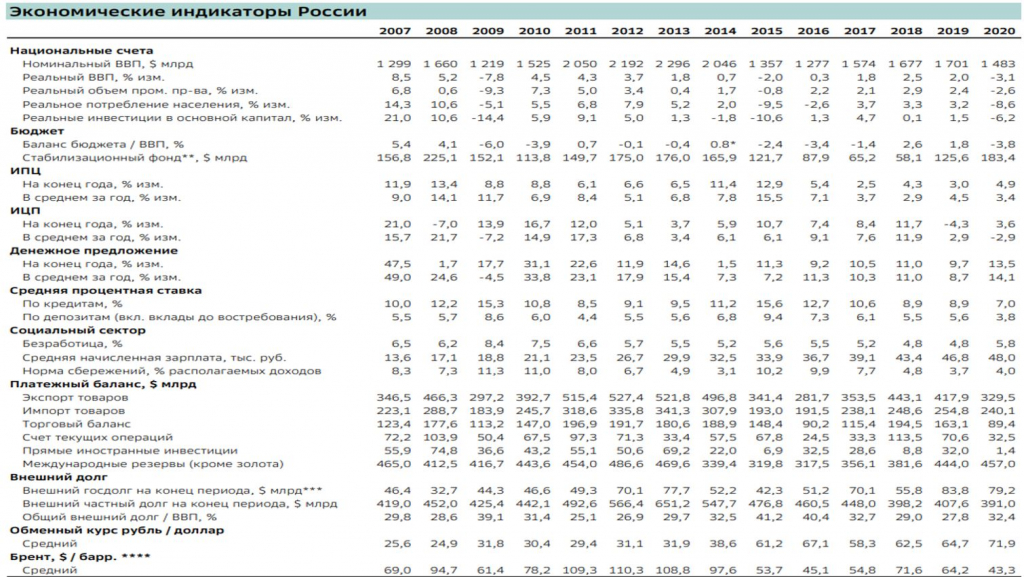

Обычно в прессе считают в рублях, чтобы цифры получились красивее.

На СМИ из бюджета РФ в 2021г. выделяют 102,8 млрд. руб.

Если считать в $, то 2020 падение к 2013 = 26%, 2020 падение к 2019 = 13%.

(источник: Сбербанк, Экономика России, ежемесячный обзор, февраль 2021).

Правильно считать с поправкой на инфляцию.

В посте посчитал в валюте, в которой считают МВФ и Всемирный Банк.

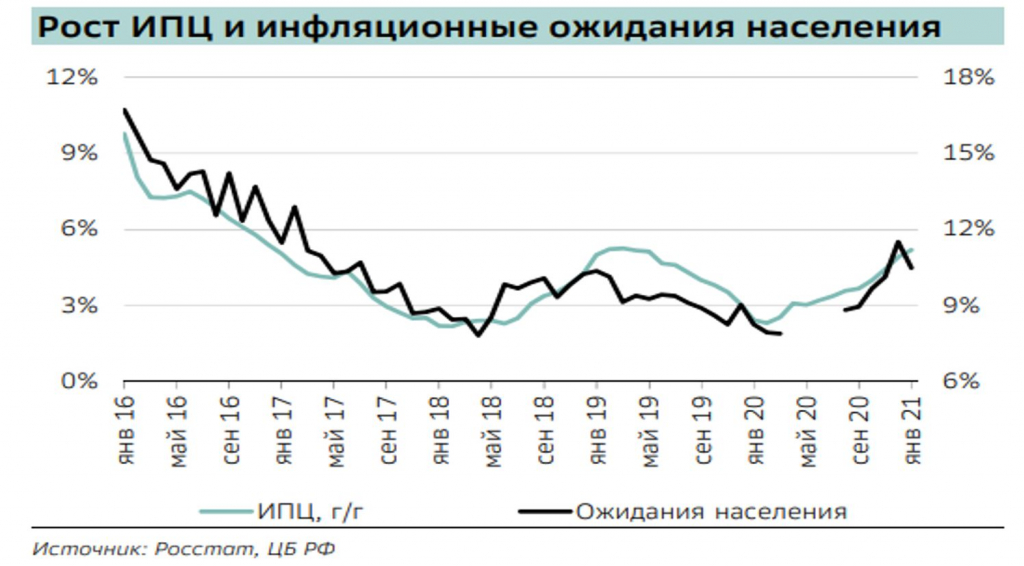

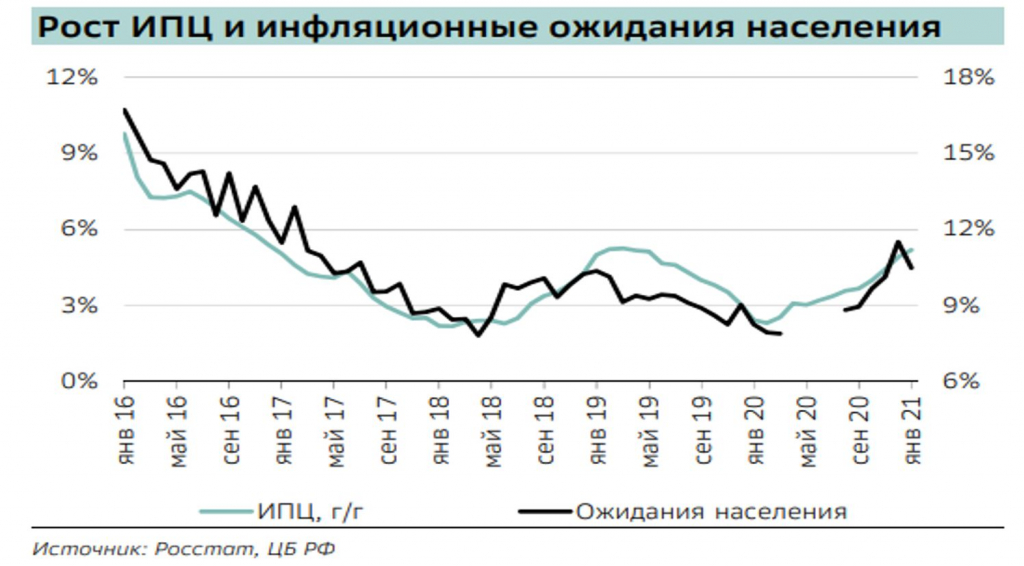

Не доверяю РосСтату с их расчетом инфляции.

Обратите внимание: инфляция в России от РосСтата примерно в 2 раза ниже ожижаемой инфляции (т.е. инфляции, которую ожидают россияне).

Т.е. от роста ВВП фактически нужно отнимать инфляцию, чтобы получалась реальная цифра.

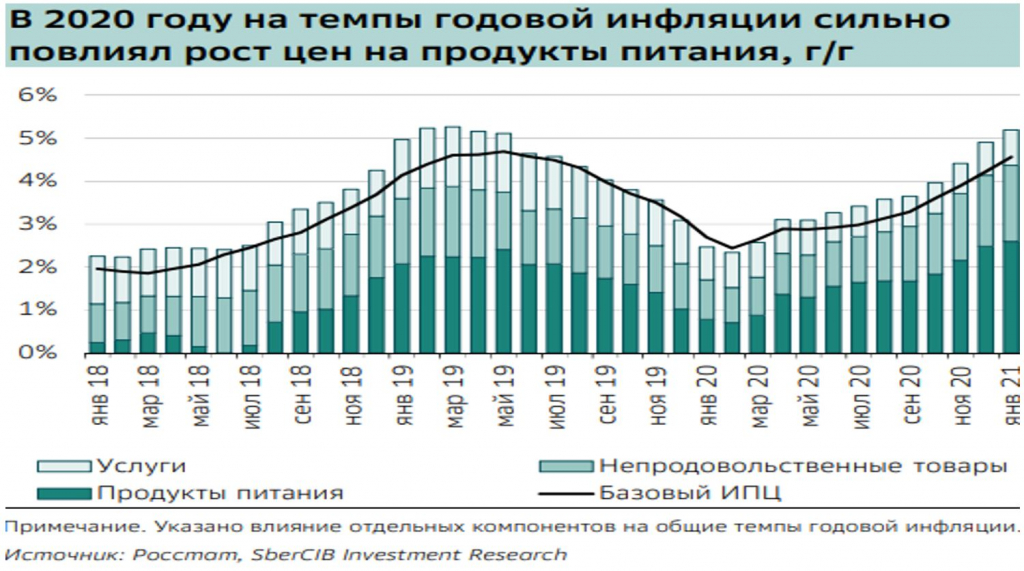

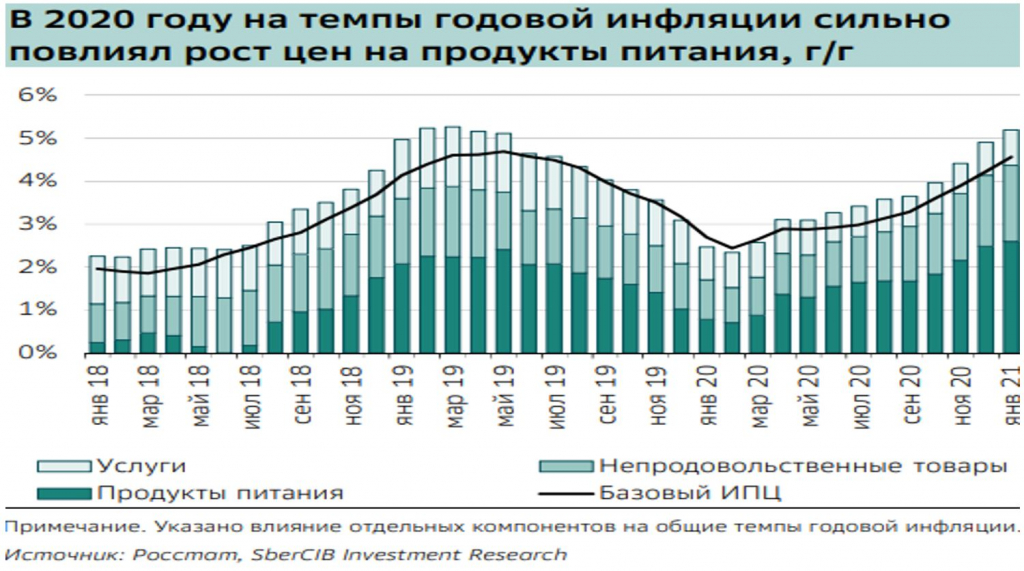

Обратите внимание на график инфляции (источник РосСтат):

устойчивый растущий тренд.

Переход на нейтральную денежно-кредитную политику (ДКП) уже отыгран рынком.

Напоминаю: ставки ЦБ при нейтральной ДКП около 5 — 6% годовых (в н/вр 4,25%).

Доходность RGBI (индекс ОФЗ) уже 6%.

Переход на нейтральную денежно-кредитную политику (ДКП), о которой говорила Э. Набиуллина,

уже отыгран рынком.

Напоминаю: ставки ЦБ при нейтральной ДКП около 5 — 6% годовых (в н/вр 4,25%).

RGBI (индекс ОФЗ) по дневным.

ОФЗ и индекс RGBI падают, соответственно, доходность ОФЗ растет.

Доходность RGBI (индекс ОФЗ) уже 6%.

ОФЗ Минфин в феврале 2021г. размещал с дисконтом от номинала, т.е. их фактическая доходность 6,5 — 7,1%.

Еще Джон Мерфи в 1991г. в его книге «Межрыночный анализ» писал, что

индекс облигаций может быть опережающим индикатором рынка акций иногда почти сразу, иногда с лагом в несколько месяцев

(RGBI падает с июня 2020г).

Рост инфляции в мире может привести к увеличению % ставок и к увеличению стоимости обслуживания долгов.

В США у 25% компаний доналоговая прибыль меньше стоимости обслуживания долгов (в РФ % таких компаний, думаю, еще выше).

Т.е. рост ставок приведет к многочисленным банкротствам.

Падение реальных доходов россиян продолжается уже 8 лет

(источник: Росстат).

Инфляционные ожидания россиян на 2021г.: ожидаемая инфляция около 10%

(источник: Росстат):

России очень повезло: было 10 лет высоких цен на нефть.

За эти 10 лет

обновлены основные фонды? (сейчас нефтегаз, значительная часть электроэнергетики как норникель: еще советсткое оборудование с истекшим сроком службы),

построены новые бизнесы ?

созданы новые, прорывные технологии мирового уровня ?

Всемирный банк, МВФ считают показатели всех стран в единой, резервной валюте, в USD.

Динамака ВВП в этом посте также указана в USD.

Если считать в рублях, то рецепт бумажного процветания прост: снижение курса рубля: в этом случае, показатели в рублях становятся красивыми, появляется рост и ВВП, и доходов.

Господа,

если на все поставленные выше вопросы Вы отвечаете нет, то

о каких долгосрочных инвестициях речь ???

ВЫВОД.

Инвестировать нужно в то, что развивается.

Раз экономика РФ не развивается, то инвестирование (на годы) в индекс РФ может оказаться не эффективным.

В РФ может быть трейдинг: акции РФ цикличны, быстро двигаются, дивидендная доходность индекса около 6%.

Напоминаю: исторический максимум РТС около 2 500, а сейчас около 1 400.

Рост инфляции в мире говорит о высоком риске прохождения через медвежий рынок.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

На СМИ из бюджета РФ в 2021г. выделяют 102,8 млрд. руб.

Если считать в $, то 2020 падение к 2013 = 26%, 2020 падение к 2019 = 13%.

(источник: Сбербанк, Экономика России, ежемесячный обзор, февраль 2021).

Правильно считать с поправкой на инфляцию.

В посте посчитал в валюте, в которой считают МВФ и Всемирный Банк.

Не доверяю РосСтату с их расчетом инфляции.

Обратите внимание: инфляция в России от РосСтата примерно в 2 раза ниже ожижаемой инфляции (т.е. инфляции, которую ожидают россияне).

Т.е. от роста ВВП фактически нужно отнимать инфляцию, чтобы получалась реальная цифра.

Обратите внимание на график инфляции (источник РосСтат):

устойчивый растущий тренд.

Переход на нейтральную денежно-кредитную политику (ДКП) уже отыгран рынком.

Напоминаю: ставки ЦБ при нейтральной ДКП около 5 — 6% годовых (в н/вр 4,25%).

Доходность RGBI (индекс ОФЗ) уже 6%.

Переход на нейтральную денежно-кредитную политику (ДКП), о которой говорила Э. Набиуллина,

уже отыгран рынком.

Напоминаю: ставки ЦБ при нейтральной ДКП около 5 — 6% годовых (в н/вр 4,25%).

RGBI (индекс ОФЗ) по дневным.

ОФЗ и индекс RGBI падают, соответственно, доходность ОФЗ растет.

Доходность RGBI (индекс ОФЗ) уже 6%.

ОФЗ Минфин в феврале 2021г. размещал с дисконтом от номинала, т.е. их фактическая доходность 6,5 — 7,1%.

Еще Джон Мерфи в 1991г. в его книге «Межрыночный анализ» писал, что

индекс облигаций может быть опережающим индикатором рынка акций иногда почти сразу, иногда с лагом в несколько месяцев

(RGBI падает с июня 2020г).

Рост инфляции в мире может привести к увеличению % ставок и к увеличению стоимости обслуживания долгов.

В США у 25% компаний доналоговая прибыль меньше стоимости обслуживания долгов (в РФ % таких компаний, думаю, еще выше).

Т.е. рост ставок приведет к многочисленным банкротствам.

Падение реальных доходов россиян продолжается уже 8 лет

(источник: Росстат).

Инфляционные ожидания россиян на 2021г.: ожидаемая инфляция около 10%

(источник: Росстат):

России очень повезло: было 10 лет высоких цен на нефть.

За эти 10 лет

обновлены основные фонды? (сейчас нефтегаз, значительная часть электроэнергетики как норникель: еще советсткое оборудование с истекшим сроком службы),

построены новые бизнесы ?

созданы новые, прорывные технологии мирового уровня ?

Всемирный банк, МВФ считают показатели всех стран в единой, резервной валюте, в USD.

Динамака ВВП в этом посте также указана в USD.

Если считать в рублях, то рецепт бумажного процветания прост: снижение курса рубля: в этом случае, показатели в рублях становятся красивыми, появляется рост и ВВП, и доходов.

Господа,

если на все поставленные выше вопросы Вы отвечаете нет, то

о каких долгосрочных инвестициях речь ???

ВЫВОД.

Инвестировать нужно в то, что развивается.

Раз экономика РФ не развивается, то инвестирование (на годы) в индекс РФ может оказаться не эффективным.

В РФ может быть трейдинг: акции РФ цикличны, быстро двигаются, дивидендная доходность индекса около 6%.

Напоминаю: исторический максимум РТС около 2 500, а сейчас около 1 400.

Рост инфляции в мире говорит о высоком риске прохождения через медвежий рынок.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter