Покупая акцию, инвесторы знают, что её можно держать в портфеле сколько угодно, при этом в какие-то моменты цена актива будет меняться. Срок жизни акций ограничен только делистингом (исключение акций эмитента из оборота). На срочном рынке ситуация иная. Фьючерсные и опционные контракты имеют ограниченный срок действия и заранее известную дату исполнения обязательств по этим инструментам — экспирацию (от лат. expiratio — выдох, истечение).

Простыми словами, экспирация — это окончание действия срочных контрактов и расчёт сторон, согласно их условиям.

Как этот параметр работает и какую роль в работе трейдеров и инвесторов он играет, рассмотрим ниже.

Порядок наступления экспирации

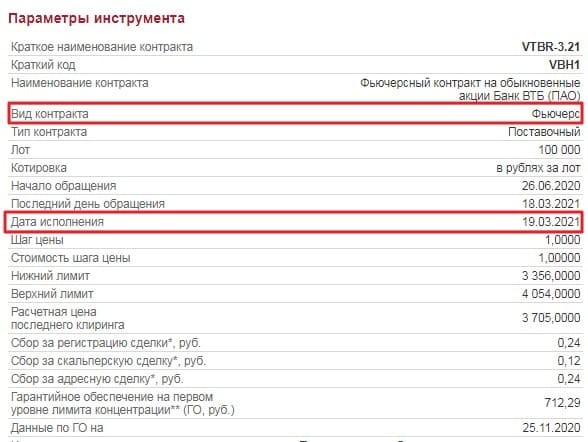

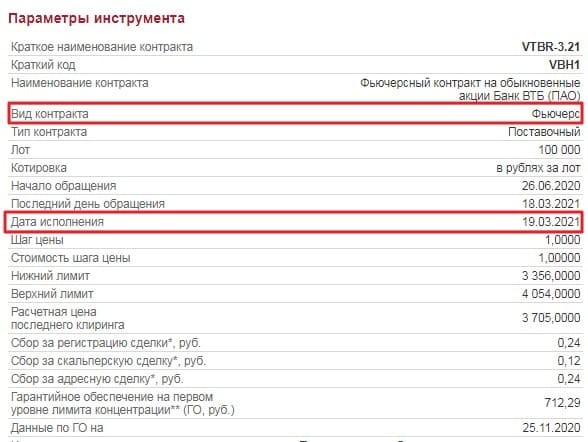

Законы разных стран, относящиеся к работе фондовых бирж и обращающимся на них инструментам, не регламентируют детали экспирации. По этой причине на разных биржах устанавливаются собственные правила исполнения контракта. Начало обращения каждого фьючерса или опциона сопровождается выпуском спецификации, в которой указаны все параметры конкретного инструмента. Там же прописываются дата начала обращения и дата исполнения контракта (экспирации). Точные данные по экспирации указываются в карточке инструмента.

Рис. 1. Дата экспирации в карточке фьючерса на акции «ВТБ». Источник: Мосбиржа.

В зависимости от периода и даты исполнения, указанных в спецификации, опционы делятся на недельные, месячные, квартальные, а фьючерсы — на месячные и квартальные. В дату экспирации происходит расчёт по базовому активу или его поставка/списание, в зависимости от того, какой тип контракта был приобретён/продан — поставочный или расчётный.

Во время наступления исполнения контракта подсчитываются итоги (клиринг происходит с 18:45 до 19:00 по московскому времени). По расчётным контрактам все зачисления и списания производятся сразу после клиринга, а по поставочным — на следующий торговый день после экспирации.

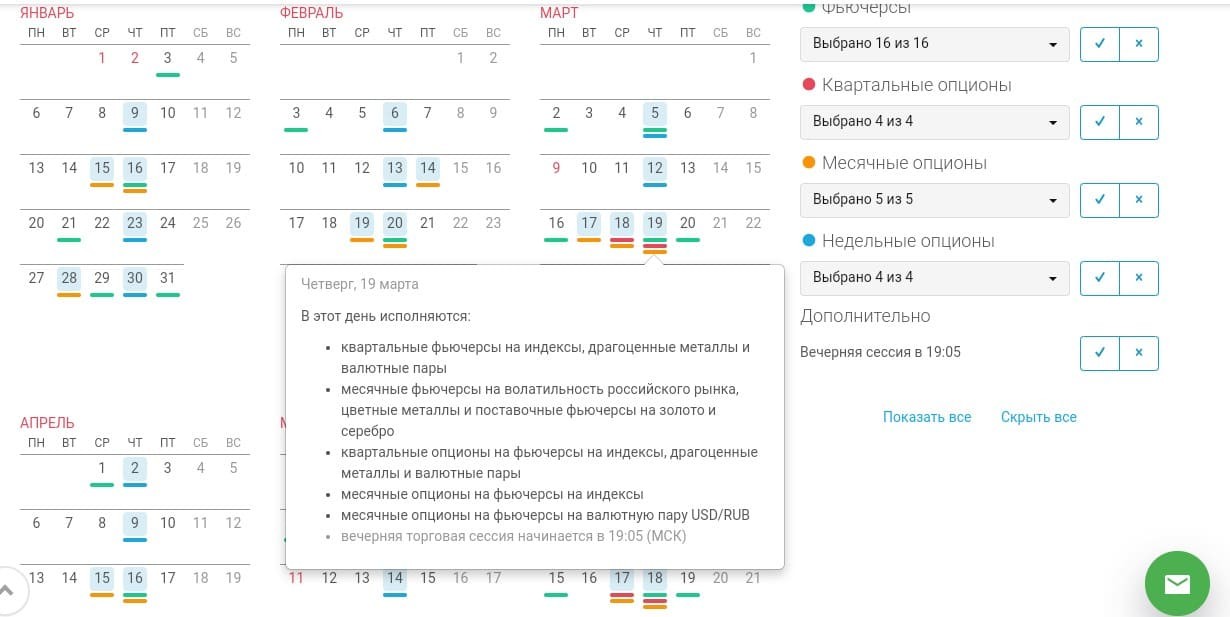

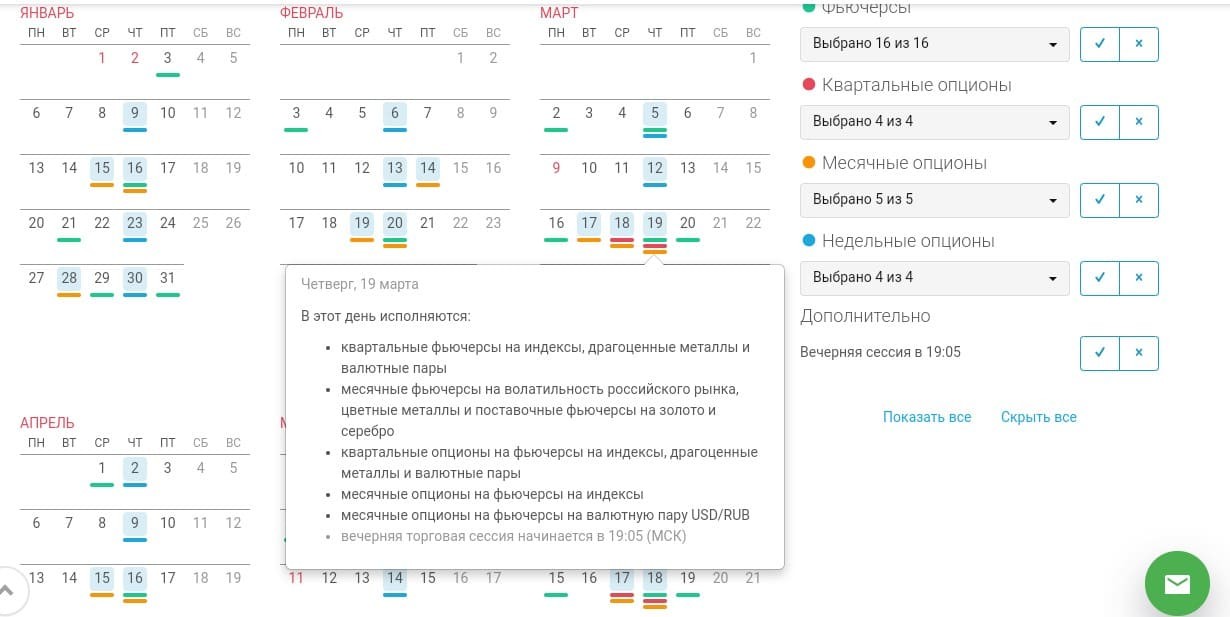

Основной объём завершения обращения срочных инструментов приходится на середину четырёх календарных месяцев: март, июнь, сентябрь, декабрь. Связано это с тем, что в эти месяцы в период с 15 по 20 число, наряду с экспирацией недельных и месячных инструментов, проходит закрытие квартальных фьючерсов и опционов.

Запомнить, в какую дату будет исполнен каждый инструмент, достаточно сложно, поэтому трейдеры и инвесторы используют календари экспирации.

Рис. 2. Календарь экспирации фьючерсов и опционов на 2020 год. Источник: Red-circule

Экспирация по контракту может быть закрыта досрочно. Держатель опциона в любое время может запросить исполнение обязательств, и инструмент будет исполнен по текущей цене. Досрочная экспирация фьючерсов — это более сложная тема. Чтобы нейтрализовать данный тип контракта, необходимо открыть равноценную позицию в обратную сторону (обратная, или офсетная, сделка). Например, если открыта длинная позиция на пять фьючерсов по Индексу РТС, держатель контракта должен открыть короткую сделку на то же количество актива. В результате обязательства по контракту будут аннулированы. Таким образом, трейдеры во всём мире закрывают львиную долю фьючерсов, не планируя делать по ним поставку базового актива в дату исполнения.

Существует такая опция, как автоэкспирация. Эта процедура предусмотрена для всех опционных контрактов на площадке и происходит в последний день обращения инструмента до клиринга. По запросу трейдера автоматическая экспирация может быть отключена.

Почему необходимо следить за датами экспирации

Зачем участникам рынка информация о том, что такое экспирация в трейдинге на срочном рынке? День закрытия фьючерсов и опционов часто сопровождается всплесками волатильности. Особенно сильные движения цен происходят, если на дату экспирации по контрактам остаётся большой объём открытых позиций. Трейдеры, которые находятся в убыточных сделках, начинают открывать противоположные позиции, чтобы хоть как-то снизить потери. Участники торгов с крупными капиталами могут повлиять на актив, закрывая свои позиции до наступления экспирации.

Волатильности могут добавить внезапно вышедшие новости или произошедшие события, связанные с финансовым рынком. Однако даже самые мощные ценовые импульсы в день исполнения контрактов оказывают лишь временное влияние на цены базовых активов.

Внутридневным трейдерам и скальперам в эти дни, особенно в дату квартальных экспираций, стоит вести торговлю крайне осторожно, так как повышенная волатильность может стать причиной преждевременного закрытия ордеров и получения маржин-коллов. Будет крайне обидно, если цена рванёт в ненужную сторону, собьёт стоп-лосс и вернётся к прежнему значению.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Простыми словами, экспирация — это окончание действия срочных контрактов и расчёт сторон, согласно их условиям.

Как этот параметр работает и какую роль в работе трейдеров и инвесторов он играет, рассмотрим ниже.

Порядок наступления экспирации

Законы разных стран, относящиеся к работе фондовых бирж и обращающимся на них инструментам, не регламентируют детали экспирации. По этой причине на разных биржах устанавливаются собственные правила исполнения контракта. Начало обращения каждого фьючерса или опциона сопровождается выпуском спецификации, в которой указаны все параметры конкретного инструмента. Там же прописываются дата начала обращения и дата исполнения контракта (экспирации). Точные данные по экспирации указываются в карточке инструмента.

Рис. 1. Дата экспирации в карточке фьючерса на акции «ВТБ». Источник: Мосбиржа.

В зависимости от периода и даты исполнения, указанных в спецификации, опционы делятся на недельные, месячные, квартальные, а фьючерсы — на месячные и квартальные. В дату экспирации происходит расчёт по базовому активу или его поставка/списание, в зависимости от того, какой тип контракта был приобретён/продан — поставочный или расчётный.

Во время наступления исполнения контракта подсчитываются итоги (клиринг происходит с 18:45 до 19:00 по московскому времени). По расчётным контрактам все зачисления и списания производятся сразу после клиринга, а по поставочным — на следующий торговый день после экспирации.

Основной объём завершения обращения срочных инструментов приходится на середину четырёх календарных месяцев: март, июнь, сентябрь, декабрь. Связано это с тем, что в эти месяцы в период с 15 по 20 число, наряду с экспирацией недельных и месячных инструментов, проходит закрытие квартальных фьючерсов и опционов.

Запомнить, в какую дату будет исполнен каждый инструмент, достаточно сложно, поэтому трейдеры и инвесторы используют календари экспирации.

Рис. 2. Календарь экспирации фьючерсов и опционов на 2020 год. Источник: Red-circule

Экспирация по контракту может быть закрыта досрочно. Держатель опциона в любое время может запросить исполнение обязательств, и инструмент будет исполнен по текущей цене. Досрочная экспирация фьючерсов — это более сложная тема. Чтобы нейтрализовать данный тип контракта, необходимо открыть равноценную позицию в обратную сторону (обратная, или офсетная, сделка). Например, если открыта длинная позиция на пять фьючерсов по Индексу РТС, держатель контракта должен открыть короткую сделку на то же количество актива. В результате обязательства по контракту будут аннулированы. Таким образом, трейдеры во всём мире закрывают львиную долю фьючерсов, не планируя делать по ним поставку базового актива в дату исполнения.

Существует такая опция, как автоэкспирация. Эта процедура предусмотрена для всех опционных контрактов на площадке и происходит в последний день обращения инструмента до клиринга. По запросу трейдера автоматическая экспирация может быть отключена.

Почему необходимо следить за датами экспирации

Зачем участникам рынка информация о том, что такое экспирация в трейдинге на срочном рынке? День закрытия фьючерсов и опционов часто сопровождается всплесками волатильности. Особенно сильные движения цен происходят, если на дату экспирации по контрактам остаётся большой объём открытых позиций. Трейдеры, которые находятся в убыточных сделках, начинают открывать противоположные позиции, чтобы хоть как-то снизить потери. Участники торгов с крупными капиталами могут повлиять на актив, закрывая свои позиции до наступления экспирации.

Волатильности могут добавить внезапно вышедшие новости или произошедшие события, связанные с финансовым рынком. Однако даже самые мощные ценовые импульсы в день исполнения контрактов оказывают лишь временное влияние на цены базовых активов.

Внутридневным трейдерам и скальперам в эти дни, особенно в дату квартальных экспираций, стоит вести торговлю крайне осторожно, так как повышенная волатильность может стать причиной преждевременного закрытия ордеров и получения маржин-коллов. Будет крайне обидно, если цена рванёт в ненужную сторону, собьёт стоп-лосс и вернётся к прежнему значению.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter