Обзор акций Adidas и Deutsche Post. Финансовые отчёты прошлой недели.

Adidas

Немецкий концерн Adidas стал известным благодаря производимым им одежде и обуви для спорта. В настоящий момент капитализация эмитента достигла 50 млрд евро, а ценные бумаги выглядят весьма привлекательными для инвестирования.

Холдинг Adidas включает компанию-производителя спортивной одежды Reebok, а также футбольный клуб Бавария Мюнхен (8,33%) и австрийскую Runtastic, специализирующуюся на фитнес-технологиях. Выплаты дивидендов постоянные, но их размер связан с финансовыми показателями компании. Обычно доходность составляет 1–2%, а в лучшие годы достигала 4,09%.

Немецкий гигант зародился после Первой мировой войны как обувная фабрика, принадлежавшая братьям Дасслер. Позже из бренда Dassler выросли две компании, ставшие известными производителями одежды и обуви для спорта. После войны братья поделили между собой две фабрики, которые затем стали Adidas и Puma.

Сегодня Adidas занимает на рынке лидирующую позицию. Концерну удалось выстоять в условиях кризиса и поглотить конкурентов. Ценные бумаги компании демонстрируют стабильный рост, что привлекает инвесторов, а их неплохая волатильность позволяет рассматривать этот инструмент для торговли внутри дня.

Финансовая отчётность

Согласно отчёту, в III квартале 2020 года отмечается снижение чистой прибыли до 546 млн евро, что на 15,5% меньше аналогичного показателя прошлого года (646 млн евро). Снизилась также и операционная прибыль, составив 794 млн евро по сравнению с 897 млн евро в прошлом году.

Компания сообщила о снижении выручки на 7% по сравнению с прошлым годом: она составила 5,964 млрд евро. Снижение без учёта изменения курсов валют составило 3%, при этом отмечается рост на 11% в России и странах СНГ. В прошедшем квартале отмечался рост онлайн-продаж на 51%.

Несмотря на пандемию, локдауны и снижение покупательской активности, акции компании росли весь год, начиная с апреля 2020 года. Основной причиной роста акций стало восстановление продаж в Китае, а также рост продаж через электронную коммерцию, что компенсировало снижение продаж в магазинах сети.

Правда, судить об успехах эмитента только по коэффициенту EV/EBITDA было несколько преждевременно. В условиях продолжающейся пандемии ожидается дальнейшие снижение доходов из-за более низкой покупательской активности на фоне продолжающихся локдаунов.

Тот факт, что бумаги Adidas с марта 2020 года резко выросли, указывает на то, что инвесторы верят, что финансовое положение компании наладится, как только мировые экономики откроются.

На наш взгляд, есть два ключевых момента, которые могут определить будущее компании.

Сможет ли компания вновь зарабатывать деньги, когда мир вернётся к нормальной жизни?

Смогла ли компания сохранить денежные резервы, чтобы пережить кризис?

Да, компании удалось значительно ускорить интеграцию электронной коммерции в свои продажи. Онлайн-продажи продолжили рост даже после открытия обычных магазинов.

Например, к сентябрю 2020 года примерно 95% магазинов Адидас во всем мире вновь открылись.

Несмотря на это, онлайн-продажи выросли на 51% в III квартале 2020 года. Если тенденции с электронными продажами сохранятся, тогда вместе с сильными продажами в обычной ретейлерской сети, то компания может оказаться в выгодной позиции, когда потребительский спрос полностью восстановится.

При этом нельзя сказать, что дела у компании везде идут хорошо. Например, показатели продаж в Северной Америке и Азиатско-Тихоокеанском регионе по-прежнему отрицательные.

Перспективы Adidas и прогноз

В уходящем квартале Adidas может показать снижение выручки и дохода, учитывая, что зимой основные рынки сбыта эмитента были закрыты из-за карантинных ограничений.

Тем не менее с приближением лета спрос должен начать восстанавливаться по мере продвижения вакцинации. Правда, это больше относится к США, где темпы вакцинации одни из самых высоких в мире. Возможно, что к лету ЕС также подтянутся в этом плане.

Да, Адидас пришлось увеличить уровень долга, чтобы пережить кризис, но мы всё же ожидаем роста спроса на продукцию Adidas, что поможет компании вернуться к докризисным уровням к концу года.

Главный риск для компании – это сроки, в которые это должно произойти. Даже несмотря на успешно проходящую вакцинацию, всегда есть вероятность, что COVID-19 и связанные с ним ограничения, сохранятся и летом, и это повредит сезонному спросу на продукцию Adidas. При таком сценарии предполагаем, что показатели Adidas окажутся слабыми и во II, и в III квартале 2021.

Ещё в октябре 2020 года акции компании достигли сильного психологического уровня 300 €. За последующие месяцу актив ещё дважды подходил к этому уровню, но каждый раз на подходе к нему продавцы разворачивали рынок. Последняя попытка была предпринята быками в феврале. Максимум, что им удалось достичь, так это поднять акции в район 290–295 €, от которого акции отступили к отметке 270 €.

Учитывая общее снижение на мировых фондовых площадках вполне возможно, что бумаги Adidas продолжат падение. Следующая цель продавцов находится в районе 250 €.

Покупатели, когда вернутся, — а в этом мы не сомневаемся — нацелятся на уровень 280 €, далее они будут стремиться вернуть рынок к прошлогодним максимумам.

Deutsche Post

Deutsche Post принадлежит немецкому холдингу Deutsche Post DHL. Её приватизировали в начале 1990-х. С тех пор показатели компании выросли, и она стала крупнейшей мировой логистической компанией. На 30 сентября 2009 года основным акционером Deutsche Post была KfW Bankengruppe (30,5 %), акции которой на 80% принадлежали государству, а немецкие земли владели 20%. Остальная часть акций Deutsche Post в свободном обращении. На 30.09.2009 капитализация составляла 15,475 млрд евро. Штаб-квартира находится в Бонне.

Deutsche Post стала преемницей Deutsche Bundespost, немецкой почтовой службы, приватизированной в 1995 году. А полную независимость компания получила в 2000 году.

Компания работает по следующим направлениям: Post-eCommerce-Parcel (PeP), Express, Global Forwarding, Freight, Supply Chain и Corporate Center или другое.

Отделение PeP работает как с внутренней, так и международной почтой и специализируется на диалоговом маркетинге. PeP распространяет и прессы по всей стране. Отделение Express отвечает за бизнес-клиентов, предлагая им курьерские и экспресс-услуги. Global Forwarding Freight занимается перевозками грузов посредством железнодорожного, автомобильного, воздушного и морского транспорта. Сегмент Supply Chain отвечает за складские услуги, здесь также отвечают за организацию цепи поставок. Сегмент Corporate Center занимается коммерческим сектором.

Сегодня работа компании оценивается как очень оперативная: 95% отправленной корреспонденции доходит до адресата на следующий день.

Covid-19 и Deutsche Post

Пандемия стала сильнейшим драйвером роста электронной коммерции за последнее десятилетие. Всего за несколько месяцев 2020 года онлайн-продажи B2C выросли на столько, сколько им понадобилось почти десять лет назад. Части мирового бизнеса пришлось обратиться к электронной коммерции, чтобы выжить во время изоляции.

Полагаем, что и после нормализации ситуации с коронавирусом большая их часть продолжит пользоваться онлайн-коммерцией. От этого роста в первую очередь выигрывают логистические компании, так как многие потребители за последний год полностью перешли на онлайн-доставку, сначала, как способ обезопасить себя, а затем из-за удобства и упрощения жизни.

Deutsche Post DHL станет одной из тех компаний, которые получат из этой ситуации выгоду. По самым скромным оценкам около 30–35% её операционной прибыли напрямую связано с рынком электронной коммерции.

Риски Deutsche Post

Несмотря на долгую историю и прочное финансовое положение, перед компанией встают и ряд рисков.

Почтовый бизнес Германии может пострадать, если люди станут меньше пользоваться классической почтой, предпочитая отправлять электронные письма.

Восстановление мировой экономики будет проходить более медленными темпами, чем прогнозируется.

Восстановлению могут помешать и новые волны коронавируса, появления новых штаммов, слабая эффективность вакцин.

Компания может не устоять в борьбе с конкурентами.

Финансовые показатели

Согласно отчётам, в IV квартале 2020 года компания получила прибыль до 858 млн евро, что на 5,5% больше, чем в прошлом году. В пресс-релизе отмечается рост выручки Deutsche Post за квартал до 16,956 млрд евро, что на 0,2% больше, чем в прошлом году (16,926 млрд евро).

Годовая чистая прибыль достигла 2,623 млрд евро и увеличилась на 26,4%. Объём годовой прибыли увеличился на 2,9% и составил 63,341 млрд евро. Отмечается также рост EBIT до 4,128 млрд евро (+30,6%).

Компания планирует увеличить размер дивидендов до 1,25 € на акцию, по сравнению с 1,15 € в прошлом году. По прогнозам компании, в 2020 году EBIT перешагнёт порог в 5 млрд евро, но при условии отсутствия ограничений, связанных со вспышкой коронавируса. По словам главы компании Франка Аппеля, мировой кризис не обойдёт Deutsche Post, но пока рано говорить о том эффекте, который он окажет. С начала года отмечается падение объёма капитализации компании до 30,62 млрд евро (почти 30%).

Deutsche Post DHL хоть и имеет многое с электронной коммерцией, на эту компанию нельзя со 100% уверенностью назвать таковой. Нельзя назвать её и циклической компанией. Однако, она может хорошо работать в том случае, когда мировой ВВП начнёт рост, наряду с дальнейшим ростом популярности онлайн-торговли в мире.

В марте акции эмитента сильно просели из-за опасений, что глобальная рецессия может повлиять на её бизнес. Ожидается, что эмитент в текущем году покажет рост операционной прибыли на 12% в годовом исчислении.

Техническая картина и прогноз

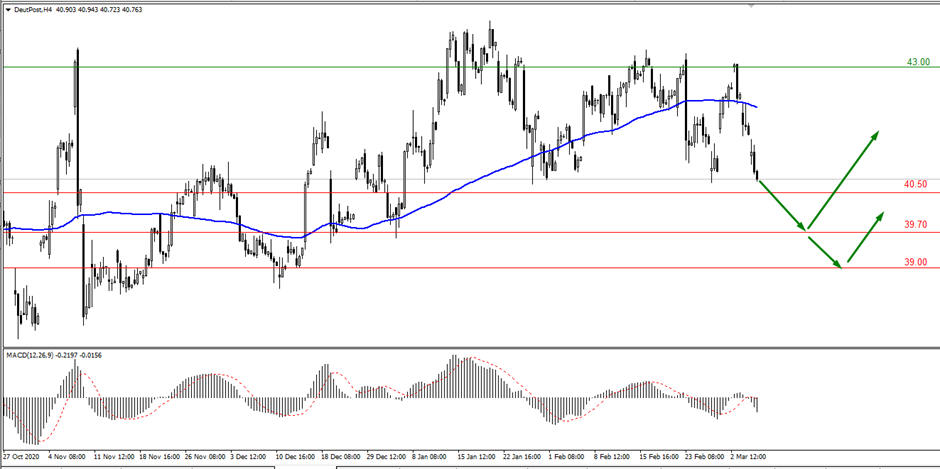

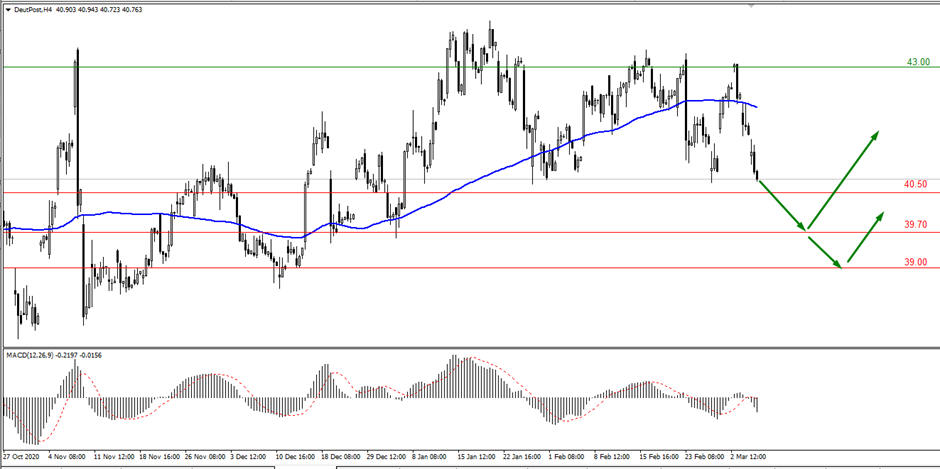

В конце октября акции компании достигли уровня 43 €, который пробить не смогли, и были вынуждены отступить. К этому препятствию актив уже в январе нового года, и вновь рост давления продаж в этом районе заставил покупателей отступить.

Сейчас цена снижается и находится в районе 40.50 €. Пока актив ниже уровня 42 €, продавцы продолжат контролировать рынок. На наш взгляд район 39.70 €, а далее 39.00 €, мог бы их заинтересовать сейчас.

Корпоративные отчёты прошлой недели

Inovio

Итак, на прошедшей неделе компания Inovio отчиталась за IV квартал 2020 финансового года. Эмитент заявил о выручке в размере 5,6 млн долл. США, что стало значительным продвижением, если сравнивать с выручкой в 279 000 $, которая вышла в предыдущем году. Аналитики при этом ожидали 1,11 млн долларов.

Чистый убыток за отчётный период составил 24,3 млн долл. США, или 0,14 $ на акцию. Это значительное улучшение по сравнению с чистым убытком компании в предыдущем году в размере 37,7 млн долл. США, или 0,38 $ на акцию. Это огромный скачок, если сравнивать с прошлогодними результатами, когда убыток Inovio составил 37,7 млн $ или 0,38 $ за одну бумагу.

Финансовое положение биотехнологической компании явно улучшилось, и она закончила года с денежными средствами на общую сумму 411,6 млн долл. США. Прошлый финансовый год эмитент завершил с 89,5 млн долл. США.

Инвесторов, однако, не впечатлили эти результаты, и акции компании продолжили терять в стоимости и отступили к уровню 9,5 долларов. Для нас это хорошая точка для входа в рынок на покупку. Целями для покупателей остаются уровни 14.00 $ и 16.50 $.

Zoom Video

О своих успехах на прошлой неделе и отчиталась и Zoom Video Communications. Чистая прибыль компании в IV квартале прошлого финансового года оказалась на уровне 260,4 млн долл. США — это увеличение более чем в 16 раз, если сравнивать с аналогичным периодом 2020 года. Квартальная выручка эмитента составила 882,5 млн долларов, что большое прошлогоднего показателя на 369%.

Годовая выручка сервиса видеосвязи составила 2,651 млрд долл. США, тогда как 2020 год Zoom Video Communications завершила с выручкой в 622,7 млн долларов.

Скорректированная прибыль также показала рост — поднялась с 101,3 млн долл. США до 995,7 млн долларов. Корпорация отмечает и рост клиентской базы. Так, к окончанию года у эмитента было около 467,1 тыс. клиентов со штатом более чем из 10 сотрудников, что на 470% больше, чем за тот же квартал прошлого финансового года.

После выхода отчёта акции компании показали рост и достигли уровня 409 $, от которого отскочили и упали к отметке 315 $. Зафиксированное снижение связано не с результатами компании, а с общим снижением американского фондового рынка, особенно биотехнологических компаний.

Мы по-прежнему рекомендуем покупку бумаг этого эмитента и сохраняем цель для роста в район 470 $.

https://xcritical.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Adidas

Немецкий концерн Adidas стал известным благодаря производимым им одежде и обуви для спорта. В настоящий момент капитализация эмитента достигла 50 млрд евро, а ценные бумаги выглядят весьма привлекательными для инвестирования.

Холдинг Adidas включает компанию-производителя спортивной одежды Reebok, а также футбольный клуб Бавария Мюнхен (8,33%) и австрийскую Runtastic, специализирующуюся на фитнес-технологиях. Выплаты дивидендов постоянные, но их размер связан с финансовыми показателями компании. Обычно доходность составляет 1–2%, а в лучшие годы достигала 4,09%.

Немецкий гигант зародился после Первой мировой войны как обувная фабрика, принадлежавшая братьям Дасслер. Позже из бренда Dassler выросли две компании, ставшие известными производителями одежды и обуви для спорта. После войны братья поделили между собой две фабрики, которые затем стали Adidas и Puma.

Сегодня Adidas занимает на рынке лидирующую позицию. Концерну удалось выстоять в условиях кризиса и поглотить конкурентов. Ценные бумаги компании демонстрируют стабильный рост, что привлекает инвесторов, а их неплохая волатильность позволяет рассматривать этот инструмент для торговли внутри дня.

Финансовая отчётность

Согласно отчёту, в III квартале 2020 года отмечается снижение чистой прибыли до 546 млн евро, что на 15,5% меньше аналогичного показателя прошлого года (646 млн евро). Снизилась также и операционная прибыль, составив 794 млн евро по сравнению с 897 млн евро в прошлом году.

Компания сообщила о снижении выручки на 7% по сравнению с прошлым годом: она составила 5,964 млрд евро. Снижение без учёта изменения курсов валют составило 3%, при этом отмечается рост на 11% в России и странах СНГ. В прошедшем квартале отмечался рост онлайн-продаж на 51%.

Несмотря на пандемию, локдауны и снижение покупательской активности, акции компании росли весь год, начиная с апреля 2020 года. Основной причиной роста акций стало восстановление продаж в Китае, а также рост продаж через электронную коммерцию, что компенсировало снижение продаж в магазинах сети.

Правда, судить об успехах эмитента только по коэффициенту EV/EBITDA было несколько преждевременно. В условиях продолжающейся пандемии ожидается дальнейшие снижение доходов из-за более низкой покупательской активности на фоне продолжающихся локдаунов.

Тот факт, что бумаги Adidas с марта 2020 года резко выросли, указывает на то, что инвесторы верят, что финансовое положение компании наладится, как только мировые экономики откроются.

На наш взгляд, есть два ключевых момента, которые могут определить будущее компании.

Сможет ли компания вновь зарабатывать деньги, когда мир вернётся к нормальной жизни?

Смогла ли компания сохранить денежные резервы, чтобы пережить кризис?

Да, компании удалось значительно ускорить интеграцию электронной коммерции в свои продажи. Онлайн-продажи продолжили рост даже после открытия обычных магазинов.

Например, к сентябрю 2020 года примерно 95% магазинов Адидас во всем мире вновь открылись.

Несмотря на это, онлайн-продажи выросли на 51% в III квартале 2020 года. Если тенденции с электронными продажами сохранятся, тогда вместе с сильными продажами в обычной ретейлерской сети, то компания может оказаться в выгодной позиции, когда потребительский спрос полностью восстановится.

При этом нельзя сказать, что дела у компании везде идут хорошо. Например, показатели продаж в Северной Америке и Азиатско-Тихоокеанском регионе по-прежнему отрицательные.

Перспективы Adidas и прогноз

В уходящем квартале Adidas может показать снижение выручки и дохода, учитывая, что зимой основные рынки сбыта эмитента были закрыты из-за карантинных ограничений.

Тем не менее с приближением лета спрос должен начать восстанавливаться по мере продвижения вакцинации. Правда, это больше относится к США, где темпы вакцинации одни из самых высоких в мире. Возможно, что к лету ЕС также подтянутся в этом плане.

Да, Адидас пришлось увеличить уровень долга, чтобы пережить кризис, но мы всё же ожидаем роста спроса на продукцию Adidas, что поможет компании вернуться к докризисным уровням к концу года.

Главный риск для компании – это сроки, в которые это должно произойти. Даже несмотря на успешно проходящую вакцинацию, всегда есть вероятность, что COVID-19 и связанные с ним ограничения, сохранятся и летом, и это повредит сезонному спросу на продукцию Adidas. При таком сценарии предполагаем, что показатели Adidas окажутся слабыми и во II, и в III квартале 2021.

Ещё в октябре 2020 года акции компании достигли сильного психологического уровня 300 €. За последующие месяцу актив ещё дважды подходил к этому уровню, но каждый раз на подходе к нему продавцы разворачивали рынок. Последняя попытка была предпринята быками в феврале. Максимум, что им удалось достичь, так это поднять акции в район 290–295 €, от которого акции отступили к отметке 270 €.

Учитывая общее снижение на мировых фондовых площадках вполне возможно, что бумаги Adidas продолжат падение. Следующая цель продавцов находится в районе 250 €.

Покупатели, когда вернутся, — а в этом мы не сомневаемся — нацелятся на уровень 280 €, далее они будут стремиться вернуть рынок к прошлогодним максимумам.

Deutsche Post

Deutsche Post принадлежит немецкому холдингу Deutsche Post DHL. Её приватизировали в начале 1990-х. С тех пор показатели компании выросли, и она стала крупнейшей мировой логистической компанией. На 30 сентября 2009 года основным акционером Deutsche Post была KfW Bankengruppe (30,5 %), акции которой на 80% принадлежали государству, а немецкие земли владели 20%. Остальная часть акций Deutsche Post в свободном обращении. На 30.09.2009 капитализация составляла 15,475 млрд евро. Штаб-квартира находится в Бонне.

Deutsche Post стала преемницей Deutsche Bundespost, немецкой почтовой службы, приватизированной в 1995 году. А полную независимость компания получила в 2000 году.

Компания работает по следующим направлениям: Post-eCommerce-Parcel (PeP), Express, Global Forwarding, Freight, Supply Chain и Corporate Center или другое.

Отделение PeP работает как с внутренней, так и международной почтой и специализируется на диалоговом маркетинге. PeP распространяет и прессы по всей стране. Отделение Express отвечает за бизнес-клиентов, предлагая им курьерские и экспресс-услуги. Global Forwarding Freight занимается перевозками грузов посредством железнодорожного, автомобильного, воздушного и морского транспорта. Сегмент Supply Chain отвечает за складские услуги, здесь также отвечают за организацию цепи поставок. Сегмент Corporate Center занимается коммерческим сектором.

Сегодня работа компании оценивается как очень оперативная: 95% отправленной корреспонденции доходит до адресата на следующий день.

Covid-19 и Deutsche Post

Пандемия стала сильнейшим драйвером роста электронной коммерции за последнее десятилетие. Всего за несколько месяцев 2020 года онлайн-продажи B2C выросли на столько, сколько им понадобилось почти десять лет назад. Части мирового бизнеса пришлось обратиться к электронной коммерции, чтобы выжить во время изоляции.

Полагаем, что и после нормализации ситуации с коронавирусом большая их часть продолжит пользоваться онлайн-коммерцией. От этого роста в первую очередь выигрывают логистические компании, так как многие потребители за последний год полностью перешли на онлайн-доставку, сначала, как способ обезопасить себя, а затем из-за удобства и упрощения жизни.

Deutsche Post DHL станет одной из тех компаний, которые получат из этой ситуации выгоду. По самым скромным оценкам около 30–35% её операционной прибыли напрямую связано с рынком электронной коммерции.

Риски Deutsche Post

Несмотря на долгую историю и прочное финансовое положение, перед компанией встают и ряд рисков.

Почтовый бизнес Германии может пострадать, если люди станут меньше пользоваться классической почтой, предпочитая отправлять электронные письма.

Восстановление мировой экономики будет проходить более медленными темпами, чем прогнозируется.

Восстановлению могут помешать и новые волны коронавируса, появления новых штаммов, слабая эффективность вакцин.

Компания может не устоять в борьбе с конкурентами.

Финансовые показатели

Согласно отчётам, в IV квартале 2020 года компания получила прибыль до 858 млн евро, что на 5,5% больше, чем в прошлом году. В пресс-релизе отмечается рост выручки Deutsche Post за квартал до 16,956 млрд евро, что на 0,2% больше, чем в прошлом году (16,926 млрд евро).

Годовая чистая прибыль достигла 2,623 млрд евро и увеличилась на 26,4%. Объём годовой прибыли увеличился на 2,9% и составил 63,341 млрд евро. Отмечается также рост EBIT до 4,128 млрд евро (+30,6%).

Компания планирует увеличить размер дивидендов до 1,25 € на акцию, по сравнению с 1,15 € в прошлом году. По прогнозам компании, в 2020 году EBIT перешагнёт порог в 5 млрд евро, но при условии отсутствия ограничений, связанных со вспышкой коронавируса. По словам главы компании Франка Аппеля, мировой кризис не обойдёт Deutsche Post, но пока рано говорить о том эффекте, который он окажет. С начала года отмечается падение объёма капитализации компании до 30,62 млрд евро (почти 30%).

Deutsche Post DHL хоть и имеет многое с электронной коммерцией, на эту компанию нельзя со 100% уверенностью назвать таковой. Нельзя назвать её и циклической компанией. Однако, она может хорошо работать в том случае, когда мировой ВВП начнёт рост, наряду с дальнейшим ростом популярности онлайн-торговли в мире.

В марте акции эмитента сильно просели из-за опасений, что глобальная рецессия может повлиять на её бизнес. Ожидается, что эмитент в текущем году покажет рост операционной прибыли на 12% в годовом исчислении.

Техническая картина и прогноз

В конце октября акции компании достигли уровня 43 €, который пробить не смогли, и были вынуждены отступить. К этому препятствию актив уже в январе нового года, и вновь рост давления продаж в этом районе заставил покупателей отступить.

Сейчас цена снижается и находится в районе 40.50 €. Пока актив ниже уровня 42 €, продавцы продолжат контролировать рынок. На наш взгляд район 39.70 €, а далее 39.00 €, мог бы их заинтересовать сейчас.

Корпоративные отчёты прошлой недели

Inovio

Итак, на прошедшей неделе компания Inovio отчиталась за IV квартал 2020 финансового года. Эмитент заявил о выручке в размере 5,6 млн долл. США, что стало значительным продвижением, если сравнивать с выручкой в 279 000 $, которая вышла в предыдущем году. Аналитики при этом ожидали 1,11 млн долларов.

Чистый убыток за отчётный период составил 24,3 млн долл. США, или 0,14 $ на акцию. Это значительное улучшение по сравнению с чистым убытком компании в предыдущем году в размере 37,7 млн долл. США, или 0,38 $ на акцию. Это огромный скачок, если сравнивать с прошлогодними результатами, когда убыток Inovio составил 37,7 млн $ или 0,38 $ за одну бумагу.

Финансовое положение биотехнологической компании явно улучшилось, и она закончила года с денежными средствами на общую сумму 411,6 млн долл. США. Прошлый финансовый год эмитент завершил с 89,5 млн долл. США.

Инвесторов, однако, не впечатлили эти результаты, и акции компании продолжили терять в стоимости и отступили к уровню 9,5 долларов. Для нас это хорошая точка для входа в рынок на покупку. Целями для покупателей остаются уровни 14.00 $ и 16.50 $.

Zoom Video

О своих успехах на прошлой неделе и отчиталась и Zoom Video Communications. Чистая прибыль компании в IV квартале прошлого финансового года оказалась на уровне 260,4 млн долл. США — это увеличение более чем в 16 раз, если сравнивать с аналогичным периодом 2020 года. Квартальная выручка эмитента составила 882,5 млн долларов, что большое прошлогоднего показателя на 369%.

Годовая выручка сервиса видеосвязи составила 2,651 млрд долл. США, тогда как 2020 год Zoom Video Communications завершила с выручкой в 622,7 млн долларов.

Скорректированная прибыль также показала рост — поднялась с 101,3 млн долл. США до 995,7 млн долларов. Корпорация отмечает и рост клиентской базы. Так, к окончанию года у эмитента было около 467,1 тыс. клиентов со штатом более чем из 10 сотрудников, что на 470% больше, чем за тот же квартал прошлого финансового года.

После выхода отчёта акции компании показали рост и достигли уровня 409 $, от которого отскочили и упали к отметке 315 $. Зафиксированное снижение связано не с результатами компании, а с общим снижением американского фондового рынка, особенно биотехнологических компаний.

Мы по-прежнему рекомендуем покупку бумаг этого эмитента и сохраняем цель для роста в район 470 $.

https://xcritical.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter