11 марта 2021 goldenfront.ru Балковский Дмитрий

Сегодня поговорим о падении цены на драгоценные металлы, которое за последние две недели так расстроило золотых сберегателей. Также посмотрим на раздутую до нельзя ситуацию с Redditорами и «пока еще» комичным народным серебряным сжатием. Я хочу подчеркнуть пока, потому что такой интерес к серебру у молодежи очень симптоматичен.

Мы продолжим говорить о падении цен на золото в следующих двух выпусках Золотых заблуждений, посвященных высказываниям Василия Олейника о золоте, а также криптовалютам и золоту.

Но уже в этом ролике мы ответим на вопрос о причинах такого падения, которые, как это обычно бывает на этом канале, совершенно прозаичны. Мы также увидим, что инфляция действительно начинает поднимать голову, а интерес к драгоценным металлам остается очень живым, несмотря на падение цены.

И сейчас, наверное, очень удачный момент для того, чтобы вспомнить, что я говорил о грядущем падении цен на драгоценные металлы 3 августа, то есть на пике цены на золото. Я оказался прав практически во всем: цена на золото перешла за волшебную отметку в $2,000, достигла $2070, а затем начала падать – и все это в августе. К началу марта она упала почти на 20%, и эта коррекция продолжается до сих пор. Кстати, как я об этом узнал? Просто, друзья, я уже очень давно слежу за этим рынком и для меня такие ситуации совсем не новость. Бывали падения и покруче. В происходящем нет ничего необычного или заслуживающего беспокойства для владельцев физического золота и серебра.

* * *

Теперь несколько слов о борьбе розничных инвесторов из социальной сети Reddit за контроль над вечно ускользающим от своих поклонников рынком серебра. Кстати те, кто не знаком с проблемой могут узнать о ней подробно из одного из предыдущих выпусков Австрийского обозрения

Несколько дней назад на Zerohedge появилась заметка о том, что реддиторы пытаются через краудфандинг собрать крупную сумму на плакаты, агитирующие за покупку физического серебра и на конец прошлой недели им удалось собрать уже более $100K – см. подробности здесь.

Здесь следует сказать вот что:

Во-первых, друзья мои, на изменение психологии широкой публики вам понадобится чуть более $100K, мягко говоря.

Во-вторых, как, наверное, уже поняли даже самые рьяные энтузиасты серебряного бунта, все разговоры о том, что завтра мы уже не сможем купить серебряных монет, потому что их все раскупят, на рынке дефицит и т. д. – полная чушь. Вы всегда сможете купить золотые и серебряные монеты, вопрос лишь в том, сколько вы заплатите за них в валюте своей страны и сколько они будут стоить в сравнении с вашими квартирами, домами, автомобилями, зарплатами, дивидендами и прочая, прочая.

И хотя за последний год я это делал уже несколько раз, но чтобы не быть голословным, давайте в 101-й раз посмотрим на мировые котировки серебряных кленовых листьев и американских орлов – наценки огромные, но в продаже все есть – подробности см. здесь и здесь.

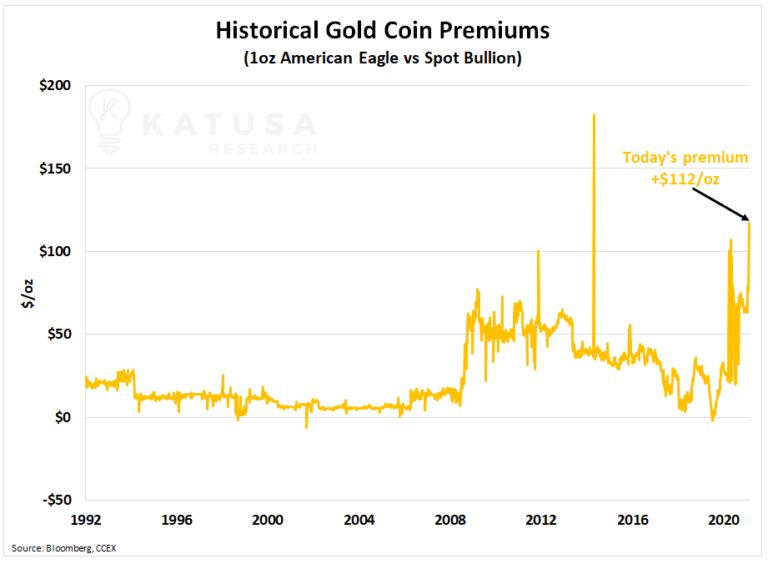

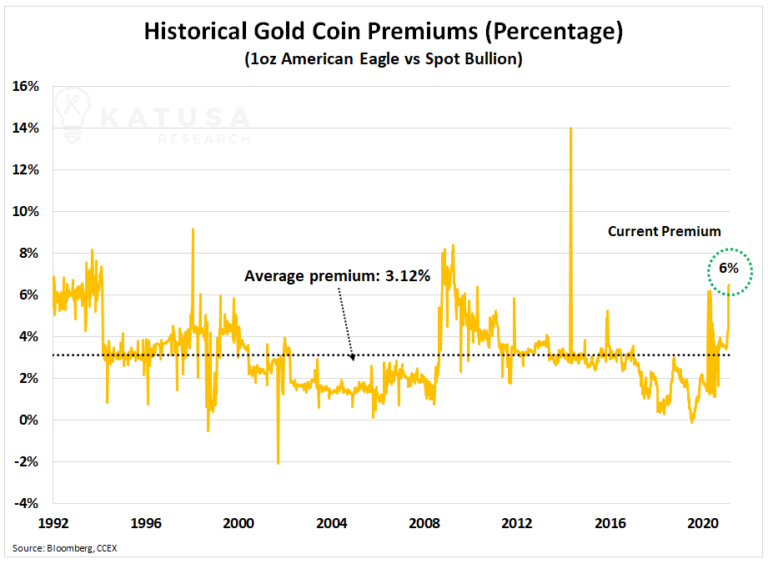

В-третьих, оказывается, что текущие наценки на золотые и серебряные монеты далеко не самые высокие в истории, как это могло показаться. Хочу ознакомить вас с очень интересными сравнениями наценок на золотые и серебряные монеты, которые я нашел в свежем материале Марина Катусы (Marin Katusa) – см. полностью здесь.

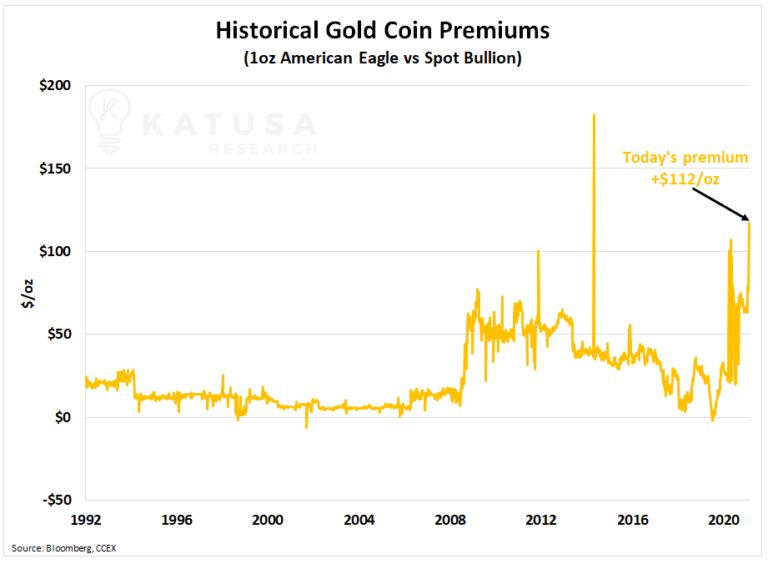

Первый график показывает наценки на золотые монеты Американский орел весом в 1 унцию по данным различных дилеров против спотовой цены на золото и на первый взгляд кажется, что наценка в $112 на унцию сейчас одна из самых высоких за последние 30 лет.

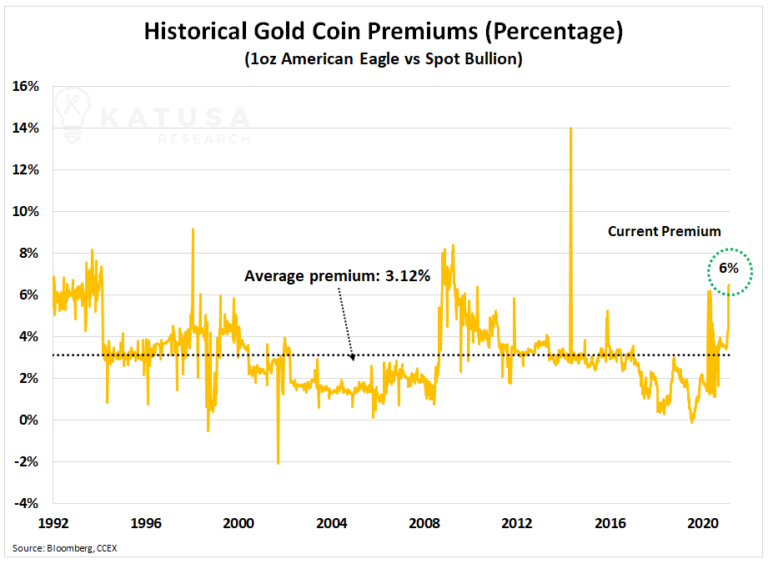

Но как справедливо замечает Марин, такая наценка при цене за унцию в $500 – одно дело, а при цене в $1700 – совсем другое. То есть правильнее смотреть на них в процентах, что он и делает на втором графике.

Как показывает график текущая наценка в 6% действительно почти в два раза выше средней наценки за период в 3.12%, но далека от рекордов.

А ситуация с серебром еще менее примечательная – наценки на серебряные орлы были еще выше, чем сейчас – в разы выше, как показывает этот график.

И в-четвертых, что самое важное для нас вами – кампания по сбору денег на пропаганду скупки физического металла ведется людьми, средний возраст которых – 24-25 лет. Так что когда вы в следующий раз услышите, что драгоценные металлы – это для бабушек и дряхлых нумизматов, укажите собеседнику на эти статистические данные.

Короче говоря, все разговоры о дефиците в очередной раз оказались чушью, но сама кампания – сверх положительный знак для золотых и серебряных сберегателей, потому что инвесторы с Reddit – это сейчас круче Тик-Тока и Клабхауса.

* * *

Теперь несколько слов об очередных теперь уже февральских рекордах продаж золотых и серебряных монет чеканки Монетного двора в США и Пертского монетного двора. Надо сказать, что в последнее время новости о продажах золотых орлов вновь стали интересными, как 6-7 лет назад.

Итак, за февраль Двор продал 125,500 унций золотых орлов, что стало лучшим результатом с февраля 1999 года, когда было продано 144,000 унций золотых орлов – см. подробности здесь. Таким образом январь и февраль 2021 года стали лучшими месяцами продаж золотых орлов в этом столетии.

Двор также продал 3,191,500 унций серебряных орлов и 16,000 унций золотых буффало, для обеих этих монет это лучший февраль с 2016 года

Продажи физического золота и серебра чеканки Пертского монетного двора также поставили очередные великолепные рекорды. Двор отгрузил 124,104 тройских унции золотых продуктов, что на 63% больше, чем в январе, и на гигантские 441% больше, чем в феврале 2020 года. Серебра было продано 1,830,707 тройских унций, что на 57% больше, чем в январе, и на 202% чем в феврале 2020 года.

В общем посмотрите на таблицы продаж – прошедший февраль лучший за много лет, все остальные феврали побиты в 2, 3, 4 и даже 5 раз по золоту и серебру.

То есть налицо великолепный, несравненный спрос на физические металлы по всему миру несмотря на падение цены металлов, что подтверждает широкий бычий тренд.

* * *

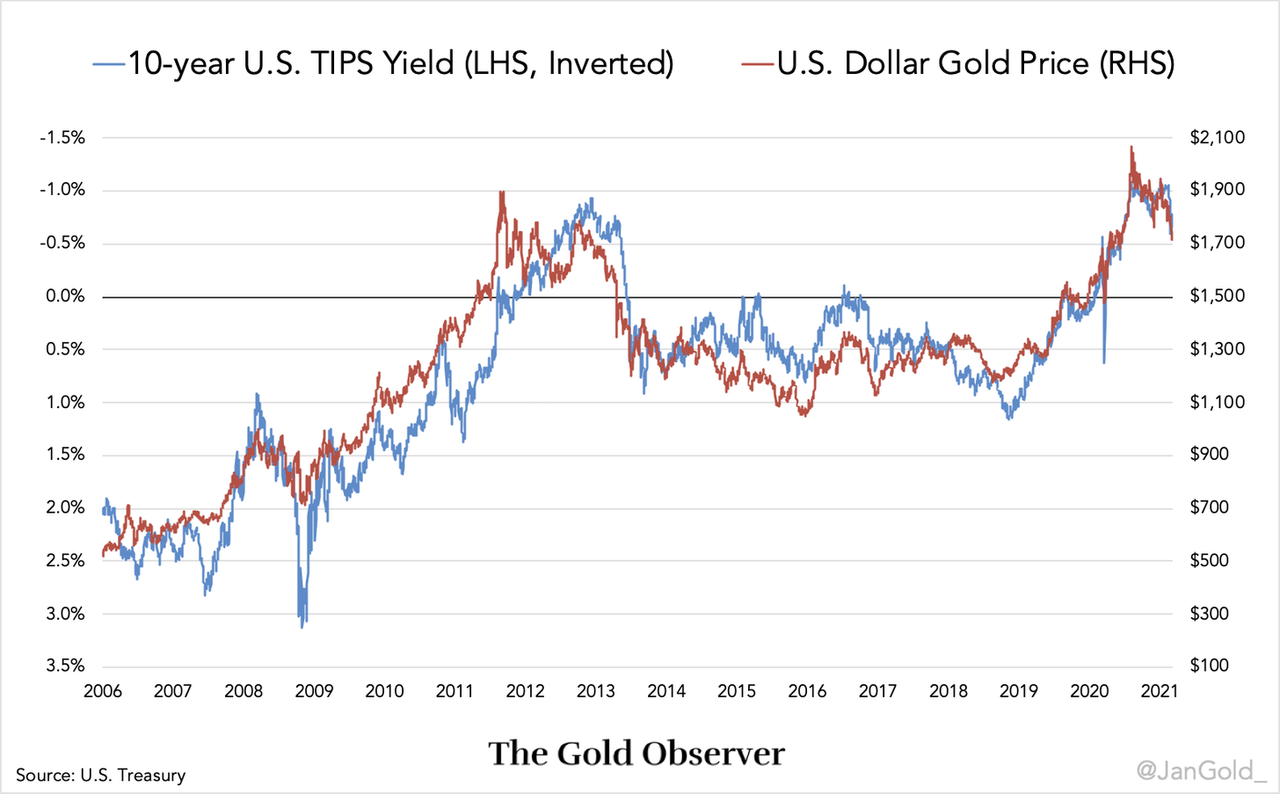

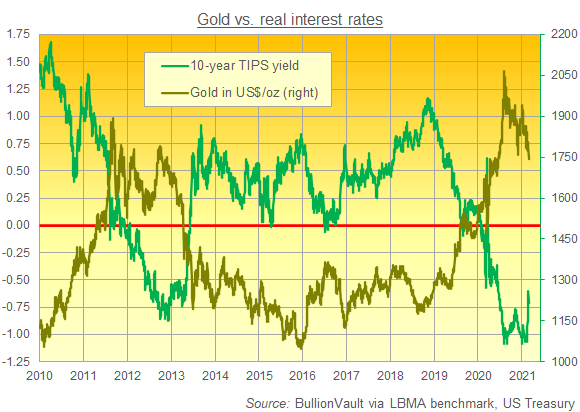

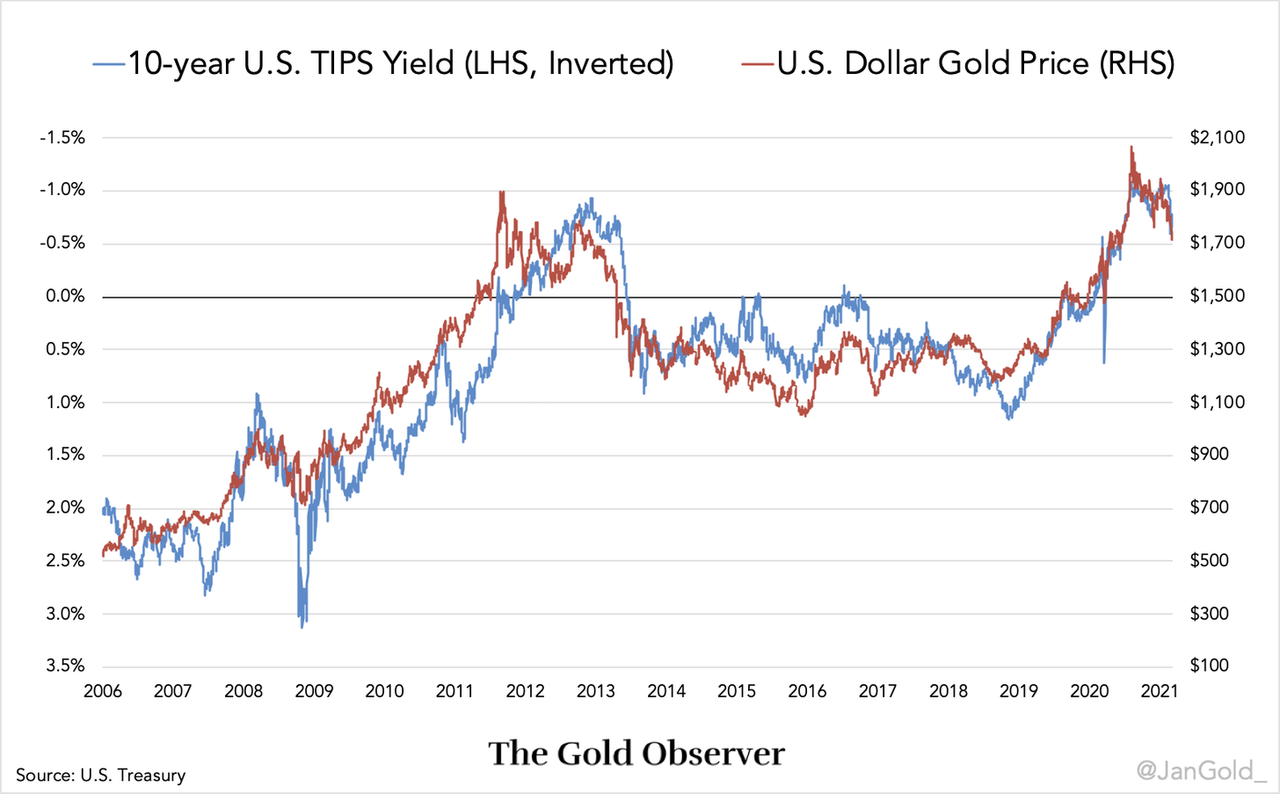

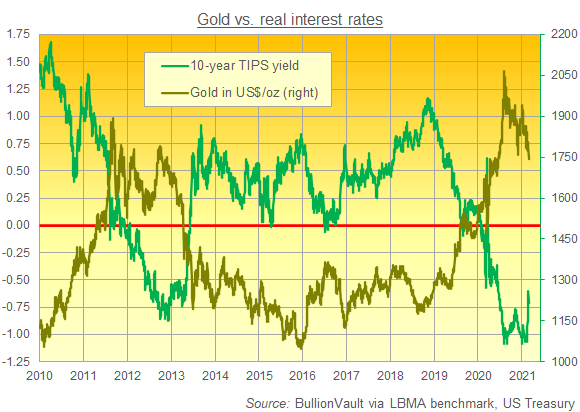

Теперь о причинах падения цены и о том, чего ждать дальше. Что касается причин падения последних нескольких недель, то здесь есть широкое согласие у золотых комментаторов, то дело здесь в «реальных процентных ставках». Вот как все объясняет Ян Нивенхейз (Jan Nieuwenhuijs) – см. материал полностью здесь:

Цена на золото обратно коррелируется с «реальной процентной ставкой», которая основывается на 10-летней государственной облигации США с защитой от инфляции (Treasury Inflation Protected Security (TIPS)). Такая облигация защищает владельца от потребительской инфляции. Если процентная ставка TIPS равна, например, 1%, а годовой уровень инфляции равен 3%, то владелец облигации получает купонную выплату в размере 4% (1% + 3%).

На графике ниже показана корреляция между ценой на золото и ставкой 10-летних TIPS. Обратите внимание на то, что левая шкала 10-летних облигаций с защитой от инфляции поставлена с ног на голову, потому что когда падает ставка TIPS, цена на золото растет и наоборот.

Более аккуратное объяснение ставки TIPS– это «ожидания реальной процентной ставки».

Арифметика рынка облигаций: 10-летняя процентная ставка TIPS равна номинальной доходности 10-летней казначейской облигации минус инфляционные ожидания.

С марта 2020 года инфляционные ожидания росли, как и цена на золото. Но с марта до сентября номинальная доходность 10-летней облигации почти не менялась (около 0.6%), а затем она начала расти. С октября ставка 10-летней доходности растет и ставка TIPS растет вместе с ней, а золото подешевело. На начало марта доходность 10-летней казначейской облигации равна приблизительно 1.6%.

Яну вторит Адриан Эш (Adrian Ash) из BullionVault в своем материале под названием «Инфляционная распродажа золота» (Gold's Big Inflation Sell-Off).

Он отлично сжимает объяснение проблемы в две короткие фразы: «Люди покупают золото, когда опасаются будущей инфляции. Но цены на золото падают, когда процентные ставки эти страхи обгоняют».

То есть по сути это небольшая пауза в широкой инфляционной тенденции.

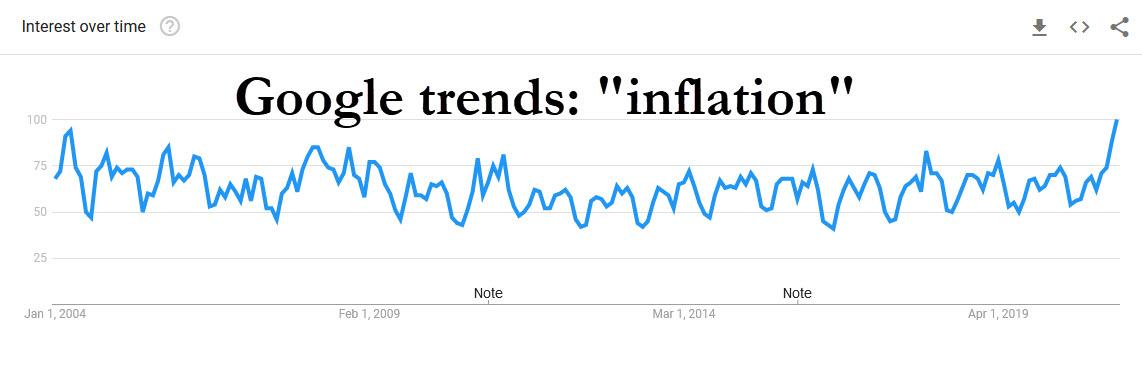

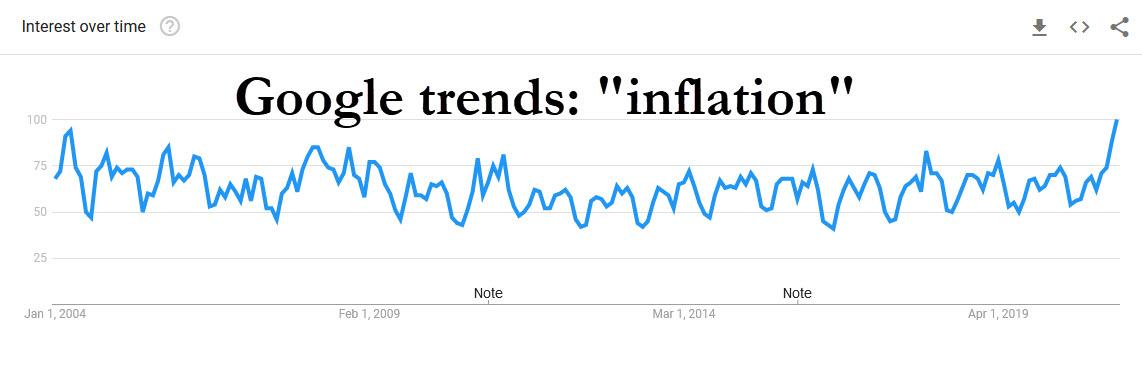

Что же нас ждет дальше? Все то, о чем мы говорим на этом канале годами. Давай пройдемся кратко по заголовкам. Вот чего ожидает англоязычные граждане судя по гугль трендам на слово «инфляция» с начала 2004 года – см. подробности здесь.

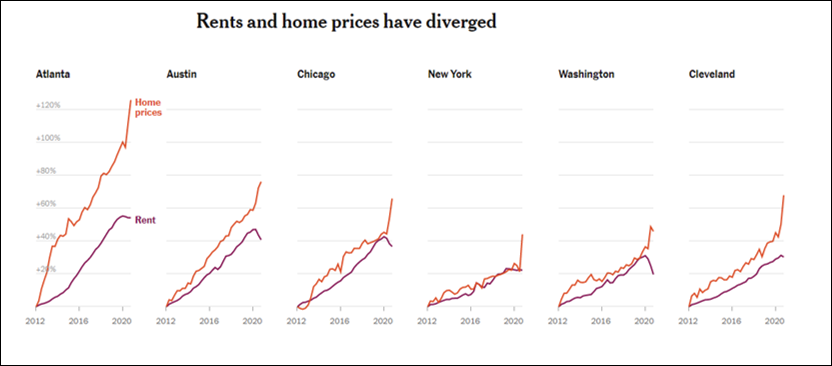

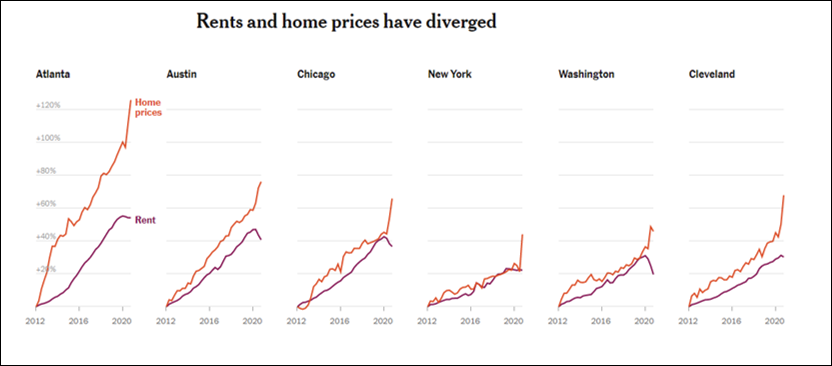

Вот просто великолепный график, который приводит Бен Хант в своем блоге – см. подробности здесь.

Вот как цены на дома на крупнейших рынках жилья США – оранжевым, расходятся с арендными ставками – фиолетовым. То есть цены на недвижимость рвутся ввысь, а люди за аренду платить не готовы. Мы этот график еще будем использовать в других видео.

А вот просто заголовок от энергетической консалтинговой компании Princeton Energy Advisors: «По направлению к нефти по $100» (Towards $100 Oil) – см. подробности здесь.

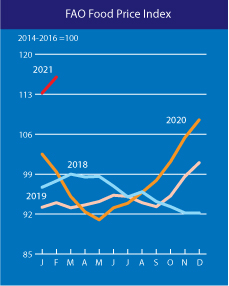

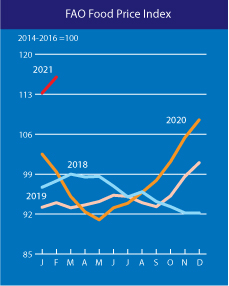

Это индекс цен на продовольствие от Продовольственной и сельскохозяйственной организации ООН – см. подробности здесь.

Видите, как отличается кривая для 2020 года – оранжевым, от 2021 года – красным.

Думаю, что тенденция понятна, а вот как на происходящее реагируют и будут реагировать наши вожди.

Сенат США буквально на днях назад принял очередной стимуляционный пакет размером в $1.9 трлн, то есть в переводе на русский в унитаз только что отправлено еще 2000 млрд долларов.

Кстати по данным министерства труда США из $630 млрд, выделенных на программу помощи безработным в период коронавирусного кризиса, было украдено от $63 до более чем $100 млрд. Потрясающая эффективность достойная лидера свободного мира – см. здесь.

И напоследок посмотрите на одного из рептилоидов по имени Нил Кашкари (Neel Kashkari), который возглавляет Федеральный резервный банк Миннеаполиса - см. здесь.

"...[рост реальных процентных ставок] указал бы мне на то, что объемы стимула, предоставляемые нам экономике сокращаются, что может служить основанием для нашей реакции…».

В переводе со звероящерного на человеческий: мы будем печатать пока принтер не расплавится. Если кому-то еще не понятно, что все это означает для цены на золота – мои искренние соболезнования.

http://goldenfront.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Мы продолжим говорить о падении цен на золото в следующих двух выпусках Золотых заблуждений, посвященных высказываниям Василия Олейника о золоте, а также криптовалютам и золоту.

Но уже в этом ролике мы ответим на вопрос о причинах такого падения, которые, как это обычно бывает на этом канале, совершенно прозаичны. Мы также увидим, что инфляция действительно начинает поднимать голову, а интерес к драгоценным металлам остается очень живым, несмотря на падение цены.

И сейчас, наверное, очень удачный момент для того, чтобы вспомнить, что я говорил о грядущем падении цен на драгоценные металлы 3 августа, то есть на пике цены на золото. Я оказался прав практически во всем: цена на золото перешла за волшебную отметку в $2,000, достигла $2070, а затем начала падать – и все это в августе. К началу марта она упала почти на 20%, и эта коррекция продолжается до сих пор. Кстати, как я об этом узнал? Просто, друзья, я уже очень давно слежу за этим рынком и для меня такие ситуации совсем не новость. Бывали падения и покруче. В происходящем нет ничего необычного или заслуживающего беспокойства для владельцев физического золота и серебра.

* * *

Теперь несколько слов о борьбе розничных инвесторов из социальной сети Reddit за контроль над вечно ускользающим от своих поклонников рынком серебра. Кстати те, кто не знаком с проблемой могут узнать о ней подробно из одного из предыдущих выпусков Австрийского обозрения

Несколько дней назад на Zerohedge появилась заметка о том, что реддиторы пытаются через краудфандинг собрать крупную сумму на плакаты, агитирующие за покупку физического серебра и на конец прошлой недели им удалось собрать уже более $100K – см. подробности здесь.

Здесь следует сказать вот что:

Во-первых, друзья мои, на изменение психологии широкой публики вам понадобится чуть более $100K, мягко говоря.

Во-вторых, как, наверное, уже поняли даже самые рьяные энтузиасты серебряного бунта, все разговоры о том, что завтра мы уже не сможем купить серебряных монет, потому что их все раскупят, на рынке дефицит и т. д. – полная чушь. Вы всегда сможете купить золотые и серебряные монеты, вопрос лишь в том, сколько вы заплатите за них в валюте своей страны и сколько они будут стоить в сравнении с вашими квартирами, домами, автомобилями, зарплатами, дивидендами и прочая, прочая.

И хотя за последний год я это делал уже несколько раз, но чтобы не быть голословным, давайте в 101-й раз посмотрим на мировые котировки серебряных кленовых листьев и американских орлов – наценки огромные, но в продаже все есть – подробности см. здесь и здесь.

В-третьих, оказывается, что текущие наценки на золотые и серебряные монеты далеко не самые высокие в истории, как это могло показаться. Хочу ознакомить вас с очень интересными сравнениями наценок на золотые и серебряные монеты, которые я нашел в свежем материале Марина Катусы (Marin Katusa) – см. полностью здесь.

Первый график показывает наценки на золотые монеты Американский орел весом в 1 унцию по данным различных дилеров против спотовой цены на золото и на первый взгляд кажется, что наценка в $112 на унцию сейчас одна из самых высоких за последние 30 лет.

Но как справедливо замечает Марин, такая наценка при цене за унцию в $500 – одно дело, а при цене в $1700 – совсем другое. То есть правильнее смотреть на них в процентах, что он и делает на втором графике.

Как показывает график текущая наценка в 6% действительно почти в два раза выше средней наценки за период в 3.12%, но далека от рекордов.

А ситуация с серебром еще менее примечательная – наценки на серебряные орлы были еще выше, чем сейчас – в разы выше, как показывает этот график.

И в-четвертых, что самое важное для нас вами – кампания по сбору денег на пропаганду скупки физического металла ведется людьми, средний возраст которых – 24-25 лет. Так что когда вы в следующий раз услышите, что драгоценные металлы – это для бабушек и дряхлых нумизматов, укажите собеседнику на эти статистические данные.

Короче говоря, все разговоры о дефиците в очередной раз оказались чушью, но сама кампания – сверх положительный знак для золотых и серебряных сберегателей, потому что инвесторы с Reddit – это сейчас круче Тик-Тока и Клабхауса.

* * *

Теперь несколько слов об очередных теперь уже февральских рекордах продаж золотых и серебряных монет чеканки Монетного двора в США и Пертского монетного двора. Надо сказать, что в последнее время новости о продажах золотых орлов вновь стали интересными, как 6-7 лет назад.

Итак, за февраль Двор продал 125,500 унций золотых орлов, что стало лучшим результатом с февраля 1999 года, когда было продано 144,000 унций золотых орлов – см. подробности здесь. Таким образом январь и февраль 2021 года стали лучшими месяцами продаж золотых орлов в этом столетии.

Двор также продал 3,191,500 унций серебряных орлов и 16,000 унций золотых буффало, для обеих этих монет это лучший февраль с 2016 года

Продажи физического золота и серебра чеканки Пертского монетного двора также поставили очередные великолепные рекорды. Двор отгрузил 124,104 тройских унции золотых продуктов, что на 63% больше, чем в январе, и на гигантские 441% больше, чем в феврале 2020 года. Серебра было продано 1,830,707 тройских унций, что на 57% больше, чем в январе, и на 202% чем в феврале 2020 года.

В общем посмотрите на таблицы продаж – прошедший февраль лучший за много лет, все остальные феврали побиты в 2, 3, 4 и даже 5 раз по золоту и серебру.

То есть налицо великолепный, несравненный спрос на физические металлы по всему миру несмотря на падение цены металлов, что подтверждает широкий бычий тренд.

* * *

Теперь о причинах падения цены и о том, чего ждать дальше. Что касается причин падения последних нескольких недель, то здесь есть широкое согласие у золотых комментаторов, то дело здесь в «реальных процентных ставках». Вот как все объясняет Ян Нивенхейз (Jan Nieuwenhuijs) – см. материал полностью здесь:

Цена на золото обратно коррелируется с «реальной процентной ставкой», которая основывается на 10-летней государственной облигации США с защитой от инфляции (Treasury Inflation Protected Security (TIPS)). Такая облигация защищает владельца от потребительской инфляции. Если процентная ставка TIPS равна, например, 1%, а годовой уровень инфляции равен 3%, то владелец облигации получает купонную выплату в размере 4% (1% + 3%).

На графике ниже показана корреляция между ценой на золото и ставкой 10-летних TIPS. Обратите внимание на то, что левая шкала 10-летних облигаций с защитой от инфляции поставлена с ног на голову, потому что когда падает ставка TIPS, цена на золото растет и наоборот.

Более аккуратное объяснение ставки TIPS– это «ожидания реальной процентной ставки».

Арифметика рынка облигаций: 10-летняя процентная ставка TIPS равна номинальной доходности 10-летней казначейской облигации минус инфляционные ожидания.

С марта 2020 года инфляционные ожидания росли, как и цена на золото. Но с марта до сентября номинальная доходность 10-летней облигации почти не менялась (около 0.6%), а затем она начала расти. С октября ставка 10-летней доходности растет и ставка TIPS растет вместе с ней, а золото подешевело. На начало марта доходность 10-летней казначейской облигации равна приблизительно 1.6%.

Яну вторит Адриан Эш (Adrian Ash) из BullionVault в своем материале под названием «Инфляционная распродажа золота» (Gold's Big Inflation Sell-Off).

Он отлично сжимает объяснение проблемы в две короткие фразы: «Люди покупают золото, когда опасаются будущей инфляции. Но цены на золото падают, когда процентные ставки эти страхи обгоняют».

То есть по сути это небольшая пауза в широкой инфляционной тенденции.

Что же нас ждет дальше? Все то, о чем мы говорим на этом канале годами. Давай пройдемся кратко по заголовкам. Вот чего ожидает англоязычные граждане судя по гугль трендам на слово «инфляция» с начала 2004 года – см. подробности здесь.

Вот просто великолепный график, который приводит Бен Хант в своем блоге – см. подробности здесь.

Вот как цены на дома на крупнейших рынках жилья США – оранжевым, расходятся с арендными ставками – фиолетовым. То есть цены на недвижимость рвутся ввысь, а люди за аренду платить не готовы. Мы этот график еще будем использовать в других видео.

А вот просто заголовок от энергетической консалтинговой компании Princeton Energy Advisors: «По направлению к нефти по $100» (Towards $100 Oil) – см. подробности здесь.

Это индекс цен на продовольствие от Продовольственной и сельскохозяйственной организации ООН – см. подробности здесь.

Видите, как отличается кривая для 2020 года – оранжевым, от 2021 года – красным.

Думаю, что тенденция понятна, а вот как на происходящее реагируют и будут реагировать наши вожди.

Сенат США буквально на днях назад принял очередной стимуляционный пакет размером в $1.9 трлн, то есть в переводе на русский в унитаз только что отправлено еще 2000 млрд долларов.

Кстати по данным министерства труда США из $630 млрд, выделенных на программу помощи безработным в период коронавирусного кризиса, было украдено от $63 до более чем $100 млрд. Потрясающая эффективность достойная лидера свободного мира – см. здесь.

И напоследок посмотрите на одного из рептилоидов по имени Нил Кашкари (Neel Kashkari), который возглавляет Федеральный резервный банк Миннеаполиса - см. здесь.

"...[рост реальных процентных ставок] указал бы мне на то, что объемы стимула, предоставляемые нам экономике сокращаются, что может служить основанием для нашей реакции…».

В переводе со звероящерного на человеческий: мы будем печатать пока принтер не расплавится. Если кому-то еще не понятно, что все это означает для цены на золота – мои искренние соболезнования.

http://goldenfront.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter