21 марта 2021 Халепа Евгений

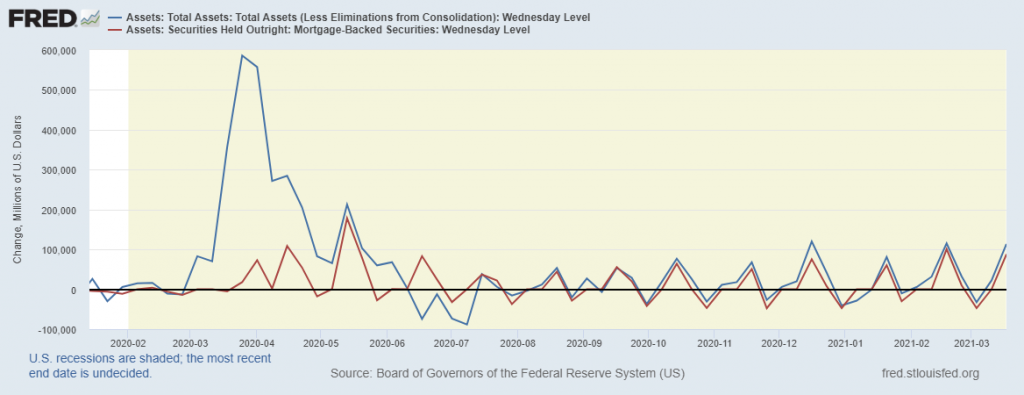

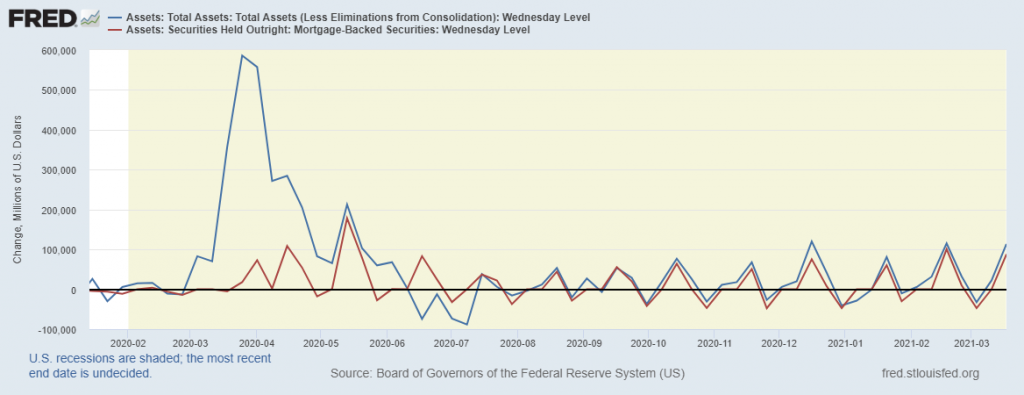

На неделе баланс ФРС вырос на 113 млрд долларов, снова основной вклад внес выкуп именно ипотечных бумаг

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Самое плохое в этой всей истории, что деньги, предоставленные коммерческим банкам, оседают на депозитах, об этом будет ниже.

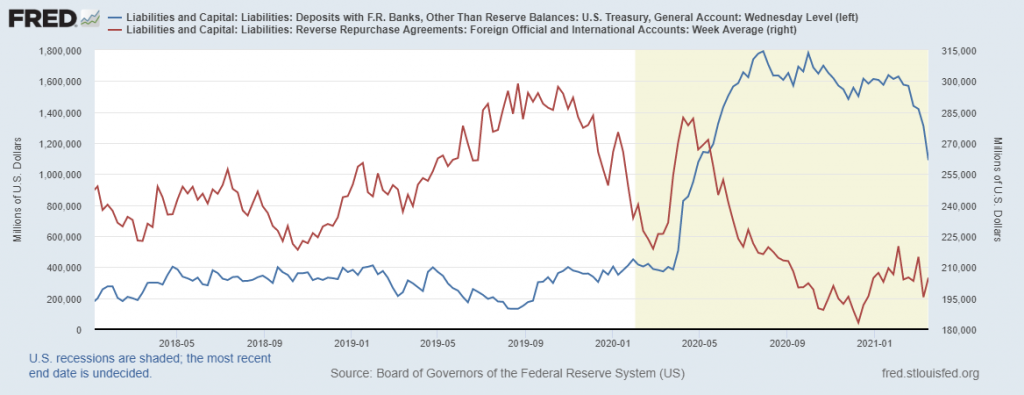

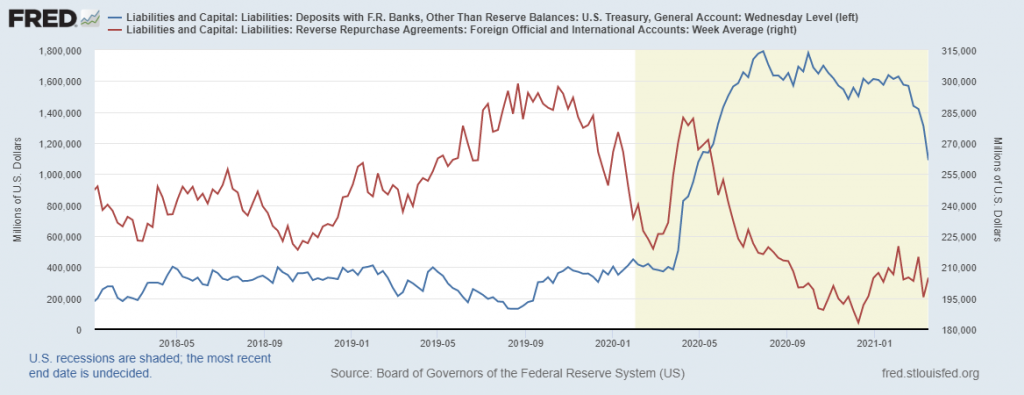

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

Синяя линия – счет Казначейства США в ФРБ. На текущей неделе счет сократился на 221 млрд долларов. Это конечно же результат принятого пакета помощи, т.е. деньги пошли по предназначению – домохозяйствам. До конца второго квартала, т.е. под лето, планируется снизить счет до 500 млрд долларов, т.е. еще 500 имеется в запасе.

Красная линия – дневные РЕПО для нерезидентов. На прошлой неделе спрос на дневные РЕПО немного восстановился, но все еще остается низко, т.е. спрос на международном рынке на доллары не созрел, больше чем уверен, это время придет, т.к. ставки растут и активы в долларах становятся привлекательными. На мой взгляд, этого и добивается Минфин и ФРС – привлечь мировой капитал и занимать, занимать, занимать.

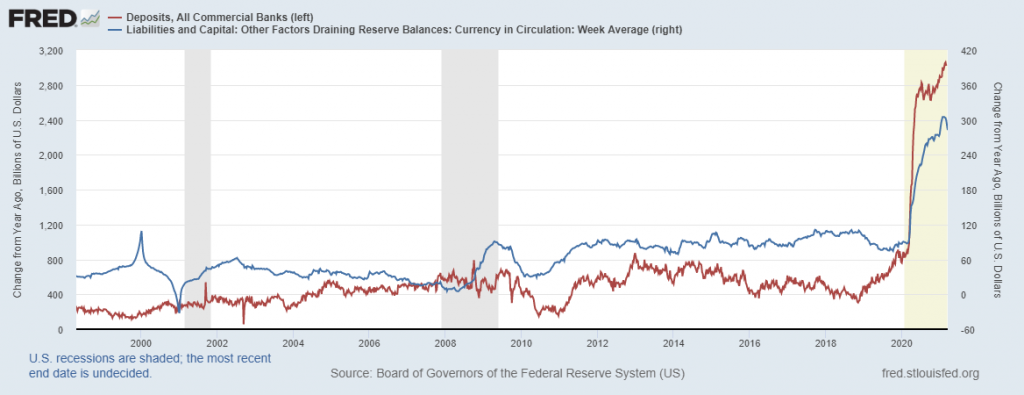

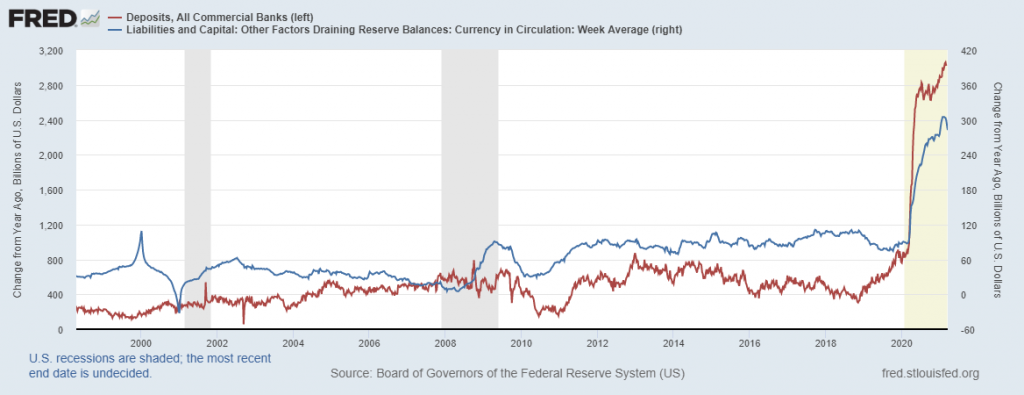

Важный момент, если Минфин раздает деньги, в следствии чего растет показатель наличных денег, но ФРС, накачивая финансовую систему деньгами увеличило денежную массу в 10 раз, по отношению к наличным деньгам

Синяя линия – показатель наличных денег в обращении, нанесен от года к году. Мы видим, что на наличность выросла на 300 млрд долларов относительно марта прошлого года, и хоть показатель и снижается в годовом выражении – это результат повышения базы прошлого года, т.к. на неделе показатель вырос еще на 5 млрд долларов.

Красная линия – показатель депозитов в финансовой системе США, также в годовой динамике. Мы видим, что показатель вырос более, чем на 3 трлн долларов относительно прошлого года, и на прошлой неделе вырос еще на 53 млрд долларов, что является результатом выкупа активов ФРС.

То, что растут депозиты в финансовой системе США говорит об избытке долларовой ликвидности, которая остается внутри финсистемы и не востребована реальной экономикой.

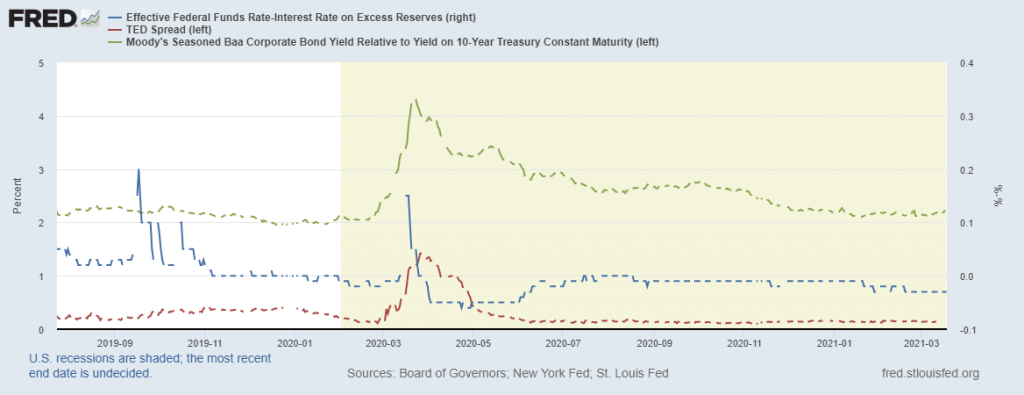

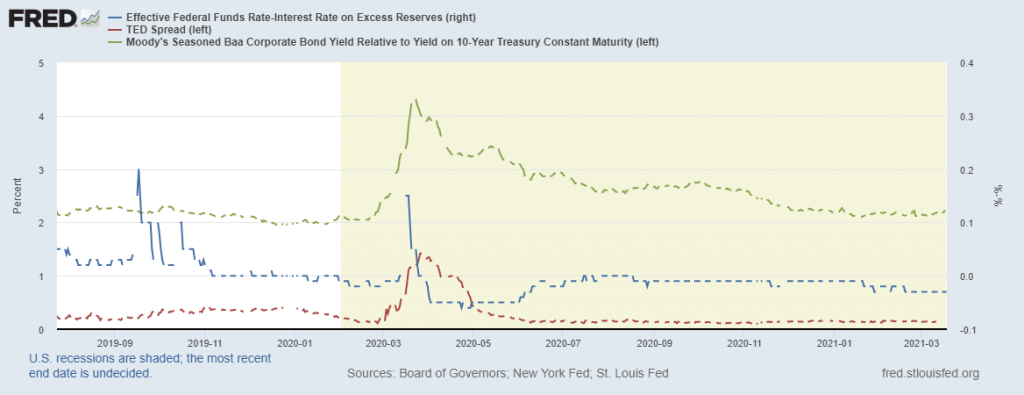

По традиции перейдем к обзору дифференциалы ставок

Синяя линия – самый главный, на мой взгляд, дифференциал на рынке ставок, это разница между учетными и рыночными ставками, на текущей неделе уплощаемся, но на более низких уровнях.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor). Показатель пока провалил первую попытку к росту, т.к. спрос на сделки РЕПО со стороны нерезидентов угас.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис, ситуация на рынке корпоративного долга стабилизировалась на докризисных уровнях.

Кто бы, что не говорил, а ситуация на долговом рынке в США стабильная.

Далее обратимся к позабытому показателю рыночных ожиданий относительно ставки в будущем, т.к. наступило время следить за ожиданиями, ибо ФРС следует за рынком, но крайне редко устраивает сюрпризы, последний раз это было год назад.

Синяя, переходящая в красную линия – это спред между ценами на фьючерсы на 30-дневные векселя со сроком декабрь 2021 – апрель 2021 года. О чем это, здесь все просто, показатель ниже ноля, а значит фьючерсы декабря чуть дешевле ближних, т.е. ожидается некая стабилизация ставки на текущих и чуть выше уровнях.

Сиреневая линия – это фронтальный фьючерс, который за последние пару дней чуть подрос, т.е. ставки на денежном рынке снижаются.

В целом, фьючерсные рынок пока не ожидает рост ставок, и фьючерсная кривая резко уходит в бэквордацию только в 2023 году, т.е. следую за ожиданиями ФРС.

Если дальние фьючерсы начнут снижаться, то это будет явным сигналом к росту ставки.

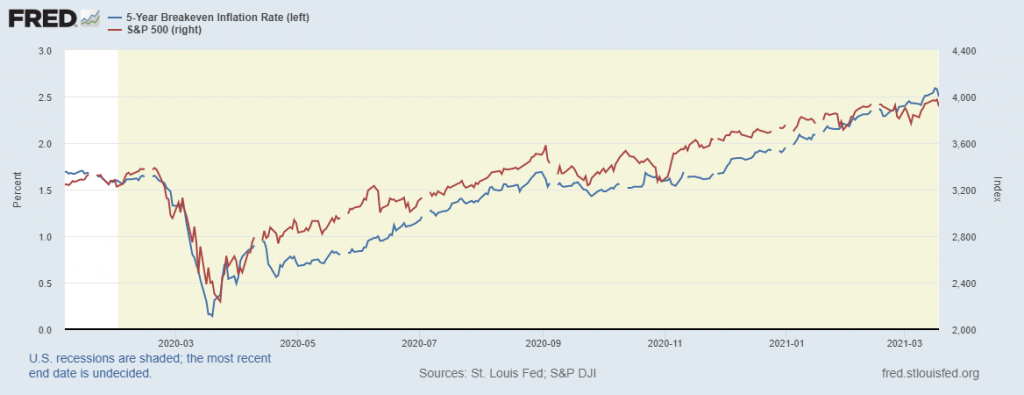

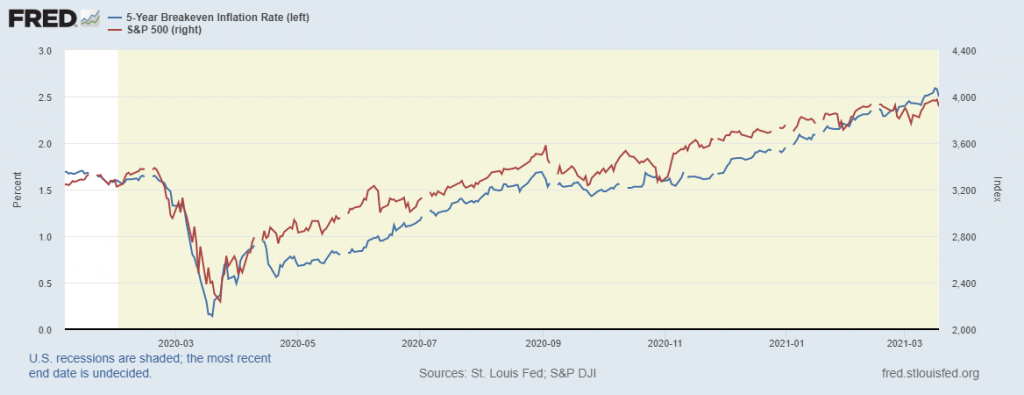

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, и на ситуацию с индексом S&P500

Синяя линия – это ожидаемая инфляция и мы видим, что показатель немного отступил от своих пиков, но это скорее реакция на снижение нефти, как на важную составляющую инфляционных ожиданий, и на мой взгляд, рост инфляционных ожиданий продолжится до уровня 3%.

Красная линия – котировки широкого рынка, фондовый рынок США целиком и полностью детерминирован рефляционными ожиданиями, и текущая слабость пока выглядит локальной с позитивными, среднесрочными перспективами.

ВЫВОД

Во-первых, пока Минфин расходует деньги, о росте доллара говорить рано, тем более, что ФРС выдало крайне голубиную риторику, повысив объемы суточных РЕПО почти в три раза.

Пока эти процессы, связанные с ростом ликвидности будут продолжаться – это будет поддерживать финансовые рынки и аппетит к риску.

В свою очередь, такие настроения это явные рефляционные ожидания и дальнейший рост инфляционных ожиданий.

В общем – «риск-он» продолжиться!

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Синяя линия — баланс ФРС от недели к неделе.

Красная линия – динамика баланса ценных бумаг, обеспеченных ипотекой.

Самое плохое в этой всей истории, что деньги, предоставленные коммерческим банкам, оседают на депозитах, об этом будет ниже.

Далее перейдем к показателям абсорбции (поглощения) долларовой ликвидности

Синяя линия – счет Казначейства США в ФРБ. На текущей неделе счет сократился на 221 млрд долларов. Это конечно же результат принятого пакета помощи, т.е. деньги пошли по предназначению – домохозяйствам. До конца второго квартала, т.е. под лето, планируется снизить счет до 500 млрд долларов, т.е. еще 500 имеется в запасе.

Красная линия – дневные РЕПО для нерезидентов. На прошлой неделе спрос на дневные РЕПО немного восстановился, но все еще остается низко, т.е. спрос на международном рынке на доллары не созрел, больше чем уверен, это время придет, т.к. ставки растут и активы в долларах становятся привлекательными. На мой взгляд, этого и добивается Минфин и ФРС – привлечь мировой капитал и занимать, занимать, занимать.

Важный момент, если Минфин раздает деньги, в следствии чего растет показатель наличных денег, но ФРС, накачивая финансовую систему деньгами увеличило денежную массу в 10 раз, по отношению к наличным деньгам

Синяя линия – показатель наличных денег в обращении, нанесен от года к году. Мы видим, что на наличность выросла на 300 млрд долларов относительно марта прошлого года, и хоть показатель и снижается в годовом выражении – это результат повышения базы прошлого года, т.к. на неделе показатель вырос еще на 5 млрд долларов.

Красная линия – показатель депозитов в финансовой системе США, также в годовой динамике. Мы видим, что показатель вырос более, чем на 3 трлн долларов относительно прошлого года, и на прошлой неделе вырос еще на 53 млрд долларов, что является результатом выкупа активов ФРС.

То, что растут депозиты в финансовой системе США говорит об избытке долларовой ликвидности, которая остается внутри финсистемы и не востребована реальной экономикой.

По традиции перейдем к обзору дифференциалы ставок

Синяя линия – самый главный, на мой взгляд, дифференциал на рынке ставок, это разница между учетными и рыночными ставками, на текущей неделе уплощаемся, но на более низких уровнях.

Красная линия – это ТЕД-спред, отображающий спрос на ликвидность на международном рынке в Лондоне (Libor). Показатель пока провалил первую попытку к росту, т.к. спрос на сделки РЕПО со стороны нерезидентов угас.

Зеленая линия – это разница между доходностью корпоративных 10-летних облигаций и соответствующих трежерис, ситуация на рынке корпоративного долга стабилизировалась на докризисных уровнях.

Кто бы, что не говорил, а ситуация на долговом рынке в США стабильная.

Далее обратимся к позабытому показателю рыночных ожиданий относительно ставки в будущем, т.к. наступило время следить за ожиданиями, ибо ФРС следует за рынком, но крайне редко устраивает сюрпризы, последний раз это было год назад.

Синяя, переходящая в красную линия – это спред между ценами на фьючерсы на 30-дневные векселя со сроком декабрь 2021 – апрель 2021 года. О чем это, здесь все просто, показатель ниже ноля, а значит фьючерсы декабря чуть дешевле ближних, т.е. ожидается некая стабилизация ставки на текущих и чуть выше уровнях.

Сиреневая линия – это фронтальный фьючерс, который за последние пару дней чуть подрос, т.е. ставки на денежном рынке снижаются.

В целом, фьючерсные рынок пока не ожидает рост ставок, и фьючерсная кривая резко уходит в бэквордацию только в 2023 году, т.е. следую за ожиданиями ФРС.

Если дальние фьючерсы начнут снижаться, то это будет явным сигналом к росту ставки.

Закроем обзором взглядом на ожидаемую инфляцию и ее динамику на текущей неделе, и на ситуацию с индексом S&P500

Синяя линия – это ожидаемая инфляция и мы видим, что показатель немного отступил от своих пиков, но это скорее реакция на снижение нефти, как на важную составляющую инфляционных ожиданий, и на мой взгляд, рост инфляционных ожиданий продолжится до уровня 3%.

Красная линия – котировки широкого рынка, фондовый рынок США целиком и полностью детерминирован рефляционными ожиданиями, и текущая слабость пока выглядит локальной с позитивными, среднесрочными перспективами.

ВЫВОД

Во-первых, пока Минфин расходует деньги, о росте доллара говорить рано, тем более, что ФРС выдало крайне голубиную риторику, повысив объемы суточных РЕПО почти в три раза.

Пока эти процессы, связанные с ростом ликвидности будут продолжаться – это будет поддерживать финансовые рынки и аппетит к риску.

В свою очередь, такие настроения это явные рефляционные ожидания и дальнейший рост инфляционных ожиданий.

В общем – «риск-он» продолжиться!

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter