ПАО «Совкомфлот» входит в число крупнейших в мире морских перевозчиков углеводородов и обслуживает крупные нефтегазовые проекты в нашей стране и за её пределами. С октября 2020 г. акции компании торгуются на Московской бирже. Контролирующим акционером является Российская Федерация.

Обзор рынка

«Совкомфлот» — представитель российского фрахтового и судоходного рынка, который является составной частью международного рынка морских грузоперевозок.

Транспортная отрасль находится в прямой зависимости от экономической ситуации в мире. Кризис 2020 г., связанный эпидемией COVID-19 и жёсткими ограничительными мерами, введёнными правительствами многих стран, ударил по сектору морских грузоперевозок.

В I полугодии 2020 г. тайм-чартерные ставки вслед за спотовым рынком показали волатильность. Во втором полугодии активность торговли оставалась на исторически низком уровне и восстановления ставок не произошло, хотя в зимний период на фрахтовом рынке обычно наблюдается оживление.

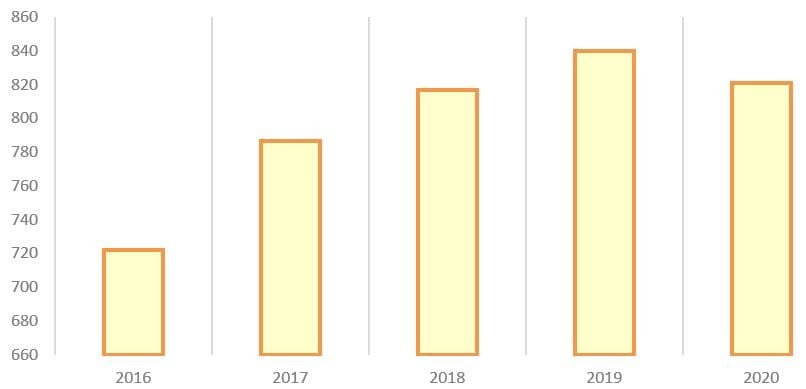

Согласно данным Ассоциации морских торговых портов РФ, грузооборот морских портов России в 2020 г. сократился на 2,3% — до 820,77 млн тонн. Снижение показателя произошло впервые в XXI веке, что говорит о серьёзности произошедшего кризиса.

Грузооборот морских портов России, млн тонн

Рис. 2. Источник: Ассоциация морских торговых портов РФ

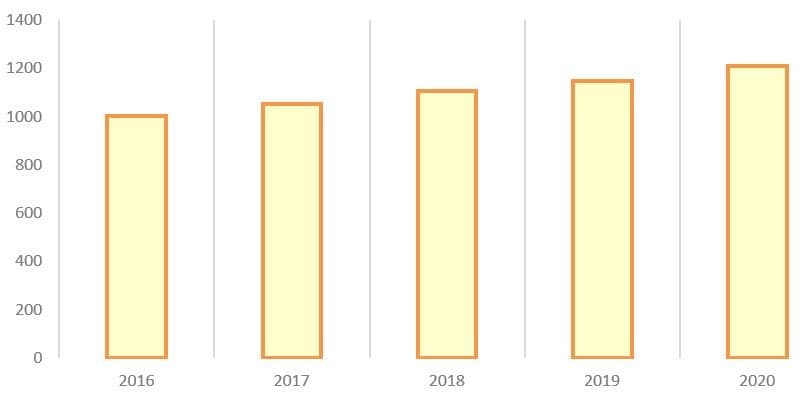

Мощность морских портов выросла на 5,5% — до рекордных для России 1,3 млрд тонн.

Мощность морских портов России, млн тонн

Рис. 3. Источник: Ассоциация морских торговых портов РФ

Основные конкуренты ПАО «Совкомфлот» — крупные международные и национальные компании по всему миру. Подробнее об этом можно прочитать здесь.

Обзор бизнеса

Приоритетное направление деятельности компании — перевозка углеводородного сырья и производных энергоносителей посредством собственного современного флота. «Совкомфлот» предоставляет услуги, связанные с разведкой, добычей и транспортировкой полезных ископаемых, которые добываются на морском шельфе.

Бизнес компании ориентирован на масштабные нефтегазовые проекты и работу по долгосрочным контрактам, что позволяет снизить риски на мировом спотовом рынке фрахтования.

«Совкомфлот» занимает первое место в мире по количеству челночных танкеров, ледокольных судов снабжения, нефтеналивных танкеров типа Aframax, газовозов СПГ ледового класса. Главный офис компании находится в Санкт-Петербурге, представительства и офисы — в Москве, Новороссийске, Мурманске, Владивостоке, Южно-Сахалинске, Лондоне, Лимасоле и Дубае.

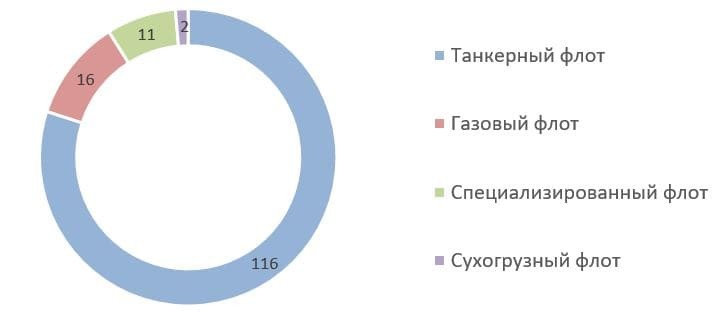

По данным ПАО «Совкомфлот», в составе флота на 15 марта 2021 г., с учётом совместных предприятий, 171 судно и 26 судов-новостроев. В 2020 г. балансовая стоимость собственного флота — 6,2 млрд долл. Полная грузоподъёмность флота — 15 млн тонн. Большая часть судов обладает ледовым классом, что позволяет работать в суровых условиях севера.

Структура флота (без учёта судов-новостроев), кол-во судов

Рис. 5. Источник: сайт компании

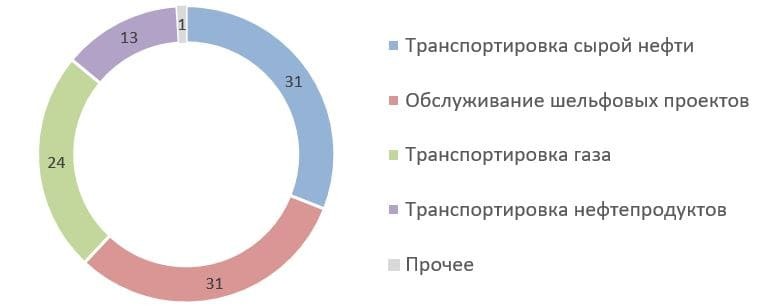

Бизнес хорошо диверсифицирован по видам предоставляемых услуг. Основной приоритет отдаётся индустриальному сегменту — 55% в 2020 г.

Структура бизнеса по видам предоставляемых услуг, %

Рис. 6. Источник: презентация ПАО «Совкомфлот»

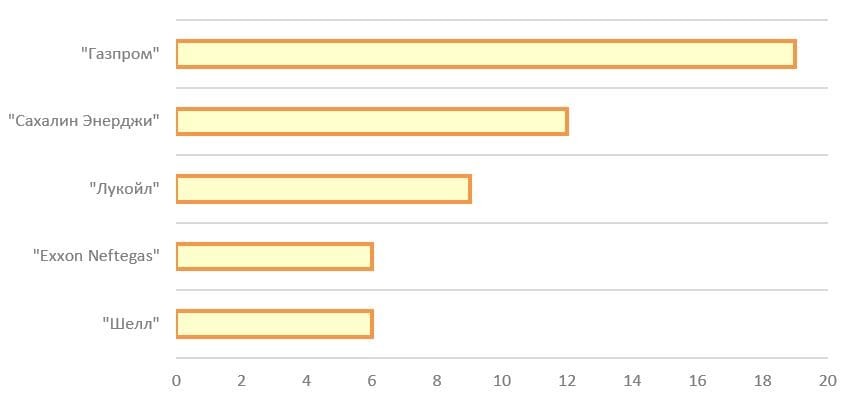

Крупнейшие клиенты «Совкомфлота» — российские и иностранные нефтегазовые компании, которые используют флот для доставки углеводородной продукции от месторождения до потребителя.

Крупнейшие клиенты ПАО «Совкомфлот» по доле в выручке, %

Рис. 7. Источник: презентация ПАО «Совкомфлот»

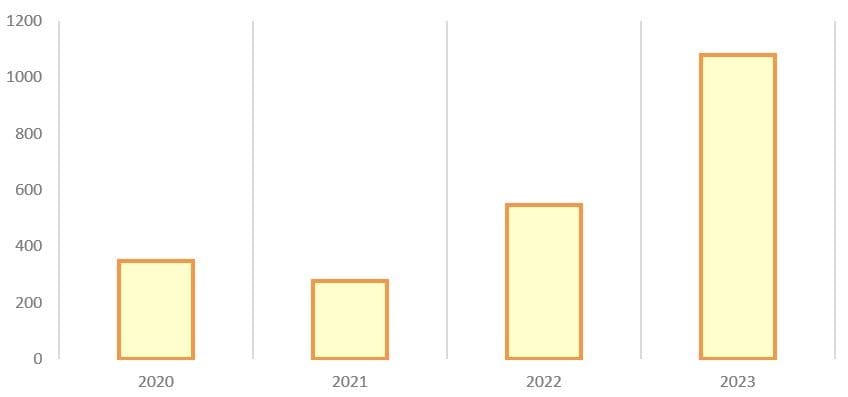

Суммарный законтрактованный портфель судостроительных заказов в 2021–2023 гг. составляет 1,9 млн долл. Однако в 2021 г. ожидается снижение суммы заказов.

Законтрактованный портфель судостроительных заказов, тыс. долл.

Рис. 8. Источник: презентация ПАО «Совкомфлот»

«Совкомфлот» участвует в обслуживании крупных энергетических проектов в России и за её пределами: «Ямал СПГ», «Сахалин-1», «Сахалин-2», «Приразломное», «Новый порт» и других.

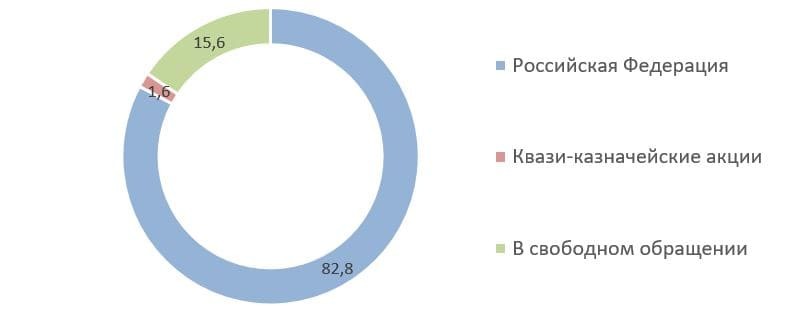

Структура акционерного капитала ПАО «Совкомфлот» на 31.12.2020, %

Рис. 9. Источник: сайт компании

В октябре 2020 г. ПАО «Совкомфлот» провёл IPO на Московской бирже, в результате которого привлёк 42,9 млрд руб. По результатам первичного размещения 15,6% акций компании оказались в свободном обращении, а 1,6% акций составляет квази-казначейский пакет. Российская Федерация остаётся контролирующим акционером компании и владеет 82,8% акций.

Финансовые показатели (по МСФО)

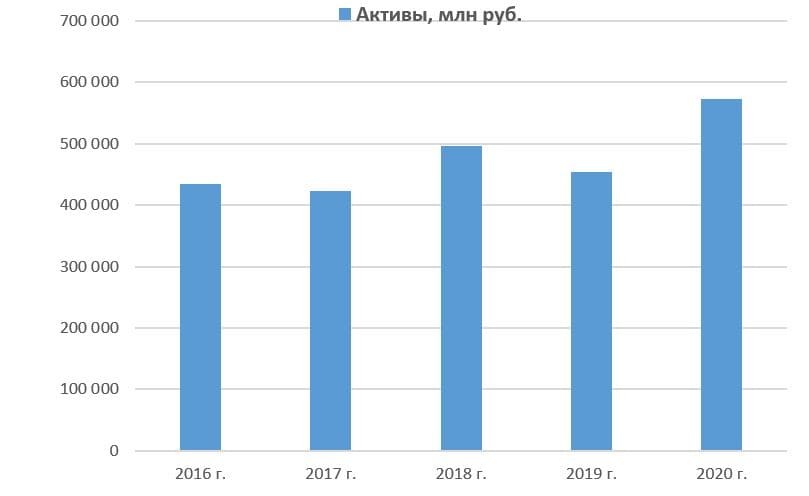

Динамика активов

Активы компании растут и достигли рекордных 572 млрд руб. на 31 декабря 2020 г.

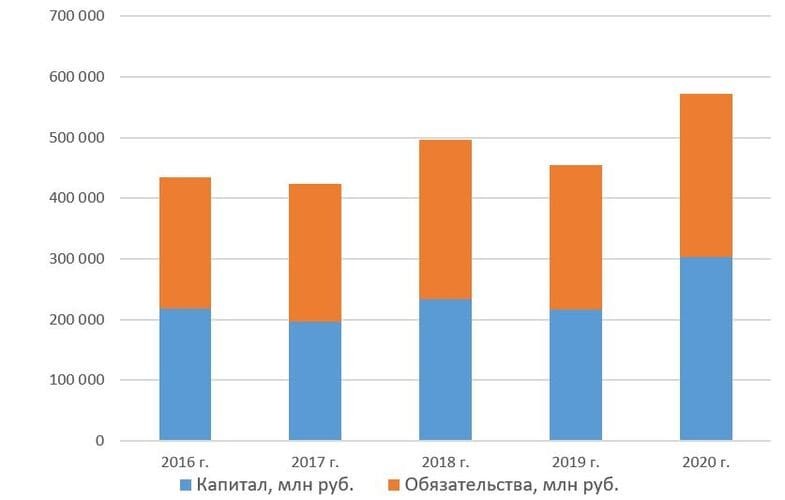

Капитал и обязательства

Капитал и обязательства компании в 2020 г. также достигли максимума и составили соответственно 302,8 млрд руб. и 269,3 млрд руб.

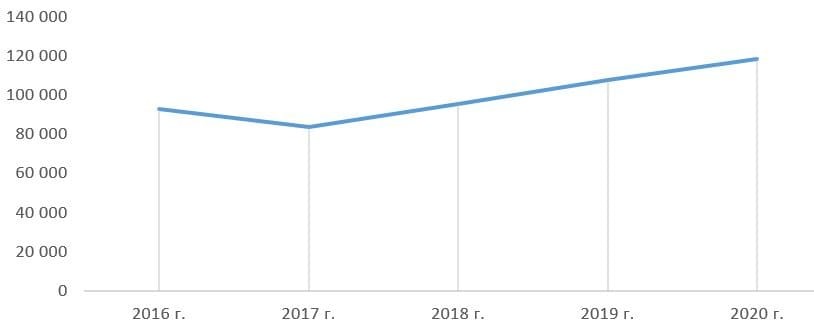

Выручка, млн руб.

Выручка компании растёт с 2017 г. и достигла 118,4 млрд руб. в 2020 г.

Чистая прибыль и операционная прибыль

В 2017 и 2018 гг. компания получила чистый убыток по результатам своей деятельности. В 2019 г. вернулась в прибыльную зону. В 2020 г. операционная прибыль составила 34,8 млрд руб., а чистая прибыль — 18,8 млрд руб.

Денежный поток, млн руб.

Денежный поток компании растёт с 2017 г. Чистый операционный денежный поток за 2020 г. составил 66,2 млрд руб.

История дивидендных выплат

Дивидендная политика ПАО «Совкомфлот» от 14 декабря 2012 г. предполагает, что на дивиденды должно направляться не менее 25% от чистой прибыли по МСФО. Но компания перешла на норму выплат 50% от чистой прибыли, как и большинство других компаний с государственным участием.

Основные риски для миноритарных акционеров

Мировой экономический кризис и падение товарооборота между странами.

Снижение спроса на углеводороды и ограничения на добычу нефти в рамках соглашения ОПЕК+.

Колебание мировых цен на энергоносители.

Конкуренция со стороны других видов транспорта, включая железнодорожный и трубопроводный.

Снижение спроса на морские суда и уменьшение количества заказов на строительство нового и утилизацию старого тоннажа.

Изменение правил регулирования на мировом рынке морских перевозок.

Торговые войны между странами и введение экономических и торговых санкций.

Падение или недостаточный рост стоимости морских судов.

Рост конкуренции среди мировых морских грузоперевозчиков.

Превышение предложения над спросом на рынке танкерных перевозок.

Финансирование своей текущей и инвестиционной деятельности и обслуживание финансовых обязательств.

Стратегические ошибки руководства компании.

Игнорирование интересов миноритарных акционеров со стороны контролирующего акционера.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter