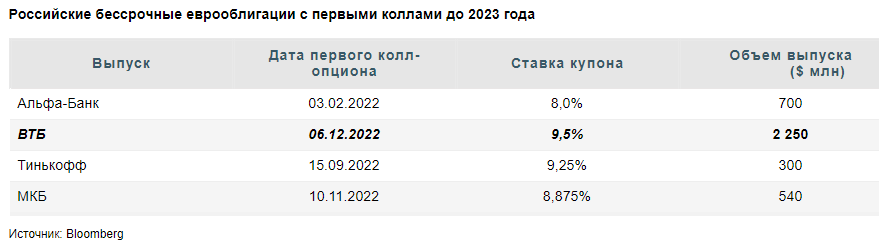

Сейчас у эмитентов инвалютных облигаций открываются широкие возможности для рефинансирования своих долгов по более низким ставкам. Наивысшими уровнями купонов характеризуются так называемые «бессрочные» облигации банков.

В текущей реальности рекордно низких процентных ставок купоны по данным бумагам (8-9%) выглядят настоящим анахронизмом, и мы полагаем, что, как минимум, некоторые из российских эмитентов предпочтут заменить имеющиеся евробонды на более дешевые для обслуживания выпуски, отозвав их по одному из первых колл-опционов.

Среди «вечных» евробондов российских банков, коллы по которым ожидаются в перспективе ближайшего времени, мы выделяем младший субординированный выпуск ВТБ (его эмитентом выступает дочерняя компания VTB Eurasia Ltd.). Купон по данной бумаге, размещенной в июле 2012 г., составляет ни много ни мало 9,5%. Таким образом, с учетом того, что объем выпуска достигает $ 2,25 млрд, его годовое обслуживание обходится эмитенту в $ 214 млн.

Кроме того, следует учесть еще один момент. Дело в том, что в случае неотзыва бумаги в декабре 2022 г. уровень купона по ней будет пересчитан по формуле = десятилетняя UST + премия 806,7 б. п. Если бы новый купон пересчитывался сейчас, то он бы составил 9,657% годовых – т.е. даже выше, чем сейчас. Иными словами, в случае нереализации колл-опциона нагрузка на эмитента с точки зрения обслуживания данной бумаги даже немного возрастет.

Поскольку бессрочная облигация является гибридным инструментом, а не долгом в чистом виде, ее погашение окажет давление на капитал, в то время как у эмитента сохраняется в нем потребность. Данная задача довольно активно решается в настоящее время ВТБ через размещение как рублевых, так и инвалютных субординированных выпусков на внутреннем рынке (с 2014 г. российские госбанки отрезаны от первичного рынка евробондов).

Например, в 2020 г. через размещение субордов ВТБ привлек в капитал 2-го уровня 80 млрд руб., а в текущем году – через размещение субординированных облигаций в долларах и евро – капитал 1-го уровня был пополнен на 57,4 млрд руб. Можно предположить, что с учетом высокого локального спроса на высокодоходные инструменты (а долларовые выпуски ВТБ были размещены под 5% годовых), размещение на внутреннем рынке облигаций на сумму примерно в 170 млрд руб. (объем долларового бессрочного выпуска) не должно стать большой проблемой для госбанка.

Напомним, что в числе отрезанных от евробондового рынка из-за западных санкций оказался и Газпромбанк, который, как и ВТБ, имел в обращении бессрочный выпуск с купоном 9,835%. Впрочем, это не помешало эмитенту отозвать данный евробонд объемом $ 1 млрд в марте прошлого года. Отметим, что из-за необходимости выкупать другие евробондовые выпуски, бессрочник был погашен в рамках 5-го по счету колла – ровно через два года после первого колл-опциона.

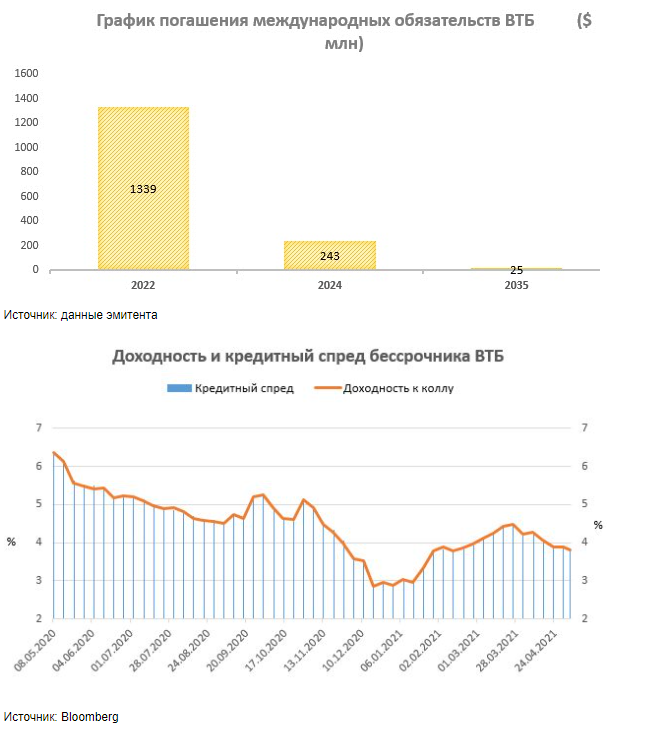

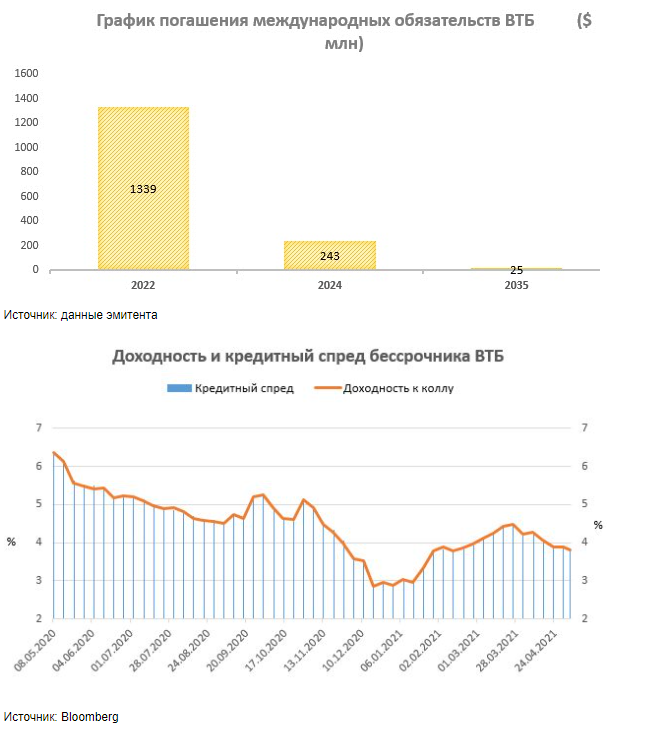

Анализ графика погашения международных обязательств показывает, что в октябре 2022 г. группе ВТБ предстоит погасить выпуск объемом $ 1,34 млрд. В этой связи погашение ровно через два месяца еще и бессрочника объемом $ 2,25 млрд сейчас представляется маловероятным. Впрочем, после 2022 г. график выглядит довольно комфортно, тогда как колл-опционы по бессрочному выпуску будут следовать каждые полгода.

Таким образом, вероятность отзыва вечного выпуска ВТБ по одному из первых колл-опционов представляется нам довольно высокой.

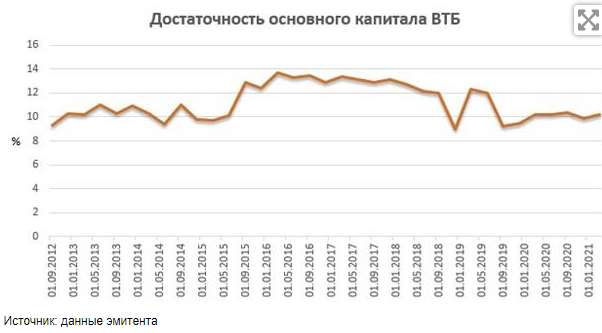

На наш взгляд, текущий момент весьма благоприятен для открытия позиции в выпуске. Дело в том, начало 2021 г. оказалось отмечено повышенной волатильностью российской риск-премии, и в настоящий момент кредитный спред выпуска расширен (см. график выше). В результате, сейчас доходность данного евробонда превышает свои уровни конца 2020 г. (исторические минимумы) примерно на 100 б. п. Отметим, что текущий размер кредитной премии выпуска (380 б. п.) вполне, на наш взгляд, достаточен для компенсации потенциального роста доходностей краткосрочных американских гособлигаций.

Благодаря высокому купону (9,5%) интересным выглядит уровень текущей доходности бумаги (отношение купонных платежей в течение ближайших 12 месяцев к текущей цене), составляющий 8,7%. По величине этого показателя выпуск ВТБ является одним из лидеров в сегменте российских еврооблигаций.

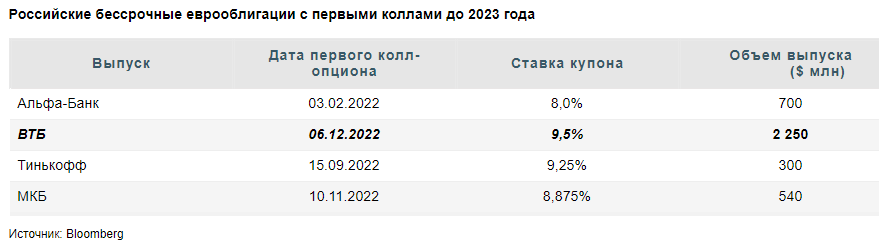

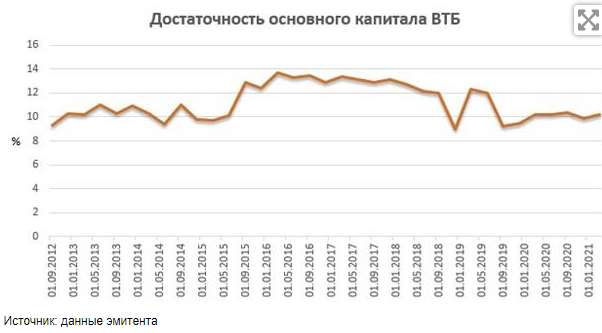

Вместе с тем, повышенная доходность любого бессрочника связана не только с его субординированным рангом. Основными рисками, связанными с таким типом бумаг, являются право эмитента по собственному усмотрению не выплатить купон (который впоследствии не будет компенсирован держателю и что не повлечет за собой техдефолта эмитента), а также возможность списания выпуска для покрытия убытков. Обычно в проспекте «вечных» евробондов прописывается триггер, который запускает процесс списания бумаги. Как правило, этим триггером выступает коэффициент акционерного капитала первого уровня банка (Common Equity Tier 1 ratio), минимальное значение которого устанавливается обычно на уровне 5,125%. По вечному выпуску ВТБ конкретный уровень триггера в проспекте не прописан. Вместе с тем, отметим, что с момента размещения данного евробонда в 2012 г. достаточность основного капитала Группы ВТБ не опускалась ниже 9% (см. график ниже).

Выпуск доступен для неквалов и довольно активно торгуется на Мосбирже с минимальным лотом в 1 штуку (номинал бумаги составляет $ 1 тыс.)

Купон по бумаге выплачивается 6 июня и 6 декабря.

Таким образом, сочетание риска и доходности вечного выпуска ВТБ, на наш взгляд, выглядит довольно интересно, в связи с чем мы рекомендуем его к покупке. Отметим, что в случае неотзыва по колл-опциону держатель бумаги премируется высокой текущей доходностью.

http://www.finam.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В текущей реальности рекордно низких процентных ставок купоны по данным бумагам (8-9%) выглядят настоящим анахронизмом, и мы полагаем, что, как минимум, некоторые из российских эмитентов предпочтут заменить имеющиеся евробонды на более дешевые для обслуживания выпуски, отозвав их по одному из первых колл-опционов.

Среди «вечных» евробондов российских банков, коллы по которым ожидаются в перспективе ближайшего времени, мы выделяем младший субординированный выпуск ВТБ (его эмитентом выступает дочерняя компания VTB Eurasia Ltd.). Купон по данной бумаге, размещенной в июле 2012 г., составляет ни много ни мало 9,5%. Таким образом, с учетом того, что объем выпуска достигает $ 2,25 млрд, его годовое обслуживание обходится эмитенту в $ 214 млн.

Кроме того, следует учесть еще один момент. Дело в том, что в случае неотзыва бумаги в декабре 2022 г. уровень купона по ней будет пересчитан по формуле = десятилетняя UST + премия 806,7 б. п. Если бы новый купон пересчитывался сейчас, то он бы составил 9,657% годовых – т.е. даже выше, чем сейчас. Иными словами, в случае нереализации колл-опциона нагрузка на эмитента с точки зрения обслуживания данной бумаги даже немного возрастет.

Поскольку бессрочная облигация является гибридным инструментом, а не долгом в чистом виде, ее погашение окажет давление на капитал, в то время как у эмитента сохраняется в нем потребность. Данная задача довольно активно решается в настоящее время ВТБ через размещение как рублевых, так и инвалютных субординированных выпусков на внутреннем рынке (с 2014 г. российские госбанки отрезаны от первичного рынка евробондов).

Например, в 2020 г. через размещение субордов ВТБ привлек в капитал 2-го уровня 80 млрд руб., а в текущем году – через размещение субординированных облигаций в долларах и евро – капитал 1-го уровня был пополнен на 57,4 млрд руб. Можно предположить, что с учетом высокого локального спроса на высокодоходные инструменты (а долларовые выпуски ВТБ были размещены под 5% годовых), размещение на внутреннем рынке облигаций на сумму примерно в 170 млрд руб. (объем долларового бессрочного выпуска) не должно стать большой проблемой для госбанка.

Напомним, что в числе отрезанных от евробондового рынка из-за западных санкций оказался и Газпромбанк, который, как и ВТБ, имел в обращении бессрочный выпуск с купоном 9,835%. Впрочем, это не помешало эмитенту отозвать данный евробонд объемом $ 1 млрд в марте прошлого года. Отметим, что из-за необходимости выкупать другие евробондовые выпуски, бессрочник был погашен в рамках 5-го по счету колла – ровно через два года после первого колл-опциона.

Анализ графика погашения международных обязательств показывает, что в октябре 2022 г. группе ВТБ предстоит погасить выпуск объемом $ 1,34 млрд. В этой связи погашение ровно через два месяца еще и бессрочника объемом $ 2,25 млрд сейчас представляется маловероятным. Впрочем, после 2022 г. график выглядит довольно комфортно, тогда как колл-опционы по бессрочному выпуску будут следовать каждые полгода.

Таким образом, вероятность отзыва вечного выпуска ВТБ по одному из первых колл-опционов представляется нам довольно высокой.

На наш взгляд, текущий момент весьма благоприятен для открытия позиции в выпуске. Дело в том, начало 2021 г. оказалось отмечено повышенной волатильностью российской риск-премии, и в настоящий момент кредитный спред выпуска расширен (см. график выше). В результате, сейчас доходность данного евробонда превышает свои уровни конца 2020 г. (исторические минимумы) примерно на 100 б. п. Отметим, что текущий размер кредитной премии выпуска (380 б. п.) вполне, на наш взгляд, достаточен для компенсации потенциального роста доходностей краткосрочных американских гособлигаций.

Благодаря высокому купону (9,5%) интересным выглядит уровень текущей доходности бумаги (отношение купонных платежей в течение ближайших 12 месяцев к текущей цене), составляющий 8,7%. По величине этого показателя выпуск ВТБ является одним из лидеров в сегменте российских еврооблигаций.

Вместе с тем, повышенная доходность любого бессрочника связана не только с его субординированным рангом. Основными рисками, связанными с таким типом бумаг, являются право эмитента по собственному усмотрению не выплатить купон (который впоследствии не будет компенсирован держателю и что не повлечет за собой техдефолта эмитента), а также возможность списания выпуска для покрытия убытков. Обычно в проспекте «вечных» евробондов прописывается триггер, который запускает процесс списания бумаги. Как правило, этим триггером выступает коэффициент акционерного капитала первого уровня банка (Common Equity Tier 1 ratio), минимальное значение которого устанавливается обычно на уровне 5,125%. По вечному выпуску ВТБ конкретный уровень триггера в проспекте не прописан. Вместе с тем, отметим, что с момента размещения данного евробонда в 2012 г. достаточность основного капитала Группы ВТБ не опускалась ниже 9% (см. график ниже).

Выпуск доступен для неквалов и довольно активно торгуется на Мосбирже с минимальным лотом в 1 штуку (номинал бумаги составляет $ 1 тыс.)

Купон по бумаге выплачивается 6 июня и 6 декабря.

Таким образом, сочетание риска и доходности вечного выпуска ВТБ, на наш взгляд, выглядит довольно интересно, в связи с чем мы рекомендуем его к покупке. Отметим, что в случае неотзыва по колл-опциону держатель бумаги премируется высокой текущей доходностью.

http://www.finam.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter