Одним из самых громких IPO на нашем рынке за последнее время стал листинг Segezha Group. Дочерняя компания АФК система по праву привлекает внимание инвесторов. Уникальный бизнес, устойчивые показатели заставляют задуматься над покупкой. Все СМИ, брокеры и сама компания указывает на одни сплошные плюсы.

Мне и самому, если честно, стало интересно это размещение. Давайте же в этой статье разберемся с перспективами бизнеса и попробуем найти слабые места, которые могут заставить котировки продолжить коррекцию.

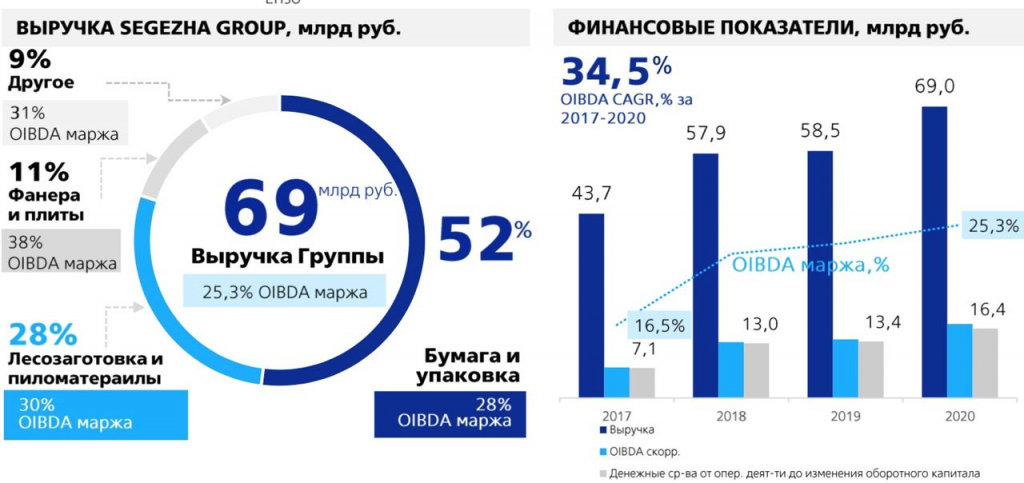

Segezha Group — ведущий лесопромышленный холдинг с полным циклом лесозаготовки и глубокой переработки древесины. Имеет производственные мощности в России и еще 11 странах Европы. Но этим не заканчивается бизнес компании. Давайте подробнее рассмотрим структуру выручки.

Бумага и упаковка

Сегмент занимает лидирующее место по объему выручки. За 2020 год он принес в копилку компании 35,7 млрд рублей, что составляет 52% от общей выручки. Компания выпускает бумажные мешки для промышленных и потребительских нужд, но 82% составляет продукция для строительной отрасли, которая продолжает развиваться.

Деревообработка

28% или 19,2 млрд рублей выручки приходится на эту статью доходов. Компания производит пиломатериалы, которые экспортируются в Китай. Это делает компанию чистым экспортером, который выигрывает от девальвации рубля.

Фанера и плиты

Компания занимает пятую строчку крупнейших производителей большеформатной фанеры. Выручка сегмента за 2020 год составила 7,7 млрд рублей или 11% от общей выручки. Доля экспорта фанеры в 2018 году составляет 80%.

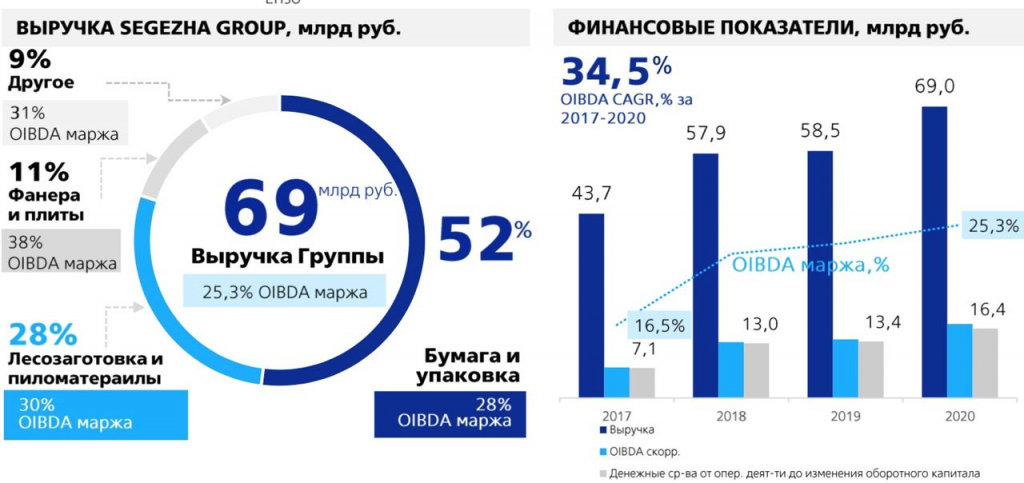

Остальные направления занимают менее 9% выручки и не так интересны. Намного интереснее динамика выручки. За последние 4 года она выросла на 57,9%, показав ускорение в 2020 году. Скорректированная OIBDA выросла более чем в 2 раза, а за последний год на 22,4%.

Теперь давайте взглянем на цифры повнимательнее. Чистый долг компании за 2020 год увеличилась на 26,1% до 49,6 млрд рублей. NetDebt/OBITDA осталась на уровне прошлого года — 2,8x. За показателем нужно следить внимательно. Пока на приемлемых значениях, если учесть ускоренное развитие, но ее увеличение может добавить негатива.

Напомню, что Сегежа является компанией экспортером, а это влечет, как преимущества, так и недостатки. Одним из них являются курсовые переоценки долга, которые оказали разрушительный эффект на прибыль. За 2020 год компания показала убыток в размере 1,3 млрд рублей, против прибыли годом ранее. Но это всего лишь финансовые переоценки, не отражающие действительное положение дел в компании.

Компанию нельзя назвать дешевой. Расчетные мультипликаторы в момент размещения составляли EV/OIBDA в пределах 9,8. А скорректированный на переоценки P/E в размере 20 указывает на перекупленность акций. Сравнивая с аналогами не самый плохой результат, но рассчитывать на кратный рост точно не стоит. Не удивительно, что с момента размещения мы увидели небольшую коррекцию.

В целом, Сегежа отличная компания с понятными денежными потоками и перспективами. Но нужно учитывать, что Система не упустит момент и вывела на биржу не дешевую компанию. Сегежа — не IT-компания, представители которой растут несмотря на высокую стоимость и привлекают усиленное внимание инвесторов к себе. Компания не имеет кратных апсайдов и вряд ли повторит динамику Ozon. При инвестировании в нее нужно расширять горизонты инвестирования и вкладывать в нее долгосрочно. Поэтому я не спешу с покупками, но присматриваюсь к акциям.

https://finrange.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Мне и самому, если честно, стало интересно это размещение. Давайте же в этой статье разберемся с перспективами бизнеса и попробуем найти слабые места, которые могут заставить котировки продолжить коррекцию.

Segezha Group — ведущий лесопромышленный холдинг с полным циклом лесозаготовки и глубокой переработки древесины. Имеет производственные мощности в России и еще 11 странах Европы. Но этим не заканчивается бизнес компании. Давайте подробнее рассмотрим структуру выручки.

Бумага и упаковка

Сегмент занимает лидирующее место по объему выручки. За 2020 год он принес в копилку компании 35,7 млрд рублей, что составляет 52% от общей выручки. Компания выпускает бумажные мешки для промышленных и потребительских нужд, но 82% составляет продукция для строительной отрасли, которая продолжает развиваться.

Деревообработка

28% или 19,2 млрд рублей выручки приходится на эту статью доходов. Компания производит пиломатериалы, которые экспортируются в Китай. Это делает компанию чистым экспортером, который выигрывает от девальвации рубля.

Фанера и плиты

Компания занимает пятую строчку крупнейших производителей большеформатной фанеры. Выручка сегмента за 2020 год составила 7,7 млрд рублей или 11% от общей выручки. Доля экспорта фанеры в 2018 году составляет 80%.

Остальные направления занимают менее 9% выручки и не так интересны. Намного интереснее динамика выручки. За последние 4 года она выросла на 57,9%, показав ускорение в 2020 году. Скорректированная OIBDA выросла более чем в 2 раза, а за последний год на 22,4%.

Теперь давайте взглянем на цифры повнимательнее. Чистый долг компании за 2020 год увеличилась на 26,1% до 49,6 млрд рублей. NetDebt/OBITDA осталась на уровне прошлого года — 2,8x. За показателем нужно следить внимательно. Пока на приемлемых значениях, если учесть ускоренное развитие, но ее увеличение может добавить негатива.

Напомню, что Сегежа является компанией экспортером, а это влечет, как преимущества, так и недостатки. Одним из них являются курсовые переоценки долга, которые оказали разрушительный эффект на прибыль. За 2020 год компания показала убыток в размере 1,3 млрд рублей, против прибыли годом ранее. Но это всего лишь финансовые переоценки, не отражающие действительное положение дел в компании.

Компанию нельзя назвать дешевой. Расчетные мультипликаторы в момент размещения составляли EV/OIBDA в пределах 9,8. А скорректированный на переоценки P/E в размере 20 указывает на перекупленность акций. Сравнивая с аналогами не самый плохой результат, но рассчитывать на кратный рост точно не стоит. Не удивительно, что с момента размещения мы увидели небольшую коррекцию.

В целом, Сегежа отличная компания с понятными денежными потоками и перспективами. Но нужно учитывать, что Система не упустит момент и вывела на биржу не дешевую компанию. Сегежа — не IT-компания, представители которой растут несмотря на высокую стоимость и привлекают усиленное внимание инвесторов к себе. Компания не имеет кратных апсайдов и вряд ли повторит динамику Ozon. При инвестировании в нее нужно расширять горизонты инвестирования и вкладывать в нее долгосрочно. Поэтому я не спешу с покупками, но присматриваюсь к акциям.

https://finrange.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter