23 июня 2021 smart-lab.ru | НМТП

НМТП — Новороссийский морской торговый порт. Основной владелец Транснефть, ключевой вид деятельности — перевалка нефти и нефтепродуктов.

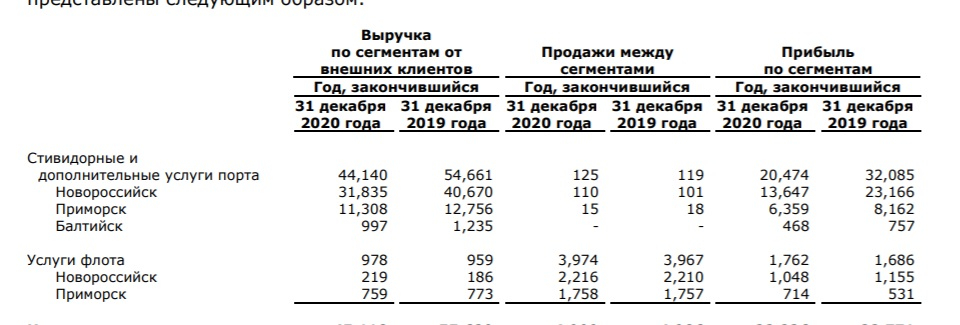

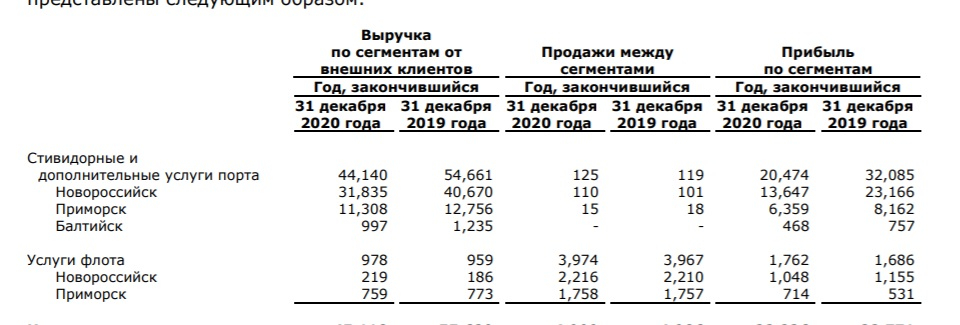

Объединяет 3 порта, расположенных в городах Балтийск ( контейнерные перевозки), Приморск ( нефть и нефтепродукты), Новороссийск ( нефть, нефтепродукты, сухие грузы, последние 2 дают основной оборот.

По мультипликаторам компания оценена достаточно справедливо, привлекательным для инвесторов является высокая рентабельность по EBITDA – 67,4%.

Ранее руководство заявляло о планах выплачивать в качестве дивидендов 50% ЧП по МСФО, но за 2020 год, заплатили меньше ( 25%).

Основное влияние на прибыль оказывают два фактора — перевалка нефти и нефтепродуктов, курсовые разницы ( основной долг номинирован в долларах), перевалка насыпных грузов не столь значительна.

У нас есть данные по грузообороту и фин. отчетность за 2019 и 2020 годы, прогнозы за 2021 будем строить на их основе.

Основа выручки — перевалка наливных грузов.

По данным самой компании в 1 кв. 2021 года, перевалка наливных грузов по сравнению с 1 кв.2020 года снизилась на 23% ( 6.5 млн. тонн)

Наливные грузы состоят из сырой нефти и нефтепродуктов. Как отмечает сама компания в пояснении к производственным результатам за 1 кв 2021 года « Основное влияние на динамику показателя оказалоснижение объемов перевалки сырой нефти (-31%, или 5,5 млн тонн)на фоне:

— падения объемов экспорта нефти (реализация соглашения ОПЕК+ с 1 мая 2020 о снижении добычи нефти).

— неблагоприятных погодных условий в порту Новороссийск в январе-феврале 2021, приостановивших судопоток и работу портовых мощностей.»

Таким образом из 6,5 млн. тонн снижения — 5,5, это сырая нефть, остальное нефтепродукты.

Если мы посмотрим отчет Транснефти, которая как раз и доставляет оба продукта до порта, то увидим, что экспорт нефтепродуктов в другие страны снизился в 1 кв.2021 незначительно (4%).

Те же отчеты Траснефти показывают, что снижение экспорта сырой нефти составило 23%, что близко к данным НМТП ( -31%), скорее всего объемы на экспорт распределяются неравномерно и в этом квартале оборот НМТП упал сильнее.

Из этих данных можно предположить, что объем перевалки нефти НМТП коррелирует с объемами всей нефти отправляемой на экспорт, что в свою очередь зависит от объемов мирового потребления.

ОПЕК в своем июньском отчете (https://momr.opec.org/pdf-download/) прогнозирует годовой рост потребления нефти в среднем на 6,5% больше, чем в 2020 году.

Отсюда можем сделать предположение — показатели перевалки нефти НМТП по итогам года будут чуть лучше 2020 на эти же 6,5%, перевалка остальных грузов ( нефтепродукты, насыпные и прочие грузы ) в среднем останется неизменной.

Однако следует отметить :

а) по данным Минэнерго России за период с января по май 2021 года экспорт сырой нефти упал на 13%, т. е. пока нету никакого роста;

б) по данным того же Минэнерго России, в январе-марте ( 1 кв.2021) было еще хуже — 17,5%, но объем мая 2021 больше мая 2020, т. е. идет хоть и небольшое, но восстановление спроса;

в) ОПЕК прогнозирует основной рост потребления на 2 полугодие 2021 года, по мере отмены антиковидных ограничений по всему миру.

Доля сырой нефти в обороте в среднем 45 %, нефтепродуктов и всего остального 55%, если мы берем за основу прогноз ОПЕК — рост потребления нефти на 6,5% в 2021 году, а нефтепродукты и остальные грузы останутся неизменными, то получаем 0,45*1,065+0,55*1,0=1,03, т.е общий рост объемов относительно 2020 года будет 3%.

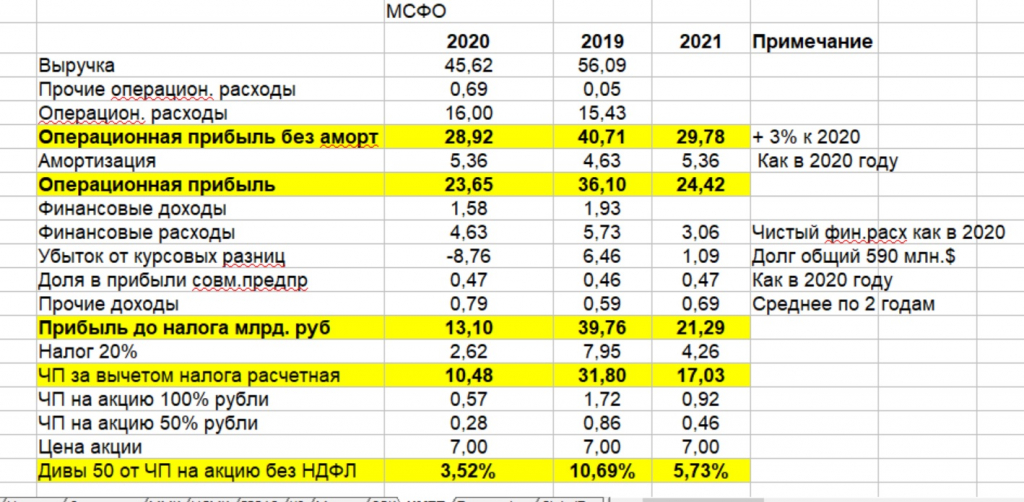

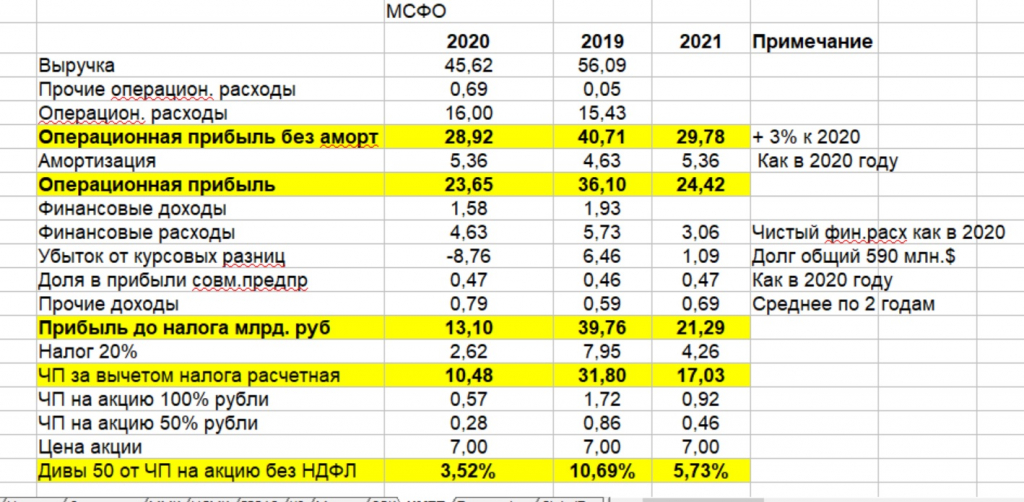

На основании этого предположим, что чистая прибыль ( ЧП) так же вырастет на 3%, хотя при росте выручки может и больше, но в данном случае это не так существенно.

Вторым важным фактором являются курсовые разницы. Согласно отчету по МСФО на конец 1 кв.2021 года у компании было долгосрочных и краткосрочных кредитов на 590 млн. долларов, таким образом, изменение курса на 1 рубль, дает курсовые разницы в размере 590 млн. рублей ( компания считает как то немного по другому, ее расчеты незначительно, но отличаются от моих), но этим расхождением можно пренебречь, т. к. 1 млрд ЧП, дает 5 копеек на акцию ( 0,71% годовых).

На 17.06.21 курсовая разница положительная и дает нам почти 1 млрд. бумажной прибыли.

Ниже привожу мой прогнозный расчет на 2021 год

Важные примечания: 2020 год прибыль расчетная, по факту налог на прибыль был больше из за продажи зернового терминала, а дивиденды заплатили меньше.

Как видим из этих данных, даже при росте в 3% и выплате 50% от ЧП, див. доходность будет на уровне банковского вклада, более менее нормальные величины — при возвращении показателей к 2019 году.

Согласно стратегии развития компания планирует стать универсальным портом, где доля перевалки нефти будет снижаться, за счет роста других грузов.

До 2029 года на создание новых, НЕнефтянных мощностей планируется потратить 108,4 млрд. рублей.

Самые крупные из планируемых проектов — контейнерный терминал в порту Новороссийск, универсальный перегрузочный комплекс, терминал минеральных удобрений, терминал растительных масел.

С одной стороны это безусловный плюс, сама компания планирует внутреннюю доходность этих инвестиций на уровне 19% и средний годовой рост выручки в 6%, с другой стороны, будет уменьшаться свободный денежный поток, что в свою очередь скажется на уровне дивидендов.

На этот год запланировано существенное увеличение кап.затрат (15,7 млрд, против 8,4 в 2020), так что даже те скромные дивиденды, которые я насчитал, могут быть меньше.

Таким образом покупка акций НМТП сейчас, это ставка на рост оборота только в 2022 году, а нормальных двухзначных дивидендов ждать как минимум 2 года, до июля 2023 и то при условии восстановления перевалки до уровней 2019.

На мой взгляд если заходить в эту тему, то оптимально дождаться уровней в 6,5 рублей и ниже.

P.S. Все написанное лишь попытка разобраться в ситуации, точнее сформулировать свои мысли, послушать критику и не является инвестиционной рекомендацией.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Объединяет 3 порта, расположенных в городах Балтийск ( контейнерные перевозки), Приморск ( нефть и нефтепродукты), Новороссийск ( нефть, нефтепродукты, сухие грузы, последние 2 дают основной оборот.

По мультипликаторам компания оценена достаточно справедливо, привлекательным для инвесторов является высокая рентабельность по EBITDA – 67,4%.

Ранее руководство заявляло о планах выплачивать в качестве дивидендов 50% ЧП по МСФО, но за 2020 год, заплатили меньше ( 25%).

Основное влияние на прибыль оказывают два фактора — перевалка нефти и нефтепродуктов, курсовые разницы ( основной долг номинирован в долларах), перевалка насыпных грузов не столь значительна.

У нас есть данные по грузообороту и фин. отчетность за 2019 и 2020 годы, прогнозы за 2021 будем строить на их основе.

Основа выручки — перевалка наливных грузов.

По данным самой компании в 1 кв. 2021 года, перевалка наливных грузов по сравнению с 1 кв.2020 года снизилась на 23% ( 6.5 млн. тонн)

Наливные грузы состоят из сырой нефти и нефтепродуктов. Как отмечает сама компания в пояснении к производственным результатам за 1 кв 2021 года « Основное влияние на динамику показателя оказалоснижение объемов перевалки сырой нефти (-31%, или 5,5 млн тонн)на фоне:

— падения объемов экспорта нефти (реализация соглашения ОПЕК+ с 1 мая 2020 о снижении добычи нефти).

— неблагоприятных погодных условий в порту Новороссийск в январе-феврале 2021, приостановивших судопоток и работу портовых мощностей.»

Таким образом из 6,5 млн. тонн снижения — 5,5, это сырая нефть, остальное нефтепродукты.

Если мы посмотрим отчет Транснефти, которая как раз и доставляет оба продукта до порта, то увидим, что экспорт нефтепродуктов в другие страны снизился в 1 кв.2021 незначительно (4%).

Те же отчеты Траснефти показывают, что снижение экспорта сырой нефти составило 23%, что близко к данным НМТП ( -31%), скорее всего объемы на экспорт распределяются неравномерно и в этом квартале оборот НМТП упал сильнее.

Из этих данных можно предположить, что объем перевалки нефти НМТП коррелирует с объемами всей нефти отправляемой на экспорт, что в свою очередь зависит от объемов мирового потребления.

ОПЕК в своем июньском отчете (https://momr.opec.org/pdf-download/) прогнозирует годовой рост потребления нефти в среднем на 6,5% больше, чем в 2020 году.

Отсюда можем сделать предположение — показатели перевалки нефти НМТП по итогам года будут чуть лучше 2020 на эти же 6,5%, перевалка остальных грузов ( нефтепродукты, насыпные и прочие грузы ) в среднем останется неизменной.

Однако следует отметить :

а) по данным Минэнерго России за период с января по май 2021 года экспорт сырой нефти упал на 13%, т. е. пока нету никакого роста;

б) по данным того же Минэнерго России, в январе-марте ( 1 кв.2021) было еще хуже — 17,5%, но объем мая 2021 больше мая 2020, т. е. идет хоть и небольшое, но восстановление спроса;

в) ОПЕК прогнозирует основной рост потребления на 2 полугодие 2021 года, по мере отмены антиковидных ограничений по всему миру.

Доля сырой нефти в обороте в среднем 45 %, нефтепродуктов и всего остального 55%, если мы берем за основу прогноз ОПЕК — рост потребления нефти на 6,5% в 2021 году, а нефтепродукты и остальные грузы останутся неизменными, то получаем 0,45*1,065+0,55*1,0=1,03, т.е общий рост объемов относительно 2020 года будет 3%.

На основании этого предположим, что чистая прибыль ( ЧП) так же вырастет на 3%, хотя при росте выручки может и больше, но в данном случае это не так существенно.

Вторым важным фактором являются курсовые разницы. Согласно отчету по МСФО на конец 1 кв.2021 года у компании было долгосрочных и краткосрочных кредитов на 590 млн. долларов, таким образом, изменение курса на 1 рубль, дает курсовые разницы в размере 590 млн. рублей ( компания считает как то немного по другому, ее расчеты незначительно, но отличаются от моих), но этим расхождением можно пренебречь, т. к. 1 млрд ЧП, дает 5 копеек на акцию ( 0,71% годовых).

На 17.06.21 курсовая разница положительная и дает нам почти 1 млрд. бумажной прибыли.

Ниже привожу мой прогнозный расчет на 2021 год

Важные примечания: 2020 год прибыль расчетная, по факту налог на прибыль был больше из за продажи зернового терминала, а дивиденды заплатили меньше.

Как видим из этих данных, даже при росте в 3% и выплате 50% от ЧП, див. доходность будет на уровне банковского вклада, более менее нормальные величины — при возвращении показателей к 2019 году.

Согласно стратегии развития компания планирует стать универсальным портом, где доля перевалки нефти будет снижаться, за счет роста других грузов.

До 2029 года на создание новых, НЕнефтянных мощностей планируется потратить 108,4 млрд. рублей.

Самые крупные из планируемых проектов — контейнерный терминал в порту Новороссийск, универсальный перегрузочный комплекс, терминал минеральных удобрений, терминал растительных масел.

С одной стороны это безусловный плюс, сама компания планирует внутреннюю доходность этих инвестиций на уровне 19% и средний годовой рост выручки в 6%, с другой стороны, будет уменьшаться свободный денежный поток, что в свою очередь скажется на уровне дивидендов.

На этот год запланировано существенное увеличение кап.затрат (15,7 млрд, против 8,4 в 2020), так что даже те скромные дивиденды, которые я насчитал, могут быть меньше.

Таким образом покупка акций НМТП сейчас, это ставка на рост оборота только в 2022 году, а нормальных двухзначных дивидендов ждать как минимум 2 года, до июля 2023 и то при условии восстановления перевалки до уровней 2019.

На мой взгляд если заходить в эту тему, то оптимально дождаться уровней в 6,5 рублей и ниже.

P.S. Все написанное лишь попытка разобраться в ситуации, точнее сформулировать свои мысли, послушать критику и не является инвестиционной рекомендацией.

/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter