BP PLC (LON:BP) (NYSE:BP) — крупнейшая глобальная вертикально интегрированная нефтяная компания. Руководство компании приняло решение следовать модному “зеленому тренду” — у нефтедобывающего сектора перед глазами есть пример Orsted (CSE:ORSTED), которые трансформировались из нефтегазовой компании в ведущего игрока в сфере возобновляемой энергетики. В ближайшее время BP:

Планирует снижение добычи нефти и газа на 40% к 2030 году. Это позволит BP стать компанией с нулевыми показателями выбросов к 2050 году или раньше

Смещение акцента на низкоуглеродный бизнес (данное направление уже актуально в Европе в связи с ужесточающимися нормативами выбросов в окружающую среду)

Это направление — не источник денежного потока в ближайшие 5 лет, а источник создания добавленной стоимости в долгосрочной перспективе. BP уже купила доли в двух проектах ветряных электростанций в США, хотя и была вынуждена заплатить довольно высокую цену

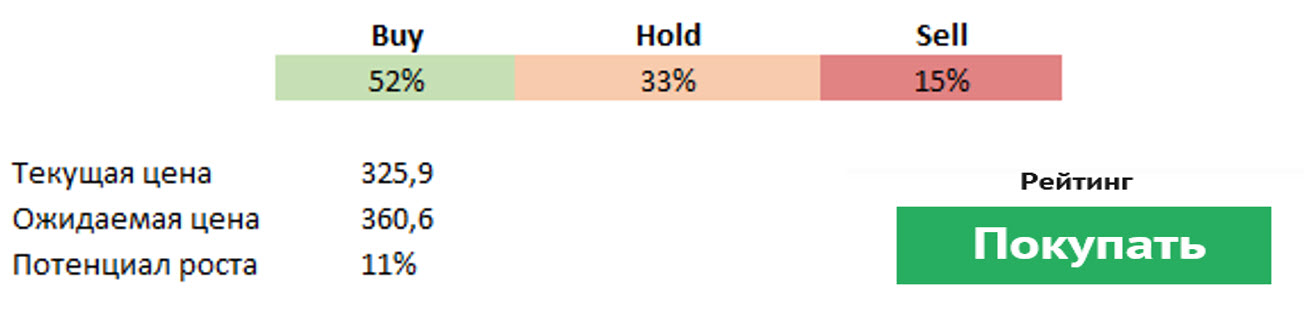

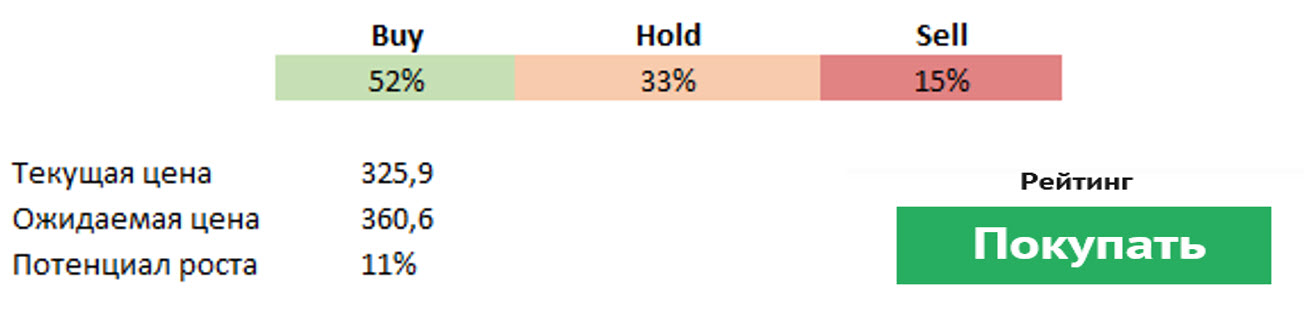

Консенсус-прогноз аналитиков

Широкие тренды

Главным шоком для нефтегазового сектора изначально стало падение спроса, который сильно зависит от ограничений, связанных с пандемией. В ряде индустрий, например, в авиаперелетах, спрос до сих пор не восстановился. Драйвером восстановления спроса является завершение пандемии, в том числе благодаря успеху программ вакцинации.

ОПЕК+ усвоил уроки весны 2020, когда нефтяные котировки упали до рекордно низких уровней, включая отрицательный уровень цен WTI. С тех пор блок крайне деликатно координировал свои действия, способствуя ралли нефтяных котировок в 2021 году. Встреча ОПЕК+ 1 июля может привести к проседанию котировок, если возобладает мнение России о необходимости увеличить поставляемые объемы, чтобы не допустить массового возвращения сланцевых добытчиков США на рынок. Однако у Саудовской Аравии другое мнение на этот счет, и результат встречи пока неочевиден.

В долгосрочной перспективе спрос на традиционные источники энергии будет некоторое время поддерживаться за счет развивающихся стран, но пик потребления, вероятно, уже позади или будет пройден в ближайшее десятилетие. После этого потребление будет держаться на стабильном уровне неопределенный срок, вероятно, 10-20 лет.

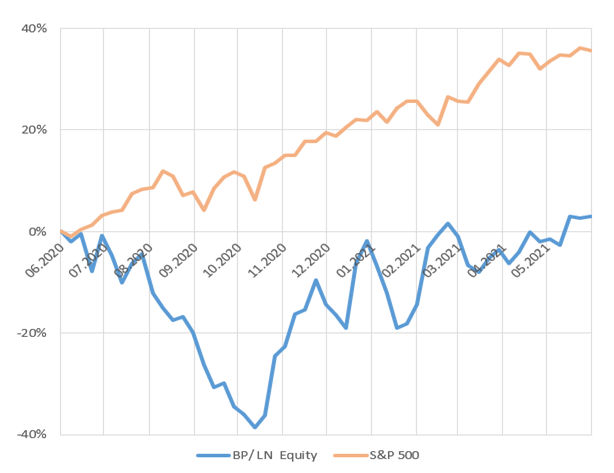

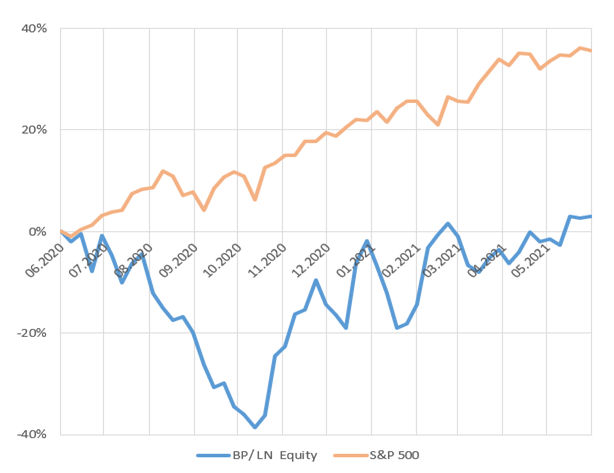

Изменение цены акции против странового индекса в процентах за год

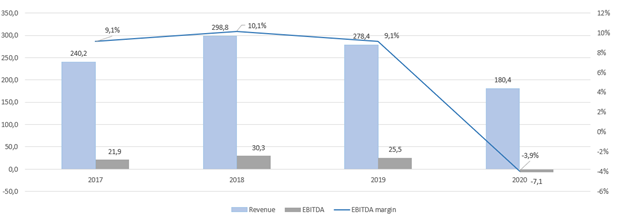

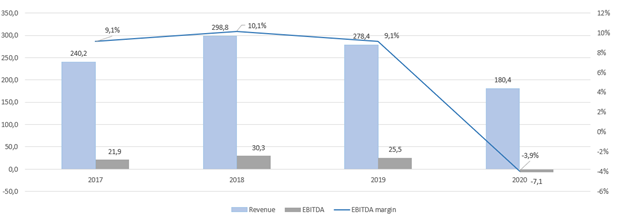

Финансовые показатели компании за 4 финансовых года, $ млрд

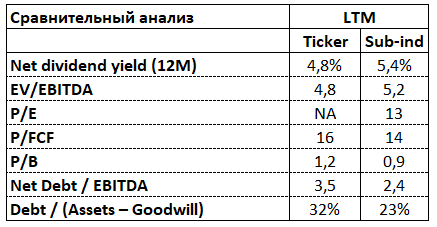

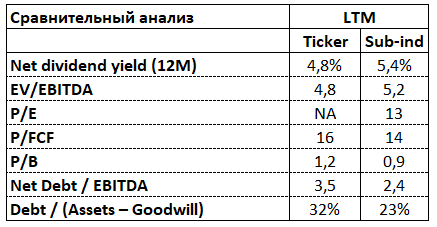

Компания платит привлекательные дивиденды с годовой доходностью 4,8%, что сравнимо с компаниями выборки. Высокие дивиденды, превышающие ставки валютного банковского депозита и доходности облигаций с низким уровнем риска.

Оценочные показатели находятся чуть выше уровня индустрии с точки зрения EV/EBITDA, P/FCF и P/B, что предполагает более высокие ожидания темпов роста BP по сравнению с выборкой. Уровень долга компании находится на уровне 3,5х EBITDA (является относительно высоким), но снижение уровня долга остается приоритетным для руководства, и компания его постепенно снижает. Отношение долга к активам остается низким, свидетельствуя об имеющейся возможности дополнительного привлечения долга в случае необходимости. К 2022 году чистый долг будет составлять менее $35 млрд, что открывает возможность байбеков акций (с 2022 г.).

Сравнение показателей компании и субиндустрии за последний год

Основные риски

Переориентация бизнеса сопряжена с серьезными затратами, которые не сразу принесут отдачу. Третья волна Covid-19 может отодвинуть восстановление спроса.

Победа демократов на выборах в США в целом усложняет положение компании. Около 25% добычи компании приходится на США и сейчас находится под постоянным риском ужесточения регулирования. Президент Джо Байден пытался ограничить доступ к нефтегазовым ресурсам, особенно на федеральных землях, с помощью исполнительных указов. До сих пор президентские инициативы были блокированы судами.

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Планирует снижение добычи нефти и газа на 40% к 2030 году. Это позволит BP стать компанией с нулевыми показателями выбросов к 2050 году или раньше

Смещение акцента на низкоуглеродный бизнес (данное направление уже актуально в Европе в связи с ужесточающимися нормативами выбросов в окружающую среду)

Это направление — не источник денежного потока в ближайшие 5 лет, а источник создания добавленной стоимости в долгосрочной перспективе. BP уже купила доли в двух проектах ветряных электростанций в США, хотя и была вынуждена заплатить довольно высокую цену

Консенсус-прогноз аналитиков

Широкие тренды

Главным шоком для нефтегазового сектора изначально стало падение спроса, который сильно зависит от ограничений, связанных с пандемией. В ряде индустрий, например, в авиаперелетах, спрос до сих пор не восстановился. Драйвером восстановления спроса является завершение пандемии, в том числе благодаря успеху программ вакцинации.

ОПЕК+ усвоил уроки весны 2020, когда нефтяные котировки упали до рекордно низких уровней, включая отрицательный уровень цен WTI. С тех пор блок крайне деликатно координировал свои действия, способствуя ралли нефтяных котировок в 2021 году. Встреча ОПЕК+ 1 июля может привести к проседанию котировок, если возобладает мнение России о необходимости увеличить поставляемые объемы, чтобы не допустить массового возвращения сланцевых добытчиков США на рынок. Однако у Саудовской Аравии другое мнение на этот счет, и результат встречи пока неочевиден.

В долгосрочной перспективе спрос на традиционные источники энергии будет некоторое время поддерживаться за счет развивающихся стран, но пик потребления, вероятно, уже позади или будет пройден в ближайшее десятилетие. После этого потребление будет держаться на стабильном уровне неопределенный срок, вероятно, 10-20 лет.

Изменение цены акции против странового индекса в процентах за год

Финансовые показатели компании за 4 финансовых года, $ млрд

Компания платит привлекательные дивиденды с годовой доходностью 4,8%, что сравнимо с компаниями выборки. Высокие дивиденды, превышающие ставки валютного банковского депозита и доходности облигаций с низким уровнем риска.

Оценочные показатели находятся чуть выше уровня индустрии с точки зрения EV/EBITDA, P/FCF и P/B, что предполагает более высокие ожидания темпов роста BP по сравнению с выборкой. Уровень долга компании находится на уровне 3,5х EBITDA (является относительно высоким), но снижение уровня долга остается приоритетным для руководства, и компания его постепенно снижает. Отношение долга к активам остается низким, свидетельствуя об имеющейся возможности дополнительного привлечения долга в случае необходимости. К 2022 году чистый долг будет составлять менее $35 млрд, что открывает возможность байбеков акций (с 2022 г.).

Сравнение показателей компании и субиндустрии за последний год

Основные риски

Переориентация бизнеса сопряжена с серьезными затратами, которые не сразу принесут отдачу. Третья волна Covid-19 может отодвинуть восстановление спроса.

Победа демократов на выборах в США в целом усложняет положение компании. Около 25% добычи компании приходится на США и сейчас находится под постоянным риском ужесточения регулирования. Президент Джо Байден пытался ограничить доступ к нефтегазовым ресурсам, особенно на федеральных землях, с помощью исполнительных указов. До сих пор президентские инициативы были блокированы судами.

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter