29 июня 2021 investing.com Шефер Джозеф

На сегодняшний день у нас имеется достаточно свидетельств верности выводов, к которым мы изначально пришли, пытаясь предугадать вероятные изменения при новой администрации в США.

Во-первых, дерегулирование во многих секторах и отраслях происходит со скоростью света. Политики в Вашингтоне уже начали задавать более централизованное направление. Агентство по охране окружающей среды, Лесная служба США (ведомство при Министерстве сельского хозяйства), Министерство энергетики и большинство других департаментов министерского уровня поспешили развернуть вспять изменения, произошедшие при предыдущей администрации.

Оптимисты среди нас надеялись, что усиление центристских настроений среди законодателей и избирателей как Демократической, так и Республиканской партии станет живучим и в равной степени убедительным лейтмотивом перемен. Однако сторонники наиболее левоцентристских взглядов, по крайней мере первоначально, сделали все возможное, чтобы вернуть себе контроль через регулирование.

Не стоит забывать, что решения, принятые исключительно на основании президентского указа, незамедлительно подлежат пересмотру, как только вступает в должность новый президент. С другой стороны, те законы, что разрабатывались палатами Конгресса, могут быть отменены только новым постановлением соответствующего органа, либо же на основании решения Верховного суда, который должен заключить, что эти законы нарушают высший закон страны, т.е. Конституцию США.

Хотя более высокие цены на нефть поддержали американских и мировых производителей нефти и газа, новая администрация, как мне кажется, вряд ли сможет удержаться и не навредить традиционной энергетической отрасли во имя борьбы с глобальным изменением климата. Вместе с тем дела у производителей энергии из так называемых «чистых» источников тоже идут неплохо.

Просто удивительно, насколько важна призма, через которую мы смотрим на вещи. Двигатель внутреннего сгорания считается грязным, поскольку при сжигании ископаемого топлива в атмосферу попадают вредные вещества. Электрические автомобилей считаются чистыми при том, что их производство сопряжено с добычей таких материалов, как литий, медь, никель и пр. со всеми вытекающими из этого экологическими последствиями, а также даже несмотря на то, что электричество для них генерируется за счет природного газа, а во многих случаях, особенно это применимо к Китаю, за счет угля.

Во-вторых, инфляция постоянно дает о себе знать. Финансово безответственные группы законодателей в Палате представителей и Сенате продолжат вешать все новые долги на будущие поколения, чтобы сейчас купить как можно больше голосов избирателей.

Мы, по меньшей мере, перешагнули за рамки неизберательности, выдавая каждому американцу по $2000, независимо от нужды и волеизъявления. Для тех, кто пострадал от локдаунов и других ограничений, для безработных, отчаянно ищущих работу, это было благое дело. Но нужны ли эти $2000, например, Джейми Даймону, который, будучи гендиректором JP Morgan, столько зарабатывает каждые пару минут? Нужны ли эти деньги Илону Маску и Уоррену Баффетту или тем, кто сохранил свой бизнес и рабочие места?

Финансовая безответственность всегда порождает инфляцию. Нужно быть готовыми к грядущему обесцениванию американской валюты. Оно сделает более привлекательными, чем прежде, инвестиции в другие страны с сильными валютами в 2021 году и на более долгом временном горизонте. Кроме того, благодаря ослаблению доллара развивающимся странам станет легче погашать долг и инвестировать высвободившиеся средства в развитие инфраструктуры и инновации, поскольку их долг по большей части приходится на деноминированные в долларах облигации. Отыграть эти общие, секторальные темы можно посредством взаимных фондовых и фондов ETF.

С учетом перспектив реинфляции также имеет смысл увеличить позиции в краткосрочных казначейских облигациях США, например, посредством биржевого фонда ProShares UltraShort 20+ Year Treasury (NYSE:TBT).

В-третьих, проекты новой администрации теперь уже наверняка будут субсидироваться за счет денег налогоплательщиков. А ведь еще свежи воспоминания о крахе Solyndra и Tonopah Solar. Последней обанкротилась Tonopah Solar, получившая от государства гарантии по кредитам на $737 миллионов. В обоих случаях «пирожки» раздавала администрация Обамы в обмен на поддержку предвыборной кампании под эгидой борьбы с изменением климата. Любая компания, связанная с изменением климата (и не важно, насколько косвенной может быть эта связь) будет непременно собирать аншлаги прессы.

И бороться с этим бессмысленно. Все-таки не стоит забывать, что федеральное правительство получает деньги только за счет налогоплательщиков и компаний, ведущих деятельность в США. И раз уж нам, американцам, придется платить за многие из этих проектов, которые нормальные предприниматели и ответственные компании забраковали бы, посчитав, что это деньги на ветер, давайте хотя бы попробуем извлечь из них выгоду как инвесторы.

Можно вернуть благодаря рынку то, что теряется на налогах. Сейчас, находясь в здравом уме, я не стану вкладывать деньги беспорядочно, лишь бы в названии фигурировало слово «солнечный» или «ветряной». Вместе с тем я знаю, что в этой отрасли есть и ответственные компании, и я буду искать, анализировать и потом инвестировать в такие компании. Деньгами будут осыпать все компании, хорошие и плохие. Но я буду выбирать исключительно хорошие.

Если абстрагироваться от трех вышеназванных изменений, в остальном я стараюсь оценивать ситуацию беспристрастно. Тем, кто боится ползучего социализма или безудержного вмешательства государства, я бы посоветовал подождать. Если судить по 40-летней политической карьере президента Джозефа Байдена, он не из тех, кто будет действовать расторопно и руководствоваться предубеждениями. Байден — центрист. Он хорошо себя зарекомендовал в роли законодателя, а в этом ремесле компромисс — не ругательное слово. По крайней мере, так было до недавних пор.

И хотя в частном порядке я могу высказывать недовольство многими из его назначений, они скорее скучные, нежели бунтарские. В большинстве случаев Байден просто повторяет кадровые решения времен Обамы. Я также могу себе представить все большую маргинализацию самых левоцентристских законодателей. Я даже могу себе представить, что в течение некоторого времени демократы и республиканцы в Конгрессе будут голосовать в соответствии с желаниями избирателей своих штатов, независимо от партийной принадлежности.

Хотя впереди нас, конечно же, ждут и непростые моменты, оставшаяся часть 2021 года, как мне кажется, обещает быть весьма успешной, если вы готовы на некоторые ключевые перемены. Подходящее время для того, чтобы инвестировать почти все свои средства.

Выше я успел упомянуть свой любимый биржевой фонд ProShares UltraShort 20+ Year Treasury, о котором уже писал ранее. Я также всерьез задумался об инвестировании в биржевой фонд, сфокусированный на развивающихся рынках, чтобы извлечь выгоду из ослабления доллара, в котором деноминирована значительная доля долга стран с развивающимся рынком.

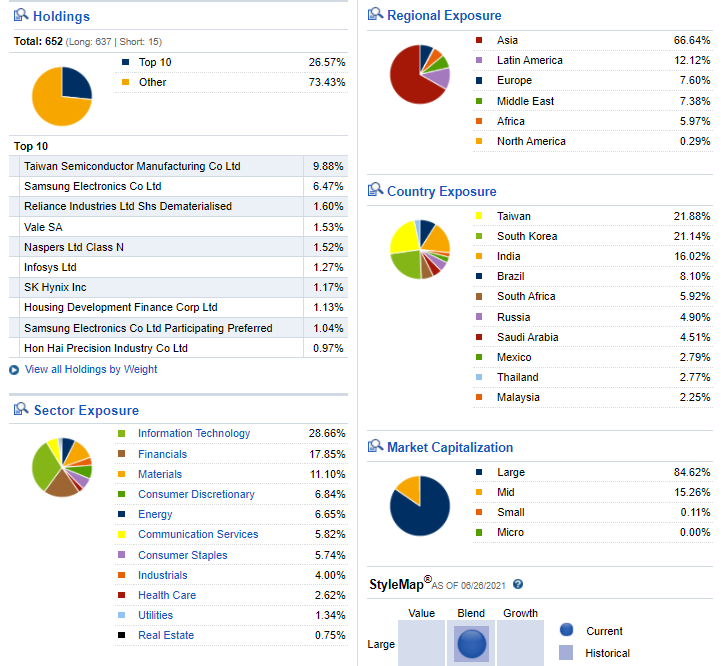

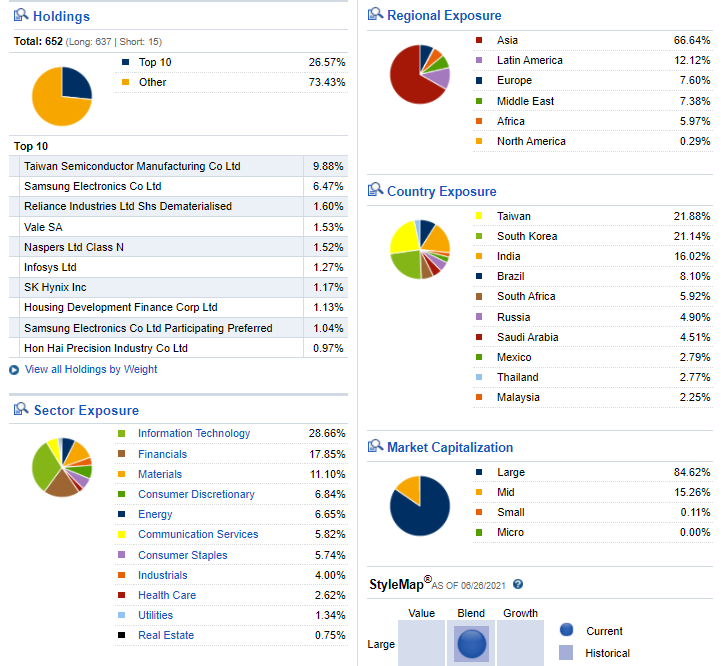

И здесь я имею в виду настоящие развивающиеся рынки. По этой причине мое внимание привлек биржевой фонд iShares MSCI Emerging Mаrkets ex China (NASDAQ:EMXC). Я отдаю себе отчет в том, что все без исключения аналитики хвалят Китай и ждут от него роста ВВП в этом году на целых 8%, что лучше, чем у всех остальных стран. Я уже давно занимаюсь Китаем и не доверяю их статистике и заявлениям властей.

Мне также кажется абсурдным называть «развивающейся страной» вторую по величине экономику мира (и первую по паритету покупательской способности!). Если вам нужен добротный международный фонд, в который (порой оправданно) включены развивающиеся экономики, проверьте, какие страны занимают в его составе верхние строки. Могу побиться об заклад, что на долю Китая приходится от 25% до 45% из 99% всех сфокусированных на «развивающихся рынках» биржевых фондов и традиционных фондов.

Это искажает действительные показатели развивающихся рынков. Можно, конечно, говорить о сильном росте, правда от трети до половины всех активов приходятся на Китай. Его едва ли назовешь развивающейся страной. Китай можно так классифицировать, поскольку в качестве критерия для разграничения развивающихся и развитых стран МВФ и другие организации используют доход на душу населения. Если использовать этот критерий, любая банановая республика с 1000 миллиардерами и 10 миллионами рабов подпадает под определение «развивающаяся».

Я вложился бы в EMXC, поскольку уже достаточно инвестировал в активы развитых стран. Инвестируя в EMXC, я получаю доступ к двум главным азиатским тиграм и к Индии — эти страны занимают три первые строки. Такой подход лучше отвечает моим требованиям: инновации без конфискации, хорошая демографическая ситуация и честная власть.

В таблице приводятся крупнейшие страны по весу в фонде:

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Во-первых, дерегулирование во многих секторах и отраслях происходит со скоростью света. Политики в Вашингтоне уже начали задавать более централизованное направление. Агентство по охране окружающей среды, Лесная служба США (ведомство при Министерстве сельского хозяйства), Министерство энергетики и большинство других департаментов министерского уровня поспешили развернуть вспять изменения, произошедшие при предыдущей администрации.

Оптимисты среди нас надеялись, что усиление центристских настроений среди законодателей и избирателей как Демократической, так и Республиканской партии станет живучим и в равной степени убедительным лейтмотивом перемен. Однако сторонники наиболее левоцентристских взглядов, по крайней мере первоначально, сделали все возможное, чтобы вернуть себе контроль через регулирование.

Не стоит забывать, что решения, принятые исключительно на основании президентского указа, незамедлительно подлежат пересмотру, как только вступает в должность новый президент. С другой стороны, те законы, что разрабатывались палатами Конгресса, могут быть отменены только новым постановлением соответствующего органа, либо же на основании решения Верховного суда, который должен заключить, что эти законы нарушают высший закон страны, т.е. Конституцию США.

Хотя более высокие цены на нефть поддержали американских и мировых производителей нефти и газа, новая администрация, как мне кажется, вряд ли сможет удержаться и не навредить традиционной энергетической отрасли во имя борьбы с глобальным изменением климата. Вместе с тем дела у производителей энергии из так называемых «чистых» источников тоже идут неплохо.

Просто удивительно, насколько важна призма, через которую мы смотрим на вещи. Двигатель внутреннего сгорания считается грязным, поскольку при сжигании ископаемого топлива в атмосферу попадают вредные вещества. Электрические автомобилей считаются чистыми при том, что их производство сопряжено с добычей таких материалов, как литий, медь, никель и пр. со всеми вытекающими из этого экологическими последствиями, а также даже несмотря на то, что электричество для них генерируется за счет природного газа, а во многих случаях, особенно это применимо к Китаю, за счет угля.

Во-вторых, инфляция постоянно дает о себе знать. Финансово безответственные группы законодателей в Палате представителей и Сенате продолжат вешать все новые долги на будущие поколения, чтобы сейчас купить как можно больше голосов избирателей.

Мы, по меньшей мере, перешагнули за рамки неизберательности, выдавая каждому американцу по $2000, независимо от нужды и волеизъявления. Для тех, кто пострадал от локдаунов и других ограничений, для безработных, отчаянно ищущих работу, это было благое дело. Но нужны ли эти $2000, например, Джейми Даймону, который, будучи гендиректором JP Morgan, столько зарабатывает каждые пару минут? Нужны ли эти деньги Илону Маску и Уоррену Баффетту или тем, кто сохранил свой бизнес и рабочие места?

Финансовая безответственность всегда порождает инфляцию. Нужно быть готовыми к грядущему обесцениванию американской валюты. Оно сделает более привлекательными, чем прежде, инвестиции в другие страны с сильными валютами в 2021 году и на более долгом временном горизонте. Кроме того, благодаря ослаблению доллара развивающимся странам станет легче погашать долг и инвестировать высвободившиеся средства в развитие инфраструктуры и инновации, поскольку их долг по большей части приходится на деноминированные в долларах облигации. Отыграть эти общие, секторальные темы можно посредством взаимных фондовых и фондов ETF.

С учетом перспектив реинфляции также имеет смысл увеличить позиции в краткосрочных казначейских облигациях США, например, посредством биржевого фонда ProShares UltraShort 20+ Year Treasury (NYSE:TBT).

В-третьих, проекты новой администрации теперь уже наверняка будут субсидироваться за счет денег налогоплательщиков. А ведь еще свежи воспоминания о крахе Solyndra и Tonopah Solar. Последней обанкротилась Tonopah Solar, получившая от государства гарантии по кредитам на $737 миллионов. В обоих случаях «пирожки» раздавала администрация Обамы в обмен на поддержку предвыборной кампании под эгидой борьбы с изменением климата. Любая компания, связанная с изменением климата (и не важно, насколько косвенной может быть эта связь) будет непременно собирать аншлаги прессы.

И бороться с этим бессмысленно. Все-таки не стоит забывать, что федеральное правительство получает деньги только за счет налогоплательщиков и компаний, ведущих деятельность в США. И раз уж нам, американцам, придется платить за многие из этих проектов, которые нормальные предприниматели и ответственные компании забраковали бы, посчитав, что это деньги на ветер, давайте хотя бы попробуем извлечь из них выгоду как инвесторы.

Можно вернуть благодаря рынку то, что теряется на налогах. Сейчас, находясь в здравом уме, я не стану вкладывать деньги беспорядочно, лишь бы в названии фигурировало слово «солнечный» или «ветряной». Вместе с тем я знаю, что в этой отрасли есть и ответственные компании, и я буду искать, анализировать и потом инвестировать в такие компании. Деньгами будут осыпать все компании, хорошие и плохие. Но я буду выбирать исключительно хорошие.

Если абстрагироваться от трех вышеназванных изменений, в остальном я стараюсь оценивать ситуацию беспристрастно. Тем, кто боится ползучего социализма или безудержного вмешательства государства, я бы посоветовал подождать. Если судить по 40-летней политической карьере президента Джозефа Байдена, он не из тех, кто будет действовать расторопно и руководствоваться предубеждениями. Байден — центрист. Он хорошо себя зарекомендовал в роли законодателя, а в этом ремесле компромисс — не ругательное слово. По крайней мере, так было до недавних пор.

И хотя в частном порядке я могу высказывать недовольство многими из его назначений, они скорее скучные, нежели бунтарские. В большинстве случаев Байден просто повторяет кадровые решения времен Обамы. Я также могу себе представить все большую маргинализацию самых левоцентристских законодателей. Я даже могу себе представить, что в течение некоторого времени демократы и республиканцы в Конгрессе будут голосовать в соответствии с желаниями избирателей своих штатов, независимо от партийной принадлежности.

Хотя впереди нас, конечно же, ждут и непростые моменты, оставшаяся часть 2021 года, как мне кажется, обещает быть весьма успешной, если вы готовы на некоторые ключевые перемены. Подходящее время для того, чтобы инвестировать почти все свои средства.

Выше я успел упомянуть свой любимый биржевой фонд ProShares UltraShort 20+ Year Treasury, о котором уже писал ранее. Я также всерьез задумался об инвестировании в биржевой фонд, сфокусированный на развивающихся рынках, чтобы извлечь выгоду из ослабления доллара, в котором деноминирована значительная доля долга стран с развивающимся рынком.

И здесь я имею в виду настоящие развивающиеся рынки. По этой причине мое внимание привлек биржевой фонд iShares MSCI Emerging Mаrkets ex China (NASDAQ:EMXC). Я отдаю себе отчет в том, что все без исключения аналитики хвалят Китай и ждут от него роста ВВП в этом году на целых 8%, что лучше, чем у всех остальных стран. Я уже давно занимаюсь Китаем и не доверяю их статистике и заявлениям властей.

Мне также кажется абсурдным называть «развивающейся страной» вторую по величине экономику мира (и первую по паритету покупательской способности!). Если вам нужен добротный международный фонд, в который (порой оправданно) включены развивающиеся экономики, проверьте, какие страны занимают в его составе верхние строки. Могу побиться об заклад, что на долю Китая приходится от 25% до 45% из 99% всех сфокусированных на «развивающихся рынках» биржевых фондов и традиционных фондов.

Это искажает действительные показатели развивающихся рынков. Можно, конечно, говорить о сильном росте, правда от трети до половины всех активов приходятся на Китай. Его едва ли назовешь развивающейся страной. Китай можно так классифицировать, поскольку в качестве критерия для разграничения развивающихся и развитых стран МВФ и другие организации используют доход на душу населения. Если использовать этот критерий, любая банановая республика с 1000 миллиардерами и 10 миллионами рабов подпадает под определение «развивающаяся».

Я вложился бы в EMXC, поскольку уже достаточно инвестировал в активы развитых стран. Инвестируя в EMXC, я получаю доступ к двум главным азиатским тиграм и к Индии — эти страны занимают три первые строки. Такой подход лучше отвечает моим требованиям: инновации без конфискации, хорошая демографическая ситуация и честная власть.

В таблице приводятся крупнейшие страны по весу в фонде:

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter