30 июня 2021 Тинькофф Банк Городилов Михаил

Сегодня у нас очень спекулятивная идея: взять производителя стройматериалов UFP Industries (NASDAQ: UFPI), дабы заработать на строительном буме в США.

Потенциал роста и срок действия: 15% за 14 месяцев.

Почему акции могут вырасти: в США большой спрос на продукцию компании.

Как действуем: берем акции сейчас по 72,72 $.

Идею придумал наш читатель Alexey Vlasov в комментариях к разбору Home Depot, Lowe’s и Toll Brothers.

На чем компания зарабатывает

Согласно отчету компании, выручка делится на следующие сегменты.

Розница — 42%. Продажи товаров компании розничным сетям типа Home Depot и Lowe’s, которые специализируются на стройматериалах.

Промышленность — 20,8%. В этом сегменте компания продает свою продукцию промышленным предприятиям.

Строительство — 37,2%. Прямые продажи напрямую строительным компаниям.

В США компания делает 97,43% выручки, 2,57% приходится на другие, неназванные страны.

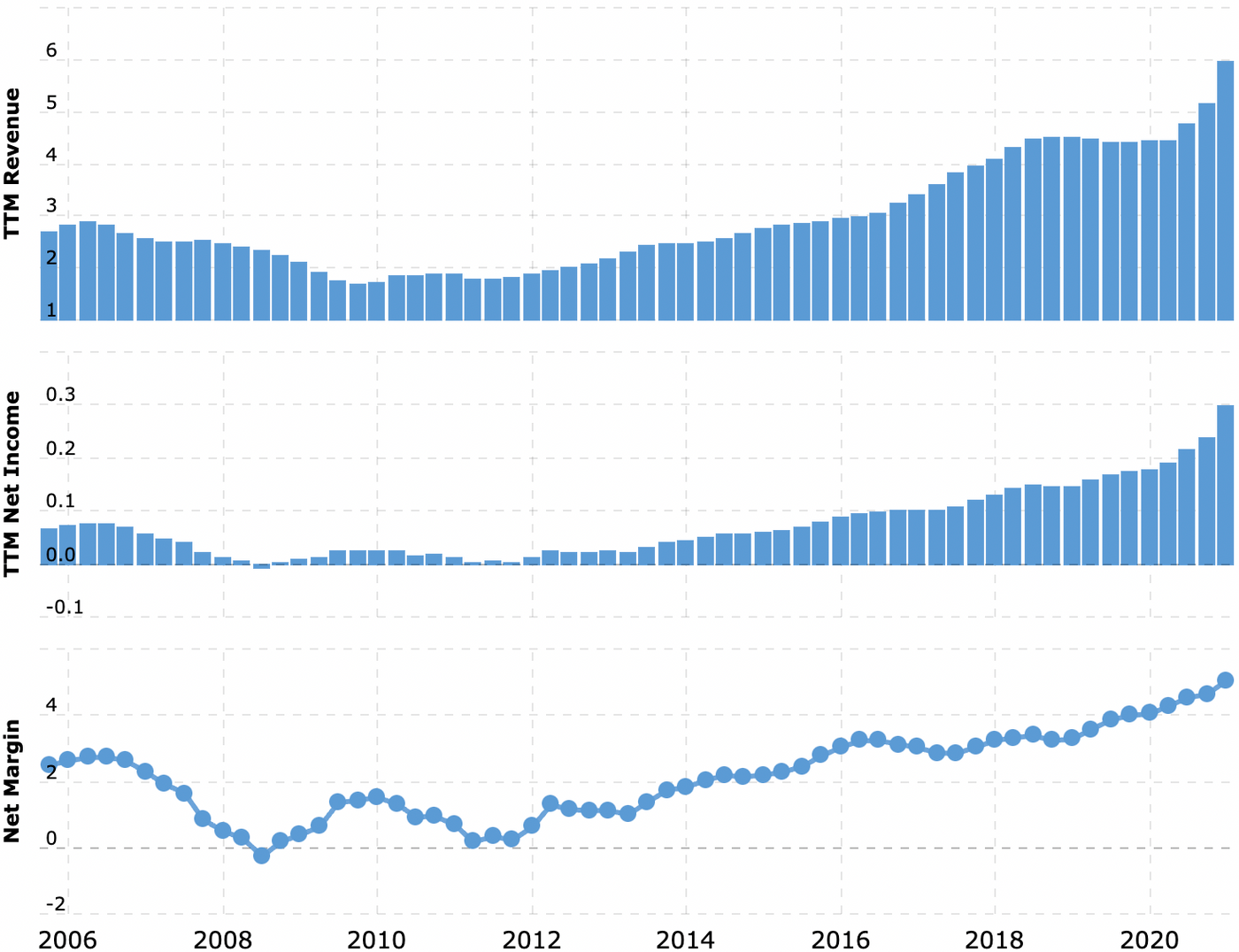

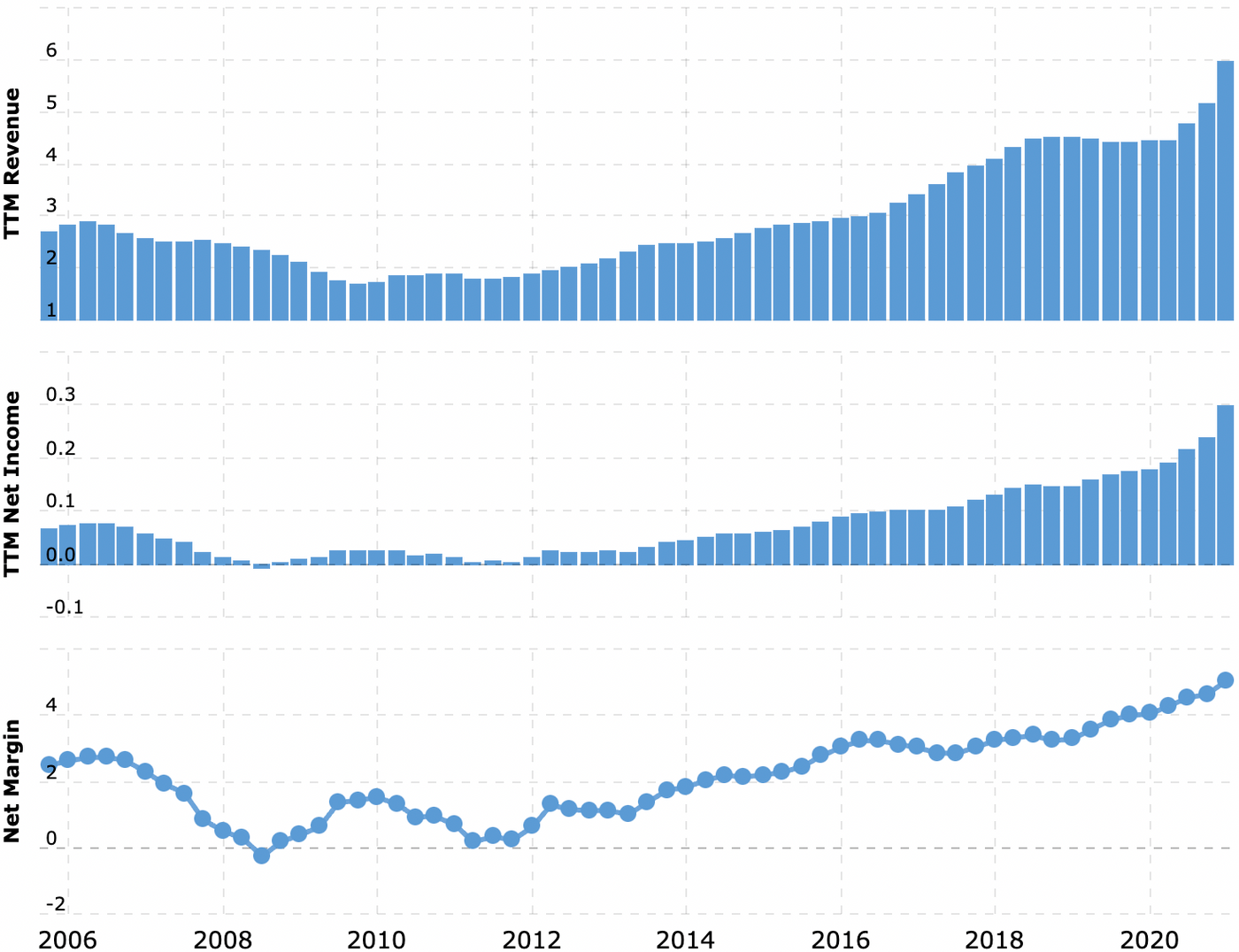

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

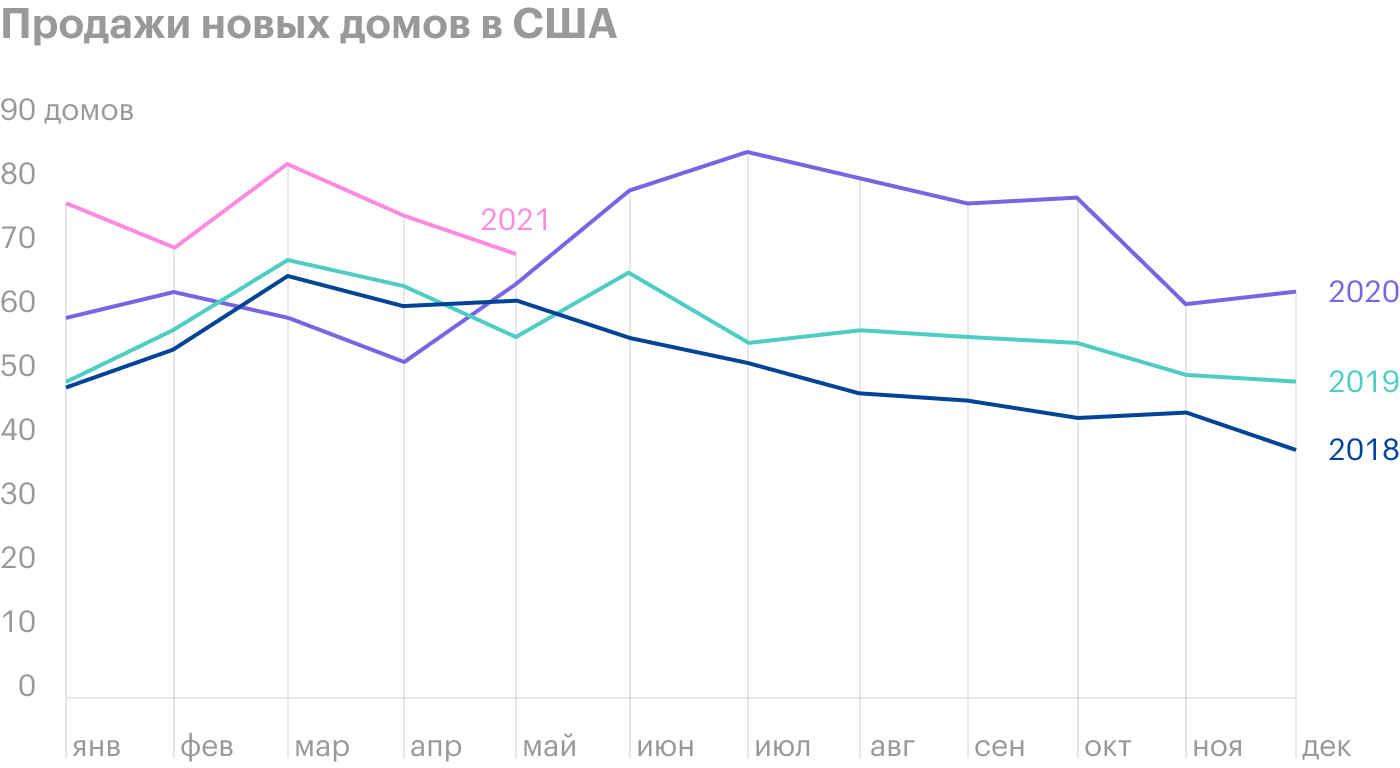

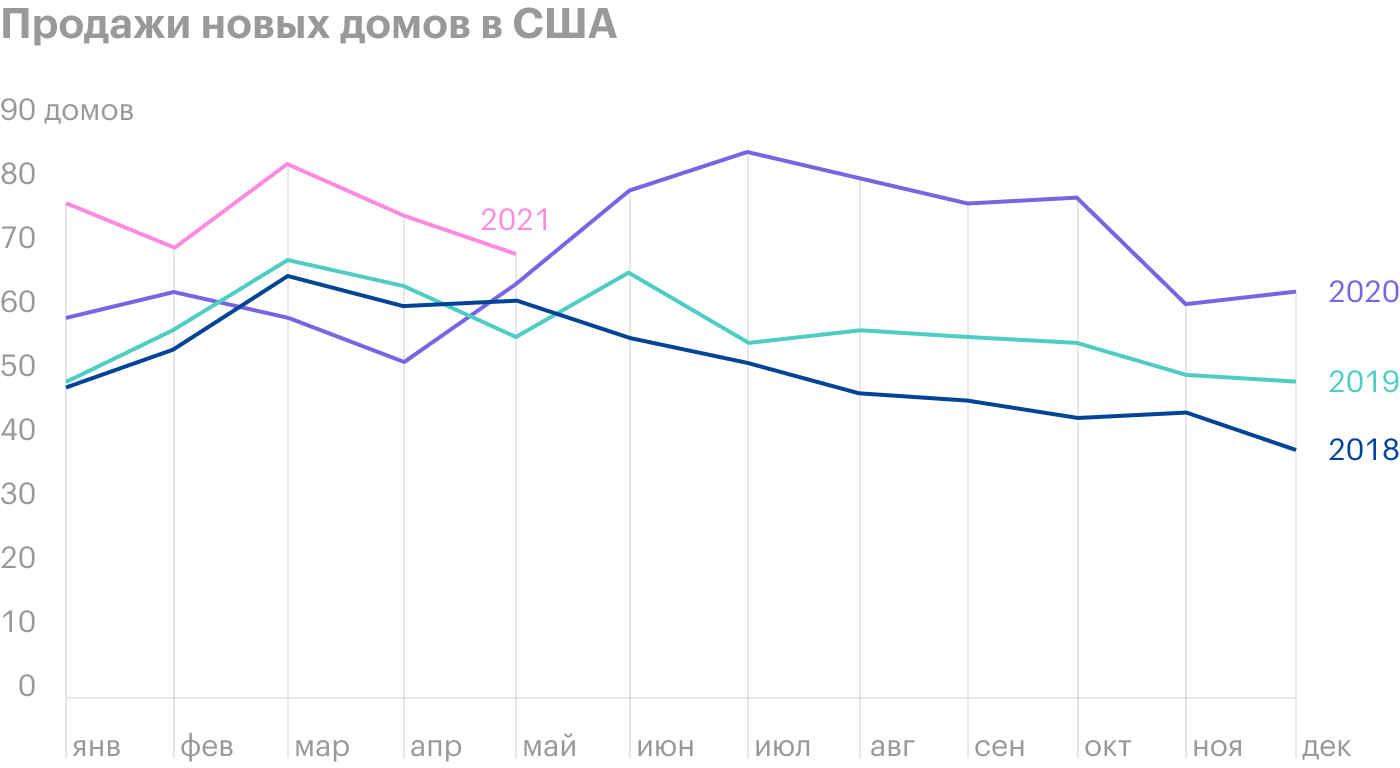

Строительный бум. Про это у нас была целая статья, здесь же скажем только, что такой спрос на дома, как сейчас, в США просто обязан увеличить доходы таких компаний, как UFP.

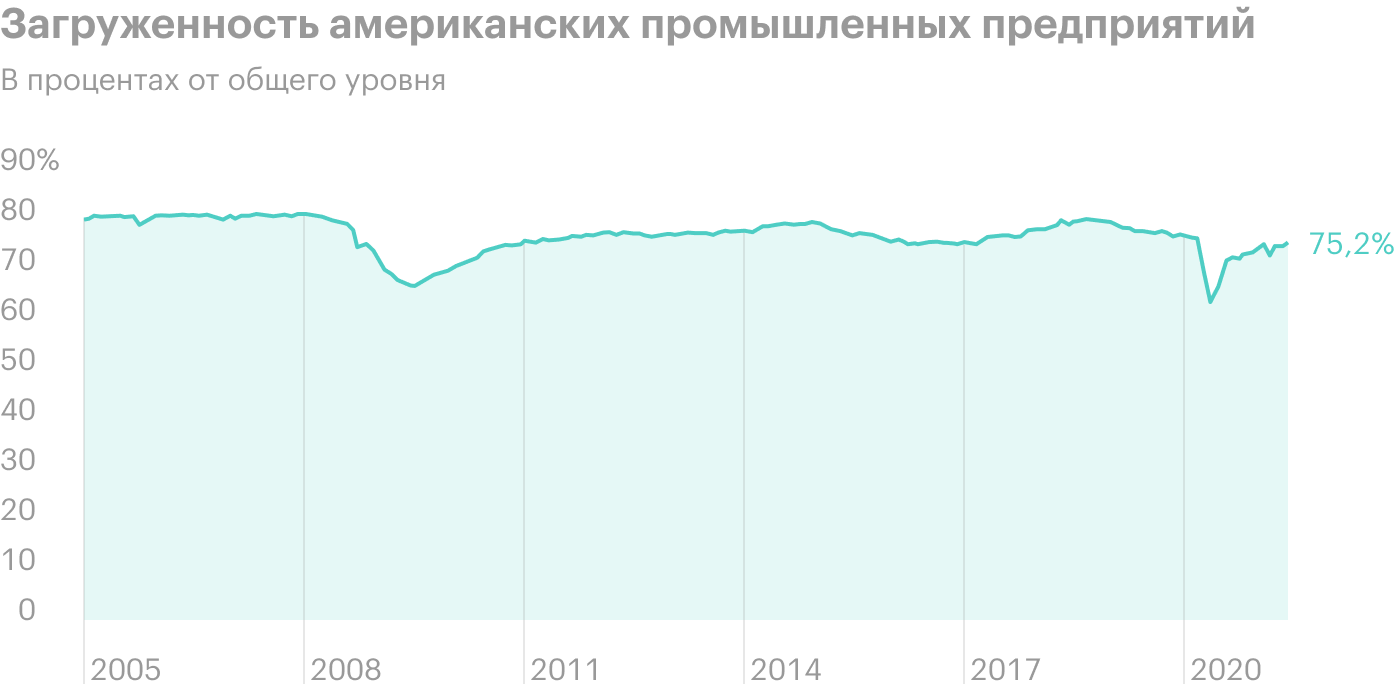

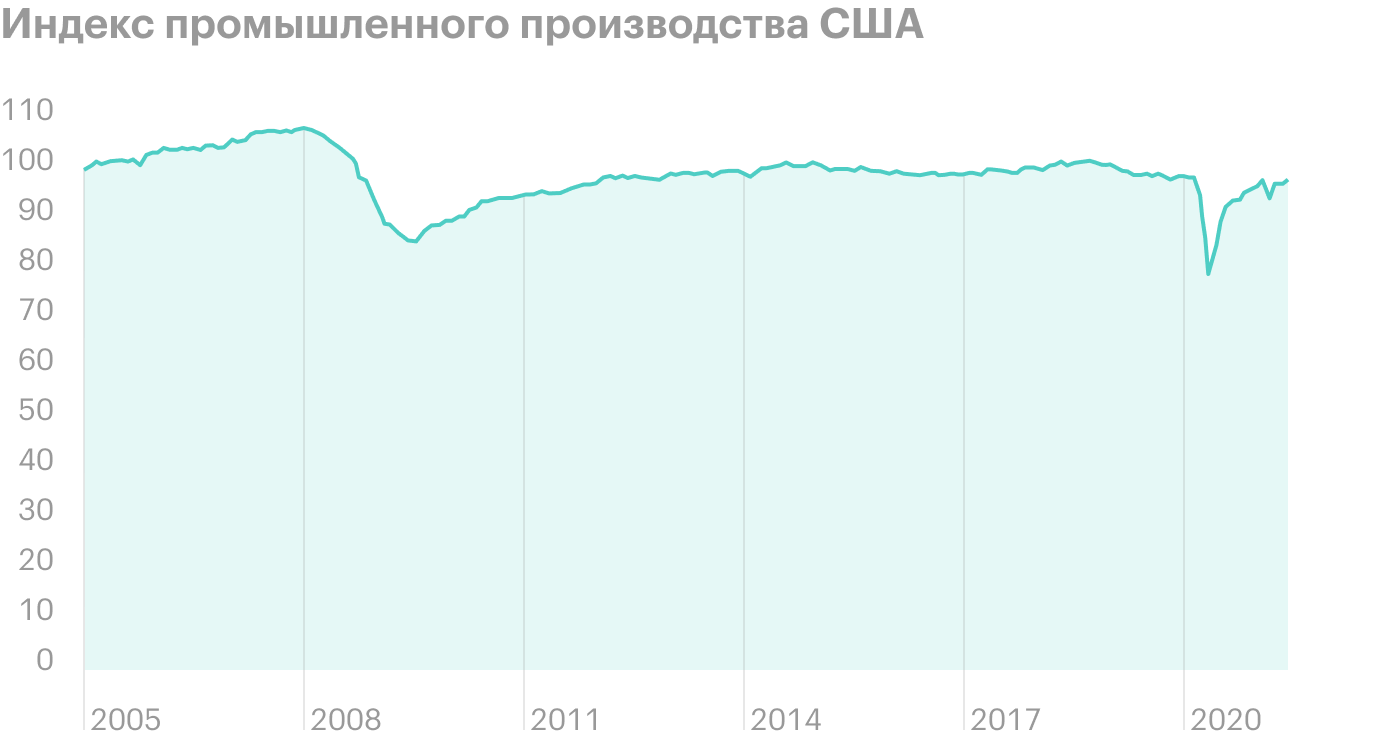

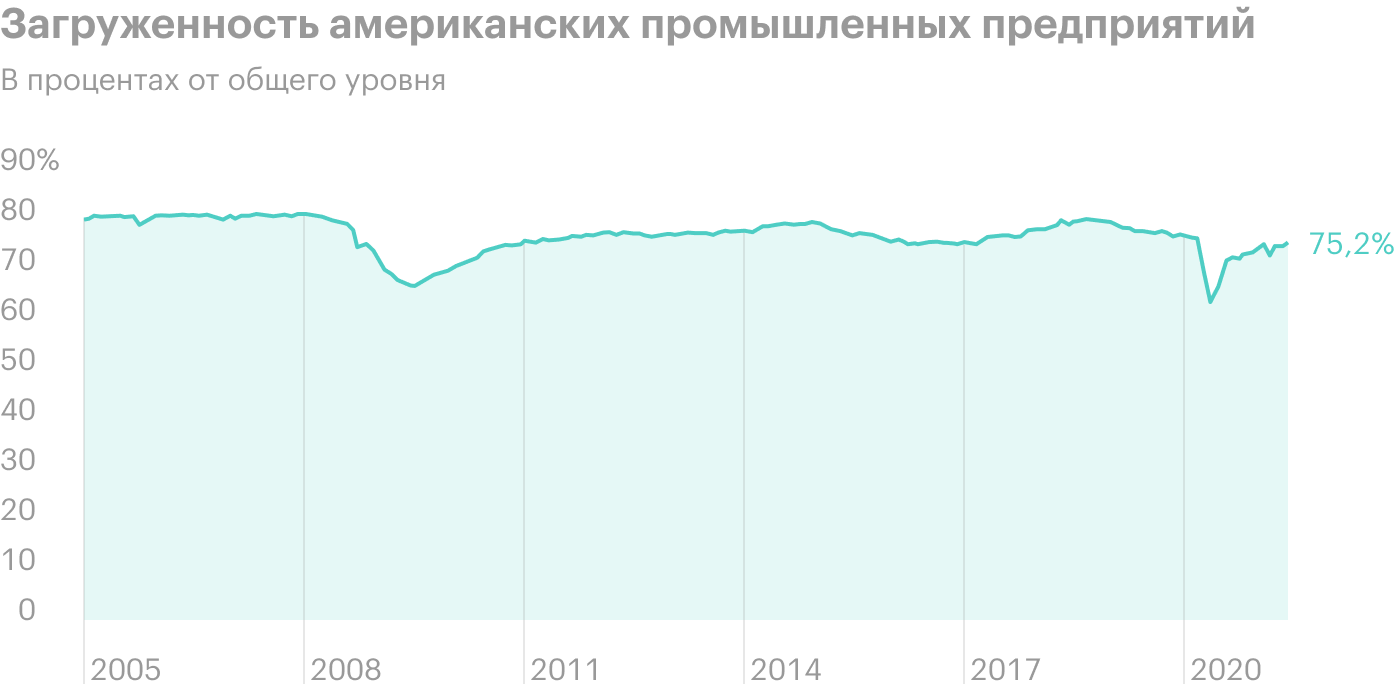

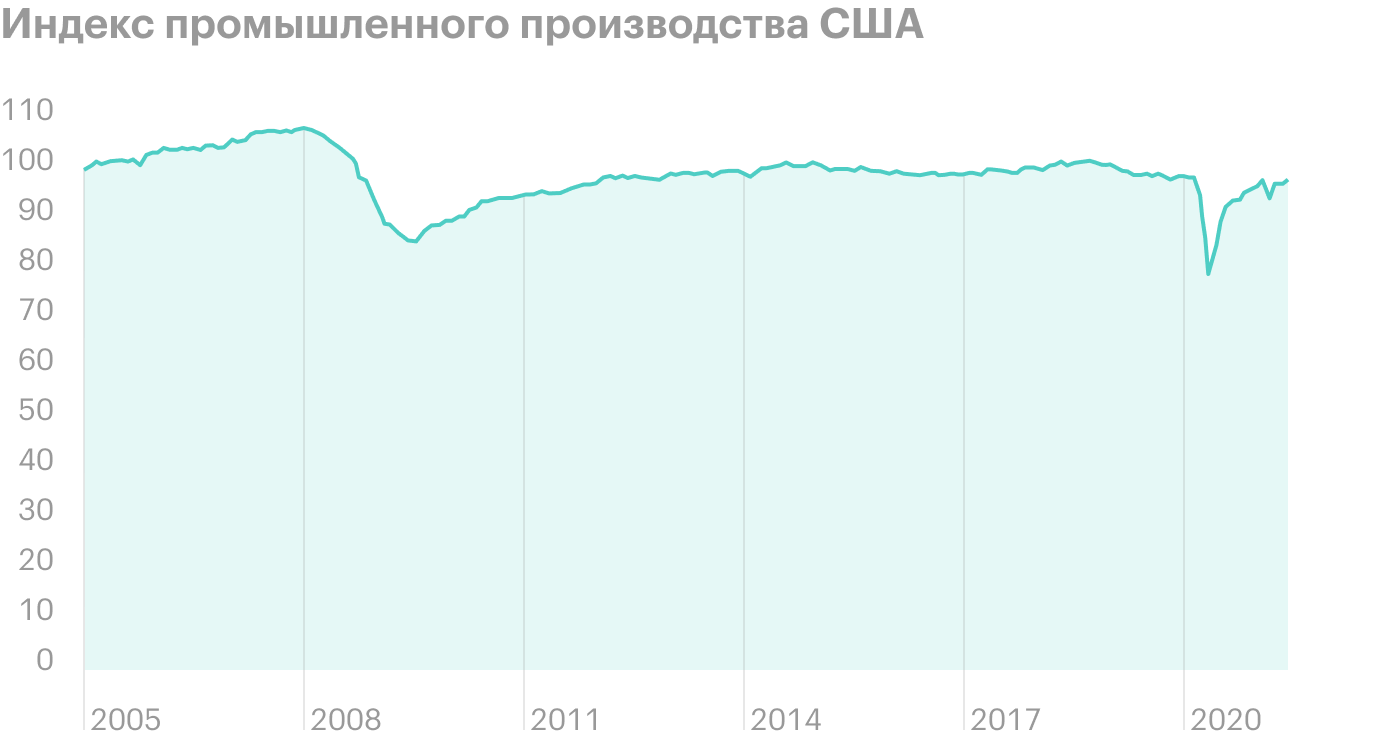

Диверсификация. В отличие от коллег из Boise Cascade, UFP продает свои товары не только застройщикам, но и промышленным компаниям. Это хорошо, поскольку UFP сможет нарастить продажи, кроме всего прочего, благодаря промышленному росту в США и загрузке производственных мощностей американских заводов.

Цена. С P / E 14,48 и капитализацией 4,5 млрд долларов компания не выглядит переоцененной, и это увеличивает шансы, что котировки накачают розничные инвесторы.

Позитивный опыт. В прошлом году идея с этой компанией сработала

тех же предпосылках и даже поскромнее, чем на этот раз: в 2020 году в промышленности США были большие проблемы из-за карантина, а спрос на недвижимость только набирал обороты. Сейчас же все гораздо лучше как со спросом на дома, так и с промышленными показателями США.

Что может помешать

Цена сырья. Цены на древесину — на основное сырье компании — могут быть очень подвижными, и это может сказаться на отчетности компании.

Выплаты. Компания платит 60 центов дивидендов на акцию в год — 0,82% годовых при текущей цене акций. Перефразируя одного из персонажей фильма Ежи Кавалеровича «Фараон», скажу: такие дивиденды не могут ни возвысить котировки, ни дать утешение акционерам. Так что не стоит надеяться на рост котировок за счет выплат.

На выплаты у компании уходит примерно 37 млн долларов в год — примерно 12,3% от прибыли за последние 12 месяцев. Это немного, и в бухгалтерии компании в принципе все хорошо: у нее задолженностей на 1,199 млрд, из которых 611 млн нужно погасить в течение года. В распоряжении компании есть достаточно денег: 44,399 млн на счетах и 808,105 млн задолженностей контрагентов. Но всегда есть вероятность урезания дивидендов с последующим падением акций — например, если менеджмент компании сочтет, что не хватает денег на расширение бизнеса.

Охлади инвестирование. В то же время цены на недвижимость в США растут слишком уж сильно, и, возможно, скоро продажи домов начнут падать, что скажется на отчетности UFP.

Что в итоге

Берем акции по 72,72 $. Думаю, что со всеми позитивными моментами мы сможем дождаться цены 84 $ за следующие 14 месяцев.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Потенциал роста и срок действия: 15% за 14 месяцев.

Почему акции могут вырасти: в США большой спрос на продукцию компании.

Как действуем: берем акции сейчас по 72,72 $.

Идею придумал наш читатель Alexey Vlasov в комментариях к разбору Home Depot, Lowe’s и Toll Brothers.

На чем компания зарабатывает

Согласно отчету компании, выручка делится на следующие сегменты.

Розница — 42%. Продажи товаров компании розничным сетям типа Home Depot и Lowe’s, которые специализируются на стройматериалах.

Промышленность — 20,8%. В этом сегменте компания продает свою продукцию промышленным предприятиям.

Строительство — 37,2%. Прямые продажи напрямую строительным компаниям.

В США компания делает 97,43% выручки, 2,57% приходится на другие, неназванные страны.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Строительный бум. Про это у нас была целая статья, здесь же скажем только, что такой спрос на дома, как сейчас, в США просто обязан увеличить доходы таких компаний, как UFP.

Диверсификация. В отличие от коллег из Boise Cascade, UFP продает свои товары не только застройщикам, но и промышленным компаниям. Это хорошо, поскольку UFP сможет нарастить продажи, кроме всего прочего, благодаря промышленному росту в США и загрузке производственных мощностей американских заводов.

Цена. С P / E 14,48 и капитализацией 4,5 млрд долларов компания не выглядит переоцененной, и это увеличивает шансы, что котировки накачают розничные инвесторы.

Позитивный опыт. В прошлом году идея с этой компанией сработала

тех же предпосылках и даже поскромнее, чем на этот раз: в 2020 году в промышленности США были большие проблемы из-за карантина, а спрос на недвижимость только набирал обороты. Сейчас же все гораздо лучше как со спросом на дома, так и с промышленными показателями США.

Что может помешать

Цена сырья. Цены на древесину — на основное сырье компании — могут быть очень подвижными, и это может сказаться на отчетности компании.

Выплаты. Компания платит 60 центов дивидендов на акцию в год — 0,82% годовых при текущей цене акций. Перефразируя одного из персонажей фильма Ежи Кавалеровича «Фараон», скажу: такие дивиденды не могут ни возвысить котировки, ни дать утешение акционерам. Так что не стоит надеяться на рост котировок за счет выплат.

На выплаты у компании уходит примерно 37 млн долларов в год — примерно 12,3% от прибыли за последние 12 месяцев. Это немного, и в бухгалтерии компании в принципе все хорошо: у нее задолженностей на 1,199 млрд, из которых 611 млн нужно погасить в течение года. В распоряжении компании есть достаточно денег: 44,399 млн на счетах и 808,105 млн задолженностей контрагентов. Но всегда есть вероятность урезания дивидендов с последующим падением акций — например, если менеджмент компании сочтет, что не хватает денег на расширение бизнеса.

Охлади инвестирование. В то же время цены на недвижимость в США растут слишком уж сильно, и, возможно, скоро продажи домов начнут падать, что скажется на отчетности UFP.

Что в итоге

Берем акции по 72,72 $. Думаю, что со всеми позитивными моментами мы сможем дождаться цены 84 $ за следующие 14 месяцев.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter