До окончания июньских торгов остаются считанные часы, а значит, пора подводить итоги второго квартала. В этой статье мы сосредоточимся на рынке сырьевых товаров (небольшой спойлер: некоторые его представители оказались не на привычных местах).

Лидером уходящего квартала стал природный газ. Энергоноситель, электроэнергию и тепло из которого получают около 40% американцев, с марта по июнь взлетел на 42%. Цены лишь немногим не дотянули до прироста третьего квартала 2020 года в 44%.

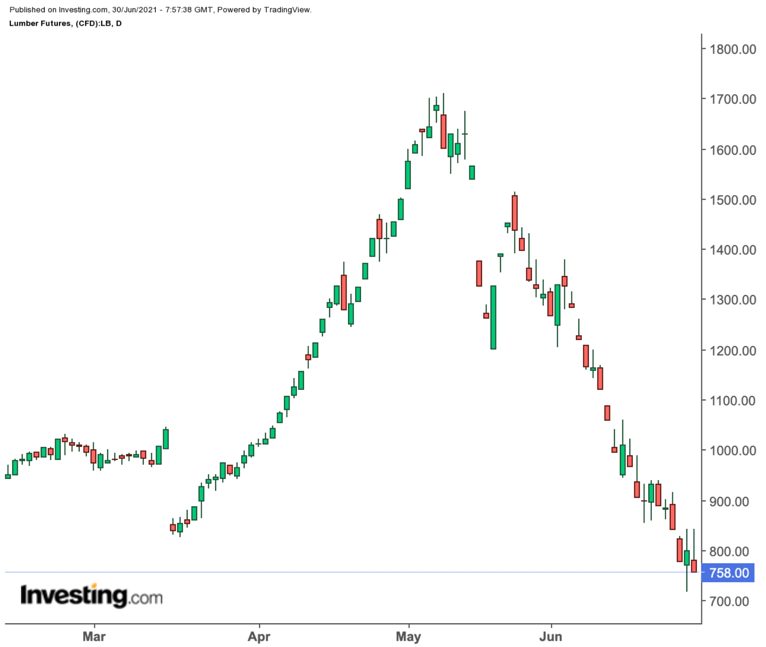

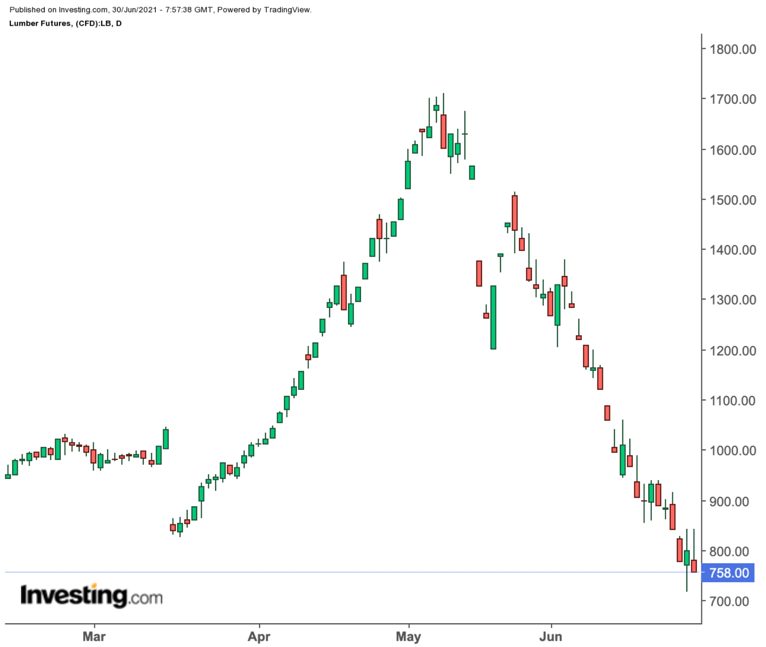

А вот внизу списка расположились пиломатериалы, потеряв 25% за квартал и 40% за один только июнь.

Помимо природного газа, многолетних максимумов достигли и другие сырьевые товары, включая кукурузу, пшеницу, сою и нефть.

Индекс TR/CC CRB Excess Return прибавил 14% за минувший квартал и почти 3% за июнь.

Первое полугодие оказалось крайне удачным для сырьевых товаров. Они стремительно восстанавливаются после нескольких месяцев подавленной динамики, вызванной карантином в различных регионах. Массовая вакцинация стимулирует спрос, а наличие «узких мест» в цепочках поставок и прочие проблемы с логистикой усиливают повышательное давление на цены.

Текущий бум напоминает последний суперцикл 2000-2014 годов, когда Китай скупал большую часть производимого по всему миру сырья. Сейчас ситуация очень похожа, поскольку Китай вновь потребляет сырье (от нефти до металлов и зерновых) в немыслимых масштабах.

Вернемся к природному газу. Немногие ожидали, что по итогам квартала он окажется более прибыльным вложением, чем нефть.

Погодные условия настолько переменчивы, что прогнозирование числа градусо-дней охладительного периода и результирующего потребления газа для выработки электроэнергии (от которого также зависит динамика запасов), является в равной степени наукой и искусством.

Природный газ известен своей волатильностью и способностью достигать экстремумов в короткие промежутки времени. На пике 2008 года один миллион британских тепловых единиц стоил 13 долларов, а всего год назад газ торговался ниже 1,50 доллара.

Говоря эпитетами, этот «необъезженный жеребец» не может долго двигаться в одну сторону. Тем не менее, завершив первый квартал мартовским снижением на 6%, в последующие три месяца природный газ превзошел самые смелые ожидания.

В апреле, ознаменовавшемся поздними холодами, он прибавил 12%; затем последовали умеренный майский рост на 4% и скачок на 22% в июне (когда на США обрушилась жара).

Природный газ «живет своей жизнью»

Эксперты Gelber & Associates отмечают крайне «бычью» динамику рынка природного газа.

Консалтинговая компания по управлению рисками из Хьюстона во вчерашней заметке отметила:

«Контракт следующего месяца пробил сопротивление предыдущих зимних максимумов вблизи $3,631, и до отметки в 4 доллара осталось совсем немного».

«Текущее ралли остается технически обусловленным, поскольку трейдеры стремятся преодолеть локальные пики конца декабря 2016 и 2018 годов в $3,84. Контракт следующего месяца в настоящее время опустился к $3,71 после того, как на утренних торгах достиг $3,81».

Аналитики отметили, что текущее ралли даст производителям время приспособиться к текущему уровню спроса, а также извлечь значительную прибыль в краткосрочной перспективе. Они добавляют:

«Несмотря на это, чем выше заберутся цены в рамках ралли, тем более решительной будет реакция производителей и тем меньше вероятность того, что рынок окажется в условиях дефицита предложения и высоких цен в зимний период».

Что касается нефти, то американская марка WTI за второй квартал выросла на 23%, в июне прибавив почти 11%.

За первое полугодие американский бенчмарк прибавил впечатляющие 51% (всего на 1% отстав от цен на свинину, которая пользуется повышенным спросом со стороны Китая на фоне недавней вспышки АЧС). Еще одним товаром, набравшим 50%, стало олово, которое выросло на фоне дефицита припоя, пищевой фольги и сырья для консервных банок.

Нефть марки Brent за квартал выросла на 17%; июньский прирост составил почти 8%.

Пиломатериалы упали так же быстро, как и взлетели

Пиломатериалы растеряли почти весь 95-процентный прирост после того, как американские застройщики попросту сократили активность.

Показатель продаж нового жилья, который в октябре 2020 года достиг рекордного уровня в 927 000, с тех пор упал примерно на 20%.

Причина в том, что число новых объектов снижается, несмотря на высокий спрос.

Частично это связано с динамикой цен, которые месяц за месяцем бьют рекорды. По оценкам Ассоциации ипотечных банков, средний размер ссуды на новое жилье в мае вырос до 384 000 долларов (с апрельских $377 434).

Еще одной причиной является преднамеренное снижение активности застройщиками, неспособными выдержать абсурдный скачок цен на пиломатериалы, которые шесть недель назад достигли более чем 1711 долларов за тысячу досковых футов, что на 95% выше уровня от 31 декабря (и на 417% выше, чем год назад).

По данным Национальной ассоциации застройщиков, ралли последнего года привело к росту средней цены одноквартирного жилого дома на $35 872 доллара, а многоквартирного — на $12 966.

Всего около трех лет назад пиломатериалы стоили от 300 до 500 долларов за тысячу досковых футов. Затем администрация Трампа ввела 24-процентный тариф на импорт канадских пиломатериалов хвойных пород (Канада является крупнейшим поставщиком этой категории в Северной Америке). В результате в середине 2018 года цены впервые превысили отметку в 600 долларов.

«Идеальный шторм» начался в июле 2020 года, когда пандемия привела к возникновению «узких мест» в цепочках поставок, что привело к сокращению сроков доставки и без того дефицитного товара. В сентябре пиломатериалы впервые преодолели уровень в 1000 долларов и продолжали расти вплоть до начала мая.

На момент окончания вчерашних торгов одна тысяча досковых футов стоила 770 долларов, что на 103 доллара (или 12%) ниже цены начала 2021 года.

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Лидером уходящего квартала стал природный газ. Энергоноситель, электроэнергию и тепло из которого получают около 40% американцев, с марта по июнь взлетел на 42%. Цены лишь немногим не дотянули до прироста третьего квартала 2020 года в 44%.

А вот внизу списка расположились пиломатериалы, потеряв 25% за квартал и 40% за один только июнь.

Помимо природного газа, многолетних максимумов достигли и другие сырьевые товары, включая кукурузу, пшеницу, сою и нефть.

Индекс TR/CC CRB Excess Return прибавил 14% за минувший квартал и почти 3% за июнь.

Первое полугодие оказалось крайне удачным для сырьевых товаров. Они стремительно восстанавливаются после нескольких месяцев подавленной динамики, вызванной карантином в различных регионах. Массовая вакцинация стимулирует спрос, а наличие «узких мест» в цепочках поставок и прочие проблемы с логистикой усиливают повышательное давление на цены.

Текущий бум напоминает последний суперцикл 2000-2014 годов, когда Китай скупал большую часть производимого по всему миру сырья. Сейчас ситуация очень похожа, поскольку Китай вновь потребляет сырье (от нефти до металлов и зерновых) в немыслимых масштабах.

Вернемся к природному газу. Немногие ожидали, что по итогам квартала он окажется более прибыльным вложением, чем нефть.

Погодные условия настолько переменчивы, что прогнозирование числа градусо-дней охладительного периода и результирующего потребления газа для выработки электроэнергии (от которого также зависит динамика запасов), является в равной степени наукой и искусством.

Природный газ известен своей волатильностью и способностью достигать экстремумов в короткие промежутки времени. На пике 2008 года один миллион британских тепловых единиц стоил 13 долларов, а всего год назад газ торговался ниже 1,50 доллара.

Говоря эпитетами, этот «необъезженный жеребец» не может долго двигаться в одну сторону. Тем не менее, завершив первый квартал мартовским снижением на 6%, в последующие три месяца природный газ превзошел самые смелые ожидания.

В апреле, ознаменовавшемся поздними холодами, он прибавил 12%; затем последовали умеренный майский рост на 4% и скачок на 22% в июне (когда на США обрушилась жара).

Природный газ «живет своей жизнью»

Эксперты Gelber & Associates отмечают крайне «бычью» динамику рынка природного газа.

Консалтинговая компания по управлению рисками из Хьюстона во вчерашней заметке отметила:

«Контракт следующего месяца пробил сопротивление предыдущих зимних максимумов вблизи $3,631, и до отметки в 4 доллара осталось совсем немного».

«Текущее ралли остается технически обусловленным, поскольку трейдеры стремятся преодолеть локальные пики конца декабря 2016 и 2018 годов в $3,84. Контракт следующего месяца в настоящее время опустился к $3,71 после того, как на утренних торгах достиг $3,81».

Аналитики отметили, что текущее ралли даст производителям время приспособиться к текущему уровню спроса, а также извлечь значительную прибыль в краткосрочной перспективе. Они добавляют:

«Несмотря на это, чем выше заберутся цены в рамках ралли, тем более решительной будет реакция производителей и тем меньше вероятность того, что рынок окажется в условиях дефицита предложения и высоких цен в зимний период».

Что касается нефти, то американская марка WTI за второй квартал выросла на 23%, в июне прибавив почти 11%.

За первое полугодие американский бенчмарк прибавил впечатляющие 51% (всего на 1% отстав от цен на свинину, которая пользуется повышенным спросом со стороны Китая на фоне недавней вспышки АЧС). Еще одним товаром, набравшим 50%, стало олово, которое выросло на фоне дефицита припоя, пищевой фольги и сырья для консервных банок.

Нефть марки Brent за квартал выросла на 17%; июньский прирост составил почти 8%.

Пиломатериалы упали так же быстро, как и взлетели

Пиломатериалы растеряли почти весь 95-процентный прирост после того, как американские застройщики попросту сократили активность.

Показатель продаж нового жилья, который в октябре 2020 года достиг рекордного уровня в 927 000, с тех пор упал примерно на 20%.

Причина в том, что число новых объектов снижается, несмотря на высокий спрос.

Частично это связано с динамикой цен, которые месяц за месяцем бьют рекорды. По оценкам Ассоциации ипотечных банков, средний размер ссуды на новое жилье в мае вырос до 384 000 долларов (с апрельских $377 434).

Еще одной причиной является преднамеренное снижение активности застройщиками, неспособными выдержать абсурдный скачок цен на пиломатериалы, которые шесть недель назад достигли более чем 1711 долларов за тысячу досковых футов, что на 95% выше уровня от 31 декабря (и на 417% выше, чем год назад).

По данным Национальной ассоциации застройщиков, ралли последнего года привело к росту средней цены одноквартирного жилого дома на $35 872 доллара, а многоквартирного — на $12 966.

Всего около трех лет назад пиломатериалы стоили от 300 до 500 долларов за тысячу досковых футов. Затем администрация Трампа ввела 24-процентный тариф на импорт канадских пиломатериалов хвойных пород (Канада является крупнейшим поставщиком этой категории в Северной Америке). В результате в середине 2018 года цены впервые превысили отметку в 600 долларов.

«Идеальный шторм» начался в июле 2020 года, когда пандемия привела к возникновению «узких мест» в цепочках поставок, что привело к сокращению сроков доставки и без того дефицитного товара. В сентябре пиломатериалы впервые преодолели уровень в 1000 долларов и продолжали расти вплоть до начала мая.

На момент окончания вчерашних торгов одна тысяча досковых футов стоила 770 долларов, что на 103 доллара (или 12%) ниже цены начала 2021 года.

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter