1 июля 2021 ИХ "Финам" | Chevron

Chevron (NYSE: CVX) - вторая по капитализации американская нефтегазовая компания. Деятельность Chevron включает в себя добычу и переработку нефти и газа, нефтехимию, производство СПГ, а также развитие возобновляемых источников энергии (ВИЭ).

Мы рекомендуем "Покупать" акции Chevron с целевой ценой $ 122,57 на горизонте 12 мес., что соответствует апсайду 18,1%.

Рост цен на нефть выше предкризисных уровней станет драйвером восстановления финансовых результатов Chevron в 2021 году.

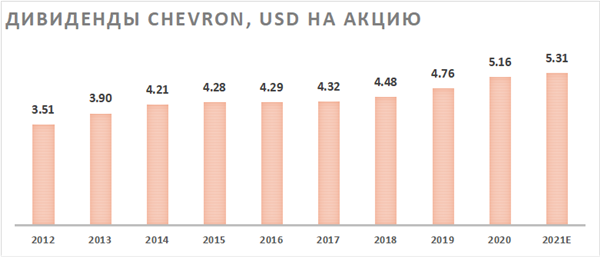

Chevron - дивидендный аристократ и повышает размер выплат уже 33 года. В 2021 году дивидендная доходность может достигнуть 5,1%, что является привлекательным для сектора значением.

У компании есть амбициозные планы по росту добычи в ближайшие 5 лет в среднем на 3,5% в год и свободного денежного потока более чем на 10% в год.

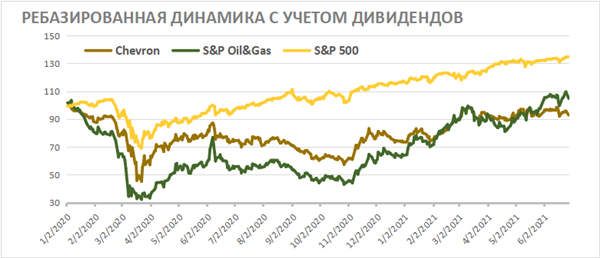

После относительно слабой отчетности за первый квартал и неопределенности касательно сроков возобновления байбэка акции Chevron отстали от сектора. На наш взгляд, это временные факторы, которые создают хорошую точку для покупки.

Стратегия

Chevron - одна из нефтяных компаний, которые в своей стратегии продолжают в первую очередь ставить на добычу нефти и газа. Компания планирует развиваться как в плане добычи, так и в плане эффективности. Среди ее ключевых стратегических целей можно выделить следующие:

рост добычи углеводородов в среднем на 3,5% в год, приблизительно до 3,5 млн б/с до 2025 года;

рост рентабельности задействованного капитала (ROCE) с 4,4% в первом квартале 2021 года до 10% в 2025 году, если предположить, что цены на нефть будут около $ 60 за барр.;

рост свободного денежного потока в среднем более чем на 10% в год до 2025 года;

снижение операционных расходов в 2021 году на 10% по сравнению с 2019 годом.

Наиболее значимым проектом Chevron является активное развитие деятельности в Пермском бассейне - центре американской добычи сланцевой нефти.

Выплаты акционерам

Chevron - один из дивидендных аристократов, так как компания повышает дивиденды уже на протяжении 33 лет. Текущий год, вероятно, не станет исключением - во втором квартале компания повысила ежеквартальные дивиденды с $ 1,29 на акцию до $ 1,34. Таким образом, по итогам 2021 года размер дивидендов может составить $ 5,31, что соответствует 5,1% дивидендной доходности. Отметим, что устойчивость дивидендов пока что не подлежит сомнению. На данный момент Chevron может комфортно поддерживать текущий уровень дивидендов, если цены на нефть будут не ниже $45-50 за баррель.

Кроме того, периодически Chevron проводит обратный выкуп акций. Однако в марте 2020 года байбэк объемом $ 5 млрд был остановлен на фоне обвала цен на нефть. Учитывая рост нефтяных котировок выше предкризисных уровней, можно ожидать, что в обозримом будущем обратный выкуп может возобновиться. Однако пока что менеджмент не дает конкретных ориентиров насчет данного события, говоря лишь о возобновлении обратного выкупа в тот момент, когда компания будет уверена, что сможет комфортно проводить его на протяжении нескольких лет.

Финансовые результаты

В первом квартале 2021 года Chevron немного ухудшил свои финансовые результаты по сравнению с прошлым годом. Выручка компания выросла на 1,7% г/г, но EBITDA сократилась на 19,5% г/г, скорр. чистая прибыль на акцию - на 30,2% г/г.

Ключевым негативным фактором, повлиявшим на отчетность Chevron, стал все еще не восстановившийся в первом квартале спрос на нефтепродукты и, как следствие, низкая маржа нефтепереработки. На этом фоне сегмент даунстрима оказался на грани убытка, заработав символические $ 5 млн чистой прибыли против $ 1103 млн годом ранее. Среди других негативных факторов стоит отметить аномальные холода, эффект оценивается в $ 300 млн, а также снижение добычи на 3,5% г/г. Позитивным фактором стали восстанавливающиеся цены на нефть.

При этом обратим внимание на рост свободного денежного потока на 54,2% г/г, что во многом связано с радикальным снижением капитальных затрат на 44,3% г/г. Сильное значение FCF позволяет компании комфортно выплачивать дивиденды и постепенно снижать увеличившийся во время пандемии долг.

Учитывая, что цены на нефть и маржа нефтепереработки во втором квартале продолжили восстановление, можно ожидать, что в следующие отчетности Chevron покажет результаты уже не хуже, чем до пандемии.

Оценка

Для определения целевой цены акций Chevron мы использовали оценку по мультипликаторам относительно американских аналогов, которая дала целевую капитализацию $ 236,3 млрд, или $ 122,6 на акцию.

Это соответствует апсайду 18,1% и рейтингу "Покупать". С учетом дивидендов в следующие 12 мес. апсайд составляет 23,2%.

Отметим, что средневзвешенная целевая цена акций Chevron по выборке аналитиков с исторической результативностью прогнозов по данной акции не ниже среднего, по нашим расчетам, составляет $ 121,9 (апсайд - 17,5%), рейтинг акции - 3,75 (значение рейтинга 5,0 соответствует рекомендации Strong Buy, а 1,0 - Strong Sell).

В том числе оценка целевой цены акций Chevron аналитиками Wells Fargo составляет $ 110 (рекомендация - "Держать"), BNP Paribas – $ 110 ("Нейтрально"), Piper Sandler - $ 126 ("Лучше рынка").

Акции на фондовом рынке

С начала 2020 года акции Chevron отстали от индекса S&P 500, а в последние месяцы и от секторального индекса нефти и газа. Отставание от широкого рынка связано с тем, что для нефтегазового сектора пандемия стала намного более серьезным испытанием, чем для большинства отраслей. Отставание от сектора началось после публикации относительно слабых результатов за первый квартал и неопределенности насчет сроков возобновления байбэка. Во втором квартале финансовые результаты перейдут к улучшению, а новость о возобновлении обратного выкупа, учитывая высокие цены на нефть, может выйти в любой момент. На этом фоне мы ожидаем, что в ближайшие месяцы акции Chevron компенсируют отставание от сектора.

Техническая картина

С технической точки зрения акции Chevron движутся в рамках среднесрочного сходящегося треугольника. В такой ситуации направление выхода из треугольника может определить дальнейший вектор движения акций.

http://www.finam.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter