20 июля 2021 Россельхозбанк | Алроса

Резюме

Алроса – лидер на российском и мировом рынке алмазов

Компания продает непрофильные активы и развивает основной бизнес

Стабильное финансовое положение позволило Алросе получить рейтинг BBB от Fitch Ratings

Дивидендная доходность акций Алросы превышает среднерыночную

Обзор деятельности компании

Алроса – российская группа алмазодобывающих компаний, занимающая лидирующие позиции в мире по объему добычи алмазов.

Корпорация собирается придерживаться моно-продуктовой стратегии с фокусом на разведке и добыче алмазного сырья как на самом привлекательном сегменте алмазной отрасли с наиболее высокой операционной маржой и отчуждении ряда непрофильных активов.

Группа планирует продать целый ряд непрофильных активов, которые имеют низкую или отрицательную рентабельность и не являются существенными для поддержания профильной деятельности. Доход от реализации данных непрофильных предприятий будет использован для сокращения задолженности Компании и инвестиций в ее профильную деятельность по добыче алмазов.

Компания продолжает вкладывать средства в разведку и разработку новых месторождений для поддержания и расширения своей ресурсной базы и базы запасов, уделяя особое внимание России и Африке – двум регионам, которые по мнению руководства, имеют самый высокий потенциал обнаружения алмазных месторождений, пригодных к коммерческому освоению.

Цель Алросы состоит в том, чтобы занимать устойчивую лидирующую позицию в алмазодобывающей отрасли через активное участие в работе международных организаций и повысить роль группы в реализации Кимберлийского процесса (утвержденна ООН схема предотвращения попадания на рынок незаконно добытых алмазов).

Финансовые результаты

18 мая 2021 года Алроса опубликовала финансовые результаты за первый квартал 2021 г, а 16 июля – операционные результаты по итогам 2 квартала.

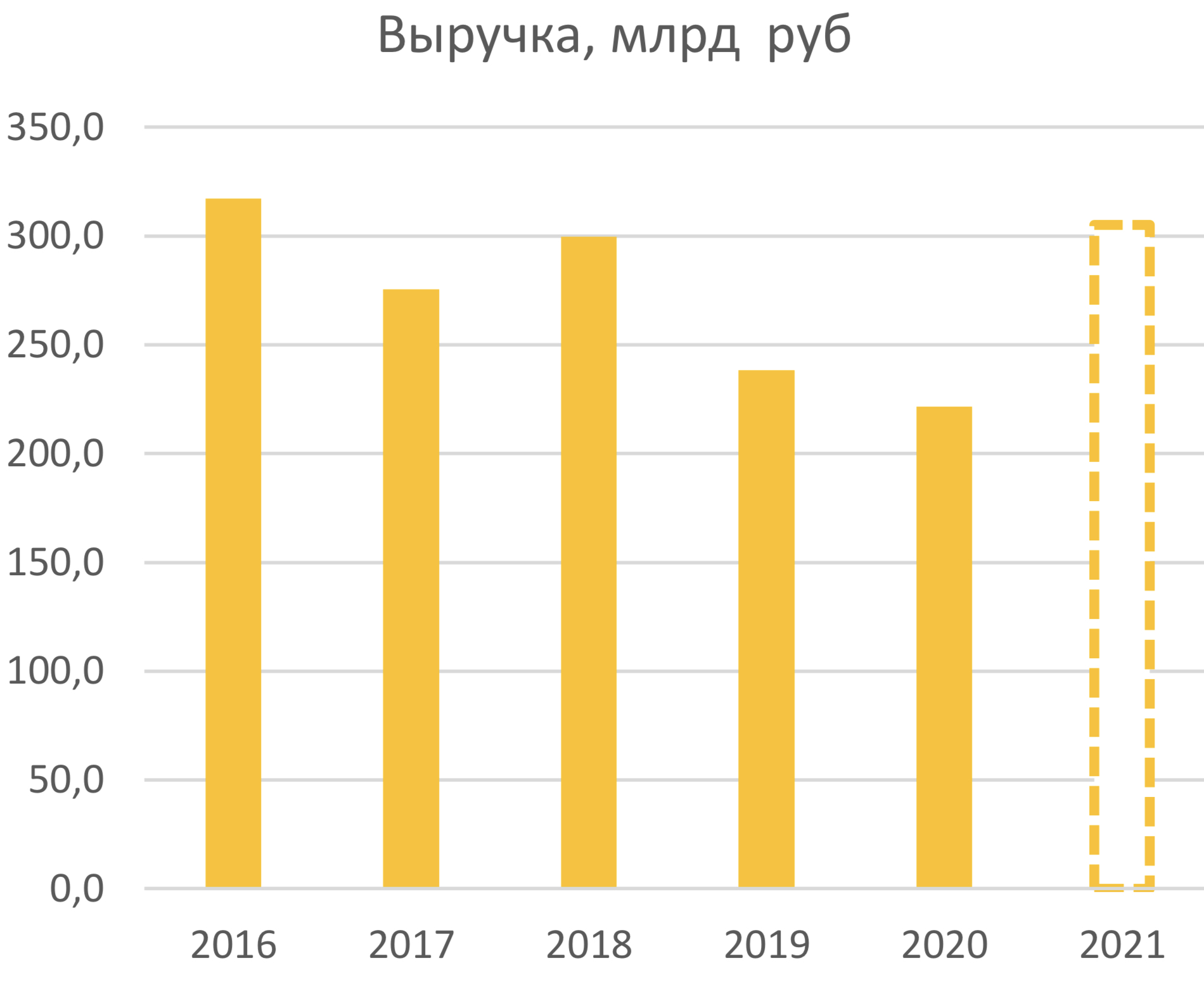

Выручка в 1 квартале снизилась на 8% кв/кв до 90,8 млрд руб. в связи со снижением объемов реализации алмазов, частично компенсируемым улучшением структуры продаж и ростом средних цен реализации. Рост на 45% г/г обусловлен увеличением объема реализации алмазов на 65%, а также ослаблением курса рубля. Во втором квартале выручка выросла на 1% кв/кв и на 13% г/г.

Показатель EBITDA в 1 квартале вырос на 5% кв/кв до 33,5 млрд руб., в основном за счет снижения управленческих и коммерческих расходов и роста средних цен реализации. Рост на 12% г/г обусловлен увеличением объемов продаж и ослаблением курса рубля. Рентабельность по EBITDA выросла до 37%.

Чистая прибыль за 1 квартал выросла на 13% кв/кв до 24 млрд руб. на фоне роста рентабельности продаж. Рост показателя в 7,9 раза г/г обусловлен увеличением продаж и снижением отрицательного влияния курсовых разниц.

Свободный денежный поток в 1 кв. составил 52,7 млрд руб. (-12,5 млрд руб. кв/кв, +30,9 млрд руб. г/г) за счет снижения оборотного капитала на фоне сохранения высоких продаж из запасов, восстановления цен, а также сезонно низкого уровня инвестиций.

Коэффициент Чистый долг/12М EBITDA на конец 1 кв. снизился до -0,2х (4 кв. 2020 г.: 0,4х).

Компания не изменила прогноз на 2021 год. Уровень производства предусматривается на уровне 31,5 млн карат, инвестиции составят около 25 млрд рублей.

Повышение рейтинга Fitch Ratings

15 июня 2021 года Международное рейтинговое агентство Fitch Ratings повысило долгосрочный рейтинг дефолта АК «АЛРОСА» с уровня «BBB-» до «BBB». Прогноз по рейтингу – «стабильный».

Среди аспектов, способствовавших повышению рейтинга, можно выделить следующие:

Дивидендная политика: гибкость и предсказуемость дивидендной политики АЛРОСА позволяет удерживать уровень долговой нагрузки на консервативном уровне даже в периоды ослабления рынка;

Доступные источники ликвидности: наличие 60,0 минимального уровня запаса ликвидности в форме денежных средств и их эквивалентов обеспечивает устойчивость бизнеса в периоды резкого сокращения продаж;

Низкий уровень долга: в среднесрочной перспективе уровень долговой нагрузки будет находиться на комфортном уровне с точки зрения соответствия рейтингу уровня «BBB»;

Поддержка со стороны государства: в кризис 2008-2009 гг. государство оказало поддержку Компании путем выкупа алмазов в Госхран, аналогичная возможность рассматривалась и в 2020 г., однако, она не была реализована ввиду восстановления продаж Компании;

Искусственно выращенные алмазы: наблюдается четкое выделение этой категории в отдельный сегмент рынка ювелирных украшений, цены на синтетические алмазы существенно снизились за последние несколько лет вслед за снижением себестоимости.

Дивиденды

10 марта 2021 года компания утвердила новую редакцию дивидендной политики. Периодичность выплат составляет полгода.

В зависимости от значения коэффициента Чистый долг/EBITDA рекомендуемый размер полугодовых дивидендных платежей может составить:

Не менее 100% от FCF: если значение показателя «Чистый долг/EBITDA» на конец соответствующего периода составляет менее 0,0;

От 70% до 100% от FCF: если значение показателя «Чистый долг/EBITDA» на конец соответствующего периода соответствует диапазону 0,0-1,0 (не включая 1,0);

От 50 до 70% от FCF: если значение показателя «Чистый долг/EBITDA» на конец соответствующего периода соответствует диапазону 1,0-1,5.

Следующая выплата дивидендов состоится в октябре (прогноз), ожидаемая доходность превышает 9,5%.

ESG

АЛРОСА стремится соответствовать лучшим стандартам работы и раскрытия информации в области ESG, продолжая работу по совершенствованию практик в области устойчивого развития. Компания сохраняет участие в международном индексе FTSE4Good, а также рейтинг BB в системе рейтингов MSCI ESG. Рейтинг RAEX Europe поставил Алросу на 18 место по показателям ESG среди российских компаний (данные по итогам июня).

Оценка акций компании

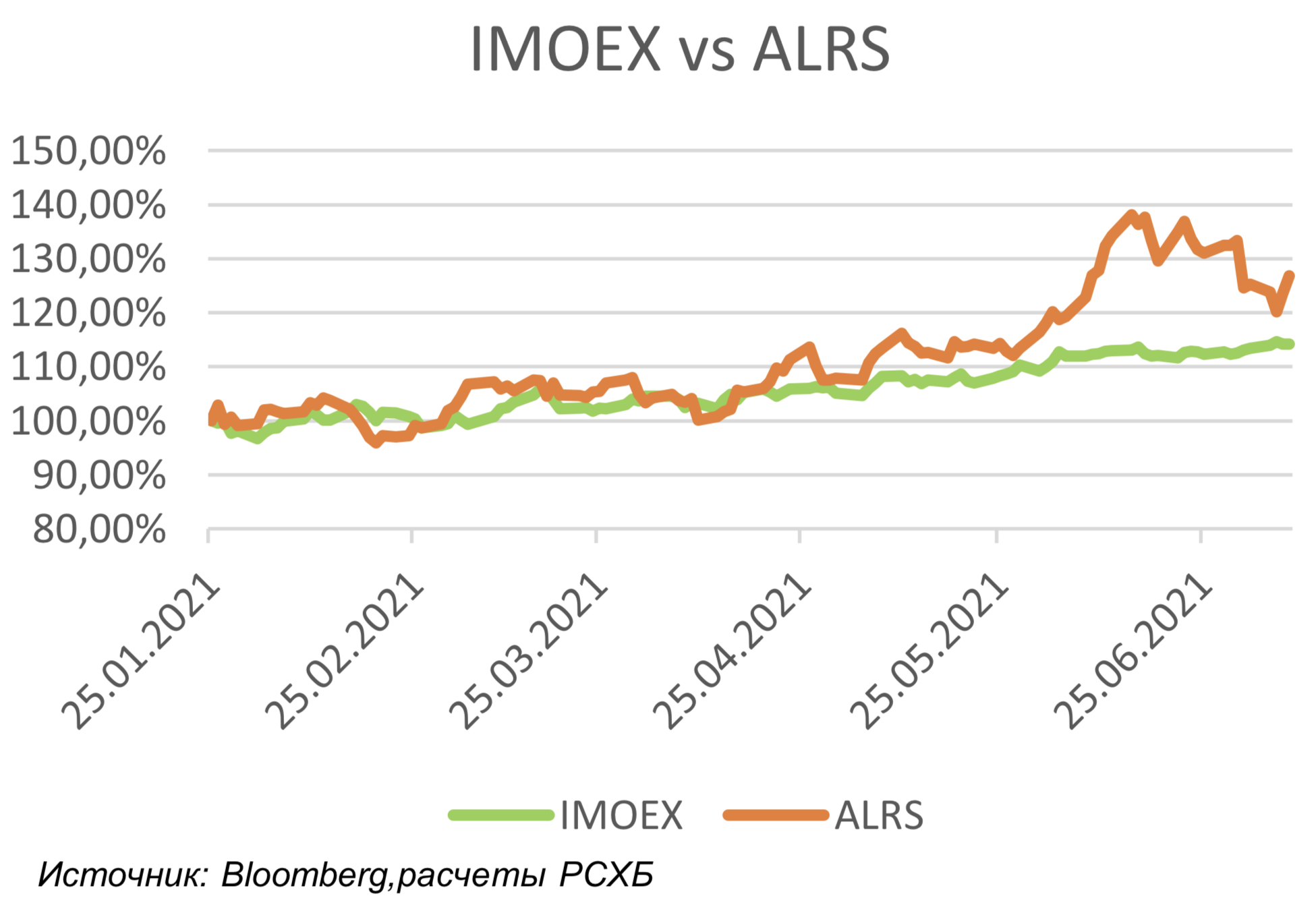

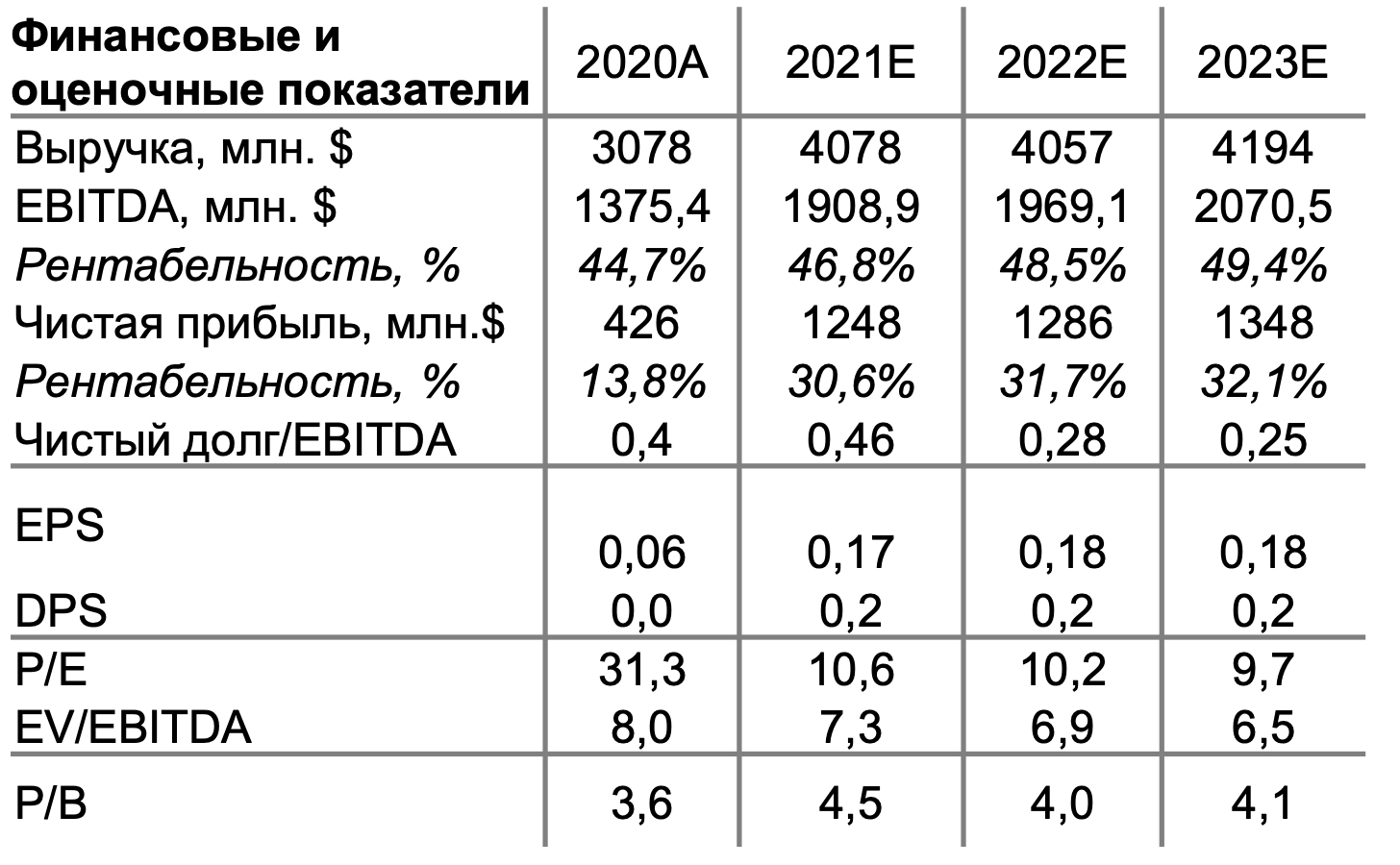

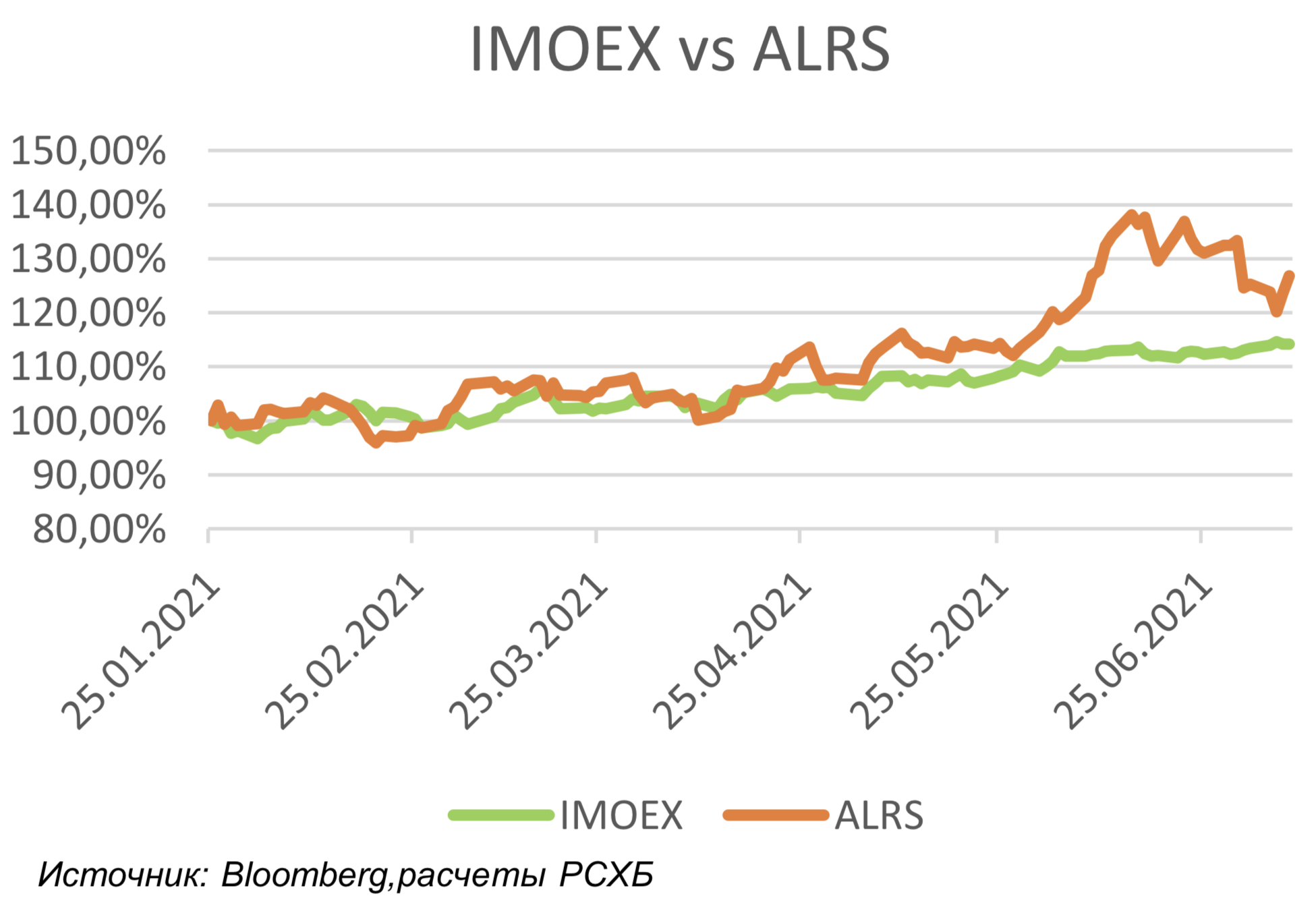

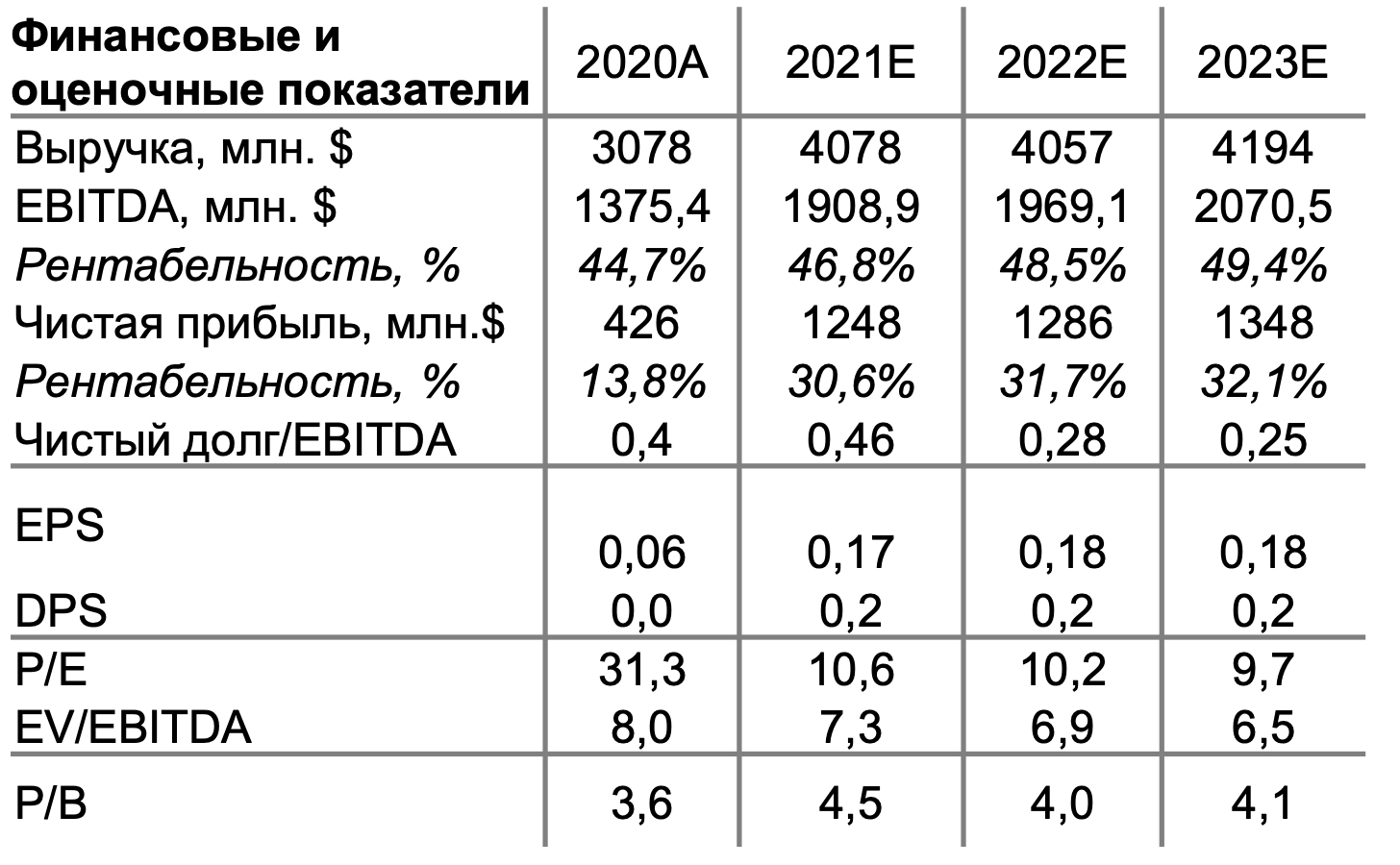

Акции Алросы выросли более, чем на треть в текущем году. Компания торгуется в целом на уровне отрасли и зарубежных конкурентов. Так, показатель P/E Anglo American (владельцы De Beers) составляет 24,18, Rio Tinto торгуется с P/E 14,29.

Вкупе со стабильными выплатами дивидендов, это делает акции Алросы надежным вложением с хорошей среднесрочной перспективой.

https://www.rshb.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Алроса – лидер на российском и мировом рынке алмазов

Компания продает непрофильные активы и развивает основной бизнес

Стабильное финансовое положение позволило Алросе получить рейтинг BBB от Fitch Ratings

Дивидендная доходность акций Алросы превышает среднерыночную

Обзор деятельности компании

Алроса – российская группа алмазодобывающих компаний, занимающая лидирующие позиции в мире по объему добычи алмазов.

Корпорация собирается придерживаться моно-продуктовой стратегии с фокусом на разведке и добыче алмазного сырья как на самом привлекательном сегменте алмазной отрасли с наиболее высокой операционной маржой и отчуждении ряда непрофильных активов.

Группа планирует продать целый ряд непрофильных активов, которые имеют низкую или отрицательную рентабельность и не являются существенными для поддержания профильной деятельности. Доход от реализации данных непрофильных предприятий будет использован для сокращения задолженности Компании и инвестиций в ее профильную деятельность по добыче алмазов.

Компания продолжает вкладывать средства в разведку и разработку новых месторождений для поддержания и расширения своей ресурсной базы и базы запасов, уделяя особое внимание России и Африке – двум регионам, которые по мнению руководства, имеют самый высокий потенциал обнаружения алмазных месторождений, пригодных к коммерческому освоению.

Цель Алросы состоит в том, чтобы занимать устойчивую лидирующую позицию в алмазодобывающей отрасли через активное участие в работе международных организаций и повысить роль группы в реализации Кимберлийского процесса (утвержденна ООН схема предотвращения попадания на рынок незаконно добытых алмазов).

Финансовые результаты

18 мая 2021 года Алроса опубликовала финансовые результаты за первый квартал 2021 г, а 16 июля – операционные результаты по итогам 2 квартала.

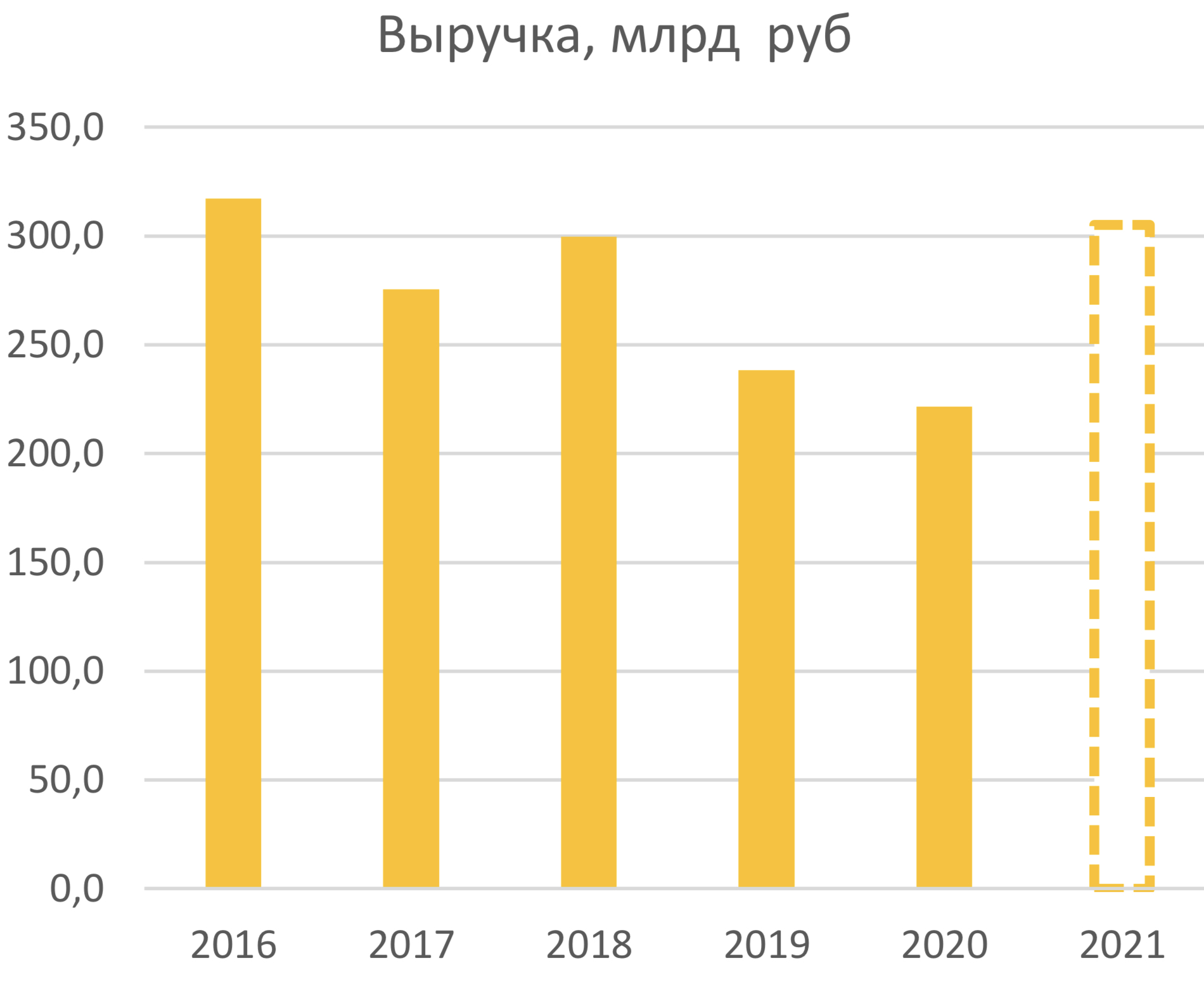

Выручка в 1 квартале снизилась на 8% кв/кв до 90,8 млрд руб. в связи со снижением объемов реализации алмазов, частично компенсируемым улучшением структуры продаж и ростом средних цен реализации. Рост на 45% г/г обусловлен увеличением объема реализации алмазов на 65%, а также ослаблением курса рубля. Во втором квартале выручка выросла на 1% кв/кв и на 13% г/г.

Показатель EBITDA в 1 квартале вырос на 5% кв/кв до 33,5 млрд руб., в основном за счет снижения управленческих и коммерческих расходов и роста средних цен реализации. Рост на 12% г/г обусловлен увеличением объемов продаж и ослаблением курса рубля. Рентабельность по EBITDA выросла до 37%.

Чистая прибыль за 1 квартал выросла на 13% кв/кв до 24 млрд руб. на фоне роста рентабельности продаж. Рост показателя в 7,9 раза г/г обусловлен увеличением продаж и снижением отрицательного влияния курсовых разниц.

Свободный денежный поток в 1 кв. составил 52,7 млрд руб. (-12,5 млрд руб. кв/кв, +30,9 млрд руб. г/г) за счет снижения оборотного капитала на фоне сохранения высоких продаж из запасов, восстановления цен, а также сезонно низкого уровня инвестиций.

Коэффициент Чистый долг/12М EBITDA на конец 1 кв. снизился до -0,2х (4 кв. 2020 г.: 0,4х).

Компания не изменила прогноз на 2021 год. Уровень производства предусматривается на уровне 31,5 млн карат, инвестиции составят около 25 млрд рублей.

Повышение рейтинга Fitch Ratings

15 июня 2021 года Международное рейтинговое агентство Fitch Ratings повысило долгосрочный рейтинг дефолта АК «АЛРОСА» с уровня «BBB-» до «BBB». Прогноз по рейтингу – «стабильный».

Среди аспектов, способствовавших повышению рейтинга, можно выделить следующие:

Дивидендная политика: гибкость и предсказуемость дивидендной политики АЛРОСА позволяет удерживать уровень долговой нагрузки на консервативном уровне даже в периоды ослабления рынка;

Доступные источники ликвидности: наличие 60,0 минимального уровня запаса ликвидности в форме денежных средств и их эквивалентов обеспечивает устойчивость бизнеса в периоды резкого сокращения продаж;

Низкий уровень долга: в среднесрочной перспективе уровень долговой нагрузки будет находиться на комфортном уровне с точки зрения соответствия рейтингу уровня «BBB»;

Поддержка со стороны государства: в кризис 2008-2009 гг. государство оказало поддержку Компании путем выкупа алмазов в Госхран, аналогичная возможность рассматривалась и в 2020 г., однако, она не была реализована ввиду восстановления продаж Компании;

Искусственно выращенные алмазы: наблюдается четкое выделение этой категории в отдельный сегмент рынка ювелирных украшений, цены на синтетические алмазы существенно снизились за последние несколько лет вслед за снижением себестоимости.

Дивиденды

10 марта 2021 года компания утвердила новую редакцию дивидендной политики. Периодичность выплат составляет полгода.

В зависимости от значения коэффициента Чистый долг/EBITDA рекомендуемый размер полугодовых дивидендных платежей может составить:

Не менее 100% от FCF: если значение показателя «Чистый долг/EBITDA» на конец соответствующего периода составляет менее 0,0;

От 70% до 100% от FCF: если значение показателя «Чистый долг/EBITDA» на конец соответствующего периода соответствует диапазону 0,0-1,0 (не включая 1,0);

От 50 до 70% от FCF: если значение показателя «Чистый долг/EBITDA» на конец соответствующего периода соответствует диапазону 1,0-1,5.

Следующая выплата дивидендов состоится в октябре (прогноз), ожидаемая доходность превышает 9,5%.

ESG

АЛРОСА стремится соответствовать лучшим стандартам работы и раскрытия информации в области ESG, продолжая работу по совершенствованию практик в области устойчивого развития. Компания сохраняет участие в международном индексе FTSE4Good, а также рейтинг BB в системе рейтингов MSCI ESG. Рейтинг RAEX Europe поставил Алросу на 18 место по показателям ESG среди российских компаний (данные по итогам июня).

Оценка акций компании

Акции Алросы выросли более, чем на треть в текущем году. Компания торгуется в целом на уровне отрасли и зарубежных конкурентов. Так, показатель P/E Anglo American (владельцы De Beers) составляет 24,18, Rio Tinto торгуется с P/E 14,29.

Вкупе со стабильными выплатами дивидендов, это делает акции Алросы надежным вложением с хорошей среднесрочной перспективой.

https://www.rshb.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter