«Лукойл» (MCX: LKOH, LSE: LKOD) — самая крупная в России частная компания.

О компании

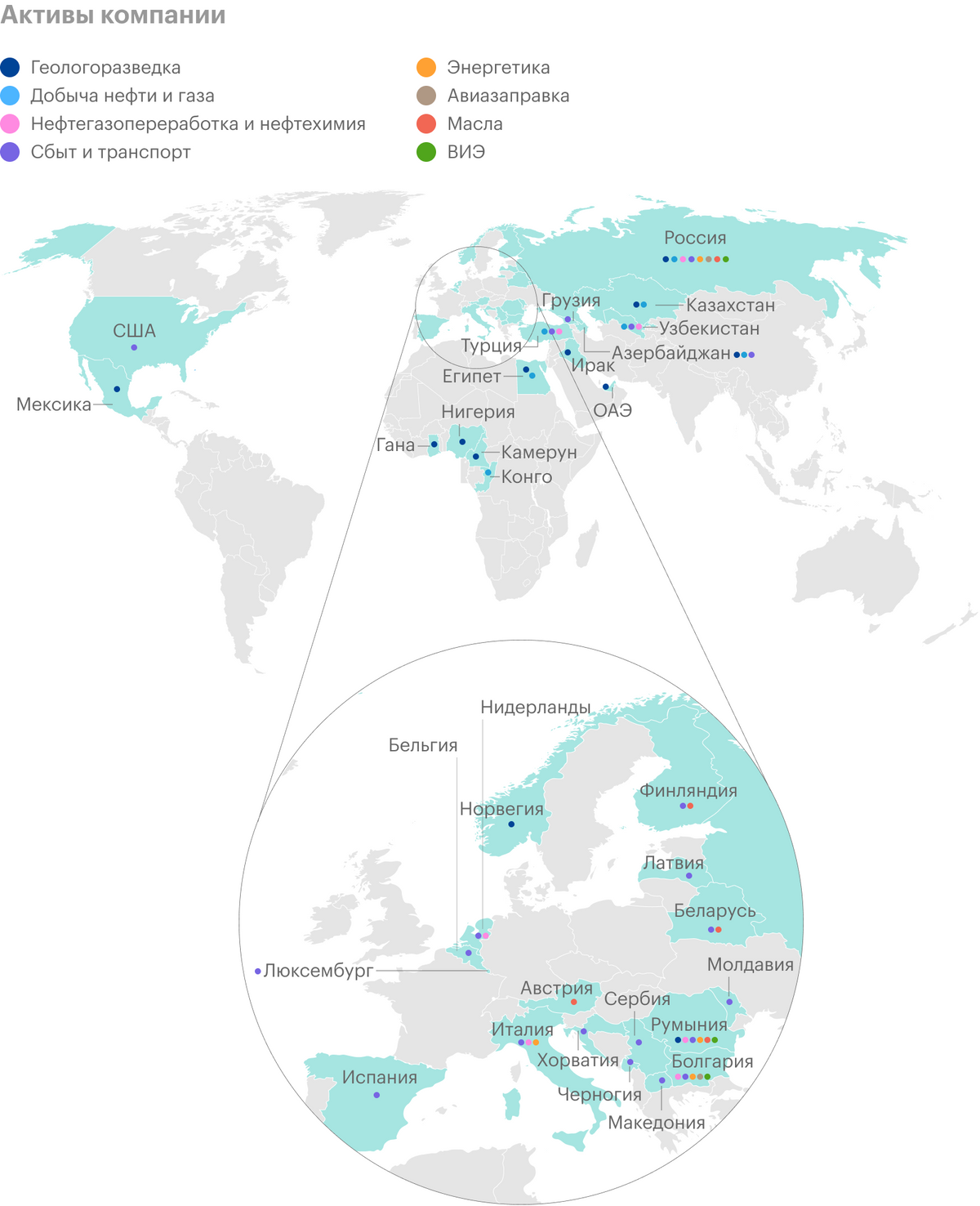

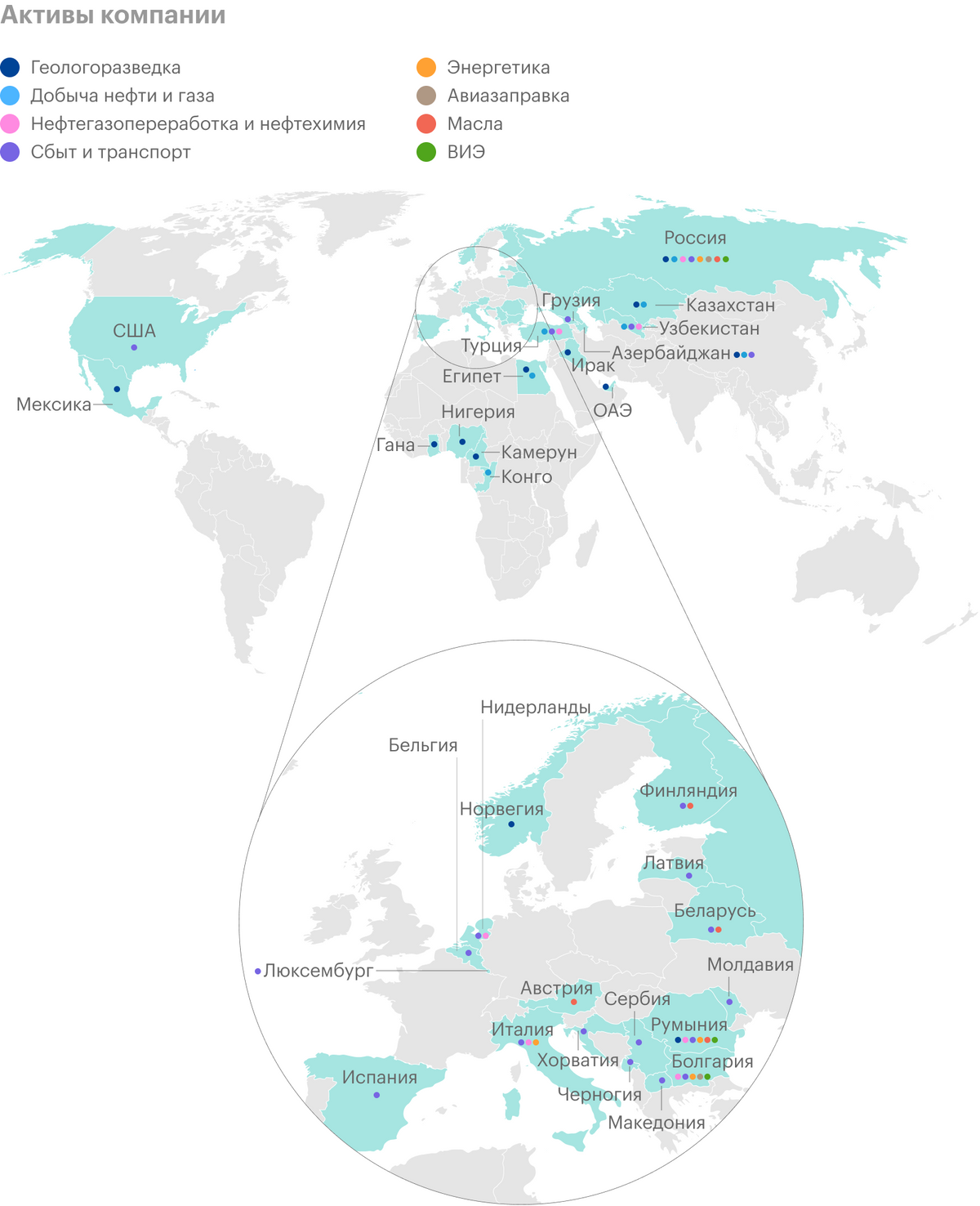

«Лукойл» — огромная вертикально интегрированная нефтегазовая компания, основанная в 1991 году. Оцените масштаб ее бизнеса: она контролирует 1% доказанных мировых запасов и обеспечивает по 2% общемировой добычи и переработки нефти. «Лукойл» представлен в 35 странах мира на 4 континентах, основные активы компании сосредоточены в России, где она ведет деятельность в 63 регионах. Как и любая вертикально интегрированная компания, «Лукойл» старается контролировать всю цепочку производства — от разведки до продажи продукции конечному потребителю.

Акции «Лукойл» в Тинькофф-инвестициях

В отчетности компания выделяет три операционных сегмента.

Разведка и добыча. В данном сегменте компания занимается разведкой и добычей нефти и газа. На начало 2021 года доказанные запасы компании составляли 15,4 млрд баррелей нефтяного эквивалента: 11,7 млрд баррелей нефти и 22,2 трлн кубических футов газа. Большая часть запасов относится к традиционным, но есть и трудноизвлекаемые. Компания обеспечена запасами как минимум на 20 лет. Большая часть запасов находится в России, где лицензионный фонд компании постоянно растет и на конец 2020 года достигает 563 лицензий. Также разведка и добыча осуществляются в Азербайджане, Казахстане, Узбекистане, Норвегии, Румынии, Мексике, на Ближнем Востоке и в Африке. Среднесуточная добыча в 1 квартале 2021 года находилась на уровне в 2,2 млн баррелей нефтяного эквивалента, из них 74% приходилось на жидкие углеводороды.

Переработка, торговля и сбыт. В данном сегменте сразу несколько подсегментов:

Нефтепереработка. 8 нефтеперерабатывающих заводов: 4 в России, по одному в Италии, Румынии и Болгарии — и доля в 45% завода в Нидерландах. Суммарная мощность — 80,4 млн тонн в год.

Газопереработка: 3 газоперерабатывающих завода, а также газоперерабатывающие производства на одном нефтеперерабатывающем заводе и на одном нефтехимическом заводе, все они находятся в России.

Нефтехимия: выпуск полимерных материалов и прочих продуктов нефтехимии на двух нефтехимических заводах в России, а также на двух нефтеперерабатывающих заводах в Италии и Болгарии, экспорт продукции в 30 стран.

Производство и реализация масел: производство масел полного цикла на двух нефтеперерабатывающих заводах в России и смешение масел из готовых компонентов в России и за рубежом — в Финляндии, Австрии, Турции, Румынии и Казахстане — на собственных, совместных и привлеченных производствах. Компания выпускает 800 наименований масел, занимая долю 30% на российском рынке.

Энергетика: у компании есть энергетические мощности в России, Румынии, Болгарии и Италии. Она выпускает электро- и тепловую энергию. Что интересно, у компании есть не только традиционные мощности, но и мощности на возобновляемых источниках энергии (ВИЭ): 4 гидроэлектростанции, 3 солнечные и ветроэлектростанция. По итогам 2020 года 70% производимой электроэнергии относилось к коммерческой генерации, а 30% — к обеспечивающей, то есть используемой на собственных предприятиях, что помогло довести долю собственной электроэнергии в структуре потребления предприятиями компании до 38%.

Оптовая реализация и трейдинг: продажа нефти, газа и продуктов переработки в России и за рубежом, кроме прочих используя 3 собственных морских терминала по перевалке в России и один в Испании, собственное плавучее нефтехранилище, также у компании есть собственное трейдинговое подразделение.

Приоритетные каналы сбыта: сюда компания включает розничную реализацию топливных и нетопливных товаров и услуг на обширной сети своих заправок, расположенных в 19 странах мира, продажу бункерного, авиационного топлива и битума.

Корпоративный центр и прочее. Сюда входят управленческие, финансовые и не относящиеся к основному бизнесу компании операции.

Выручка и форма собственности крупнейших нефтегазовых компаний России за 2020 год

Запасы компании, млн баррелей нефтяного эквивалента

Количество лицензий компании в России

Добыча компании в сутки, тысяч баррелей нефтяного эквивалента

Показатели нефтепереработки, тысяч тонн

Объем газопереработки, млн кубометров

Объем выпуска нефтехимической продукции, тысяч тонн

Показатели производства и смешения масел, тысяч тонн

Показатели коммерческой генерации

Объем оптовой реализации нефти, газа и продуктов переработки

Количество заправок компании и объем реализации нефтепродуктов на них

Объем реализации бункерного, авиационного топлива, млн тонн

Структура добычи компании по регионам за 2020 год

Идеальный шторм в нефтегазовой отрасли

В 2020 году нефтегазовая отрасль пережила не лучшие времена: все началось с развала сделки ОПЕК+ в марте. Развал сделки вызвал обвал нефтяных цен, потом ситуация продолжилась резким спадом спроса на углеводороды из-за повсеместного карантина, вызванного пандемией коронавируса. Потом последовала новая сделка ОПЕК+, из-за которой производителям пришлось значительно сократить добычу. Все это вместе нанесло двойной удар нефтяным компаниям: производство пришлось сократить одновременно с существенным падением цен на их продукцию.

Естественно, от этого пострадал и «Лукойл». Увеличение производства было только в сегменте нефтехимии, где крупнейшее предприятие компании увеличило загрузку после ремонта в 2019 году. Но компания достойно прошла сложный период, помог хорошо диверсифицированный — как по географии, так и по структуре производства — бизнес. В итоге «Лукойл» даже увеличил капитальные затраты на 10% по сравнению с 2019 годом и регулярно подчеркивает в отчетах и сообщениях топ-менеджмента, что «как только, так сразу» готов значительно увеличить добычу.

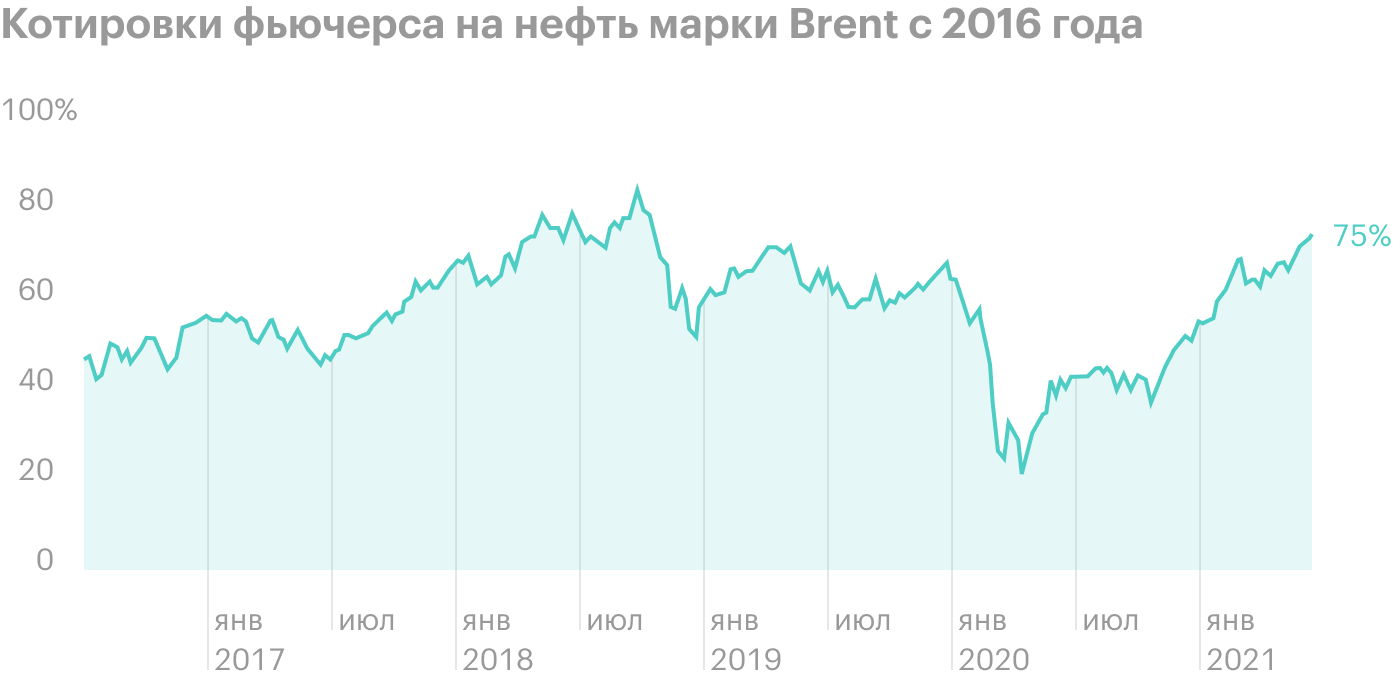

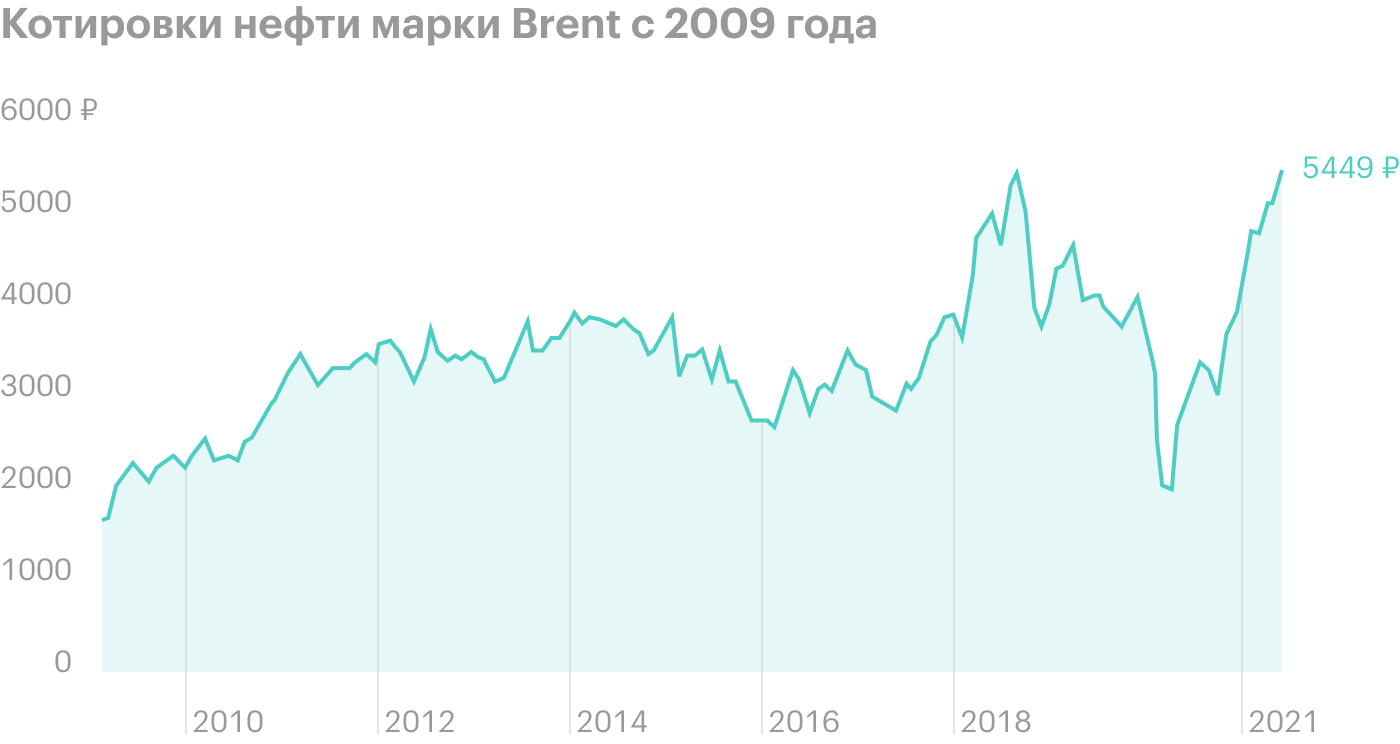

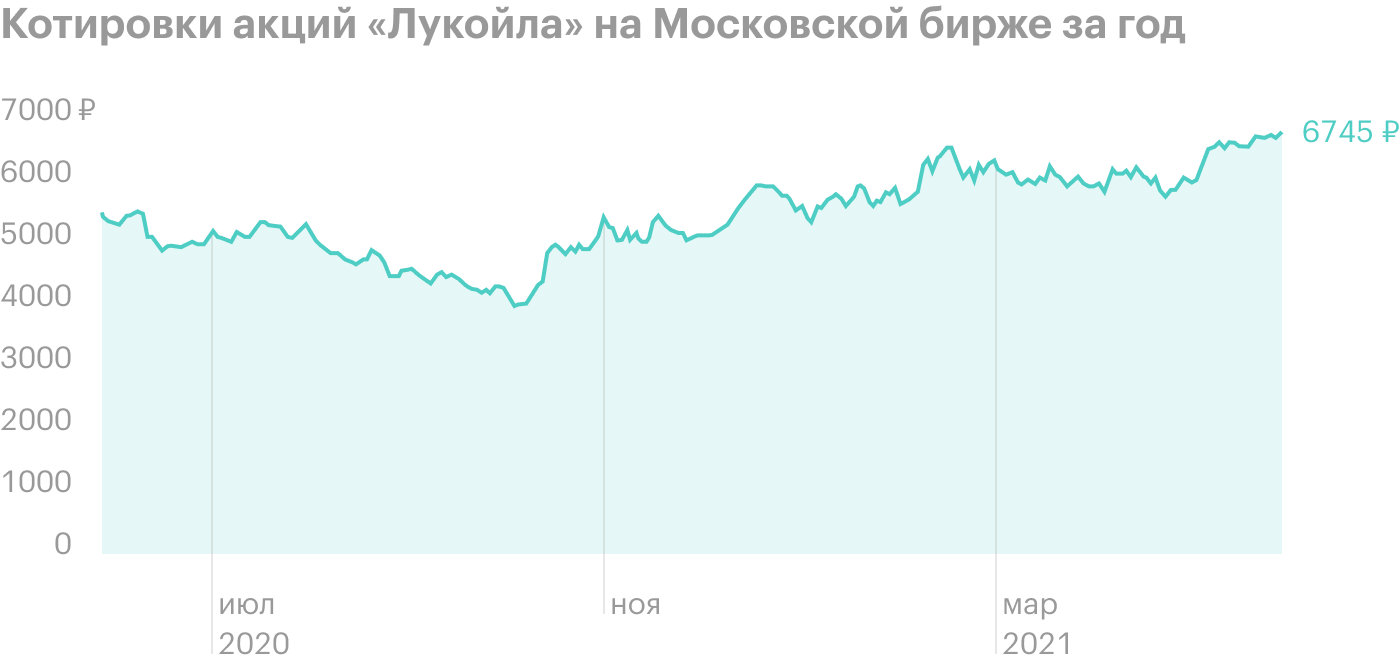

В 2021 году соглашение о сокращении добычи все еще действует, но уже в меньших объемах, а цены на нефть значительно выросли, что создает плацдарм для значительного улучшения производственных и финансовых результатов компании.

Капитальные затраты компании, млрд рублей

Финансовые показатели

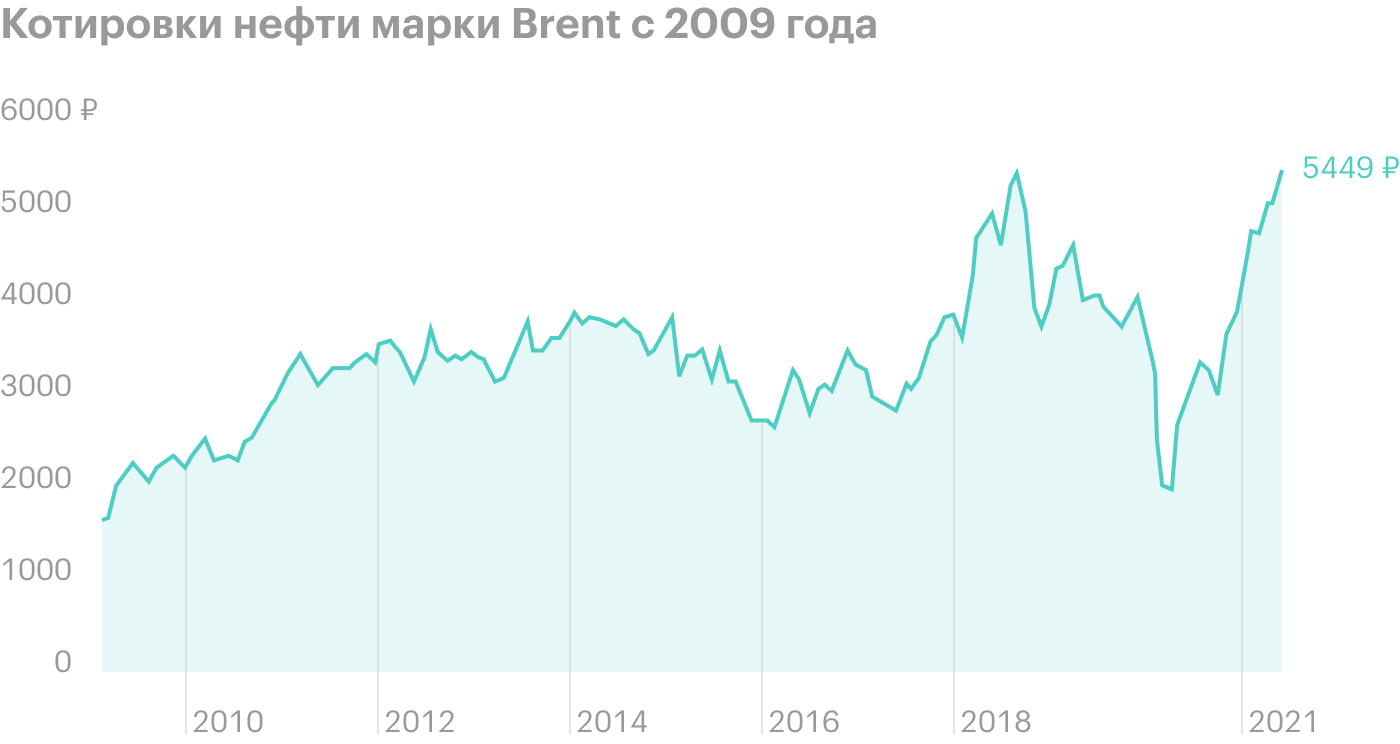

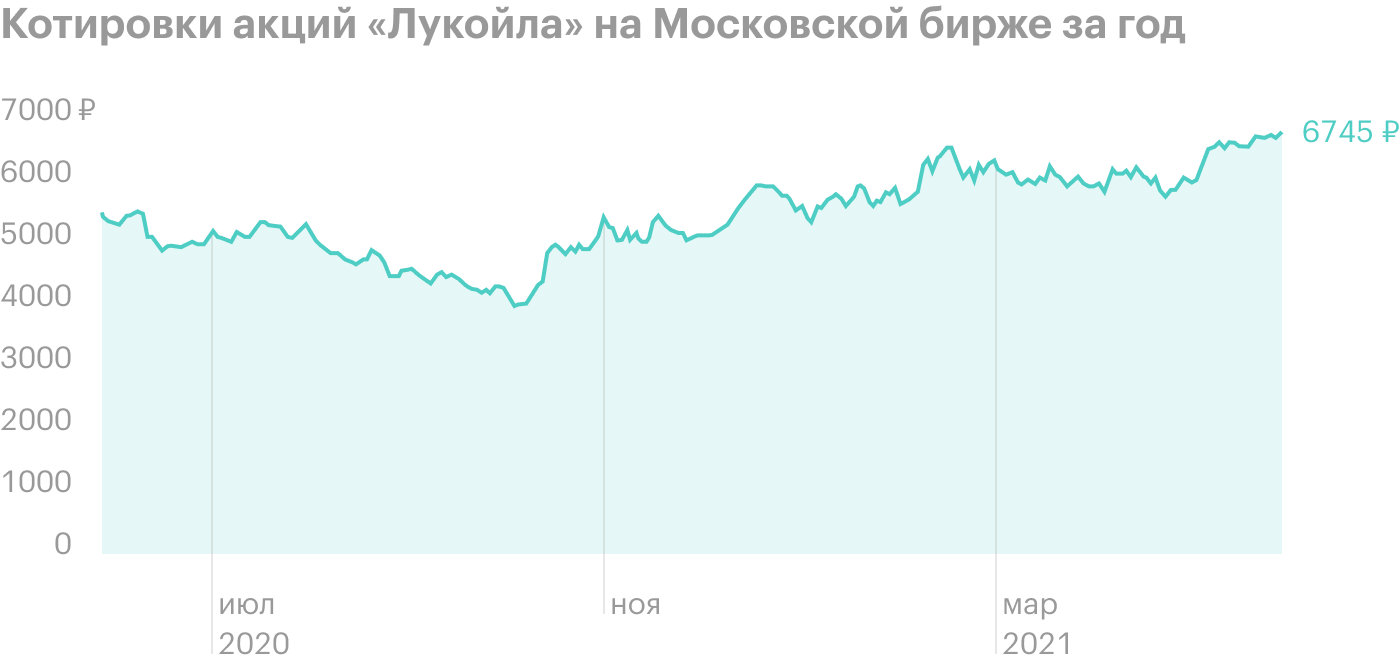

Основные финансовые показатели компании достаточно волатильны, так как во многом зависят от конъюнктуры: биржевых цен на нефть, соглашений ОПЕК+, а также таких неденежных статей, как курсовые разницы и обесценение активов. Сильная сторона компании — очень низкая долговая нагрузка.

Динамика показателей также демонстрирует, что даже в такой трудный 2020 год «Лукойл» сумел сохранить прибыль, сделал свободный денежный поток трехзначным, а чистый долг хоть и существенно вырос, но не достиг каких-то критических значений. Показатели 1 квартала 2021 года радуют — дела идут на лад по всем фронтам.

Структура выручки показывает, что компания основные деньги традиционно зарабатывает на продуктах переработки. Также «Лукойл» большую часть денег зарабатывает за рубежом в валюте.

Выручка, чистая прибыль, свободный денежный поток и чистый долг, млрд рублей

Выручка по сегментам бизнеса, трлн рублей

Выручка по географическим сегментам за 1 квартал 2021 года, млрд рублей

Акционерный капитал

На начало 2021 года акционерный капитал «Лукойла» состоял из примерно 693 млн акций. Крупнейшие акционеры: глава компании Вагит Алекперов и вице-президент по стратегическому развитию Леонид Федун. Большая часть акций находится в свободном обращении, что — вместе с огромной капитализацией — позволяет компании входить в топ-3 по весу в основных биржевых индексах на российские акции: 11,7% в индексах Мосбиржи и РТС и 13,31% в MSCI Russia.

Компания активно выкупает и затем погашает свои акции: в 2018—2019 годах проходил обратный выкуп на 3 млрд долларов, аналогичная программа действует и сейчас до конца 2022 года. Суммарно с 2017 года погасили 158 млн акций, из них около 22 млн — в феврале 2020 года.

Структура акционерного капитала

Почему акции могут вырасти

Огромный диверсифицированный экспортер. «Лукойл» — очень крупный, стабильный и хорошо диверсифицированный бизнес, один из лидеров отрасли, обладающий хорошим запасом прочности, что и показал в такой тяжелый для отрасли 2020 год. Важно, что большую часть выручки компания зарабатывает, продавая именно продукты переработки, то есть продукты с высокой добавленной стоимостью. Ну и, конечно же, «Лукойл» — экспортер, преимущественно зарабатывающий в валюте, так что возможная девальвация рубля компании не страшна, а скорее даже на руку.

Дивиденды. В 2019 году компания приняла новую дивидендную политику с очень хорошими условиями для акционеров. В ней предполагается выплачивать дивиденды 2 раза в год, распределяя весь свободный денежный поток, скорректированный с учетом уплаченных процентов, обязательств по аренде и обратного выкупа акций. Итогом этого стали огромные дивиденды за 2019 год, более чем в два раза превышающие дивиденды за 2018 год. Конечно, суммарные дивиденды за 2020 год будут значительно ниже, но в выплатах за 2021 год можно снова ожидать роста.

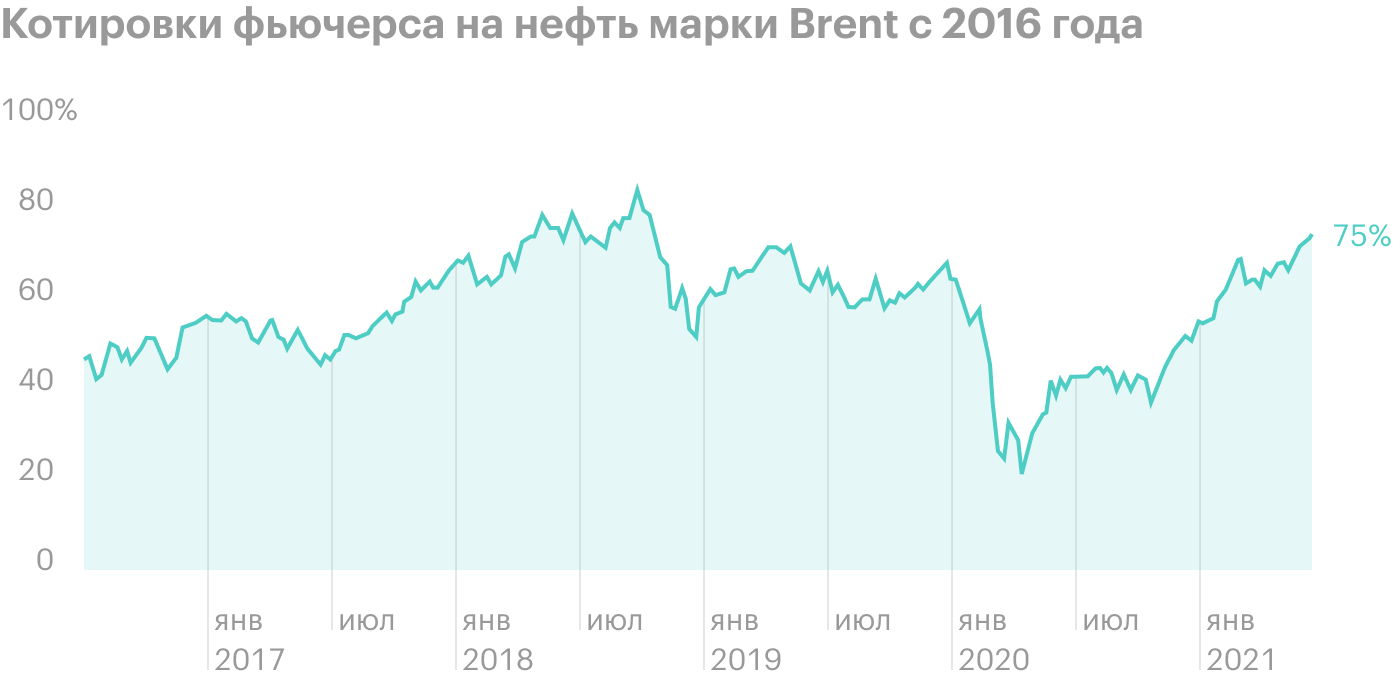

Хорошая конъюнктура. В первой половине 2021 года конъюнктура благоволит компаниям реального сектора вообще и нефтегазовым компаниям в частности: инфляция растет, цены на нефть в долларах на достаточно высоком уровне, а в рублях — на исторических максимумах, вакцинация во многих странах идет полным ходом. Неизвестно, сколько это будет продолжаться, но вполне вероятно, что со снятием коронавирусных ограничений начнет восстанавливаться пассажиропоток, что будет положительно влиять на спрос на нефть и нефтепродукты, и будет реализовываться отложенный спрос, что еще сильнее разгонит инфляцию.

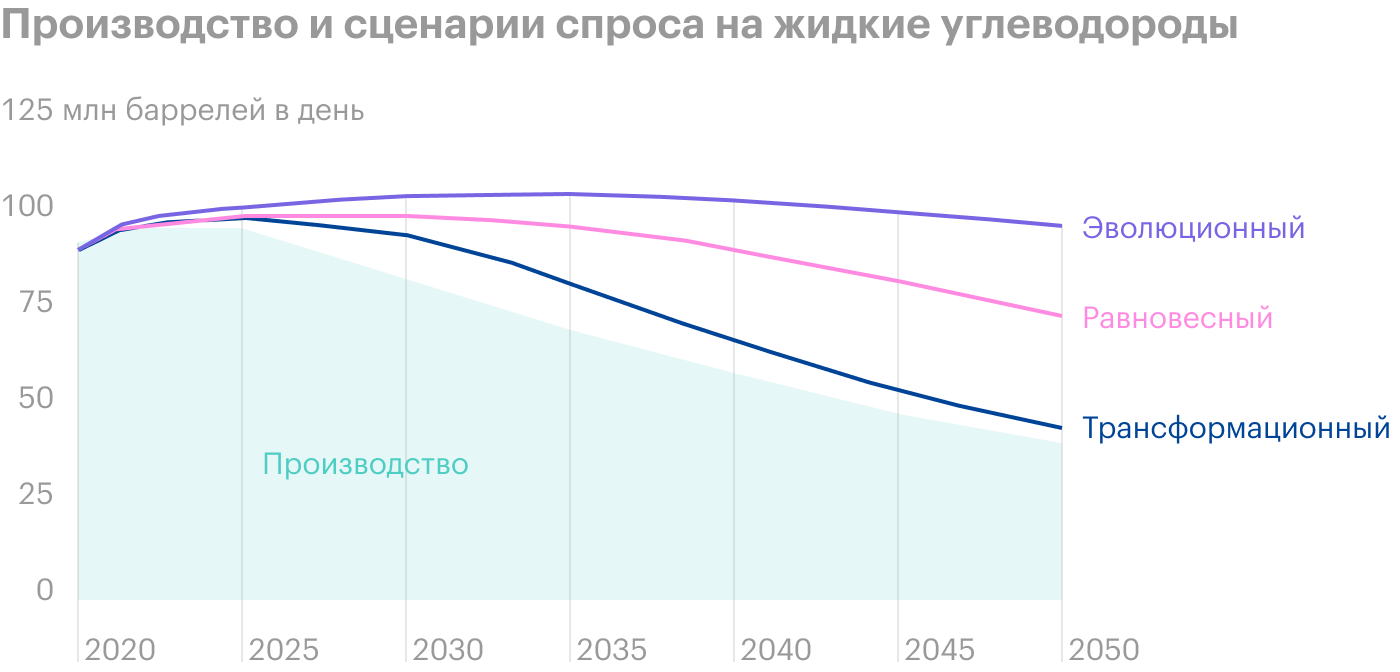

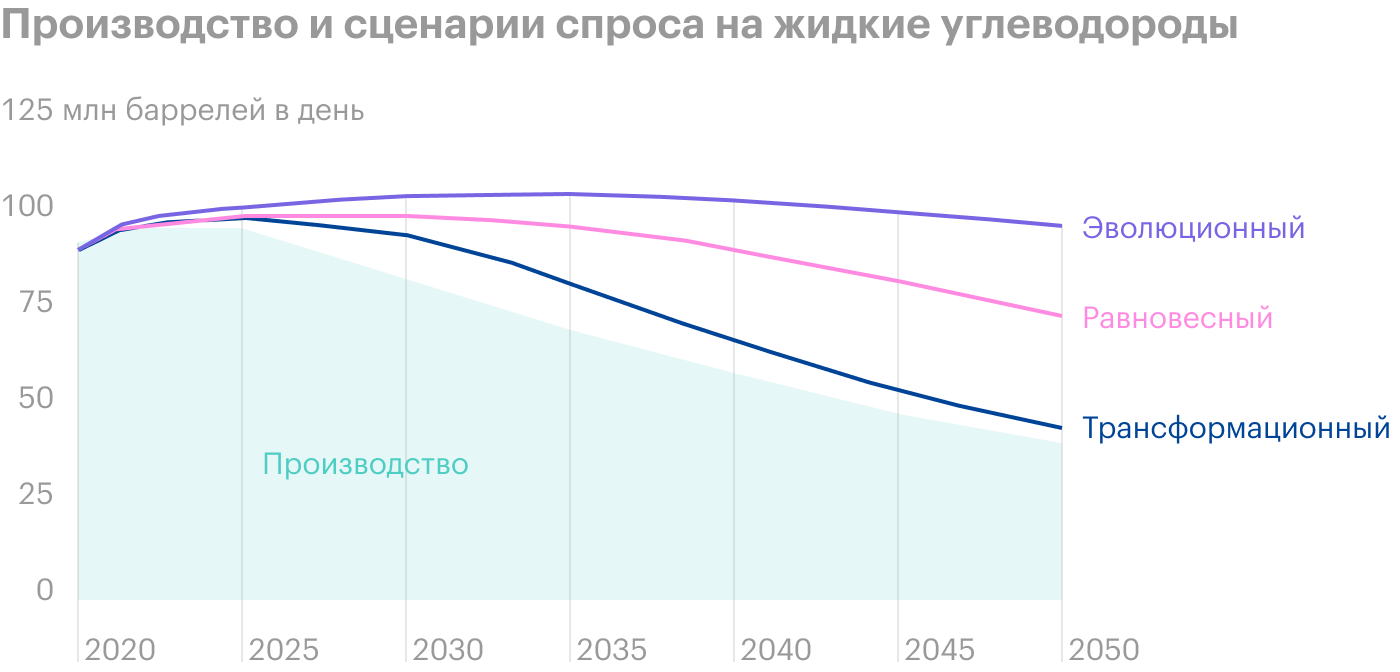

С долгосрочными трендами все не так однозначно. В презентации для инвесторов «Лукойл» рассматривает несколько возможных сценариев потребления углеводородов в зависимости от развития возобновляемых источников энергии (ВИЭ) и глобальной климатической повестки:

Эволюционный: достижение национальных целей по выбросам парниковых газов.

Равновесный: баланс между доступностью энергии и климатическими целями.

Трансформационный: радикальные изменения в мировой промышленности и энергетике.

Во всех этих сценариях, по мнению компании, углеводороды все равно будут очень нужны и важны.

Возможно, компания не ошибается в этом: в холодные зимы без углеводородов невозможно обойтись. Еще можно провести аналогии с углем: казалось бы, все уже давно поняли, что не стоит им пользоваться из-за его неэкологичности. Но правда в том, что, например, США до сих пор входят в тройку лидеров по его потреблению и оно до сих пор растет, а даже в прогрессивной Германии планируют от него полностью отказаться только к 2038 году.

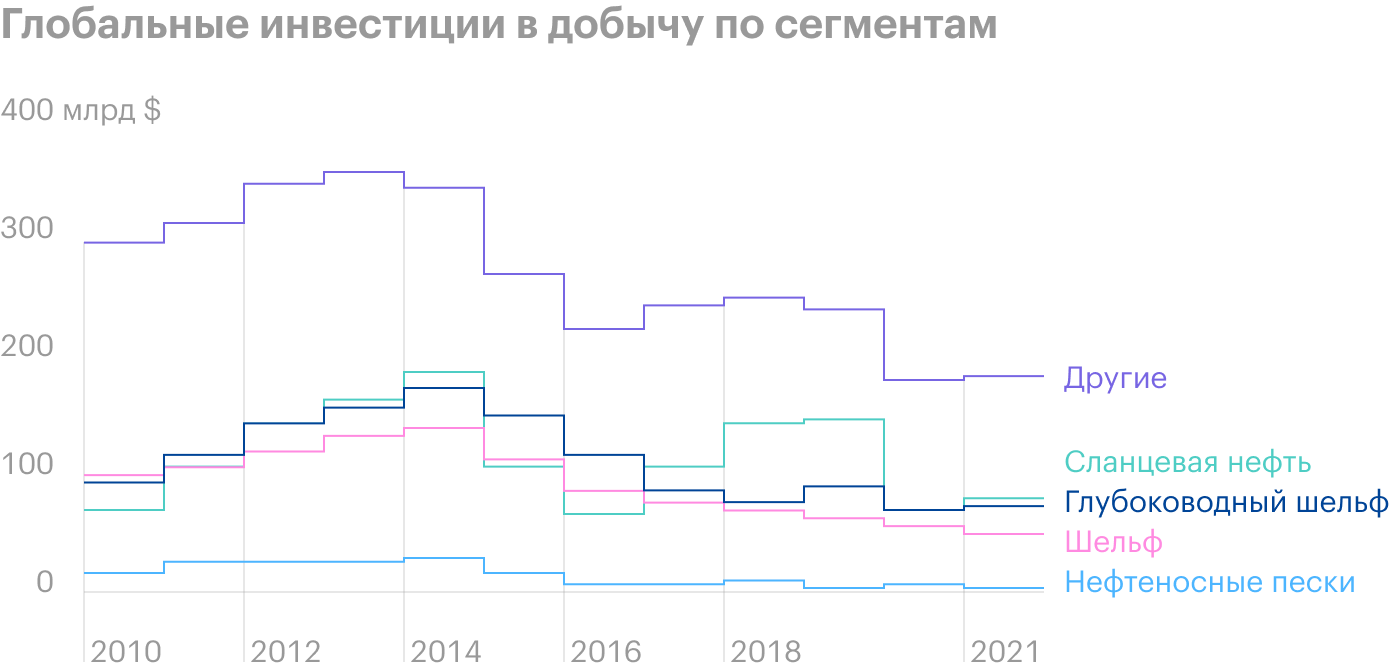

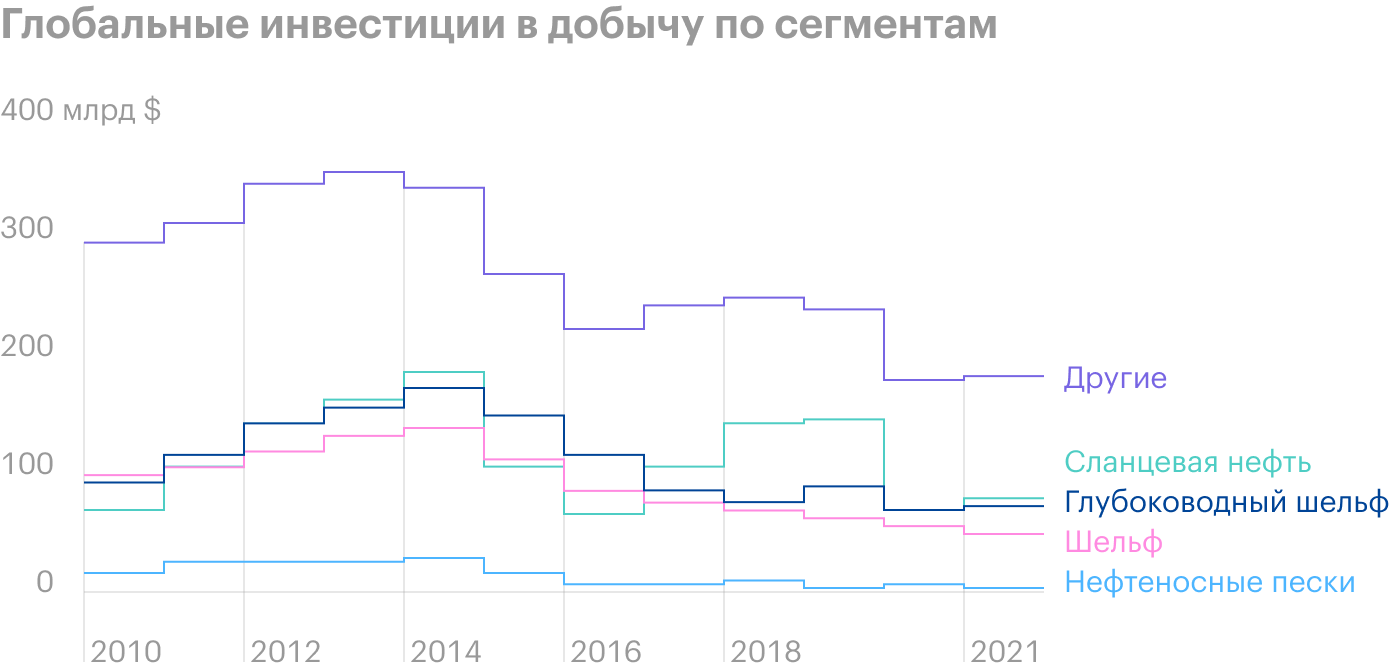

С нефтегазовой отраслью также может быть такая ситуация, что из-за стремления к ВИЭ будет продолжаться ее систематическая недоинвестированность. По данным норвежской консалтинговой компании Rystad Energy, видно, что инвестиции в добычу в 2016—2019 годах существенно снизились по всем сегментам по сравнению с 2010—2015 годами, а далее снижение инвестиций только продолжилось. К тому же не забываем, что в нефтегазовой отрасли довольно длинный инвестиционный цикл. Все это может вызвать нехватку добывающих мощностей и стать причиной высоких цен на нефть.

Дивиденды и дивидендная доходность «Лукойла»

Почему акции могут упасть

Не лучшие мультипликаторы. До 2020 года «Лукойл» показывал хорошую эффективность, что выражалось в неплохом ROE, но теперь компания выглядит несколько переоцененной относительно конкурентов: великоватый P / E и маловатый ROE. Хотя надо признать, что с долговой нагрузкой, наоборот, у компании все очень хорошо.

Зависимость от конъюнктуры. 2020 год — лучшее доказательство того, что даже самые лучшие и эффективные нефтегазовые компании сильно зависят от конъюнктуры, — уж такова их природа. Цены на нефть и постоянные обсуждения объемов ограничения добычи ОПЕК+ вносят значительную волатильность в финансовые показатели и котировки нефтегазовых компаний. Так что, если конъюнктура ухудшится — например, за счет снятий санкций с Ирана, — это может негативно сказаться на котировках акций «Лукойла».

Борьба за экологию. Будущее, тем более долгосрочное, сложно спрогнозировать. Есть вероятность, что экологические инициативы будут не так уж и страшны для нефтегазовой отрасли, но ведь возможно и обратное. Серьезный технологический прорыв в ВИЭ, особенно в части аккумуляторов, может действительно сделать эту отрасль более конкурентной, а уже декларируемые правительствами разных стран углеродные налоги могут пагубно сказаться на финансовых показателях нефтегазовых компаний как из-за самих налогов, так и из-за необходимости инвестировать значительные деньги в повышение экологичности предприятий. Ну и, опять же, ESG не дремлет и может быть причиной отказа инвесторов от инвестиций в нефтегазовые компании, а банков — в выдаче кредитов им.

Возможная смена собственника. На протяжении многих лет появляются слухи, что компанию кто-то купит, обычно предполагая под этим продажи пакетов акций менеджментом компании. Это скорее гипотетический сценарий, но если он все же реализуется, скорее всего, котировкам компании сильно достанется.

Мультипликаторы «Лукойла»

Мультипликаторы крупнейших нефтяных компаний России за 1 квартал 2021 года

В итоге

«Лукойл» — огромная частная нефтегазовая компания, значительную часть денег зарабатывающая в валюте. Ее бизнес хорошо диверсифицирован, а основную часть выручки приносят продукты переработки. У компании прогрессивная и приятная для акционеров дивидендная политика, хорошее корпоративное управление, низкая долговая нагрузка. 2020 год был непростым для «Лукойла», как и для всей нефтегазовой отрасли, но в 2021 году конъюнктура значительно улучшилась — а с ней и дела компании.

«Лукойл» кажется несколько переоцененным относительно конкурентов, но в любом случае он выступает одним из основных кандидатов для включения в портфель инвестора в российский нефтегазовый сектор.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

О компании

«Лукойл» — огромная вертикально интегрированная нефтегазовая компания, основанная в 1991 году. Оцените масштаб ее бизнеса: она контролирует 1% доказанных мировых запасов и обеспечивает по 2% общемировой добычи и переработки нефти. «Лукойл» представлен в 35 странах мира на 4 континентах, основные активы компании сосредоточены в России, где она ведет деятельность в 63 регионах. Как и любая вертикально интегрированная компания, «Лукойл» старается контролировать всю цепочку производства — от разведки до продажи продукции конечному потребителю.

Акции «Лукойл» в Тинькофф-инвестициях

В отчетности компания выделяет три операционных сегмента.

Разведка и добыча. В данном сегменте компания занимается разведкой и добычей нефти и газа. На начало 2021 года доказанные запасы компании составляли 15,4 млрд баррелей нефтяного эквивалента: 11,7 млрд баррелей нефти и 22,2 трлн кубических футов газа. Большая часть запасов относится к традиционным, но есть и трудноизвлекаемые. Компания обеспечена запасами как минимум на 20 лет. Большая часть запасов находится в России, где лицензионный фонд компании постоянно растет и на конец 2020 года достигает 563 лицензий. Также разведка и добыча осуществляются в Азербайджане, Казахстане, Узбекистане, Норвегии, Румынии, Мексике, на Ближнем Востоке и в Африке. Среднесуточная добыча в 1 квартале 2021 года находилась на уровне в 2,2 млн баррелей нефтяного эквивалента, из них 74% приходилось на жидкие углеводороды.

Переработка, торговля и сбыт. В данном сегменте сразу несколько подсегментов:

Нефтепереработка. 8 нефтеперерабатывающих заводов: 4 в России, по одному в Италии, Румынии и Болгарии — и доля в 45% завода в Нидерландах. Суммарная мощность — 80,4 млн тонн в год.

Газопереработка: 3 газоперерабатывающих завода, а также газоперерабатывающие производства на одном нефтеперерабатывающем заводе и на одном нефтехимическом заводе, все они находятся в России.

Нефтехимия: выпуск полимерных материалов и прочих продуктов нефтехимии на двух нефтехимических заводах в России, а также на двух нефтеперерабатывающих заводах в Италии и Болгарии, экспорт продукции в 30 стран.

Производство и реализация масел: производство масел полного цикла на двух нефтеперерабатывающих заводах в России и смешение масел из готовых компонентов в России и за рубежом — в Финляндии, Австрии, Турции, Румынии и Казахстане — на собственных, совместных и привлеченных производствах. Компания выпускает 800 наименований масел, занимая долю 30% на российском рынке.

Энергетика: у компании есть энергетические мощности в России, Румынии, Болгарии и Италии. Она выпускает электро- и тепловую энергию. Что интересно, у компании есть не только традиционные мощности, но и мощности на возобновляемых источниках энергии (ВИЭ): 4 гидроэлектростанции, 3 солнечные и ветроэлектростанция. По итогам 2020 года 70% производимой электроэнергии относилось к коммерческой генерации, а 30% — к обеспечивающей, то есть используемой на собственных предприятиях, что помогло довести долю собственной электроэнергии в структуре потребления предприятиями компании до 38%.

Оптовая реализация и трейдинг: продажа нефти, газа и продуктов переработки в России и за рубежом, кроме прочих используя 3 собственных морских терминала по перевалке в России и один в Испании, собственное плавучее нефтехранилище, также у компании есть собственное трейдинговое подразделение.

Приоритетные каналы сбыта: сюда компания включает розничную реализацию топливных и нетопливных товаров и услуг на обширной сети своих заправок, расположенных в 19 странах мира, продажу бункерного, авиационного топлива и битума.

Корпоративный центр и прочее. Сюда входят управленческие, финансовые и не относящиеся к основному бизнесу компании операции.

Выручка и форма собственности крупнейших нефтегазовых компаний России за 2020 год

Запасы компании, млн баррелей нефтяного эквивалента

Количество лицензий компании в России

Добыча компании в сутки, тысяч баррелей нефтяного эквивалента

Показатели нефтепереработки, тысяч тонн

Объем газопереработки, млн кубометров

Объем выпуска нефтехимической продукции, тысяч тонн

Показатели производства и смешения масел, тысяч тонн

Показатели коммерческой генерации

Объем оптовой реализации нефти, газа и продуктов переработки

Количество заправок компании и объем реализации нефтепродуктов на них

Объем реализации бункерного, авиационного топлива, млн тонн

Структура добычи компании по регионам за 2020 год

Идеальный шторм в нефтегазовой отрасли

В 2020 году нефтегазовая отрасль пережила не лучшие времена: все началось с развала сделки ОПЕК+ в марте. Развал сделки вызвал обвал нефтяных цен, потом ситуация продолжилась резким спадом спроса на углеводороды из-за повсеместного карантина, вызванного пандемией коронавируса. Потом последовала новая сделка ОПЕК+, из-за которой производителям пришлось значительно сократить добычу. Все это вместе нанесло двойной удар нефтяным компаниям: производство пришлось сократить одновременно с существенным падением цен на их продукцию.

Естественно, от этого пострадал и «Лукойл». Увеличение производства было только в сегменте нефтехимии, где крупнейшее предприятие компании увеличило загрузку после ремонта в 2019 году. Но компания достойно прошла сложный период, помог хорошо диверсифицированный — как по географии, так и по структуре производства — бизнес. В итоге «Лукойл» даже увеличил капитальные затраты на 10% по сравнению с 2019 годом и регулярно подчеркивает в отчетах и сообщениях топ-менеджмента, что «как только, так сразу» готов значительно увеличить добычу.

В 2021 году соглашение о сокращении добычи все еще действует, но уже в меньших объемах, а цены на нефть значительно выросли, что создает плацдарм для значительного улучшения производственных и финансовых результатов компании.

Капитальные затраты компании, млрд рублей

Финансовые показатели

Основные финансовые показатели компании достаточно волатильны, так как во многом зависят от конъюнктуры: биржевых цен на нефть, соглашений ОПЕК+, а также таких неденежных статей, как курсовые разницы и обесценение активов. Сильная сторона компании — очень низкая долговая нагрузка.

Динамика показателей также демонстрирует, что даже в такой трудный 2020 год «Лукойл» сумел сохранить прибыль, сделал свободный денежный поток трехзначным, а чистый долг хоть и существенно вырос, но не достиг каких-то критических значений. Показатели 1 квартала 2021 года радуют — дела идут на лад по всем фронтам.

Структура выручки показывает, что компания основные деньги традиционно зарабатывает на продуктах переработки. Также «Лукойл» большую часть денег зарабатывает за рубежом в валюте.

Выручка, чистая прибыль, свободный денежный поток и чистый долг, млрд рублей

Выручка по сегментам бизнеса, трлн рублей

Выручка по географическим сегментам за 1 квартал 2021 года, млрд рублей

Акционерный капитал

На начало 2021 года акционерный капитал «Лукойла» состоял из примерно 693 млн акций. Крупнейшие акционеры: глава компании Вагит Алекперов и вице-президент по стратегическому развитию Леонид Федун. Большая часть акций находится в свободном обращении, что — вместе с огромной капитализацией — позволяет компании входить в топ-3 по весу в основных биржевых индексах на российские акции: 11,7% в индексах Мосбиржи и РТС и 13,31% в MSCI Russia.

Компания активно выкупает и затем погашает свои акции: в 2018—2019 годах проходил обратный выкуп на 3 млрд долларов, аналогичная программа действует и сейчас до конца 2022 года. Суммарно с 2017 года погасили 158 млн акций, из них около 22 млн — в феврале 2020 года.

Структура акционерного капитала

Почему акции могут вырасти

Огромный диверсифицированный экспортер. «Лукойл» — очень крупный, стабильный и хорошо диверсифицированный бизнес, один из лидеров отрасли, обладающий хорошим запасом прочности, что и показал в такой тяжелый для отрасли 2020 год. Важно, что большую часть выручки компания зарабатывает, продавая именно продукты переработки, то есть продукты с высокой добавленной стоимостью. Ну и, конечно же, «Лукойл» — экспортер, преимущественно зарабатывающий в валюте, так что возможная девальвация рубля компании не страшна, а скорее даже на руку.

Дивиденды. В 2019 году компания приняла новую дивидендную политику с очень хорошими условиями для акционеров. В ней предполагается выплачивать дивиденды 2 раза в год, распределяя весь свободный денежный поток, скорректированный с учетом уплаченных процентов, обязательств по аренде и обратного выкупа акций. Итогом этого стали огромные дивиденды за 2019 год, более чем в два раза превышающие дивиденды за 2018 год. Конечно, суммарные дивиденды за 2020 год будут значительно ниже, но в выплатах за 2021 год можно снова ожидать роста.

Хорошая конъюнктура. В первой половине 2021 года конъюнктура благоволит компаниям реального сектора вообще и нефтегазовым компаниям в частности: инфляция растет, цены на нефть в долларах на достаточно высоком уровне, а в рублях — на исторических максимумах, вакцинация во многих странах идет полным ходом. Неизвестно, сколько это будет продолжаться, но вполне вероятно, что со снятием коронавирусных ограничений начнет восстанавливаться пассажиропоток, что будет положительно влиять на спрос на нефть и нефтепродукты, и будет реализовываться отложенный спрос, что еще сильнее разгонит инфляцию.

С долгосрочными трендами все не так однозначно. В презентации для инвесторов «Лукойл» рассматривает несколько возможных сценариев потребления углеводородов в зависимости от развития возобновляемых источников энергии (ВИЭ) и глобальной климатической повестки:

Эволюционный: достижение национальных целей по выбросам парниковых газов.

Равновесный: баланс между доступностью энергии и климатическими целями.

Трансформационный: радикальные изменения в мировой промышленности и энергетике.

Во всех этих сценариях, по мнению компании, углеводороды все равно будут очень нужны и важны.

Возможно, компания не ошибается в этом: в холодные зимы без углеводородов невозможно обойтись. Еще можно провести аналогии с углем: казалось бы, все уже давно поняли, что не стоит им пользоваться из-за его неэкологичности. Но правда в том, что, например, США до сих пор входят в тройку лидеров по его потреблению и оно до сих пор растет, а даже в прогрессивной Германии планируют от него полностью отказаться только к 2038 году.

С нефтегазовой отраслью также может быть такая ситуация, что из-за стремления к ВИЭ будет продолжаться ее систематическая недоинвестированность. По данным норвежской консалтинговой компании Rystad Energy, видно, что инвестиции в добычу в 2016—2019 годах существенно снизились по всем сегментам по сравнению с 2010—2015 годами, а далее снижение инвестиций только продолжилось. К тому же не забываем, что в нефтегазовой отрасли довольно длинный инвестиционный цикл. Все это может вызвать нехватку добывающих мощностей и стать причиной высоких цен на нефть.

Дивиденды и дивидендная доходность «Лукойла»

Почему акции могут упасть

Не лучшие мультипликаторы. До 2020 года «Лукойл» показывал хорошую эффективность, что выражалось в неплохом ROE, но теперь компания выглядит несколько переоцененной относительно конкурентов: великоватый P / E и маловатый ROE. Хотя надо признать, что с долговой нагрузкой, наоборот, у компании все очень хорошо.

Зависимость от конъюнктуры. 2020 год — лучшее доказательство того, что даже самые лучшие и эффективные нефтегазовые компании сильно зависят от конъюнктуры, — уж такова их природа. Цены на нефть и постоянные обсуждения объемов ограничения добычи ОПЕК+ вносят значительную волатильность в финансовые показатели и котировки нефтегазовых компаний. Так что, если конъюнктура ухудшится — например, за счет снятий санкций с Ирана, — это может негативно сказаться на котировках акций «Лукойла».

Борьба за экологию. Будущее, тем более долгосрочное, сложно спрогнозировать. Есть вероятность, что экологические инициативы будут не так уж и страшны для нефтегазовой отрасли, но ведь возможно и обратное. Серьезный технологический прорыв в ВИЭ, особенно в части аккумуляторов, может действительно сделать эту отрасль более конкурентной, а уже декларируемые правительствами разных стран углеродные налоги могут пагубно сказаться на финансовых показателях нефтегазовых компаний как из-за самих налогов, так и из-за необходимости инвестировать значительные деньги в повышение экологичности предприятий. Ну и, опять же, ESG не дремлет и может быть причиной отказа инвесторов от инвестиций в нефтегазовые компании, а банков — в выдаче кредитов им.

Возможная смена собственника. На протяжении многих лет появляются слухи, что компанию кто-то купит, обычно предполагая под этим продажи пакетов акций менеджментом компании. Это скорее гипотетический сценарий, но если он все же реализуется, скорее всего, котировкам компании сильно достанется.

Мультипликаторы «Лукойла»

Мультипликаторы крупнейших нефтяных компаний России за 1 квартал 2021 года

В итоге

«Лукойл» — огромная частная нефтегазовая компания, значительную часть денег зарабатывающая в валюте. Ее бизнес хорошо диверсифицирован, а основную часть выручки приносят продукты переработки. У компании прогрессивная и приятная для акционеров дивидендная политика, хорошее корпоративное управление, низкая долговая нагрузка. 2020 год был непростым для «Лукойла», как и для всей нефтегазовой отрасли, но в 2021 году конъюнктура значительно улучшилась — а с ней и дела компании.

«Лукойл» кажется несколько переоцененным относительно конкурентов, но в любом случае он выступает одним из основных кандидатов для включения в портфель инвестора в российский нефтегазовый сектор.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter