15 августа 2021 Усиленные Инвестиции | Черкизово

Компания Черкизово - ведущий сельскохозяйственный холдинг России. С учетом текущей рыночной конъюнктуры имеет прогнозный EV/EBITDA 3.52x, а также выплатит рекордные дивиденды, прогноз около 12% дивидендной доходности к текущей цене по итогу 2021г.

Черкизово является одним из крупнейших вертикально-интегрированных сельскохозяйственных и продовольственных холдингов в России. Занимает лидирующие позиции в производстве курицы, свинины и имеет узнаваемые бренды, такие как «Петелинка»

Умеренный рост и диверсификация по выручке

Исторически компания хорошо наращивала финансовые результаты:

Среднегодовой рост выручки с 2015 года – 10,8%; EBITDA – 16%.

Планомерный рост продаж по всем направлениям, среднегодовой темп роста 9%

Среднегодовой рост продаж с 2017 по 2020 гг.:

1) курица 10%;

2) свинина 10,2%;

3) индейка 15,2%;

4) мясопереработка 1%;

5) растениеводство 13,9%.

Дальнейший рост планируется за счет:

расширения географии сбыта;

увеличение экспорта и канала фудсвервис;

за счет углубления вертикальной интеграции (самообеспеченность зерновыми 43% - планируется довести до 60%).

Также компания занимается экспортом своей продукции (около 8% от выручки) в страны СНГ. В 2020 году стартовали поставки халяльной продукции на Ближний Восток и продукции из индейки в Китай.

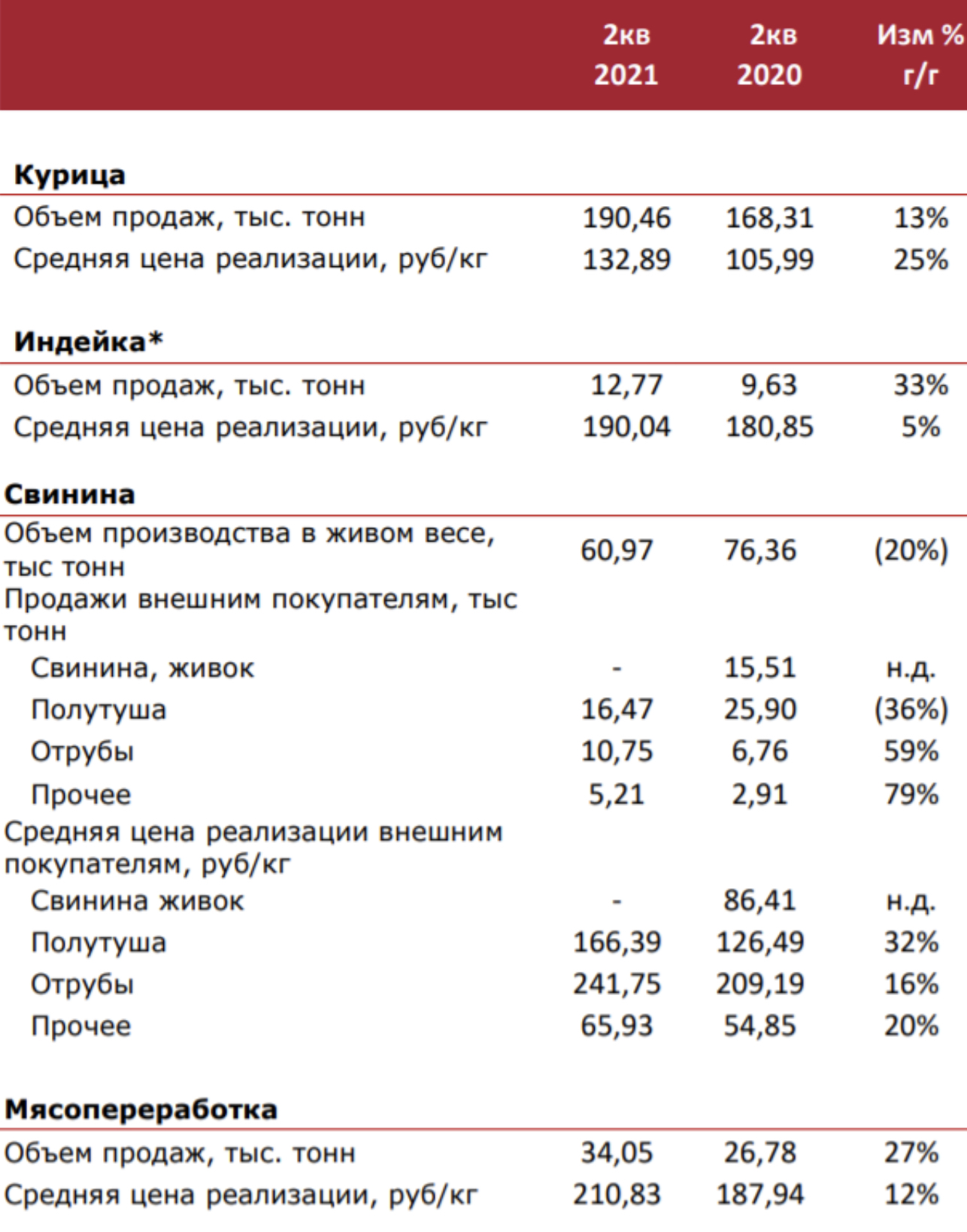

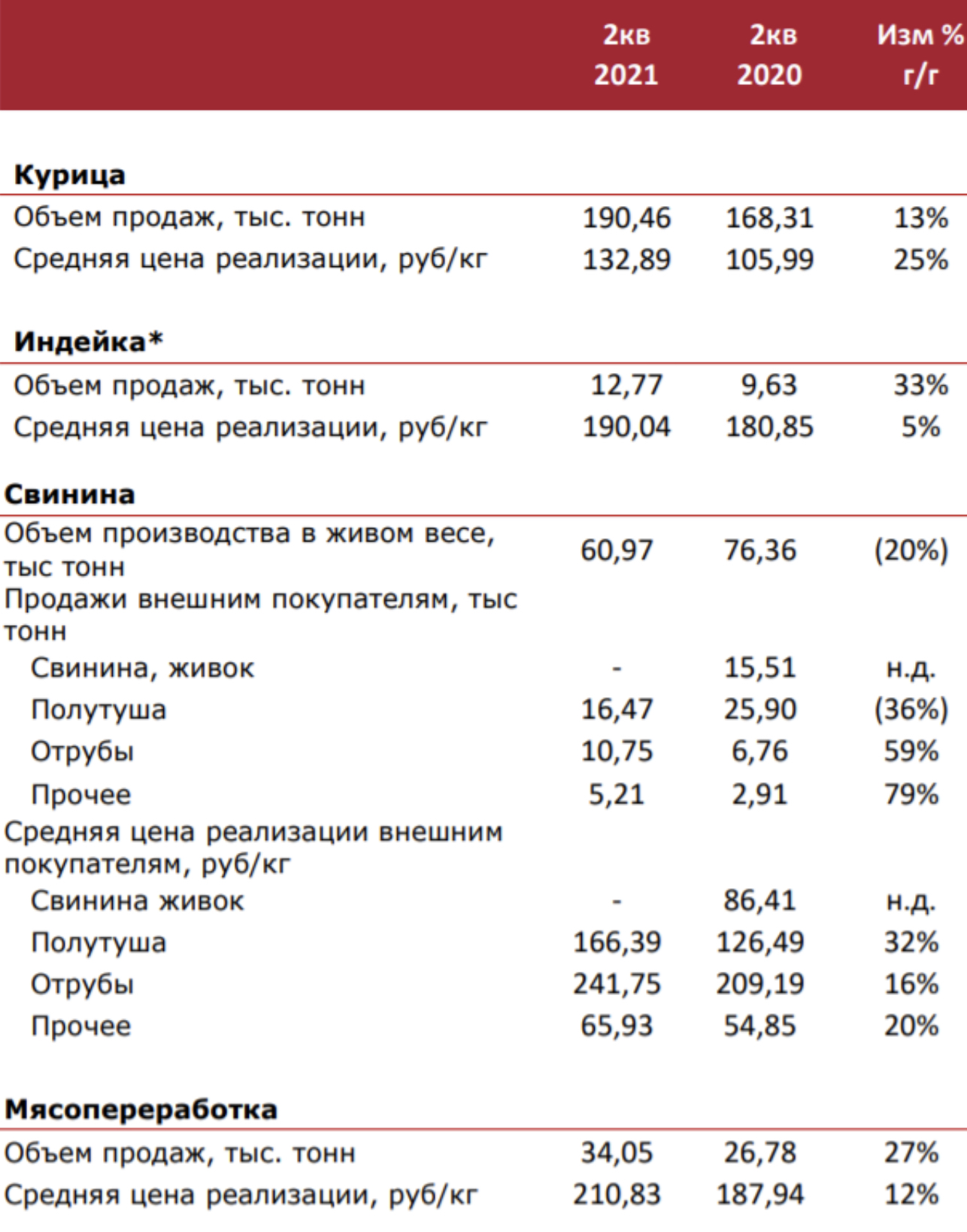

Сильный отчет по операционным результатам за 2 кв. 2021г., рост выручки +38% г/г.

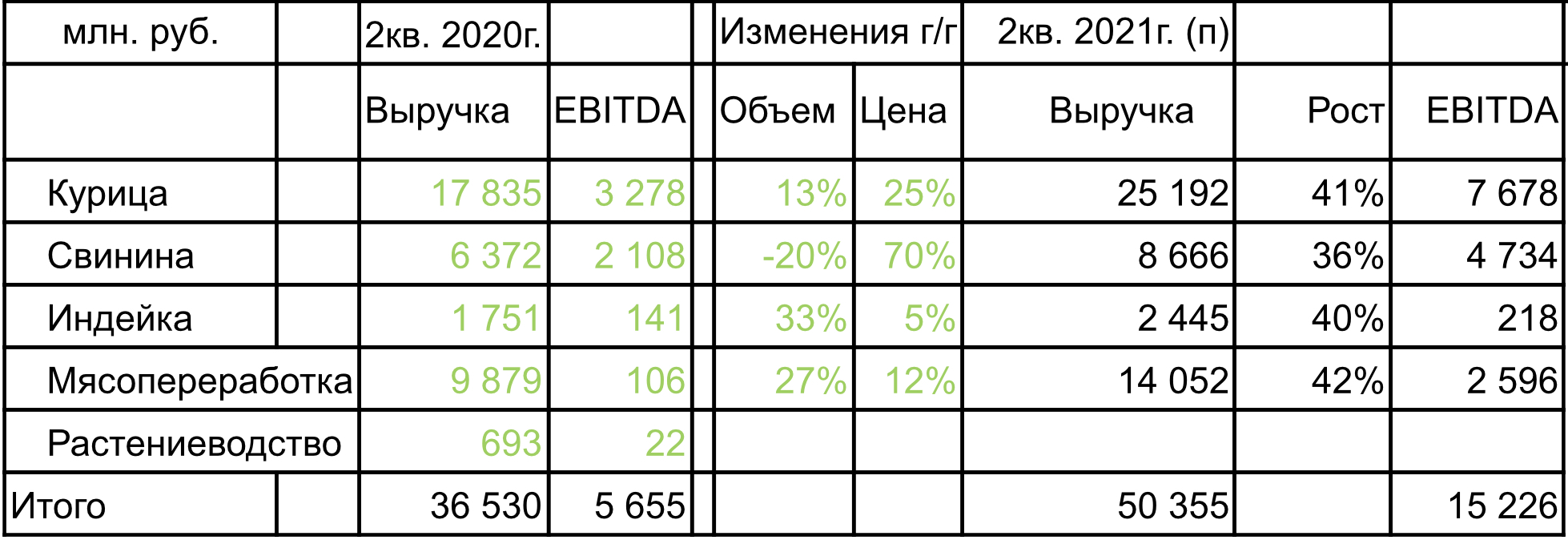

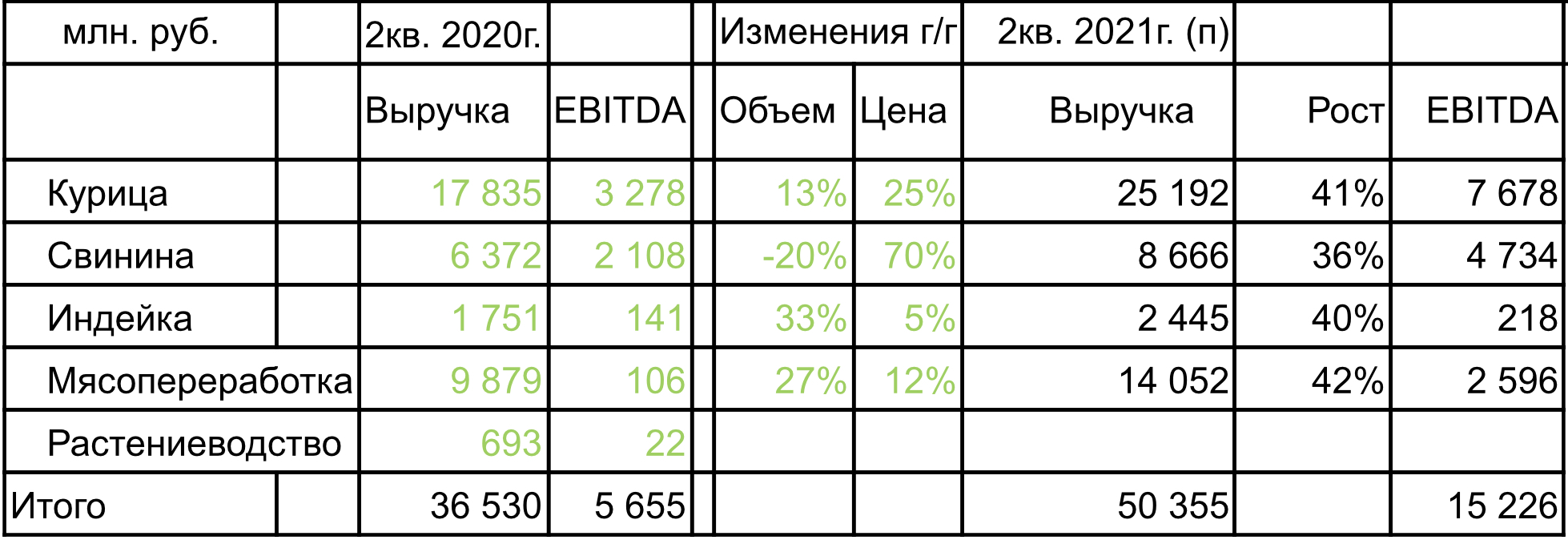

Наблюдается рост объема продаж, а также увеличение цен на основные статьи выручки. В свою очередь это позволяет спрогнозировать выручку и EBITDA за 2 квартал.

Прогнозируемый рост EBITDA +169%.

Позитивная конъюнктура рынка, цены на основные статьи выручки на 50% выше относительно LTM

При текущей ценах на рынках сбыта ожидается положительный денежный поток. FCF yield за 2020г. составляет -2%. За 2021г. ожидается FCF yield +10%.

Рекордные дивиденды по результатам 2021г.

Компания платит дивидендами не менее 50% от скорректированной чистой прибыли. С учетом текущей конъюнктуры рынка, дивиденды по итогу 2021 г. могут составить около 270 руб. на акцию, при цене в 2221 руб. дает доходность в 12%, в консервативном прогнозе.

Большой долг, но компания активно развивается

Коэффициент Net Debt/EBITDA 2.7x, при этом эффективная стоимость долга составляет 5,1%, что для эмитента является комфортным уровнем. С условием сохранения текущей конъюнктуры рынка в течение всего 2021г. NDebt/прогнозная EBITDA 1.5х.

Недооценка компании при текущих ценах на продукцию, потенциал роста около 100%

Компани стоит EV/ LTM EBITDA 5.2x при историческом мультипликаторе (75% перцентиле) 7.1х. EV/ прогнозная EBITDA составляет 3.6х, что дает потенциал роста около 100% к текущей цене.

Возможность для покупки с маленьким риском

Сейчас акции находятся в дивидендном гэпе, что дает запас прочности на 11%, а также рост до исторического максимума в случае объявления дивиденда за первое полугодие.

Риски

Возможная эмиссия 10 млн. новых акции (25% от текущего количества), что приведет к снижению прогнозного дивиденда.

Free float составляет 2,5%, скорее всего доп. эмиссия направлена на увеличение количества акции в свободном обращении.

В краткосрочном периоде это может негативно отразиться на котировках компаний, но в долгосрочной перспективе поможет компаний попасть в индексы и получить приток капитала от различных фондов.

https://eninv.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Черкизово является одним из крупнейших вертикально-интегрированных сельскохозяйственных и продовольственных холдингов в России. Занимает лидирующие позиции в производстве курицы, свинины и имеет узнаваемые бренды, такие как «Петелинка»

Умеренный рост и диверсификация по выручке

Исторически компания хорошо наращивала финансовые результаты:

Среднегодовой рост выручки с 2015 года – 10,8%; EBITDA – 16%.

Планомерный рост продаж по всем направлениям, среднегодовой темп роста 9%

Среднегодовой рост продаж с 2017 по 2020 гг.:

1) курица 10%;

2) свинина 10,2%;

3) индейка 15,2%;

4) мясопереработка 1%;

5) растениеводство 13,9%.

Дальнейший рост планируется за счет:

расширения географии сбыта;

увеличение экспорта и канала фудсвервис;

за счет углубления вертикальной интеграции (самообеспеченность зерновыми 43% - планируется довести до 60%).

Также компания занимается экспортом своей продукции (около 8% от выручки) в страны СНГ. В 2020 году стартовали поставки халяльной продукции на Ближний Восток и продукции из индейки в Китай.

Сильный отчет по операционным результатам за 2 кв. 2021г., рост выручки +38% г/г.

Наблюдается рост объема продаж, а также увеличение цен на основные статьи выручки. В свою очередь это позволяет спрогнозировать выручку и EBITDA за 2 квартал.

Прогнозируемый рост EBITDA +169%.

Позитивная конъюнктура рынка, цены на основные статьи выручки на 50% выше относительно LTM

При текущей ценах на рынках сбыта ожидается положительный денежный поток. FCF yield за 2020г. составляет -2%. За 2021г. ожидается FCF yield +10%.

Рекордные дивиденды по результатам 2021г.

Компания платит дивидендами не менее 50% от скорректированной чистой прибыли. С учетом текущей конъюнктуры рынка, дивиденды по итогу 2021 г. могут составить около 270 руб. на акцию, при цене в 2221 руб. дает доходность в 12%, в консервативном прогнозе.

Большой долг, но компания активно развивается

Коэффициент Net Debt/EBITDA 2.7x, при этом эффективная стоимость долга составляет 5,1%, что для эмитента является комфортным уровнем. С условием сохранения текущей конъюнктуры рынка в течение всего 2021г. NDebt/прогнозная EBITDA 1.5х.

Недооценка компании при текущих ценах на продукцию, потенциал роста около 100%

Компани стоит EV/ LTM EBITDA 5.2x при историческом мультипликаторе (75% перцентиле) 7.1х. EV/ прогнозная EBITDA составляет 3.6х, что дает потенциал роста около 100% к текущей цене.

Возможность для покупки с маленьким риском

Сейчас акции находятся в дивидендном гэпе, что дает запас прочности на 11%, а также рост до исторического максимума в случае объявления дивиденда за первое полугодие.

Риски

Возможная эмиссия 10 млн. новых акции (25% от текущего количества), что приведет к снижению прогнозного дивиденда.

Free float составляет 2,5%, скорее всего доп. эмиссия направлена на увеличение количества акции в свободном обращении.

В краткосрочном периоде это может негативно отразиться на котировках компаний, но в долгосрочной перспективе поможет компаний попасть в индексы и получить приток капитала от различных фондов.

https://eninv.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter