20 августа 2021 | Robinhood

Не успел новостной фон остыть после провала IPO и последующей мемезации актива, как компания выкладывает спорный первый отчёт за 2021 год, отправив акции в крутое пике на 9%. В этой статье посмотрим, что же не так в результатах, и стоит ли рассчитывать на обновления рекордов капитализации в ближайшее время.

С первого взгляда все не так уж и плохо:

— Выручка увеличилась на 131% г-к-г, с $244 млн до $565 млн, что даже выше прогнозов аналитиков в $521.8 млн.

— Скор. EBITDA подросла на 42.6% с 63.2 млн до 90.2 млн.

— Количество ежемесячно активных пользователей возросло (MAU) на 109% г-к-г до 21.3 млн.

— Средний доход на пользователя (ARPU) стоит на месте, упав с $115 до $112 за год.

— Активы под управлением (AUC) взлетели на 205% г-к-г до $102 млрд.

— Чистый убыток составил в $501.6 млн против прибыли в $57.6 млн годом ранее, значительно хуже прогнозов аналитиков. Впрочем компания заявляет, что большая часть убытка пришлась на переоценку конвертируемых заемов и варрантов.

Правда в деталях всё куда интереснее.

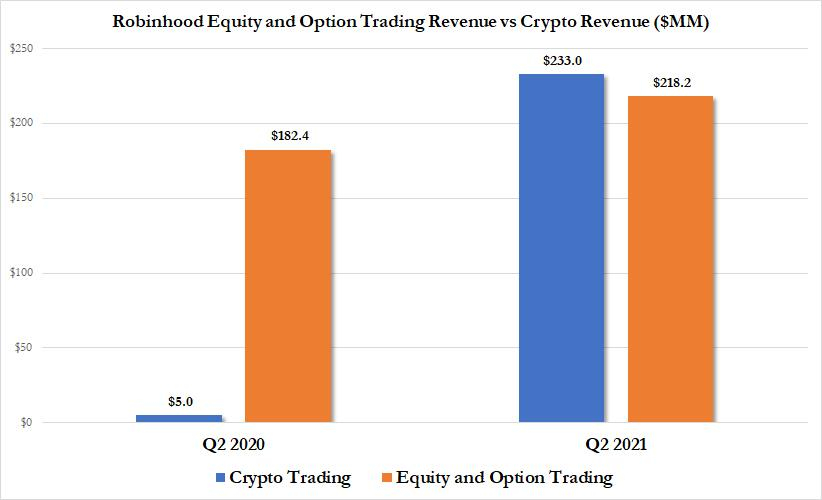

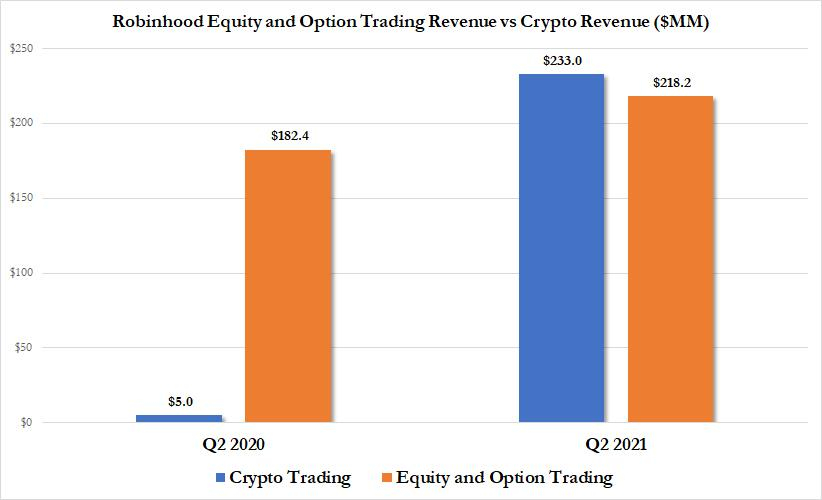

Сильно изменилась сама структура доходов компании. Этот квартал стал первым, когда Robinhood получил больше доходов от крипты, чем от опционов и акций вместе взятых. $233 млн или 51.6% от всей выручки от транзакций. Для сравнения в первом квартале таких сделок было 17% и 4% в четвёртом квартале 2020 года, а год назад их всего было на $5 млн.

И все бы хорошо, если бы 62% от этой суммы не пришлось бы чисто на торговлю Dogecoin, шуточного криптомема. Например на первый квартал на долю Dogecoin пришлось только 34% выручки от транзакций с криптовалютами. Те теперь около трети всей выручки компании зависит исключительно от хайпа вокруг Догэ и Маска, разгоняющего его цену.

Если же взглянуть на доходы от торговли опционами то они увеличились всего на 48% до 165 млн, а доходы от торговли акциями и вовсе упали на 26% к $52 млн! На графике ниже хорошо видно, как старые источники доходов уже перестали показывать значительный рост. Другими словами Robinhood становится все более концентрированной ставкой на благополучие крипты.

Замедление роста заметно и в других показателях бизнеса. Количество клиентов не растёт также бодро как раньше. Кумулятивное количество новых открытых счетов сократилось до 5.1 млн с 5.7 млн.

Вдобавок к этому компания заявляет, что ожидает сезонное снижение торговой активности в 3ем квартале и количества открытых новых счетов. Правда непонятно с каких пор торговля акциями, опционами или криптой стала сезональной, в прошлом году в результатах компании никакой сезональности не наблюдалось. Альтернативным прочтением можно назвать, что компания сама уже не знает, где искать рост в следующем квартале. Эта неопределённость и стала главной причиной падения котировок в последние дни.

Стоит ли брать акции сейчас?

Мы считаем, что нет. Есть несколько серьёзных причин почему акции падали сразу после IPO и за пару недель они никуда не делись.

Компания была дорогой даже на этапе IPO. Сейчас по всем ключевым мультипликаторам Robinhood существенно превосходит Interactive Brokers, Freedom Finance и всех других брокеров. И если сразу после IPO цену можно было оправдать ростом, то теперь рост замедляется, а цена взлетела ещё на 40% благодаря Реддиту. Покупать мутные перспективы с P/S = 68 выглядит очень рискованно.

Но самый главный риск — бизнес модель компании. 79% выручки приходится на продажу потока заявок (payment for order flow или PFOF). Проще говоря, Robinhood перенаправляет поток заявок своих клиентов маркет-мейкерам (посредники между клиентом и биржей) за определённую комиссию. Как говорится, если вы не платите за продукт, то вы и есть продукт. Важно здесь то, что это практика широко критикуется по всему миру и даже запрещена в некоторых странах. Сейчас регуляторами ведётся как минимум 7 открытых расследований по компании, а в июле даже глава SEC выражал обеспокоенность по поводу PFOF. Таким образом в недалёком будущем под угрозой может оказаться сама основа бизнеса Robinhood.

В итоге трудно сказать, как там дальше у Robinhood дела сложатся, но особенного смысла лезть в акции мы не видим. Вполне возможно Реддит расхайпит котировки даже выше прежнего, но чисто с фундаментальной точки зрения это очень рискованная идея с сомнительным риск профилем. Быстрые иксы здесь точно не появятся, а сложится пополам цена вполне способна в случае продолжения замедления скорости роста.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

С первого взгляда все не так уж и плохо:

— Выручка увеличилась на 131% г-к-г, с $244 млн до $565 млн, что даже выше прогнозов аналитиков в $521.8 млн.

— Скор. EBITDA подросла на 42.6% с 63.2 млн до 90.2 млн.

— Количество ежемесячно активных пользователей возросло (MAU) на 109% г-к-г до 21.3 млн.

— Средний доход на пользователя (ARPU) стоит на месте, упав с $115 до $112 за год.

— Активы под управлением (AUC) взлетели на 205% г-к-г до $102 млрд.

— Чистый убыток составил в $501.6 млн против прибыли в $57.6 млн годом ранее, значительно хуже прогнозов аналитиков. Впрочем компания заявляет, что большая часть убытка пришлась на переоценку конвертируемых заемов и варрантов.

Правда в деталях всё куда интереснее.

Сильно изменилась сама структура доходов компании. Этот квартал стал первым, когда Robinhood получил больше доходов от крипты, чем от опционов и акций вместе взятых. $233 млн или 51.6% от всей выручки от транзакций. Для сравнения в первом квартале таких сделок было 17% и 4% в четвёртом квартале 2020 года, а год назад их всего было на $5 млн.

И все бы хорошо, если бы 62% от этой суммы не пришлось бы чисто на торговлю Dogecoin, шуточного криптомема. Например на первый квартал на долю Dogecoin пришлось только 34% выручки от транзакций с криптовалютами. Те теперь около трети всей выручки компании зависит исключительно от хайпа вокруг Догэ и Маска, разгоняющего его цену.

Если же взглянуть на доходы от торговли опционами то они увеличились всего на 48% до 165 млн, а доходы от торговли акциями и вовсе упали на 26% к $52 млн! На графике ниже хорошо видно, как старые источники доходов уже перестали показывать значительный рост. Другими словами Robinhood становится все более концентрированной ставкой на благополучие крипты.

Замедление роста заметно и в других показателях бизнеса. Количество клиентов не растёт также бодро как раньше. Кумулятивное количество новых открытых счетов сократилось до 5.1 млн с 5.7 млн.

Вдобавок к этому компания заявляет, что ожидает сезонное снижение торговой активности в 3ем квартале и количества открытых новых счетов. Правда непонятно с каких пор торговля акциями, опционами или криптой стала сезональной, в прошлом году в результатах компании никакой сезональности не наблюдалось. Альтернативным прочтением можно назвать, что компания сама уже не знает, где искать рост в следующем квартале. Эта неопределённость и стала главной причиной падения котировок в последние дни.

Стоит ли брать акции сейчас?

Мы считаем, что нет. Есть несколько серьёзных причин почему акции падали сразу после IPO и за пару недель они никуда не делись.

Компания была дорогой даже на этапе IPO. Сейчас по всем ключевым мультипликаторам Robinhood существенно превосходит Interactive Brokers, Freedom Finance и всех других брокеров. И если сразу после IPO цену можно было оправдать ростом, то теперь рост замедляется, а цена взлетела ещё на 40% благодаря Реддиту. Покупать мутные перспективы с P/S = 68 выглядит очень рискованно.

Но самый главный риск — бизнес модель компании. 79% выручки приходится на продажу потока заявок (payment for order flow или PFOF). Проще говоря, Robinhood перенаправляет поток заявок своих клиентов маркет-мейкерам (посредники между клиентом и биржей) за определённую комиссию. Как говорится, если вы не платите за продукт, то вы и есть продукт. Важно здесь то, что это практика широко критикуется по всему миру и даже запрещена в некоторых странах. Сейчас регуляторами ведётся как минимум 7 открытых расследований по компании, а в июле даже глава SEC выражал обеспокоенность по поводу PFOF. Таким образом в недалёком будущем под угрозой может оказаться сама основа бизнеса Robinhood.

В итоге трудно сказать, как там дальше у Robinhood дела сложатся, но особенного смысла лезть в акции мы не видим. Вполне возможно Реддит расхайпит котировки даже выше прежнего, но чисто с фундаментальной точки зрения это очень рискованная идея с сомнительным риск профилем. Быстрые иксы здесь точно не появятся, а сложится пополам цена вполне способна в случае продолжения замедления скорости роста.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter