▫️ Капитализация:1350 млрд р

▫️ Чистый % доход TTM: 115 млрд р

▫️ Чистый ком. доход TTM: 34 млрд р

▫️ Чистая прибыль TTM: 55,3 млрд р

▫️ P/E TTM:24

▫️ P/B: 9,2

▫️ Дивиденды TTM: 0.9%

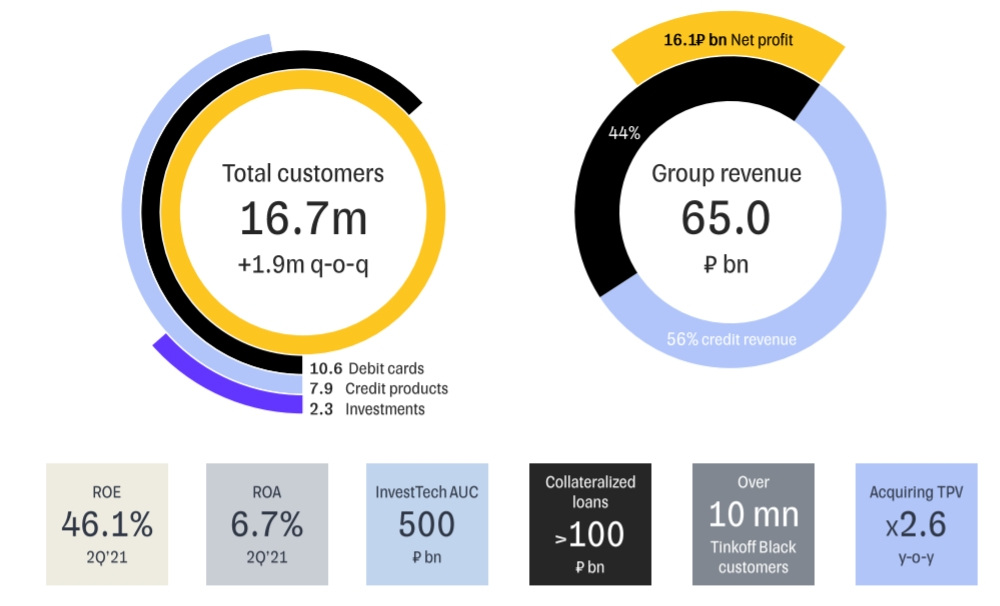

👉 Структура выручки за 1П2021:

— Процентные доходы 73 млрд р (+15% г/г)

— Обслуж. счетов и карт 15,7 млрд р (+60% г/г)

— Продажи кредитной защиты 2,5 млрд р (+8,6% г/г)

— Эквайринг 8,9 млрд р (+117% г/г)

— Брокерское обслуживание 5,1 млрд р (+218% г/г)

— Прочее 1,8 млрд

97% прибыли формирует сегмент потребительского кредитования,

Сегмент дебетовых карт стал убыточным из-за роста % расходов и расходов на привлечение клиентов, вероятно, это явление временное.

👉 За 1П2021 общая выручка сегментов выросла на 29% г/г до 107 млрд рублей. Прибыль сегментов вырослана 50% г/г до 26,5 млрд рублей. Чистая прибыль банка увеличиласьна 73% г/г до 13,7 млрд рублей.

✅ Банк быстрорастущий и расти еще есть куда. Капитал банка за год увеличился больше, чем на треть, что говорит о возможности дальнейшего масштабирования деятельности.

✅ Высокоэффективная бизнес-модель. ROA TTM = 6,7% очень хороший результат. Для сравнения, у Сбербанка этот показатель3,7%. У банка высокий % резервов под обесценение. На кредиты наличными резервирование составляет аж 40%.

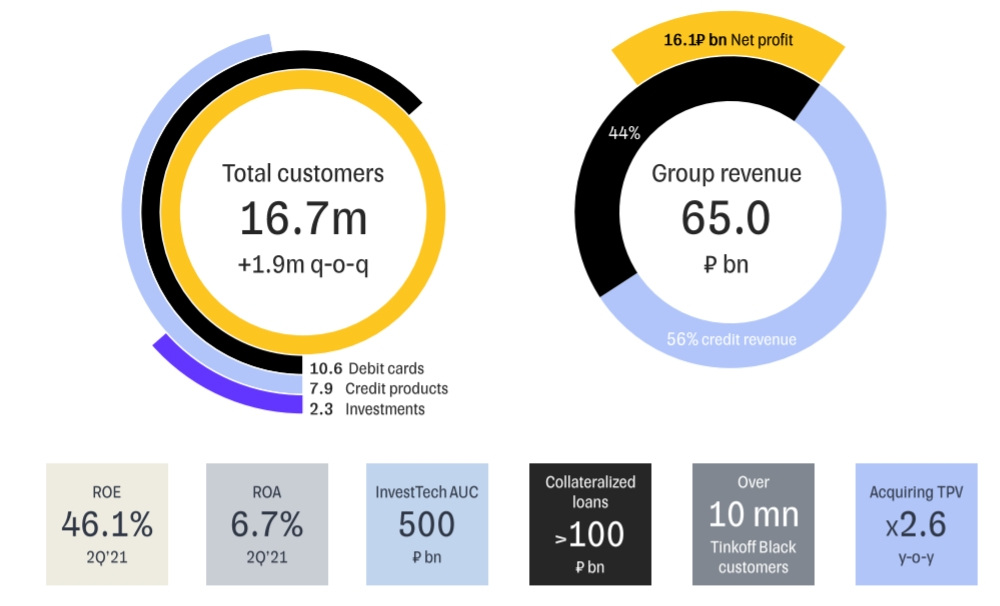

✅ Затраты банка на рекламу и привлечение клиентов очень эффективны. На 30.06.2021 клиентская база банка имела 16,7 млн клиентов, что на 1,9 млн больше, чем на 31.03.2021. За полгода банк потратил на привлечение клиентов 18,4 млрд рублей. И привлек 3,4 млн новых клиентов. Получается, что 1 новый клиент сейчас обходится примерно 5500 рублей.

Если грубо разделить прибыль сегментов за 1П2021 на кол-во клиентов, то получится 1590 рублей прибыли на клиента за 1п2021 или 3181 руб за год. Получается каждый привлеченный клиент окупает себя за 1,5-2 года.

✅ В долгосрочной перспективе, банк может находить новые способы монетизации клиентов в т.ч. путем формирования экосистемы. При падении доли расходов на привлечение клиентов, прибыль будет расти быстрее.

✅ Дивидендная политика предполагает выплаты 30% от прибыли по МСФО. Дивиденды платят ежеквартально.

❌ Бизнес дороговато оценен, даже для текущих темпов роста. 2020 и 2021 годы формируют высокую базу, скорее всего, начнет расти медленнее. В 2021 году банк заработает 60-70 млрд рублей прибыли, что предполагает FWD P/E около 20. Если в 2022 темпы роста сохранятся, а прибыли будет расти быстрее, то fwd p/e 2022 скорее всего будет около 10.

Вывод Со всех сторон хорошая и успешная компания, но дороговата. Потенциальные дивиденды по итогам 2022 могут достичь 3%, но этого пока мало. Одна из интересных компаний, которую держал бы в долгую, но не по такой цене.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

▫️ Чистый % доход TTM: 115 млрд р

▫️ Чистый ком. доход TTM: 34 млрд р

▫️ Чистая прибыль TTM: 55,3 млрд р

▫️ P/E TTM:24

▫️ P/B: 9,2

▫️ Дивиденды TTM: 0.9%

👉 Структура выручки за 1П2021:

— Процентные доходы 73 млрд р (+15% г/г)

— Обслуж. счетов и карт 15,7 млрд р (+60% г/г)

— Продажи кредитной защиты 2,5 млрд р (+8,6% г/г)

— Эквайринг 8,9 млрд р (+117% г/г)

— Брокерское обслуживание 5,1 млрд р (+218% г/г)

— Прочее 1,8 млрд

97% прибыли формирует сегмент потребительского кредитования,

Сегмент дебетовых карт стал убыточным из-за роста % расходов и расходов на привлечение клиентов, вероятно, это явление временное.

👉 За 1П2021 общая выручка сегментов выросла на 29% г/г до 107 млрд рублей. Прибыль сегментов вырослана 50% г/г до 26,5 млрд рублей. Чистая прибыль банка увеличиласьна 73% г/г до 13,7 млрд рублей.

✅ Банк быстрорастущий и расти еще есть куда. Капитал банка за год увеличился больше, чем на треть, что говорит о возможности дальнейшего масштабирования деятельности.

✅ Высокоэффективная бизнес-модель. ROA TTM = 6,7% очень хороший результат. Для сравнения, у Сбербанка этот показатель3,7%. У банка высокий % резервов под обесценение. На кредиты наличными резервирование составляет аж 40%.

✅ Затраты банка на рекламу и привлечение клиентов очень эффективны. На 30.06.2021 клиентская база банка имела 16,7 млн клиентов, что на 1,9 млн больше, чем на 31.03.2021. За полгода банк потратил на привлечение клиентов 18,4 млрд рублей. И привлек 3,4 млн новых клиентов. Получается, что 1 новый клиент сейчас обходится примерно 5500 рублей.

Если грубо разделить прибыль сегментов за 1П2021 на кол-во клиентов, то получится 1590 рублей прибыли на клиента за 1п2021 или 3181 руб за год. Получается каждый привлеченный клиент окупает себя за 1,5-2 года.

✅ В долгосрочной перспективе, банк может находить новые способы монетизации клиентов в т.ч. путем формирования экосистемы. При падении доли расходов на привлечение клиентов, прибыль будет расти быстрее.

✅ Дивидендная политика предполагает выплаты 30% от прибыли по МСФО. Дивиденды платят ежеквартально.

❌ Бизнес дороговато оценен, даже для текущих темпов роста. 2020 и 2021 годы формируют высокую базу, скорее всего, начнет расти медленнее. В 2021 году банк заработает 60-70 млрд рублей прибыли, что предполагает FWD P/E около 20. Если в 2022 темпы роста сохранятся, а прибыли будет расти быстрее, то fwd p/e 2022 скорее всего будет около 10.

Вывод Со всех сторон хорошая и успешная компания, но дороговата. Потенциальные дивиденды по итогам 2022 могут достичь 3%, но этого пока мало. Одна из интересных компаний, которую держал бы в долгую, но не по такой цене.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter