15 октября 2021 banki.ru Новикова Евгения

Этот тест придется пройти тем, кто хочет покупать акции, не входящие в основные зарубежные индексы.

Ранее мы вам рассказали о темах в тесте по высокодоходным облигациям (ВДО), «Опционам, фьючерсам и другим производным», а также о сделках РЕПО и маржинальной торговле.

О каких именно акциях идет речь

Брокерам запрещено продавать «неквалам» акции, которые не включены ни в один более или менее крупный биржевой индекс. Список этих индексов совет директоров Банка России представил широкой публике заранее. В нем не только такие известные, как Dow Jones, Nasdaq 100 и S&P 500 (США), но и совсем небольшие региональные, например, на акции Словении или Чили.

Логика российского Центробанка в следующем: неподготовленному инвестору можно купить любую акцию, входящую в биржевые индексы развитых и крупных развивающихся стран, то есть тех компаний, которые уже признаны другими регуляторами как лучшие в своей стране.

Новые правила вступили в силу в России с 1 октября 2021 года. Это значит, что теперь тем, кто не прошел тест, невозможно купить большинство иностранных акций, торгуемых в России. На СПБ Бирже около 1 800 зарубежных ценных бумаг, но в индексы входит лишь около 600 из них.

Например, в индексы не входят (а значит, теперь для их покупки требуется тестирование) такие популярные среди россиян акции компаний, как Zoom Video, Coinbase и Virgin Galactic, хотя объемы сделок в этих бумагах в нашей стране превышают 1 млрд рублей в неделю. Условно говоря, чтобы получить возможность купить наиболее спекулятивные иностранные «фишки» теперь надо сдать тест.

Вопросы теста и правильные ответы

Вопросы взяты из «Базового стандарта» ЦБ, они у всех испытуемых одинаковые. Первые три не оцениваются, они нужны брокеру для сбора статистики по клиентам. Далее идут четыре вопроса на знание, на них и нужно правильно ответить, чтобы сдать тест.

Варианты неправильных ответов могут немного различаться от брокера к брокеру, поскольку каждому выдана какая-то из версий экзамена. Однако правильный ответ — один-единственный в каждом вопросе, и он придуман экспертами ЦБ совместно с профессиональным сообществом.

Мы сразу дадим правильные ответы на все четыре вопроса (будьте готовы, что формулировки этих ответов в реальном тесте тоже будут изменены, но смысл при этом будет сохранен), а во второй части приведем пояснения по каждому из них.

Вопрос 1. В фондовый индекс, рассчитываемый биржей, включаются:

только акции эмитентов, имеющие высокий кредитный рейтинг;

только акции эмитентов, входящие в котировальный список биржи, в равной пропорции;

акции, при условии соответствия таких акций и (или) их эмитентов определенным требованиям, установленным биржей для включения в индекс, в пропорции, установленной биржей (правильный ответ);

ни один из ответов не является правильным.

Вопрос 2. Ликвидность акции характеризует:

разницу между ценой покупки акции и ценой продажи акции инвестором;

разницу цены такой акции на разных торговых площадках;

способность инвестора продать акцию с минимальными для него потерями в минимальный срок (правильный ответ);

возможность конвертации акций компании-эмитента одного типа в акции этой же компании другого типа.

Вопрос 3. Что из перечисленного НЕ является риском по приобретению акций иностранных эмитентов?

риск введения иностранным государством запретительных мер в отношении российских владельцев акций иностранных эмитентов;

риск, связанный с необходимостью защищать свои нарушенные права в иностранном суде по процедурам, установленным иностранным законодательством;

риск обложения доходов, выплачиваемых по акциям иностранных эмитентов не только в России, но и в иностранном государстве;

риск изменения суверенного рейтинга Российской Федерации (правильный ответ).

Вопрос 4. В случае, если вы купили иностранную акцию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, ваш налогооблагаемый доход в России составит:

10 долларов;

750 рублей;

3 250 рублей (правильный ответ);

0 рублей, поскольку налог на доход, полученный в результате роста стоимости иностранной ценной бумаги, уплачивается в иностранном государстве.

Пояснения и комментарии

По вопросу 1. В фондовые индексы попадают компании, прошедшие определенный фильтр. Как правило, компания должна соответствовать требованиям по минимальной рыночной стоимости и доле акций в свободном обращении. Зачастую в крупные индексы попадают компании с наибольшим числом сделок, то есть самые популярные в своей стране.

Требований к кредитному рейтингу в отношении акций не применяют. Предполагается, что инвестор понимает: гарантий дохода по акциям не существует. Доли компаний в индексах бывают равными, но чаще привязаны к размеру компании или стоимости одной акции.

Это первые десять компаний из индекса Dow Jones, старейшего в США. Как видим, доли компаний в нем не зависят ни от их устойчивости, ни даже от размера. Самая крупная и надежная — Microsoft — занимает не сильно больше проблемной — Boeing — и меньше, чем Goldman Sachs, не самой крупной в Америке.

По вопросу 2. Для ответа достаточно понимать термин «ликвидность актива». Если совсем коротко, ликвидным называется такой актив, который можно быстро купить или продать по выгодной цене. Например, квартира — это низколиквидный актив, ведь продавать ее можно месяцами, слиток золота — уже более ликвидный, ОФЗ — высоколиквидные, акции компаний — смотря какие.

Например, с акциями СберБанка или «Газпрома» совершаются сделки ежедневно на десятки миллиардов рублей. Любой инвестор может ввести в них практически любую сумму и вывести обратно, не потратив много времени. Но если мы говорим о зарубежных акциях, причем наименее популярных в России, то там объемы в тысячи раз ниже.

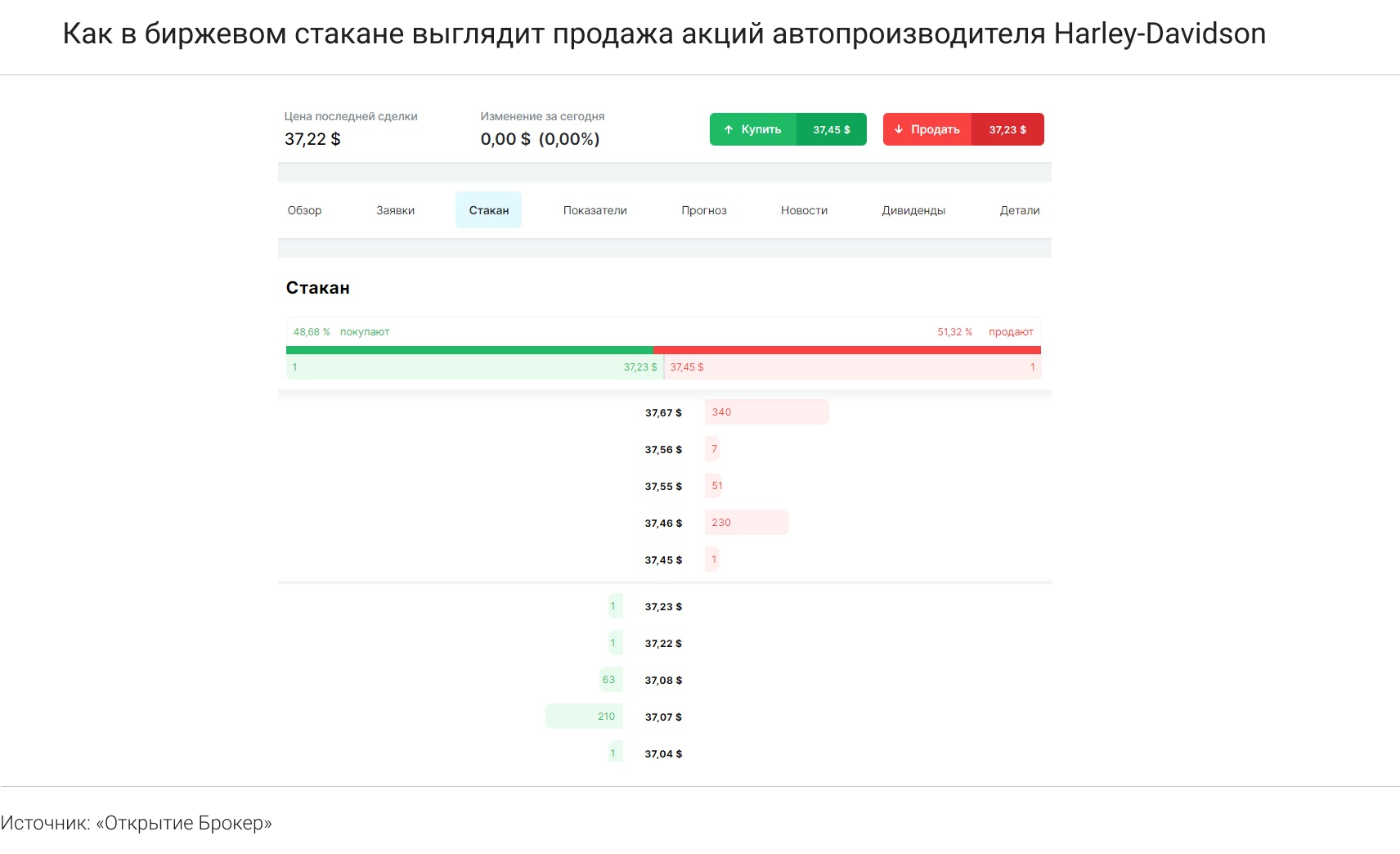

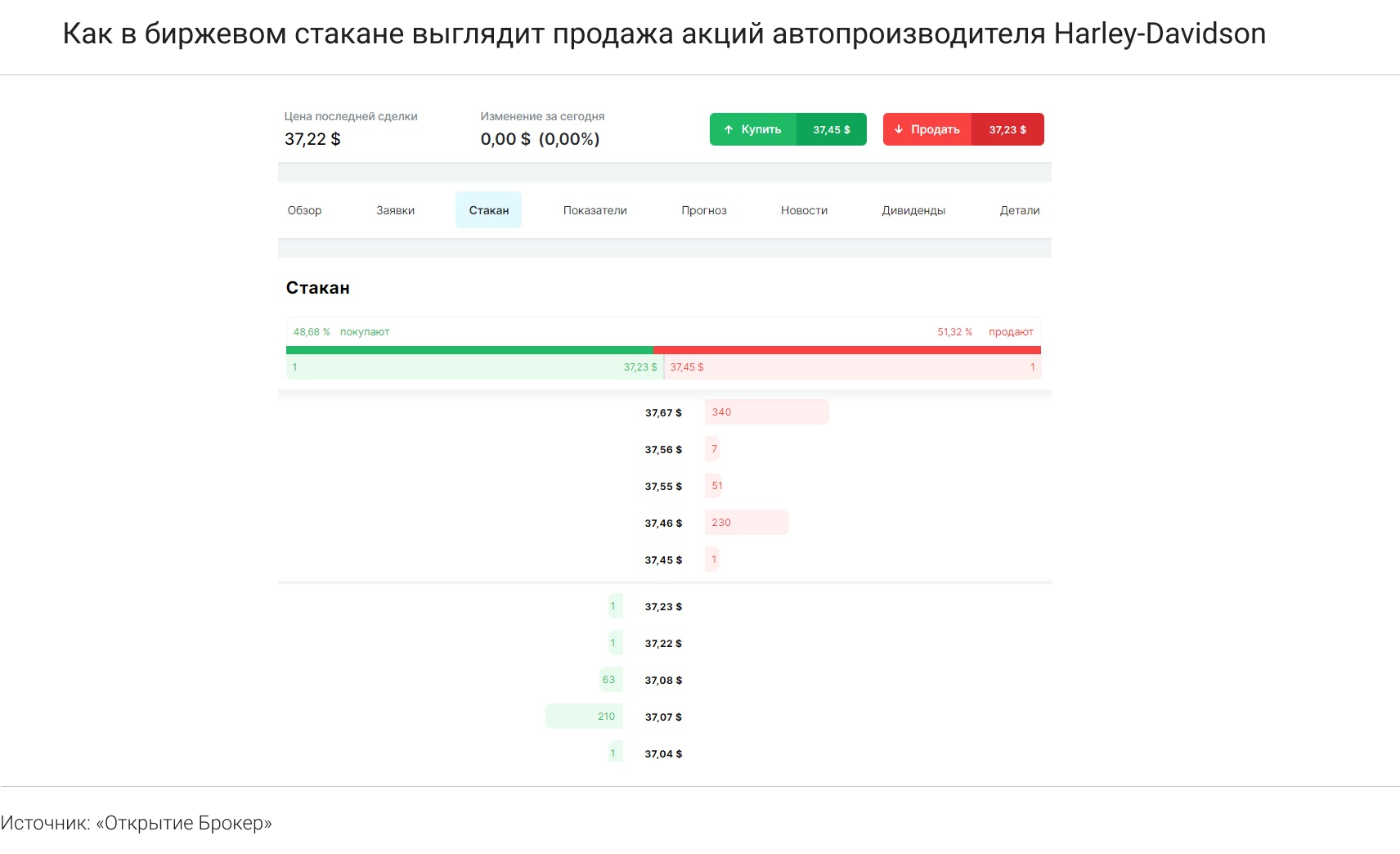

А так выглядит биржевой стакан (таблица заявок участников торгов на покупку и продажу) акций легендарной компании Harley-Davidson. Из него мы видим, что последняя цена — 37,22 доллара за штуку. Если инвестор хочет продать, уступив не больше 0,5%, или не дешевле 37,04 доллара, то он сможет продать не более 300 штук за раз.

По вопросу 3. Среди перечисленных рисков напрямую угрожают инвестору те, которые связаны с трансграничными операциями. Иностранные брокеры не раз вводили ограничения против клиентов из России. Теоретически целые страны могут поступить так же. Возможны и «контрсанкции», которые затруднят вывод денег из России.

Из той же серии — судебные риски. Например, банкротство зарубежных компаний, чьи акции были выведены с биржи, приводит к затяжным коллективным искам. Но россиянину участвовать в них может быть сложно из-за языковых и процедурных барьеров.

Рост налогов — тоже вполне реальная угроза. И не только со стороны других стран. Недавний случай: разрыв Россией соглашения с Нидерландами об избежании двойного обложения. Ниже показано, как на эти новости летом 2021 года реагировали акции компании VEON (ей принадлежит «Билайн»), зарегистрированной в Амстердаме.

По вопросу 4. Это не вопрос, а задача. Она описывает базовый принцип налогообложения любых иностранных ценных бумаг, а не только акций в долларах — вообще всех, в том числе тех, которые не входят в индексы. Так, в России инвестор всегда платит 13-процентный подоходный налог с разницы между суммой, которую он вложил, и суммой, которую он получил после продажи актива. Причем строго в рублях.

Формулу можно записать так:

прибыль = P2 × USD2 – P1 × USD1

В формуле P2 — цена акции (в долларах) на момент продажи, P1 — цена акции (тоже в долларах) на момент покупки, USD2 — курс доллара в рублях на момент продажи, USD1 — курс доллара в рублях на момент покупки.

В данном случае получается: 110 × 75 – 100 × 50 = 3 250, или целых 43 доллара, хотя реально акция выросла только на 10 долларов. Это эффект валютной переоценки. Он играет против инвестора, когда валюта растет, но в его пользу, когда валюта падает.

Мы продолжаем выполнять взятые на себя обязательства и на следующей неделе разберем очередную главу теста о еврооблигациях.

http://www.banki.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Ранее мы вам рассказали о темах в тесте по высокодоходным облигациям (ВДО), «Опционам, фьючерсам и другим производным», а также о сделках РЕПО и маржинальной торговле.

О каких именно акциях идет речь

Брокерам запрещено продавать «неквалам» акции, которые не включены ни в один более или менее крупный биржевой индекс. Список этих индексов совет директоров Банка России представил широкой публике заранее. В нем не только такие известные, как Dow Jones, Nasdaq 100 и S&P 500 (США), но и совсем небольшие региональные, например, на акции Словении или Чили.

Индекс (на рынке акций)

— это средний показатель стоимости акций группы компаний, которые объединены по каким-либо общим признакам. Например, они все из одной отрасли или у них всех рыночная капитализация превышает какую-то фиксированную сумму. По сути, сам индекс — это число, вычисляемое в режиме реального времени в часы работы биржи. По этим показателям обычно делают выводы о направлении движения рынка — по тому, как быстро активы растут или падают.

— это средний показатель стоимости акций группы компаний, которые объединены по каким-либо общим признакам. Например, они все из одной отрасли или у них всех рыночная капитализация превышает какую-то фиксированную сумму. По сути, сам индекс — это число, вычисляемое в режиме реального времени в часы работы биржи. По этим показателям обычно делают выводы о направлении движения рынка — по тому, как быстро активы растут или падают.

Логика российского Центробанка в следующем: неподготовленному инвестору можно купить любую акцию, входящую в биржевые индексы развитых и крупных развивающихся стран, то есть тех компаний, которые уже признаны другими регуляторами как лучшие в своей стране.

Новые правила вступили в силу в России с 1 октября 2021 года. Это значит, что теперь тем, кто не прошел тест, невозможно купить большинство иностранных акций, торгуемых в России. На СПБ Бирже около 1 800 зарубежных ценных бумаг, но в индексы входит лишь около 600 из них.

Например, в индексы не входят (а значит, теперь для их покупки требуется тестирование) такие популярные среди россиян акции компаний, как Zoom Video, Coinbase и Virgin Galactic, хотя объемы сделок в этих бумагах в нашей стране превышают 1 млрд рублей в неделю. Условно говоря, чтобы получить возможность купить наиболее спекулятивные иностранные «фишки» теперь надо сдать тест.

Вопросы теста и правильные ответы

Вопросы взяты из «Базового стандарта» ЦБ, они у всех испытуемых одинаковые. Первые три не оцениваются, они нужны брокеру для сбора статистики по клиентам. Далее идут четыре вопроса на знание, на них и нужно правильно ответить, чтобы сдать тест.

Варианты неправильных ответов могут немного различаться от брокера к брокеру, поскольку каждому выдана какая-то из версий экзамена. Однако правильный ответ — один-единственный в каждом вопросе, и он придуман экспертами ЦБ совместно с профессиональным сообществом.

Мы сразу дадим правильные ответы на все четыре вопроса (будьте готовы, что формулировки этих ответов в реальном тесте тоже будут изменены, но смысл при этом будет сохранен), а во второй части приведем пояснения по каждому из них.

Вопрос 1. В фондовый индекс, рассчитываемый биржей, включаются:

только акции эмитентов, имеющие высокий кредитный рейтинг;

только акции эмитентов, входящие в котировальный список биржи, в равной пропорции;

акции, при условии соответствия таких акций и (или) их эмитентов определенным требованиям, установленным биржей для включения в индекс, в пропорции, установленной биржей (правильный ответ);

ни один из ответов не является правильным.

Вопрос 2. Ликвидность акции характеризует:

разницу между ценой покупки акции и ценой продажи акции инвестором;

разницу цены такой акции на разных торговых площадках;

способность инвестора продать акцию с минимальными для него потерями в минимальный срок (правильный ответ);

возможность конвертации акций компании-эмитента одного типа в акции этой же компании другого типа.

Вопрос 3. Что из перечисленного НЕ является риском по приобретению акций иностранных эмитентов?

риск введения иностранным государством запретительных мер в отношении российских владельцев акций иностранных эмитентов;

риск, связанный с необходимостью защищать свои нарушенные права в иностранном суде по процедурам, установленным иностранным законодательством;

риск обложения доходов, выплачиваемых по акциям иностранных эмитентов не только в России, но и в иностранном государстве;

риск изменения суверенного рейтинга Российской Федерации (правильный ответ).

Вопрос 4. В случае, если вы купили иностранную акцию за 100 долларов США и продали ее через год за 110 долларов США, при этом курс доллара США за указанный год вырос с 50 до 75 рублей, ваш налогооблагаемый доход в России составит:

10 долларов;

750 рублей;

3 250 рублей (правильный ответ);

0 рублей, поскольку налог на доход, полученный в результате роста стоимости иностранной ценной бумаги, уплачивается в иностранном государстве.

Пояснения и комментарии

По вопросу 1. В фондовые индексы попадают компании, прошедшие определенный фильтр. Как правило, компания должна соответствовать требованиям по минимальной рыночной стоимости и доле акций в свободном обращении. Зачастую в крупные индексы попадают компании с наибольшим числом сделок, то есть самые популярные в своей стране.

Требований к кредитному рейтингу в отношении акций не применяют. Предполагается, что инвестор понимает: гарантий дохода по акциям не существует. Доли компаний в индексах бывают равными, но чаще привязаны к размеру компании или стоимости одной акции.

Это первые десять компаний из индекса Dow Jones, старейшего в США. Как видим, доли компаний в нем не зависят ни от их устойчивости, ни даже от размера. Самая крупная и надежная — Microsoft — занимает не сильно больше проблемной — Boeing — и меньше, чем Goldman Sachs, не самой крупной в Америке.

По вопросу 2. Для ответа достаточно понимать термин «ликвидность актива». Если совсем коротко, ликвидным называется такой актив, который можно быстро купить или продать по выгодной цене. Например, квартира — это низколиквидный актив, ведь продавать ее можно месяцами, слиток золота — уже более ликвидный, ОФЗ — высоколиквидные, акции компаний — смотря какие.

Например, с акциями СберБанка или «Газпрома» совершаются сделки ежедневно на десятки миллиардов рублей. Любой инвестор может ввести в них практически любую сумму и вывести обратно, не потратив много времени. Но если мы говорим о зарубежных акциях, причем наименее популярных в России, то там объемы в тысячи раз ниже.

А так выглядит биржевой стакан (таблица заявок участников торгов на покупку и продажу) акций легендарной компании Harley-Davidson. Из него мы видим, что последняя цена — 37,22 доллара за штуку. Если инвестор хочет продать, уступив не больше 0,5%, или не дешевле 37,04 доллара, то он сможет продать не более 300 штук за раз.

По вопросу 3. Среди перечисленных рисков напрямую угрожают инвестору те, которые связаны с трансграничными операциями. Иностранные брокеры не раз вводили ограничения против клиентов из России. Теоретически целые страны могут поступить так же. Возможны и «контрсанкции», которые затруднят вывод денег из России.

Из той же серии — судебные риски. Например, банкротство зарубежных компаний, чьи акции были выведены с биржи, приводит к затяжным коллективным искам. Но россиянину участвовать в них может быть сложно из-за языковых и процедурных барьеров.

Рост налогов — тоже вполне реальная угроза. И не только со стороны других стран. Недавний случай: разрыв Россией соглашения с Нидерландами об избежании двойного обложения. Ниже показано, как на эти новости летом 2021 года реагировали акции компании VEON (ей принадлежит «Билайн»), зарегистрированной в Амстердаме.

По вопросу 4. Это не вопрос, а задача. Она описывает базовый принцип налогообложения любых иностранных ценных бумаг, а не только акций в долларах — вообще всех, в том числе тех, которые не входят в индексы. Так, в России инвестор всегда платит 13-процентный подоходный налог с разницы между суммой, которую он вложил, и суммой, которую он получил после продажи актива. Причем строго в рублях.

Формулу можно записать так:

прибыль = P2 × USD2 – P1 × USD1

В формуле P2 — цена акции (в долларах) на момент продажи, P1 — цена акции (тоже в долларах) на момент покупки, USD2 — курс доллара в рублях на момент продажи, USD1 — курс доллара в рублях на момент покупки.

В данном случае получается: 110 × 75 – 100 × 50 = 3 250, или целых 43 доллара, хотя реально акция выросла только на 10 долларов. Это эффект валютной переоценки. Он играет против инвестора, когда валюта растет, но в его пользу, когда валюта падает.

Мы продолжаем выполнять взятые на себя обязательства и на следующей неделе разберем очередную главу теста о еврооблигациях.

http://www.banki.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter