27 октября 2021 Zero Hedge

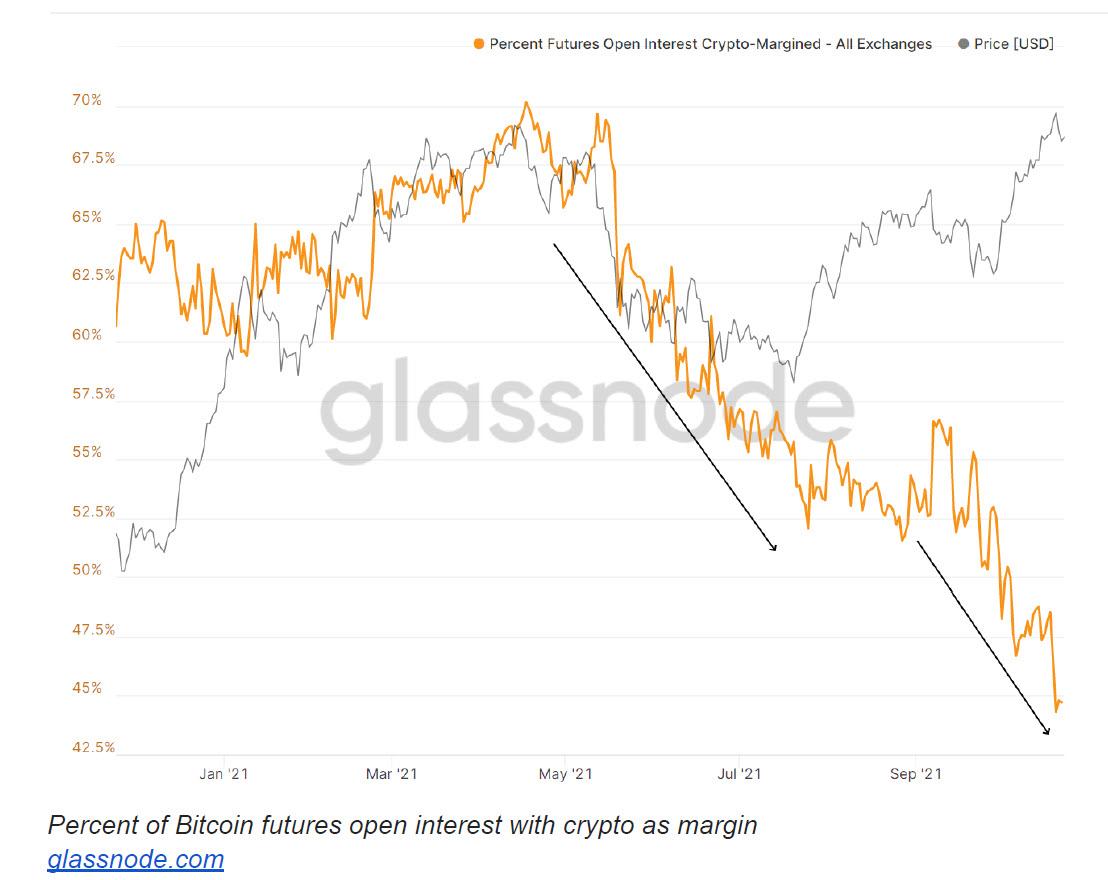

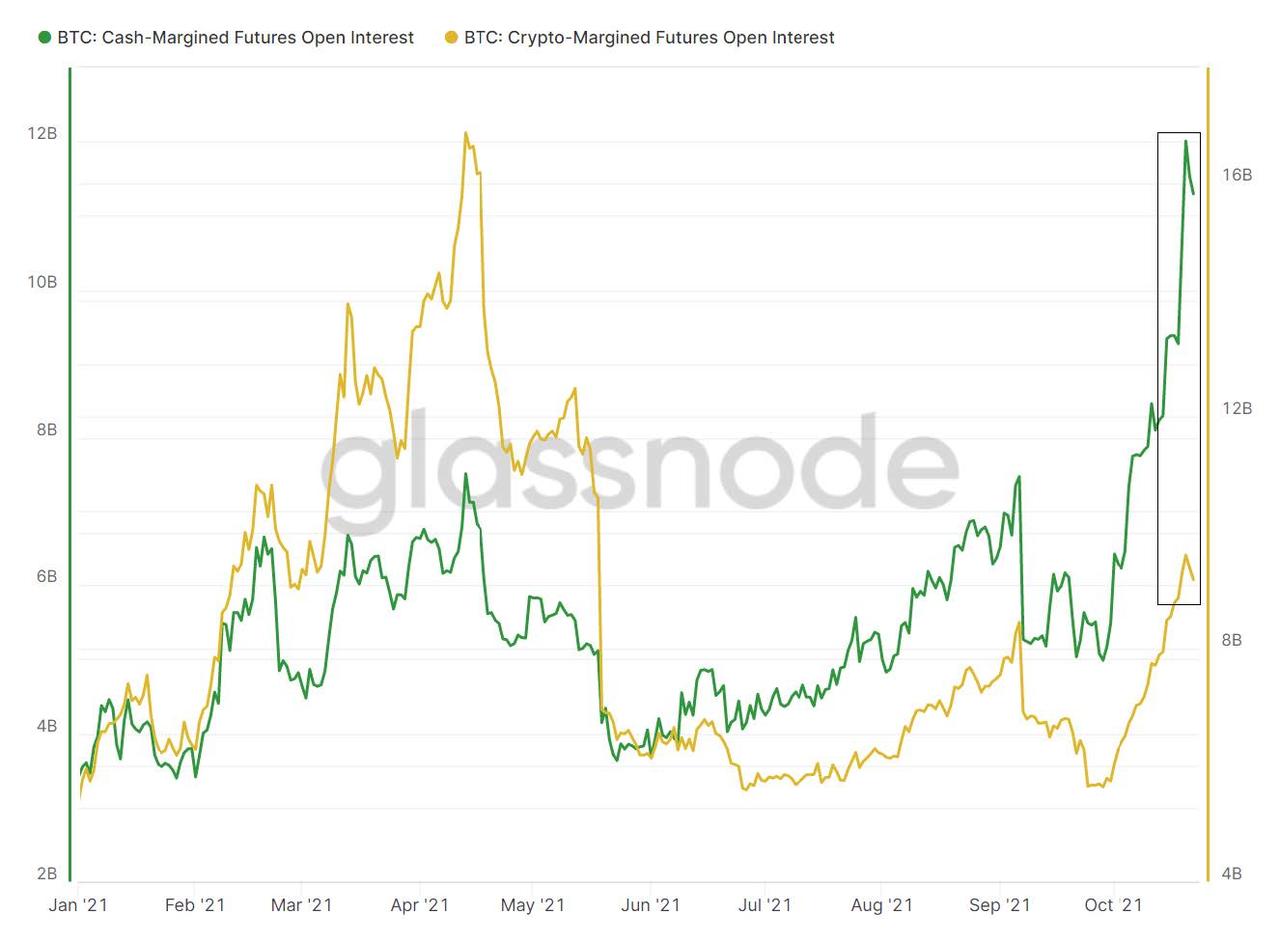

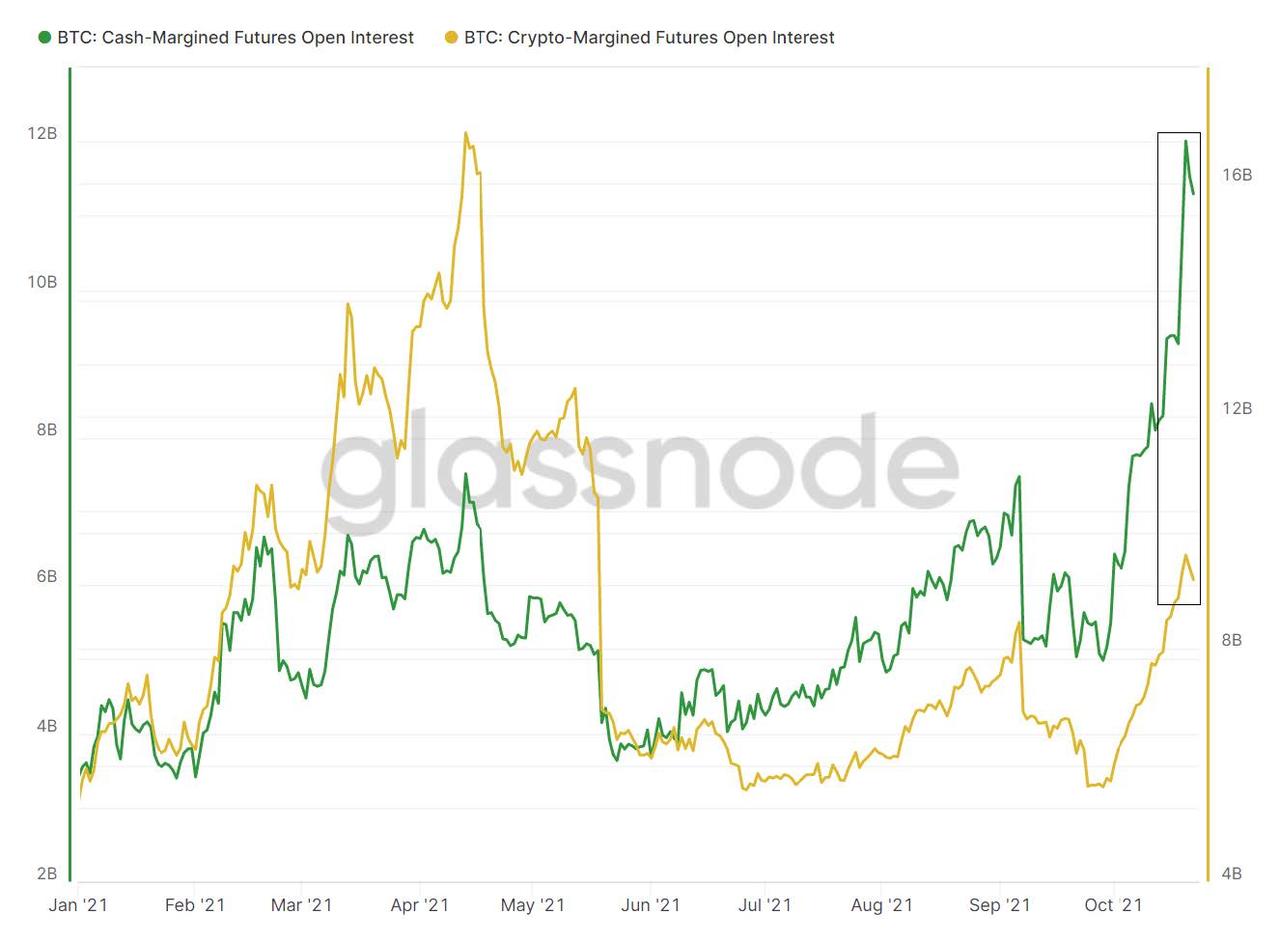

Поскольку политическая дискуссия вокруг стейблкоинов продолжает бушевать, можно простить незнание, как это разыгрывается на реальных криптовалютных рынках, которые в этом месяце впервые показали, что открытый интерес во фьючерсах на биткойн с маржой в стейблкоинах превзошел интерес их коллег с маржинальной криптовалютой.

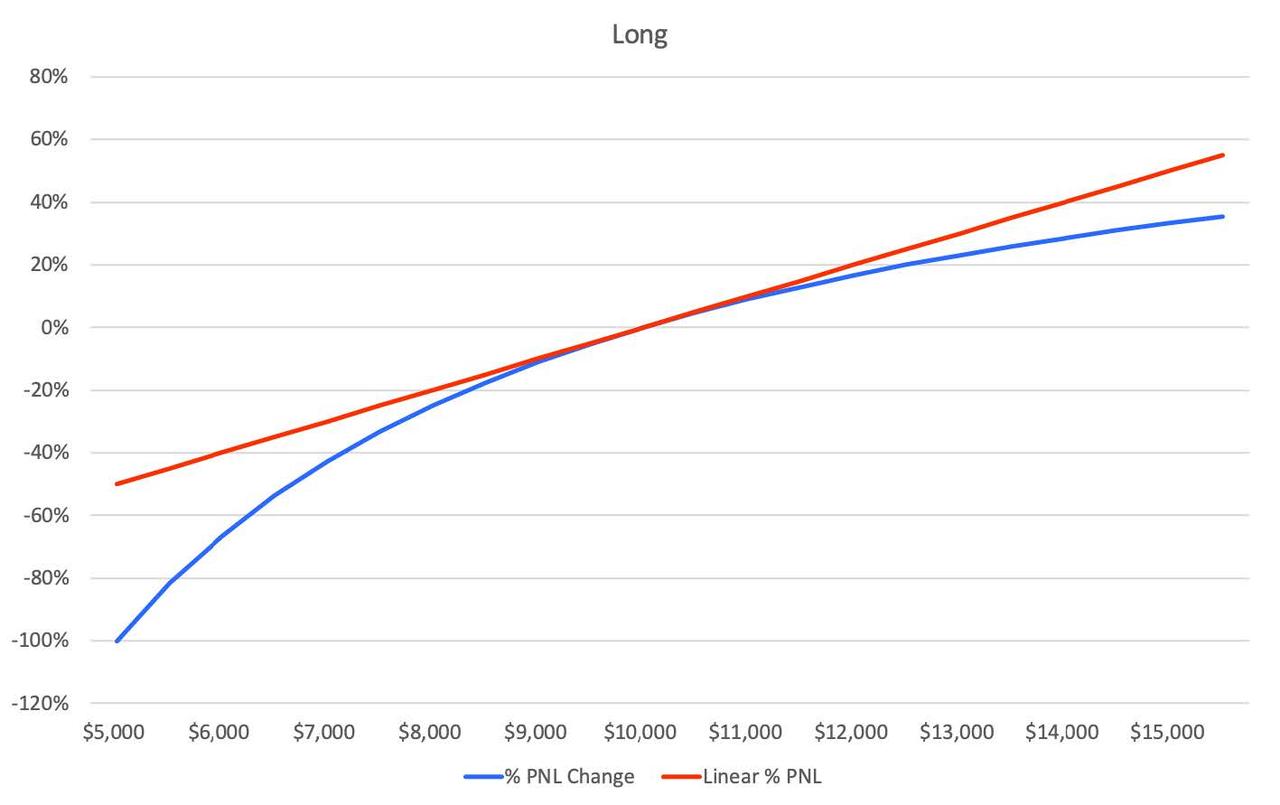

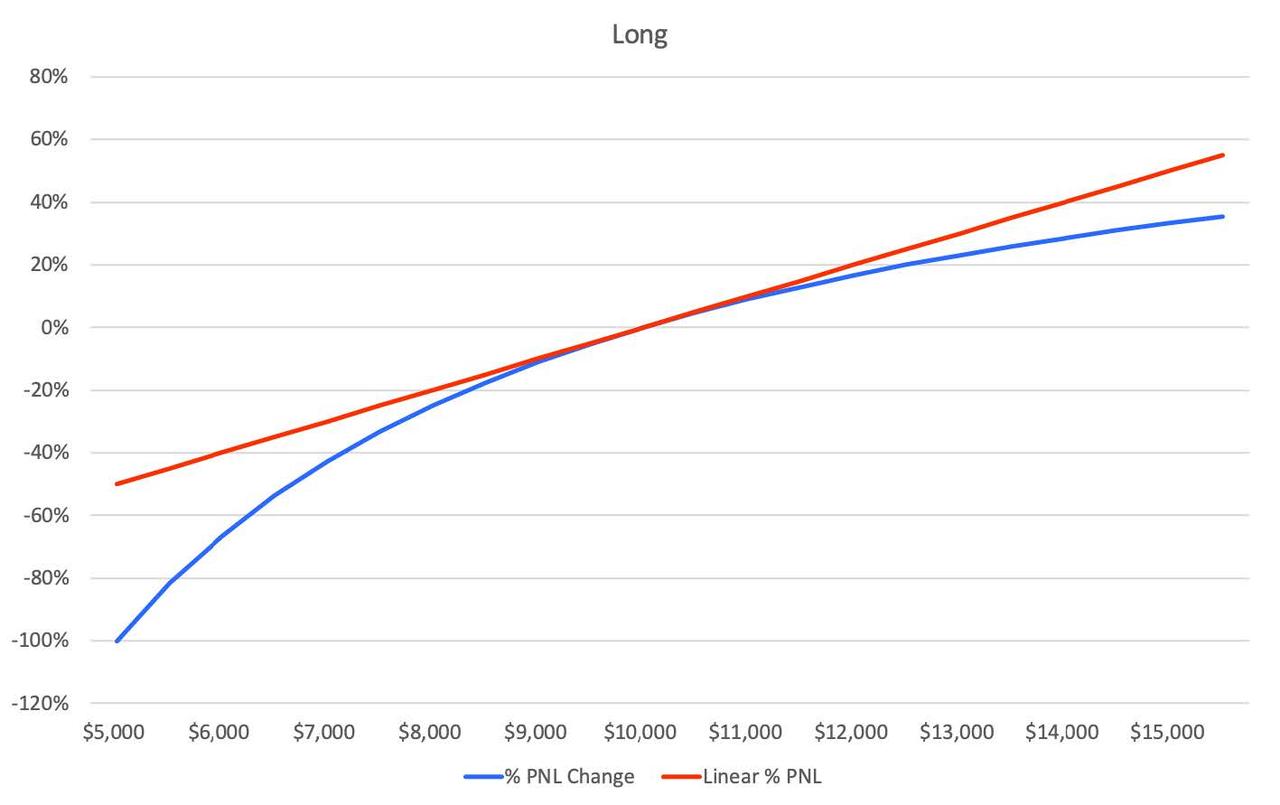

До того, как стейблкоины сымитировали ракету Биткойна до более чем 60 000 долларов США с их собственным ошеломляющим ростом до более чем 100 миллиардов долларов в обращении, Биткойн, как самый ликвидный и стабильный инструмент на биржах, был монолитным «резервным активом» криптовалютной торговли. Чтобы избежать ограничительных пандусов включения/выключения и требований к работе с «реальными» деньгами, многие участники предпочли торговать парой ETH/BTC, а не парой ETH/USD, и пополнять свой маржинальный баланс биткойнами, а не долларами. Результатом была (и есть) изначально выпуклая экосистема. Учтите, что когда трейдер покупает биткойн-фьючерс, как деноминированный, так и рассчитанный в базовой криптовалюте, результат будет ниже, где красная линия - это линейная функция выплат, найденная в традиционных фьючерсных контрактах, а синяя линия - это нелинейная функция выплат, найденная в базовых маржинальных контрактах.

И для шортов:

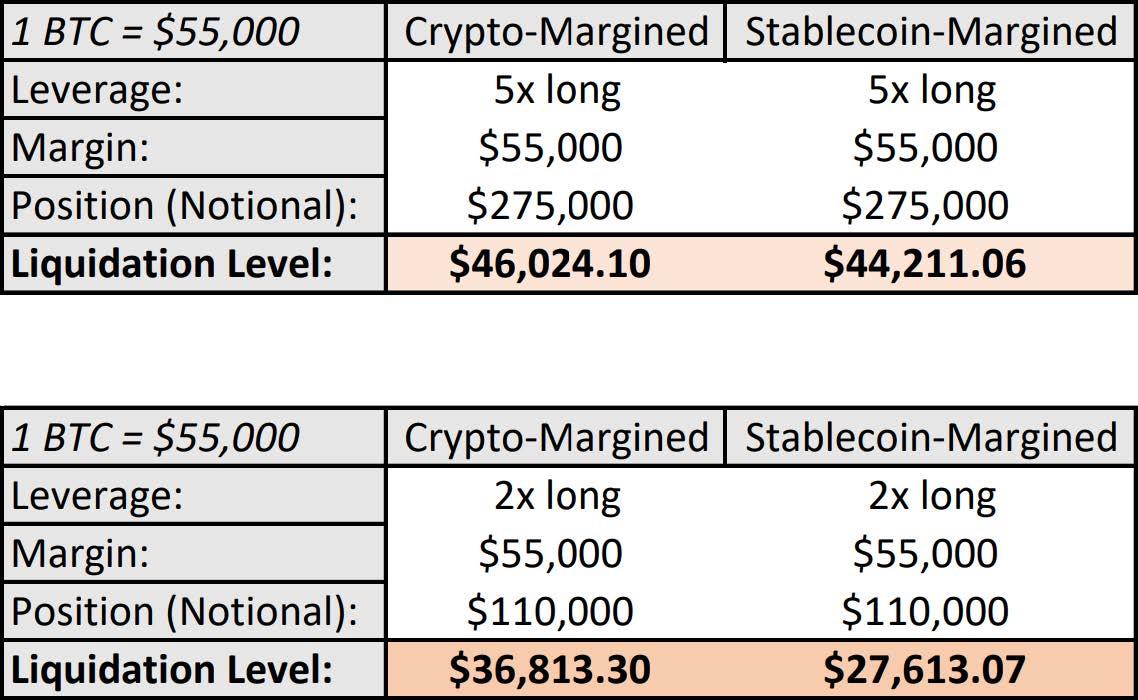

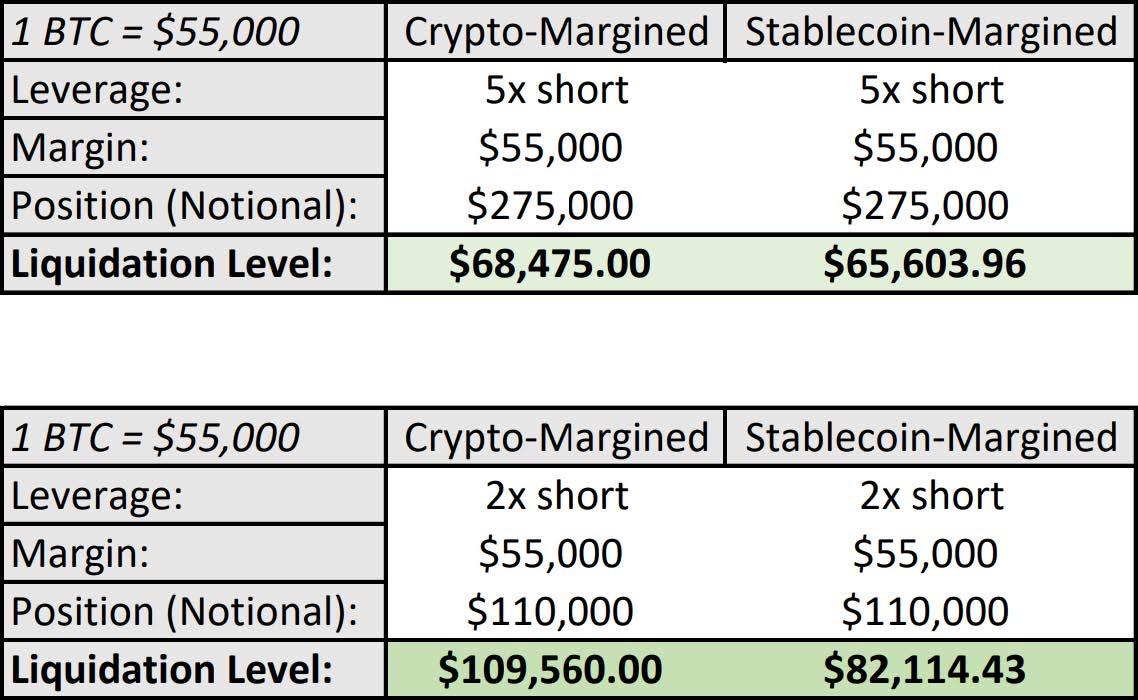

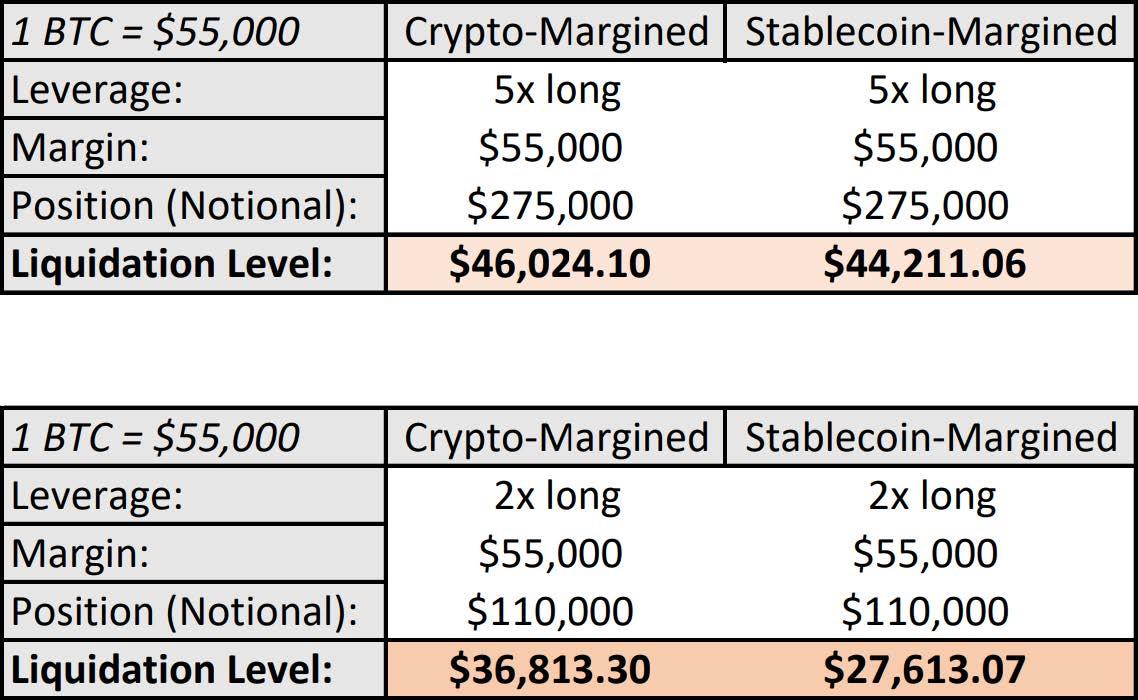

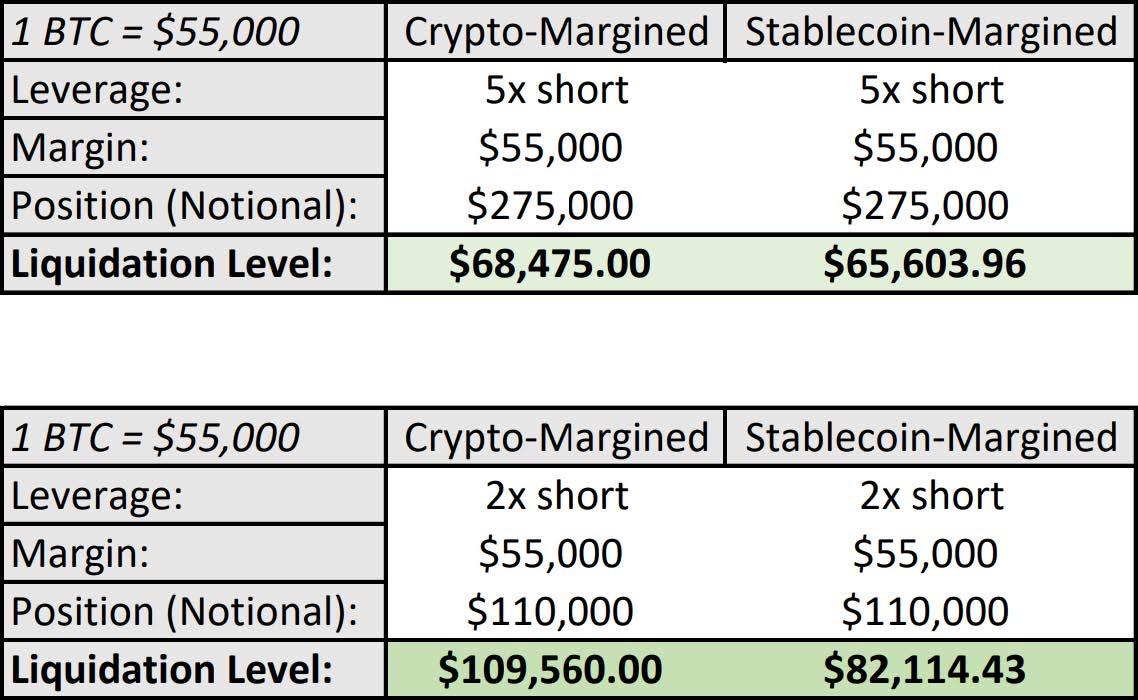

Многие читатели что-то сразу заметят. В то время как уникальные «повороты» выигрыша от длинной позиции по криптовалютному будущему с маржинальной криптовалютой снижают прибыль и увеличивают убытки, при короткой позиции по этим контрактам они увеличивают прибыль и сокращают убытки. Игровое поле по своей сути наклонено в пользу последнего. Фьючерсы с маржой в стейблкоинах нормализуют это. Хотя это интересно само по себе, разница не осознается в полной мере до тех пор, пока не будет рассмотрена ликвидация, и в этот момент она становится очень значительной, поскольку самые большие движения в криптоактивах часто почти полностью механические. Рассмотрим двух трейдеров с позициями с использованием длинных фьючерсов на биткойн. Один использует USDT как маржу, а другой - как маржу BTC. Чтобы избежать ликвидации, каждый трейдер должен постоянно поддерживать определенный баланс маржи. Видите, к чему это идет? В случае, если биткойн пойдет ниже, не только трейдер, разместивший его в качестве маржи, увидит, что прибыль/убыток по своей сделке станет отрицательной, но и значение их маржи также будет снижаться. На практике эффект таков:

И хотя точные процедуры различаются на разных биржах, ни одной из них недостаточно, чтобы хоть как-то повлиять на тот факт, что длинные позиции во фьючерсах с маржинальной базой гораздо более уязвимы для ликвидации, чем длинные позиции в традиционных фьючерсах. И когда это сочетается с тем фактом, что короткие позиции по фьючерсам с базовой маржой гораздо менее уязвимы для ликвидации, чем короткие по традиционным фьючерсным позициям, это создает среду, естественным образом благоприятствующую снижению. (Конечно, ничто из этого не вызвало чего-либо, кроме временных, хотя и жестоких, просадок для быстрорастущей валюты.)

Таким образом, на рынке, где ликвидация фьючерсов может достигать 90% спотового объема и регулярно исчисляться миллиардами, преимущество короткой стороны создает массивный структурный встречный ветер для толпы бычьих криптотрейдеров, когда-либо использующих заемные средства. Возможно, это отчасти является причиной того, что почти во всех крупных событиях, связанных с сокращением доли заемных средств в Биткойне в этом году, преобладала ликвидация лонгов, что делает дальнейшее устранение этого перекоса явно оптимистичным развитием отрасли.

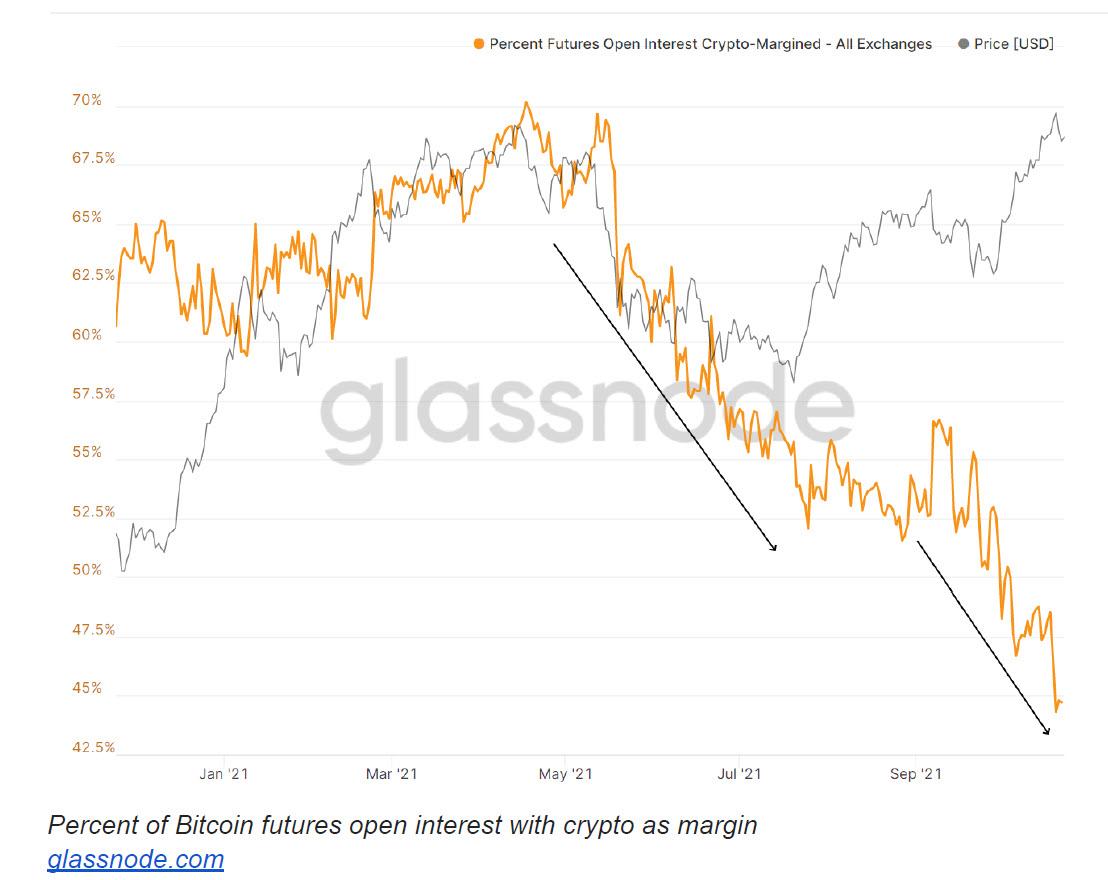

А после резкого падения Биткойна в мае скорость декаплинга стала почти вертикальной. Так что для предварительного просмотра того, что может стать все более распространенным на более равномерном рынке, который не показывает никаких признаков остановки нынешнего перехода, а фактически только ускоряет его, посмотрите на 26 июля, когда наблюдалось беспрецедентное наращивание коротких позиций с маржой в кэше, и их первое настоящее поражение в том, что было самым большим шорт-сквизом в истории криптовалюты.

http://www.zerohedge.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

До того, как стейблкоины сымитировали ракету Биткойна до более чем 60 000 долларов США с их собственным ошеломляющим ростом до более чем 100 миллиардов долларов в обращении, Биткойн, как самый ликвидный и стабильный инструмент на биржах, был монолитным «резервным активом» криптовалютной торговли. Чтобы избежать ограничительных пандусов включения/выключения и требований к работе с «реальными» деньгами, многие участники предпочли торговать парой ETH/BTC, а не парой ETH/USD, и пополнять свой маржинальный баланс биткойнами, а не долларами. Результатом была (и есть) изначально выпуклая экосистема. Учтите, что когда трейдер покупает биткойн-фьючерс, как деноминированный, так и рассчитанный в базовой криптовалюте, результат будет ниже, где красная линия - это линейная функция выплат, найденная в традиционных фьючерсных контрактах, а синяя линия - это нелинейная функция выплат, найденная в базовых маржинальных контрактах.

И для шортов:

Многие читатели что-то сразу заметят. В то время как уникальные «повороты» выигрыша от длинной позиции по криптовалютному будущему с маржинальной криптовалютой снижают прибыль и увеличивают убытки, при короткой позиции по этим контрактам они увеличивают прибыль и сокращают убытки. Игровое поле по своей сути наклонено в пользу последнего. Фьючерсы с маржой в стейблкоинах нормализуют это. Хотя это интересно само по себе, разница не осознается в полной мере до тех пор, пока не будет рассмотрена ликвидация, и в этот момент она становится очень значительной, поскольку самые большие движения в криптоактивах часто почти полностью механические. Рассмотрим двух трейдеров с позициями с использованием длинных фьючерсов на биткойн. Один использует USDT как маржу, а другой - как маржу BTC. Чтобы избежать ликвидации, каждый трейдер должен постоянно поддерживать определенный баланс маржи. Видите, к чему это идет? В случае, если биткойн пойдет ниже, не только трейдер, разместивший его в качестве маржи, увидит, что прибыль/убыток по своей сделке станет отрицательной, но и значение их маржи также будет снижаться. На практике эффект таков:

И хотя точные процедуры различаются на разных биржах, ни одной из них недостаточно, чтобы хоть как-то повлиять на тот факт, что длинные позиции во фьючерсах с маржинальной базой гораздо более уязвимы для ликвидации, чем длинные позиции в традиционных фьючерсах. И когда это сочетается с тем фактом, что короткие позиции по фьючерсам с базовой маржой гораздо менее уязвимы для ликвидации, чем короткие по традиционным фьючерсным позициям, это создает среду, естественным образом благоприятствующую снижению. (Конечно, ничто из этого не вызвало чего-либо, кроме временных, хотя и жестоких, просадок для быстрорастущей валюты.)

Таким образом, на рынке, где ликвидация фьючерсов может достигать 90% спотового объема и регулярно исчисляться миллиардами, преимущество короткой стороны создает массивный структурный встречный ветер для толпы бычьих криптотрейдеров, когда-либо использующих заемные средства. Возможно, это отчасти является причиной того, что почти во всех крупных событиях, связанных с сокращением доли заемных средств в Биткойне в этом году, преобладала ликвидация лонгов, что делает дальнейшее устранение этого перекоса явно оптимистичным развитием отрасли.

А после резкого падения Биткойна в мае скорость декаплинга стала почти вертикальной. Так что для предварительного просмотра того, что может стать все более распространенным на более равномерном рынке, который не показывает никаких признаков остановки нынешнего перехода, а фактически только ускоряет его, посмотрите на 26 июля, когда наблюдалось беспрецедентное наращивание коротких позиций с маржой в кэше, и их первое настоящее поражение в том, что было самым большим шорт-сквизом в истории криптовалюты.

http://www.zerohedge.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter