СПБ Биржа (СПБ) — ведущий организатор торгов иностранными ценными бумагами в России. Инвесторам доступны более 1,6 тыс. ценных бумаг зарубежных эмитентов. Объем торгов превышает $1 млрд в день. По объему торгов СПБ сравнялась с Мосбиржей в сегменте торговли акциями. Доля СПБ в торговле иностранными ценными бумагами в России составляет около 90%. Биржа фокусируется на ретейл-инвесторах по модели B2B2C. Более 40 банков и брокеров подключены к платформе. Пул внутренней ликвидности высок — более 77% сделок совещается внутри площадки, что позволяет получать комиссию с двух контрагентов. Недопущение игроков высокочастотной торговли (HFT), торговля в утреннее время стало отличительной чертой биржи. Узкие спреды торговли обеспечивают привлекательность площадки.

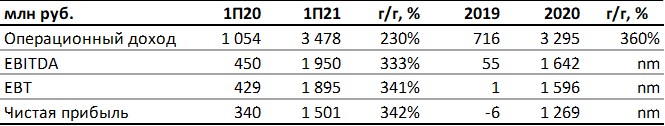

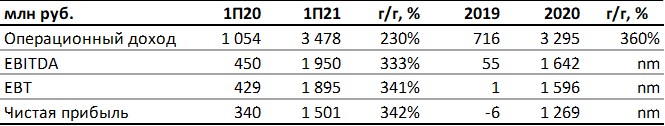

В стадии взрывного роста По отчетности по МСФО 1П21 года доходы СПБ выросли в 3,5 раза г/г, до 3 млрд руб. Чистая прибыль выросла в 4,4 раза, до 1,5 млрд руб. Комиссии доминируют в структуре выручки. В 1П21 было зарегистрировано около 1,42 млн активных счетов (рост в три раза г/г). На конец лета на бирже было зарегистрировано 14 млн клиентских счетов, а число уникальных клиентов достигло 9,4 млн. Объем торгов в августе вырос в два раза г/г, почти до $30 млрд.

Фундаментальный спрос населения России на инструменты фондового рынка,...В последние годы стремительный рост розничного инвестирования в России обусловил рост бизнеса СПБ. Снижение ставок по депозитам, рост фондового рынка США после падения весной 2020 г. подтолкнули россиян к инвестициям в фондовый рынок. В 2020 г. брокерскими услугами воспользовались 9,9 млн человек (рост +130% г/г). По сути биржа «снимает сливки» ретейл-спроса на международные акции.

Варианты оценки (post-money, $ млрд)

-344.jpg)

...инициативы менеджмента обуславливают развитие бизнеса. В перспективе биржа планирует диверсифицировать число инструментов, оставаясь основным окном на международные рынки для российских инвесторов и потенциально став площадкой доступа для азиатских и восточноевропейских ретейл-инвесторов. Запуск торговли опционами на американские акции в 2022 г. и развитие сегмента РЕПО станут важными факторами роста. Опыт CEO биржи Романа Горюнова связан с запуском рынка деривативов в России, что увеличивает шансы реализации проекта. Рынок деривативов более волатилен, что также может стать привлекательной чертой для ретейл-инвесторов, в последние годы «избалованных» высокой доходностью фондового рынка. Время — основной фактор, который без оглядки на конкуренцию должен позволить вырастить компанию, которая выйдет на критический объем бизнеса и даже при наличии конкурентов останется одним из лидеров сегмента.

Листинг локальный, затем — на NASDAQ До 14,3 млн акций (12,5%), будут выпущены в ценовом диапазоне $10,5-11,5/акция для привлечения компанией $150-171 млн на СПБ 19 ноября 2021 г. Капитализация будет соответствует $1,2–1,3 млрд IPO оценки до IPO. Для владельцев 75% акций будет действовать lock-up период на 180 дней (до мая 2022 г.). Компания планирует использовать привлеченные средства для увеличения капитала ключевых операционных направлений — банка и клиринга. С мая 2022 г. вероятен листинг на Nasdaq. Площадка выбрана, исходя из того, что СПБ — быстрорастущая высокотехнологичная компания с международным потенциалом.

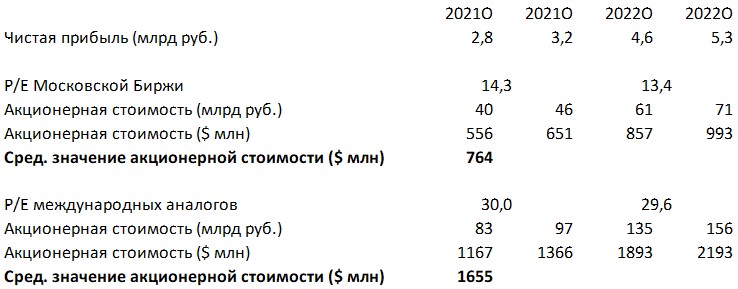

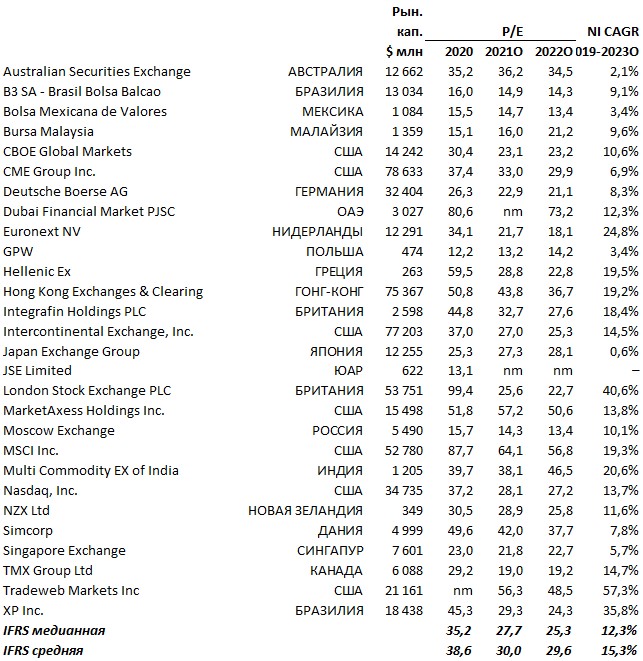

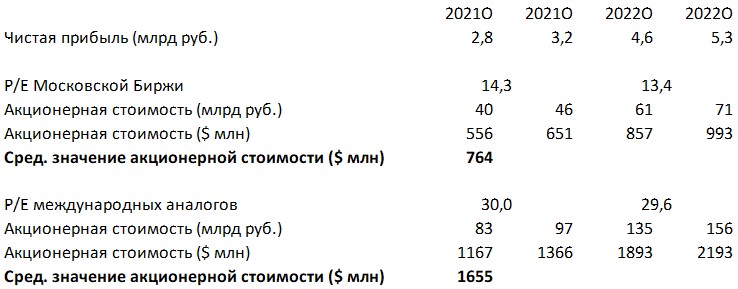

СПБ — биржа, мегаброкер, финтехкомпания? Более высокие темпы роста и доходность заслуживают более высокой оценки. Финансовый мультипликатор есть функция, прежде всего, от темпов роста — показателя, по которому у СПБ мало конкурентов не только в России, но и в мире. Рост чистой прибыли СПБ в 1П21 исчисляется сотнями процентов, тогда как прибыль Мосбиржи выросла на 20% г/г в 3К20, а средний темп роста для международных компаний сектора составляет 15% (CAGR 2019-2023 гг.). Оценка чистой прибыли СПБ за 2021 г. может составить 2,8-3,2 млрд руб. (против 1,5 млрд руб. в 1П21) и 4,6-5,3 млрд в 2022 г. Если применить (i) мультипликаторы P/E Мосбиржи и (ii) широкого спектра международных финансовых компаний, то усредненная оценка акционерного капитала составит $764 млн в случае применения мультипликаторов Мосбиржи и $1,655 млрд — относительно международных аналогов. Мы рассматриваем вторую оценку как более релевантную. При этом стоит отметить, что исходя из темпов роста СПБ заслуживает премию к мультипликаторам и Мосбиржи, и сравнимых международных компаний. Перспектива выхода на международные рынки может значительно добавить потенциала роста.

Краткое описание

СПБ — ведущий организатор торгов иностранными ценными бумагами в России. СПБ открыла торги иностранными акциями в 2014 г. за доллары. Торги проводятся с 07:00 до 01:50. Инвесторам доступны более 1,6 тыс. ценных бумаг зарубежных эмитентов. Объем торгов превышает $1 млрд в день.

Доступ к рынку обеспечивается через собственную платформу, клиринговые услуги центрального контрагента, депозитарные услуги оказываются дочерними структурами СПБ Клиринг и СПБ Банком. Более 40 банков и брокеров подключены к платформе.

Профессиональная управленческая команда. У команды есть значительный опыт работы на фондовой бирже и в рыночных институтах, развития новых продуктов и целых сегментов торговли ценными бумаги. Ключевые топ-менеджеры курировали развитие РТС, ведущей биржи деривативов в России, которая впоследствии объединилась с ММВБ и образовала Московскую биржу. За время руководства биржей РТС основные члены команды также разработали некоторые из наиболее важных российских производных инструментов, включая фьючерс на индекс РТС, фьючерс на нефть Brent, фьючерсы на отдельные акции, маржируемые опционы и фьючерс на корзину ОФЗ, которые входили в пятерку крупнейших производных финансовых инструментов в России по объему торгов.

В стадии гиперроста

По итогам 2020 г....количество активных счетов увеличилось в шесть раз, до 1 млн. Объем торгов вырос в 10 раз, до $167 млрд. Выручка подскочила на 360% г/г, до 3,3 млрд руб.

...и за 1П21: компания прибыльна, суперрост продолжился В 1П21 было зарегистрировано около 1,42 млн активных счетов (рост в три раза г/г). Объем торгов вырос на 356% г/г в 1П21, до $206 млрд.

По отчетности по МСФО 1П21 доходы СПБ выросли в 3,5 раза г/г, до 3 млрд руб. Чистая прибыль выросла в 4,4 раза, до 1,5 млрд руб. Комиссии доминируют в структуре выручки.

Объем торгов в августе вырос в два раза г/г, почти до $30 млрд. На конец лета на бирже было зарегистрировано 14 млн клиентских счетов, а число уникальных клиентов достигло 9,4 млн.

Операционные данные

Долгосрочный тренд ретейла: фондовый рынок вместо банковских депозитов В последние годы стремительный рост розничного инвестирования в России обусловил рост бизнеса СПБ. Сдвиг в структуре сбережений от депозитов к инвестициям. Снижение ставок по депозитам, рост фондового рынка США после падения весной 2020 г. подтолкнули россиян к инвестициям в фондовый рынок. В 2020 г. брокерскими услугами воспользовались 9,9 млн человек (рост на 130% г/г). Доля уникальных клиентов на брокерском обслуживании в возрасте от 18 лет составляла 7,6% населения России.

Финансовые исторические показатели СПБ

Биржа № 2 в России состоялась По объему торгов СПБ сравнялась с Мосбиржей в сегменте торговли акциями. Доля СПБ в торговле иностранными ценными бумагами в России составляет около 90%. Доля СПБ в структуре торговли депозитарными расписками в России составляет около 45%.

Финансовые показатели конкурента — Мосбиржи Комиссионные доходы выросли на 25,1%, до рекордных 10,4 млрд руб. в 3К21, что составило 78% операционного дохода Мосбиржи. Комиссия по торговле акциями составила 11% в структуре дохода за 3К21. Чистая прибыль выросла на 20% г/г до 6,7 млрд руб.

Дорого или дешево?

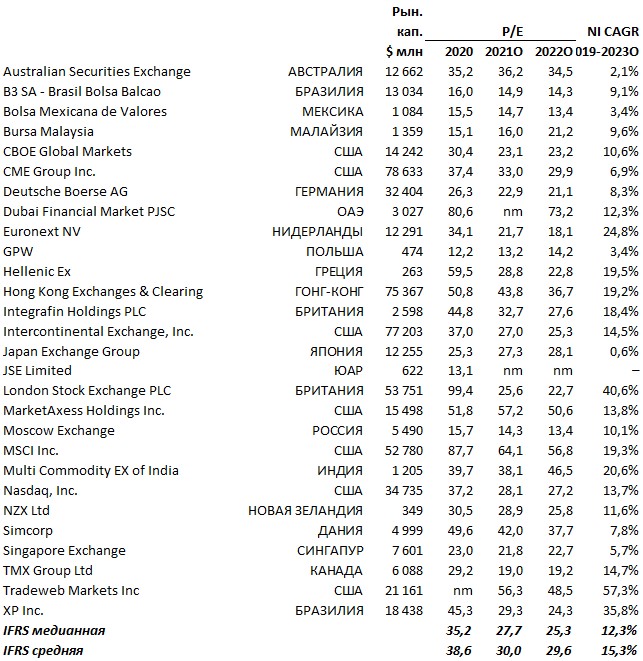

СПБ — биржа, мегаброкер, финтехкомпания? Более высокие темпы роста и доходность заслуживают более высокой оценки. Финансовый мультипликатор есть функция от темпов роста — показателя, по которому у СПБ мало конкурентов не только в России, но в мире. Рост чистой прибыли СПБ в 1П21 исчисляется сотнями процентов, тогда как прибыль Мосбиржи выросла на 20% г/г в 3К20, а средний темп роста международных компаний сектора составляет 15% (CAGR 2019-2023 гг.).

Варианты оценки СПБ

Если предположить прогноз чистой прибыли СПБ в размере 2,8-3,2 млрд руб. на 2021 г. и 4,6-5,3 млрд на 2022 г., применить соответствующие мультипликаторы P/E Мосбиржи и широкого спектра международных финансовых компаний, то мы получим усредненную оценку акционерного капитала в размере $764 млн в случае применения мультипликаторов Мосбиржи и $1,655 млрд — относительно международных аналогов. Мы рассматриваем вторую оценку как более релевантную. При этом стоит отметить, что исходя из темпов роста, СПБ заслуживает премию к мультипликаторам не только Мосбиржи, но и сравнимых международных компаний.

Сравнимые компании

Тактика и стратегия

Особенности и преимущества биржи Биржа фокусируется на ретейл-инвесторах, фактически, предоставляя услуги B2B2C. Торговля в утреннее время является преимуществом.

Пул внутренней ликвидности значителен — около 77% сделок совершается внутри площадки, что позволяет получать комиссию с двух сторон сделки. В случае, если заявка реализуется на международных площадках, платится комиссия международному контрагенту.

Игроки высокочастотной торговли (HFT) не допущены на площадку СПБ, что облегчает жизнь маркет-мейкерам, обеспечивает узкие спреды торговли и повышает привлекательность относительно аналогичных площадок. Отсутствие HFT во многом стало чертой, отличающей СПБ от Московской биржи.

Цель к 2025 г. СПБ таргетирует 58% оборота акций в России vs 34% в 2020 г. СПБ прогнозирует, что на американские акции придется чуть больше 50% торговли акциями в России.

Рост числа активных счетов, доходов населения продолжит быть драйвером выручки биржи.

В перспективе биржа планирует диверсифицировать число инструментов и остаться основным окном доступа на международные рынки для российских инвесторов и потенциально стать площадкой доступа для азиатских и восточноевропейских ретейл-инвесторов.

Инициативы для поддержания роста:

Next Big Thing: Запуск торговли опционами на американские акции в 2022 г. Стоит отметить, что успех площадки Robinhood во многом и обусловлен спросом на деривативы (до 50% оборота), что является косвенным подтверждением правильности стратегии биржи.

Опыт CEO биржи Романа Горюнова связан с запуском деривативов в России, что должно повысить шансы реализации данного проекта.

Биржа получила у американского налогового регулятора статус квалифицированного дилера деривативов в конце 2020 г.

Торговля опционами несет как минимум два важных привлекательных аспекта для ретейл-инвестора:

(I) Опцион стоит дешевле, что снижает размер лота, барьер для входа для инвестора c развивающегося рынка.

Дробление стоимости — техническая альтернатива, которая может быть со временем введена.

(II) Рынок деривативов более волатилен, что также является привлекательной чертой по мнению многих инвесторов, в последние годы «избалованных» высокой доходностью фондового рынка

Запуск торгов американскими ETF

Развитие РЕПО Сейчас на межброкерской платформе дневной оборот составляет $742 млн.

Доступ к новым площадкам торговли, в число которых могут войти Гонконгская и Австралийская биржа, LSE, Frankfurt, другие азиатские и другие европейские биржи.

Рост количества акций, допущенных к торговле, до 2500 (с 1667) в 2024-2026 гг.

Увеличение числа торгуемых евробондов с 64 до 1000.

Платформа для листинга и привлечения финансирования участников российского рынка ценных бумаг

Привлечение иностранных брокерских компаний и открытие возможности торговли для иностранных ретейл инвесторов (преимущественно азиатских), имеющих ограниченную возможность торговли из-за временного лага.

Стратегическая цель — стать универсальной биржей Стратегия развития биржи, принятая в конце 2020 г. на три года, предполагает, что биржа должна стать универсальной. Таргетируемая модель биржи, включает рынки акций и облигаций в международной и в локальной юрисдикциях, рынок производных и инструментов коллективных инвестиций. Такая модель должна быть ориентирована не только на ретейл-клиентов брокеров, но и на институциональных, что должно создать базу для менее волатильного сегмента бизнеса.

Успеть вырастить диверсифицированный и большой бизнес

Время — основной фактор, который без оглядки на конкуренцию должен позволить вырастить компанию, которая выйдет на критический объем бизнеса и даже при наличии конкурентов останется одним из лидеров сегмента.

Тактика выхода на рынок предполагает рывок.. Несмотря на то, что перспективным рынком является классические услуги для российских эмитентов, торговля сырьевыми товарами, компания уделяет особое внимание выходу на самый горячий и быстрорастущий — рынок международных акций и в перспективе — деривативов. И речь может идти о международной экспансии. Скорость развития сегмента, тренд глобализации предопределяет и скорость инноваций в нем, а также риск конкуренции. Ажиотаж на рынке доступа к торговле иностранными бумагами, глобализация снижают один из самых больших рисков компании — риск времени роста бизнеса. Компания стремится заключить договоры с локальными и международными брокерами, что позволит занять рынок, выстроив необходимую инфраструктуру, набрав критическую массу клиентов и расширив присутствие.

Набранный объем клиенткой базы со временем станет той отличительной чертой, которая выделит биржу на фоне других конкурентов.

...и тестирование перспектив международного развития

СПБ планирует выйти за границу в поисках новых розничных клиентов. Планируется повысить доступность платформы для международных брокеров, обслуживающих розничных клиентов в других юрисдикциях.

Биржа может работать над тем, чтобы доступ к международным площадкам осуществлялся не только через СПБ Банк, но и международный Bulge Bracket банк, что может увеличить привлекательность для брокеров из других юрисдикций.

Экспансия начнется со стран СНГ, Прибалтики, Восточной Европы, Юго-Восточной Азии, Израиля и Индии. Первоначальные затраты на проект оцениваются в $10–15 млн. Преимуществами СПБ относительно конкурентов будут:

Best execution по цене, узкие спреды;

Пул внутренней ликвидности;

База инвесторов в России — основа данного пула;

Удобный и длительный торговый период (19 часов на данный момент). Фактически биржа выступает премаркетом рынка США;

Расчеты по сделкам в валюте основной площадки листинга ценной бумаги.

Риски

Конкуренция будет расти

Конкурент — мировой финтех Менеджмент биржи отмечает, что в мире 60 площадок по торговле американскими бумагами, которые и являются конкурентами биржи.

Однако преимуществами биржи, в отличие, например, от международных брокеров, предоставляющих возможность торговли, являются:

отсутствие необходимости заполнения налоговой декларации самостоятельно при обслуживании на СПБ;

отсутствие некоторых нефинансовых барьеров и рисков торговли. Так, согласно Коммерсант, российским инвесторам приходится закрывать счета у некоторых американских брокеров для обеспечения налоговой и правовой безопасности счетов.

Напомним, что после штрафов американского регулятора, отдельные американские брокеры стали ограничивать работу с Россией. Учитывая низкую значимость российского бизнеса в структуре доходов международных брокеров, проблема замораживания счетов клиентов из РФ может решаться длительное время.

Московская биржа также развивает направление торговли иностранными бумагами Так, 5 ноября 2021 г. объем торгов иностранными ценными бумагами на Московской бирже обновил рекорд — 7,6 млрд руб., что составило 9% объема торгов на рынке акций. Было заключено более 72 тыс. сделок.

В настоящее время на Московской бирже доступна 441 иностранная акция. Лидерами по объемам торгов являются Moderna, Nvidia, Tesla, Pfizer, Qualcomm. Количество доступных бумаг в 2021 г. превысит 500, и по комментариям Мосбиржи, в 2022 г. процесс добавления новых акций даже ускорится и за счет появления новых юрисдикций.

Зависимость от рынка США

С 2022 г. конъюнктура на международных рынках может начать ухудшаться, так как многие страны перейдут к более жесткой монетарной политике, ставки будут расти. Снижение рынка США может значительно умерить интерес к фондовому рынку со стороны российских инвесторов.

Запуск рынка деривативов может стать компенсирующим сегментом даже в случае падения доходности. Рынок деривативов более волатилен, что также является привлекательной чертой по мнению многих инвесторов, в последние годы «избалованных» высокой доходностью фондового рынка.

Регуляторика ЦБ

Регулятор традиционно был нацелен на увеличение инвестиционной привлекательности российских активов.

Зависимость от ретейл-инвесторов

Низкая доля институциональных инвесторов на площадке СПБ предопределяет потенциальную волатильность объемов торгов.

Детали IPO:

Сначала — листинг локальный... Предложения до 14,3 млн акций (12,5%), которые будут выпущены в ценовом диапазоне $10,5-11,5/акция для привлечения компанией $150-171 млн. Таким образом, капитализация соответствует $1,2–1,3 млрд pre-IPO оценки. Предполагается, что торги могут начаться на СПБ Бирже 19 ноября 2021 г. (или около этой даты), а инвесторы получат акции к 23 ноября 2021 г. Для владельцев 75% акций будет действовать lock-up период в течение 180 дней (до мая 2022 г). Компания планирует использовать привлеченные средства за вычетом расходов для увеличения капитала ключевых операционных компаний ПАО «Бест Эффортс Банк» («СПБ Банк») — на $40 млн и НКО-ЦК «Клиринговый центр МФБ» (АО) («СПБ Клиринг») — примерно на $80 млн.

Московская биржа также допустила к торгам акции СПБ, включив их в третий уровень листинга по своей инициативе.

...и в 2022 г. — на NASDAQ? C мая 2022 г. возможен листинг на NASDAQ. Площадка выбрана, исходя из того, что СПБ — быстрорастущая высокотехнологичная компания c международным потенциалом. Биржа пока не комментирует, какая часть размещения на NASDAQ

будет cash-in. Однако очевидно, что чем выше объем торговли, тем больше потребность в капитале, и cash-in также вероятен. Изначально роуд-шоу планировалось в октябре, менеджмент таргетировал капитализацию $1,8–2,5 млрд, по данным Коммерсанта. Инвесторам могло быть предложено 25% капитала. ЦБ 23 сентября выдал бирже разрешение на размещение и организацию обращения за пределами России 57,04 млн бумаг.

Зачем нужна двухступенчатая структура листинга? Отчасти это имиджевый шаг, важный для самой платформы. Размещение на собственной площадке дает сигнал, что ликвидность на СПБ сформирована, что возможны не только вторичное обращение иностранных акций, но и привлечение капитала. Потенциально это новый сегмент бизнеса для биржи. Бизнес биржи зависит от динамики рынка акций в США, поэтому компания хеджирует риски и старается провести до конца года небольшое размещение на своей площадке, чтобы не снижать темп развития (и фондирования) собственного бизнеса и воспользоваться открывшимися бизнес-возможностями.

Акционеры биржи — профессиональные участники рынка Участники рынка также присутствуют в акционерной структуре и занимаются корпоративным управлением, что должно формировать и основу бизнес-успеха биржи.

Акциями биржи владеет УК Восток-Запад, которая управляет активами ЗПИФ Фридом финанс (11,03%), ВТБ (10,77%), Совкомбанк (9,99%), УК Мир финансов, который управляет ЗПИФ Экватор+, который, в свою очередь, принадлежит члену совета директоров Ивану Тырышкину и его брату Вадиму Тырышкину (8,59%). Гендиректору СПБ биржи Роману Горюнову принадлежит 8% акций биржи, НП РТС — 5,56%. Венчурный фонд Amereus Group, управляющий деньгами основного владельца Русской аквакультуры Максима Воробьева, владеет 5,12%, TCS Group — 5%, Атон — 4,32%, БКС — 3,61%

Широкий пул организаторов повышает вероятность успеха IPO Организаторами сделки выступают ВТБ Капитал, Тинькофф и Альфа CIB, Атон, Bank GPB International S.A., BCS Global Markets, Финам, Freedom Finance, Открытие, Sova Capital, Совкомбанк.

Отдельно, согласно Интерфаксу Freedom Holding подала заявку на участие в IPO СПБ биржи на весь доступный объем размещения по цене выше верхнего ценового диапазона в $11,5 за акцию.

Большинство акционеров также является и со-организаторами IPO биржи, что должно увеличить вероятность успеха размещения.

https://iticapital.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

В стадии взрывного роста По отчетности по МСФО 1П21 года доходы СПБ выросли в 3,5 раза г/г, до 3 млрд руб. Чистая прибыль выросла в 4,4 раза, до 1,5 млрд руб. Комиссии доминируют в структуре выручки. В 1П21 было зарегистрировано около 1,42 млн активных счетов (рост в три раза г/г). На конец лета на бирже было зарегистрировано 14 млн клиентских счетов, а число уникальных клиентов достигло 9,4 млн. Объем торгов в августе вырос в два раза г/г, почти до $30 млрд.

Фундаментальный спрос населения России на инструменты фондового рынка,...В последние годы стремительный рост розничного инвестирования в России обусловил рост бизнеса СПБ. Снижение ставок по депозитам, рост фондового рынка США после падения весной 2020 г. подтолкнули россиян к инвестициям в фондовый рынок. В 2020 г. брокерскими услугами воспользовались 9,9 млн человек (рост +130% г/г). По сути биржа «снимает сливки» ретейл-спроса на международные акции.

Варианты оценки (post-money, $ млрд)

-344.jpg)

...инициативы менеджмента обуславливают развитие бизнеса. В перспективе биржа планирует диверсифицировать число инструментов, оставаясь основным окном на международные рынки для российских инвесторов и потенциально став площадкой доступа для азиатских и восточноевропейских ретейл-инвесторов. Запуск торговли опционами на американские акции в 2022 г. и развитие сегмента РЕПО станут важными факторами роста. Опыт CEO биржи Романа Горюнова связан с запуском рынка деривативов в России, что увеличивает шансы реализации проекта. Рынок деривативов более волатилен, что также может стать привлекательной чертой для ретейл-инвесторов, в последние годы «избалованных» высокой доходностью фондового рынка. Время — основной фактор, который без оглядки на конкуренцию должен позволить вырастить компанию, которая выйдет на критический объем бизнеса и даже при наличии конкурентов останется одним из лидеров сегмента.

Листинг локальный, затем — на NASDAQ До 14,3 млн акций (12,5%), будут выпущены в ценовом диапазоне $10,5-11,5/акция для привлечения компанией $150-171 млн на СПБ 19 ноября 2021 г. Капитализация будет соответствует $1,2–1,3 млрд IPO оценки до IPO. Для владельцев 75% акций будет действовать lock-up период на 180 дней (до мая 2022 г.). Компания планирует использовать привлеченные средства для увеличения капитала ключевых операционных направлений — банка и клиринга. С мая 2022 г. вероятен листинг на Nasdaq. Площадка выбрана, исходя из того, что СПБ — быстрорастущая высокотехнологичная компания с международным потенциалом.

СПБ — биржа, мегаброкер, финтехкомпания? Более высокие темпы роста и доходность заслуживают более высокой оценки. Финансовый мультипликатор есть функция, прежде всего, от темпов роста — показателя, по которому у СПБ мало конкурентов не только в России, но и в мире. Рост чистой прибыли СПБ в 1П21 исчисляется сотнями процентов, тогда как прибыль Мосбиржи выросла на 20% г/г в 3К20, а средний темп роста для международных компаний сектора составляет 15% (CAGR 2019-2023 гг.). Оценка чистой прибыли СПБ за 2021 г. может составить 2,8-3,2 млрд руб. (против 1,5 млрд руб. в 1П21) и 4,6-5,3 млрд в 2022 г. Если применить (i) мультипликаторы P/E Мосбиржи и (ii) широкого спектра международных финансовых компаний, то усредненная оценка акционерного капитала составит $764 млн в случае применения мультипликаторов Мосбиржи и $1,655 млрд — относительно международных аналогов. Мы рассматриваем вторую оценку как более релевантную. При этом стоит отметить, что исходя из темпов роста СПБ заслуживает премию к мультипликаторам и Мосбиржи, и сравнимых международных компаний. Перспектива выхода на международные рынки может значительно добавить потенциала роста.

Краткое описание

СПБ — ведущий организатор торгов иностранными ценными бумагами в России. СПБ открыла торги иностранными акциями в 2014 г. за доллары. Торги проводятся с 07:00 до 01:50. Инвесторам доступны более 1,6 тыс. ценных бумаг зарубежных эмитентов. Объем торгов превышает $1 млрд в день.

Доступ к рынку обеспечивается через собственную платформу, клиринговые услуги центрального контрагента, депозитарные услуги оказываются дочерними структурами СПБ Клиринг и СПБ Банком. Более 40 банков и брокеров подключены к платформе.

Профессиональная управленческая команда. У команды есть значительный опыт работы на фондовой бирже и в рыночных институтах, развития новых продуктов и целых сегментов торговли ценными бумаги. Ключевые топ-менеджеры курировали развитие РТС, ведущей биржи деривативов в России, которая впоследствии объединилась с ММВБ и образовала Московскую биржу. За время руководства биржей РТС основные члены команды также разработали некоторые из наиболее важных российских производных инструментов, включая фьючерс на индекс РТС, фьючерс на нефть Brent, фьючерсы на отдельные акции, маржируемые опционы и фьючерс на корзину ОФЗ, которые входили в пятерку крупнейших производных финансовых инструментов в России по объему торгов.

В стадии гиперроста

По итогам 2020 г....количество активных счетов увеличилось в шесть раз, до 1 млн. Объем торгов вырос в 10 раз, до $167 млрд. Выручка подскочила на 360% г/г, до 3,3 млрд руб.

...и за 1П21: компания прибыльна, суперрост продолжился В 1П21 было зарегистрировано около 1,42 млн активных счетов (рост в три раза г/г). Объем торгов вырос на 356% г/г в 1П21, до $206 млрд.

По отчетности по МСФО 1П21 доходы СПБ выросли в 3,5 раза г/г, до 3 млрд руб. Чистая прибыль выросла в 4,4 раза, до 1,5 млрд руб. Комиссии доминируют в структуре выручки.

Объем торгов в августе вырос в два раза г/г, почти до $30 млрд. На конец лета на бирже было зарегистрировано 14 млн клиентских счетов, а число уникальных клиентов достигло 9,4 млн.

Операционные данные

Долгосрочный тренд ретейла: фондовый рынок вместо банковских депозитов В последние годы стремительный рост розничного инвестирования в России обусловил рост бизнеса СПБ. Сдвиг в структуре сбережений от депозитов к инвестициям. Снижение ставок по депозитам, рост фондового рынка США после падения весной 2020 г. подтолкнули россиян к инвестициям в фондовый рынок. В 2020 г. брокерскими услугами воспользовались 9,9 млн человек (рост на 130% г/г). Доля уникальных клиентов на брокерском обслуживании в возрасте от 18 лет составляла 7,6% населения России.

Финансовые исторические показатели СПБ

Биржа № 2 в России состоялась По объему торгов СПБ сравнялась с Мосбиржей в сегменте торговли акциями. Доля СПБ в торговле иностранными ценными бумагами в России составляет около 90%. Доля СПБ в структуре торговли депозитарными расписками в России составляет около 45%.

Финансовые показатели конкурента — Мосбиржи Комиссионные доходы выросли на 25,1%, до рекордных 10,4 млрд руб. в 3К21, что составило 78% операционного дохода Мосбиржи. Комиссия по торговле акциями составила 11% в структуре дохода за 3К21. Чистая прибыль выросла на 20% г/г до 6,7 млрд руб.

Дорого или дешево?

СПБ — биржа, мегаброкер, финтехкомпания? Более высокие темпы роста и доходность заслуживают более высокой оценки. Финансовый мультипликатор есть функция от темпов роста — показателя, по которому у СПБ мало конкурентов не только в России, но в мире. Рост чистой прибыли СПБ в 1П21 исчисляется сотнями процентов, тогда как прибыль Мосбиржи выросла на 20% г/г в 3К20, а средний темп роста международных компаний сектора составляет 15% (CAGR 2019-2023 гг.).

Варианты оценки СПБ

Если предположить прогноз чистой прибыли СПБ в размере 2,8-3,2 млрд руб. на 2021 г. и 4,6-5,3 млрд на 2022 г., применить соответствующие мультипликаторы P/E Мосбиржи и широкого спектра международных финансовых компаний, то мы получим усредненную оценку акционерного капитала в размере $764 млн в случае применения мультипликаторов Мосбиржи и $1,655 млрд — относительно международных аналогов. Мы рассматриваем вторую оценку как более релевантную. При этом стоит отметить, что исходя из темпов роста, СПБ заслуживает премию к мультипликаторам не только Мосбиржи, но и сравнимых международных компаний.

Сравнимые компании

Тактика и стратегия

Особенности и преимущества биржи Биржа фокусируется на ретейл-инвесторах, фактически, предоставляя услуги B2B2C. Торговля в утреннее время является преимуществом.

Пул внутренней ликвидности значителен — около 77% сделок совершается внутри площадки, что позволяет получать комиссию с двух сторон сделки. В случае, если заявка реализуется на международных площадках, платится комиссия международному контрагенту.

Игроки высокочастотной торговли (HFT) не допущены на площадку СПБ, что облегчает жизнь маркет-мейкерам, обеспечивает узкие спреды торговли и повышает привлекательность относительно аналогичных площадок. Отсутствие HFT во многом стало чертой, отличающей СПБ от Московской биржи.

Цель к 2025 г. СПБ таргетирует 58% оборота акций в России vs 34% в 2020 г. СПБ прогнозирует, что на американские акции придется чуть больше 50% торговли акциями в России.

Рост числа активных счетов, доходов населения продолжит быть драйвером выручки биржи.

В перспективе биржа планирует диверсифицировать число инструментов и остаться основным окном доступа на международные рынки для российских инвесторов и потенциально стать площадкой доступа для азиатских и восточноевропейских ретейл-инвесторов.

Инициативы для поддержания роста:

Next Big Thing: Запуск торговли опционами на американские акции в 2022 г. Стоит отметить, что успех площадки Robinhood во многом и обусловлен спросом на деривативы (до 50% оборота), что является косвенным подтверждением правильности стратегии биржи.

Опыт CEO биржи Романа Горюнова связан с запуском деривативов в России, что должно повысить шансы реализации данного проекта.

Биржа получила у американского налогового регулятора статус квалифицированного дилера деривативов в конце 2020 г.

Торговля опционами несет как минимум два важных привлекательных аспекта для ретейл-инвестора:

(I) Опцион стоит дешевле, что снижает размер лота, барьер для входа для инвестора c развивающегося рынка.

Дробление стоимости — техническая альтернатива, которая может быть со временем введена.

(II) Рынок деривативов более волатилен, что также является привлекательной чертой по мнению многих инвесторов, в последние годы «избалованных» высокой доходностью фондового рынка

Запуск торгов американскими ETF

Развитие РЕПО Сейчас на межброкерской платформе дневной оборот составляет $742 млн.

Доступ к новым площадкам торговли, в число которых могут войти Гонконгская и Австралийская биржа, LSE, Frankfurt, другие азиатские и другие европейские биржи.

Рост количества акций, допущенных к торговле, до 2500 (с 1667) в 2024-2026 гг.

Увеличение числа торгуемых евробондов с 64 до 1000.

Платформа для листинга и привлечения финансирования участников российского рынка ценных бумаг

Привлечение иностранных брокерских компаний и открытие возможности торговли для иностранных ретейл инвесторов (преимущественно азиатских), имеющих ограниченную возможность торговли из-за временного лага.

Стратегическая цель — стать универсальной биржей Стратегия развития биржи, принятая в конце 2020 г. на три года, предполагает, что биржа должна стать универсальной. Таргетируемая модель биржи, включает рынки акций и облигаций в международной и в локальной юрисдикциях, рынок производных и инструментов коллективных инвестиций. Такая модель должна быть ориентирована не только на ретейл-клиентов брокеров, но и на институциональных, что должно создать базу для менее волатильного сегмента бизнеса.

Успеть вырастить диверсифицированный и большой бизнес

Время — основной фактор, который без оглядки на конкуренцию должен позволить вырастить компанию, которая выйдет на критический объем бизнеса и даже при наличии конкурентов останется одним из лидеров сегмента.

Тактика выхода на рынок предполагает рывок.. Несмотря на то, что перспективным рынком является классические услуги для российских эмитентов, торговля сырьевыми товарами, компания уделяет особое внимание выходу на самый горячий и быстрорастущий — рынок международных акций и в перспективе — деривативов. И речь может идти о международной экспансии. Скорость развития сегмента, тренд глобализации предопределяет и скорость инноваций в нем, а также риск конкуренции. Ажиотаж на рынке доступа к торговле иностранными бумагами, глобализация снижают один из самых больших рисков компании — риск времени роста бизнеса. Компания стремится заключить договоры с локальными и международными брокерами, что позволит занять рынок, выстроив необходимую инфраструктуру, набрав критическую массу клиентов и расширив присутствие.

Набранный объем клиенткой базы со временем станет той отличительной чертой, которая выделит биржу на фоне других конкурентов.

...и тестирование перспектив международного развития

СПБ планирует выйти за границу в поисках новых розничных клиентов. Планируется повысить доступность платформы для международных брокеров, обслуживающих розничных клиентов в других юрисдикциях.

Биржа может работать над тем, чтобы доступ к международным площадкам осуществлялся не только через СПБ Банк, но и международный Bulge Bracket банк, что может увеличить привлекательность для брокеров из других юрисдикций.

Экспансия начнется со стран СНГ, Прибалтики, Восточной Европы, Юго-Восточной Азии, Израиля и Индии. Первоначальные затраты на проект оцениваются в $10–15 млн. Преимуществами СПБ относительно конкурентов будут:

Best execution по цене, узкие спреды;

Пул внутренней ликвидности;

База инвесторов в России — основа данного пула;

Удобный и длительный торговый период (19 часов на данный момент). Фактически биржа выступает премаркетом рынка США;

Расчеты по сделкам в валюте основной площадки листинга ценной бумаги.

Риски

Конкуренция будет расти

Конкурент — мировой финтех Менеджмент биржи отмечает, что в мире 60 площадок по торговле американскими бумагами, которые и являются конкурентами биржи.

Однако преимуществами биржи, в отличие, например, от международных брокеров, предоставляющих возможность торговли, являются:

отсутствие необходимости заполнения налоговой декларации самостоятельно при обслуживании на СПБ;

отсутствие некоторых нефинансовых барьеров и рисков торговли. Так, согласно Коммерсант, российским инвесторам приходится закрывать счета у некоторых американских брокеров для обеспечения налоговой и правовой безопасности счетов.

Напомним, что после штрафов американского регулятора, отдельные американские брокеры стали ограничивать работу с Россией. Учитывая низкую значимость российского бизнеса в структуре доходов международных брокеров, проблема замораживания счетов клиентов из РФ может решаться длительное время.

Московская биржа также развивает направление торговли иностранными бумагами Так, 5 ноября 2021 г. объем торгов иностранными ценными бумагами на Московской бирже обновил рекорд — 7,6 млрд руб., что составило 9% объема торгов на рынке акций. Было заключено более 72 тыс. сделок.

В настоящее время на Московской бирже доступна 441 иностранная акция. Лидерами по объемам торгов являются Moderna, Nvidia, Tesla, Pfizer, Qualcomm. Количество доступных бумаг в 2021 г. превысит 500, и по комментариям Мосбиржи, в 2022 г. процесс добавления новых акций даже ускорится и за счет появления новых юрисдикций.

Зависимость от рынка США

С 2022 г. конъюнктура на международных рынках может начать ухудшаться, так как многие страны перейдут к более жесткой монетарной политике, ставки будут расти. Снижение рынка США может значительно умерить интерес к фондовому рынку со стороны российских инвесторов.

Запуск рынка деривативов может стать компенсирующим сегментом даже в случае падения доходности. Рынок деривативов более волатилен, что также является привлекательной чертой по мнению многих инвесторов, в последние годы «избалованных» высокой доходностью фондового рынка.

Регуляторика ЦБ

Регулятор традиционно был нацелен на увеличение инвестиционной привлекательности российских активов.

Зависимость от ретейл-инвесторов

Низкая доля институциональных инвесторов на площадке СПБ предопределяет потенциальную волатильность объемов торгов.

Детали IPO:

Сначала — листинг локальный... Предложения до 14,3 млн акций (12,5%), которые будут выпущены в ценовом диапазоне $10,5-11,5/акция для привлечения компанией $150-171 млн. Таким образом, капитализация соответствует $1,2–1,3 млрд pre-IPO оценки. Предполагается, что торги могут начаться на СПБ Бирже 19 ноября 2021 г. (или около этой даты), а инвесторы получат акции к 23 ноября 2021 г. Для владельцев 75% акций будет действовать lock-up период в течение 180 дней (до мая 2022 г). Компания планирует использовать привлеченные средства за вычетом расходов для увеличения капитала ключевых операционных компаний ПАО «Бест Эффортс Банк» («СПБ Банк») — на $40 млн и НКО-ЦК «Клиринговый центр МФБ» (АО) («СПБ Клиринг») — примерно на $80 млн.

Московская биржа также допустила к торгам акции СПБ, включив их в третий уровень листинга по своей инициативе.

...и в 2022 г. — на NASDAQ? C мая 2022 г. возможен листинг на NASDAQ. Площадка выбрана, исходя из того, что СПБ — быстрорастущая высокотехнологичная компания c международным потенциалом. Биржа пока не комментирует, какая часть размещения на NASDAQ

будет cash-in. Однако очевидно, что чем выше объем торговли, тем больше потребность в капитале, и cash-in также вероятен. Изначально роуд-шоу планировалось в октябре, менеджмент таргетировал капитализацию $1,8–2,5 млрд, по данным Коммерсанта. Инвесторам могло быть предложено 25% капитала. ЦБ 23 сентября выдал бирже разрешение на размещение и организацию обращения за пределами России 57,04 млн бумаг.

Зачем нужна двухступенчатая структура листинга? Отчасти это имиджевый шаг, важный для самой платформы. Размещение на собственной площадке дает сигнал, что ликвидность на СПБ сформирована, что возможны не только вторичное обращение иностранных акций, но и привлечение капитала. Потенциально это новый сегмент бизнеса для биржи. Бизнес биржи зависит от динамики рынка акций в США, поэтому компания хеджирует риски и старается провести до конца года небольшое размещение на своей площадке, чтобы не снижать темп развития (и фондирования) собственного бизнеса и воспользоваться открывшимися бизнес-возможностями.

Акционеры биржи — профессиональные участники рынка Участники рынка также присутствуют в акционерной структуре и занимаются корпоративным управлением, что должно формировать и основу бизнес-успеха биржи.

Акциями биржи владеет УК Восток-Запад, которая управляет активами ЗПИФ Фридом финанс (11,03%), ВТБ (10,77%), Совкомбанк (9,99%), УК Мир финансов, который управляет ЗПИФ Экватор+, который, в свою очередь, принадлежит члену совета директоров Ивану Тырышкину и его брату Вадиму Тырышкину (8,59%). Гендиректору СПБ биржи Роману Горюнову принадлежит 8% акций биржи, НП РТС — 5,56%. Венчурный фонд Amereus Group, управляющий деньгами основного владельца Русской аквакультуры Максима Воробьева, владеет 5,12%, TCS Group — 5%, Атон — 4,32%, БКС — 3,61%

Широкий пул организаторов повышает вероятность успеха IPO Организаторами сделки выступают ВТБ Капитал, Тинькофф и Альфа CIB, Атон, Bank GPB International S.A., BCS Global Markets, Финам, Freedom Finance, Открытие, Sova Capital, Совкомбанк.

Отдельно, согласно Интерфаксу Freedom Holding подала заявку на участие в IPO СПБ биржи на весь доступный объем размещения по цене выше верхнего ценового диапазона в $11,5 за акцию.

Большинство акционеров также является и со-организаторами IPO биржи, что должно увеличить вероятность успеха размещения.

https://iticapital.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter