На канале Cbonds вышло интервью с основателем и генеральным директором компании OR Group Антоном Титовым.

Компания неоднозначная и последние годы столкнулась с рядом проблем. Выручка компании упала, а компания стала убыточной. Акции с момента IPO в 2017 подешевели в 9 раз.

«ОР групп» — компания занимающаяся онлайн и офлайн торговлей в фэшн-сегменте. У «ОР групп» есть также направление микрокредитования через дочернюю структуру МКК «Арифметика». Сегодня около 40% EBITDA зарабатывается в этом сегменте.

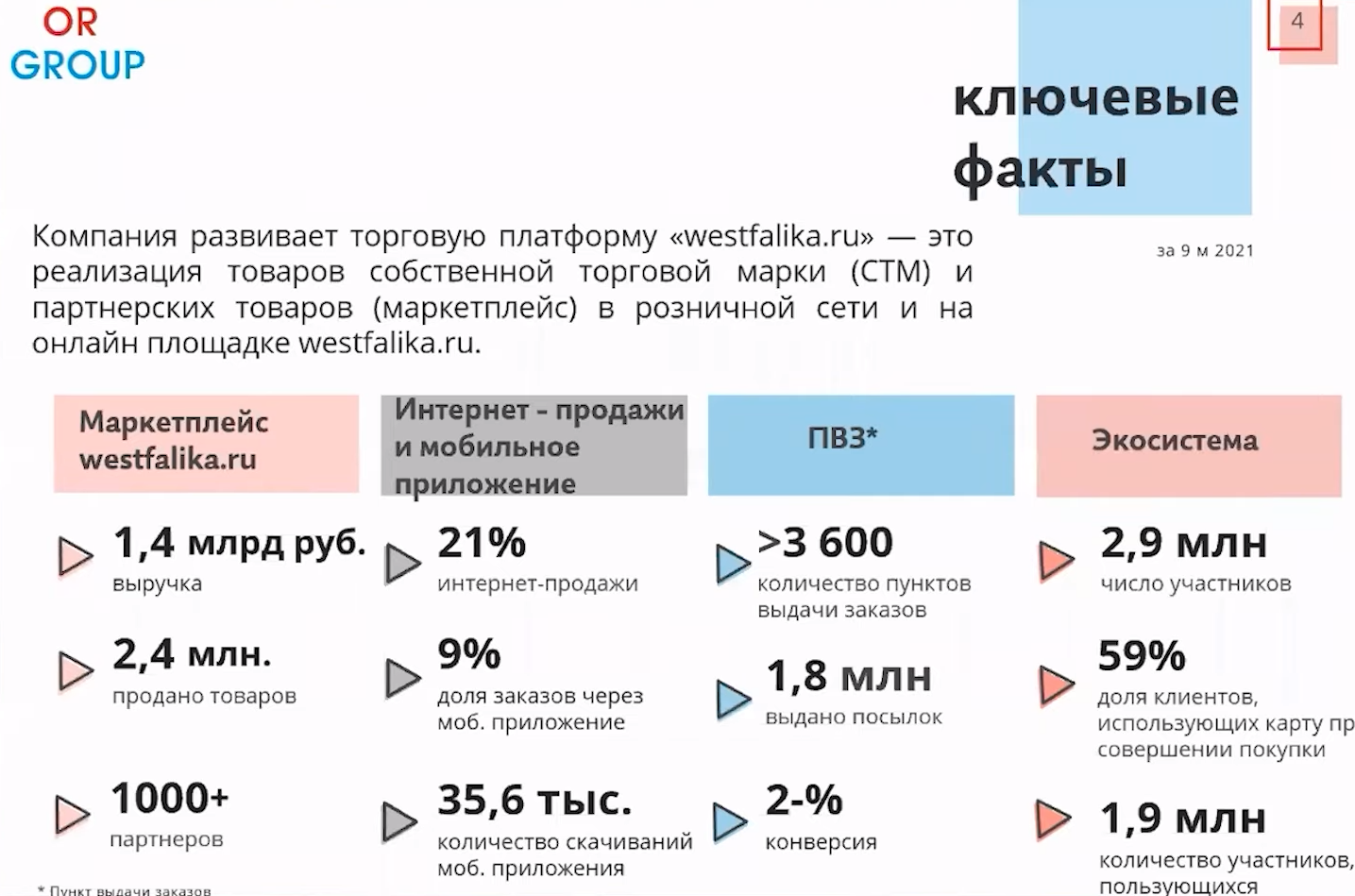

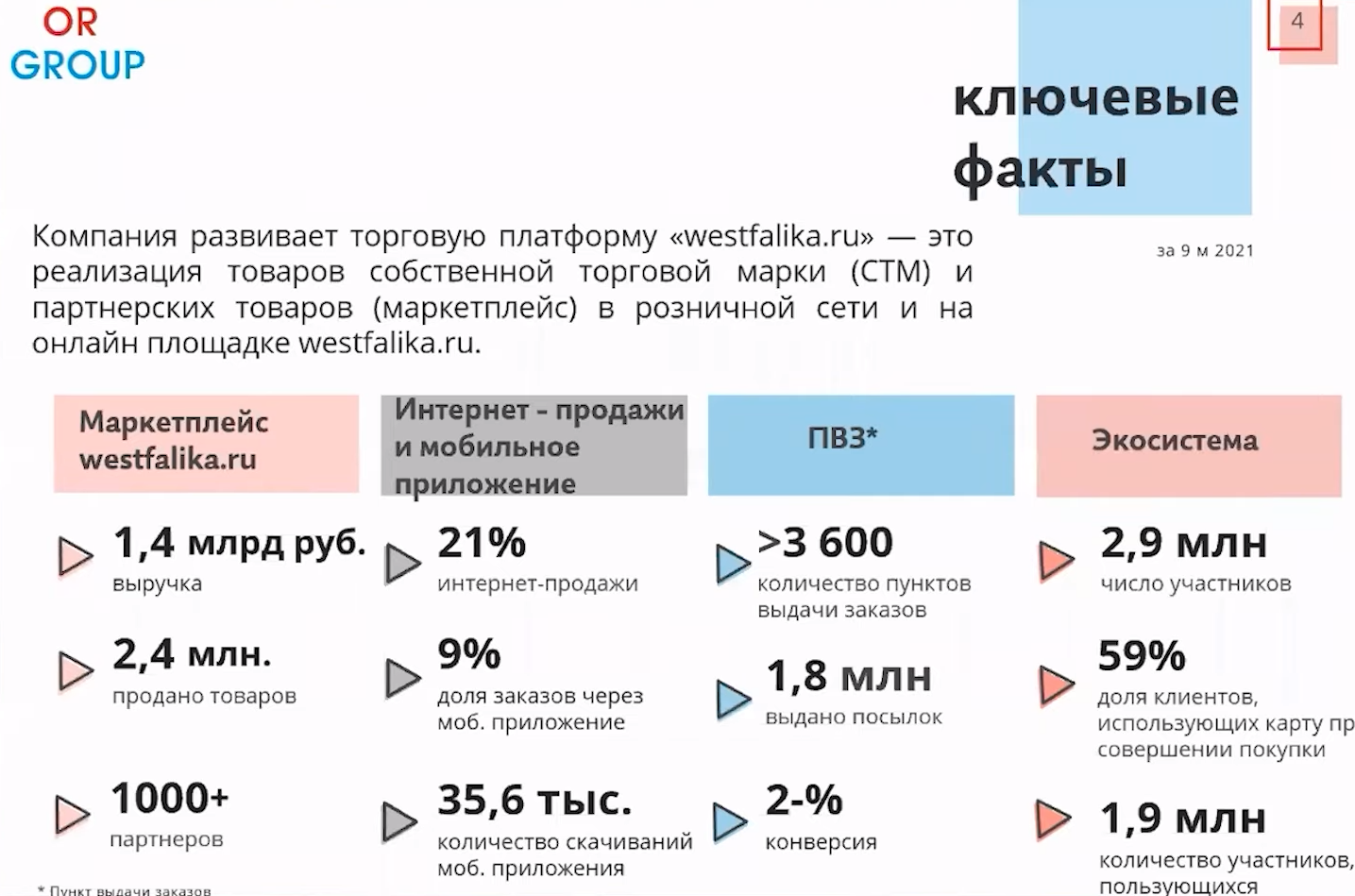

В 2021 году на базе существующих магазинов ОРГ начала открывать пункты выдачи заказов, компания сотрудничает с 19 крупнейшими онлайн-ритейлерами. Логистика — отдельное новое направление, под него было создана отдельное юр. лицо «О2» (кислород). Сейчас на базе текущих магазинов открыто 3,6 тыс. ПВЗ, которые выдают около 200 тыс. посылок ежемесячно.

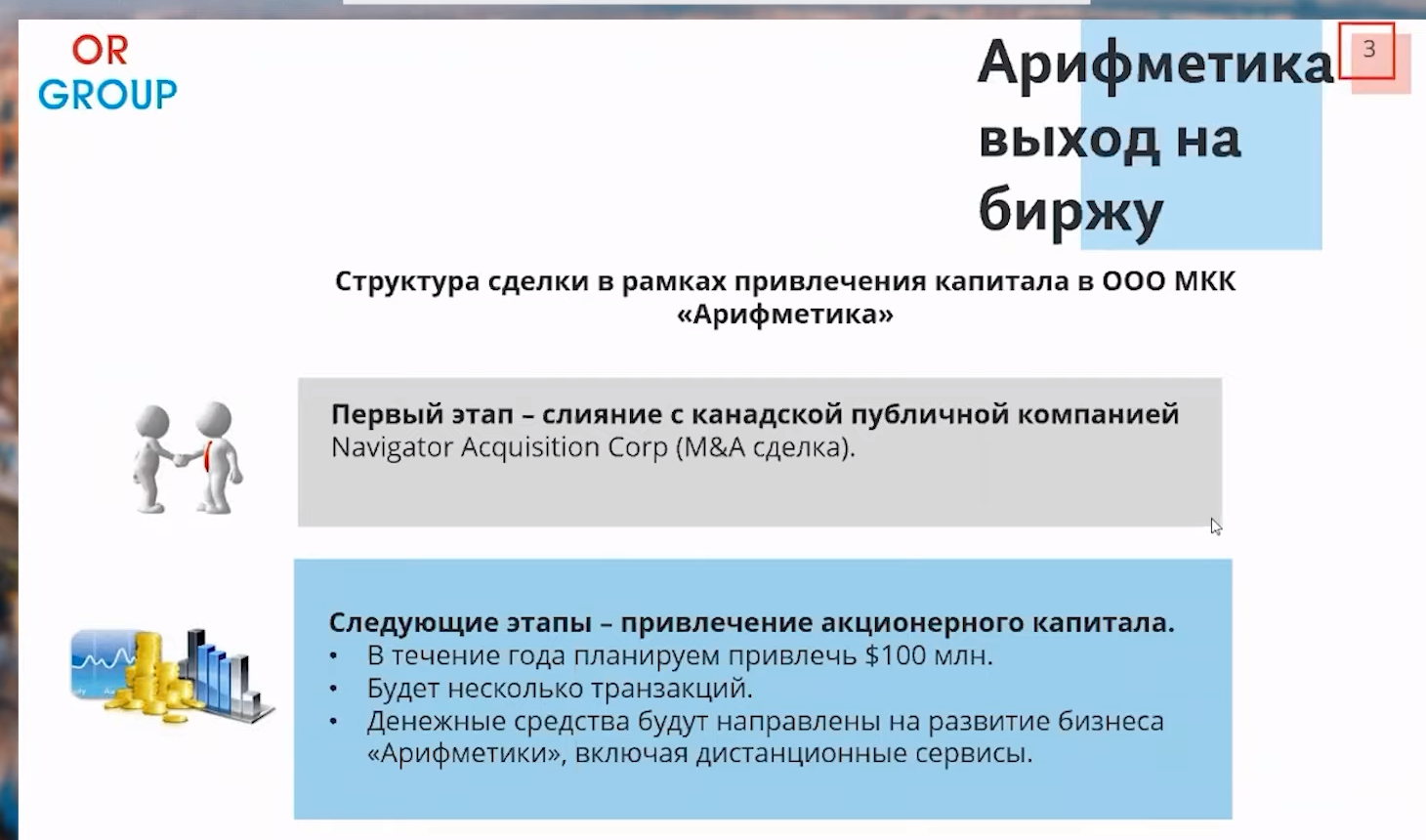

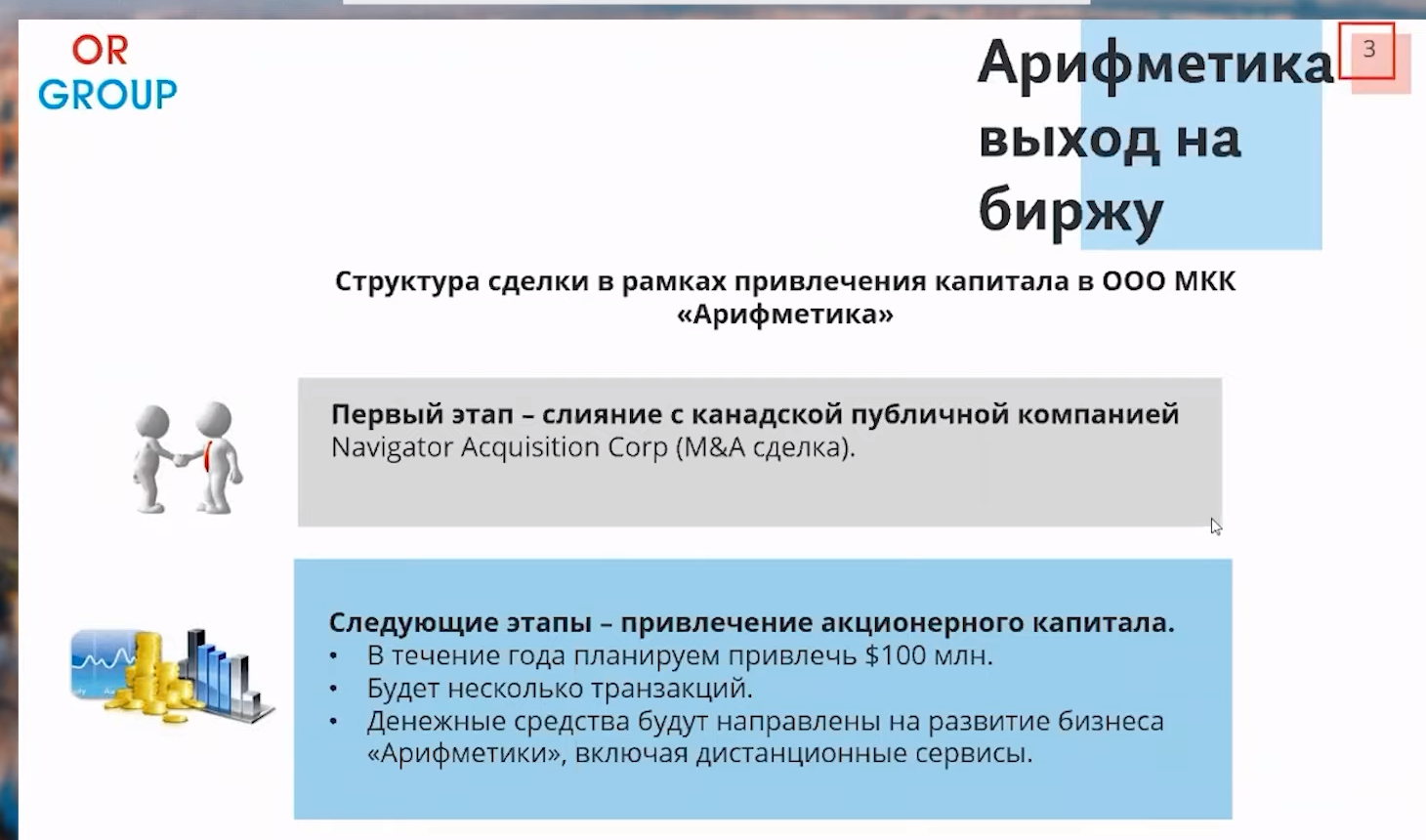

Про «Арифметику», так как вот-вот пройдет IPO на венчурной канадской бирже, говорили чуть подробней. Напомню, что IPO «Арифметики» должно пройти через обратное поглощение компании Navigator («Навигатор» — это компания-оболочка с листингом на бирже, которая съедает «Арифметику»). Канадскую биржу выбрали в первую очередь из-за низких требований к капитализации. Сам формат IPO через поглощение — снижает временные затраты. С юридической и регуляторной стороны это не проще, чем размещение собственных акций.

«Арифметика» все это время существовала в рамках самофондирования (без привлечения сторонних кредитов). Холдинговая компания планирует за счет продажи через биржу Торонто привлечь 100 млн долларов, которые пойдут как на развитие самой «Арифметики», так и на групповые нужды, вроде снижения долга. Оценка «Арифметики» сейчас по мнению директора проходит в диапазоне от 140 до 200 млн долларов. Ближайшее время должна появится отдельная отчетность компании за несколько лет.

Cbonds — портал посвященный в первую очередь облигациям, поэтому большая часть беседы касалось долгов ОРГ. У компании несколько выпусков облигаций, которые торгуются на бирже. Антон Титов объяснил это активной инвестиционной фазой, в будущем он должен снижаться.

Сейчас облигации торгуются с доходностью 18-20% имея BBB рейтинг. Для такого кредитного рейтинга — это считается высокой доходностью. Помимо облигаций у компании еще есть обычные кредиты (по суммам на 30.06.2021 — 8,1 млрд банковских кредитов и 5,1 млрд облигаций). Основные кредиторы среди банков — ВТБ, «Промсвязьбанк» и Сбер. С банками в 2020 году есть договоренность по смягчению ковенантов до 2022 года.

В октябре облигации ОРГ были переведены в список с повышенным риском, что в свою очередь увеличило и доходность. Андрей Хохрин считает, что это стандартное явление и все МФО туда попадают. В свою очередь сейчас ОРГ старается привлечь деньги через новые выпуски и рефинансировать старые долги. Смогли привлечь 400 млн рублей за последний месяц. Но пока рынок неактивный и история продвигается медленно. До конца года компании необходимо погасить 1,5 млрд долгов и задача компании при привлечении новых средств:

Успокоить старых инвесторов, что деньги есть.

Не заплатить слишком много за такой долг, потому что даже 13,5% — это дорогой долг.

Следующая часть была посвящена задачам и планам компании. ОРГ старается уйти от собственного производства, став полноценным ритейлером. Здесь возникла ситуация роста запасов. Но основной прирост идет от мягких запасов. Мягкие запасы — это запасы, которые контрагент должен выкупить обратно, если у ОРГ будут трудности с их реализацией. Оплата таких запасов происходит после реализации, сейчас общий размер таких запасов составляет около 4 млрд рублей (на 30.06.2021 19,4 млрд суммарные запасы на балансе). У компании в этом месяце действует глубокая программа распродаж и практически на весь ассортимент действуют скидки около 50%. Антон обозначил это как ускорение распродажи собственных запасов и замещение их мягкими запасами (более 1000 поставщиков работают с ОРГ). Обещают снижение запасов по итогам 2021 года.

Количество магазинов медленно сокращается, но ускорение этого процесса не планируется, так как они используются под онлайн-форматы бизнеса. Компания действует как 3P и как 1P (почему-то не употребляют этот термин). 3P — реализация на своей платформе чужих товаров, при этом ОРГ берет комиссию, 1P — реализация своих запасов. Модель 3P у компании проходит через платформу «Продаем», 1P через Westfalika (продают так же и через другие маркетплейсы). Про конкуренцию был лаконичный ответ, что нет задачи конкурировать с гигантами, но место для нишевого игрока найдется. Здесь затронули целевую аудиторию. 80% клиентов — взрослые женщины. Ведущий назвал это «Вайлдберрис для бабушек». Титов отметил, что так как магазины работают еще как ПВЗ — это дает прирост новой аудитории (на «Озоне» и Вайлдберрис бабушки заказывают редко).

В части МФО бизнеса отметили, что у ОРГ отлично развит IT. Финсервис у компании появился в 2006 году, когда начали продавать в рассрочку. А МФО появился в 2010 году. За это время накопилось много решений. Есть робот-информатор Максим, которого компания продает другим МФО. Задача Максима — информирование и регулирование задолженности. Это позволяет экономить на штате колл-центра. Робот обрабатывает 500 тыс. звонков в месяц и экономит, заменяя собой около 500 сотрудников колл-центра. Собственный штат IT большой, плюс работают разработчики из Новосибирского академгородка.

2021 год ожидают закончить с прибылью и ростом относительно 2020 года (562,8 млн рублей было). Конкретных целей нет.

У компании нет чрезмерных затрат на разработку онлайн-направления, нет больших маркетинговых бюджетов, она развивается на базе существующей оффлайн-платформы. Это направление явлется прибыльным и дает вклад в выручку и EBITDA (без конкретных цифр, к сожалению).

ЦБ ужесточает требования к МФО и есть предложение снизить предельную ставку кредитования (ПСК) до 0,8% в день с 1%. Бизнеса «Арифметики» это фактически не касается, так как компания работает в более длинных займах, а ПСК составляет 0,4%.

2022 - 2023 год компания планирует выйти на уровень прибыли и выручки 2019 года.

В завершение Антон Титов рассказал поворотные моменты истории компании во время прошлых кризисов.

В 2008 году появилось направление рассрочки, из которого впоследствии вырос также МФО (да, до этого был назван 2006 год основания).

В 2014-2015 году изменили товарную стратегию и перешли из формата обувного магазина в более диверсифицированного фэшн-ритейлера, расширив ассортимент.

В 2020 году стали универсальным магазином и ушли в онлайн-формат.

Мой вывод

Я себя отношу к скептикам относительно возможного успеха данной компании. Но при этом не исключаю вероятности кратного роста котировок, которые сейчас находятся на минимумах.

Компания сейчас стоит 2,1 млрд рублей, а ее прибыль в 2019 году, к уровню которого обещают вернуться в 2022 - 2023, была на уровне 1,7 млрд рублей. Но размер долговой нагрузки сейчас выше и растут финансовые расходы. Поэтому вернутся к тем значениям будет непросто. Не от хорошей жизни возникают вопросы «а сможет ли компания погасить некоторые выпуски облигаций».

Позитивные тенденции можно будет увидеть в случае начала распродаж запасов и когда свободный денежный поток группы выйдет в положительную зону. Тогда и долговую нагрузку можно будет сокращать, а не рефинансировать. Компания обещает снижение запасов по итогам года — поэтому стоит подождать годового отчета и проанализировать денежные потоки. Даже история IPO «Арифметики» — это не решение проблемы эффективности. Привлеченные деньги помогут справится с гашением некоторых выпусков, но, по словам самого же Титова, в 2022 году банковские ковенанты вновь будут действовать. Это значит, что может возникнуть проблема рефинансирования не только облигационного долга, но и кредитов, объемы которых даже больше.

Рисков в этой истории точно хватает.

https://conomy.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Компания неоднозначная и последние годы столкнулась с рядом проблем. Выручка компании упала, а компания стала убыточной. Акции с момента IPO в 2017 подешевели в 9 раз.

«ОР групп» — компания занимающаяся онлайн и офлайн торговлей в фэшн-сегменте. У «ОР групп» есть также направление микрокредитования через дочернюю структуру МКК «Арифметика». Сегодня около 40% EBITDA зарабатывается в этом сегменте.

В 2021 году на базе существующих магазинов ОРГ начала открывать пункты выдачи заказов, компания сотрудничает с 19 крупнейшими онлайн-ритейлерами. Логистика — отдельное новое направление, под него было создана отдельное юр. лицо «О2» (кислород). Сейчас на базе текущих магазинов открыто 3,6 тыс. ПВЗ, которые выдают около 200 тыс. посылок ежемесячно.

Про «Арифметику», так как вот-вот пройдет IPO на венчурной канадской бирже, говорили чуть подробней. Напомню, что IPO «Арифметики» должно пройти через обратное поглощение компании Navigator («Навигатор» — это компания-оболочка с листингом на бирже, которая съедает «Арифметику»). Канадскую биржу выбрали в первую очередь из-за низких требований к капитализации. Сам формат IPO через поглощение — снижает временные затраты. С юридической и регуляторной стороны это не проще, чем размещение собственных акций.

«Арифметика» все это время существовала в рамках самофондирования (без привлечения сторонних кредитов). Холдинговая компания планирует за счет продажи через биржу Торонто привлечь 100 млн долларов, которые пойдут как на развитие самой «Арифметики», так и на групповые нужды, вроде снижения долга. Оценка «Арифметики» сейчас по мнению директора проходит в диапазоне от 140 до 200 млн долларов. Ближайшее время должна появится отдельная отчетность компании за несколько лет.

Cbonds — портал посвященный в первую очередь облигациям, поэтому большая часть беседы касалось долгов ОРГ. У компании несколько выпусков облигаций, которые торгуются на бирже. Антон Титов объяснил это активной инвестиционной фазой, в будущем он должен снижаться.

Сейчас облигации торгуются с доходностью 18-20% имея BBB рейтинг. Для такого кредитного рейтинга — это считается высокой доходностью. Помимо облигаций у компании еще есть обычные кредиты (по суммам на 30.06.2021 — 8,1 млрд банковских кредитов и 5,1 млрд облигаций). Основные кредиторы среди банков — ВТБ, «Промсвязьбанк» и Сбер. С банками в 2020 году есть договоренность по смягчению ковенантов до 2022 года.

В октябре облигации ОРГ были переведены в список с повышенным риском, что в свою очередь увеличило и доходность. Андрей Хохрин считает, что это стандартное явление и все МФО туда попадают. В свою очередь сейчас ОРГ старается привлечь деньги через новые выпуски и рефинансировать старые долги. Смогли привлечь 400 млн рублей за последний месяц. Но пока рынок неактивный и история продвигается медленно. До конца года компании необходимо погасить 1,5 млрд долгов и задача компании при привлечении новых средств:

Успокоить старых инвесторов, что деньги есть.

Не заплатить слишком много за такой долг, потому что даже 13,5% — это дорогой долг.

Следующая часть была посвящена задачам и планам компании. ОРГ старается уйти от собственного производства, став полноценным ритейлером. Здесь возникла ситуация роста запасов. Но основной прирост идет от мягких запасов. Мягкие запасы — это запасы, которые контрагент должен выкупить обратно, если у ОРГ будут трудности с их реализацией. Оплата таких запасов происходит после реализации, сейчас общий размер таких запасов составляет около 4 млрд рублей (на 30.06.2021 19,4 млрд суммарные запасы на балансе). У компании в этом месяце действует глубокая программа распродаж и практически на весь ассортимент действуют скидки около 50%. Антон обозначил это как ускорение распродажи собственных запасов и замещение их мягкими запасами (более 1000 поставщиков работают с ОРГ). Обещают снижение запасов по итогам 2021 года.

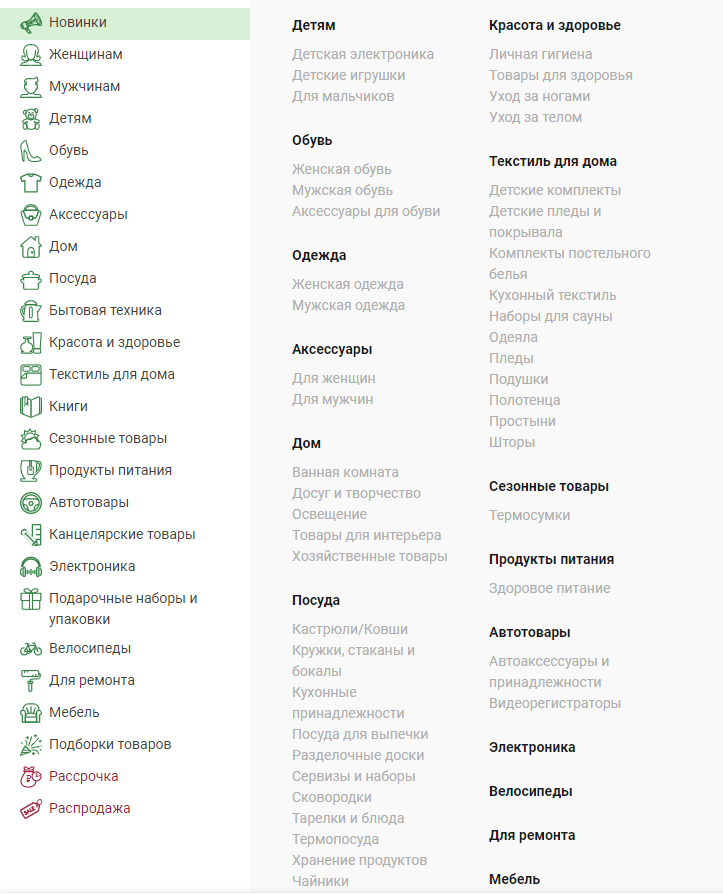

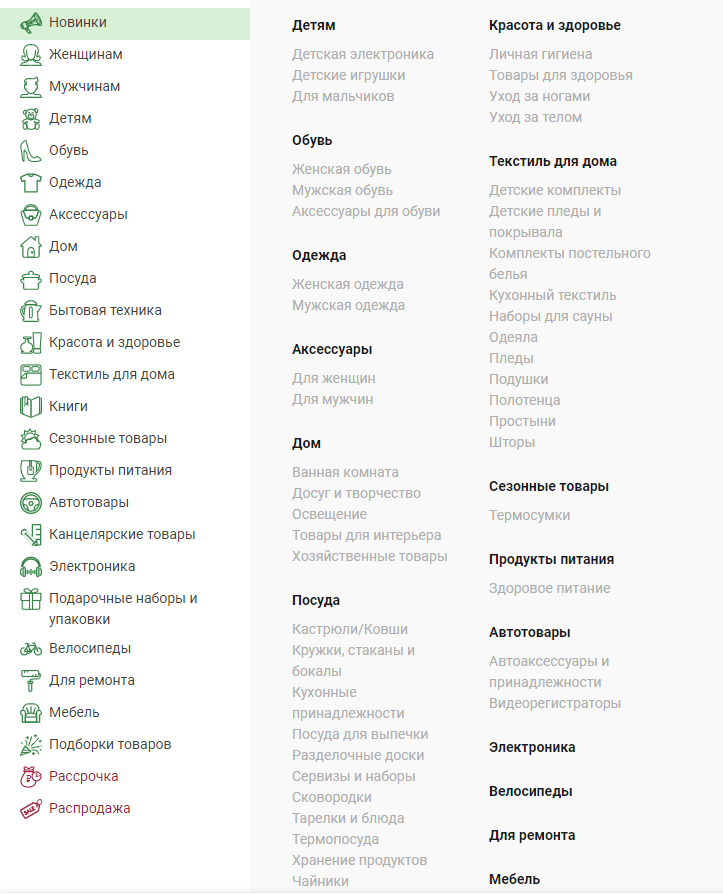

Количество магазинов медленно сокращается, но ускорение этого процесса не планируется, так как они используются под онлайн-форматы бизнеса. Компания действует как 3P и как 1P (почему-то не употребляют этот термин). 3P — реализация на своей платформе чужих товаров, при этом ОРГ берет комиссию, 1P — реализация своих запасов. Модель 3P у компании проходит через платформу «Продаем», 1P через Westfalika (продают так же и через другие маркетплейсы). Про конкуренцию был лаконичный ответ, что нет задачи конкурировать с гигантами, но место для нишевого игрока найдется. Здесь затронули целевую аудиторию. 80% клиентов — взрослые женщины. Ведущий назвал это «Вайлдберрис для бабушек». Титов отметил, что так как магазины работают еще как ПВЗ — это дает прирост новой аудитории (на «Озоне» и Вайлдберрис бабушки заказывают редко).

В части МФО бизнеса отметили, что у ОРГ отлично развит IT. Финсервис у компании появился в 2006 году, когда начали продавать в рассрочку. А МФО появился в 2010 году. За это время накопилось много решений. Есть робот-информатор Максим, которого компания продает другим МФО. Задача Максима — информирование и регулирование задолженности. Это позволяет экономить на штате колл-центра. Робот обрабатывает 500 тыс. звонков в месяц и экономит, заменяя собой около 500 сотрудников колл-центра. Собственный штат IT большой, плюс работают разработчики из Новосибирского академгородка.

2021 год ожидают закончить с прибылью и ростом относительно 2020 года (562,8 млн рублей было). Конкретных целей нет.

У компании нет чрезмерных затрат на разработку онлайн-направления, нет больших маркетинговых бюджетов, она развивается на базе существующей оффлайн-платформы. Это направление явлется прибыльным и дает вклад в выручку и EBITDA (без конкретных цифр, к сожалению).

ЦБ ужесточает требования к МФО и есть предложение снизить предельную ставку кредитования (ПСК) до 0,8% в день с 1%. Бизнеса «Арифметики» это фактически не касается, так как компания работает в более длинных займах, а ПСК составляет 0,4%.

2022 - 2023 год компания планирует выйти на уровень прибыли и выручки 2019 года.

В завершение Антон Титов рассказал поворотные моменты истории компании во время прошлых кризисов.

В 2008 году появилось направление рассрочки, из которого впоследствии вырос также МФО (да, до этого был назван 2006 год основания).

В 2014-2015 году изменили товарную стратегию и перешли из формата обувного магазина в более диверсифицированного фэшн-ритейлера, расширив ассортимент.

В 2020 году стали универсальным магазином и ушли в онлайн-формат.

Мой вывод

Я себя отношу к скептикам относительно возможного успеха данной компании. Но при этом не исключаю вероятности кратного роста котировок, которые сейчас находятся на минимумах.

Компания сейчас стоит 2,1 млрд рублей, а ее прибыль в 2019 году, к уровню которого обещают вернуться в 2022 - 2023, была на уровне 1,7 млрд рублей. Но размер долговой нагрузки сейчас выше и растут финансовые расходы. Поэтому вернутся к тем значениям будет непросто. Не от хорошей жизни возникают вопросы «а сможет ли компания погасить некоторые выпуски облигаций».

Позитивные тенденции можно будет увидеть в случае начала распродаж запасов и когда свободный денежный поток группы выйдет в положительную зону. Тогда и долговую нагрузку можно будет сокращать, а не рефинансировать. Компания обещает снижение запасов по итогам года — поэтому стоит подождать годового отчета и проанализировать денежные потоки. Даже история IPO «Арифметики» — это не решение проблемы эффективности. Привлеченные деньги помогут справится с гашением некоторых выпусков, но, по словам самого же Титова, в 2022 году банковские ковенанты вновь будут действовать. Это значит, что может возникнуть проблема рефинансирования не только облигационного долга, но и кредитов, объемы которых даже больше.

Рисков в этой истории точно хватает.

https://conomy.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter