20 декабря 2021 Открытие | Открытый журнал

Дивидендный гэп — это снижение стоимости акции, которое происходит на следующий день после закрытия дивидендного реестра (определения круга акционеров, имеющих право на получение дивидендных выплат).

Снижение стоимости акций в рамках дивидендного гэпа обычно соответствует размеру дивидендной доходности. А восстановление прежних ценовых показателей занимает от нескольких дней до нескольких месяцев. Однако закрытие дивидендного гэпа может растянуться на весьма длительный промежуток времени и перейти в нисходящую коррекцию в акциях.

Выделяют два ключевых фактора, которые влияют на скорость закрытия дивидендного гэпа.

Потенциал и перспективы компании.

В случае положительных ожиданий со стороны участников рынка относительно темпов развития бизнеса и перспектив компании, дивидендные гэпы обычно закрываются в кратчайшие сроки. Инвесторы рассматривают гэп как удачный момент для приобретения хорошего актива по сниженной цене.

В противном случае после выплаты дивидендов стоимость акций может продолжить снижаться в рамках общего нисходящего тренда в бумагах из-за разочарования инвесторов в бизнесе эмитента.

Рыночный тренд (экономическая ситуация на рынке).

В случае общего бычьего тренда дивидендные гэпы могут закрываться гораздо быстрее, чем на снижающемся рынке.

В данной статье предлагаем изучить статистику закрытия дивидендных гэпов за последние десять лет на примере пяти компаний, которые относятся к голубым фишкам и входят в Индекс Мосбиржи: «Сбербанк», «Газпром», «МТС», «Магнит» и «Лукойл».

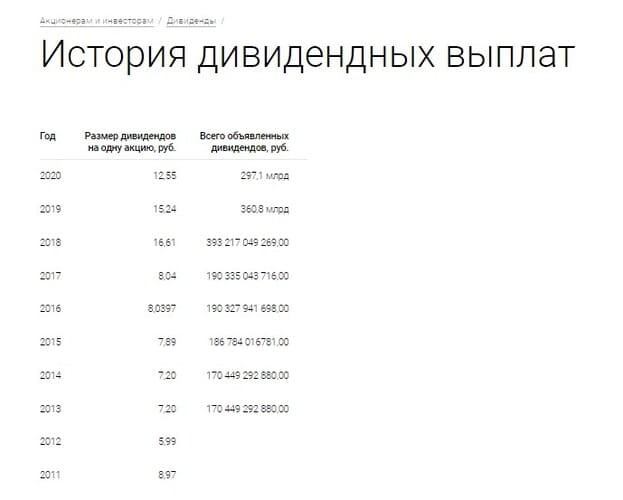

«Сбербанк»

«Сбербанк» (SBER) — крупнейший банк в России, Центральной и Восточной Европе. Дивидендная политика компания, согласно уставу, предусматривает выплату дивидендов один раз в год.

Рис. 1. Закрытие дивидендного гэпа «Сбербанка» с 2011 г. Источник: расчёты автора

Рис. 2. Динамика изменения стоимости акций «Сбербанка», 2012–2021. Источник: https://ru.tradingview.com/

Рис. 3. История дивидендных выплат «Сбербанка». Источник: сайт компании

За последние десять лет самые длинные периоды закрытия дивидендного гэпа у обыкновенных акций «Сбербанка» составили 655 дней (с апреля 2011 г. по январь 2013 г.) и 485 дней (с июня 2014 г. по октябрь 2015 г.).

Ситуация с длительным закрытием гэпа в 2014 г. связана с неблагоприятной рыночной конъюнктурой и введением санкций в отношении ряда российских компаний, что частично коснулось и «Сбербанка».

К декабрю 2021 г. все дивидендные гэпы по акциям «Сбербанка» закрылись.

В период с 2011 по начало 2016 г. акционеры компании ничего не заработали на росте самих акций, которые находились в боковике в коридоре от 62 до 112 руб. за штуку. Только после марта 2016 г. в акциях эмитента сформировался устойчивый восходящий тренд.

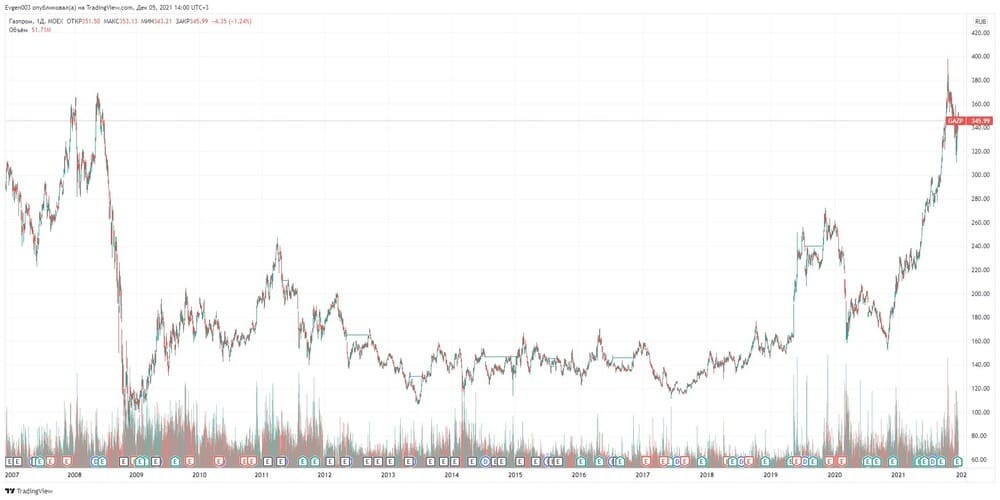

«Газпром»

«Газпром» (GAZP) — крупнейшая российская энергетическая компания. Дивидендная политика эмитента предусматривает выплату дивидендов один раз в год.

Рис. 4. Закрытие дивидендного гэпа «Газпрома» с 2011 г. Источник: расчёты автора

Дивидендные гэпы «Газпрома» закрываются быстрее, чем у «Сбербанка».

Наиболее продолжительный период закрытия дивидендного гэпа — 163 дня в 2013 г. Быстрее всего акции восстановили свою стоимость в 2018 г., на это им понадобилось всего 22 дня.

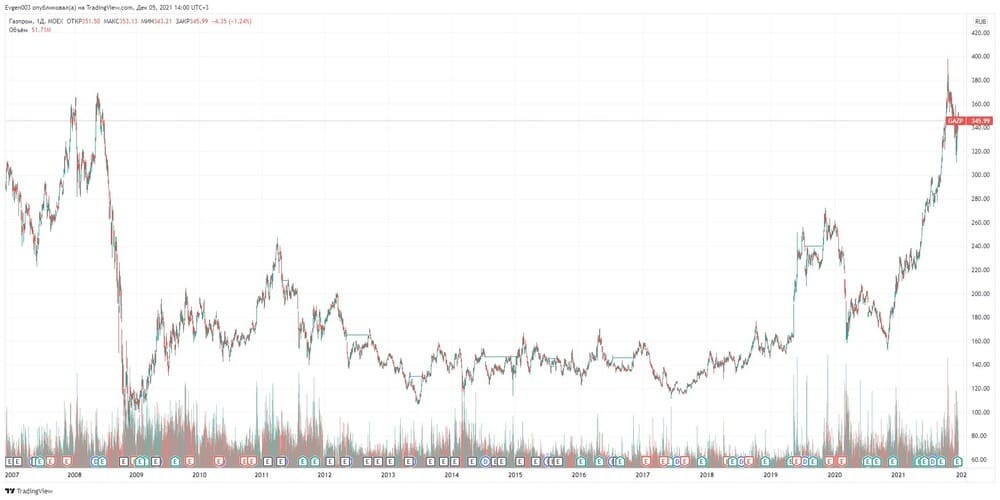

Рис. 5. Динамика изменения стоимости акций «Газпрома», 2008–2021. Источник: https://ru.tradingview.com/

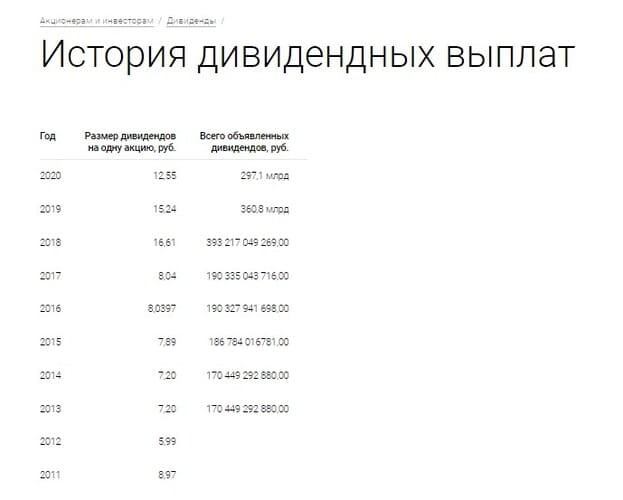

Рис. 6. История дивидендных выплат «Газпрома». Источник: сайт компании

Однако для долгосрочных инвесторов, которые держат акции с 2008 г., это имело мало значения. С мая по ноябрь 2008 г. акции упали более чем в четыре раза — с 370 до 89 руб. за штуку. И их дивидендная доходность лишь частично компенсировала это падение.

Только спустя 13 лет, на фоне стремительно дорожающего природного газа в Европе, акции «Газпрома» достигли своих прежних значений. На фоне растущего рынка дивидендный гэп в 2021 г. закрылся всего за 33 дня.

За десять лет все дивидендные гэпы по акциям «Газпрома» были закрыты.

«МТС»

«МТС» (MTSS) — ведущая телекоммуникационная компания в России. Согласно дивидендной политике эмитента, дивиденды выплачиваются два раза в год (в июле — около 70% общего объёма и октябре — около 30%).

Рис. 7. Закрытие дивидендного гэпа «МТС» с 2011 г. Источник: расчёты автора

Рис. 8. Динамика изменения стоимости акций «МТС», 2009–2021. Источник: https://ru.tradingview.com/

Рис. 9. История дивидендных выплат «МТС». Источник: сайт компании

В период с 2010 по 2013 г. компания снизила дивидендную доходность в сравнении с 2009 г., поэтому «МТС» нельзя назвать дивидендным аристократом (компанией, регулярно повышающей дивидендные выплаты). А с 2016 по 2018 г. размер дивидендных выплат не менялся.

За последние десять лет самый продолжительный период закрытия дивидендного гэпа составил 1298 дней, то есть акциям «МТС» понадобилось почти три с половиной года (с 2014 г. по 2018 г.), чтобы восстановить свою стоимость. Такая динамика была обусловлена слабой отчётностью компании и негативной конъюнктурой рынка.

Однако бывали в истории компании периоды, когда акциям необходимо было меньше недели для восстановления своей стоимости: в 2014, 2015, 2020 гг. понадобилось не более трёх дней.

Для долгосрочного инвестора акции «МТС» интересны только как приносящий дивиденды актив. Устойчивого восходящего тренда в ценных бумагах пока не наблюдается.

Дивидендный гэп 2021 г. пока не закрылся.

«Магнит»

«Магнит» (MGNT) — одна из ведущих розничных сетей в России по торговле продуктами питания. Согласно дивидендной политике компании, дивиденды выплачиваются два раза в год.

Рис. 10. Закрытие дивидендного гэпа «Магнита» с 2011 г. Источник: расчёты автора

Рис. 11. Динамика изменения стоимости акций «Магнита», 2011–2021. Источник: https://ru.tradingview.com/

С 2011 по 2017 г. «Магнит» демонстрировал хорошие показатели по закрытию дивидендных гэпов. В этот период акциям требовалось не более недели, чтобы восстановить свои котировки. Участники рынка положительно оценивали бизнес компании и её перспективы, и дивидендные просадки быстро выкупались.

Однако с сентября 2017 г. акции «Магнита» на фоне снижающихся финансовых показателей и слабой отчётности перешли к затяжной коррекции. За два года они упали в 4,4 раза — с 10 700 до 2440 руб.

Дивидендный гэп 2017 г. до сих пор не закрыт. И перспективы его закрытия весьма малы. Выплаченные с 2017 г. дивиденды пока не компенсировали падение стоимости акций.

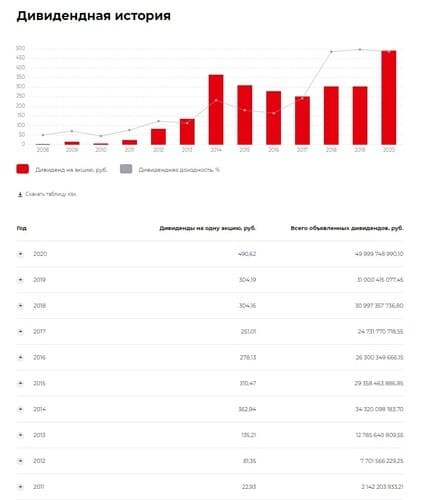

Рис. 12. История дивидендных выплат «Магнита». Источник: сайт компании

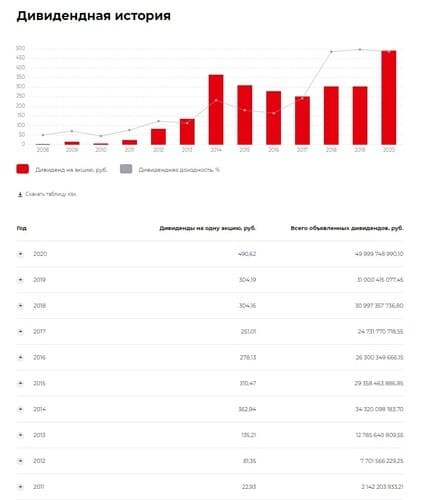

«Лукойл»

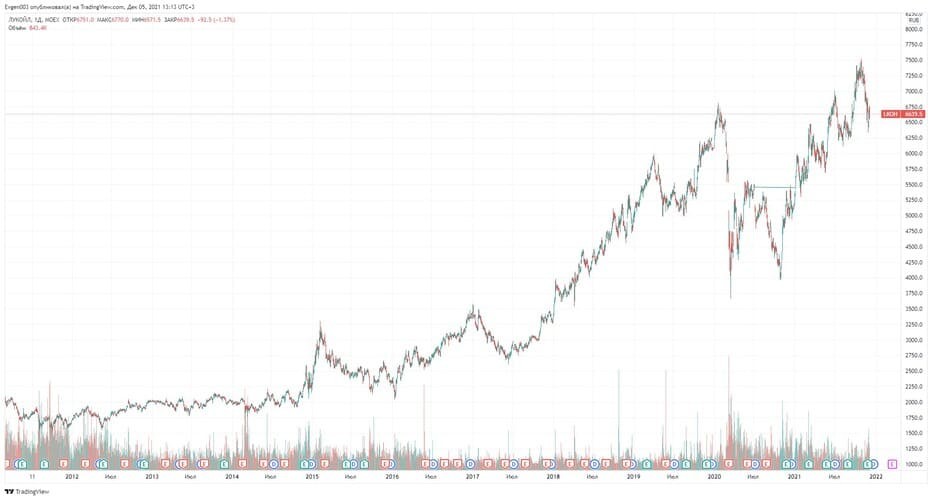

«Лукойл» (LKOH) — одна из крупнейших вертикально интегрированных нефтегазовых компаний в мире. Согласно дивидендной политике эмитента, дивиденды выплачиваются два раза в год.

Рис. 13. Закрытие дивидендного гэпа «Лукойла» с 2011 г. Источник: расчёты автора

Акции «Лукойла» — одни из самых стабильных бумаг списка, с коротким периодом закрытия дивидендного гэпа. 75% дивидендных гэпов закрылись менее чем за один месяц, 35% — менее чем за десять дней.

С 2000 г. компания стабильно повышает дивидендные выплаты, за исключением 2020 г. Однако, несмотря на это, «Лукойл» можно отнести к дивидендным аристократам.

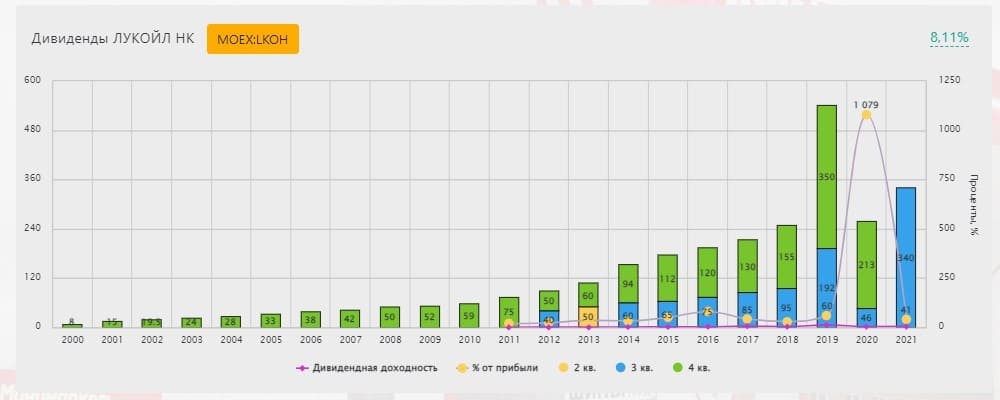

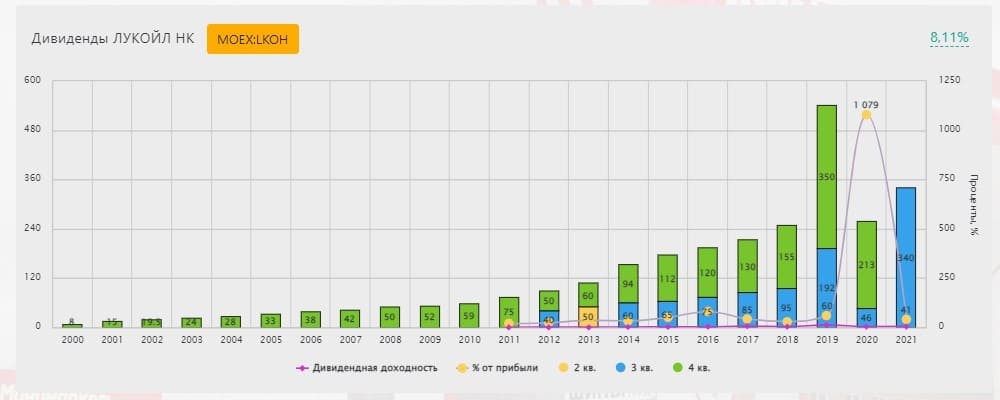

Рис. 14. Статистика роста дивидендных выплат «Лукойла». Источник: https://blackterminal.com/

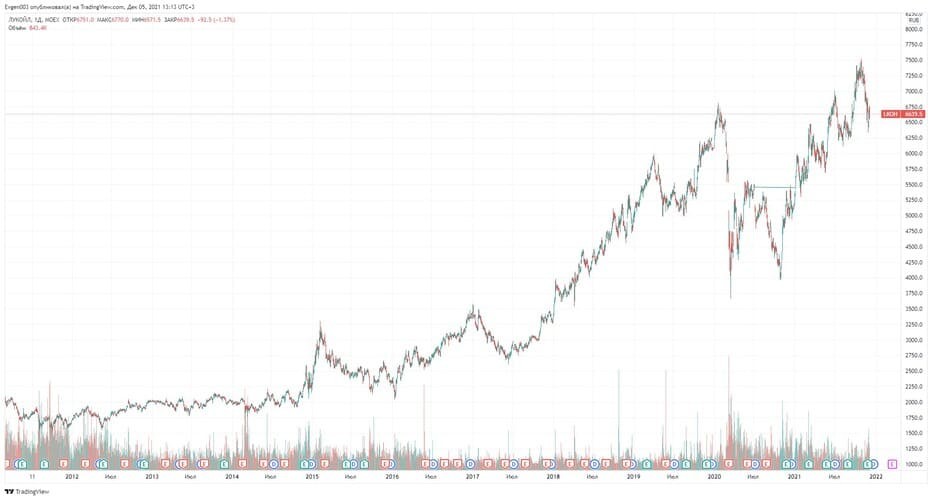

С 2011 г., за исключением 2020-го, акции «Лукойла» стабильно растут, что приносит инвесторам доход не только за счёт получения дивидендов, но также и за счёт увеличения стоимости самих акций.

Рис. 15. Динамика изменения стоимости акций «Лукойла», 2012–2022. Источник: https://ru.tradingview.com/

Рис. 16. История дивидендных выплат «Лукойла». Источник: сайт компании

Почему важно отслеживать закрытие дивидендного гэпа

Закрытие дивидендного гэпа — это не правило, а статистическая вероятность. Скорость закрытия зависит от таких факторов, как общий рыночный тренд и вера участников рынка в перспективы компании.

Дивидендная стратегия инвестирования остаётся одной из самых популярных среди долгосрочных инвесторов. Однако стоит помнить о необходимости регулярного мониторинга бизнеса эмитентов, акции которых находятся в вашем портфеле, для проведения его ребалансировки.

Также для многих трейдеров выкуп акций в периоды просадки в рамках дивидендного гэпа является одним из инструментов спекулятивных сделок на рынке. Однако отсутствие чётких временных рамок закрытия гэпа — большой минус такой стратегии.

В любом случае при выборе акций в свой портфель, вне зависимости от вашей торговой стратегии, изучение статистики выплаты дивидендов, динамики их роста или сокращения, а также истории закрытия дивидендных гэпов позволит составить более полную и объективную картину.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Снижение стоимости акций в рамках дивидендного гэпа обычно соответствует размеру дивидендной доходности. А восстановление прежних ценовых показателей занимает от нескольких дней до нескольких месяцев. Однако закрытие дивидендного гэпа может растянуться на весьма длительный промежуток времени и перейти в нисходящую коррекцию в акциях.

Выделяют два ключевых фактора, которые влияют на скорость закрытия дивидендного гэпа.

Потенциал и перспективы компании.

В случае положительных ожиданий со стороны участников рынка относительно темпов развития бизнеса и перспектив компании, дивидендные гэпы обычно закрываются в кратчайшие сроки. Инвесторы рассматривают гэп как удачный момент для приобретения хорошего актива по сниженной цене.

В противном случае после выплаты дивидендов стоимость акций может продолжить снижаться в рамках общего нисходящего тренда в бумагах из-за разочарования инвесторов в бизнесе эмитента.

Рыночный тренд (экономическая ситуация на рынке).

В случае общего бычьего тренда дивидендные гэпы могут закрываться гораздо быстрее, чем на снижающемся рынке.

В данной статье предлагаем изучить статистику закрытия дивидендных гэпов за последние десять лет на примере пяти компаний, которые относятся к голубым фишкам и входят в Индекс Мосбиржи: «Сбербанк», «Газпром», «МТС», «Магнит» и «Лукойл».

«Сбербанк»

«Сбербанк» (SBER) — крупнейший банк в России, Центральной и Восточной Европе. Дивидендная политика компания, согласно уставу, предусматривает выплату дивидендов один раз в год.

Рис. 1. Закрытие дивидендного гэпа «Сбербанка» с 2011 г. Источник: расчёты автора

Рис. 2. Динамика изменения стоимости акций «Сбербанка», 2012–2021. Источник: https://ru.tradingview.com/

Рис. 3. История дивидендных выплат «Сбербанка». Источник: сайт компании

За последние десять лет самые длинные периоды закрытия дивидендного гэпа у обыкновенных акций «Сбербанка» составили 655 дней (с апреля 2011 г. по январь 2013 г.) и 485 дней (с июня 2014 г. по октябрь 2015 г.).

Ситуация с длительным закрытием гэпа в 2014 г. связана с неблагоприятной рыночной конъюнктурой и введением санкций в отношении ряда российских компаний, что частично коснулось и «Сбербанка».

К декабрю 2021 г. все дивидендные гэпы по акциям «Сбербанка» закрылись.

В период с 2011 по начало 2016 г. акционеры компании ничего не заработали на росте самих акций, которые находились в боковике в коридоре от 62 до 112 руб. за штуку. Только после марта 2016 г. в акциях эмитента сформировался устойчивый восходящий тренд.

«Газпром»

«Газпром» (GAZP) — крупнейшая российская энергетическая компания. Дивидендная политика эмитента предусматривает выплату дивидендов один раз в год.

Рис. 4. Закрытие дивидендного гэпа «Газпрома» с 2011 г. Источник: расчёты автора

Дивидендные гэпы «Газпрома» закрываются быстрее, чем у «Сбербанка».

Наиболее продолжительный период закрытия дивидендного гэпа — 163 дня в 2013 г. Быстрее всего акции восстановили свою стоимость в 2018 г., на это им понадобилось всего 22 дня.

Рис. 5. Динамика изменения стоимости акций «Газпрома», 2008–2021. Источник: https://ru.tradingview.com/

Рис. 6. История дивидендных выплат «Газпрома». Источник: сайт компании

Однако для долгосрочных инвесторов, которые держат акции с 2008 г., это имело мало значения. С мая по ноябрь 2008 г. акции упали более чем в четыре раза — с 370 до 89 руб. за штуку. И их дивидендная доходность лишь частично компенсировала это падение.

Только спустя 13 лет, на фоне стремительно дорожающего природного газа в Европе, акции «Газпрома» достигли своих прежних значений. На фоне растущего рынка дивидендный гэп в 2021 г. закрылся всего за 33 дня.

За десять лет все дивидендные гэпы по акциям «Газпрома» были закрыты.

«МТС»

«МТС» (MTSS) — ведущая телекоммуникационная компания в России. Согласно дивидендной политике эмитента, дивиденды выплачиваются два раза в год (в июле — около 70% общего объёма и октябре — около 30%).

Рис. 7. Закрытие дивидендного гэпа «МТС» с 2011 г. Источник: расчёты автора

Рис. 8. Динамика изменения стоимости акций «МТС», 2009–2021. Источник: https://ru.tradingview.com/

Рис. 9. История дивидендных выплат «МТС». Источник: сайт компании

В период с 2010 по 2013 г. компания снизила дивидендную доходность в сравнении с 2009 г., поэтому «МТС» нельзя назвать дивидендным аристократом (компанией, регулярно повышающей дивидендные выплаты). А с 2016 по 2018 г. размер дивидендных выплат не менялся.

За последние десять лет самый продолжительный период закрытия дивидендного гэпа составил 1298 дней, то есть акциям «МТС» понадобилось почти три с половиной года (с 2014 г. по 2018 г.), чтобы восстановить свою стоимость. Такая динамика была обусловлена слабой отчётностью компании и негативной конъюнктурой рынка.

Однако бывали в истории компании периоды, когда акциям необходимо было меньше недели для восстановления своей стоимости: в 2014, 2015, 2020 гг. понадобилось не более трёх дней.

Для долгосрочного инвестора акции «МТС» интересны только как приносящий дивиденды актив. Устойчивого восходящего тренда в ценных бумагах пока не наблюдается.

Дивидендный гэп 2021 г. пока не закрылся.

«Магнит»

«Магнит» (MGNT) — одна из ведущих розничных сетей в России по торговле продуктами питания. Согласно дивидендной политике компании, дивиденды выплачиваются два раза в год.

Рис. 10. Закрытие дивидендного гэпа «Магнита» с 2011 г. Источник: расчёты автора

Рис. 11. Динамика изменения стоимости акций «Магнита», 2011–2021. Источник: https://ru.tradingview.com/

С 2011 по 2017 г. «Магнит» демонстрировал хорошие показатели по закрытию дивидендных гэпов. В этот период акциям требовалось не более недели, чтобы восстановить свои котировки. Участники рынка положительно оценивали бизнес компании и её перспективы, и дивидендные просадки быстро выкупались.

Однако с сентября 2017 г. акции «Магнита» на фоне снижающихся финансовых показателей и слабой отчётности перешли к затяжной коррекции. За два года они упали в 4,4 раза — с 10 700 до 2440 руб.

Дивидендный гэп 2017 г. до сих пор не закрыт. И перспективы его закрытия весьма малы. Выплаченные с 2017 г. дивиденды пока не компенсировали падение стоимости акций.

Рис. 12. История дивидендных выплат «Магнита». Источник: сайт компании

«Лукойл»

«Лукойл» (LKOH) — одна из крупнейших вертикально интегрированных нефтегазовых компаний в мире. Согласно дивидендной политике эмитента, дивиденды выплачиваются два раза в год.

Рис. 13. Закрытие дивидендного гэпа «Лукойла» с 2011 г. Источник: расчёты автора

Акции «Лукойла» — одни из самых стабильных бумаг списка, с коротким периодом закрытия дивидендного гэпа. 75% дивидендных гэпов закрылись менее чем за один месяц, 35% — менее чем за десять дней.

С 2000 г. компания стабильно повышает дивидендные выплаты, за исключением 2020 г. Однако, несмотря на это, «Лукойл» можно отнести к дивидендным аристократам.

Рис. 14. Статистика роста дивидендных выплат «Лукойла». Источник: https://blackterminal.com/

С 2011 г., за исключением 2020-го, акции «Лукойла» стабильно растут, что приносит инвесторам доход не только за счёт получения дивидендов, но также и за счёт увеличения стоимости самих акций.

Рис. 15. Динамика изменения стоимости акций «Лукойла», 2012–2022. Источник: https://ru.tradingview.com/

Рис. 16. История дивидендных выплат «Лукойла». Источник: сайт компании

Почему важно отслеживать закрытие дивидендного гэпа

Закрытие дивидендного гэпа — это не правило, а статистическая вероятность. Скорость закрытия зависит от таких факторов, как общий рыночный тренд и вера участников рынка в перспективы компании.

Дивидендная стратегия инвестирования остаётся одной из самых популярных среди долгосрочных инвесторов. Однако стоит помнить о необходимости регулярного мониторинга бизнеса эмитентов, акции которых находятся в вашем портфеле, для проведения его ребалансировки.

Также для многих трейдеров выкуп акций в периоды просадки в рамках дивидендного гэпа является одним из инструментов спекулятивных сделок на рынке. Однако отсутствие чётких временных рамок закрытия гэпа — большой минус такой стратегии.

В любом случае при выборе акций в свой портфель, вне зависимости от вашей торговой стратегии, изучение статистики выплаты дивидендов, динамики их роста или сокращения, а также истории закрытия дивидендных гэпов позволит составить более полную и объективную картину.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter