20 января 2022 Аведиков Георгий

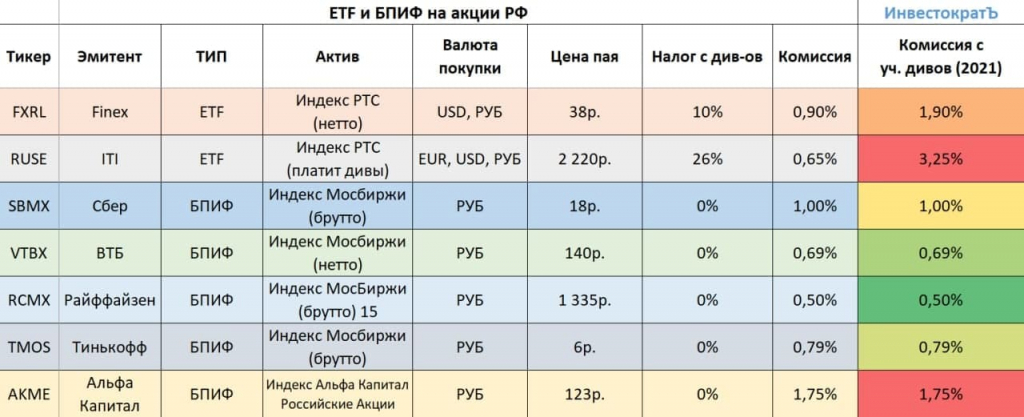

Рынок немного выдохнул после приличной коррекции. Многие активы даже по текущим ценам все еще дешевы, на таких падениях иногда даже не хочется заниматься отбором отдельных компаний, а проще купить весь индекс целиком. Сегодня предлагаю разобрать основные ETF и БПИФ на российские активы и выбрать наиболее интересные. Последовательность разбираемых фондов будет идти по дате их появления на Мосбирже.

💰#FXRL (Finex)

Данный фонд появился в марте 2016 года и уже имеет хорошую историю, которую можно проанализировать. Комиссия фонда составляет 0,9%, цена пая после сплита прилично снизилась и сейчас составляет всего 38 руб. Фонд доступен к покупке, как в рублях и в долларах, но базовой валютой является рубль для всех разбираемых эмитентов.

К плюсам я бы отнес то, что это ETF, который регулируется европейским законодательством и точность следования своей стратегии достаточно высокая. К минусам можно отнести то, что из-за европейской регистрации (Ирландия) фонд вынужден платить налог с дивидендов, которые получает от компаний РФ, в размере 10%. Если брать форвардную див. доходность индекса Мосбиржи в 10%, то доп. комиссия из-за налогов составит целый 1%, а суммарная комиссия 1,9% соответственно. Еще сюда можно отнести риск того, что в перспективе в РФ отменят налоговые вычеты (в том числе по ИИС) для иностранных компаний, а Finex фактически таковой и является.

💰#RUSE (ITI Funds)

Вторым ETFом на Мосбирже стал фонд RUSE, который появился в апреле 2018 года. Фонд зарегистрирован в Люксембурге, что добавляет некоторые риски, описанные выше. Комиссия фонда составляет 0,65%, на первый взгляд достаточно мало, но есть нюанс, ниже разберем. Стоимость пая составляет 2220 руб., доступные валюты покупок: рубль, евро, доллар. В отличие от предыдущего фонда RUSE платит дивиденды своим акционерам из-за чего получается двойное налогообложение. Когда сам фонд получает дивиденды от компаний РФ, то платит 15%, затем, когда он выплачивает дивиденды держателям паев, то удерживается еще 13%. Таким образом, суммарный налог составляет 26%, что, при див. доходности индекса в 10% увеличивает комиссия в 0,65% до космических 3,25%.

💰 #SBMX (Сбер)

В отличие от двух предыдущих активов у Сбера БПИФ, регулируемый законодательством РФ, которое уступает европейскому. Это касается и следующих эмитентов. Отслеживаемый индекс — Индекс полной доходности (с учетом дивидендов) Мосбиржи. Данный фонд появился в сентябре 2018 года, комиссия составляет 1%. Сбер является компанией РФ, поэтому, не платит налог с дивидендов при их реинвестировании, другими словами, итоговая комиссия составляет также 1%. Валюта торгов — только рубли, стоимость пая составляет 18 руб. При покупке через брокера Сбербанк, брокерская комиссия отсутствует.

💰 #VTBX (ВТБ)

БПИФ, аналогичный SBMX, начал торговаться в марте 2020 года. Отслеживаемый индекс — Индекс полной доходности Мосбиржи. Цена пая составляет 140 руб., комиссия фонда 0,69%, валюта торгов — только рубли. При покупке через брокера ВТБ брокерская комиссия отсутствует. Как и в случае с SBMX, налоги с дивидендов не удерживаются, т.к. компания РФ.

💰 #RCMX (Райффайзен)

БПИФ, аналогичный SBMX, начал торговаться в мае 2020 года. Цена пая составляет 1335 руб., комиссия фонда 0,5%, валюта торгов — только рубли. Надо отдать должное, УК сократила комиссию в 2 раза по сравнению с аналогами. Но проводить аналогии с SBMX и VTBX не совсем корректно, т.к. отслеживаемый индекс — Индекс МосБиржи полной доходности 15, куда входят лишь первые ТОП-15 компаний по размеру.

Остальные фонды похожи, не вижу смысла их детально разбирать, все будет указано в сравнительной таблице ниже (налоги рассчитаны исходя из див. доходности рынка РФ в 10%). В 2021 году появилось еще пару фондов, от Атона и Открытия, о них поговорим отдельно. Как вывод, если предпочитаете качественное регулирование, то я бы выбрал FXRL, если ставите на экономию на брокерской комиссии, то лучше выбирать фонды от вашего брокера, лучшие по размеру итоговой комиссии — RCMX и VTBX.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

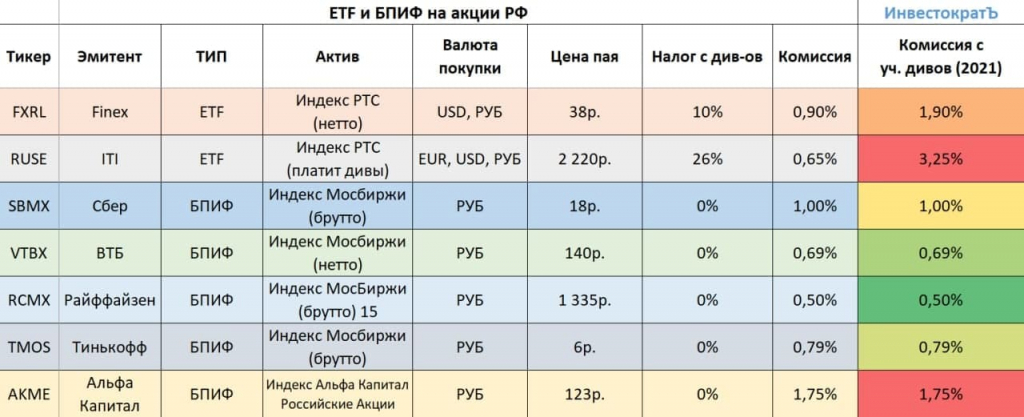

💰#FXRL (Finex)

Данный фонд появился в марте 2016 года и уже имеет хорошую историю, которую можно проанализировать. Комиссия фонда составляет 0,9%, цена пая после сплита прилично снизилась и сейчас составляет всего 38 руб. Фонд доступен к покупке, как в рублях и в долларах, но базовой валютой является рубль для всех разбираемых эмитентов.

К плюсам я бы отнес то, что это ETF, который регулируется европейским законодательством и точность следования своей стратегии достаточно высокая. К минусам можно отнести то, что из-за европейской регистрации (Ирландия) фонд вынужден платить налог с дивидендов, которые получает от компаний РФ, в размере 10%. Если брать форвардную див. доходность индекса Мосбиржи в 10%, то доп. комиссия из-за налогов составит целый 1%, а суммарная комиссия 1,9% соответственно. Еще сюда можно отнести риск того, что в перспективе в РФ отменят налоговые вычеты (в том числе по ИИС) для иностранных компаний, а Finex фактически таковой и является.

💰#RUSE (ITI Funds)

Вторым ETFом на Мосбирже стал фонд RUSE, который появился в апреле 2018 года. Фонд зарегистрирован в Люксембурге, что добавляет некоторые риски, описанные выше. Комиссия фонда составляет 0,65%, на первый взгляд достаточно мало, но есть нюанс, ниже разберем. Стоимость пая составляет 2220 руб., доступные валюты покупок: рубль, евро, доллар. В отличие от предыдущего фонда RUSE платит дивиденды своим акционерам из-за чего получается двойное налогообложение. Когда сам фонд получает дивиденды от компаний РФ, то платит 15%, затем, когда он выплачивает дивиденды держателям паев, то удерживается еще 13%. Таким образом, суммарный налог составляет 26%, что, при див. доходности индекса в 10% увеличивает комиссия в 0,65% до космических 3,25%.

💰 #SBMX (Сбер)

В отличие от двух предыдущих активов у Сбера БПИФ, регулируемый законодательством РФ, которое уступает европейскому. Это касается и следующих эмитентов. Отслеживаемый индекс — Индекс полной доходности (с учетом дивидендов) Мосбиржи. Данный фонд появился в сентябре 2018 года, комиссия составляет 1%. Сбер является компанией РФ, поэтому, не платит налог с дивидендов при их реинвестировании, другими словами, итоговая комиссия составляет также 1%. Валюта торгов — только рубли, стоимость пая составляет 18 руб. При покупке через брокера Сбербанк, брокерская комиссия отсутствует.

💰 #VTBX (ВТБ)

БПИФ, аналогичный SBMX, начал торговаться в марте 2020 года. Отслеживаемый индекс — Индекс полной доходности Мосбиржи. Цена пая составляет 140 руб., комиссия фонда 0,69%, валюта торгов — только рубли. При покупке через брокера ВТБ брокерская комиссия отсутствует. Как и в случае с SBMX, налоги с дивидендов не удерживаются, т.к. компания РФ.

💰 #RCMX (Райффайзен)

БПИФ, аналогичный SBMX, начал торговаться в мае 2020 года. Цена пая составляет 1335 руб., комиссия фонда 0,5%, валюта торгов — только рубли. Надо отдать должное, УК сократила комиссию в 2 раза по сравнению с аналогами. Но проводить аналогии с SBMX и VTBX не совсем корректно, т.к. отслеживаемый индекс — Индекс МосБиржи полной доходности 15, куда входят лишь первые ТОП-15 компаний по размеру.

Остальные фонды похожи, не вижу смысла их детально разбирать, все будет указано в сравнительной таблице ниже (налоги рассчитаны исходя из див. доходности рынка РФ в 10%). В 2021 году появилось еще пару фондов, от Атона и Открытия, о них поговорим отдельно. Как вывод, если предпочитаете качественное регулирование, то я бы выбрал FXRL, если ставите на экономию на брокерской комиссии, то лучше выбирать фонды от вашего брокера, лучшие по размеру итоговой комиссии — RCMX и VTBX.

(C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter