26 января 2022 БКС Экспресс Галактионов Игорь

Как выглядит сектор нефти и газа на фоне распродаж

На фоне общерыночных распродаж из-за геополитического фактора под ударом оказались наиболее ликвидные и крупные компании. В нефтегазовом секторе много таких эмитентов, но несмотря на это, отраслевой индекс выглядит лучше индекса МосБиржи.

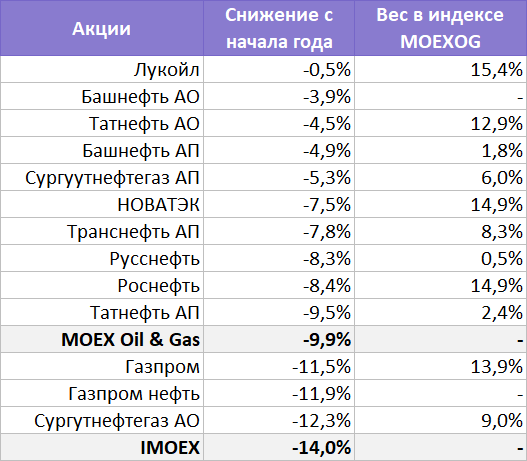

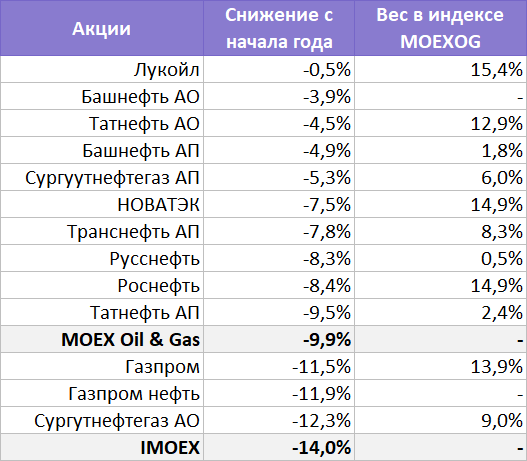

С начала года индекс нефти и газа просел всего на 10% против 14% по индексу МосБиржи. К октябрьским максимумам сектор снизился на 18,5% против 23,5% по рынку в целом.

Такая динамика связана, прежде всего, с высокими ценами на энергоносители: нефть и газ. Из-за дефицита поставок на фоне более быстрого, чем ожидалось, восстановления спроса цены на углеводороды бьют многолетние рекорды.

Эталонный сорт нефти Brent на прошлой неделе обновил максимум за 7 лет и почти достиг отметки $90 за баррель. Котировки нефти в рублях впервые в истории отметились на уровне 7000 руб. за бочку.

По прогнозам, в 2022 г. цены останутся высокими, что поддержит финансовые показатели нефтегазовых компаний. Этот фактор сдерживает активность продавцов и стимулирует покупателей с большим энтузиазмом выкупать просадки.

Как выглядят отдельные акции сектора

Самые большие потери в секторе с начала года понесли обыкновенные акции Сургутнефтегаза. Инвесторы не видят драйверов для роста: на эти акции не выплачиваются дивиденды, а большая часть прибыли компании аккумулируется на депозитах с неясными перспективами использования.

Также хуже отраслевого индекса выглядят бумаги Газпрома и Газпром нефти. Акции газовой компании оказались под повышенным давлением из-за геополитики, а бумаги Газпром нефти корректировались после достижения исторических максимумов в последнюю неделю декабря.

Лучше всех в секторе оказались акции Лукойла. Бумаги нефтяной компании были устойчивы благодаря реализации программы выкупа акций (buyback). Присутствие на рынке крупного покупателя в лице эмитента обеспечивало поддержку котировкам в моменты пиковых распродаж.

Какие акции рассмотреть для портфеля

После распродаж самыми привлекательными выглядят акции Газпрома и Лукойла. Высокий уровень форвардной дивдоходности около 16,9% и 11,1% дает повод для оптимизма в отношении динамики этих акций на горизонте 6–12 месяцев. Котировки бумаг уже по большей части впитали в себя негативный эффект геополитики, так что при отсутствии дальнейшей эскалации они могут обеспечить держателям повышенный уровень доходности в сравнении с индексом.

На второе место по привлекательности можно отнести бумаги Роснефти и Газпром нефти. Роснефть обладает сильными рыночными позициями, в том числе за счет способности добиваться комфортного налогового режима для своих месторождений. Дополнительный драйвер в виде перспективного проекта Восток Ойл делает бумагу привлекательной на долгосрочном горизонте.

Газпром нефть демонстрирует высокие показатели по маржинальности и постепенно увеличивает объемы производства. К 2025 г. планируется нарастить добычу ЖУВ со 105 до 130 млн тонн н.э. При этом прозрачная дивидендная политика дает инвесторам четкое понимание, как выгода от благоприятной конъюнктуры может отразиться на доходности для акционеров. Единственный минус — невысокая ликвидность, обусловленная малой долей акций в свободном обращении.

Также стоит отметить привилегированные акции Сургутнефтегаза, которые являются хорошим инструментом для тех, кто хочет защитить свои средства от девальвации рубля. Компания хранит на балансе более 3,6 трлн руб. в долларовых депозитах, переоценка которых по курсу USD/RUB на конец года входит в базу для выплаты дивидендов по префам. Чем слабее рубль, тем больше дивидендов могут получить владельцы этих акций. Дополнительно акционеры могут рассчитывать на щедрые дивиденды из прибыли от операционной деятельности по продаже нефти и процентов по размещенным денежным средствам.

http://bcs-express.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

На фоне общерыночных распродаж из-за геополитического фактора под ударом оказались наиболее ликвидные и крупные компании. В нефтегазовом секторе много таких эмитентов, но несмотря на это, отраслевой индекс выглядит лучше индекса МосБиржи.

С начала года индекс нефти и газа просел всего на 10% против 14% по индексу МосБиржи. К октябрьским максимумам сектор снизился на 18,5% против 23,5% по рынку в целом.

Такая динамика связана, прежде всего, с высокими ценами на энергоносители: нефть и газ. Из-за дефицита поставок на фоне более быстрого, чем ожидалось, восстановления спроса цены на углеводороды бьют многолетние рекорды.

Эталонный сорт нефти Brent на прошлой неделе обновил максимум за 7 лет и почти достиг отметки $90 за баррель. Котировки нефти в рублях впервые в истории отметились на уровне 7000 руб. за бочку.

По прогнозам, в 2022 г. цены останутся высокими, что поддержит финансовые показатели нефтегазовых компаний. Этот фактор сдерживает активность продавцов и стимулирует покупателей с большим энтузиазмом выкупать просадки.

Как выглядят отдельные акции сектора

Самые большие потери в секторе с начала года понесли обыкновенные акции Сургутнефтегаза. Инвесторы не видят драйверов для роста: на эти акции не выплачиваются дивиденды, а большая часть прибыли компании аккумулируется на депозитах с неясными перспективами использования.

Также хуже отраслевого индекса выглядят бумаги Газпрома и Газпром нефти. Акции газовой компании оказались под повышенным давлением из-за геополитики, а бумаги Газпром нефти корректировались после достижения исторических максимумов в последнюю неделю декабря.

Лучше всех в секторе оказались акции Лукойла. Бумаги нефтяной компании были устойчивы благодаря реализации программы выкупа акций (buyback). Присутствие на рынке крупного покупателя в лице эмитента обеспечивало поддержку котировкам в моменты пиковых распродаж.

Какие акции рассмотреть для портфеля

После распродаж самыми привлекательными выглядят акции Газпрома и Лукойла. Высокий уровень форвардной дивдоходности около 16,9% и 11,1% дает повод для оптимизма в отношении динамики этих акций на горизонте 6–12 месяцев. Котировки бумаг уже по большей части впитали в себя негативный эффект геополитики, так что при отсутствии дальнейшей эскалации они могут обеспечить держателям повышенный уровень доходности в сравнении с индексом.

На второе место по привлекательности можно отнести бумаги Роснефти и Газпром нефти. Роснефть обладает сильными рыночными позициями, в том числе за счет способности добиваться комфортного налогового режима для своих месторождений. Дополнительный драйвер в виде перспективного проекта Восток Ойл делает бумагу привлекательной на долгосрочном горизонте.

Газпром нефть демонстрирует высокие показатели по маржинальности и постепенно увеличивает объемы производства. К 2025 г. планируется нарастить добычу ЖУВ со 105 до 130 млн тонн н.э. При этом прозрачная дивидендная политика дает инвесторам четкое понимание, как выгода от благоприятной конъюнктуры может отразиться на доходности для акционеров. Единственный минус — невысокая ликвидность, обусловленная малой долей акций в свободном обращении.

Также стоит отметить привилегированные акции Сургутнефтегаза, которые являются хорошим инструментом для тех, кто хочет защитить свои средства от девальвации рубля. Компания хранит на балансе более 3,6 трлн руб. в долларовых депозитах, переоценка которых по курсу USD/RUB на конец года входит в базу для выплаты дивидендов по префам. Чем слабее рубль, тем больше дивидендов могут получить владельцы этих акций. Дополнительно акционеры могут рассчитывать на щедрые дивиденды из прибыли от операционной деятельности по продаже нефти и процентов по размещенным денежным средствам.

http://bcs-express.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter