Популярные во всем мире инструменты коллективных инвестиций ETF считаются одним из оптимальных вариантов для новичков. Разберемся в сути этого биржевого инструмента и основных отличиях от биржевых паевых инвестиционных фондов.

ETF: главное

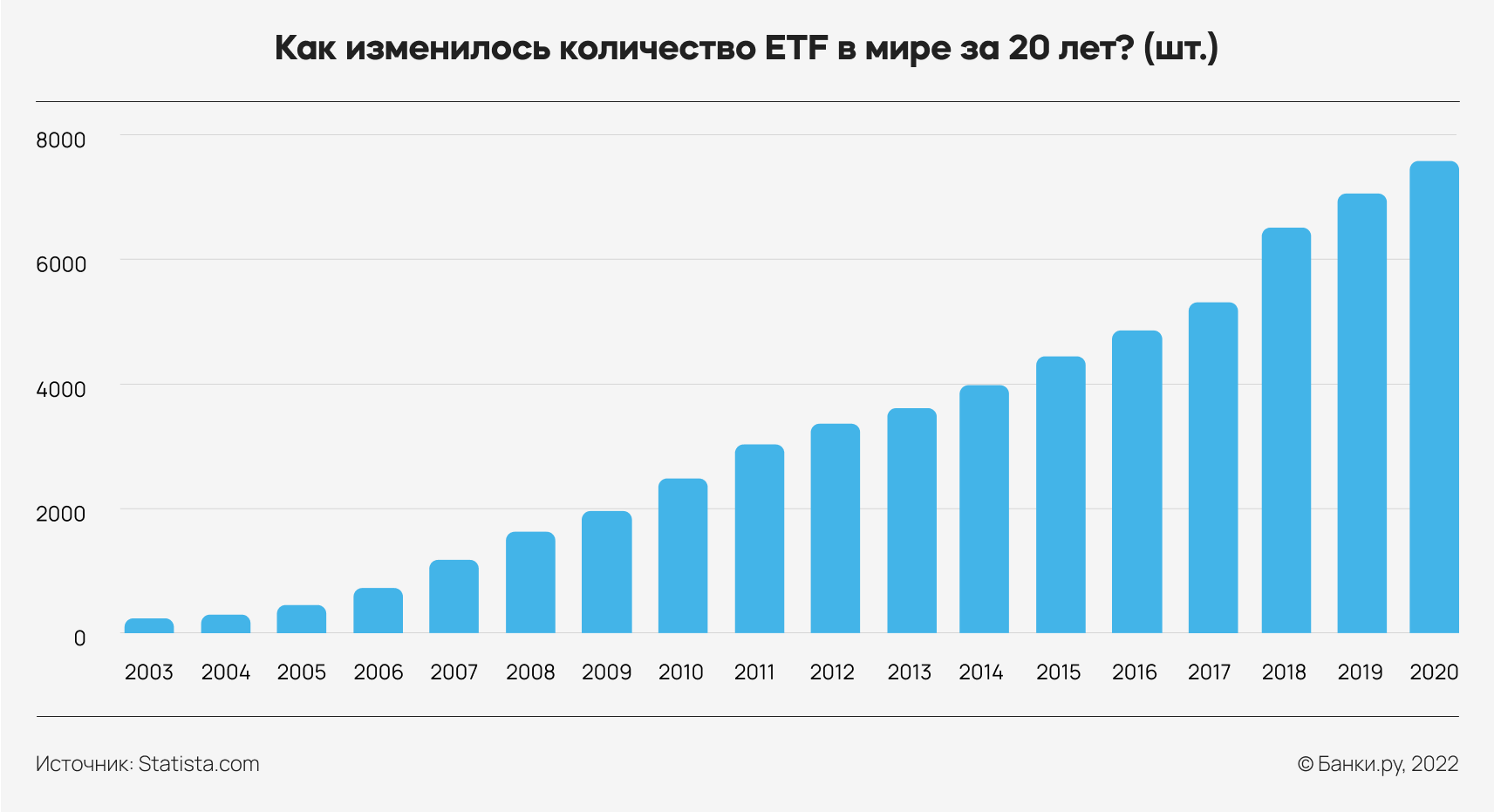

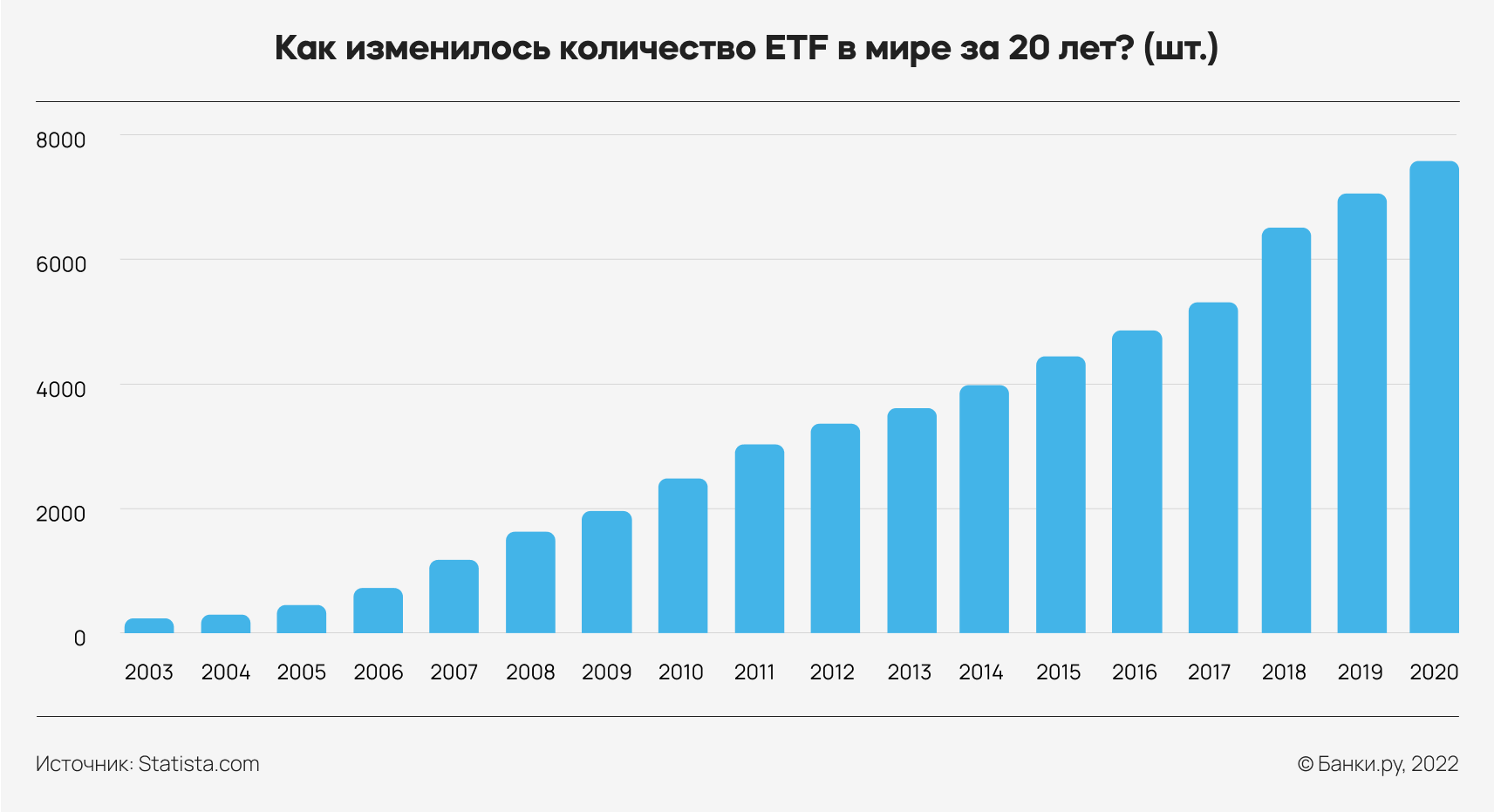

Exchange traded funds — фонды, торгуемые на бирже, — впервые появились на рынке в начале 90-х годов прошлого века, хотя идея их запуска витала в воздухе еще в 70—80-х годах. В 1990 году концепция наконец обрела форму — в Канаде был запущен первый в истории ETF, а в 1993-м родился, вероятно, самый известный фонд в мире — ETF на индекс S&P 500 (SPDR), который существует до сих пор. Число ETF в мире растет каждый год, сейчас их уже свыше 7 тысяч, а объем их совокупных активов превышает 9 трлн долларов США.

Принцип действия ETF похож на работу любого паевого инвестиционного фонда — это большой пул ценных бумаг, которым управляет провайдер фонда, а инвесторы покупают части этого фонда, в случае с ETF они называются акциями. ETF могут охватывать самые разные активы: акции, облигации, товары, др. Подавляющее большинство ETF — это так называемые индексные фонды, то есть они «следуют» за тем или иным индексом. Иными словами, вы покупаете все бумаги, входящие в индекс, но делаете это опосредованно. Фонды часто сравнивают с пирогами, но проще сказать так: вы хотите большой дорогой и красивый дом, но средств у вас недостаточно. Поэтому вы скидываетесь еще с десятком разных людей (допустим, это очень большой дом) и покупаете его в складчину. Вам принадлежит только часть этого дома, но она ваша — вы распоряжаетесь ею и через какое-то время можете продать и зафиксировать прибыль, если она выросла в цене. Изначальная задумка фондов так и появилась — у визионеров рынка было четкое понимание, что частным инвесторам не всегда хватает средств на активность на фондовом рынке, из-за чего последнему может недоставать ликвидности и объемов торгов. ETF эту проблему решили — «в складчину» розничные инвесторы смогли с несколькими долларами «покупать целые страны и сектора экономики».

Ключевые плюсы ETF:

Доступность. ETF по-прежнему помогают инвесторам по всему миру вкладываться даже с небольшим капиталом. Например, весь китайский рынок можно «купить» за 3 000 рублей (FXCN).

Высокая ликвидность. Купить и продать ETF можно в любой момент в часы работы биржи. Это выгодно отличает ETF от многих других инструментов накопления, например недвижимости или не обращающихся на бирже ПИФов.

Умеренные расходы по фондам. По всем паевым инвестиционным фондам предусмотрены комиссии, и ETF не исключение. Однако в сравнении с ПИФами у ETF довольно низкие комиссии, общий размер которых, как правило, не превышает 1% в год. Например, FXIT, фонд провайдера FinEx ETF в России на акции американских технологических компаний, предусматривает расходы в 0,9% в год. Для сравнения: комиссия за управление открытым ПИФом на американские технологические компании «Альфа-Капитал Технологии» составляет 3,5% в год.

Диверсификация. ETF представляет собой портфель из многих инструментов, что позволяет ограничивать риски инвестирования (не класть все яйца в одну корзину).

Для вложений в ETF не нужны дополнительные документы — как и обычные акции или облигации, ETF покупаются на брокерский счет, более того, их можно покупать на ИИС и получать налоговые вычеты.

Дополнительная налоговая оптимизация достигается за счет того, что акции ETF попадают под льготы на долгосрочное владение ценными бумагами: если вы держите ETF более трех лет, то при продаже не нужно будет платить налог в 13% (НДФЛ).

Именно за эти черты инвесторы по всему миру выбирают ETF.

Братья, но не близнецы

В Россию ETF пришли довольно поздно, только в 2013 году, но и у нас наблюдается постоянный рост числа доступных для розничных инвесторов ETF. Со временем появился и российский аналог ETF — БПИФ, или биржевой паевой инвестиционный фонд. Так же как и ETF, БПИФ может включать самые разные активы, имеет высокую диверсификацию, низкую цену входа и существенно меньшую комиссию, чем другие виды паевых фондов. Для розничного инвестора, который не стремится погружаться в рыночную тематику и самостоятельно выбирать инструменты, фактически нет никаких различий при владении паями БПИФов и акциями ETF. Даже Московская биржа относит их к одному разделу, в котором на середину января 2022 года уже 132 инструмента (в рублях, долларах и евро).

Различия лежат в плоскости процессов запуска и последующего контроля за структурой фондов и их функционирования. Как отмечается в докладе крупнейшего в России ETF-провайдера, FinEx ETF, БПИФы унаследовали от ПИФов как минимум два неприятных для инвестора качества — низкую прозрачность и невысокую итоговую корреляцию с заявленным индексом. Эксперты FinEx также отмечают, что контроль за деятельностью ETF гораздо выше, так как подразумевает многоуровневую международную ответственность и наличие независимого кастодиана (депозитария).

Защита интересов инвестора

Любые инвестиции сопряжены с рисками — от рыночных до регуляторных и институциональных. В случае с ETF их никто не отменял, однако есть несколько важных моментов, которые позволяют инвестору чувствовать себя несколько спокойнее и защищеннее.

Наличие независимых участников в работе ETF. Ключевыми из них являются кастодиан и администратор. Кастодиан (депозитарий) хранит все активы фонда, а также совместно с администратором контролирует действия менеджера (управляющего), чтобы они соответствовали инвестиционной декларации. Кастодианы не просто хранят бумаги «на полках», их задача — ведение надлежащего учета, а за нарушения они отвечают в прямом смысле головой — своим имуществом и репутацией. Кастодианы не могут смешивать активы фондов со своими и должны обеспечить разделение активов (сегрегацию). Довольно часто кастодианами выступают крупные банки, поскольку деятельность их довольно строго регулируется и соответствовать всем требованиям непросто. Администратор, в свою очередь, организует и контролирует все процессы выпуска новых акций ETF и погашения старых, ведет надзор за выполнением инвестиционных целей и рапортует регулятору, если инвестдекларация нарушается (если отклонение от индекса превышает 0,1%).

Фонд сам по себе не может обанкротиться, так как представляет собой набор активов, а не организацию, ведущую деятельность. Если с провайдером ETF что-то случится, то фонд будет передан другому провайдеру. При этом раздельное хранение активов обеспечит безопасность вложений инвесторов.

Как устроена система контроля и работы ETF

Как выбрать ETF?

Выбирать биржевые фонды необходимо так же, как любые другие активы для вашего портфеля, — исходя из инвестиционного профиля, целей инвестирования, предпочтений по рынку, валюте и т. д. Наиболее рациональный подход — составить из нескольких ETF сбалансированный портфель, который будет устойчив к рыночным изменениям за счет диверсификации (по сути, у вас будет портфель из портфелей, охватывающий тысячи бумаг). Для этих целей не очень подойдут узкоспециализированные фонды, которые стали популярны в последнее время (например, на гейминговую индустрию или на SPAC). Такие фонды не должны занимать большую долю в портфеле, так как они могут существенно испортить его доходность. Выбрать ETF по душе, чтобы составить портфель из разных, можно здесь. При этом не стоит забывать, что в России розничным инвесторам без статуса квалифицированных доступен ограниченный круг ETF (от зарегистрированных в России провайдеров FinEx ETF и ITI Funds). Прямой доступ к зарубежным биржевым фондам пока «неквалам» закрыт.

Новость

С апреля 2022 года можно будет сдать экзамен, чтобы получить право работать с неспонсируемыми ETF на российских биржах.

http://www.banki.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

ETF: главное

Exchange traded funds — фонды, торгуемые на бирже, — впервые появились на рынке в начале 90-х годов прошлого века, хотя идея их запуска витала в воздухе еще в 70—80-х годах. В 1990 году концепция наконец обрела форму — в Канаде был запущен первый в истории ETF, а в 1993-м родился, вероятно, самый известный фонд в мире — ETF на индекс S&P 500 (SPDR), который существует до сих пор. Число ETF в мире растет каждый год, сейчас их уже свыше 7 тысяч, а объем их совокупных активов превышает 9 трлн долларов США.

Принцип действия ETF похож на работу любого паевого инвестиционного фонда — это большой пул ценных бумаг, которым управляет провайдер фонда, а инвесторы покупают части этого фонда, в случае с ETF они называются акциями. ETF могут охватывать самые разные активы: акции, облигации, товары, др. Подавляющее большинство ETF — это так называемые индексные фонды, то есть они «следуют» за тем или иным индексом. Иными словами, вы покупаете все бумаги, входящие в индекс, но делаете это опосредованно. Фонды часто сравнивают с пирогами, но проще сказать так: вы хотите большой дорогой и красивый дом, но средств у вас недостаточно. Поэтому вы скидываетесь еще с десятком разных людей (допустим, это очень большой дом) и покупаете его в складчину. Вам принадлежит только часть этого дома, но она ваша — вы распоряжаетесь ею и через какое-то время можете продать и зафиксировать прибыль, если она выросла в цене. Изначальная задумка фондов так и появилась — у визионеров рынка было четкое понимание, что частным инвесторам не всегда хватает средств на активность на фондовом рынке, из-за чего последнему может недоставать ликвидности и объемов торгов. ETF эту проблему решили — «в складчину» розничные инвесторы смогли с несколькими долларами «покупать целые страны и сектора экономики».

Ключевые плюсы ETF:

Доступность. ETF по-прежнему помогают инвесторам по всему миру вкладываться даже с небольшим капиталом. Например, весь китайский рынок можно «купить» за 3 000 рублей (FXCN).

Высокая ликвидность. Купить и продать ETF можно в любой момент в часы работы биржи. Это выгодно отличает ETF от многих других инструментов накопления, например недвижимости или не обращающихся на бирже ПИФов.

Умеренные расходы по фондам. По всем паевым инвестиционным фондам предусмотрены комиссии, и ETF не исключение. Однако в сравнении с ПИФами у ETF довольно низкие комиссии, общий размер которых, как правило, не превышает 1% в год. Например, FXIT, фонд провайдера FinEx ETF в России на акции американских технологических компаний, предусматривает расходы в 0,9% в год. Для сравнения: комиссия за управление открытым ПИФом на американские технологические компании «Альфа-Капитал Технологии» составляет 3,5% в год.

Диверсификация. ETF представляет собой портфель из многих инструментов, что позволяет ограничивать риски инвестирования (не класть все яйца в одну корзину).

Для вложений в ETF не нужны дополнительные документы — как и обычные акции или облигации, ETF покупаются на брокерский счет, более того, их можно покупать на ИИС и получать налоговые вычеты.

Дополнительная налоговая оптимизация достигается за счет того, что акции ETF попадают под льготы на долгосрочное владение ценными бумагами: если вы держите ETF более трех лет, то при продаже не нужно будет платить налог в 13% (НДФЛ).

Именно за эти черты инвесторы по всему миру выбирают ETF.

Братья, но не близнецы

В Россию ETF пришли довольно поздно, только в 2013 году, но и у нас наблюдается постоянный рост числа доступных для розничных инвесторов ETF. Со временем появился и российский аналог ETF — БПИФ, или биржевой паевой инвестиционный фонд. Так же как и ETF, БПИФ может включать самые разные активы, имеет высокую диверсификацию, низкую цену входа и существенно меньшую комиссию, чем другие виды паевых фондов. Для розничного инвестора, который не стремится погружаться в рыночную тематику и самостоятельно выбирать инструменты, фактически нет никаких различий при владении паями БПИФов и акциями ETF. Даже Московская биржа относит их к одному разделу, в котором на середину января 2022 года уже 132 инструмента (в рублях, долларах и евро).

Различия лежат в плоскости процессов запуска и последующего контроля за структурой фондов и их функционирования. Как отмечается в докладе крупнейшего в России ETF-провайдера, FinEx ETF, БПИФы унаследовали от ПИФов как минимум два неприятных для инвестора качества — низкую прозрачность и невысокую итоговую корреляцию с заявленным индексом. Эксперты FinEx также отмечают, что контроль за деятельностью ETF гораздо выше, так как подразумевает многоуровневую международную ответственность и наличие независимого кастодиана (депозитария).

Защита интересов инвестора

Любые инвестиции сопряжены с рисками — от рыночных до регуляторных и институциональных. В случае с ETF их никто не отменял, однако есть несколько важных моментов, которые позволяют инвестору чувствовать себя несколько спокойнее и защищеннее.

Наличие независимых участников в работе ETF. Ключевыми из них являются кастодиан и администратор. Кастодиан (депозитарий) хранит все активы фонда, а также совместно с администратором контролирует действия менеджера (управляющего), чтобы они соответствовали инвестиционной декларации. Кастодианы не просто хранят бумаги «на полках», их задача — ведение надлежащего учета, а за нарушения они отвечают в прямом смысле головой — своим имуществом и репутацией. Кастодианы не могут смешивать активы фондов со своими и должны обеспечить разделение активов (сегрегацию). Довольно часто кастодианами выступают крупные банки, поскольку деятельность их довольно строго регулируется и соответствовать всем требованиям непросто. Администратор, в свою очередь, организует и контролирует все процессы выпуска новых акций ETF и погашения старых, ведет надзор за выполнением инвестиционных целей и рапортует регулятору, если инвестдекларация нарушается (если отклонение от индекса превышает 0,1%).

Фонд сам по себе не может обанкротиться, так как представляет собой набор активов, а не организацию, ведущую деятельность. Если с провайдером ETF что-то случится, то фонд будет передан другому провайдеру. При этом раздельное хранение активов обеспечит безопасность вложений инвесторов.

Как устроена система контроля и работы ETF

Как выбрать ETF?

Выбирать биржевые фонды необходимо так же, как любые другие активы для вашего портфеля, — исходя из инвестиционного профиля, целей инвестирования, предпочтений по рынку, валюте и т. д. Наиболее рациональный подход — составить из нескольких ETF сбалансированный портфель, который будет устойчив к рыночным изменениям за счет диверсификации (по сути, у вас будет портфель из портфелей, охватывающий тысячи бумаг). Для этих целей не очень подойдут узкоспециализированные фонды, которые стали популярны в последнее время (например, на гейминговую индустрию или на SPAC). Такие фонды не должны занимать большую долю в портфеле, так как они могут существенно испортить его доходность. Выбрать ETF по душе, чтобы составить портфель из разных, можно здесь. При этом не стоит забывать, что в России розничным инвесторам без статуса квалифицированных доступен ограниченный круг ETF (от зарегистрированных в России провайдеров FinEx ETF и ITI Funds). Прямой доступ к зарубежным биржевым фондам пока «неквалам» закрыт.

Новость

С апреля 2022 года можно будет сдать экзамен, чтобы получить право работать с неспонсируемыми ETF на российских биржах.

http://www.banki.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter