28 января 2022 deflation.com

Высокая инфляция потребительских цен хороша для заемщиков, верно? Эээ… Индекс Nasdaq в настоящее время снизился более чем на 10% по сравнению с ноябрьским максимумом, что побудило основные финансовые СМИ назвать это «коррекцией», что бы это ни значило. Я думаю, что они называют это медвежьим рынком, когда он падает на 20%. Многие акции уже упали как минимум на эту сумму, и на самом деле это все равно семантика. Это первые дни, но что любопытно, так это то, что высокодоходные или мусорные облигации продолжают держаться. Справедливости ради следует отметить, что бросовые облигации в долларах США с рейтингом CCC и ниже достигли пика роста спреда доходности в июне прошлого года и с тех пор показали отставание, но пока не было никаких признаков какого-либо стремительного ухода из сектора.

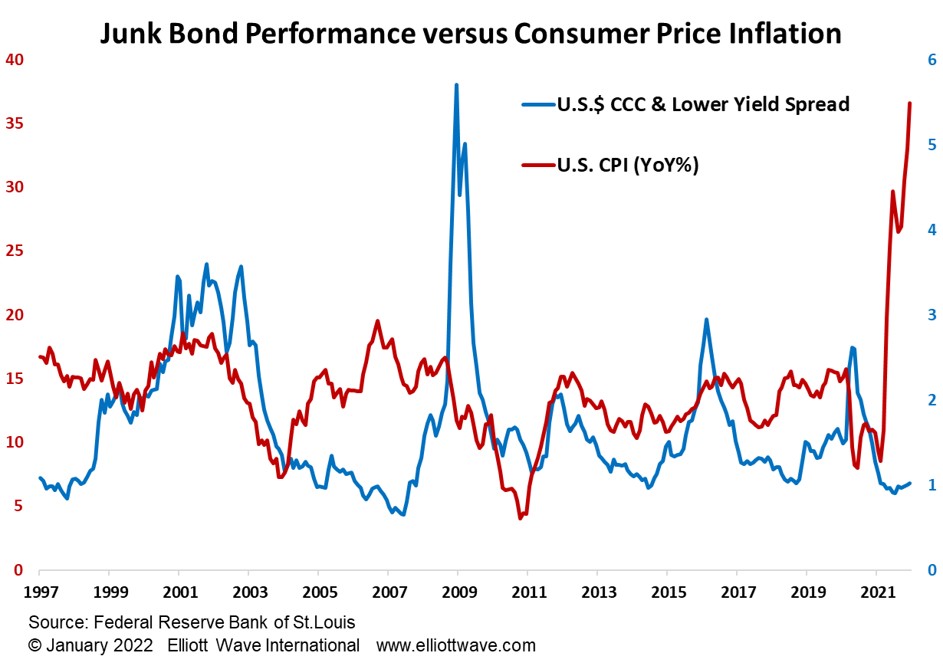

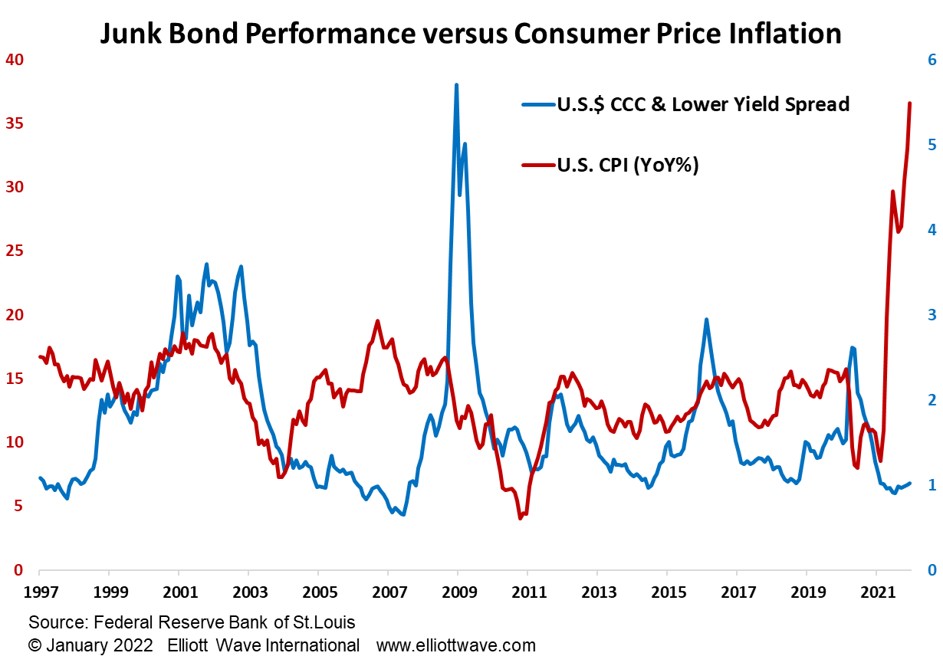

Я слышал, как аналитик на Bloomberg TV на этой неделе сказал, что он настроен оптимистично в отношении кредита, особенно мусорного, потому что он хорошо себя чувствует в условиях ускоряющейся инфляции потребительских цен. Теория состоит в том, что более высокая инфляция потребительских цен означает, что компании могут повышать цены, тем самым увеличивая выручку в номинальном выражении. В то же время сумма долга компании по своим облигациям остается неизменной, что снижает реальную стоимость долга и упрощает его обслуживание. По-видимому, это беспроигрышная ситуация, и это означает, что бросовые облигации выигрывают. Противоположное должно быть верно при дефляции потребительских цен. Мусорные облигации должны работать хуже, потому что при снижении номинальных доходов корпораций стоимость долга растет в реальном выражении, что затрудняет его обслуживание корпорациями. Хорошо, подумал я, повторяя мантру Майка Блумберга: «Мы верим в Бога, все остальные приносят данные», давайте взглянем на доказательства. На приведенном ниже графике показан спрэд доходности долга в долларах США с рейтингом CCC и ниже по сравнению с годовым уровнем инфляции потребительских цен в США. За исключением периода с 2004 по 2006 год, вряд ли есть какие-либо доказательства того, что ускорение инфляции потребительских цен положительно сказывается на рынке высокодоходных корпоративных долговых обязательств.

Мусорные облигации были изобретены Майклом Милкеном только в 1970-х годах и не пользовались популярностью до 1980-х годов, но мы можем изучить эффективность корпоративных облигаций, взглянув на спред доходности корпоративных облигаций Moody's Seasoned Aaa к казначейским облигациям США. Это показывает, что во время первого крупного всплеска инфляции потребительских цен между 1973 и 1975 годами корпоративный долг показал себя хуже, поскольку спред доходности расширился. Во время второго крупного скачка инфляции потребительских цен, с 1978 по 1980 год, корпоративный долг ненадолго опередил, но затем резко уступил, поскольку годовая инфляция цен достигла 13%.

Само собой разумеется, что этот анализ просто рассматривает относительную эффективность корпоративного долга в условиях ускоряющейся инфляции потребительских цен. Другое дело номинальная доходность. Заемщики и кредиторы (инвесторы в облигации) подверглись жестокому обращению в 1970-х годах, когда доходность Moody’s Seasoned Aaa Corporate выросла с 3% почти до 12%. Вывод, который мы должны сделать, заключается в том, что уровень инфляции потребительских цен не имеет значения для относительной доходности корпоративных облигаций. Однако это имеет значение для номинальной доходности. Кто-то может сказать, что тут больше семантики. Что действительно важно, так это то, как это повлияет на кошелек.

https://www.deflation.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Я слышал, как аналитик на Bloomberg TV на этой неделе сказал, что он настроен оптимистично в отношении кредита, особенно мусорного, потому что он хорошо себя чувствует в условиях ускоряющейся инфляции потребительских цен. Теория состоит в том, что более высокая инфляция потребительских цен означает, что компании могут повышать цены, тем самым увеличивая выручку в номинальном выражении. В то же время сумма долга компании по своим облигациям остается неизменной, что снижает реальную стоимость долга и упрощает его обслуживание. По-видимому, это беспроигрышная ситуация, и это означает, что бросовые облигации выигрывают. Противоположное должно быть верно при дефляции потребительских цен. Мусорные облигации должны работать хуже, потому что при снижении номинальных доходов корпораций стоимость долга растет в реальном выражении, что затрудняет его обслуживание корпорациями. Хорошо, подумал я, повторяя мантру Майка Блумберга: «Мы верим в Бога, все остальные приносят данные», давайте взглянем на доказательства. На приведенном ниже графике показан спрэд доходности долга в долларах США с рейтингом CCC и ниже по сравнению с годовым уровнем инфляции потребительских цен в США. За исключением периода с 2004 по 2006 год, вряд ли есть какие-либо доказательства того, что ускорение инфляции потребительских цен положительно сказывается на рынке высокодоходных корпоративных долговых обязательств.

Мусорные облигации были изобретены Майклом Милкеном только в 1970-х годах и не пользовались популярностью до 1980-х годов, но мы можем изучить эффективность корпоративных облигаций, взглянув на спред доходности корпоративных облигаций Moody's Seasoned Aaa к казначейским облигациям США. Это показывает, что во время первого крупного всплеска инфляции потребительских цен между 1973 и 1975 годами корпоративный долг показал себя хуже, поскольку спред доходности расширился. Во время второго крупного скачка инфляции потребительских цен, с 1978 по 1980 год, корпоративный долг ненадолго опередил, но затем резко уступил, поскольку годовая инфляция цен достигла 13%.

Само собой разумеется, что этот анализ просто рассматривает относительную эффективность корпоративного долга в условиях ускоряющейся инфляции потребительских цен. Другое дело номинальная доходность. Заемщики и кредиторы (инвесторы в облигации) подверглись жестокому обращению в 1970-х годах, когда доходность Moody’s Seasoned Aaa Corporate выросла с 3% почти до 12%. Вывод, который мы должны сделать, заключается в том, что уровень инфляции потребительских цен не имеет значения для относительной доходности корпоративных облигаций. Однако это имеет значение для номинальной доходности. Кто-то может сказать, что тут больше семантики. Что действительно важно, так это то, как это повлияет на кошелек.

https://www.deflation.com/ (C) Источник

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter