18 февраля 2022 ИХ "Финам" | Oracle

Стоимостные акции Oracle (NYSE: ORLC) могут стать интересным вложением в технологическом секторе в период повышенной волатильности на рынке. Невысокие, но стабильные темпы роста ключевых финансовых показателей, отсутствие переоценки по мультипликаторам относительно аналогов, buyback более 10% капитализации и дивидендная доходность 1,6% годовых, лидерство на рынке облачного ПО для бизнеса и дальнейшее расширение глобального рынка облачных вычислений - все эти факторы в совокупности создают интересный кейс в противовес переоцененным акциям роста.

Мы присваиваем рекомендацию "Покупать" акциям Oracle Corporation с целевой ценой $ 108 на следующие 12 мес. и потенциалом роста 36,4%.

Oracle - американская технологическая компания, провайдер облачных сервисов, облачных инфраструктурных решений и облачных приложений для бизнеса. Облачная платформа Oracle Cloud поддерживает разные модели облачного развертывания: публичное облако, гибридное облако, мультиоблако и интероблако.

Oracle имеет 37 собственных ЦОД (в том числе 7 ЦОД для государственных организаций) на территории Северной Америки, Европы, Средней Азии, АТР, Латинской Америки. К концу 2022 года планируется открыть еще 7 ЦОД.

Во II квартале 2022 фискального года с окончанием 30 ноября 2021 года совокупная выручка Oracle увеличилась на 6% г/г и составила $ 10,4 млрд. Основным драйвером роста выручки стал облачный сегмент, доходы которого возросли на 7% г/г, до $ 8,8 млрд. На долю сервисов IaaS и SaaS пришлось $ 2,7 млрд выручки, что на 22% выше, чем в аналогичном квартале прошлого фискального года. Квартальная чистая прибыль (Non-GAAP) увеличилась на 3% г/г, до $ 3,4 млрд. Разводненная прибыль на акцию (Non-GAAP) составила $ 1,21 по сравнению с $ 1,06 в аналогичном квартале прошлого фискального года.

Ключевыми рисками для Oracle считаем высокую конкуренцию, сохранение темпов роста основных финансовых показателей ниже среднеотраслевых, высокую долговую нагрузку относительно конкурентов. Также отмечаем, что ужесточение монетарной политики в Европе и Соединенных Штатах может вызвать повышенную волатильность в акциях технологических компаний, которые традиционно чувствительно реагируют на изменение процентных ставок.

Отраслевые тенденции

Бизнес по всему миру активно внедряет облачные технологии, чтобы изменить методы ведения бизнеса. Деловая конъюнктура становится все более непредсказуемой и ставит перед бизнесом большое количество задач и проблем, от сбоев в цепочке поставок до новых нормативных ограничений. Потребность в гибкости бизнеса возрастает, что нашло отражение в ускорении миграции в облако с момента начала пандемии COVID-19 в 2020 году. По данным IDC, на текущий момент 60% организаций в большей или меньшей степени используют гибридное облако и, соответственно, нуждаются в облачном ПО.

По оценке Gartner, в 2021 году глобальные затраты конечных пользователей на публичное облако увеличились на 27% г/г и достигли $ 396 млрд. В 2022 году отрасль может расшириться на 22% г/г, до $ 482 млрд. При этом наиболее крупным направлением останется SaaS (на него приходится 35% всех затрат), а наиболее растущим - IaaS(темпы роста более 30% г/г). Более того, Gartner ожидает, что к 2026 году доля затрат на публичное облако достигнет 45% совокупных IT-затрат организаций, тогда как по итогам 2021 года их доля составила 17%.

Говоря о более долгосрочной перспективе, к 2028 году глобальный рынок облачных вычислений может вырасти до $ 1,2 трлн, а к 2030 году -до $ 1,5 трлн, прогнозирует Grand View Research.

Что касается внедрения новых технологий, Gartner полагает, что в 2022 году глобальный рынок ПО с применением ИИ вырастет на 21% г/г и достигнет $ 62 млрд. В то же время на горизонте до 2028 года среднегодовые темпы роста отрасли искусственного интеллекта и отрасли машинного обучения составят около 40%, по данным GrandView Research и Fortune Business Insights.

Далее, по оценке Fortune Business Insights, глобальный рынок ПО для ERP (планирование ресурсов предприятия) может вырасти с $ 50 млрд в 2021 году до $ 93 млрд к 2028 году, причем Oracle наряду с SAP является лидером данного рынка. В свою очередь, глобальный рынок ПО для SCM (управление цепочками поставок) может увеличиться с $ 19 млрд в 2021 году до $ 31 млрд к 2025 году, по оценке Research And Markets.

Возврат капитала акционерам

Oracle выплачивает ежеквартальные дивиденды с 2009 года и привержена регулярному повышению выплат. Вероятно, в 2022 фискальном году совокупные дивидендные выплаты составят $ 1,28 на акцию, дивидендная доходность оценивается в 1,6% годовых в текущих ценах.

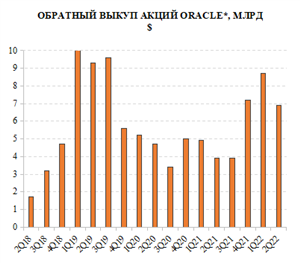

Кроме того, Oracle входит в топ-5 компаний на американском рынке по размеру buyback. За последние 12 мес. с окончанием 30 ноября 2021 года компания выкупила собственных акций на общую сумму $ 26,7 млрд. Однако по сравнению с другими эмитентами из топ-5 (Apple, Alphabet, Meta Platforms, Microsoft) для Oracle соотношение объема buyback к капитализации существенно выше - за последние 12 мес. оно превысило 10%. По окончании II квартала 2022 фискального года Oracle объявила об увеличении программы обратного выкупа на $ 10 млрд.

Технический анализ

В начале декабря 2021 года акции Oracle отреагировали резким ростом на публикацию квартального отчета. Однако после этого акции перешли к снижению, следуя общерыночным тенденциям на американском рынке. На текущий момент бумаги торгуются на уровне июня 2021 года. Ближайшими линиями поддержки выступают, по нашему мнению, уровни $ 77 и $ 75. При этом для возвращения к росту акциям необходимо как минимум пробить уровень $ 82–83. В марте Oracle опубликует квартальный отчет, который может стать триггером для роста. Текущие уровни могут быть интересны для открытия или наращивания позиции на долгосрочную перспективу.

http://www.finam.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter