Акции Exxon Mobil выросли на фоне высокой инфляции и российско-украинского конфликта;

Дивидендная доходность бумаг XOM составляет 4,4%, однако темпы роста показателя остаются низкими;

Ожидания аналитиков с Уолл-стрит неоднозначны;

Настроения участников рынка опционов преимущественно нейтральны.

Энергетическая компания Exxon Mobil (NYSE:XOM) стала одним из главных бенефициаров подскочившей инфляции и усилившейся геополитической напряженности. Инвестиционная отдача бумаг поставщика нефти и природного газа за последние 12 месяцев составила 47%, а за последние три месяца — 25,7%.

На фоне вторжения в Украину довольно странно видеть акции на 6% Exxon ниже их 52-недельного максимума от 7 февраля в $82,39.

Даже с учетом недавнего скачка акции XOM предлагают дивидендную доходность в 4,4%. Однако в последние годы темпы роста замедлились. Скользящие показатели за 3, 5 и 10 лет составляют 2,2%, 3,1% и 6,4% соответственно. Сейчас компания направляет на выплаты 65% нераспределенной прибыли, что считается весьма высоким коэффициентом. Отметим, однако, что для Chevron (NYSE:CVX) аналогичный показатель также составляет 65%.

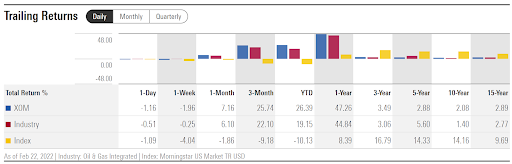

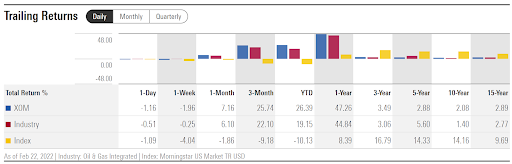

Отдача от XOM и сектора в целом

В то время как недавний прирост акций XOM и других крупных энергетических компаний впечатляет, долгосрочная отдача призывает к осторожности. Годовая отдача за последние 3, 5, 10 и 15 лет составляет менее 3,5% годовых. Низкие результаты за последние 15 лет, конечно же, отражают преобладающую низкую инфляцию за этот период.

Прибыль XOM демонстрировала обнадеживающую динамику с момента обвала времен коронавирусного кризиса; при этом компания превышает ожидания по прибыли на протяжении последних шести кварталов. Тем не менее, есть основания считать эту тенденцию временной, поскольку прогнозируемый прирост прибыли на следующие 3-5 лет составляет -1% в год.

Реальная и прогнозируемая прибыль на акцию XOM

Source: E-Trade

В статье от 1 сентября 2021 года я присвоил акциям XOM (которые торговались тогда по $55,55) «бычий» рейтинг, основываясь на:

Ожиданиях роста процентных ставок и инфляции;

Оптимизме аналитиков с Уолл-стрит;

Нейтральных/слегка бычьих ожиданиях участников рынка опционов.

В то время как большинство читателей знакомы с концепцией прогнозов от аналитиков с Уолл-стрит, немногие сталкивались с оценками, рассчитанными на основе рынка опционов. Адептам количественного анализа стоит ознакомиться с монографией CFA Institute.

Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены опционов колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка.

С 1 сентября акции XOM принесли своим держателям 47% (включая дивиденды), в то время как S&P 500 скинул 4,7%.

Еще в сентябре было понятно, что динамика XOM в основном определяется текущими драйверами, а не долгосрочными фундаментальными факторами и связанными с ними соображениями. По прошествии шести месяцев я пересчитал прогнозы для XOM, используя опционы на 2022 и 2023 годы, сравнив результаты с текущим ценовым таргетом от экспертов с Уолл-стрит.

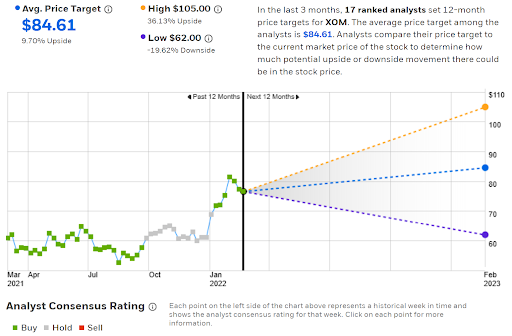

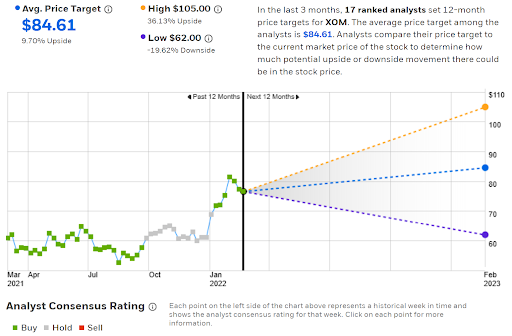

Оценки аналитиков

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций XOM от 17 аналитиков, которые озвучили свои мнения в течение последних 90 дней. Рейтинг бумаг остается «бычьим», а их 12-месячный целевой уровень в $84,61 расположен на 9,7% выше текущей цены. В начале сентября усредненный таргет составлял $69,50 и предполагал наличие потенциала роста на 25,2%.

Рейтинг и целевые уровни акций XOM

Источник: E-Trade

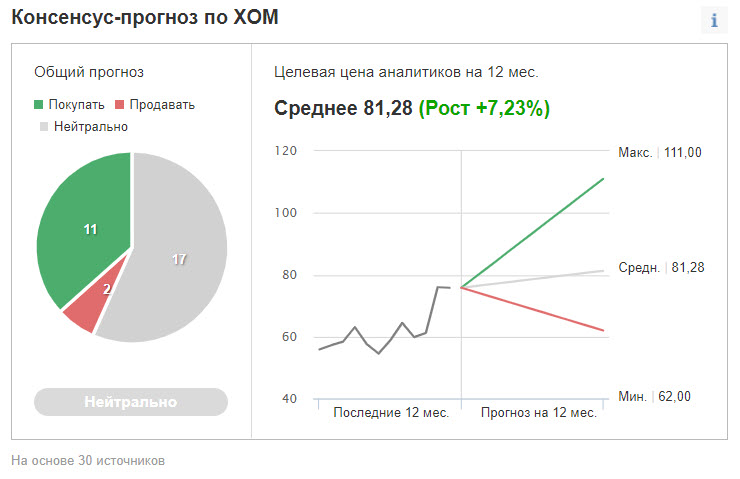

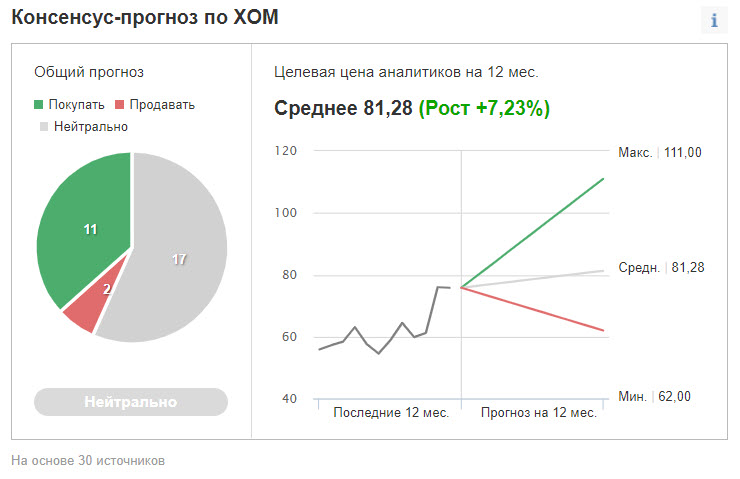

Investing.com предоставляет аналогичную информацию, базируясь на мнениях 30 индивидуальных аналитиков. В целом эксперты заняли нейтральную позицию, а 12-месячный целевой уровень превышает текущую стоимость акций всего на 5,4%. Эти оценки существенно отличаются от результатов опроса E-Trade.

Я всегда ориентируюсь на результаты нескольких исследований, чтобы выявить случаи, в которых результаты кажутся чувствительными к особенностям расчета. Наблюдается сильный разброс в оценках отдельных аналитиков, и поэтому неудивительно, что усредненные показатели разнятся настолько сильно. Спреды между самыми оптимистичными и пессимистичными индивидуальными таргетами позволяют количественно оценить степень разногласия аналитиков. Для XOM этот спред довольно высок, что требует предельной осторожности на этапе определения достоверности полученных моделей.

Добавив дивидендную доходность к усредненным 12-месячным таргетам, мы получим ожидаемую инвестиционную отдачу в диапазоне от 9,8% до 14,1%.

Ожидания участников рынка опционов

Я проанализировал ожидания трейдеров на середину 2022 года (при помощи опционов на 17 июня) и начало 2023 года (с использованием опционов с датой экспирации 20 января 2023 года). Одной из причин выбора этих дат является высокая торговая активность по бумагам на июнь и январь, что повышает значимость прогноза.

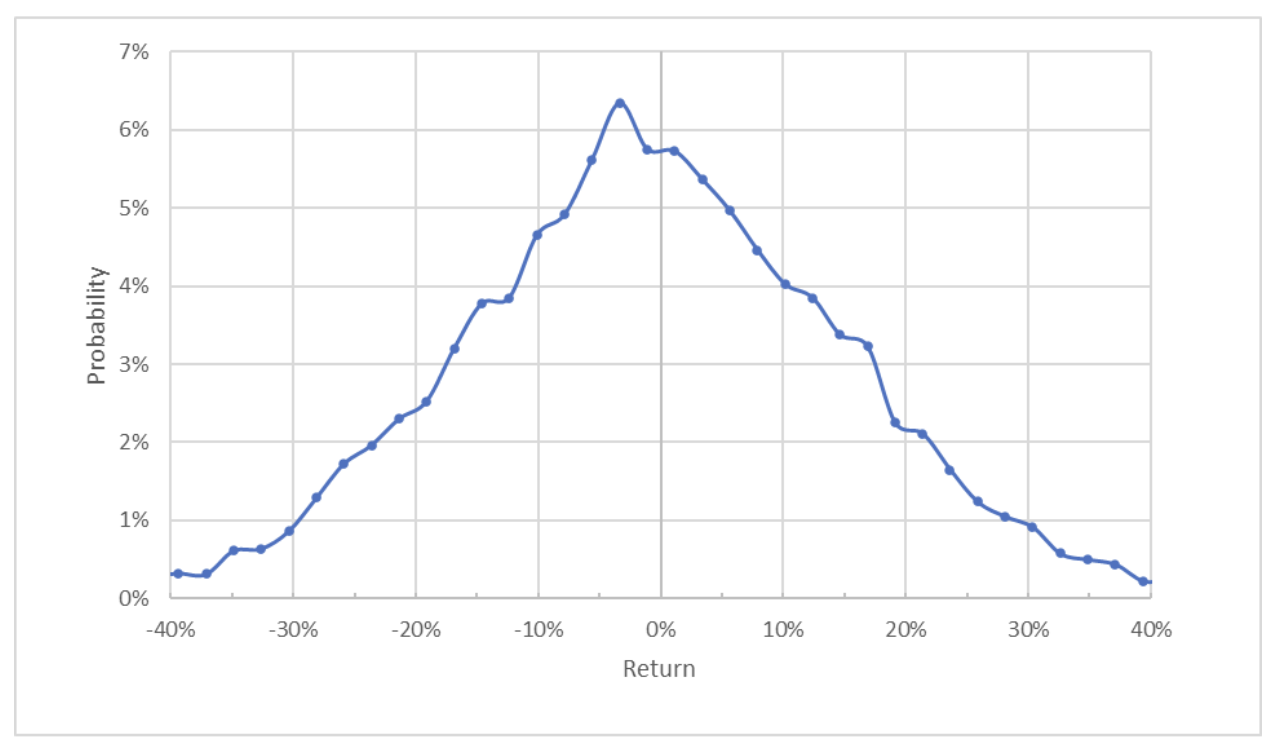

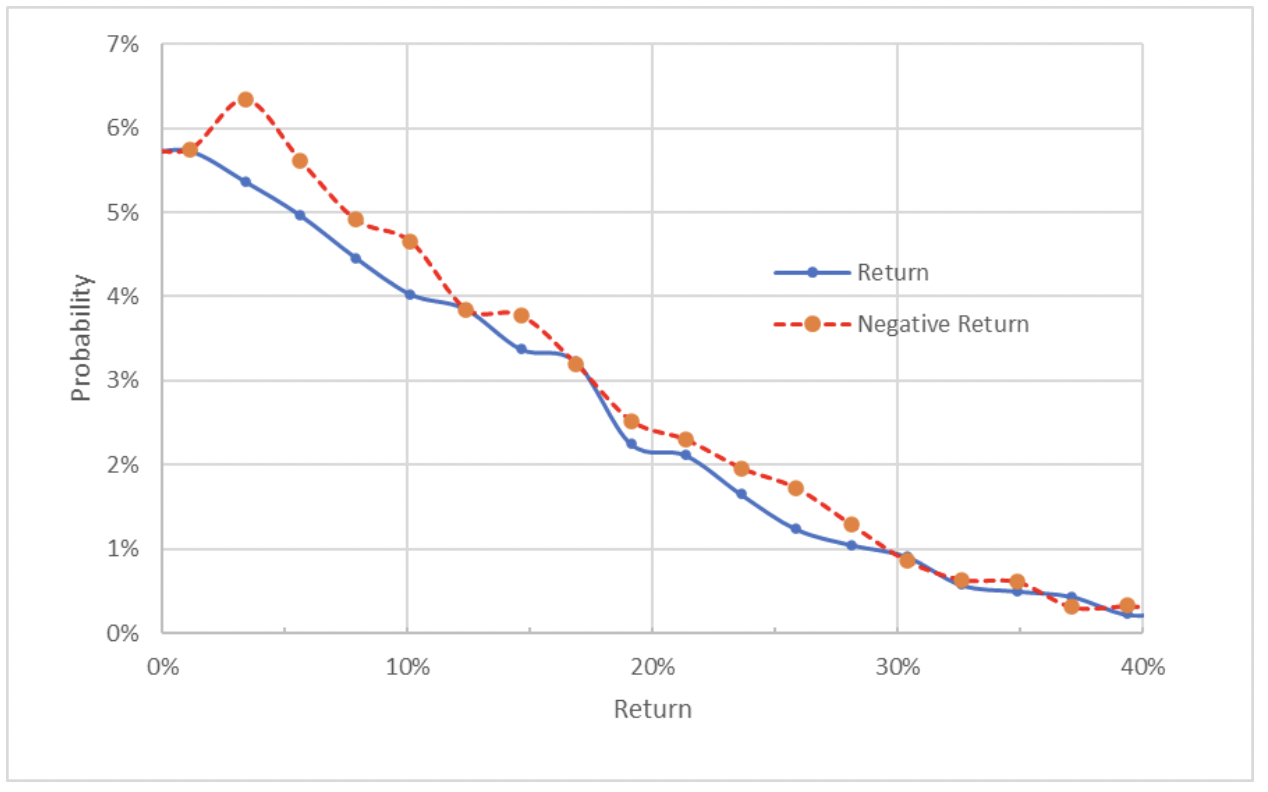

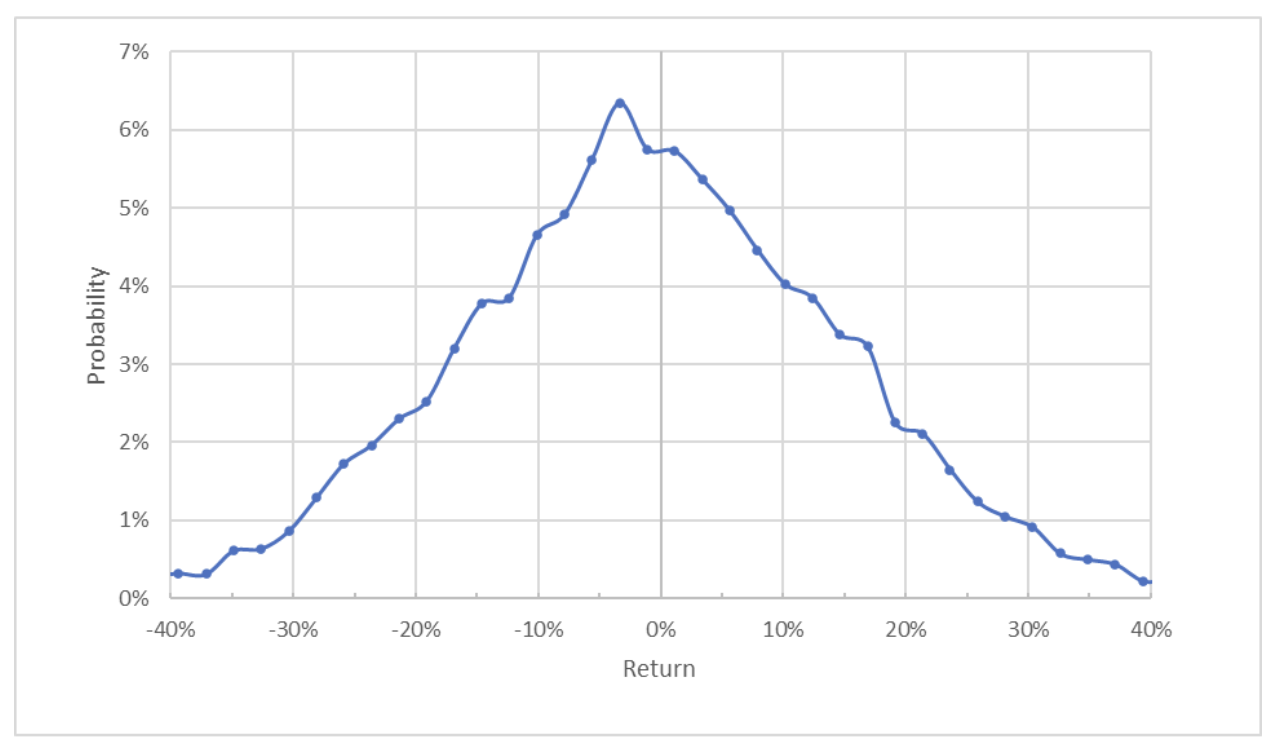

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Прогноз динамики акций к 17 июня 2022 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Прогноз на 17 июня 2022 года довольно симметричен, поскольку вероятности положительных исходов в целом соответствуют вероятностям падения акций на аналогичную величину. Однако пиковая вероятность немного смещена в сторону отрицательного исхода (а точнее, снижения бумаг на 3,4%). Годовая волатильность, рассчитанная на основе этого распределения, составляет 33%.

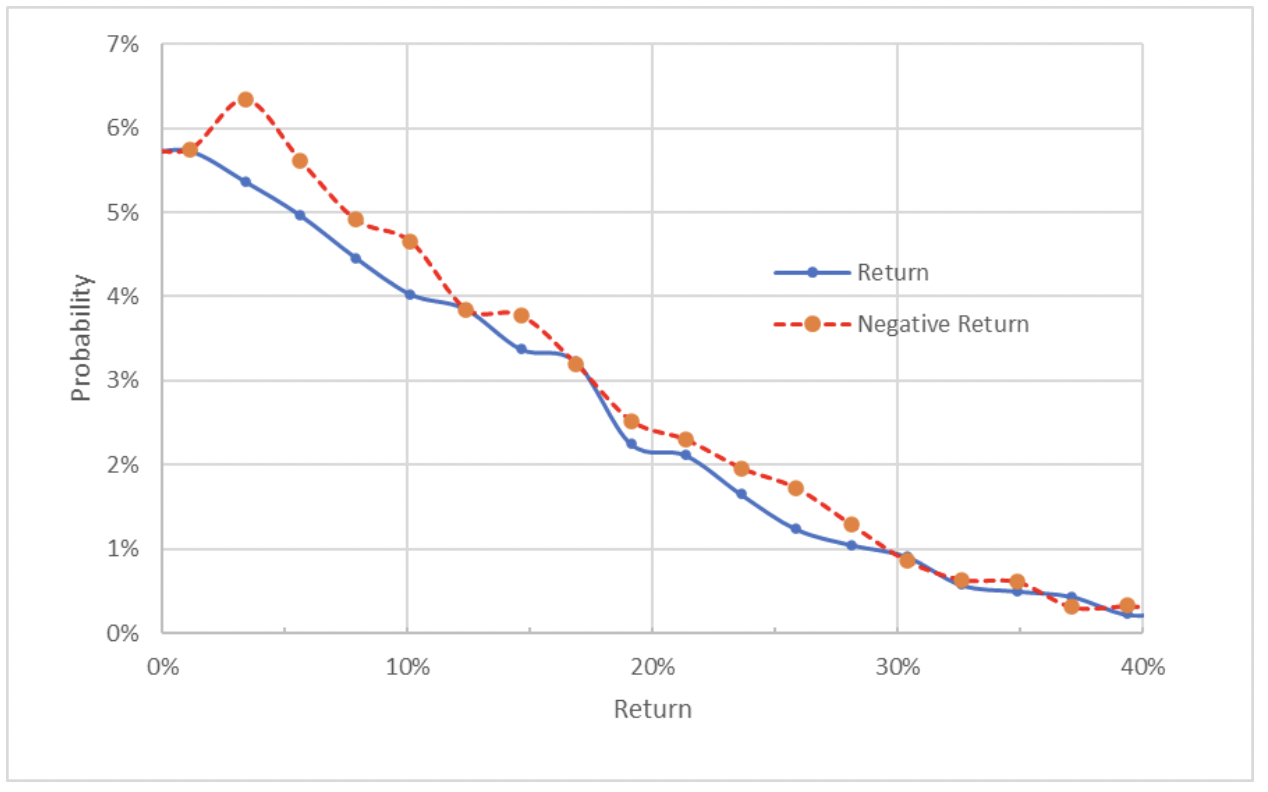

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Прогноз динамики акций к 17 июня 2022 года

Этот подход делает более очевидным «медвежий» уклон трейдеров. Вероятность отрицательного исхода (красная линия) превышает вероятность роста акций на сопоставимую величину (отмеченную синей линией) на протяжении практически всей кривой.

Экономическая теория предполагает, что подобный прогноз обычно перекошен в сторону отрицательного исхода, поскольку участники рынка склонны переплачивать за опционы пут, которые позволяют защитить позицию от падения цен. Количественно измерить влияние этого эффекта не представляется возможным, однако сам по себе он допускает «бычью» интерпретацию сложившейся картины. Примечательно, что вероятности практически совпадают на дальнем конце кривой, а значит рынок не считает серьезное снижение акций вероятным сценарием.

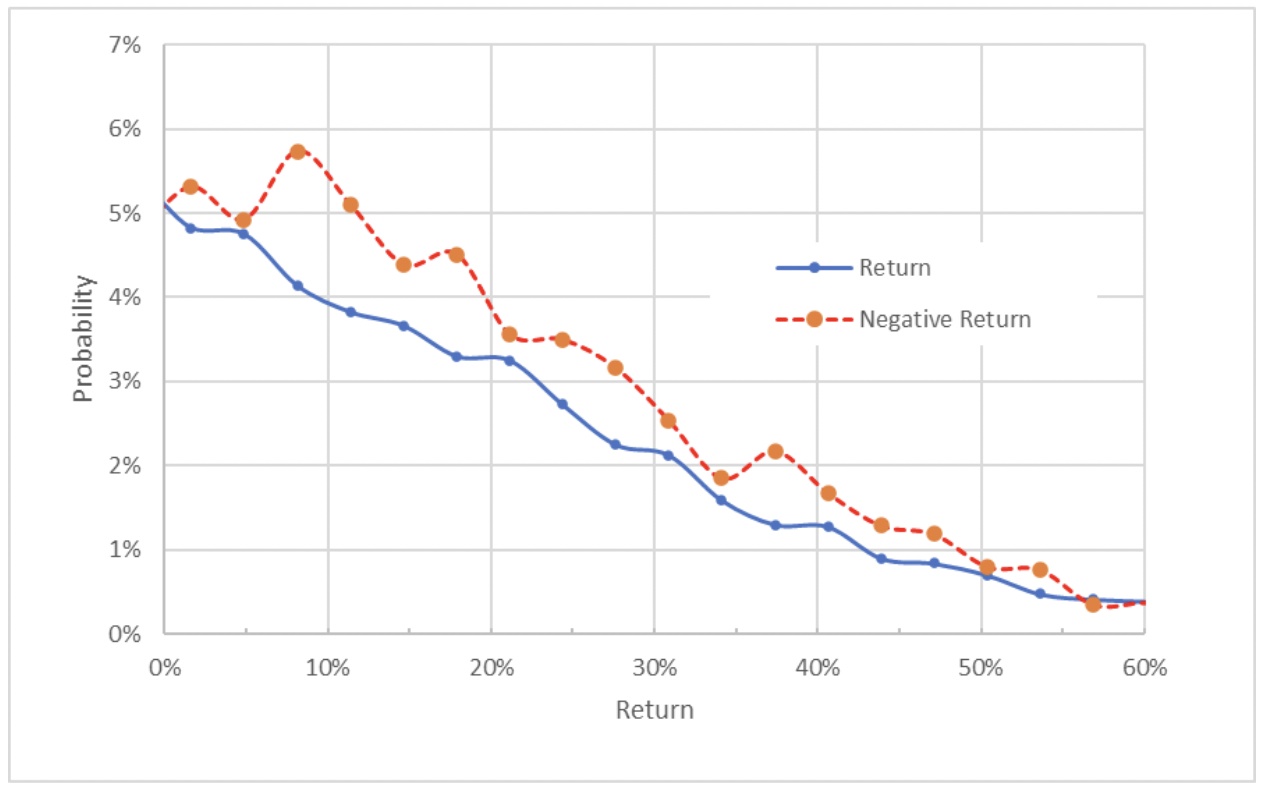

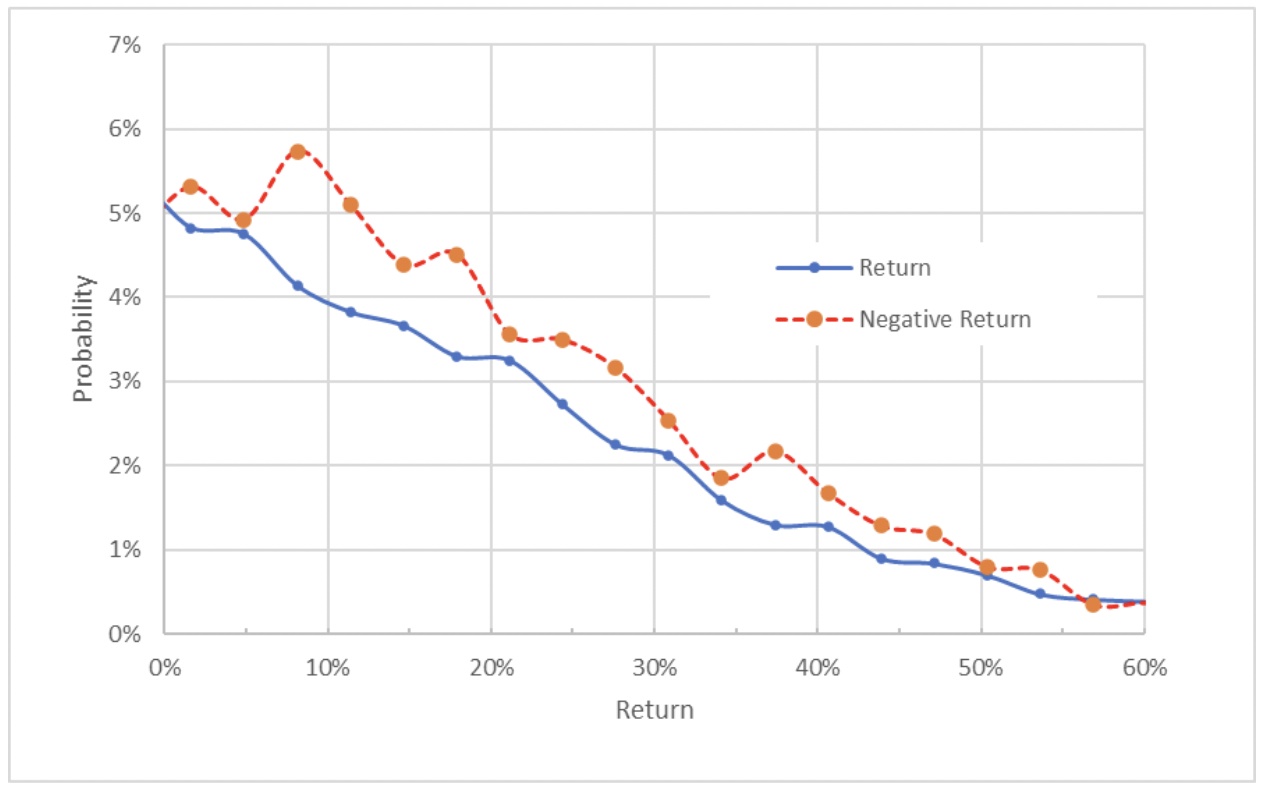

В то же время оценка на следующие 11 месяцев (рассчитанная при помощи опционов на 20 января 2023 года) несколько менее оптимистична. Вероятность отрицательных исходов превышает вероятность роста акций на сопоставимые величины. Кроме того, пиковая вероятность соответствует снижению бумаг на 8,1%. Рассчитанная на основе этого распределения годовая волатильность составляет 31%. Признавая субъективность интерпретации рыночного прогноза, я рассматриваю его как нейтральный или слегка «медвежий».

Прогноз динамики акций к 20 января 2023 года

Пересмотренная модель в целом схожа с оценками начала сентября. Краткосрочный прогноз преимущественно нейтрален (с небольшим «бычьим» уклоном), однако настроения к началу следующего года сменяются на более пессимистичные. Ожидаемая волатильность примерно в 30% соответствует ранее рассчитанному значению.

Подведем итог

На протяжении последнего года акции Exxon Mobil активно росли вслед за ценами на нефть и газ, а российско-украинский конфликт оказал им дополнительную поддержку.

Тем не менее, ожидаемый рост прибыли XOM наверняка уже учтен в котировках.

Аналитики с Уолл-стрит оценивают 12-месячную инвестиционную отдачу от бумаг в 10-14%. Лично я считаю привлекательными акции, ожидаемая отдача от инвестирования в которые составляет как минимум половину от прогнозируемой волатильности, и XOM не укладывается в этот критерий (исходя и расчетной волатильтности в 30%).

Ожидания участников рынка опционов на середину 2022 года являются преимущественно нейтральными (со слегка «бычьим» уклоном), а прогноз на начало 2023 года уже имеет небольшой «медвежий» уклон.

Неопределенность в отношении инфляции и конфликт на Украине оказывают поддержку XOM, однако ралли последнего года ограничивает потенциал дальнейшего роста.

Принимая во внимание фундаментальные факторы, оценки экспертов и участников рынка опционов, я меняю рейтинг XOM на «нейтральный».

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Дивидендная доходность бумаг XOM составляет 4,4%, однако темпы роста показателя остаются низкими;

Ожидания аналитиков с Уолл-стрит неоднозначны;

Настроения участников рынка опционов преимущественно нейтральны.

Энергетическая компания Exxon Mobil (NYSE:XOM) стала одним из главных бенефициаров подскочившей инфляции и усилившейся геополитической напряженности. Инвестиционная отдача бумаг поставщика нефти и природного газа за последние 12 месяцев составила 47%, а за последние три месяца — 25,7%.

На фоне вторжения в Украину довольно странно видеть акции на 6% Exxon ниже их 52-недельного максимума от 7 февраля в $82,39.

Даже с учетом недавнего скачка акции XOM предлагают дивидендную доходность в 4,4%. Однако в последние годы темпы роста замедлились. Скользящие показатели за 3, 5 и 10 лет составляют 2,2%, 3,1% и 6,4% соответственно. Сейчас компания направляет на выплаты 65% нераспределенной прибыли, что считается весьма высоким коэффициентом. Отметим, однако, что для Chevron (NYSE:CVX) аналогичный показатель также составляет 65%.

Отдача от XOM и сектора в целом

В то время как недавний прирост акций XOM и других крупных энергетических компаний впечатляет, долгосрочная отдача призывает к осторожности. Годовая отдача за последние 3, 5, 10 и 15 лет составляет менее 3,5% годовых. Низкие результаты за последние 15 лет, конечно же, отражают преобладающую низкую инфляцию за этот период.

Прибыль XOM демонстрировала обнадеживающую динамику с момента обвала времен коронавирусного кризиса; при этом компания превышает ожидания по прибыли на протяжении последних шести кварталов. Тем не менее, есть основания считать эту тенденцию временной, поскольку прогнозируемый прирост прибыли на следующие 3-5 лет составляет -1% в год.

Реальная и прогнозируемая прибыль на акцию XOM

Source: E-Trade

В статье от 1 сентября 2021 года я присвоил акциям XOM (которые торговались тогда по $55,55) «бычий» рейтинг, основываясь на:

Ожиданиях роста процентных ставок и инфляции;

Оптимизме аналитиков с Уолл-стрит;

Нейтральных/слегка бычьих ожиданиях участников рынка опционов.

В то время как большинство читателей знакомы с концепцией прогнозов от аналитиков с Уолл-стрит, немногие сталкивались с оценками, рассчитанными на основе рынка опционов. Адептам количественного анализа стоит ознакомиться с монографией CFA Institute.

Цена опциона представляет собой рыночную оценку вероятности того, что цена базового актива вырастет (в случае опционов колл) или упадет (опционы пут) относительно определенного уровня (цены страйк) на дату экспирации контракта. Анализируя цены опционов колл и пут, можно получить вероятностную оценку динамики стоимости базового актива участниками рынка.

С 1 сентября акции XOM принесли своим держателям 47% (включая дивиденды), в то время как S&P 500 скинул 4,7%.

Еще в сентябре было понятно, что динамика XOM в основном определяется текущими драйверами, а не долгосрочными фундаментальными факторами и связанными с ними соображениями. По прошествии шести месяцев я пересчитал прогнозы для XOM, используя опционы на 2022 и 2023 годы, сравнив результаты с текущим ценовым таргетом от экспертов с Уолл-стрит.

Оценки аналитиков

Торговая платформа eTrade публикует рейтинги и целевые уровни для акций XOM от 17 аналитиков, которые озвучили свои мнения в течение последних 90 дней. Рейтинг бумаг остается «бычьим», а их 12-месячный целевой уровень в $84,61 расположен на 9,7% выше текущей цены. В начале сентября усредненный таргет составлял $69,50 и предполагал наличие потенциала роста на 25,2%.

Рейтинг и целевые уровни акций XOM

Источник: E-Trade

Investing.com предоставляет аналогичную информацию, базируясь на мнениях 30 индивидуальных аналитиков. В целом эксперты заняли нейтральную позицию, а 12-месячный целевой уровень превышает текущую стоимость акций всего на 5,4%. Эти оценки существенно отличаются от результатов опроса E-Trade.

Я всегда ориентируюсь на результаты нескольких исследований, чтобы выявить случаи, в которых результаты кажутся чувствительными к особенностям расчета. Наблюдается сильный разброс в оценках отдельных аналитиков, и поэтому неудивительно, что усредненные показатели разнятся настолько сильно. Спреды между самыми оптимистичными и пессимистичными индивидуальными таргетами позволяют количественно оценить степень разногласия аналитиков. Для XOM этот спред довольно высок, что требует предельной осторожности на этапе определения достоверности полученных моделей.

Добавив дивидендную доходность к усредненным 12-месячным таргетам, мы получим ожидаемую инвестиционную отдачу в диапазоне от 9,8% до 14,1%.

Ожидания участников рынка опционов

Я проанализировал ожидания трейдеров на середину 2022 года (при помощи опционов на 17 июня) и начало 2023 года (с использованием опционов с датой экспирации 20 января 2023 года). Одной из причин выбора этих дат является высокая торговая активность по бумагам на июнь и январь, что повышает значимость прогноза.

В стандартном виде прогноз выглядит как распределение вероятностей определенных ценовых движений (как положительных, так и отрицательных).

Прогноз динамики акций к 17 июня 2022 года

Данный расчет произведен на основе данных об опционах с платформы eTrade

Прогноз на 17 июня 2022 года довольно симметричен, поскольку вероятности положительных исходов в целом соответствуют вероятностям падения акций на аналогичную величину. Однако пиковая вероятность немного смещена в сторону отрицательного исхода (а точнее, снижения бумаг на 3,4%). Годовая волатильность, рассчитанная на основе этого распределения, составляет 33%.

Чтобы упростить прямое сравнение вероятностей роста и падения акций, я нанесу их на положительную сторону оси “x”.

Прогноз динамики акций к 17 июня 2022 года

Этот подход делает более очевидным «медвежий» уклон трейдеров. Вероятность отрицательного исхода (красная линия) превышает вероятность роста акций на сопоставимую величину (отмеченную синей линией) на протяжении практически всей кривой.

Экономическая теория предполагает, что подобный прогноз обычно перекошен в сторону отрицательного исхода, поскольку участники рынка склонны переплачивать за опционы пут, которые позволяют защитить позицию от падения цен. Количественно измерить влияние этого эффекта не представляется возможным, однако сам по себе он допускает «бычью» интерпретацию сложившейся картины. Примечательно, что вероятности практически совпадают на дальнем конце кривой, а значит рынок не считает серьезное снижение акций вероятным сценарием.

В то же время оценка на следующие 11 месяцев (рассчитанная при помощи опционов на 20 января 2023 года) несколько менее оптимистична. Вероятность отрицательных исходов превышает вероятность роста акций на сопоставимые величины. Кроме того, пиковая вероятность соответствует снижению бумаг на 8,1%. Рассчитанная на основе этого распределения годовая волатильность составляет 31%. Признавая субъективность интерпретации рыночного прогноза, я рассматриваю его как нейтральный или слегка «медвежий».

Прогноз динамики акций к 20 января 2023 года

Пересмотренная модель в целом схожа с оценками начала сентября. Краткосрочный прогноз преимущественно нейтрален (с небольшим «бычьим» уклоном), однако настроения к началу следующего года сменяются на более пессимистичные. Ожидаемая волатильность примерно в 30% соответствует ранее рассчитанному значению.

Подведем итог

На протяжении последнего года акции Exxon Mobil активно росли вслед за ценами на нефть и газ, а российско-украинский конфликт оказал им дополнительную поддержку.

Тем не менее, ожидаемый рост прибыли XOM наверняка уже учтен в котировках.

Аналитики с Уолл-стрит оценивают 12-месячную инвестиционную отдачу от бумаг в 10-14%. Лично я считаю привлекательными акции, ожидаемая отдача от инвестирования в которые составляет как минимум половину от прогнозируемой волатильности, и XOM не укладывается в этот критерий (исходя и расчетной волатильтности в 30%).

Ожидания участников рынка опционов на середину 2022 года являются преимущественно нейтральными (со слегка «бычьим» уклоном), а прогноз на начало 2023 года уже имеет небольшой «медвежий» уклон.

Неопределенность в отношении инфляции и конфликт на Украине оказывают поддержку XOM, однако ралли последнего года ограничивает потенциал дальнейшего роста.

Принимая во внимание фундаментальные факторы, оценки экспертов и участников рынка опционов, я меняю рейтинг XOM на «нейтральный».

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter