Sony (NYSE: SONY) — легендарный японский конгломерат. Компания делает свою технику, видеоигры, фильмы. Но у нее есть и проблемы: долги и Microsoft.

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем зарабатывают

Sony — это диверсифицированный японский конгломерат. Согласно отчету компании, выручка Sony разделяется на следующие сегменты.

Игры и сетевые услуги — 28,94%. Все, что связано с PlayStation. Операционная маржа сегмента — 12,41% от его выручки. Выручка сегмента делится так:

Цифровое ПО и дополнительный контент — 51%. Игры и дополнения к ним.

Сетевые услуги — 17%. Услуги в сфере игр, музыки и видео.

Оборудование — 19%. Приставки и устройства для них.

Загадочное «другое» — 7%. Оборудование и ПО для приставок.

Продажи дисков — 6%.

Музыка — 10,15%. Все, что связано с музыкальным бизнесом конгломерата. Операционная маржа сегмента — 16,97% от его выручки. Выручка сегмента делится так:

Записанная музыка: стриминг — 33% и другое — 23% — это продажи дисков, доходы с концертов и трансляции музыки, собственно производство музыки.

Выпуск музыки — 19%. Выплаты Sony за пользование ее музыкой потребителями и компаниями.

Визуальные медиа и платформа — 25%. Мультфильмы, игры на их основе, разные услуги в сфере музыки и видео.

Кино — 12,23%. Доходы компании от ее кинобизнеса, например от фильмов про Человека-паука. Операционная маржа сегмента — 6,74% от его выручки. По видам доходов выручка сегмента делится так:

Фильмы — 47%. Это производство и прокат фильмов, снятых в студиях компании.

ТВ — 30%. То же самое, что и выше, только на телевидении.

Медиасети — 23%. Это телеканалы, принадлежащие компании.

Товары и решения в сфере электроники — 23,84%. Название говорит само за себя. Операционная маржа сегмента — 4,43% от его выручки. Выручка сегмента делится так:

ТВ — 33%. Это телевизоры, разнообразные услуги и подсистемы для них.

Аудио и видео — 18%.

Стационарные видеокамеры — 19%. Сюда же включено производство экранов, в том числе и для медицинского оборудования.

Мобильные коммуникации — 18%. Телефоны, планшеты, а также аксессуары и приложения для них, услуги в сфере интернет-соединения.

Таинственное «другое» — 12%.

Изображение и сенсоры — 11,92%. Производство полупроводниковой продукции. Операционная маржа сегмента — 23,91% от его выручки.

Финансовые услуги — 15,7% выручки. Операционная маржа сегмента — 9,97% от его выручки. По видам выручки ситуация в сегменте делится так:

Страхование — 90%.

Банковские услуги — 10%.

Все прочее — 2,92%. Неосновные для современной Sony операции: батарейки, диктофоны, хранение данных и бизнес по производству дисков за пределами Японии.

Операционная маржа сегмента — 7,57% от его выручки.

Выручка компании по странам и регионам:

Япония — 32,91%.

США — 23,92%.

Страны Европы — 20,18%.

Китай — 8,47%.

Другие страны Азии — 9,53%.

Другие страны — 4,99%.

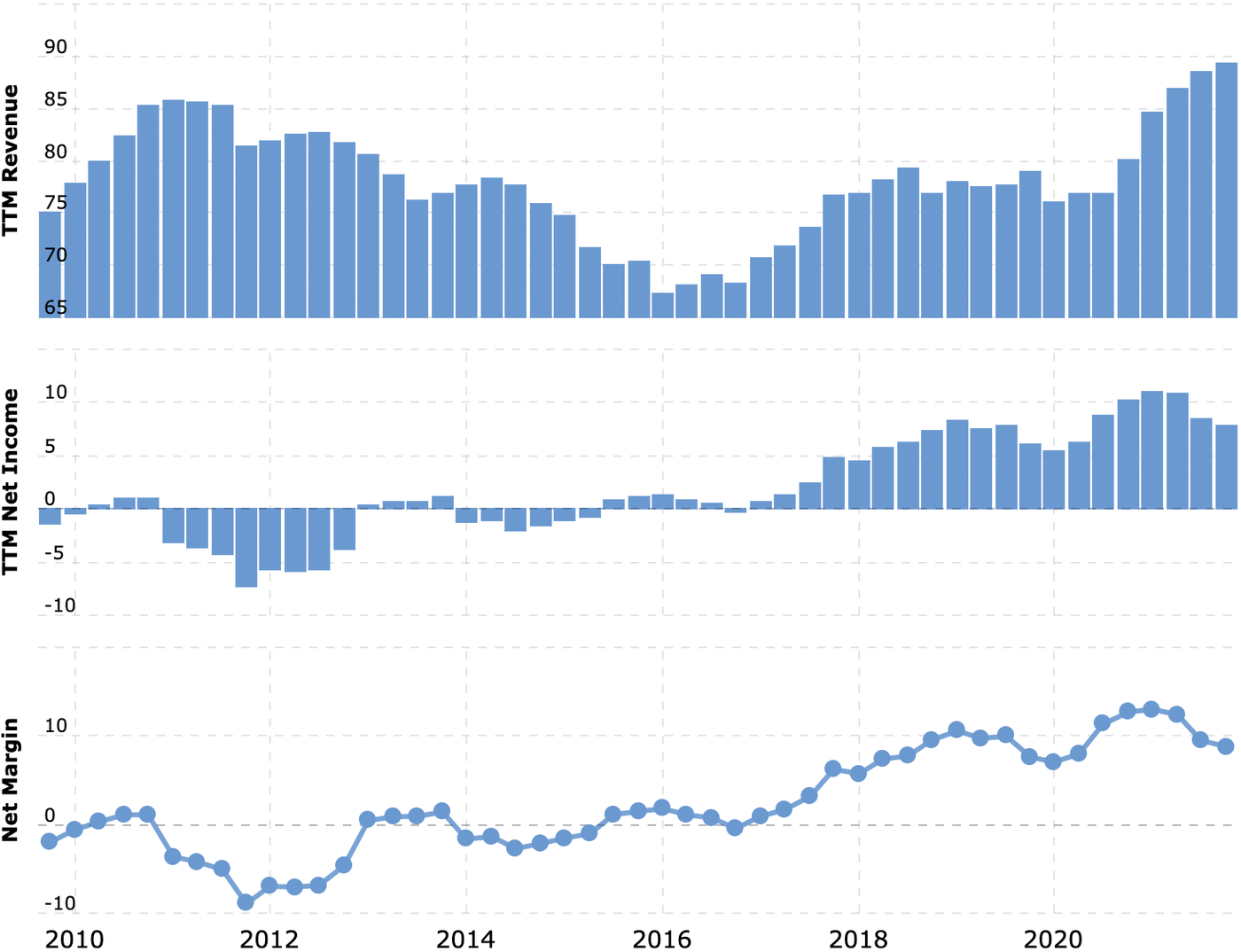

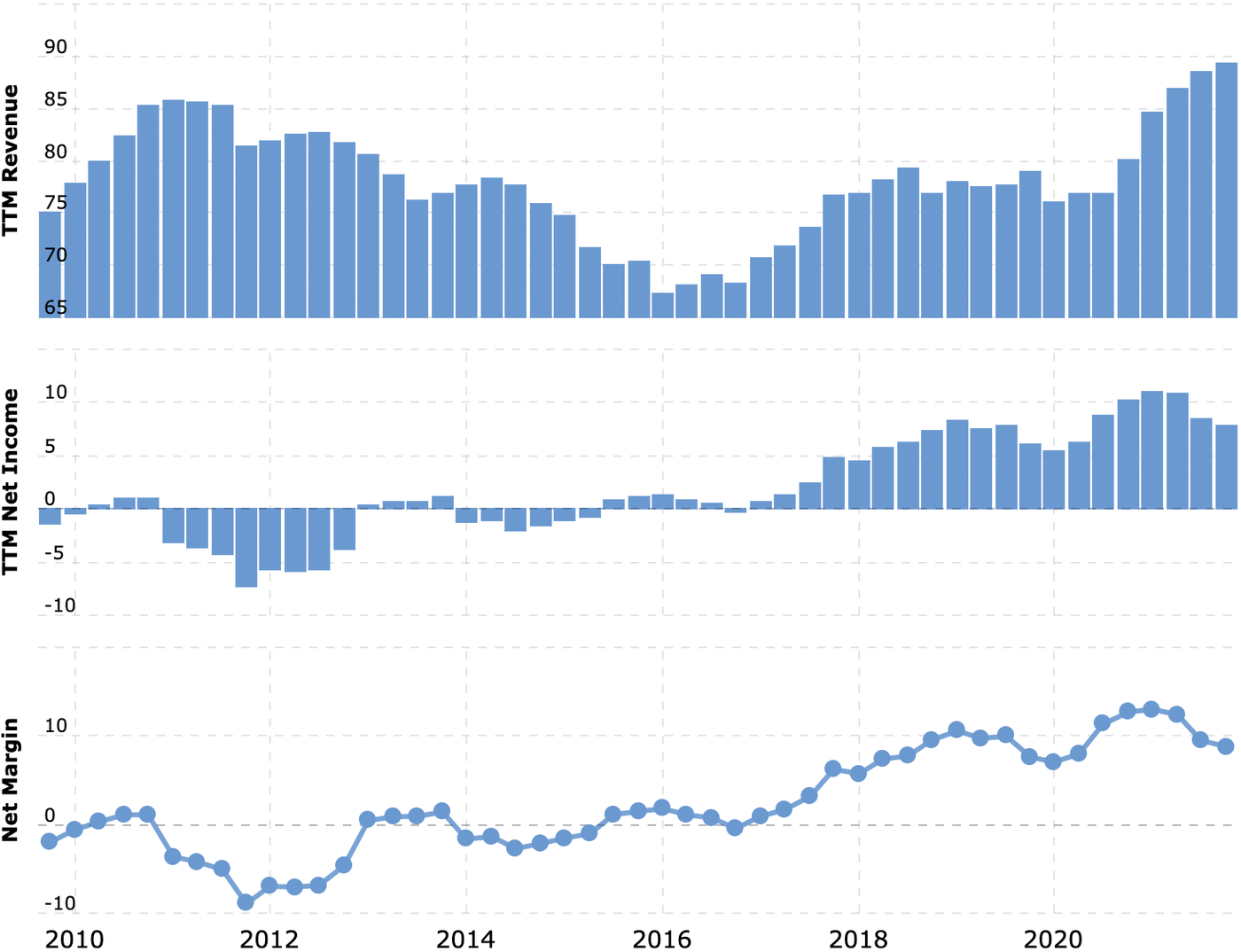

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Японский городовой. Компания из Японии, что дает ряд бонусов. Первое: ее могут накачивать американские инвесторы назло КНР. Этот сюжет мы уже обсуждали в инвестновостях, так что повторяться здесь не будем. Добавлю, что Sony находится на переднем крае высокотехнологичного производства в Азии, что делает ее привлекательной целью для политически заряженных западных инвесторов.

Второе: некоторые экономические данные из Японии дают поводы для оптимизма, потому что потребление там растет. Учитывая, что это первый по важности рынок для Sony, возможно, это сигнализирует о том, что у компании дела идут хорошо.

Третье: в Японии постепенно улучшаются условия для инвесторского активизма. И Sony представляется мне хорошим объектом для атаки активиста: это конгломерат очень разных бизнесов. Думаю, что при должных усилиях крупный фонд сможет раскрутить менеджмент Sony на выделение нескольких подразделений компании в отдельных эмитентов, чьи акции будут расти бодрее котировок единой Sony.

Логистика. 66% производства компания осуществляет сама. И из производства на заводах компании 61% приходится на саму Японию, а еще 24% — на другие страны Азиатско-Тихоокеанского региона. В условиях, когда Китай, где у Sony только 13% производства, проводит самую жесткую карантинную политику, это несколько снижает вероятность того, что вспышка коронавируса в Китае сильно испортит Sony отчетность.

Недорого. Не могу сказать, что компания сейчас стоит дешево, но и переоцененной она тоже не выглядит: P / S — 1,46, P / E — 16,58. Это может привлечь в акции инвесторов, которые ищут «очень дорогие акции с перспективами роста».

Производство у Sony, доля от общего

Производство на заводах Sony по регионам

Что может помешать

Япония. Все позитивные моменты, связанные с пропиской компании, легко могут превратиться в негатив. Инвесторов-активистов японские суды не очень любят, так что потенциальная кампания рискует провалиться. А ослабление экономики Японии и рост производственных издержек могут негативно отразиться на отчетности Sony.

Задолженности. Сумма всех задолженностей компании составляет 22,558 трлн иен, из которых 8,275 трлн иен компании нужно погасить в течение года. Долг несколько больше всей капитализации компании в 14,89 трлн иен, а денег в ее распоряжении не так много: 1,822 трлн на счетах и 1,82 трлн задолженностей контрагентов.

Еще у компании есть активы ее финансового отделения — это свыше 18 трлн иен. Если считать их, то более-менее все задолженности компания может закрыть. Но это не на 100% ликвидные средства.

Крупный долг может отпугивать от компании часть инвесторов. Впрочем, тут нужно учитывать важность конгломерата для экономики Японии, а значит, у руководства Sony есть политические связи, которые позволят ему получить нужный заем на пристойных условиях.

Microsoft. Игровой бизнес Sony, весьма маржинальный и важный для нее, проигрывает Microsoft. Последняя скупает перспективные студии и издательства пачками и уверенно идет к монополии. Очень вероятно, что новые студии будут создавать для приставки Microsoft крутые эксклюзивы, которые будут заставлять игроков отдавать предпочтение именно ей. У Sony финансовые ресурсы поскромнее. Недавно она купила Bungie, и не факт еще, что эта покупка оправдает себя, потому что Bungie может не повторить успеха Halo. А Microsoft тем временем уже дышит компании в затылок. На месте акционеров Sony я бы беспокоился об этом.

Поворот не today. В начале этого года компания объявила о том, что собирается делать собственные электрокары. Инвесторы встретили эти новости с энтузиазмом, но я бы не был столь оптимистично настроен. Электрокаровый бизнес в лучшем случае крайне низкомаржинален, а часто просто убыточен — и я боюсь, как бы этот прожект не высосал из компании все соки.

Одна надежда: Sony подгадает момент для IPO этого подразделения и сможет заработать на этой глупости. Это весьма вероятный вариант: недавно электрокаровый стартап Rivian практически без выручки и с кучей убытков провел многомиллиардное IPO, получив аж 11,9 млрд долларов. Может, такой же фокус выйдет и у Sony — в этом случае минус получится обратить в плюс или в худшем случае минимизировать потери.

Резюме

В мае 2021 я взял эти акции за 99,37 $ с расчетом продать их за 115 $ в течение следующих 14 месяцев. В итоге вышло даже лучше, чем я ожидал, и быстрее: в январе 2022 я продал акции за 128 $. Сейчас они упали и достигли отметки 102,53 $.

В принципе, акции стоят сейчас не очень дорого, и если вас не пугают возможные проблемы с ростом издержек у компании, то вполне можно попробовать инвестировать в нее.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

При создании материала использовались источники, недоступные пользователям из РФ. Надеемся, вы знаете, что делать.

На чем зарабатывают

Sony — это диверсифицированный японский конгломерат. Согласно отчету компании, выручка Sony разделяется на следующие сегменты.

Игры и сетевые услуги — 28,94%. Все, что связано с PlayStation. Операционная маржа сегмента — 12,41% от его выручки. Выручка сегмента делится так:

Цифровое ПО и дополнительный контент — 51%. Игры и дополнения к ним.

Сетевые услуги — 17%. Услуги в сфере игр, музыки и видео.

Оборудование — 19%. Приставки и устройства для них.

Загадочное «другое» — 7%. Оборудование и ПО для приставок.

Продажи дисков — 6%.

Музыка — 10,15%. Все, что связано с музыкальным бизнесом конгломерата. Операционная маржа сегмента — 16,97% от его выручки. Выручка сегмента делится так:

Записанная музыка: стриминг — 33% и другое — 23% — это продажи дисков, доходы с концертов и трансляции музыки, собственно производство музыки.

Выпуск музыки — 19%. Выплаты Sony за пользование ее музыкой потребителями и компаниями.

Визуальные медиа и платформа — 25%. Мультфильмы, игры на их основе, разные услуги в сфере музыки и видео.

Кино — 12,23%. Доходы компании от ее кинобизнеса, например от фильмов про Человека-паука. Операционная маржа сегмента — 6,74% от его выручки. По видам доходов выручка сегмента делится так:

Фильмы — 47%. Это производство и прокат фильмов, снятых в студиях компании.

ТВ — 30%. То же самое, что и выше, только на телевидении.

Медиасети — 23%. Это телеканалы, принадлежащие компании.

Товары и решения в сфере электроники — 23,84%. Название говорит само за себя. Операционная маржа сегмента — 4,43% от его выручки. Выручка сегмента делится так:

ТВ — 33%. Это телевизоры, разнообразные услуги и подсистемы для них.

Аудио и видео — 18%.

Стационарные видеокамеры — 19%. Сюда же включено производство экранов, в том числе и для медицинского оборудования.

Мобильные коммуникации — 18%. Телефоны, планшеты, а также аксессуары и приложения для них, услуги в сфере интернет-соединения.

Таинственное «другое» — 12%.

Изображение и сенсоры — 11,92%. Производство полупроводниковой продукции. Операционная маржа сегмента — 23,91% от его выручки.

Финансовые услуги — 15,7% выручки. Операционная маржа сегмента — 9,97% от его выручки. По видам выручки ситуация в сегменте делится так:

Страхование — 90%.

Банковские услуги — 10%.

Все прочее — 2,92%. Неосновные для современной Sony операции: батарейки, диктофоны, хранение данных и бизнес по производству дисков за пределами Японии.

Операционная маржа сегмента — 7,57% от его выручки.

Выручка компании по странам и регионам:

Япония — 32,91%.

США — 23,92%.

Страны Европы — 20,18%.

Китай — 8,47%.

Другие страны Азии — 9,53%.

Другие страны — 4,99%.

Выручка и прибыль за последние 12 месяцев в миллиардах долларов, итоговая маржа в процентах от выручки. Источник: Macrotrends

Аргументы в пользу компании

Японский городовой. Компания из Японии, что дает ряд бонусов. Первое: ее могут накачивать американские инвесторы назло КНР. Этот сюжет мы уже обсуждали в инвестновостях, так что повторяться здесь не будем. Добавлю, что Sony находится на переднем крае высокотехнологичного производства в Азии, что делает ее привлекательной целью для политически заряженных западных инвесторов.

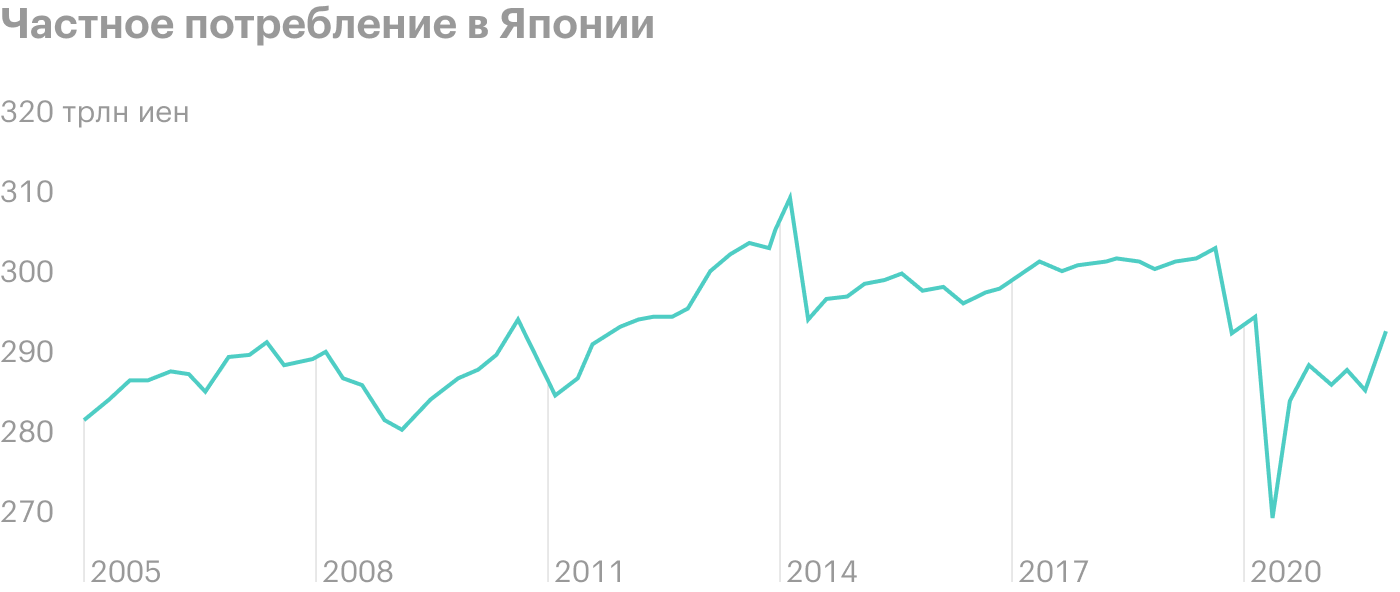

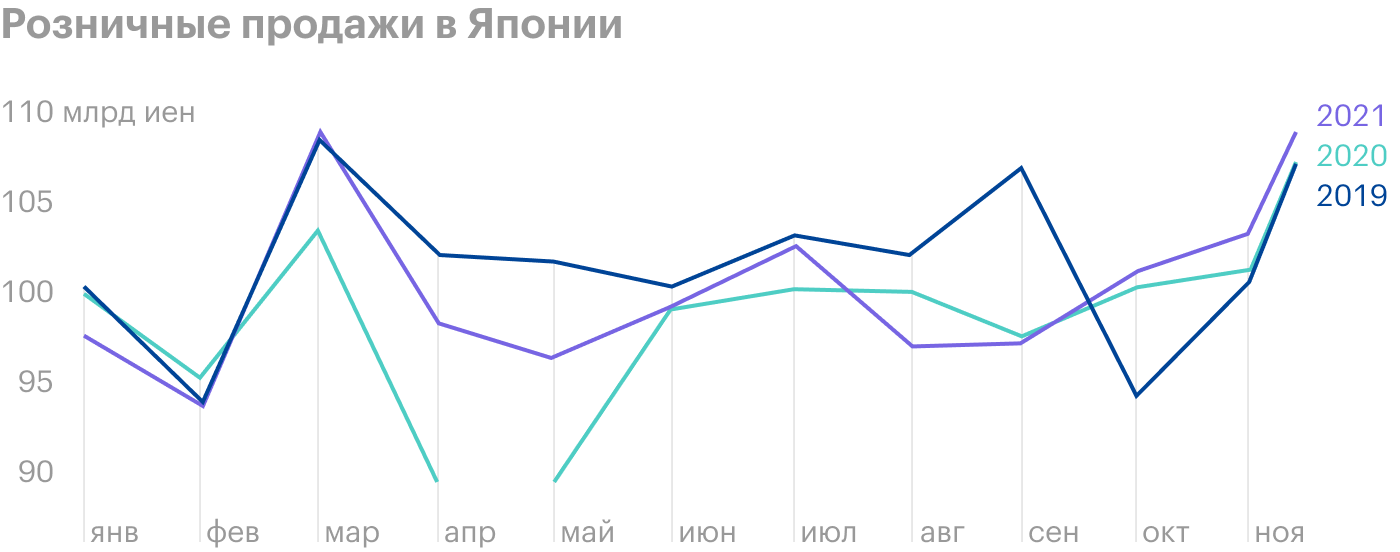

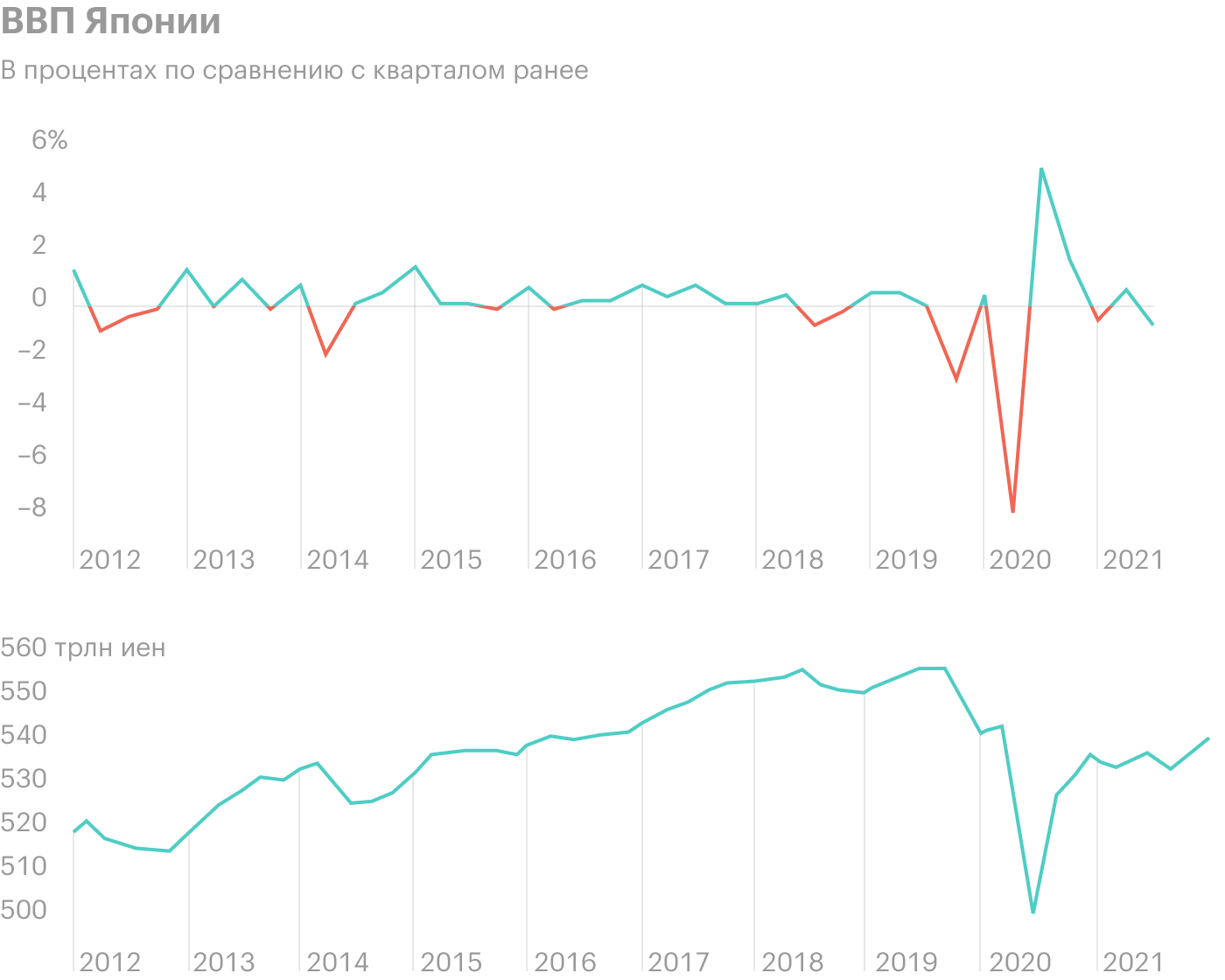

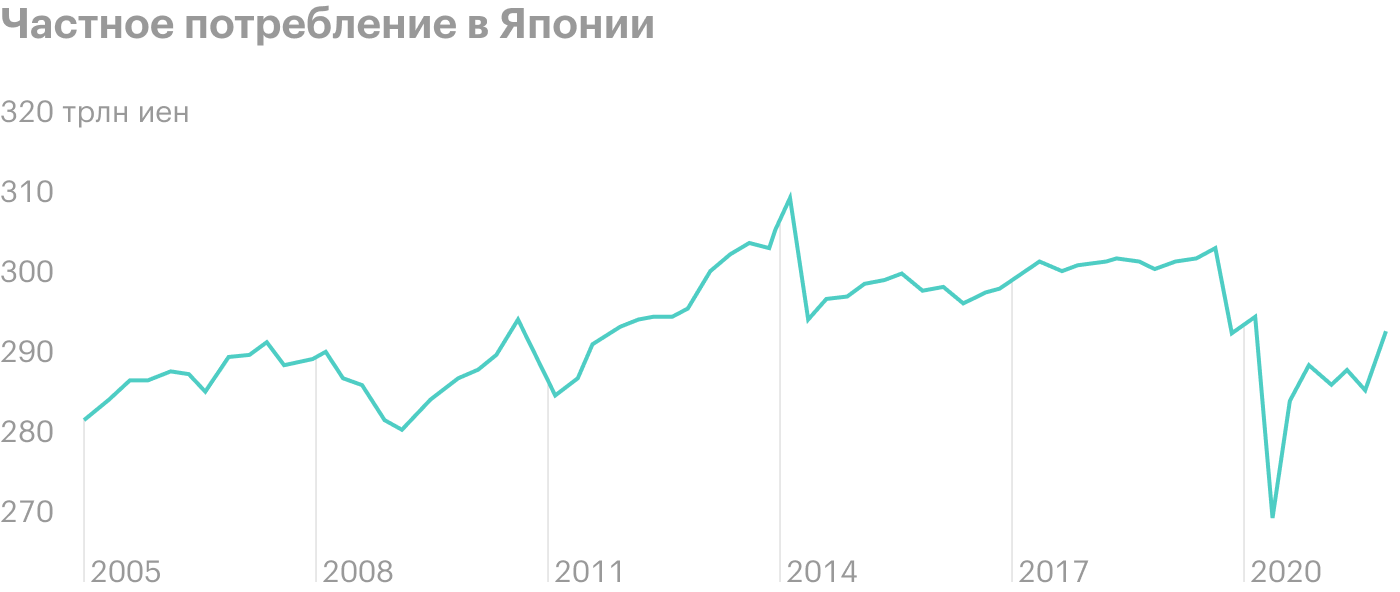

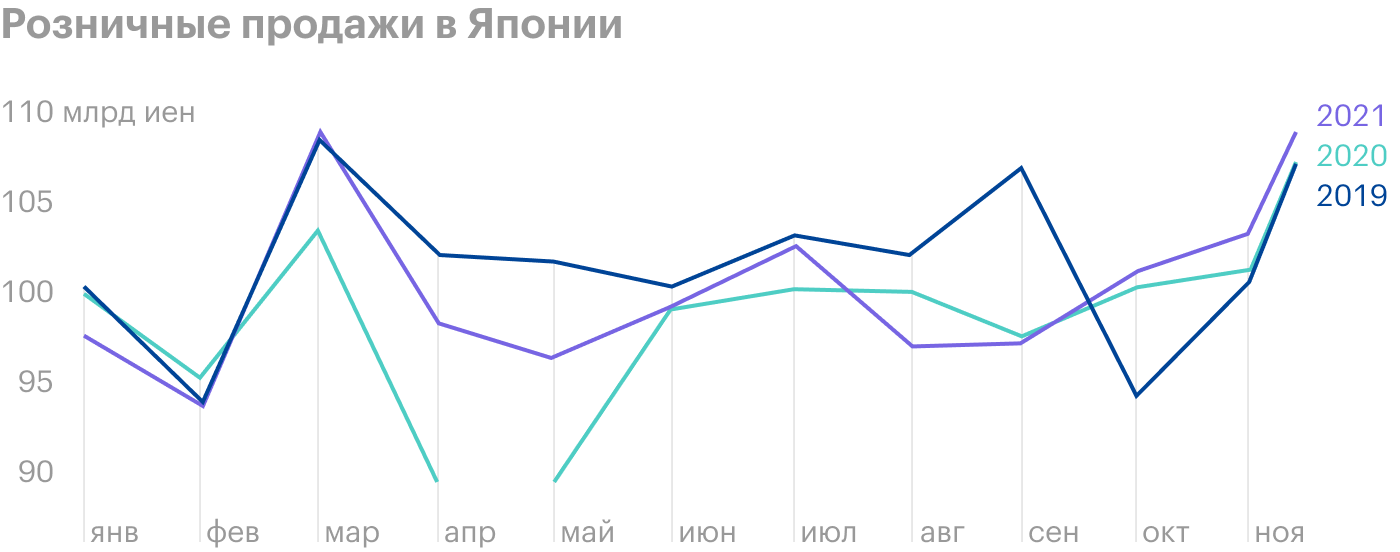

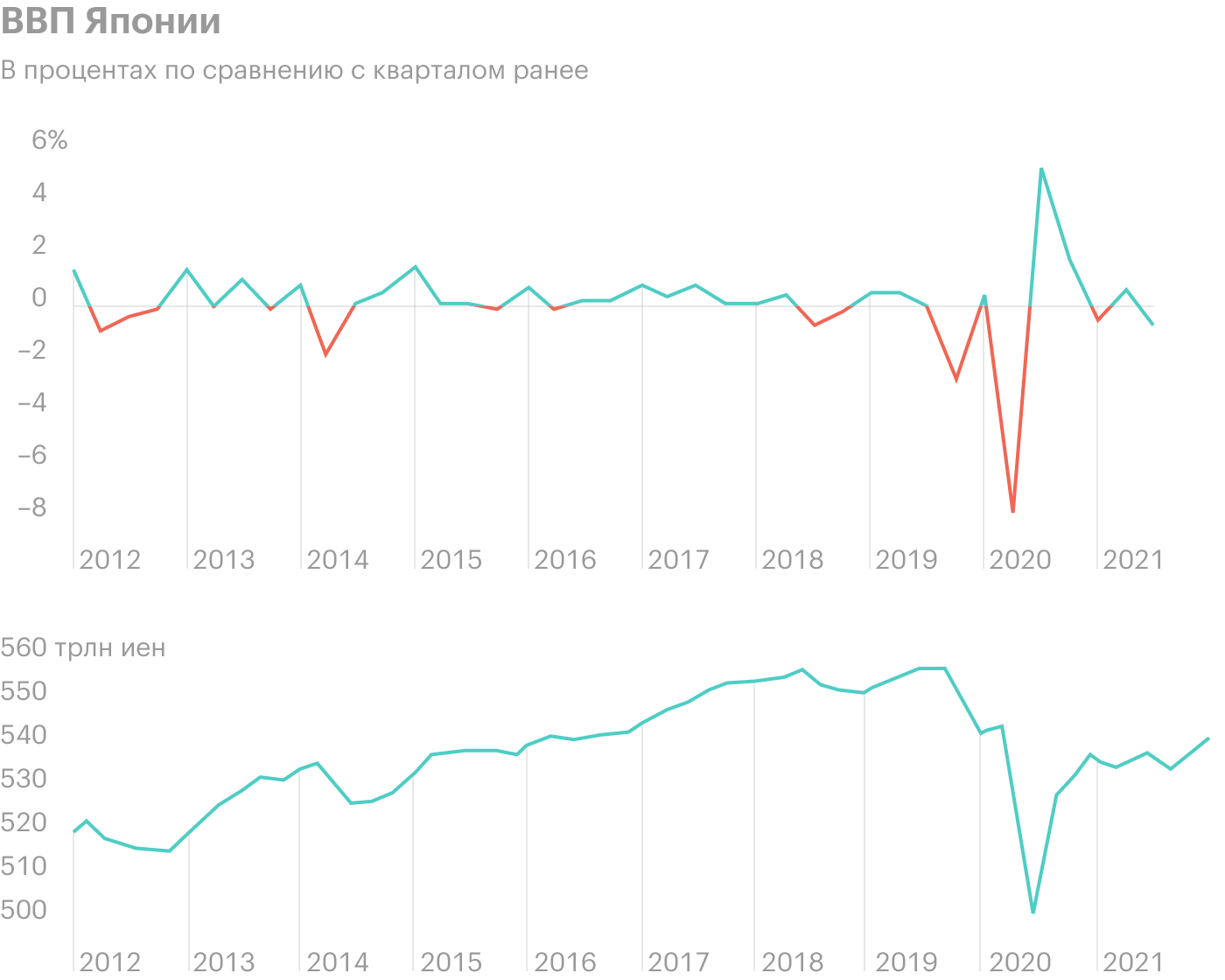

Второе: некоторые экономические данные из Японии дают поводы для оптимизма, потому что потребление там растет. Учитывая, что это первый по важности рынок для Sony, возможно, это сигнализирует о том, что у компании дела идут хорошо.

Третье: в Японии постепенно улучшаются условия для инвесторского активизма. И Sony представляется мне хорошим объектом для атаки активиста: это конгломерат очень разных бизнесов. Думаю, что при должных усилиях крупный фонд сможет раскрутить менеджмент Sony на выделение нескольких подразделений компании в отдельных эмитентов, чьи акции будут расти бодрее котировок единой Sony.

Логистика. 66% производства компания осуществляет сама. И из производства на заводах компании 61% приходится на саму Японию, а еще 24% — на другие страны Азиатско-Тихоокеанского региона. В условиях, когда Китай, где у Sony только 13% производства, проводит самую жесткую карантинную политику, это несколько снижает вероятность того, что вспышка коронавируса в Китае сильно испортит Sony отчетность.

Недорого. Не могу сказать, что компания сейчас стоит дешево, но и переоцененной она тоже не выглядит: P / S — 1,46, P / E — 16,58. Это может привлечь в акции инвесторов, которые ищут «очень дорогие акции с перспективами роста».

Производство у Sony, доля от общего

Производство на заводах Sony по регионам

Что может помешать

Япония. Все позитивные моменты, связанные с пропиской компании, легко могут превратиться в негатив. Инвесторов-активистов японские суды не очень любят, так что потенциальная кампания рискует провалиться. А ослабление экономики Японии и рост производственных издержек могут негативно отразиться на отчетности Sony.

Задолженности. Сумма всех задолженностей компании составляет 22,558 трлн иен, из которых 8,275 трлн иен компании нужно погасить в течение года. Долг несколько больше всей капитализации компании в 14,89 трлн иен, а денег в ее распоряжении не так много: 1,822 трлн на счетах и 1,82 трлн задолженностей контрагентов.

Еще у компании есть активы ее финансового отделения — это свыше 18 трлн иен. Если считать их, то более-менее все задолженности компания может закрыть. Но это не на 100% ликвидные средства.

Крупный долг может отпугивать от компании часть инвесторов. Впрочем, тут нужно учитывать важность конгломерата для экономики Японии, а значит, у руководства Sony есть политические связи, которые позволят ему получить нужный заем на пристойных условиях.

Microsoft. Игровой бизнес Sony, весьма маржинальный и важный для нее, проигрывает Microsoft. Последняя скупает перспективные студии и издательства пачками и уверенно идет к монополии. Очень вероятно, что новые студии будут создавать для приставки Microsoft крутые эксклюзивы, которые будут заставлять игроков отдавать предпочтение именно ей. У Sony финансовые ресурсы поскромнее. Недавно она купила Bungie, и не факт еще, что эта покупка оправдает себя, потому что Bungie может не повторить успеха Halo. А Microsoft тем временем уже дышит компании в затылок. На месте акционеров Sony я бы беспокоился об этом.

Поворот не today. В начале этого года компания объявила о том, что собирается делать собственные электрокары. Инвесторы встретили эти новости с энтузиазмом, но я бы не был столь оптимистично настроен. Электрокаровый бизнес в лучшем случае крайне низкомаржинален, а часто просто убыточен — и я боюсь, как бы этот прожект не высосал из компании все соки.

Одна надежда: Sony подгадает момент для IPO этого подразделения и сможет заработать на этой глупости. Это весьма вероятный вариант: недавно электрокаровый стартап Rivian практически без выручки и с кучей убытков провел многомиллиардное IPO, получив аж 11,9 млрд долларов. Может, такой же фокус выйдет и у Sony — в этом случае минус получится обратить в плюс или в худшем случае минимизировать потери.

Резюме

В мае 2021 я взял эти акции за 99,37 $ с расчетом продать их за 115 $ в течение следующих 14 месяцев. В итоге вышло даже лучше, чем я ожидал, и быстрее: в январе 2022 я продал акции за 128 $. Сейчас они упали и достигли отметки 102,53 $.

В принципе, акции стоят сейчас не очень дорого, и если вас не пугают возможные проблемы с ростом издержек у компании, то вполне можно попробовать инвестировать в нее.

https://tinkoff.ru (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter