«Открытый журнал» уже сравнивал популярные финансовые инструменты, которые российские граждане выбирали после кризиса в 2020. С тех пор ситуация изменилась: настало время высокой инфляции и социально-экономической неопределённости. Сегодня разберём, как в такой обстановке относиться к депозитам, ставки по которым резко выросли с конца февраля.

Ситуация по банковским вкладам

В конце февраля — начале марта 2022 г. произошло сразу несколько экономических событий, которые повлияли на ликвидность банковской системы:

опасаясь всплеска инфляции, Центробанк 28 февраля произвёл резкое повышение ключевой ставки с 9,5 до 20%;

граждане забрали из банков 1,2 трлн руб. (для сравнения — на начало 2022 г. банковские вклады физических лиц насчитывали 34,7 трлн руб.);

чтобы не допустить массового оттока вкладов населения (и по рекомендациям Центробанка), коммерческие банки стали повышать ставки по депозитам — если в конце 2021 г. их среднее значение составляло 7,7%, то на начало марта 2022 г. оно поднялось до 20,5%.

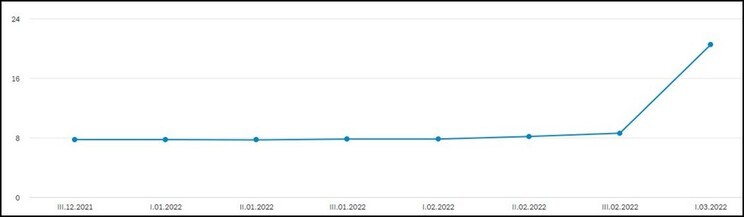

Рис. 1. Динамика максимальной процентной ставки (по рублёвым вкладам) в топ-10 крупнейших банков. Источник: сайт Центробанка

Вслед за рублёвыми пошли вверх и ставки по валютным вкладам. На 15 марта 2022 г. средняя годовая ставка по трёхмесячному вкладу в долларах составила 5,3%, а в евро — 4,25%.

При этом Госдума приняла закон об отмене НДФЛ на доходы от банковских вкладов по депозитам за 2021–2022 гг.

В результате принятых мер к третьей декаде марта ситуация с банковскими вкладами физических лиц несколько стабилизировалась.

Что нужно знать инвестору об условиях, которые предлагают банки по вкладам

Рассмотрим параметры ставок по банковским вкладам в зависимости от срока и от валюты.

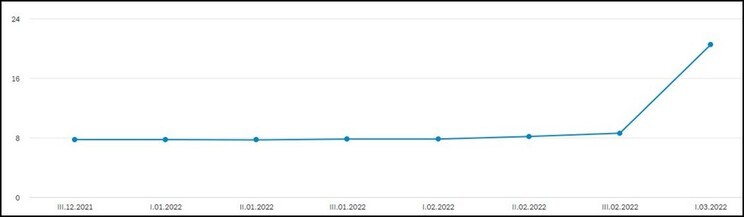

Рис. 2. Средние ставки топ-20 банков (на 22.03.2022). Источник: Frank RG

Выбирая вариант вложения денег на депозит, необходимо учитывать ряд условий.

Высокие ставки предлагаются именно на короткий срок. Чем длиннее вклад, тем ниже ставка.

Во второй половине марта наблюдается некоторое снижение доходности валютных и рублёвых депозитов. Так, 10 марта средняя ставка по рублёвым вкладам на три месяца составляла 21,2%, а 22 марта она снизилась до 19,7%.

Величина ставок может сильно отличаться в зависимости от банка. Например, у ФК «Открытие» величина ставки на три месяца — 21%, у «Сбербанка» — 19%, а у «Альфа-Банка» — 16,5%.

Размер ставок выглядит солидно, если речь идёт о годовой доходности. Но если её пересчитать и взять значение за несколько месяцев, то доходность окажется существенно ниже, особенно по сравнению с ожидаемой инфляцией.

У депозитов досрочное снятие средств приводит к потере начисленных процентов, а у накопительных счетов банки в одностороннем порядке могут менять процентную ставку.

При этом нужно учитывать, что преимуществом банковского вклада является наличие гарантий его сохранности — суммы до 1,4 млн руб. страхуются государством.

На конец марта сложилась ситуация, когда по трёхмесячным рублёвым депозитам годовая доходность составляет около 20%. Если инвестор ждёт ясности на валютном/фондовом рынке и не торопится вкладывать средства в ценные бумаги, то имеет смысл рассмотреть данную возможность. Однако повышение цен по многим товарным группам, особенно в краткосрочном периоде, такая величина ставки депозита способна компенсировать лишь частично.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Ситуация по банковским вкладам

В конце февраля — начале марта 2022 г. произошло сразу несколько экономических событий, которые повлияли на ликвидность банковской системы:

опасаясь всплеска инфляции, Центробанк 28 февраля произвёл резкое повышение ключевой ставки с 9,5 до 20%;

граждане забрали из банков 1,2 трлн руб. (для сравнения — на начало 2022 г. банковские вклады физических лиц насчитывали 34,7 трлн руб.);

чтобы не допустить массового оттока вкладов населения (и по рекомендациям Центробанка), коммерческие банки стали повышать ставки по депозитам — если в конце 2021 г. их среднее значение составляло 7,7%, то на начало марта 2022 г. оно поднялось до 20,5%.

Рис. 1. Динамика максимальной процентной ставки (по рублёвым вкладам) в топ-10 крупнейших банков. Источник: сайт Центробанка

Вслед за рублёвыми пошли вверх и ставки по валютным вкладам. На 15 марта 2022 г. средняя годовая ставка по трёхмесячному вкладу в долларах составила 5,3%, а в евро — 4,25%.

При этом Госдума приняла закон об отмене НДФЛ на доходы от банковских вкладов по депозитам за 2021–2022 гг.

В результате принятых мер к третьей декаде марта ситуация с банковскими вкладами физических лиц несколько стабилизировалась.

Что нужно знать инвестору об условиях, которые предлагают банки по вкладам

Рассмотрим параметры ставок по банковским вкладам в зависимости от срока и от валюты.

Рис. 2. Средние ставки топ-20 банков (на 22.03.2022). Источник: Frank RG

Выбирая вариант вложения денег на депозит, необходимо учитывать ряд условий.

Высокие ставки предлагаются именно на короткий срок. Чем длиннее вклад, тем ниже ставка.

Во второй половине марта наблюдается некоторое снижение доходности валютных и рублёвых депозитов. Так, 10 марта средняя ставка по рублёвым вкладам на три месяца составляла 21,2%, а 22 марта она снизилась до 19,7%.

Величина ставок может сильно отличаться в зависимости от банка. Например, у ФК «Открытие» величина ставки на три месяца — 21%, у «Сбербанка» — 19%, а у «Альфа-Банка» — 16,5%.

Размер ставок выглядит солидно, если речь идёт о годовой доходности. Но если её пересчитать и взять значение за несколько месяцев, то доходность окажется существенно ниже, особенно по сравнению с ожидаемой инфляцией.

У депозитов досрочное снятие средств приводит к потере начисленных процентов, а у накопительных счетов банки в одностороннем порядке могут менять процентную ставку.

При этом нужно учитывать, что преимуществом банковского вклада является наличие гарантий его сохранности — суммы до 1,4 млн руб. страхуются государством.

На конец марта сложилась ситуация, когда по трёхмесячным рублёвым депозитам годовая доходность составляет около 20%. Если инвестор ждёт ясности на валютном/фондовом рынке и не торопится вкладывать средства в ценные бумаги, то имеет смысл рассмотреть данную возможность. Однако повышение цен по многим товарным группам, особенно в краткосрочном периоде, такая величина ставки депозита способна компенсировать лишь частично.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter