7 апреля 2022 Forex Club Полховский Валерий

Инфляция в США растет самыми быстрыми за последние 40 лет темпами и, по предварительным оценкам, в марте приблизится к 8,5%. Попытка «мягкой посадки» со стороны ФРС не увенчается успехом, регулятор будет вынужден сильнее «надавить на тормоз», что приведет к рецессии.

По мнению экономистов из Deutsche Bank, рецессия (падение темпов роста ВВП два квартала подряд) в США будет зафиксирована на стыке 2023 – 24 гг. Рецессия будет мягкой, что выразится в небольшом (чуть выше 5%) всплеске безработицы. Инфляция с 2023 года будет снижаться и вернется к целевому уровню в 2% в 2025 году.

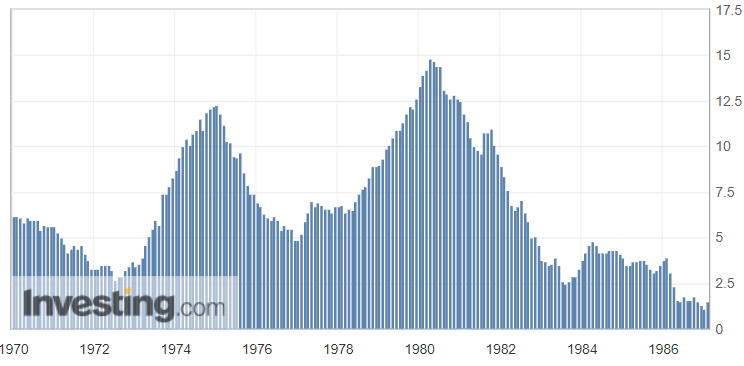

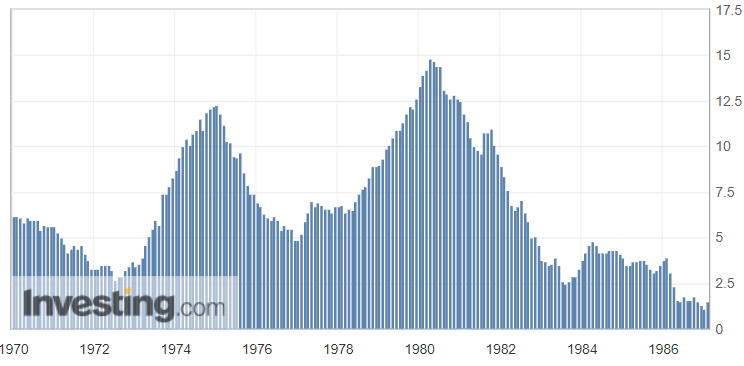

С вероятностью в 30-35% риск рецессии также прогнозируют Moody's Analytics и JPMorgan Chase, вспоминая кризис 70-х годов, когда нефтяное эмбарго привело к значительному росту цен на энергоносители. Тогда высокая инфляция продержалась почти 10 лет с пиком в 14,8% в 1980 году.

Инфляция в США, % (г/г)

Поскольку ОПЕК+ запланировала увеличение добычи в мае всего на 432 тыс. баррелей в сутки, чего недостаточно для охлаждения рынка, США и Международное энергетическое агентство объявили о планах распечатки нефтяных стратегических запасов. Совокупный объем поставок ожидается в районе 240 млн баррелей или 1,3 млн б/с в течение полугода. Это должно несколько снизить стоимость сырой нефти, однако большого эффекта не предвидится.

В 2021 году Россия поставила на международные рынки 230 млн т сырой нефти или 4,6 млн б/с. Из них в Евросоюз было импортировано около 27% или 1,25 млн б/с. Теоретически, страны ЕС могли бы на какое-то время отказаться от российской нефти, воспользовавшись стратегическими запасами, однако рост логистических издержек не приведет к желаемой коррекции цен.

Об этом же говорит рост цен на уголь после предложения Европейской комиссией ввести запрет на импорт ископаемого из России на €4 млрд. После выхода новости цена фьючерса выросла на 8%.

Каждая мера санкционного давления неизбежно находит отражение в росте цен на энергоносители. Это повышает: стоимость топлива на АЗС, логистические издержки, тарифы на электроэнергию для предприятий и себестоимость выпускаемой продукции. В этих условиях ожидать значительного снижения инфляции от небольшого повышения ключевой ставки не приходится.

Согласно метрике рыночных ожиданий CME, для борьбы с инфляцией в мае ФРС поднимет ставку сразу на 0,5% с вероятностью в 75%. К тому же обнародованный протокол мартовского заседания раскрывает планы регулятора о начале сокращения баланса, раздутого во время последнего кризиса до $9 трлн.

Уже в мае ФРС может начать распродажу казначейских и ипотечных бумаг со скоростью $95 млрд в месяц. Эти меры станут первым «нажатием на тормоз», создадут импульс для укрепления доллара и повысят риск рецессии.

http://www.fxclub.org/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

По мнению экономистов из Deutsche Bank, рецессия (падение темпов роста ВВП два квартала подряд) в США будет зафиксирована на стыке 2023 – 24 гг. Рецессия будет мягкой, что выразится в небольшом (чуть выше 5%) всплеске безработицы. Инфляция с 2023 года будет снижаться и вернется к целевому уровню в 2% в 2025 году.

С вероятностью в 30-35% риск рецессии также прогнозируют Moody's Analytics и JPMorgan Chase, вспоминая кризис 70-х годов, когда нефтяное эмбарго привело к значительному росту цен на энергоносители. Тогда высокая инфляция продержалась почти 10 лет с пиком в 14,8% в 1980 году.

Инфляция в США, % (г/г)

Поскольку ОПЕК+ запланировала увеличение добычи в мае всего на 432 тыс. баррелей в сутки, чего недостаточно для охлаждения рынка, США и Международное энергетическое агентство объявили о планах распечатки нефтяных стратегических запасов. Совокупный объем поставок ожидается в районе 240 млн баррелей или 1,3 млн б/с в течение полугода. Это должно несколько снизить стоимость сырой нефти, однако большого эффекта не предвидится.

В 2021 году Россия поставила на международные рынки 230 млн т сырой нефти или 4,6 млн б/с. Из них в Евросоюз было импортировано около 27% или 1,25 млн б/с. Теоретически, страны ЕС могли бы на какое-то время отказаться от российской нефти, воспользовавшись стратегическими запасами, однако рост логистических издержек не приведет к желаемой коррекции цен.

Об этом же говорит рост цен на уголь после предложения Европейской комиссией ввести запрет на импорт ископаемого из России на €4 млрд. После выхода новости цена фьючерса выросла на 8%.

Каждая мера санкционного давления неизбежно находит отражение в росте цен на энергоносители. Это повышает: стоимость топлива на АЗС, логистические издержки, тарифы на электроэнергию для предприятий и себестоимость выпускаемой продукции. В этих условиях ожидать значительного снижения инфляции от небольшого повышения ключевой ставки не приходится.

Согласно метрике рыночных ожиданий CME, для борьбы с инфляцией в мае ФРС поднимет ставку сразу на 0,5% с вероятностью в 75%. К тому же обнародованный протокол мартовского заседания раскрывает планы регулятора о начале сокращения баланса, раздутого во время последнего кризиса до $9 трлн.

Уже в мае ФРС может начать распродажу казначейских и ипотечных бумаг со скоростью $95 млрд в месяц. Эти меры станут первым «нажатием на тормоз», создадут импульс для укрепления доллара и повысят риск рецессии.

http://www.fxclub.org/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter