За 26 лет использование доллара в качестве резервной валюты сократилось значительно – до минимальных показателей. Медленный, но уверенный тренд?

На фоне растущей инфляции, после напечатанных ФРС $5 трлн, и удерживанию процентных ставок, возникает резонный вопрос. Когда, наконец, в мире перестанут считать доллар США главной резервной валютой? Конечно, если бы это произошло внезапно, мир окунулся бы в хаос. Однако данный процесс идет медленно, но идет.

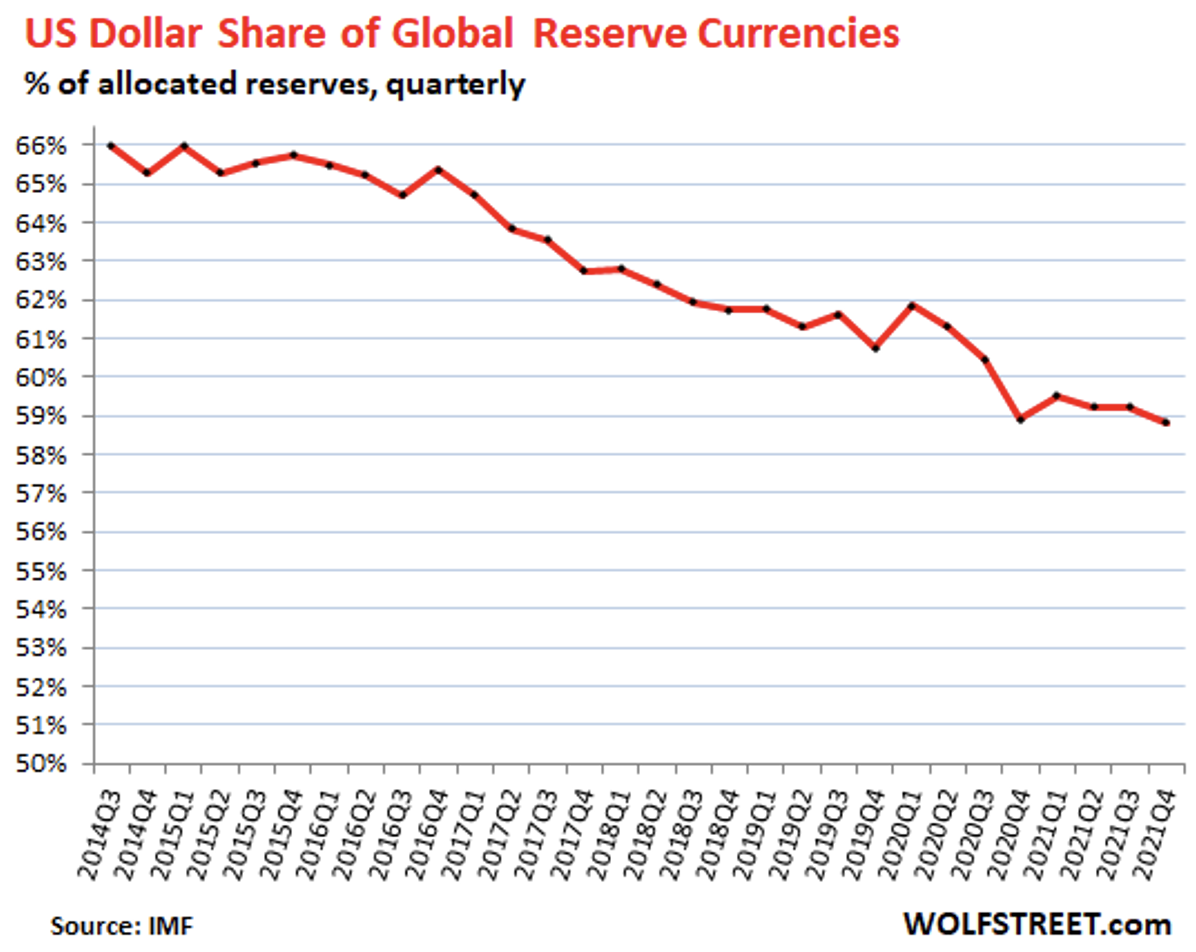

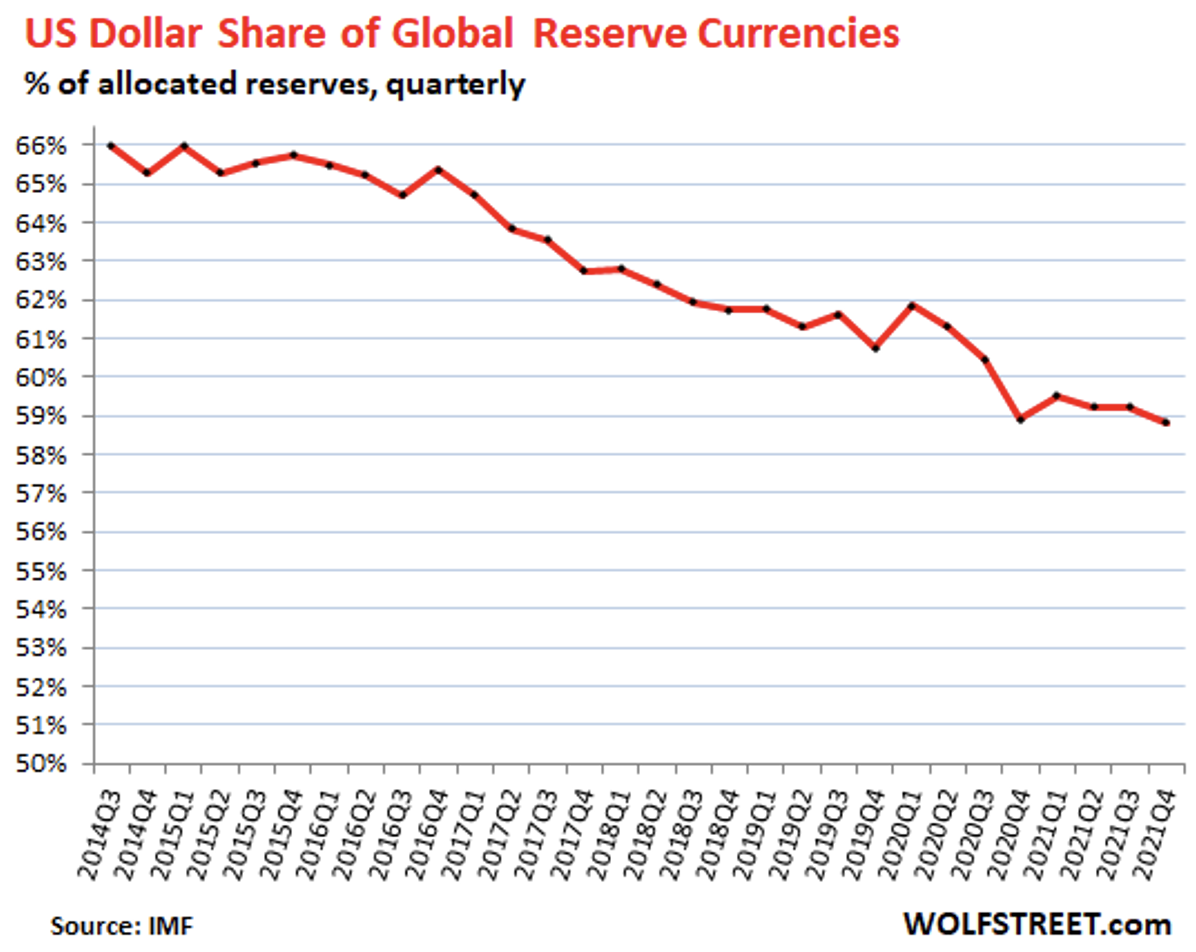

По обнародованным в марте данным Международного валютного фонда, доля доллара в объеме мировых резервных валют с 3 по 4 квартал 2020 года снизилась на 40 базовых пунктов. В результате в конце указанного периода она опустилась до минимальных за 26 лет - 58.8%. Напомним, что номинированные в долларах резервы - это ценные бумаги казначейства, корпоративные облигации, ипотечные ценные бумаги и прочие активы, принадлежащие центральным банкам разных стран и прочим официальным институтам.

На данном графике описан объем доллара в общем фонде мировых резервных валют. По оси абсцисс отмечены промежутки времени по кварталам с конца 2014 года по четвертый квартал 2021. По оси ординат указано процентное соотношение американской валюты в общей массе резервных валют. Как мы видим, использование доллара действительно постепенно снижается.

Так, за последние 20 лет – с 2001 года, когда в обращение еще только собирались ввести евро – объем долларовых резервов сократился на 1/5 (с 71.5% до 58.8%).

При этом в сумму мировых валютных резервов не входят активы центрального банка в его собственной валюте. Имеются в виду, например, авуары ФРС в казначейских ценных бумагах, ипотечные ценные бумаги (МБС), авуары Европейского центрального банка (ЕЦБ), либо активы Центрального банка Японии в государственных облигациях.

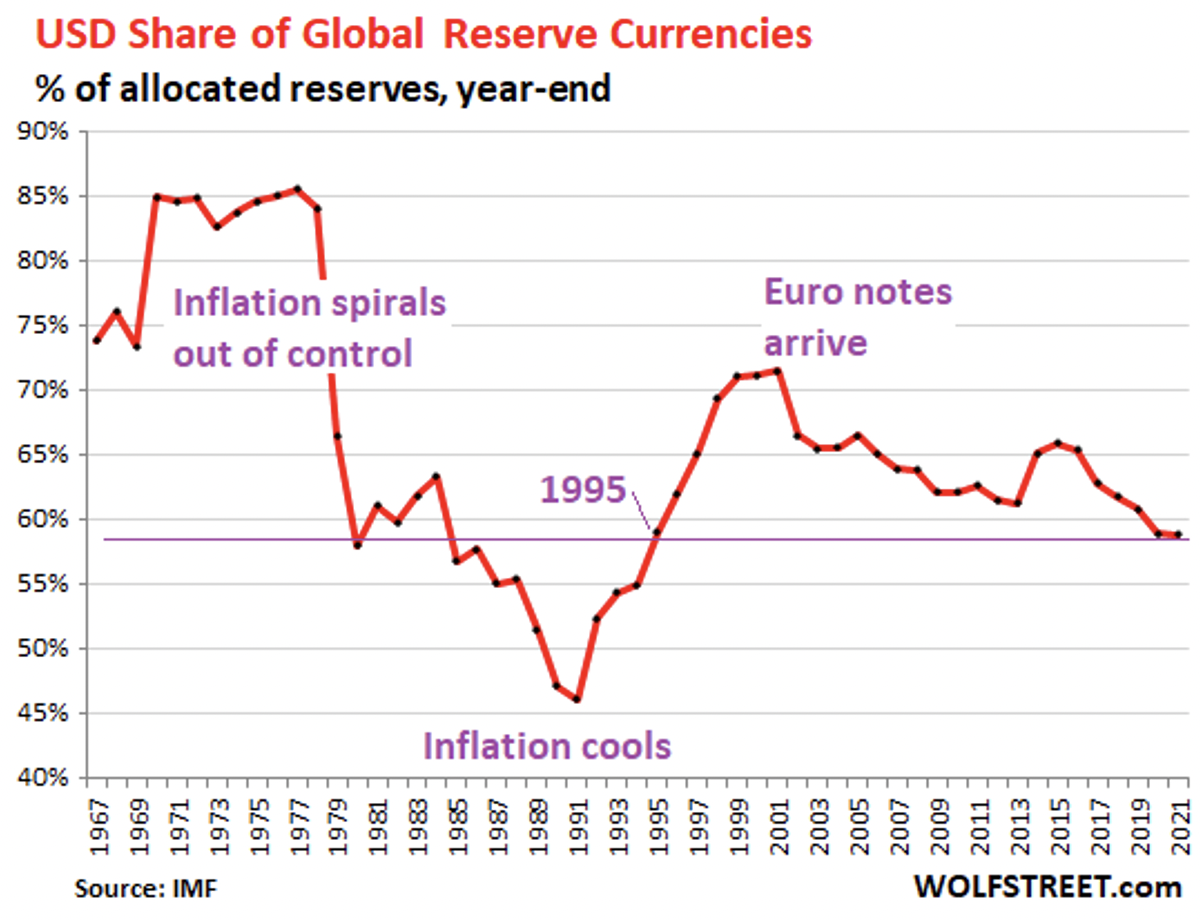

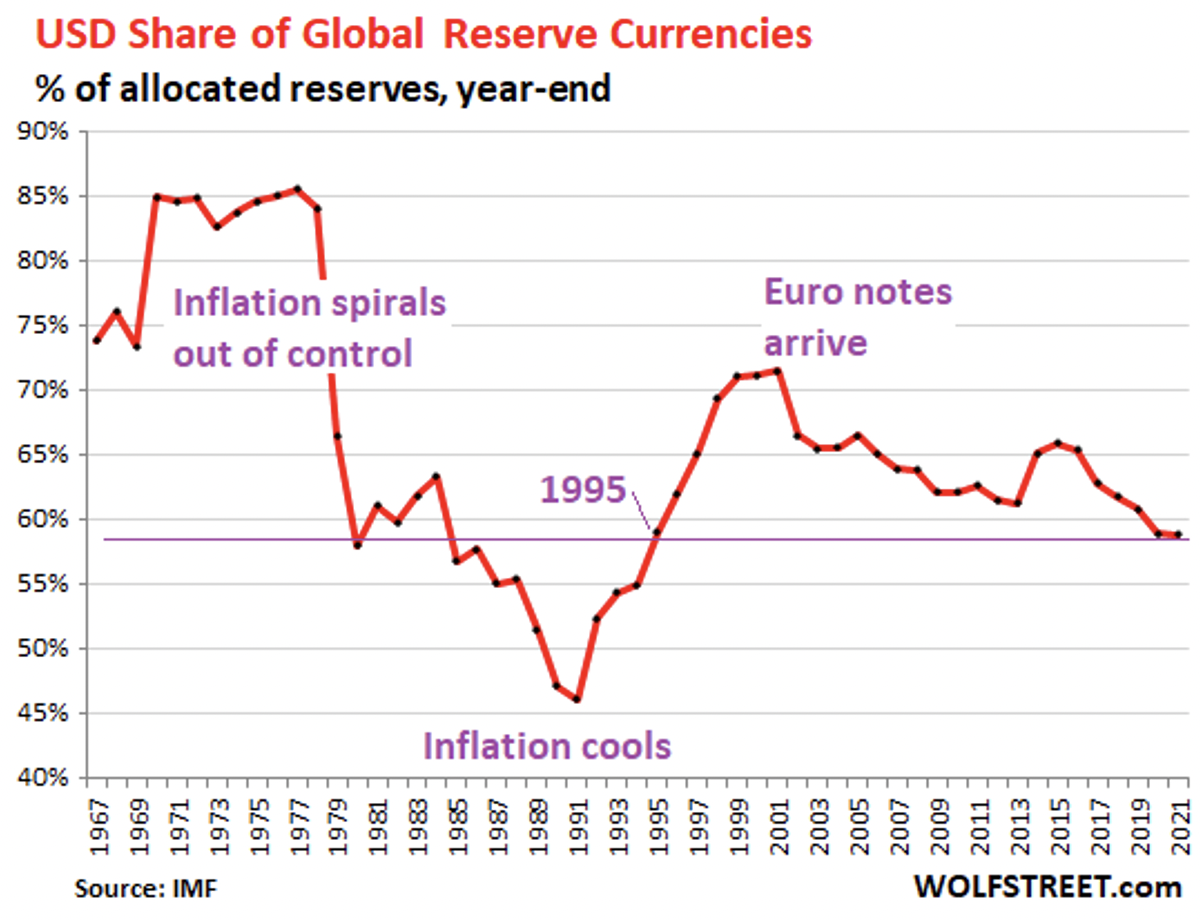

В 1977 году инфляция также была на запредельном уровне, но до 85% валютных резервов хранились именно в американских долларах. Однако из-за опасения, что ФРС не сможет контролировать инфляцию, многие банки избавились от доллара. А после того, как председатель Федеральной резервной системы Пол Волкер (Paul Volcker) стал успешно подавлять рост цен, доля резервов в долларах стала минимальной за десятилетие.

Подобные процессы в экономике протекают не быстро. Так, потребовались годы, чтобы растущая инфляция вынудила банки избавляться от доллара, как резервной валюты. Но и не меньшее время займет возвращение активов в долларах США на прежний уровень – после того, как инфляция будет взята под контроль.

На графике ниже можно проследить следующую зависимость. Когда доля долларовых активов уменьшается, увеличивается доля других резервных валют. Таким образом, центральные банки стараются диверсифицировать свои резервы (показатели по итогам года). И главенствующая роль доллара снижается.

На данном графике кривая показывает скачкообразное движение объемов американской валюты в качестве резервной в периоды времени с 1967 по 2021. По оси абсцисс отмечены промежутки времени с шагом в 2 года; по оси ординат – доля доллара в международных валютных резервах в процентах. Как мы видим, доминирующая роль доллара США неуклонно снижалась, начиная примерно с 1977 по 1991 годы. Затем она почти отыграла потери, но 2001 с появлением евро начался – хотя и не такой резкий – но новый спад. Комментарии на графике (слева-направо): «инфляция выходит из-под контроля», «инфляцию удалось остановить», «появление евро».

Доллар против других резервных валют

Объем валютных резервов в других валютах отражается и на «самочувствии» самого доллара. Так, например, стоимость авуаров Японии в евро, влияет на текущий курс долл/евро; и помогает сопоставить его с другими активами.

При этом курс доллара по отношению к прочим валютам также влияет на объем недолларовых активов. Другими словами, на увеличение резервов в евро Банка Японии оказывает влияние как сам переход на европейскую валюту в качестве резервной, так и текущий обменный курс между долларом и евро.

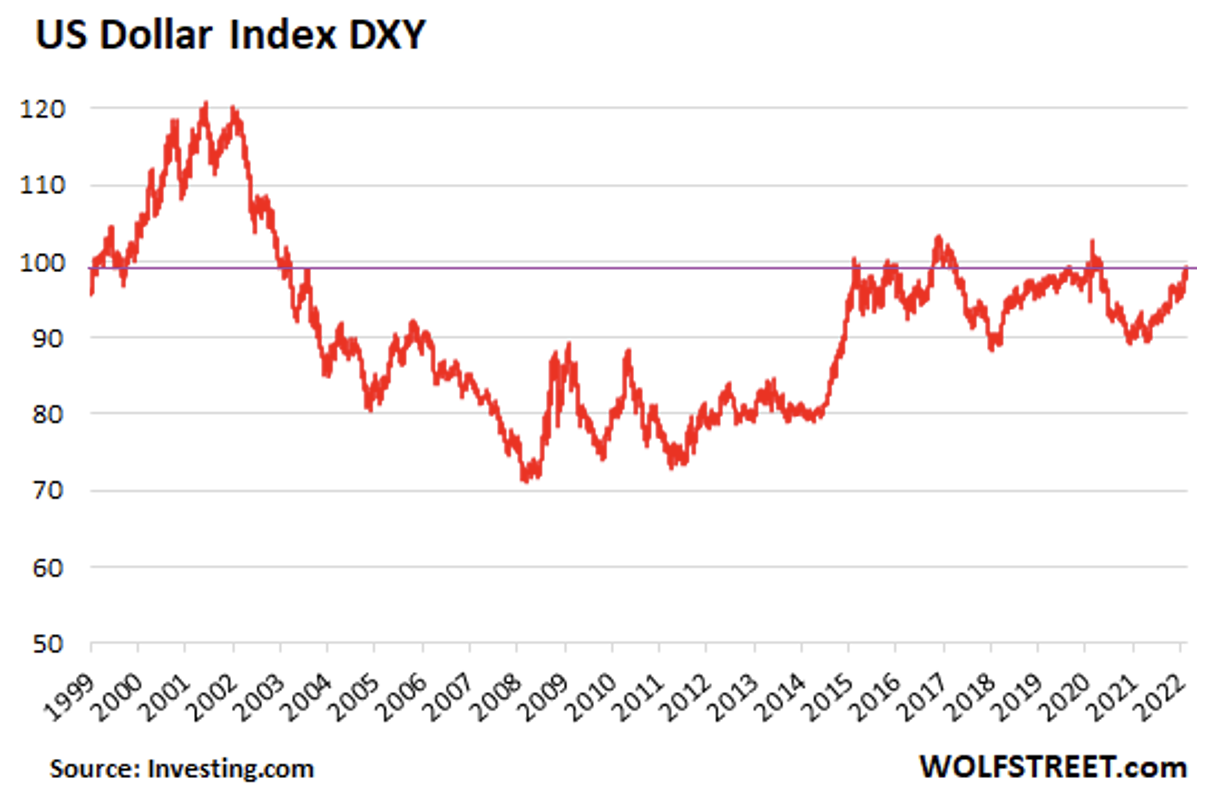

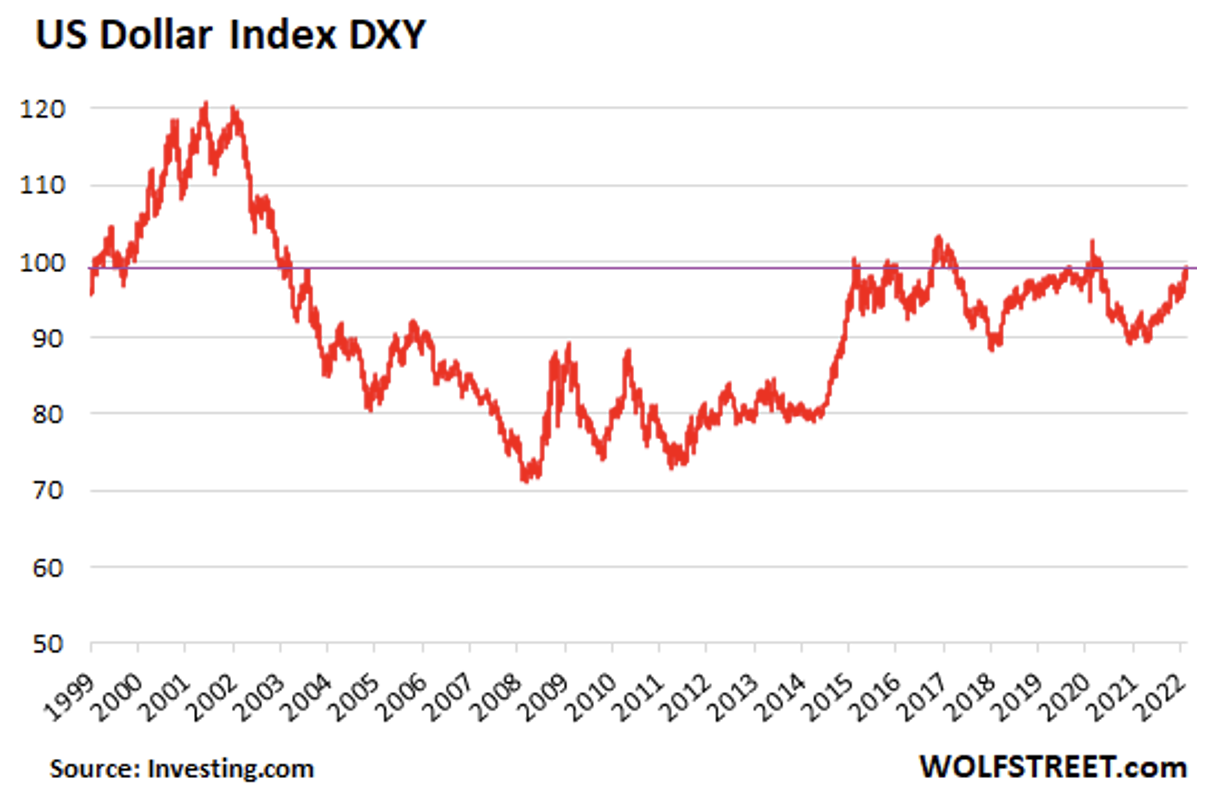

Однако котировки основных валют – несмотря на волатильность в отдельные периоды времени – оставались стабильны последние 23 года. Они очень хорошо контролировались, как мы видим по индексу доллара (DXY) - показателю, отслеживающему отношение американской валюты к евро, британскому фунту, йене, канадскому доллару, шведской кроне и швейцарскому франку.

Сегодня индекс доллара застыл на показателе 98,57. А это означает, что цифры практически не изменились с 1999-2000 годов, несмотря на значительные колебания в разные периоды времени. Выходит, что людям, ожидающим краха доллара, либо коллапса евро или йены, по этим причинам, придется запастись терпением.

Таким образом, за последние два десятилетия котировки доллара слабо повлияли на объемы его резервов в качестве резервной валюты. Гораздо большее значение имело желание центральных банков других стран диверсифицировать свои активы. Но делали они это очень аккуратно и неторопливо, явно опасаясь разрушить карточный домик под названием «основная резервная валюта». А вот в краткосрочной перспективе, как мы видим на примере йены, обменные курсы могут существенно повлиять на объемы активов в той или иной валюте.

На данном графике показано движение индекса доллара. По оси абсцисс отмечены периоды времени с 1999 по 2022 годы с шагом в 1 год; по оси ординат – непосредственно индекс доллара. Как мы видим, в среднем этот показатель действительно держится на одном уровне – примерно в 100 пунктов. Данный факт хорошо демонстрирует отсечка, захватывающая именно долгосрочный период времени.

Инфляция – это совершенно другой фактор

Инфляция снижает покупательную способность национальной валюты внутри страны. Но в краткосрочной перспективе прямой связи между котировками валют и инфляцией не прослеживается. Например, сейчас доллар растет по отношению к йене. В то же время инфляция в США бьет рекорды (по этому показателю Соединенные Штаты худшие среди стран, отслеживаемых индексом доллара); а вот в Японии она относительно невелика.

Неудачи евро

В Евросоюзе проживает примерно 340 млн человек. И двадцать лет назад политики в Европе действительно рассчитывали сделать евро не только сопоставимой с долларом резервной валютой. Они собирались также торговать за евро на международных рынках, и сделать его значимым финансовым инструментом. И все шло относительно неплохо, пока не случился крупнейший долговой кризис. Именно евродолг похоронил мечты многих создать конкурента доллару в роли основной резервной валюты.

Как хорошо видно на графике ниже: евро далеко отстает от доллара – всего 20.6% по итогам четвертого квартала 2021. Остальные валюты, вообще, имеют минимальные или ничтожные доли в объеме активов.

График показывает, в каких валютах центральные банки хранили свои активы в период времени с 2014 по 2021 годы. В оси абсцисс отмечены года с разбивкой по кварталам; по оси ординат – доля активов в различных валютах в процентах. Как мы видим, доля других основных валют незначительна, а потому имеет смысл отметить только доллар (черным) и евро (зеленым). Для сравнения красный график демонстрирует объемы активов в китайских юанях.

Второстепенные резервные валюты

Чтобы разглядеть поведение прочих резервных валют на графике выше, нам пришлось ограничить шкалу слева от 0 до 6%. Как видите, на этом рынке они просто борются за выживание. А потому доллар и евро выглядят на их фоне гораздо более выгодным вложением.

Так, иена, третья по значимости резервная валюта мира, после пятилетнего роста достигла показателя в 6% по итогам четвертого квартала 2020. Однако уже в конце следующего года объемы активов в японской валюте сократились на 7%. А вызвано это было падением курса йены по отношению к американскому доллару на 10% за тот же период времени.

Четвертая по величине резервная валюта – это британский фунт. Его объемы в международных активах несколько лет практически не менялись. Но в последнее время он демонстрирует небольшой рост: 4.8% по итогам 2021 – это даже выше, чем в четвертом квартале 2015 года.

Китайский юань медленно, но неуклонно растет в фонде мировых валютных резервов. И в четвертом квартале прошлого года он достиг колоссальных для себя 2.8%, показав рост на 90 базисных пунктов всего за пару лет. Однако и такими темпами юаню понадобится 18 лет, чтобы достичь конкурентной отметки в 10%.

На самом деле валюта второй по величине экономики мира должна занимать большую долю. Однако у нее имеются проблемы с конвертируемостью. И если юань сегодня свободно используется в качестве средства оплаты, то перемещение капитала все еще довольно ограничено.

Данный график показывает аналогичный тренд, что и предыдущий. За одним исключением: здесь нет ни доллара, ни евро. Зато показано положение дел у других резервных валют. Так, Yen – это японская йена, GBP – британский фунт, RMB – китайский юань, CAD – канадский доллар, AUD – австралийский доллар, CHF – швейцарский франк, Other – для сравнения все остальные валюты, используемы в качестве резервных.

Преимущества главной резервной валюты

Доминирующая роль доллара США на рынке резервных валют позволяет Соединённым Штатам относительно спокойно жить со своим гигантским двойным дефицитом. Так, правительство уже закредитовалось на рекордные $30 трлн внутреннего долга. Кроме того, есть еще и растущий дефицит торгового баланса, вызванный 30-летней политикой Корпоративной Америки по снижению затрат. И если доллар рухнет, США будет гораздо сложнее покрывать эти дефициты.

Примечание: В последние годы Евросоюз имеет положительное торговое сальдо со всем остальным миром – и особенно, с США. А это означает, что страна с положительным торговым сальдо может иметь одну из основных резервных валют. Между тем, долгие годы нам говорили обратное. Как бы там ни было, доллар до сих пор является главной резервной валютой мира, что позволяет правительству США и дальше брать в долг и покрывать свои дефициты без особых потерь.

http://wolfstreet.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

На фоне растущей инфляции, после напечатанных ФРС $5 трлн, и удерживанию процентных ставок, возникает резонный вопрос. Когда, наконец, в мире перестанут считать доллар США главной резервной валютой? Конечно, если бы это произошло внезапно, мир окунулся бы в хаос. Однако данный процесс идет медленно, но идет.

По обнародованным в марте данным Международного валютного фонда, доля доллара в объеме мировых резервных валют с 3 по 4 квартал 2020 года снизилась на 40 базовых пунктов. В результате в конце указанного периода она опустилась до минимальных за 26 лет - 58.8%. Напомним, что номинированные в долларах резервы - это ценные бумаги казначейства, корпоративные облигации, ипотечные ценные бумаги и прочие активы, принадлежащие центральным банкам разных стран и прочим официальным институтам.

На данном графике описан объем доллара в общем фонде мировых резервных валют. По оси абсцисс отмечены промежутки времени по кварталам с конца 2014 года по четвертый квартал 2021. По оси ординат указано процентное соотношение американской валюты в общей массе резервных валют. Как мы видим, использование доллара действительно постепенно снижается.

Так, за последние 20 лет – с 2001 года, когда в обращение еще только собирались ввести евро – объем долларовых резервов сократился на 1/5 (с 71.5% до 58.8%).

При этом в сумму мировых валютных резервов не входят активы центрального банка в его собственной валюте. Имеются в виду, например, авуары ФРС в казначейских ценных бумагах, ипотечные ценные бумаги (МБС), авуары Европейского центрального банка (ЕЦБ), либо активы Центрального банка Японии в государственных облигациях.

В 1977 году инфляция также была на запредельном уровне, но до 85% валютных резервов хранились именно в американских долларах. Однако из-за опасения, что ФРС не сможет контролировать инфляцию, многие банки избавились от доллара. А после того, как председатель Федеральной резервной системы Пол Волкер (Paul Volcker) стал успешно подавлять рост цен, доля резервов в долларах стала минимальной за десятилетие.

Подобные процессы в экономике протекают не быстро. Так, потребовались годы, чтобы растущая инфляция вынудила банки избавляться от доллара, как резервной валюты. Но и не меньшее время займет возвращение активов в долларах США на прежний уровень – после того, как инфляция будет взята под контроль.

На графике ниже можно проследить следующую зависимость. Когда доля долларовых активов уменьшается, увеличивается доля других резервных валют. Таким образом, центральные банки стараются диверсифицировать свои резервы (показатели по итогам года). И главенствующая роль доллара снижается.

На данном графике кривая показывает скачкообразное движение объемов американской валюты в качестве резервной в периоды времени с 1967 по 2021. По оси абсцисс отмечены промежутки времени с шагом в 2 года; по оси ординат – доля доллара в международных валютных резервах в процентах. Как мы видим, доминирующая роль доллара США неуклонно снижалась, начиная примерно с 1977 по 1991 годы. Затем она почти отыграла потери, но 2001 с появлением евро начался – хотя и не такой резкий – но новый спад. Комментарии на графике (слева-направо): «инфляция выходит из-под контроля», «инфляцию удалось остановить», «появление евро».

Доллар против других резервных валют

Объем валютных резервов в других валютах отражается и на «самочувствии» самого доллара. Так, например, стоимость авуаров Японии в евро, влияет на текущий курс долл/евро; и помогает сопоставить его с другими активами.

При этом курс доллара по отношению к прочим валютам также влияет на объем недолларовых активов. Другими словами, на увеличение резервов в евро Банка Японии оказывает влияние как сам переход на европейскую валюту в качестве резервной, так и текущий обменный курс между долларом и евро.

Однако котировки основных валют – несмотря на волатильность в отдельные периоды времени – оставались стабильны последние 23 года. Они очень хорошо контролировались, как мы видим по индексу доллара (DXY) - показателю, отслеживающему отношение американской валюты к евро, британскому фунту, йене, канадскому доллару, шведской кроне и швейцарскому франку.

Сегодня индекс доллара застыл на показателе 98,57. А это означает, что цифры практически не изменились с 1999-2000 годов, несмотря на значительные колебания в разные периоды времени. Выходит, что людям, ожидающим краха доллара, либо коллапса евро или йены, по этим причинам, придется запастись терпением.

Таким образом, за последние два десятилетия котировки доллара слабо повлияли на объемы его резервов в качестве резервной валюты. Гораздо большее значение имело желание центральных банков других стран диверсифицировать свои активы. Но делали они это очень аккуратно и неторопливо, явно опасаясь разрушить карточный домик под названием «основная резервная валюта». А вот в краткосрочной перспективе, как мы видим на примере йены, обменные курсы могут существенно повлиять на объемы активов в той или иной валюте.

На данном графике показано движение индекса доллара. По оси абсцисс отмечены периоды времени с 1999 по 2022 годы с шагом в 1 год; по оси ординат – непосредственно индекс доллара. Как мы видим, в среднем этот показатель действительно держится на одном уровне – примерно в 100 пунктов. Данный факт хорошо демонстрирует отсечка, захватывающая именно долгосрочный период времени.

Инфляция – это совершенно другой фактор

Инфляция снижает покупательную способность национальной валюты внутри страны. Но в краткосрочной перспективе прямой связи между котировками валют и инфляцией не прослеживается. Например, сейчас доллар растет по отношению к йене. В то же время инфляция в США бьет рекорды (по этому показателю Соединенные Штаты худшие среди стран, отслеживаемых индексом доллара); а вот в Японии она относительно невелика.

Неудачи евро

В Евросоюзе проживает примерно 340 млн человек. И двадцать лет назад политики в Европе действительно рассчитывали сделать евро не только сопоставимой с долларом резервной валютой. Они собирались также торговать за евро на международных рынках, и сделать его значимым финансовым инструментом. И все шло относительно неплохо, пока не случился крупнейший долговой кризис. Именно евродолг похоронил мечты многих создать конкурента доллару в роли основной резервной валюты.

Как хорошо видно на графике ниже: евро далеко отстает от доллара – всего 20.6% по итогам четвертого квартала 2021. Остальные валюты, вообще, имеют минимальные или ничтожные доли в объеме активов.

График показывает, в каких валютах центральные банки хранили свои активы в период времени с 2014 по 2021 годы. В оси абсцисс отмечены года с разбивкой по кварталам; по оси ординат – доля активов в различных валютах в процентах. Как мы видим, доля других основных валют незначительна, а потому имеет смысл отметить только доллар (черным) и евро (зеленым). Для сравнения красный график демонстрирует объемы активов в китайских юанях.

Второстепенные резервные валюты

Чтобы разглядеть поведение прочих резервных валют на графике выше, нам пришлось ограничить шкалу слева от 0 до 6%. Как видите, на этом рынке они просто борются за выживание. А потому доллар и евро выглядят на их фоне гораздо более выгодным вложением.

Так, иена, третья по значимости резервная валюта мира, после пятилетнего роста достигла показателя в 6% по итогам четвертого квартала 2020. Однако уже в конце следующего года объемы активов в японской валюте сократились на 7%. А вызвано это было падением курса йены по отношению к американскому доллару на 10% за тот же период времени.

Четвертая по величине резервная валюта – это британский фунт. Его объемы в международных активах несколько лет практически не менялись. Но в последнее время он демонстрирует небольшой рост: 4.8% по итогам 2021 – это даже выше, чем в четвертом квартале 2015 года.

Китайский юань медленно, но неуклонно растет в фонде мировых валютных резервов. И в четвертом квартале прошлого года он достиг колоссальных для себя 2.8%, показав рост на 90 базисных пунктов всего за пару лет. Однако и такими темпами юаню понадобится 18 лет, чтобы достичь конкурентной отметки в 10%.

На самом деле валюта второй по величине экономики мира должна занимать большую долю. Однако у нее имеются проблемы с конвертируемостью. И если юань сегодня свободно используется в качестве средства оплаты, то перемещение капитала все еще довольно ограничено.

Данный график показывает аналогичный тренд, что и предыдущий. За одним исключением: здесь нет ни доллара, ни евро. Зато показано положение дел у других резервных валют. Так, Yen – это японская йена, GBP – британский фунт, RMB – китайский юань, CAD – канадский доллар, AUD – австралийский доллар, CHF – швейцарский франк, Other – для сравнения все остальные валюты, используемы в качестве резервных.

Преимущества главной резервной валюты

Доминирующая роль доллара США на рынке резервных валют позволяет Соединённым Штатам относительно спокойно жить со своим гигантским двойным дефицитом. Так, правительство уже закредитовалось на рекордные $30 трлн внутреннего долга. Кроме того, есть еще и растущий дефицит торгового баланса, вызванный 30-летней политикой Корпоративной Америки по снижению затрат. И если доллар рухнет, США будет гораздо сложнее покрывать эти дефициты.

Примечание: В последние годы Евросоюз имеет положительное торговое сальдо со всем остальным миром – и особенно, с США. А это означает, что страна с положительным торговым сальдо может иметь одну из основных резервных валют. Между тем, долгие годы нам говорили обратное. Как бы там ни было, доллар до сих пор является главной резервной валютой мира, что позволяет правительству США и дальше брать в долг и покрывать свои дефициты без особых потерь.

http://wolfstreet.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter