Ложное движение рынка

Сила – в правде и конкретно для российского рынка акций она сейчас не очень приятная, но во многом объясняет вполне предсказуемую динамику. По сути с начала возобновления торгов акциями на Мосбирже 24 марта мы наблюдали ложное движение, основанное на неоправданных ожиданиях. После достижения локального пика 4 апреля (+8% с 24 марта) рынок акций катится по наклонной и уже потерял 17%, опустившись к уровням 25 февраля, не дотянув 13% до минимального значения 24 февраля (начало спецоперации на Украине), или локального минимума августа 2018 г.

С возобновления торгов основные продажи пришлись на нефтегазовый сектор и банки (продавали самые ликвидные бумаги, отчасти из-за делистинга), основной рост пришелся на ретейл (Магнит, Fix Price) и коммуникационные компании (VK).

Средний объем торгов акциями на Мосбирже за последнюю неделю составил 27 млрд руб. в день против 50 млрд руб. в день сразу после открытия. После того, как в марте системно значимые кредитные организации (СЗКО)/банки (из-за послаблений от ЦБ в части фиксации учетной стоимости) выкупили акции на 46 млрд руб., то после этого, с апреля, основную активность в торгах проявляют физлица. Этим и объясняется падение объема торгов и динамика акций, не подкрепленная конкретными инвестидеями. По данным Мосбиржи, количество уникальных счетов выросло до 19 млн (26,3% от активного населения страны и 13% от всего населения). В США в торговле 40% рынка акций физлица участвуют напрямую, а 60% – через институциональные фонды. В то же время традиционно основной объем торговли на российском рынке приходился на локальные и международные фонды. Локальные фонды, в т.ч. УК и НПФ, смотрят на рынок акций негативно.

Основная причина негативного взгляда на рынок акций – низкий горизонт планирования, значительная вероятность сокращения операционных потоков для экспортоориентированных компаний, неопределенность с курсом рубля, что значительно повышает риски инвестирования в компании, ориентированные на локальный рынок. Потенциальный навес акций после конвертации ГДР в акции добавляет негатива. Навес от продаж резидентами расписок российских компаний после делистинга и нерезидентами локальных акций (в случае снятия запрета) может превысить $60 млрд (4500 млрд руб.), или 14% текущей капитализации рынка.

В то же время на рынке облигаций наблюдается противоположная динамика благодаря началу активного снижения ключевой ставки (с 8 апреля), рубль к доллару в целом укрепляется вопреки ослаблению ограничений на движение капитала из-за низкого спроса на валюту и ее ограниченного предложения в банковской системе.

Другие важные причины падения рынка

1. Делистинг российских акций/распродажи бумаг резидентами. С 27 апреля вступит в силу закон о делистинге – до 5 мая 2022 г. российские эмитенты обязаны расторгнуть договоры, в соответствии с которыми осуществлялось размещение ценных бумаг по иностранному праву, а также закрыть программы обращения депозитарных расписок.

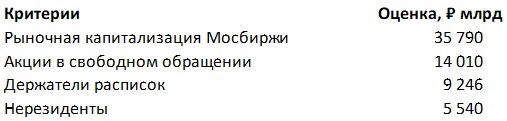

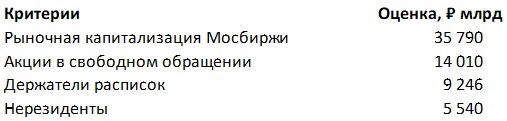

По нашим оценкам, исходя из доли расписок в капитале компаний, их стоимость после преобразования в локальные бумаги составит 9 245 млрд руб., или 27% капитализации Мосбиржи. Держатели могут продать 10% расписок стоимостью 920 млрд руб. Реализация такого объема на рынке потребует значительного времени, так как объем торгов составляет всего 25-30 млрд руб. в сутки. Данный фактор объясняет причины падения наиболее ликвидных акций.

2. После ввода февральских санкций стоимость портфеля Российских акций иностранных фондов включая локальные бумаги и расписки опустилась до $47 млрд (3666 млрд руб.). До санкций суммарная доля нерезидентов составляла $200 млрд долларов, при том что капитализация ранка превышала $800 млрд. Исходя из текущей капитализации рынка доля нерезидентов, включая физлиц, может составить максимум 5539 млрд руб. ($71 млрд). Пока не возобновит работу мост между НРД и Euroclear, нерезиденты не смогут продать российские бумаги.

3. Усиление санкционной риторики

Европа уже готовит очередной пакет санкций, шестой, менее, чем за два месяца. За последние две недели Запад ввел санкции против российского банковского сектора, включая Сбербанк и Альфа-банк, что привело к перераспределению банковских активов и вынужденным распродажам, в том числе локальный акций и облигаций.

4. Усиливается риторика по поводу эмбарго на импорт нефти и газа из России в Европу (на это направление приходится 70% экспорта российских энергоносителей). Пока введен запрет на импорт угля в Европу из России (на Россию пришлось 4% импорта угля в Европу в 2021 г.). На экспорт энергоресурсов, в частности нефть и газ, приходится 59% всего экспорта России.

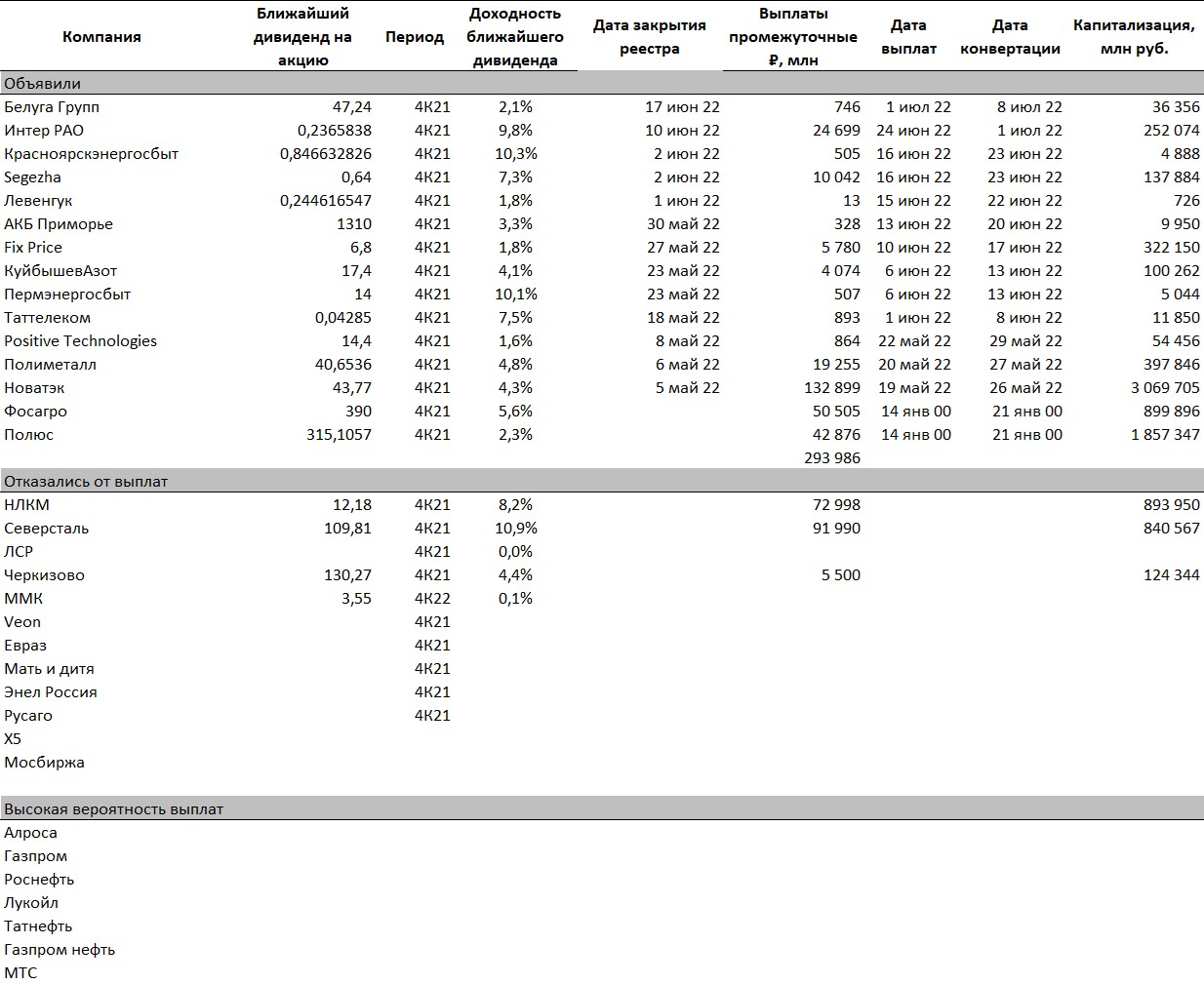

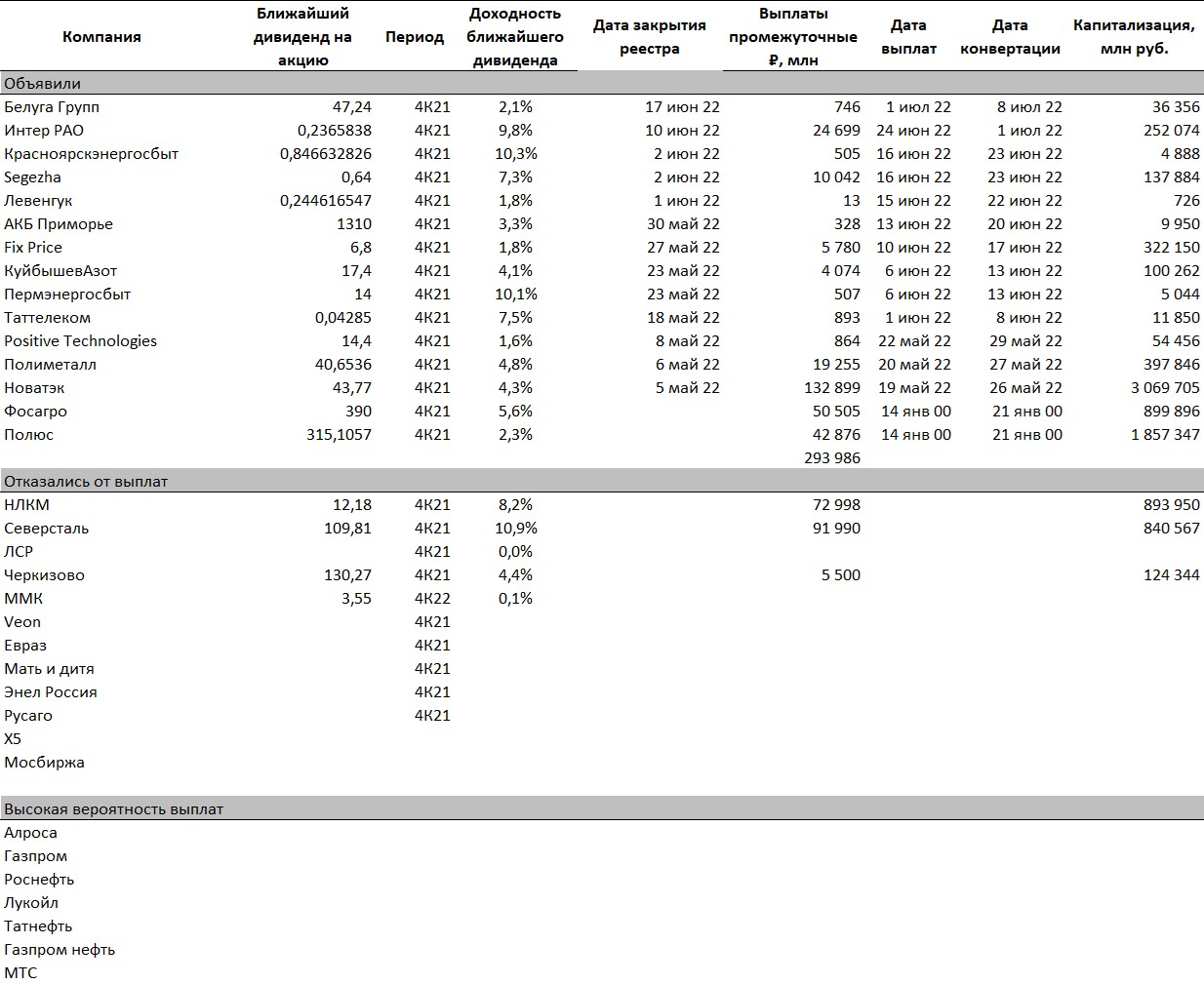

5. Отсутствие корпоративной мотивации. На текущий моментот выплаты дивидендов отказались металлургические компании (НЛМК, Северсталь, Евраз, ММК и прочие), ретейлеры (X5, Черкизово и прочие), а также ЛСР, Veon, Мосбиржа, Русагро и Энел Россия. Остается высокая вероятность выплат дивидендов госкомпаниями-экспортерами из-за необходимости наполнять бюджет. Пока объем официально объявленных дивидендов составил 293 млрд руб. по сравнению с ожидавшимися до санкций 4,7 трлн руб. в совокупности по итогам 2021 г. Отмена выплаты дивидендов или перенос решения по ним, отмена публикации отчетности – ответ компаний на вводимые операционные санкции и невозможность выплат дивидендов своим основным акционерам. Некоторые компании отказываются от выплат дивидендов из-за низкой предсказуемости операционных потоков, ограниченной возможности финансирования. Кроме того, ЦБ не рекомендовал банкам выплачивать дивиденды.

6. Глобальная волатильность. S&P 500 с начала апреля снизился более чем на 3%, Nasdaq – более чем на 7% после восстановления в марте. Мы выделяем три основных риска, которые в полной мере пока не отражены в текущих рыночных котировках. Первый — это более «ястребиный» подход ФРС к денежно-кредитной политике (ДКП), второй - риски рецессии/геополитические риски и третий - карантин в Китае из-за коронавируса. Ключевые риски, которые не учитывают глобальные рынки 15.04.2022 (iticapital.ru)

7. Неизбежный технический дефолт. Шесть крупнейших компаний (РЖД, Северсталь, СУЭК, Еврохим ,ЧТПЗ и Nordgold) находятся в техническом дефолте по внешним обязательствам, у них уже закончился льготный период выплат, 4 мая он истекает у суверенных облигаций России.

8. Недостаточно дешевый. Капитализация Мосбиржи упала на 42%, с исторического пика (октябрь 2021 г.) в 62 трлн руб. до 36 трлн руб. Убытки Сбербанка и ВТБ по госпрограммам могут превысит 600 млрд руб. за 2022 г. по сравнению с прибылью в 1,6 трлн руб. в прошлом году. Следовательно, остаются только экспортные компании, доля которых в структуре рынка выросла до 78%, и их судьба завит от эмбарго на нефть и газ. Ретейлеры наиболее уязвимы перед ростом инфляции, а способность IT-компаний осуществить импортозамещение – под большим вопросом. Кроме того, акции роста находятся под давлением из-за стремительного повышения валютных ставок.

Что происходит на рынке облигаций?

«Мягкая» риторика регулятора в последние дни придала мощный импульс оптимизма участникам рынка ОФЗ. Доходность «классических» выпусков резко снизилась на фоне возросших торговых оборотов; таким образом, что почти вся кривая стала приближаться к значению в 10% (исключение составляют лишь бумаги с погашением в ближайший год).

Также стоит отметить резко сократившийся отрицательный наклон суверенной кривой, во многом вызванный переоценкой инвесторами значений процентных ставок в среднесрочной перспективе. С момента возобновления торгов в третьей декаде марта ценовой индекс государственных облигаций RGBI после обновления минимумов декабря 2014 г. отыграл все падение, вернувшись к значению 125,5 п.п. (+28% c достигнутого минимума).

По нашей оценке, доходность гособлигаций с постоянным купоном уже давно достигла равновесного уровня с учетом нашего базового прогноза по ключевой ставке до конца года. Текущие ценовые значения кажутся нам излишне перекупленными, поэтому мы не видим большого интереса в формировании длинных позиций в «классических» ОФЗ на данный момент в отличие от высокодоходных корпоративных облигаций. Более того, с учетом ожиданий роста годовой инфляции в ближайшие месяцы реальная доходность все больше будет уходить в отрицательную зону, тем самым становясь менее привлекательной для инвесторов. В этой связи мы по-прежнему отдаем предпочтение качественным корпоративным рублевым облигациям заемщиков первого-второго эшелонов (см. наш обзор от 01.04.2022). Что касается госсектора, то тут больший интерес могут вызвать инфляционные линкеры, даже при условии, что их цены также заметно повысились в последние недели.

Что происходит на валютном рынке?

Из всех российских активов рубль – самый успешный, после паузы с 8 по 13 апреля российская валюта продолжила укрепляться, подорожав на 35% с пикового уровня 9 марта. Основная причина такой динамики – продажи валюты экспортерами на фоне рекордного притока экспортной выручки. Падение импорта в связи с ограниченным спросом со стороны населения из-за лимита на снятие наличной валюты и сокращение ее доли в банковской системе из-за санкций.

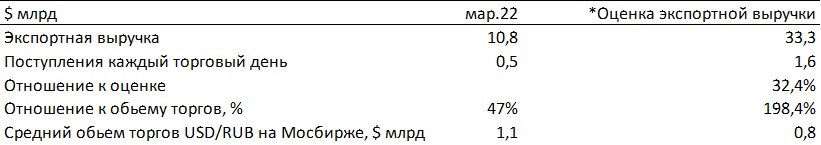

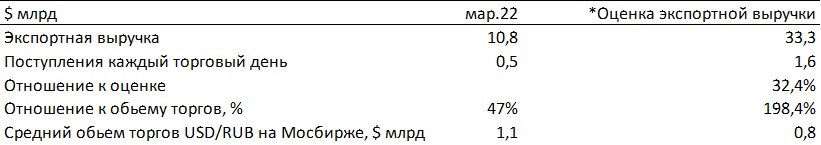

В марте, по данным ЦБ, экспортеры смогли только продать валюту в эквиваленте на 865 млрд руб. (т.е. $10 млрд за месяц, или $0,5 млрд в день), что не превышает 33% фактических поступлений валюты (по нашей оценке, валютная выручка от экспорта составляет $500 млрд в год, из которых $400 млрд подлежат обязательной продаже в рамках правила реализации 80% валютной выручки, что эквивалентно продаже $1,6 млрд за торговый день).

Следовательно фактически экспортеры продают валюту в 2,5 раза меньше обязательного объема ввиду органически низкого объема торгов на валютном рынке, который упал до $0,8-1 млрд в день по сравнению с экспортной выручкой в $1,4 млрд в сутки, из которых 80% должны были проданы на бирже. Последние меры властей предполагают увеличение срока обязательной продажи валютной выручки экспортерами с 3 до 60 дней и возможное сокращение продажи экспортной выручки с текущих 80% мало повлияют на курс.

Вероятно, мы увидим укрепление рубля до ₽70/$, учитывая, что на апрель традиционно приходится рекордные квартальные налоговые платежи.

*Оценка продаж экспортной выручки исходя из совокупных поступлений в $500 млрд в год, из которых $400 млрд подлежат обязательной продаже

Что ждать дальше?/Что делать?

Позитивный сценарий предполагает 50%-ную вероятность отсутствия эмбарго на нефть, газ и металлы, а также завершение спецоперации к середине мая. Это приведет к снятию самых «жестких» санкций, в частности «разморозку» ЗВР и восстановление транзакций между Euroclear и НРД, частичный выход нерезидентов из позиций и покупки акций Центробанком на 1 трлн руб. и компаниями – на 650 млрд руб., что приведет к восстановлению рынку.

Данный позитивный сценарий предполагает высокую вероятность того, что нерезиденты не станут продавать все принадлежащие им российские активы. Другой сценарий – сохранение текущего статуса без перспектив роста и угроза новых санкций. Базовый сценарий предполагает дальнейшие постепенные продажи и снижение котировок до уровня начала спецоперации 24 февраля.

Дивидендная таблица Российских компаний

https://iticapital.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Сила – в правде и конкретно для российского рынка акций она сейчас не очень приятная, но во многом объясняет вполне предсказуемую динамику. По сути с начала возобновления торгов акциями на Мосбирже 24 марта мы наблюдали ложное движение, основанное на неоправданных ожиданиях. После достижения локального пика 4 апреля (+8% с 24 марта) рынок акций катится по наклонной и уже потерял 17%, опустившись к уровням 25 февраля, не дотянув 13% до минимального значения 24 февраля (начало спецоперации на Украине), или локального минимума августа 2018 г.

С возобновления торгов основные продажи пришлись на нефтегазовый сектор и банки (продавали самые ликвидные бумаги, отчасти из-за делистинга), основной рост пришелся на ретейл (Магнит, Fix Price) и коммуникационные компании (VK).

Средний объем торгов акциями на Мосбирже за последнюю неделю составил 27 млрд руб. в день против 50 млрд руб. в день сразу после открытия. После того, как в марте системно значимые кредитные организации (СЗКО)/банки (из-за послаблений от ЦБ в части фиксации учетной стоимости) выкупили акции на 46 млрд руб., то после этого, с апреля, основную активность в торгах проявляют физлица. Этим и объясняется падение объема торгов и динамика акций, не подкрепленная конкретными инвестидеями. По данным Мосбиржи, количество уникальных счетов выросло до 19 млн (26,3% от активного населения страны и 13% от всего населения). В США в торговле 40% рынка акций физлица участвуют напрямую, а 60% – через институциональные фонды. В то же время традиционно основной объем торговли на российском рынке приходился на локальные и международные фонды. Локальные фонды, в т.ч. УК и НПФ, смотрят на рынок акций негативно.

Основная причина негативного взгляда на рынок акций – низкий горизонт планирования, значительная вероятность сокращения операционных потоков для экспортоориентированных компаний, неопределенность с курсом рубля, что значительно повышает риски инвестирования в компании, ориентированные на локальный рынок. Потенциальный навес акций после конвертации ГДР в акции добавляет негатива. Навес от продаж резидентами расписок российских компаний после делистинга и нерезидентами локальных акций (в случае снятия запрета) может превысить $60 млрд (4500 млрд руб.), или 14% текущей капитализации рынка.

В то же время на рынке облигаций наблюдается противоположная динамика благодаря началу активного снижения ключевой ставки (с 8 апреля), рубль к доллару в целом укрепляется вопреки ослаблению ограничений на движение капитала из-за низкого спроса на валюту и ее ограниченного предложения в банковской системе.

Другие важные причины падения рынка

1. Делистинг российских акций/распродажи бумаг резидентами. С 27 апреля вступит в силу закон о делистинге – до 5 мая 2022 г. российские эмитенты обязаны расторгнуть договоры, в соответствии с которыми осуществлялось размещение ценных бумаг по иностранному праву, а также закрыть программы обращения депозитарных расписок.

По нашим оценкам, исходя из доли расписок в капитале компаний, их стоимость после преобразования в локальные бумаги составит 9 245 млрд руб., или 27% капитализации Мосбиржи. Держатели могут продать 10% расписок стоимостью 920 млрд руб. Реализация такого объема на рынке потребует значительного времени, так как объем торгов составляет всего 25-30 млрд руб. в сутки. Данный фактор объясняет причины падения наиболее ликвидных акций.

2. После ввода февральских санкций стоимость портфеля Российских акций иностранных фондов включая локальные бумаги и расписки опустилась до $47 млрд (3666 млрд руб.). До санкций суммарная доля нерезидентов составляла $200 млрд долларов, при том что капитализация ранка превышала $800 млрд. Исходя из текущей капитализации рынка доля нерезидентов, включая физлиц, может составить максимум 5539 млрд руб. ($71 млрд). Пока не возобновит работу мост между НРД и Euroclear, нерезиденты не смогут продать российские бумаги.

3. Усиление санкционной риторики

Европа уже готовит очередной пакет санкций, шестой, менее, чем за два месяца. За последние две недели Запад ввел санкции против российского банковского сектора, включая Сбербанк и Альфа-банк, что привело к перераспределению банковских активов и вынужденным распродажам, в том числе локальный акций и облигаций.

4. Усиливается риторика по поводу эмбарго на импорт нефти и газа из России в Европу (на это направление приходится 70% экспорта российских энергоносителей). Пока введен запрет на импорт угля в Европу из России (на Россию пришлось 4% импорта угля в Европу в 2021 г.). На экспорт энергоресурсов, в частности нефть и газ, приходится 59% всего экспорта России.

5. Отсутствие корпоративной мотивации. На текущий моментот выплаты дивидендов отказались металлургические компании (НЛМК, Северсталь, Евраз, ММК и прочие), ретейлеры (X5, Черкизово и прочие), а также ЛСР, Veon, Мосбиржа, Русагро и Энел Россия. Остается высокая вероятность выплат дивидендов госкомпаниями-экспортерами из-за необходимости наполнять бюджет. Пока объем официально объявленных дивидендов составил 293 млрд руб. по сравнению с ожидавшимися до санкций 4,7 трлн руб. в совокупности по итогам 2021 г. Отмена выплаты дивидендов или перенос решения по ним, отмена публикации отчетности – ответ компаний на вводимые операционные санкции и невозможность выплат дивидендов своим основным акционерам. Некоторые компании отказываются от выплат дивидендов из-за низкой предсказуемости операционных потоков, ограниченной возможности финансирования. Кроме того, ЦБ не рекомендовал банкам выплачивать дивиденды.

6. Глобальная волатильность. S&P 500 с начала апреля снизился более чем на 3%, Nasdaq – более чем на 7% после восстановления в марте. Мы выделяем три основных риска, которые в полной мере пока не отражены в текущих рыночных котировках. Первый — это более «ястребиный» подход ФРС к денежно-кредитной политике (ДКП), второй - риски рецессии/геополитические риски и третий - карантин в Китае из-за коронавируса. Ключевые риски, которые не учитывают глобальные рынки 15.04.2022 (iticapital.ru)

7. Неизбежный технический дефолт. Шесть крупнейших компаний (РЖД, Северсталь, СУЭК, Еврохим ,ЧТПЗ и Nordgold) находятся в техническом дефолте по внешним обязательствам, у них уже закончился льготный период выплат, 4 мая он истекает у суверенных облигаций России.

8. Недостаточно дешевый. Капитализация Мосбиржи упала на 42%, с исторического пика (октябрь 2021 г.) в 62 трлн руб. до 36 трлн руб. Убытки Сбербанка и ВТБ по госпрограммам могут превысит 600 млрд руб. за 2022 г. по сравнению с прибылью в 1,6 трлн руб. в прошлом году. Следовательно, остаются только экспортные компании, доля которых в структуре рынка выросла до 78%, и их судьба завит от эмбарго на нефть и газ. Ретейлеры наиболее уязвимы перед ростом инфляции, а способность IT-компаний осуществить импортозамещение – под большим вопросом. Кроме того, акции роста находятся под давлением из-за стремительного повышения валютных ставок.

Что происходит на рынке облигаций?

«Мягкая» риторика регулятора в последние дни придала мощный импульс оптимизма участникам рынка ОФЗ. Доходность «классических» выпусков резко снизилась на фоне возросших торговых оборотов; таким образом, что почти вся кривая стала приближаться к значению в 10% (исключение составляют лишь бумаги с погашением в ближайший год).

Также стоит отметить резко сократившийся отрицательный наклон суверенной кривой, во многом вызванный переоценкой инвесторами значений процентных ставок в среднесрочной перспективе. С момента возобновления торгов в третьей декаде марта ценовой индекс государственных облигаций RGBI после обновления минимумов декабря 2014 г. отыграл все падение, вернувшись к значению 125,5 п.п. (+28% c достигнутого минимума).

По нашей оценке, доходность гособлигаций с постоянным купоном уже давно достигла равновесного уровня с учетом нашего базового прогноза по ключевой ставке до конца года. Текущие ценовые значения кажутся нам излишне перекупленными, поэтому мы не видим большого интереса в формировании длинных позиций в «классических» ОФЗ на данный момент в отличие от высокодоходных корпоративных облигаций. Более того, с учетом ожиданий роста годовой инфляции в ближайшие месяцы реальная доходность все больше будет уходить в отрицательную зону, тем самым становясь менее привлекательной для инвесторов. В этой связи мы по-прежнему отдаем предпочтение качественным корпоративным рублевым облигациям заемщиков первого-второго эшелонов (см. наш обзор от 01.04.2022). Что касается госсектора, то тут больший интерес могут вызвать инфляционные линкеры, даже при условии, что их цены также заметно повысились в последние недели.

Что происходит на валютном рынке?

Из всех российских активов рубль – самый успешный, после паузы с 8 по 13 апреля российская валюта продолжила укрепляться, подорожав на 35% с пикового уровня 9 марта. Основная причина такой динамики – продажи валюты экспортерами на фоне рекордного притока экспортной выручки. Падение импорта в связи с ограниченным спросом со стороны населения из-за лимита на снятие наличной валюты и сокращение ее доли в банковской системе из-за санкций.

В марте, по данным ЦБ, экспортеры смогли только продать валюту в эквиваленте на 865 млрд руб. (т.е. $10 млрд за месяц, или $0,5 млрд в день), что не превышает 33% фактических поступлений валюты (по нашей оценке, валютная выручка от экспорта составляет $500 млрд в год, из которых $400 млрд подлежат обязательной продаже в рамках правила реализации 80% валютной выручки, что эквивалентно продаже $1,6 млрд за торговый день).

Следовательно фактически экспортеры продают валюту в 2,5 раза меньше обязательного объема ввиду органически низкого объема торгов на валютном рынке, который упал до $0,8-1 млрд в день по сравнению с экспортной выручкой в $1,4 млрд в сутки, из которых 80% должны были проданы на бирже. Последние меры властей предполагают увеличение срока обязательной продажи валютной выручки экспортерами с 3 до 60 дней и возможное сокращение продажи экспортной выручки с текущих 80% мало повлияют на курс.

Вероятно, мы увидим укрепление рубля до ₽70/$, учитывая, что на апрель традиционно приходится рекордные квартальные налоговые платежи.

*Оценка продаж экспортной выручки исходя из совокупных поступлений в $500 млрд в год, из которых $400 млрд подлежат обязательной продаже

Что ждать дальше?/Что делать?

Позитивный сценарий предполагает 50%-ную вероятность отсутствия эмбарго на нефть, газ и металлы, а также завершение спецоперации к середине мая. Это приведет к снятию самых «жестких» санкций, в частности «разморозку» ЗВР и восстановление транзакций между Euroclear и НРД, частичный выход нерезидентов из позиций и покупки акций Центробанком на 1 трлн руб. и компаниями – на 650 млрд руб., что приведет к восстановлению рынку.

Данный позитивный сценарий предполагает высокую вероятность того, что нерезиденты не станут продавать все принадлежащие им российские активы. Другой сценарий – сохранение текущего статуса без перспектив роста и угроза новых санкций. Базовый сценарий предполагает дальнейшие постепенные продажи и снижение котировок до уровня начала спецоперации 24 февраля.

Дивидендная таблица Российских компаний

https://iticapital.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter