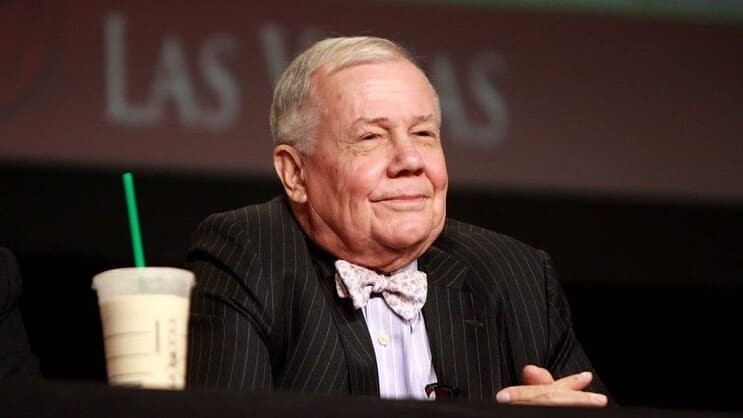

Джим Роджерс — мультимиллиардер, успешный инвестор, создатель товарного индекса (RICI).

Образование получал в Йеле и Оксфорде. Карьеру в финансовом мире начинал с низов вместе с Джорджем Соросом, с организации фонда Quantum Fund, выросшего за десять лет более чем на 4000%.

Добившись успеха на рынке, отошёл от активного заработка и посвятил жизнь мечте — посетить все страны мира. Дважды совершил путешествие вокруг света.

Автор бестселлеров «Будущее глазами одного из самых влиятельных инвесторов в мире» и «Сделайте своих детей успешными». Владеет акциями российских компаний АФК «Система», «Аэрофлот», «ФосАгро».

В настоящее время проживает в Сингапуре. Является убеждённым сторонником азиатского экономического потенциала.

1. Избегайте следовать чужим рекомендациям, если не понимаете их суть

Прежде чем слушать чьё-то независимое мнение, вы должны разобраться в ситуации самостоятельно.

Начиная карьеру инвестора, Роджерс, по собственному признанию, совершил все типичные ошибки новичков. Главным его промахом стала серия сделок, основанных на советах более опытных коллег. По словам будущего классика, на тот момент он не имел собственного мнения и не знал, что стоит за ситуацией на рынке. Зато у него была слепая уверенность в опыте и знаниях авторитетных коллег.

Будучи новичком на Уолл-стрит, я думал, что остальные предприниматели имеют гораздо больше объективных причин поступать так, а не иначе, и придавал слишком много значения их мнению. Знаете, чем всё закончилось? Каждая сделка оказалась неудачной.

Дело даже не в ошибочных прогнозах. Низкая личная компетентность мешает понимать, о чём говорят знающие люди. Обладая ограниченным кругозором, вы будете упускать истинный посыл инсайтов и мнений экспертов, теряя там, где другие зарабатывают. Пользуйтесь только тем, что хорошо понимаете. Прислушивайтесь к авторитетам, но не спешите действовать без уверенности.

Если бы я сказал вам, что вы можете сделать только двадцать пять инвестиций за всю жизнь, скорее всего, вы были бы очень осторожны в своих сделках.

2. Не бойтесь иметь своё мнение

Когда люди вокруг открыто пренебрегают вашими идеями, отговаривают и не верят в их потенциал, имейте мужество относиться к этому спокойно. Плыть против течения, безусловно, тяжело, но, как свидетельствует история, большинство по-настоящему великих побед были одержаны теми, кто наперекор насмешкам упрямо шёл к своей цели.

Однажды я присутствовал на обеде в фешенебельном ресторане, где организатор встречи обратился к сидящим за столом с просьбой порекомендовать объект для инвестиций. Когда подошла моя очередь, я указал на компанию Lockheed. В своё время она была весьма состоятельна, но на момент нашего разговора (1970-е гг.) испытывала объективные трудности.

Человек напротив меня фыркнул и театрально произнёс: кто будет вкладывать деньги в такой убыточный актив, это же глупо.

Спустя несколько лет я встретил своего визави из мира инвестиций. Мне стоило большого труда удержаться от сарказма относительно его поведения в прошлом. Это было почти нереально, если учесть, что бумаги Lockheed Corporation выросли с тех пор более чем в сто раз.

Человек напротив меня фыркнул и театрально произнёс: кто будет вкладывать деньги в такой убыточный актив, это же глупо.

Спустя несколько лет я встретил своего визави из мира инвестиций. Мне стоило большого труда удержаться от сарказма относительно его поведения в прошлом. Это было почти нереально, если учесть, что бумаги Lockheed Corporation выросли с тех пор более чем в сто раз.

Разумеется, верность стратегии и целям должна быть обоснована. Покупка акций по наитию приносит большие деньги только в фильмах. В реальности сделки на основе рекомендаций в утренних новостях или после беглого изучения квартального отчёта — это рулетка.

Имейте ясное понимание, что вы делаете, и тогда отстаивать свою позицию будет проще.

3. Всё решают мелочи

Успех инвестора определяют детали. Как бы банально ни звучал этот совет, вы должны проверять снова и снова любые данные, от которых зависит принятие решения о сделке.

Не игнорируйте мелочи и сигналы интуиции. Самые большие ошибки инвесторы совершают как раз потому, что не полностью изучили интересующую отрасль/компанию, провели поверхностный анализ либо понадеялись на удачу, не имея доступа к полной информации об активе.

Такое отношение к работе требует много сил, терпения и самоотдачи. Однако старания не окажутся напрасными. Однажды вы заметите, что большинство, которое ленится быть усердным, осталось позади, и ваши интересы совпадают с целями меньшинства — успешных и авторитетных инвесторов.

В начале своей карьеры я понял, если вы читаете годовые отчёты, то делаете больше, чем 90% людей на Уолл-стрит. Если читаете примечания к годовым отчётам, делаете больше, чем 95% людей на Уолл-стрит. Но если вы сядете и занесёте нужные вам данные в электронную таблицу, то сделаете больше, чем 98% людей на Уолл-стрит.

4. СМИ могут быть полезны, если тщательно проверять информацию

Практикуя регулярное изучение информационных медиа, вы получаете возможность чувствовать рынок, находиться с ним на одной волне. Однако учитывая, что цена ошибки в инвестициях может быть очень высокой, экономические хроники, независимо от авторитетности информационного ресурса, лучше проверять, отыскивая подтверждения происходящему в независимых друг от друга источниках.

Читайте газеты регулярно, но относитесь к ним, как и к остальным СМИ, с адекватным скептицизмом.

Джим Роджерс рассказывает, как в начале карьеры неоднократно ловил себя на том, что принимал решения, опираясь на поверхностные данные или репортаж, сделанный на бегу, в погоне за сиюминутным вниманием публики.

Теперь я умею извлекать пользу из историй в СМИ и временами даже ухитряюсь превратить их ошибки в собственную выгоду. Если мне предстоит сделка, я перепроверяю звучащую в медиа информацию при помощи остальных доступных источников, основными из которых, являются государственные и корпоративные отчёты, сводки международных органов, обзоры от клиентов и конкурентов.

Извлечение пользы из стоимости акций с оглядкой на статьи и репортажи в средствах массовой информации — рискованное занятие, опасное вдвойне, если вы не особенно опытный инвестор.

Начните с наблюдения за поведением значимых фигур выбранного направления. Можете даже попробовать копировать их действия, разумеется, с учётом всесторонней проверки новости и ясного понимания причин ценового движения.

5. Не бойтесь потерь, они обязательная часть успеха

Приемлемо потерять деньги, и разориться хотя бы раз, а лучше дважды. Но если вы собираетесь это сделать, сделайте это в начале карьеры. Это не конец света, но покажет вам, как много вы не знаете.

Опыт потерь — великий опыт. Он даст вам куда больше любых удачных решений, научит осторожности, если вы не уйдёте с рынка после первых неудач, поможет определить личный уровень стрессоустойчивости на практике и выявить пробелы в технической подготовке.

На первых порах вы в любом случае не сможете работать с холодным рассудком, особенно если вкладываете в сделку единственную недвижимость или взятый в банке кредит.

Выход прост: не рискуйте суммой, потеря которой пустит вас по миру. Неудачная покупка акций должна вести к практике ясного анализа причин поражения. Заниматься этим тем сложнее, чем больше стоит на кону.

Отсюда вывод: потери являются действенным инструментом, стимулирующим рост инвесторского мастерства, однако размер убытка лучше всё-таки соизмерять с кошельком и психотипом.

В идеале даже полная потеря вложенных средств не должна отражаться на эмоциональном и финансовом состоянии настолько, чтобы вынудить человека бросить работу на рынке акций.

6. Потенциал стартапов обманчив

Слушая, как кто-то рассказывает об очередном прогрессивном и уникальном проекте, я всегда сверяю его публичную популярность с мнением рынка. Если ниша перегрета, а чаще всего бывает именно так, немедленно вывожу свой капитал.

Существует статистика, согласно которой семь из десяти компаний-стартапов оставляют вкладчиков без денег. К этому добавляется низкая ликвидность акций таких предприятий относительно бумаг фондового рынка и повышенный риск конкуренции в нише.

К тому же не следует забывать, что большинство стартапов проходит достаточно длительный путь к точке окупаемости. Устроит ли вас ожидание дивидендов, растянутое на пять-восемь лет?

Будьте особенно внимательны, если все кругом восторгаются и в один голос повторяют: «Это действительно другое». История учит, что появление чего-то совершенно нового невозможно, а непомерный ажиотаж вокруг прорывного проекта или продукта — свидетельство пузыря.

Инвестиции в привычный фондовый рынок более стабильны, а, значит, безопасны. Акции и облигации известных компаний — вполне осязаемый актив, предсказать доходность которого намного проще.

7. Учитесь выдержке, изучая психологию

Для успеха в инвестициях мало знать экономику, нужно в равной степени знать историю, философию и психологию. Сила, двигающая цену вверх-вниз — это, чаще всего, эмоции толпы. Понимать их природу, означает понимать суть рынка.

Знаковой характеристикой почти любого успешного инвестора является уравновешенность. Наиболее выдающиеся из них, как правило, спокойны и терпеливы. Они осознанно подходят к постановке целей, тщательно выбирают стратегию и без суеты корректируют её, если возникает необходимость. Такие люди не склонны к панике, имеют стабильную самооценку и легко признают свои ошибки.

В противовес позитивным характеристикам, отличающим чемпионов среди инвесторов, аутсайдеры обладают набором психологических качеств, ведущих к неудачам. Это:

преувеличенная самоуверенность;

самодовольство;

избирательность памяти;

склонность к самооправданиям;

стадный инстинкт.

Все эти модели поведения заложены в человеке природой. И каждая из них способна разрушить самую эффективную стратегию инвестирования. А уж если присутствует сочетание таких качеств, убытки становятся постоянным спутником инвестора.

Изучайте психологию, контролируйте эмоции, не допускайте укоренения привычек, мешающих спокойной и осознанной работе на финансовых рынках.

8. Ищите признаки перемен

Низкая цена актива — ещё не свидетельство его привлекательности. Если что-то стоит недорого, этому есть два объяснения: недооценённость либо отсутствие ценности как таковой. Чтобы сделать этот актив сверхприбыльным, требуется катализатор — перемены.

Джим Роджерс считает, что искомые изменения, независимо от формы, всегда заметны в масштабах государства, отрасли или отдельной компании. При этом они имеют значительную поддержку и признание профильной среды и относительно короткие сроки реализации — максимум год-два.

Признак качества изменений — растущее внимание к ним со стороны остальных участников рынка. Это, в свою очередь, повышает ценность актива и создаёт новые условия и возможности для роста его стоимости. Ваша задача, как инвестора — постоянно искать активы, расположенные к переменам.

9. Диверсификация — не всегда благо

Идея о разделении активов в портфеле для безопасности инвестиций — диверсификации — на финансовых рынках имеет вид аксиомы. Роджерс не отрицает важность таких мер сохранности капитала, но всё же призывает не слишком фокусироваться на них.

Если вы купите десяток различных акций, есть вероятность, что некоторые из них покажут высокий доход. Однако, скорее всего, вы не заработаете много, хотя и не разоритесь. Чтобы разбогатеть по-настоящему, нужно найти то, что особенно выгодно, сосредоточиться на этом и сконцентрировать все доступные ресурсы. Только убедитесь, что вы правы. Потому что это ещё и быстрый способ разориться.

Понятие риска, от которого должна защищать диверсификация, не универсально. К примеру, волатильность рынка может совершенно не беспокоить инвестора с долгосрочным горизонтом планирования и низкой зависимостью от кредитных средств.

Отсюда иное отношение к разделению активов. Тот, кто точно знает, что делает, в нём не нуждается. Уоррен Баффетт называет диверсификацию «защитой от глупости и невежества», а если вы умны и отлично разбираетесь в рынке, необходимость в ней значительно снижается.

Великие состояния были сделаны на владении одним прекрасным бизнесом. Если вы понимаете бизнес, вам нет нужды владеть несколькими.

10. Не спешите, денег хватит всем

Самые успешные инвесторы большую часть времени ничего не делают. Не путайте суету с реальным действием. Знайте, когда сидеть и ждать.

На рынке акций важно быть терпеливым. Возможности для сделок есть всегда, но, как правило, большие деньги приходят не с лихорадочным ежедневным поиском, а благодаря размеренному ожиданию.

На рынках были и будут периоды, когда нечем заняться. Если в это время форсировать торговлю, заключая невнятные сделки только для того, чтобы не сидеть сложа руки, можно нанести серьёзный урон своему депозиту.

Джим Роджерс говорит, что смиренно ждёт, когда в поле зрения появятся деньги, и всё, что от него потребуется, — встать и взять их. А до тех пор он ничего не делает.

https://journal.open-broker.ru/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter