Согласно свежему обзору JPMorgan, мировая энергетическая отрасль находится в разгаре суперцикла

Прибыль Exxon за первый квартал оказалась максимальной с 2014 года

Американский нефтяной гигант предпочитает возвращать капитал акционерам, нежели расходовать свободную наличность на расширение добычи

InvestingPro+ предлагает инструменты, данные и контент, которые помогут вам в принятии инвестиционных решений

Акции американского нефтяного гиганта Exxon Mobil (NYSE:XOM) вот уже больше года растут как на дрожжах. После скачка на 67% в 2021 году, в текущем году бумаги прибавили еще 45%, существенно опередив другие активы фондового рынка. Сессию среды акции Exxon завершили на уровне $86,79.

Однако по мере продолжения ралли на горизонте просматривается все больше макроэкономических рисков. Прежде всего, инвесторы задаются вопросом, продолжится ли текущий бум спроса на нефть с учетом возрастающей неопределенности касательно экономического роста.

Цены на нефть в этом году подскочили более чем на 35% примерно до $107 за баррель, главным образом ввиду «военной операции» РФ в Украине, начавшейся в конце февраля. Европейский союз вскоре может ввести официальный запрет на импорт российских энергоносителей, чтобы наказать Москву.

Хотя проблемы с предложением продолжают оказывать ценам на нефть поддержку, рост спроса может развернуться вспять, если американская экономика погрузится в рецессию.

Тревога инвесторов нашла проявление в масштабном падении фондовых рынков, произошедшем в этом году. Опасения по поводу устойчиво высокой инфляции и стремительного повышения процентных ставок побуждают инвесторов избегать рисковых активов.

Предугадать направление крайне волатильных рынков энергоносителей в ближайшее время практически невозможно. Вместе с тем, у инвесторов нет ни малейшего сомнения в том, что американский нефтегазовый гигант Exxon предпочитает возвращать капитал акционерам, а не расходовать свободную наличность на расширение добывающих мощностей. Это должно обеспечить стабильность акций компании в долгосрочном периоде.

В прошлом месяце Exxon сообщила инвесторам о трехкратном увеличении программы обратного выкупа акций до $30 миллиардов, а Chevron (NYSE:CVX) объявила о намерении выкупить в этом году свои акции на рекордную сумму $10 миллиардов. Нефтяные гиганты вознаграждают инвесторов, пожиная плоды многолетних ценовых максимумов по нефти.

Прибыль Exxon за первый квартал (без учета списания активов на $3,4 миллиарда, связанного с уходом с российского рынка) оказалась максимальной с 2014 года, а Chevron заработала самую высокую прибыль с 2012 года.

Энергетический суперцикл

Согласно недавно опубликованному обзору JPMorgan, мировая энергетическая отрасль находится в разгаре суперцикла, и акции многих нефтегазовых компаний можно порекомендовать к покупке.

На фоне повышения спроса на энергоносители и стремления стран пополнить свои топливные резервы, все сегменты энергетического комплекса продолжат фиксировать приток капитала, считают аналитики JPMorgan.

«В этот период ограниченности предложения на рынках энергоносителей Exxon, как нам кажется, будет одновременно фиксировать прибыль выше нормализованной по всему своему портфелю».

У аналитиков JPMorgan для акций Exxon присвоена целевая цена в $100, что на 14% выше уровня закрытия среды.

Morgan Stanley сохранил для акций Exxon рейтинг «выше рынка», отметив, что нефтегазовый гигант сохраняет «уникальные позиции» благодаря интегрированности своих операций.

«За счет своего обширного присутствия в переработке и сбыте Exxon больше остальных выиграет от высокой маржи по операциям переработки».

Политические препятствия

У нефтяных мейджоров сложилась максимально благоприятная с 2014 года ценовая конъюнктура, однако в их адрес также все громче звучат призывы увеличить добычу, чтобы помочь понизить цены на бензин, которые достигли рекордных уровней.

Ключевые представители Демократической партии в Палате представителей потребовали от Exxon, а также Chevron, Shell (NYSE:SHEL) и BP (NYSE:BP) незамедлительно остановить выплату дивидендов и выкуп акций, пока не будет урегулирован российско-украинский конфликт, на котором они «зарабатывают».

Согласно Bloomberg, законодатели не довольны тем, что Exxon и три других экспортера нефти потратили $44 миллиарда на выкуп акций и дивиденды в прошлом году и планируют израсходовать на эти цели еще $32 миллиарда в 2022 году.

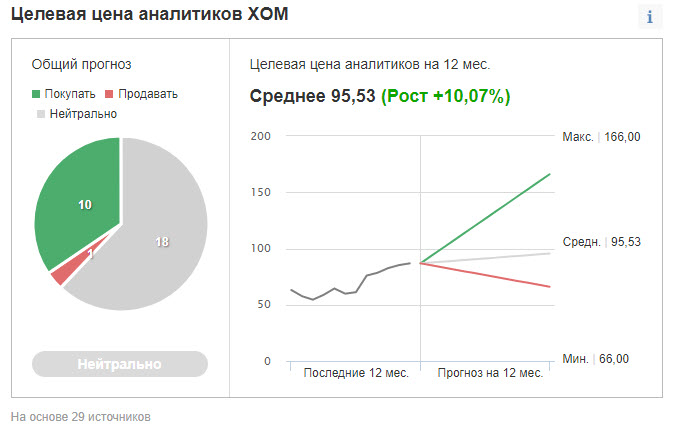

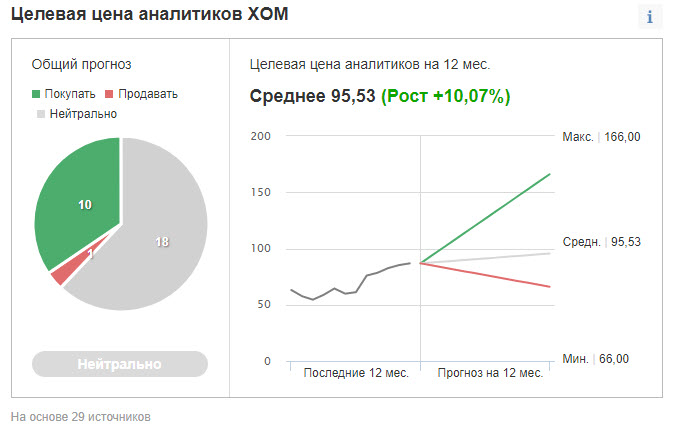

Политическое давление и риск рецессии объясняют нейтральный консенсус-рейтинг для акций Exxon согласно опросу 29 аналитиков, проведенному Investing.com.

Подведем итоги

Exxon обладает всем необходимым для того, чтобы выиграть в долгосрочной перспективе от текущего бума на рынках энергоносителей. Однако по мере усиления рисков устойчивость ралли в акциях компании будет зависеть от ее способности сохранить контроль над расходами и продолжить возврат капитала акционерам.

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter

Прибыль Exxon за первый квартал оказалась максимальной с 2014 года

Американский нефтяной гигант предпочитает возвращать капитал акционерам, нежели расходовать свободную наличность на расширение добычи

InvestingPro+ предлагает инструменты, данные и контент, которые помогут вам в принятии инвестиционных решений

Акции американского нефтяного гиганта Exxon Mobil (NYSE:XOM) вот уже больше года растут как на дрожжах. После скачка на 67% в 2021 году, в текущем году бумаги прибавили еще 45%, существенно опередив другие активы фондового рынка. Сессию среды акции Exxon завершили на уровне $86,79.

Однако по мере продолжения ралли на горизонте просматривается все больше макроэкономических рисков. Прежде всего, инвесторы задаются вопросом, продолжится ли текущий бум спроса на нефть с учетом возрастающей неопределенности касательно экономического роста.

Цены на нефть в этом году подскочили более чем на 35% примерно до $107 за баррель, главным образом ввиду «военной операции» РФ в Украине, начавшейся в конце февраля. Европейский союз вскоре может ввести официальный запрет на импорт российских энергоносителей, чтобы наказать Москву.

Хотя проблемы с предложением продолжают оказывать ценам на нефть поддержку, рост спроса может развернуться вспять, если американская экономика погрузится в рецессию.

Тревога инвесторов нашла проявление в масштабном падении фондовых рынков, произошедшем в этом году. Опасения по поводу устойчиво высокой инфляции и стремительного повышения процентных ставок побуждают инвесторов избегать рисковых активов.

Предугадать направление крайне волатильных рынков энергоносителей в ближайшее время практически невозможно. Вместе с тем, у инвесторов нет ни малейшего сомнения в том, что американский нефтегазовый гигант Exxon предпочитает возвращать капитал акционерам, а не расходовать свободную наличность на расширение добывающих мощностей. Это должно обеспечить стабильность акций компании в долгосрочном периоде.

В прошлом месяце Exxon сообщила инвесторам о трехкратном увеличении программы обратного выкупа акций до $30 миллиардов, а Chevron (NYSE:CVX) объявила о намерении выкупить в этом году свои акции на рекордную сумму $10 миллиардов. Нефтяные гиганты вознаграждают инвесторов, пожиная плоды многолетних ценовых максимумов по нефти.

Прибыль Exxon за первый квартал (без учета списания активов на $3,4 миллиарда, связанного с уходом с российского рынка) оказалась максимальной с 2014 года, а Chevron заработала самую высокую прибыль с 2012 года.

Энергетический суперцикл

Согласно недавно опубликованному обзору JPMorgan, мировая энергетическая отрасль находится в разгаре суперцикла, и акции многих нефтегазовых компаний можно порекомендовать к покупке.

На фоне повышения спроса на энергоносители и стремления стран пополнить свои топливные резервы, все сегменты энергетического комплекса продолжат фиксировать приток капитала, считают аналитики JPMorgan.

«В этот период ограниченности предложения на рынках энергоносителей Exxon, как нам кажется, будет одновременно фиксировать прибыль выше нормализованной по всему своему портфелю».

У аналитиков JPMorgan для акций Exxon присвоена целевая цена в $100, что на 14% выше уровня закрытия среды.

Morgan Stanley сохранил для акций Exxon рейтинг «выше рынка», отметив, что нефтегазовый гигант сохраняет «уникальные позиции» благодаря интегрированности своих операций.

«За счет своего обширного присутствия в переработке и сбыте Exxon больше остальных выиграет от высокой маржи по операциям переработки».

Политические препятствия

У нефтяных мейджоров сложилась максимально благоприятная с 2014 года ценовая конъюнктура, однако в их адрес также все громче звучат призывы увеличить добычу, чтобы помочь понизить цены на бензин, которые достигли рекордных уровней.

Ключевые представители Демократической партии в Палате представителей потребовали от Exxon, а также Chevron, Shell (NYSE:SHEL) и BP (NYSE:BP) незамедлительно остановить выплату дивидендов и выкуп акций, пока не будет урегулирован российско-украинский конфликт, на котором они «зарабатывают».

Согласно Bloomberg, законодатели не довольны тем, что Exxon и три других экспортера нефти потратили $44 миллиарда на выкуп акций и дивиденды в прошлом году и планируют израсходовать на эти цели еще $32 миллиарда в 2022 году.

Политическое давление и риск рецессии объясняют нейтральный консенсус-рейтинг для акций Exxon согласно опросу 29 аналитиков, проведенному Investing.com.

Подведем итоги

Exxon обладает всем необходимым для того, чтобы выиграть в долгосрочной перспективе от текущего бума на рынках энергоносителей. Однако по мере усиления рисков устойчивость ралли в акциях компании будет зависеть от ее способности сохранить контроль над расходами и продолжить возврат капитала акционерам.

http://www.investing.com/ (C)

Не является индивидуальной инвестиционной рекомендацией

При копировании ссылка обязательна Нашли ошибку: выделить и нажать Ctrl+Enter